3. 繰下げ受給の落とし穴①振替加算が支給停止になる

年金の繰下げ受給のデメリットは、振替加算が支給停止となることです。

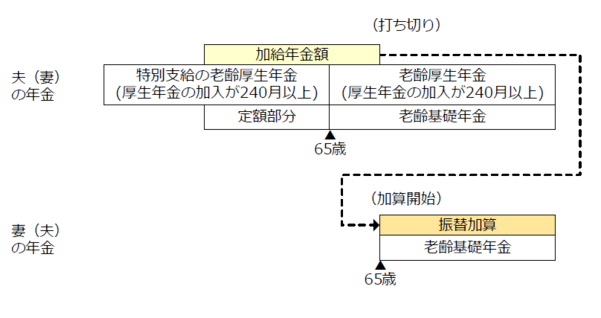

振替加算は、加給年金が打ち切られた後に加算される年金。夫婦世帯の場合、厚生年金保険の被保険者期間が20年以上ある人が65歳になったときに、生計を共にしている配偶者や子どもがいる場合は、加給年金が支給されます。

しかし、加給年金は、生計を共にしている配偶者が年金を受給するときに打ち切られます。

そこで、代わりに配偶者の年金に加算をするのが振替加算です。

繰下げ受給をしていると、振替加算は受け取れません。振替加算は老齢基礎年金に加算されるものです。

振替加算で加算される年金額は年額1万5732円〜23万4100円です。加算される期間が長いほど、受け取れなくなる金額は増えてしまいます。

繰下げによる増額分と振替加算額のどちらが大きい金額かどうか、繰下げする前に確かめておきましょう。

ただし、昭和41年4月2日以降に生まれた人は、振替加算が支給されません。そのため、次に紹介する加給年金のほうに注目しましょう。

4. 繰下げ受給の落とし穴②加給年金が支給停止になる

年金の繰下げ受給をすると、加給年金も支給停止されます。

加給年金は、厚生年金保険の被保険者期間が20年以上ある人が65歳に達したときに生計を共にしている配偶者や子どもがいる場合、加算して支給される年金です。

配偶者が65歳になるまで、または子どもが18歳になるまで受給できます。

加給年金で加算される金額は、以下のとおりです。

- 配偶者:23万4800円+特別加算額

- 第1子・第2子:23万4800円

- 第3子以降:7万8300円

振替加算と同様、年間での加算額が大きくなっています。繰下げ受給して受け取れる分で加給年金額をカバーできるかどうか、よく確かめておきましょう。

加給年金が対象とならない場合は、次章以降のデメリットをおさえておきましょう。

5. 繰下げ受給の落とし穴③非課税優遇制度が受けられない

繰下げ受給を選択した場合、年間の年金額が増加して課税対象になり、非課税世帯への優遇措置を受けられません。

各自治体では、所得が少ない人や住民税が非課税の人に対して減免や免除などの措置を用意しています。主な措置は、以下のとおりです。

- 国民健康保険料の減免措置

- 後期高齢者医療保険料の減免措置

- 介護保険料の減免措置

- 給付型奨学金の利用

このほか、2024年度の経済対策として行われている「住民税非課税世帯への給付金」のような給付も、繰下げ受給で年間の年金収入が増えてしまうと受け取れません。

上記のような措置は、低所得者や住民税非課税世帯などに適用されるものです。

年金を繰下げて受給額が増えると、非課税の要件を超える収入を得ることになり、課税対象となります。課税対象となった際は、優遇措置は受けられません。

収入が年金のみの場合、65歳以降では収入額158万円を超えると税金が発生します。

繰下げの期間によっては、年金額増加により非課税世帯から課税世帯へと切り替わる場合があることをおさえておきましょう。

次の章からは、ある自治体において年収80万円の非課税世帯の場合と年金収入が180万円ある課税世帯とで、医療費や保険料の負担額の違いなどを詳しくみていきましょう。