2018年5月8日に行われた、横河電機株式会社2018年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:横河電機株式会社 取締役 常務執行役員 経営管理本部長 穴吹淳一 氏

2018年3月期決算説明会

穴吹淳一氏:みなさん、こんばんは。穴吹でございます。今年度(2018年)、経営管理本部と経理財務本部が統合し、4月から新たな経営管理本部になりまして、私が経営管理本部を担当することになりました。引き続きよろしくお願いいたします。

それではお手元にございます決算説明会の資料に基づきまして、終わりましたFY17の決算概要につきまして、ご説明申し上げます。

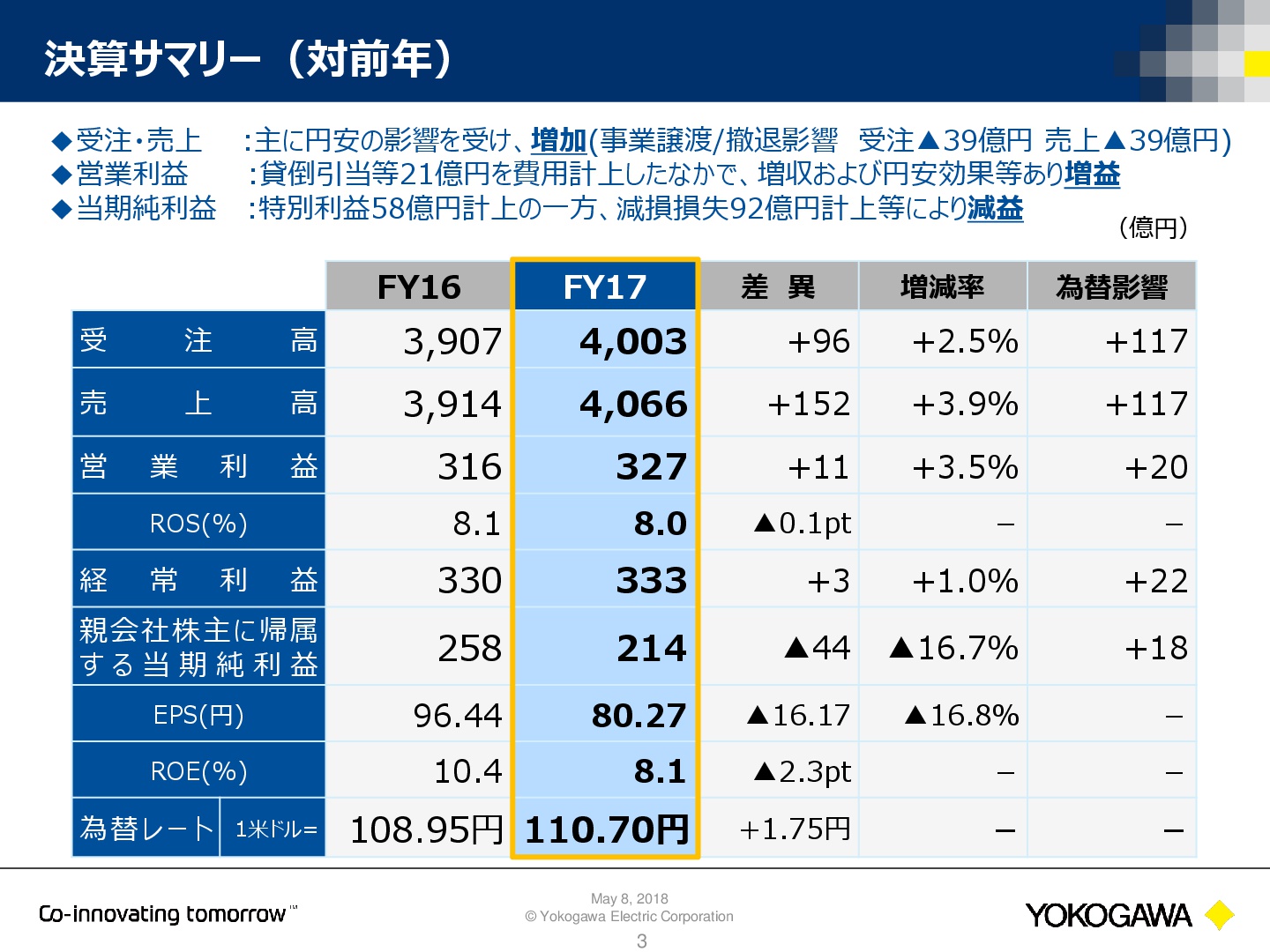

決算サマリー(対前年)

FY17の、受注高につきましては4,003億円、売上高につきましては4,066億円、営業利益につきましては327億円、当期純利益につきましては214億円となりました。為替の影響を受けておりまして、表の右側にございますが、受注高・売上高はそれぞれ117億円の影響を受けております。

また事業譲渡/撤退影響で、受注・売上がそれぞれ39億円のマイナス要因となっておりますので、受注高・売上高でそれぞれ為替の影響(がありました)。それから、事業譲渡/撤退の影響などを除いたオーガニックで見てみますと、それぞれ受注高・売上高ともに対前年を上回っております。

営業利益につきましては、貸倒引当金等21億円の費用計上がありました中で、増収および円安効果もありまして、増益となっております。

当期純利益につきましては、特別利益58億円を計上する一方で、減損損失92億円を3Qで計上しております。その影響等によりまして、減益となっております。

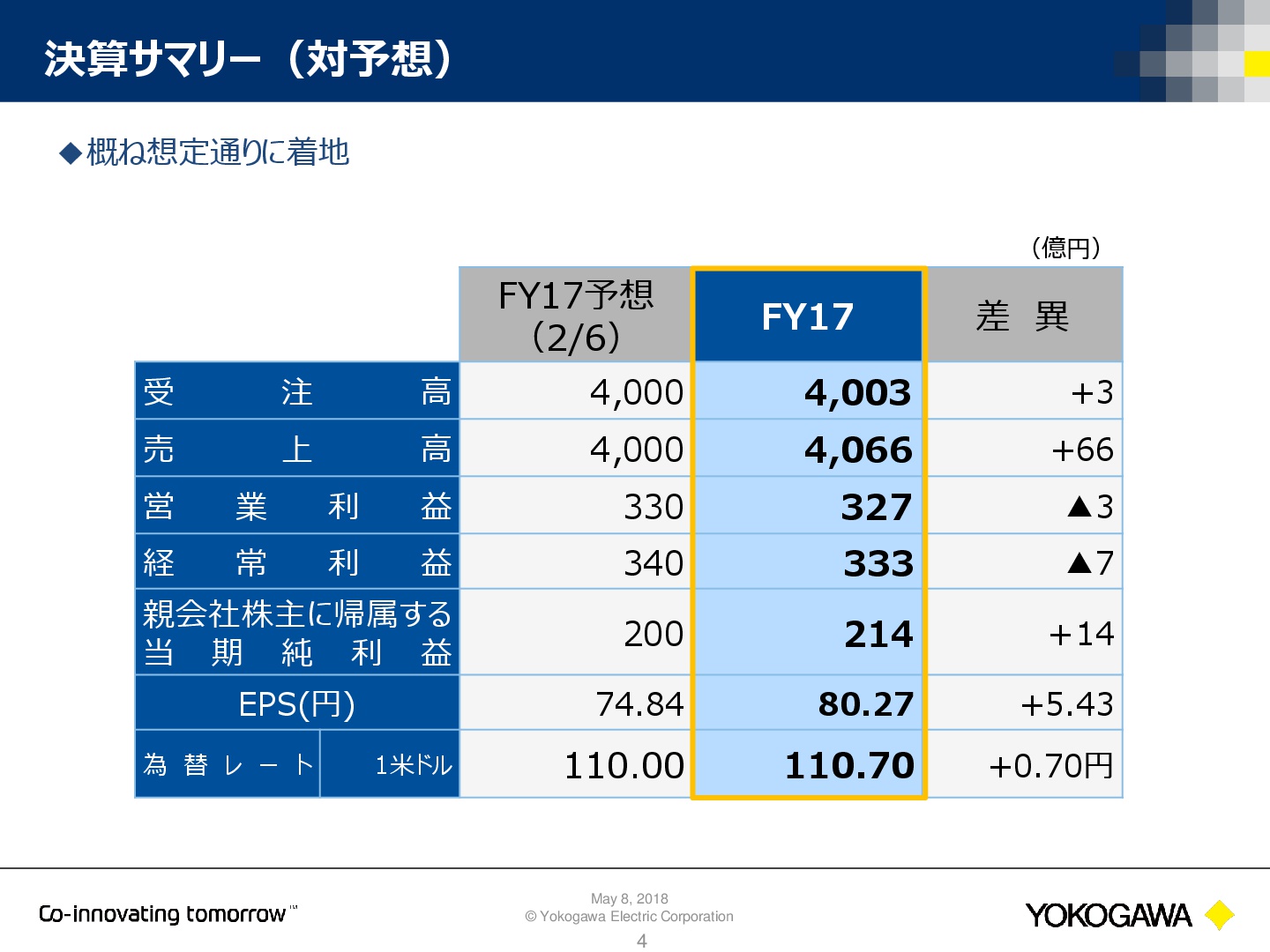

決算サマリー(対予想)

4ページが、決算サマリーの対予想でございます。(2018年)2月6日時点に発表しておりました予想に対しましては、ほぼ概ね予想どおりの着地をしております。受注高につきましては、若干もう少し数字を伸ばしたいところではありましたが、最終的にFY18のスリップ等もありまして、ほぼ予想どおりの内容となっております。

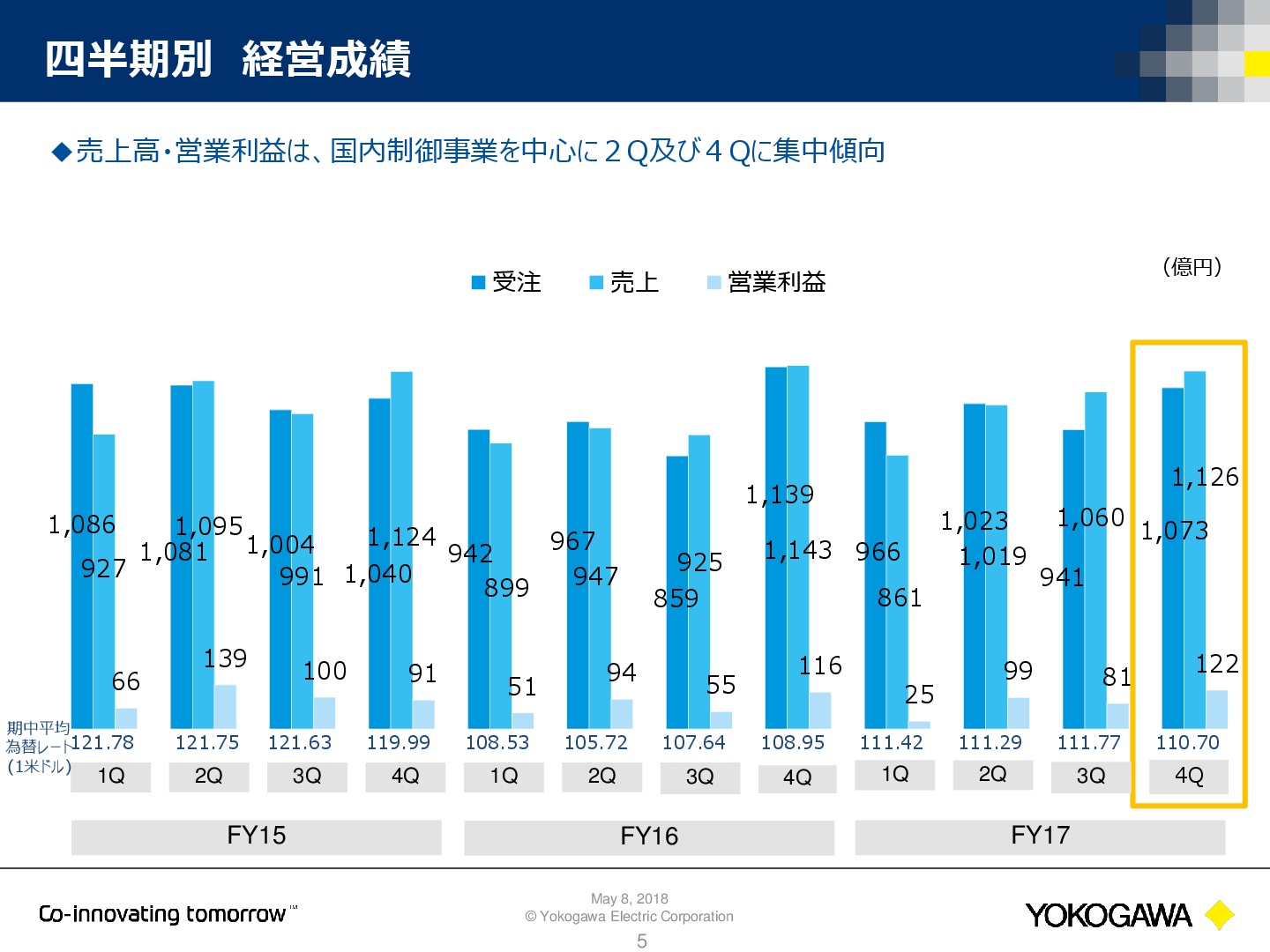

四半期別 経営成績

5ページ目は、四半期別の経営成績でございます。

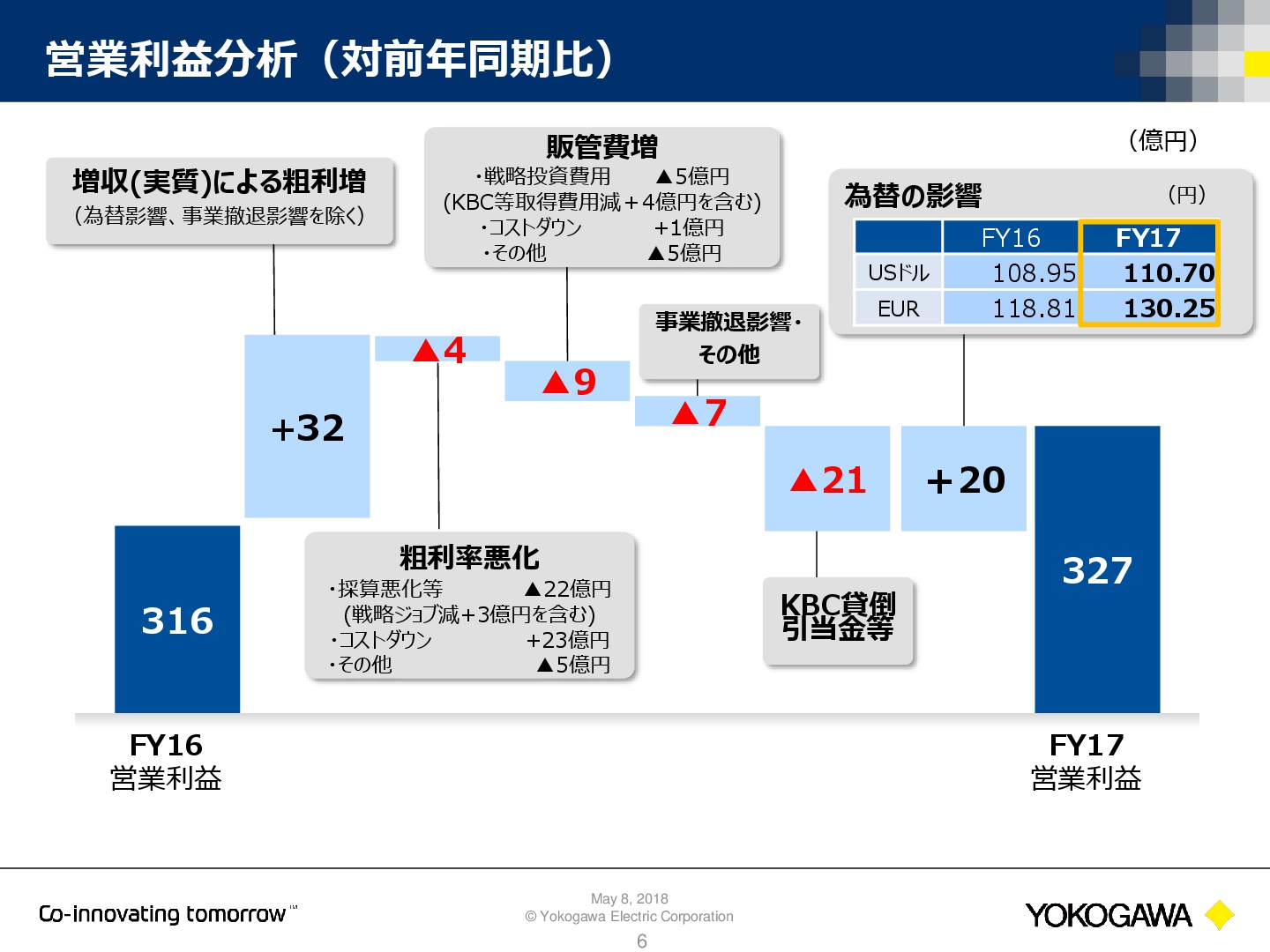

営業利益分析(対前年同期比)

続いて6ページ目は営業利益の分析でございます。FY16からFY17に11億円増益をいたしました要因を、階段グラフで分析しております。

まず、左から(実質の)増収による粗利増は、為替の影響、事業撤退の影響を除いた自主的な増収効果による、増益効果でございます。

粗利率の悪化で4億円、販管費増の影響で9億円、それぞれ減益要因となっております。4Qは粗利率、販管費をそれぞれ3Qに比べまして、対前年リカバリーをしてきておりましたが、年間ではプラス側に持ってくることができませんでした。

KBC貸倒引当金等でございますが、こちらは3Qでは27億円とご説明をしておりましたが、年度末におきましては貸倒引当額の精査の見直しにより、最終的には21億円で年度決算を終了しております。

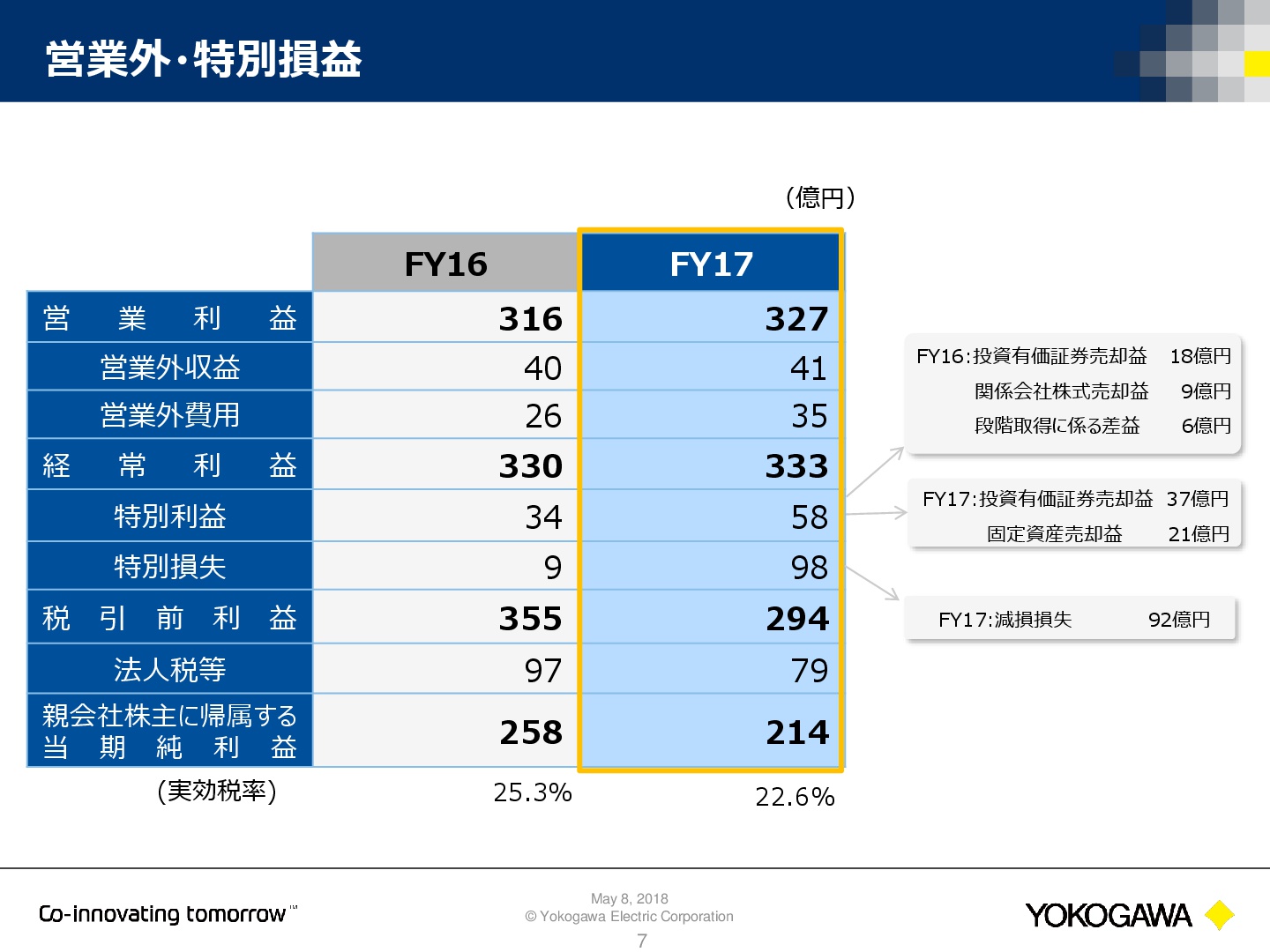

営業外・特別損益

次は、7ページです。営業利益の下(から)当期純利益にいたるところですが。今年度とくに大きく出たのは、特別損益のところでございます。特別利益では、投資有価証券売却益、固定資産売却益などで58億円計上する一方で、3Qで計上しましたKBCグループの減損損失92億円が、大きくインパクトを与えております。

法人税等のところが、今回前年度から減少しておりますが、そのうち約40億円は国内の税金で、短期繰延税金資産を約40億円計上いたしました。その影響で当期純利益につきましては、増益要因となっております。

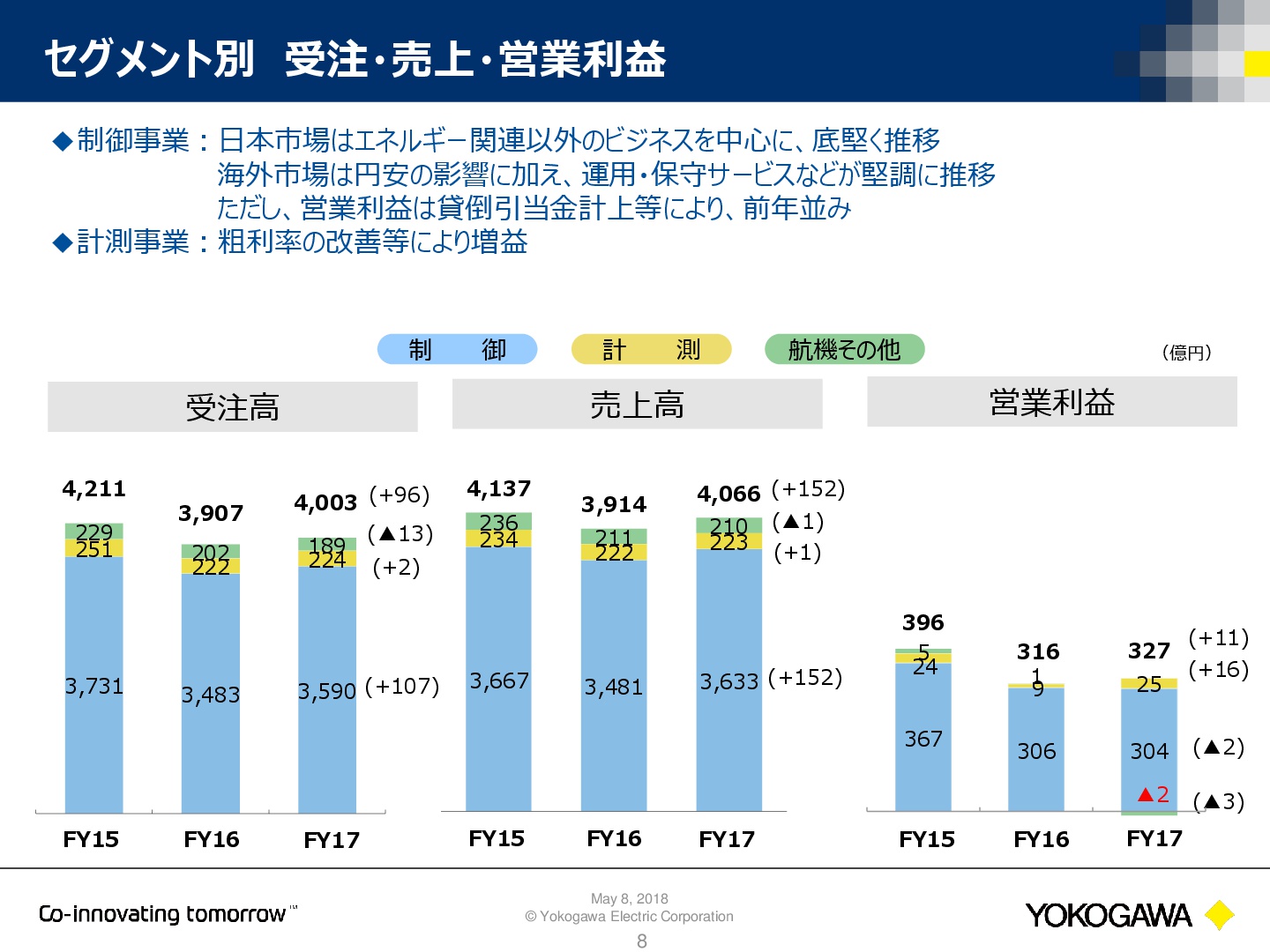

セグメント別 受注・売上・営業利益

8ページ目がセグメント別、受注高・売上高・営業利益です。

制御(事業)につきましては、日本市場は(エネルギー関連以外のビジネスを中心に)全体的に底堅く、最後の4Qにいたるまで堅調に推移をいたしました。海外市場につきましては、円安の影響に加えて運用・保守サービスなどが堅調に推移しております。

ただし、営業利益につきましては貸倒引当金計上等により、前年並みの利益となっております。

計測事業につきましては、粗利率の改善等により増益となりました。

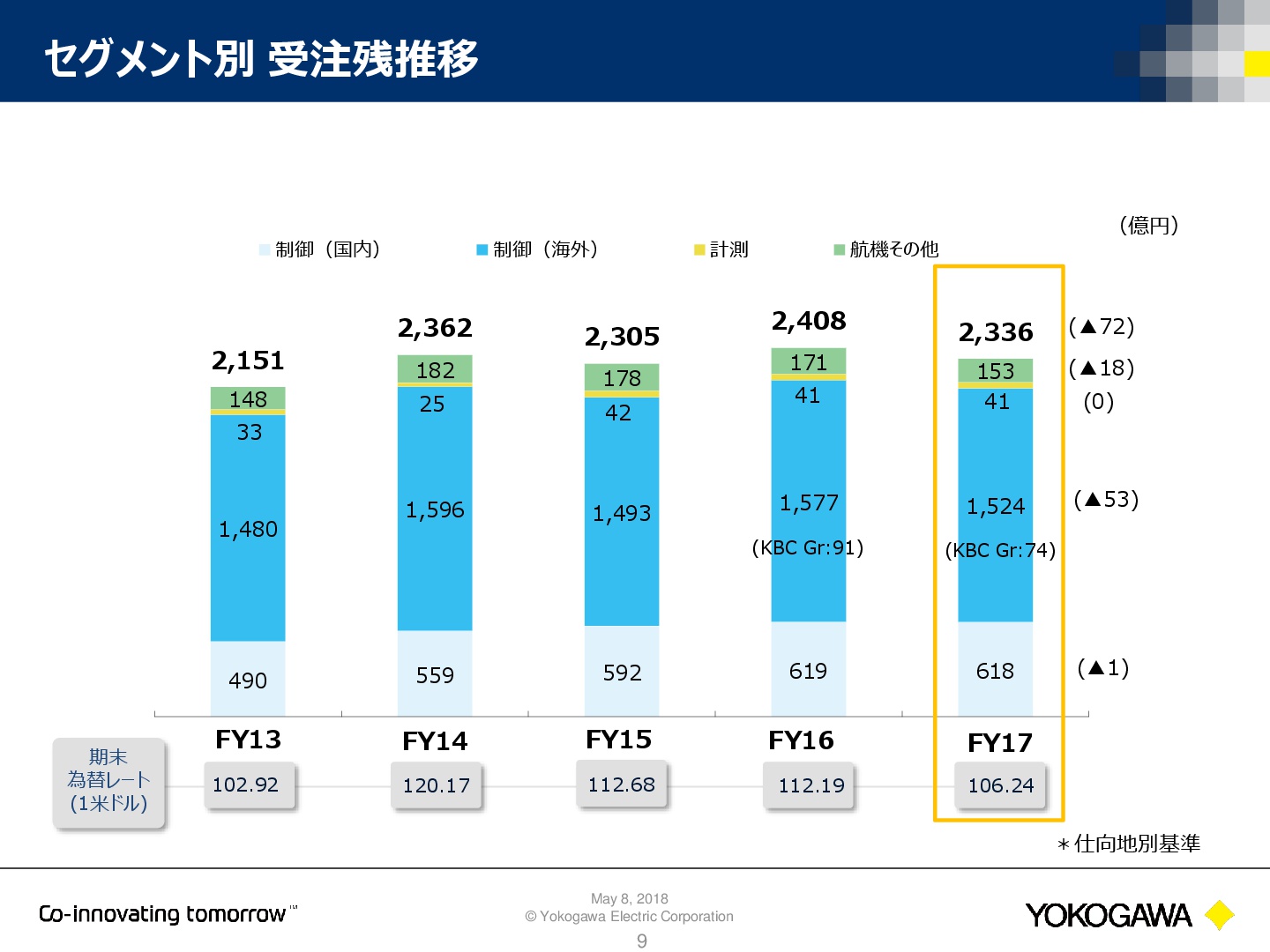

セグメント別 受注残推移

続いて9ページ、セグメント別の受注残推移でございます。こちらは海外の制御(事業です)。水色の大きなポーションのところですけれども、こちらで大きくマイナスとなっております。

国内制御(事業)は1番下の薄い水色のところにつきましても、ほぼ前年並みで全体では72億円の受注残の減少となりました。

こちらは今年度FY17が、売上高が受注残を上回って推移をいたしましたので、受注残につきましては若干の減少をしております。

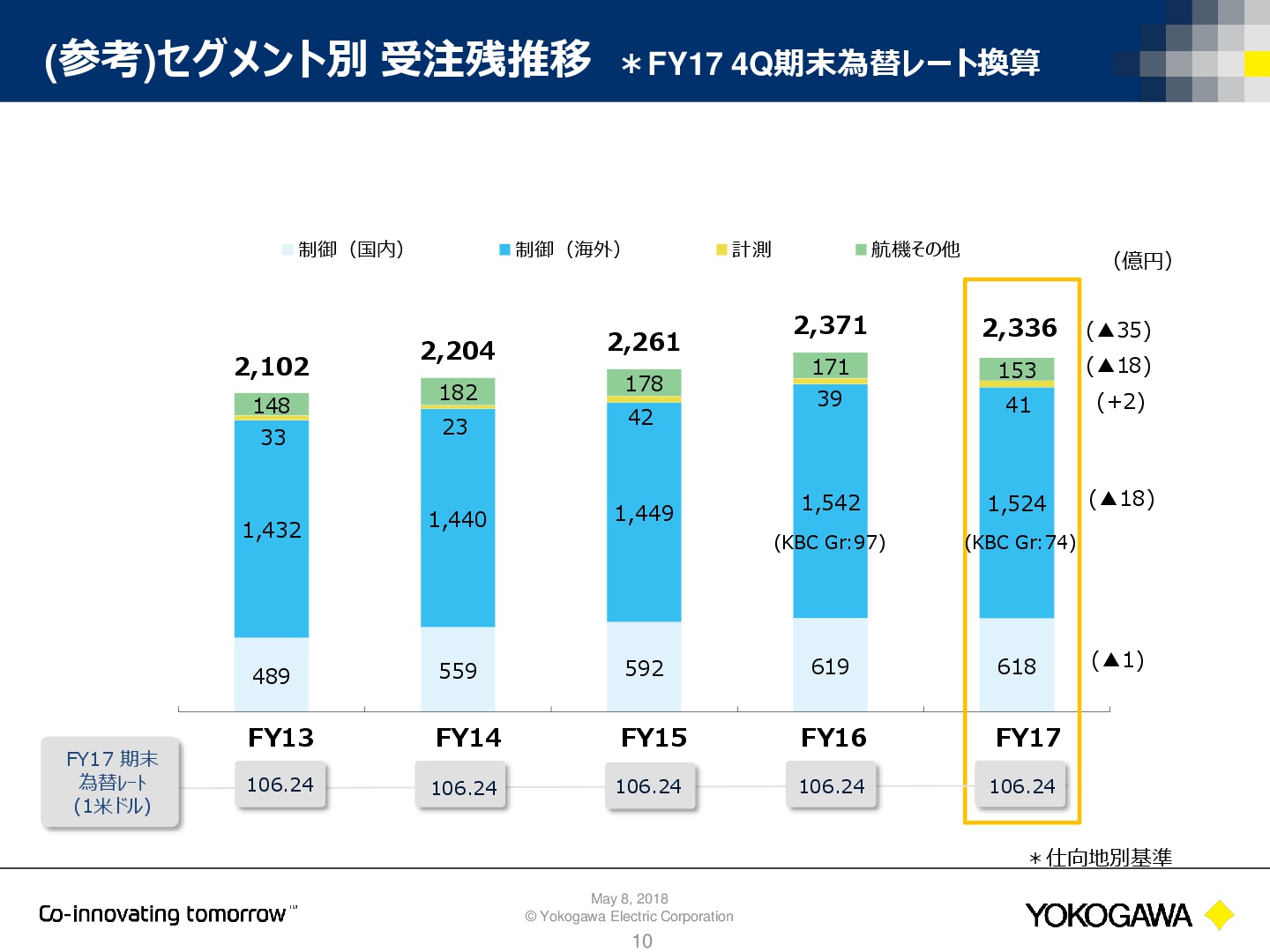

(参考)セグメント別 受注残推移 *FY17 4Q期末為替レート換算

10ページ、為替の影響を除いたところで見ましても、前年度から35億円の減少となっております。

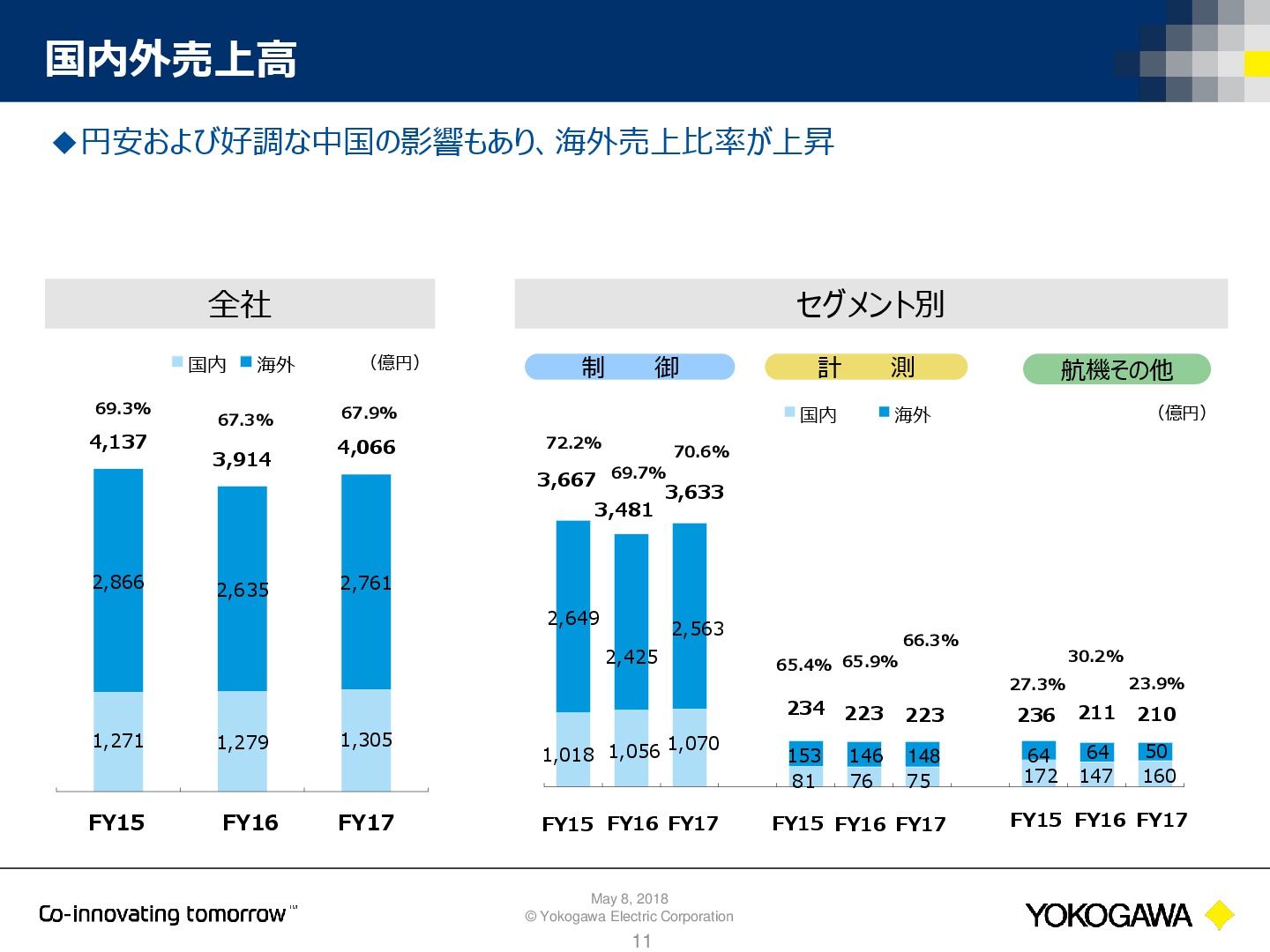

国内外売上高

11ページは、海外売上高の比率ですけども、国内の増収に推移しておりますが、海外も円安効果の影響も受け、また中国が堅調に推移しておりまして、海外売上高比率につきましては若干上昇しております。制御セグメントにつきましては、70.6パーセントとなっております。

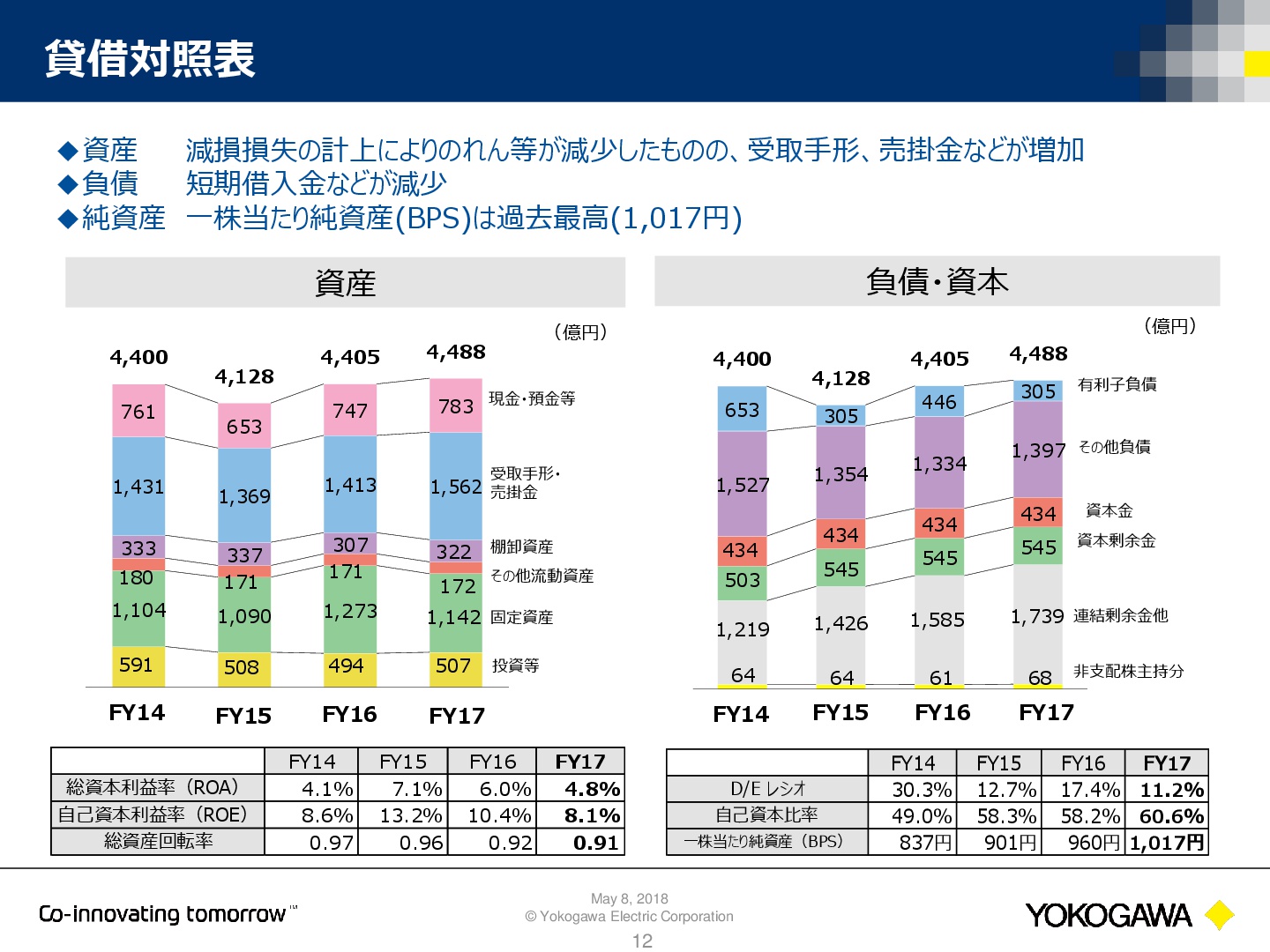

貸借対照表

12ページは、バランスシートです。

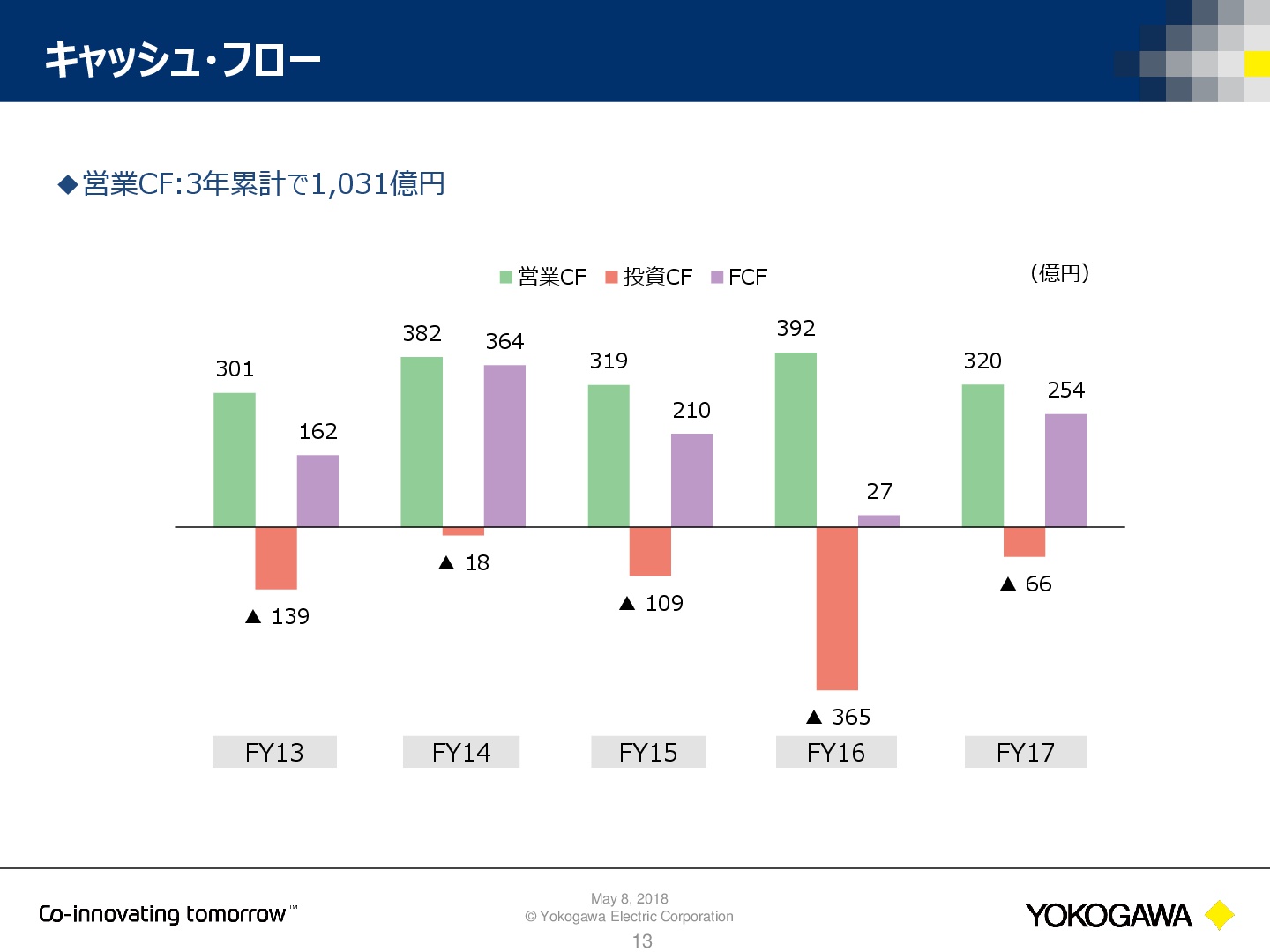

キャッシュ・フロー

13ページのキャッシュ・フローにつきましては、ご覧の通りでございます。特段大きな事象は生じておりません。

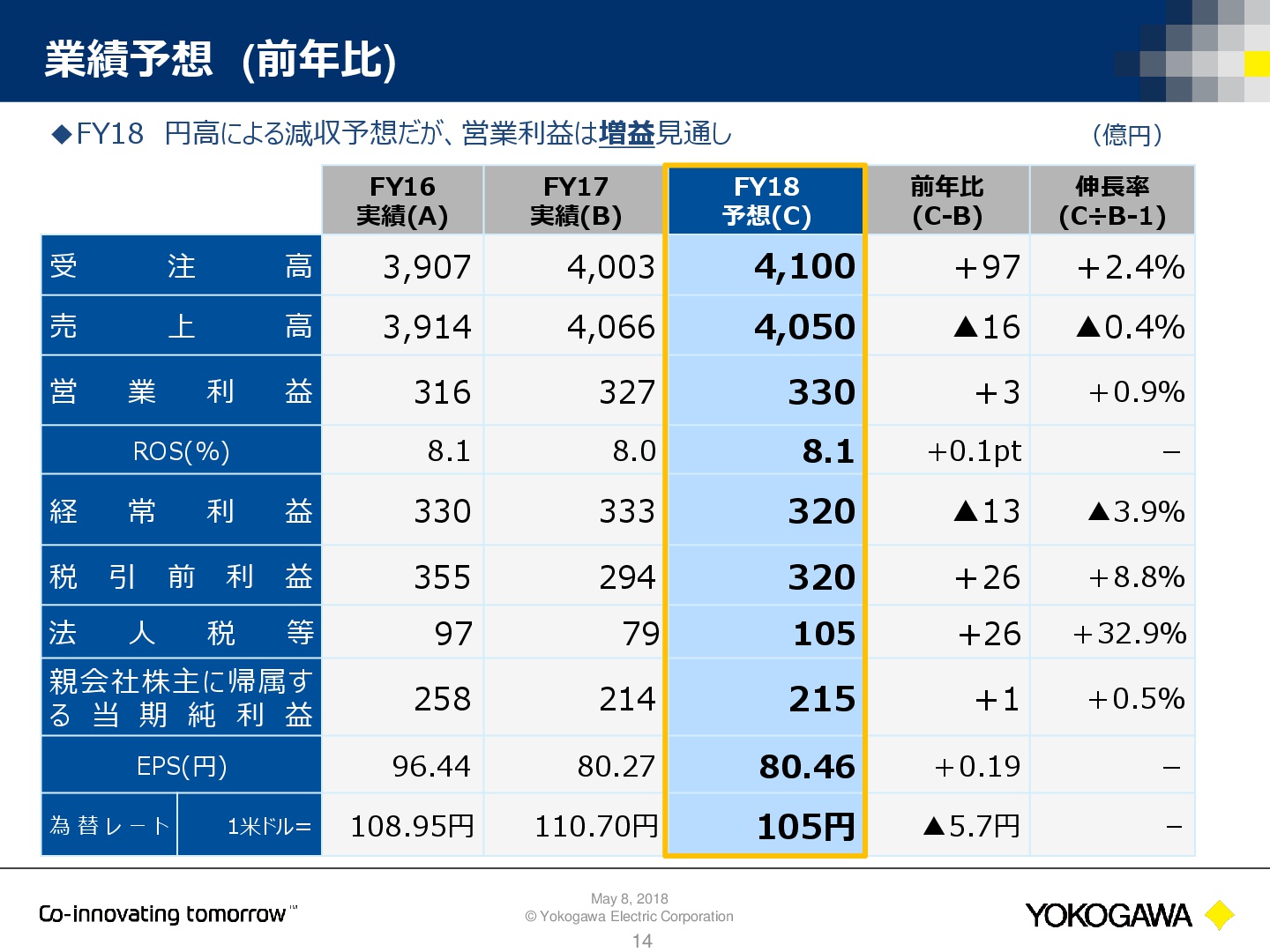

業績予想 (前年比)

14ページはFY18の業績予想でございます。FY18につきましては、為替レートはドル円105円という前提とさせていただきました。受注高は4,100億円、売上高が4,050億円、営業利益は330億円、当期純利益は215億円とさせていただいております。

105円にした影響といたしまして、為替で受注高・売上高はそれぞれ50億円の為替影響を受けた試算をしております。為替の影響がなければ受注高で3.7パーセント。売上高で0.8パーセントのプラス成長、という数字になっております。

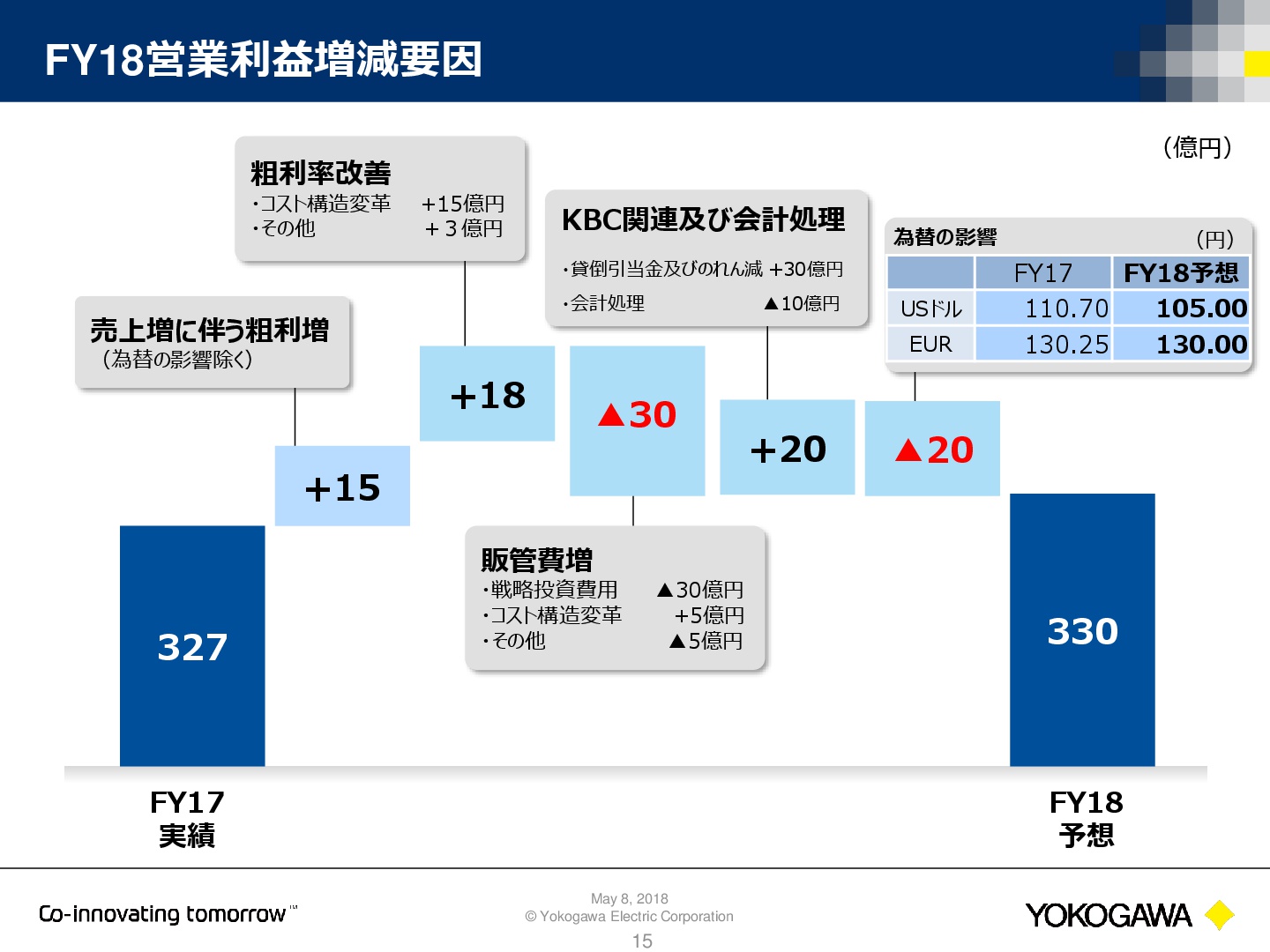

FY18営業利益増減要因

次に15ページが、FY18営業利益予想の増減要因でございます。売上高増にともなう粗利増で15億円(です)。粗利率の改善は、主にコスト構造改革、コストダウンの施策でございますが、これによりまして18億円。

販管費につきましては、コスト構造改革を引き続き進めてまいりますが、今回はこのあとご説明いたします中期経営計画の初年度にあたり、まずは戦略的な投資費用30億円を充てたいと考えております。

昨年(2017年)との差異の前提となるところで、KBC関連および会計処理でプラス20億円の増益効果とみております。これは貸倒引当金および、のれんの償却費の減少によりまして30億円(でございます)。

会計処理といたしまして、一部開発プロセスの管理会計制度の見直しによりまして、資産計上のタイミングが従来からは若干遅れるところを試算しておりまして、その部分で10億円の減益要因があると考えております。

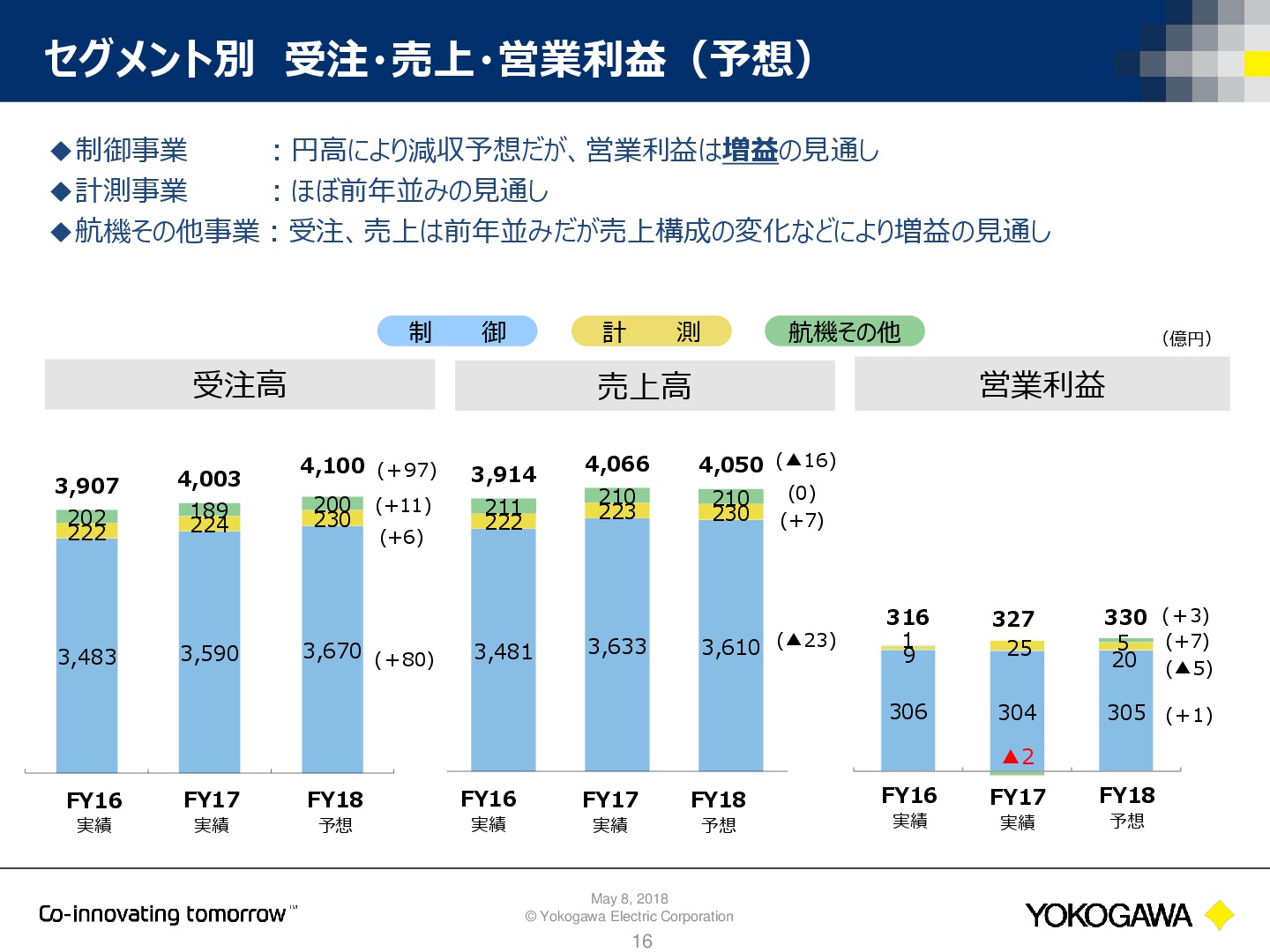

セグメント別 受注・売上・営業利益(予想)

16ページは、セグメント別の数字でございます。

制御事業につきましては、ほぼ全社と同じような増減になっております。計測事業は、ほぼ前年並み。航機その他事業につきましては、受注高・売上高は前年並みと見ておりますが、売上構成の変化などによりまして増益の見通しとしております。

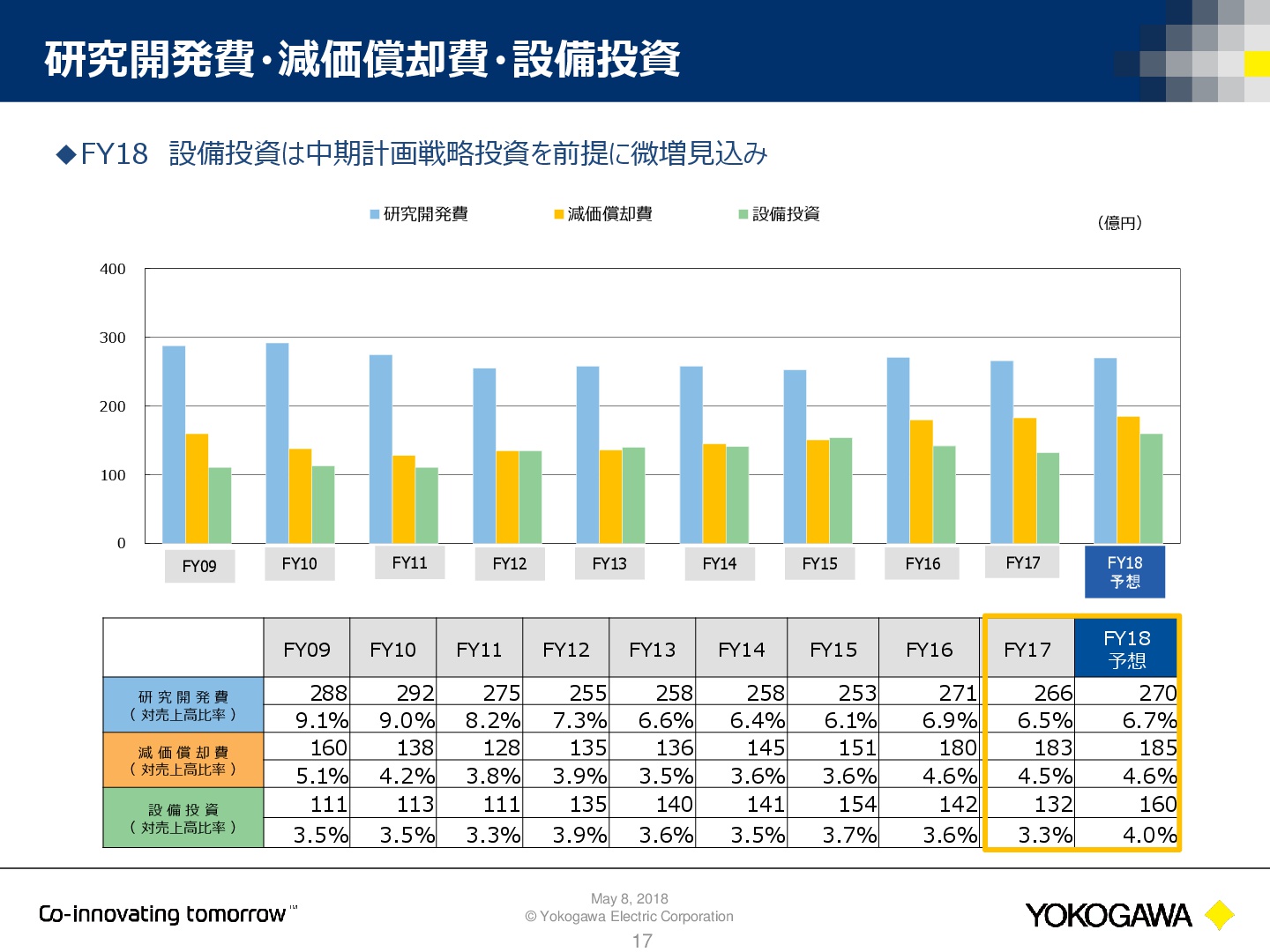

研究開発費・減価償却費・設備投資

17ページ、研究開発費・減価償却費・設備投資につきましては、従来とそれほど大きな変化はございません。

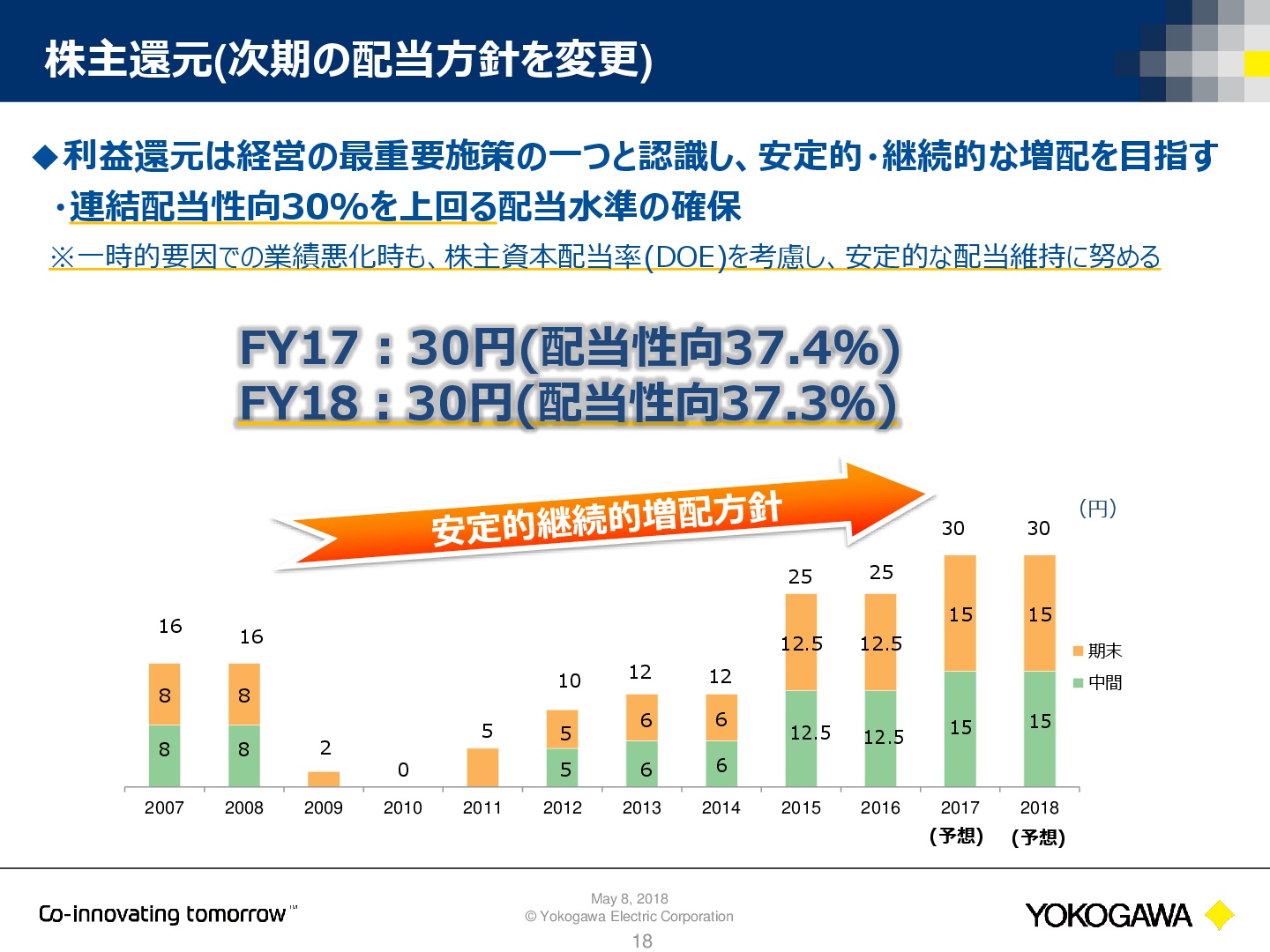

株主還元(次期の配当方針を変更)

18ページ、株主還元でございます。

配当方針につきまして、記載内容と方針を変更させていただいております。これまで30パーセントという目標値の目安を掲げておりましたけれども、今回表現といたしましては、連結配当性向30パーセントを上回るという表現にするとともに、一時的要因で業績が悪化したときでも、株主資本配当率(DOE)を考慮し、安定的な配当維持に努めるという表現にさせていただいております。

FY17の配当金につきましては、予定どおり年度末15円の配当。それからFY18につきましては、FY17と配当金額は据え置きで考えております。その結果、連結配当性向はそれぞれの年も、37パーセント台となる予定でございます。

決算の内容につきましては、以上でございます。