2. iDeCoを始める3つのメリット

iDeCoを始める主なメリットとして、以下の3つが挙げられます。

- 運用益が非課税

- 掛金全額が所得控除の対象

- 受取時は「公的年金等控除」または「退職所得控除」の対象

NISA(少額投資非課税制度)と同様に、運用で得た利益は非課税となります。

通常であれば運用益に約20%の税金が課されるので、運用益が多いほど大きな効果を得られます。

また、iDeCoで拠出した掛金は所得控除の対象となるので、所得税と住民税の節税につながります。

さらに、iDeCoは老齢給付金の受取時にも税制優遇措置が設けられています。運用した資産は「年金」または「一時金」として受け取ることが可能で、それぞれ「公的年金等控除」もしくは「退職所得控除」の対象となります。

なお、金融機関によっては一時金と年金を併用することも可能です。

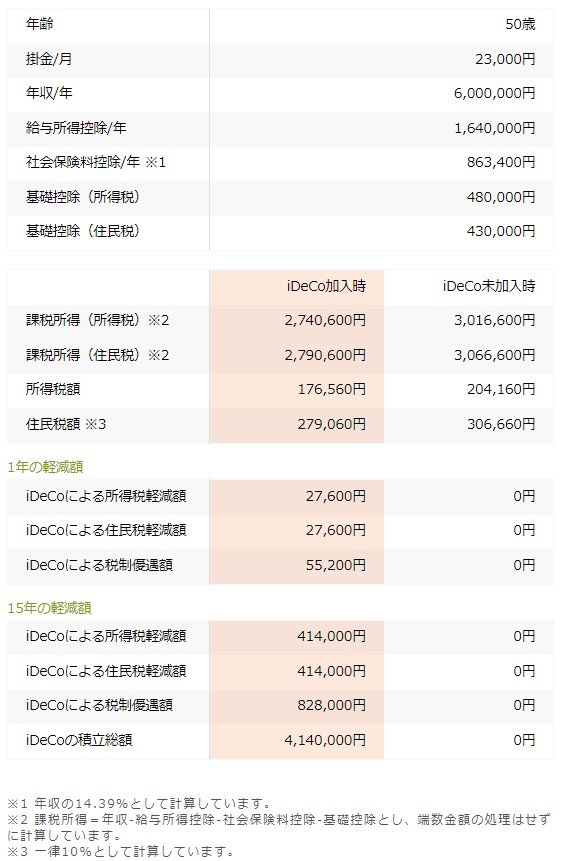

3. 50歳から始めるiDeCo「税制優遇シミュレーション」

それでは、50歳からiDeCoで拠出を始め、65歳まで積み立てたケースを想定し、以下の条件でシミュレーションを行います。

- 会社に企業年金がない会社員

- 年収600万円

- 毎月の掛金は拠出限度額である2万3000円

シミュレーション結果は以下の通りです。