現役世代の方が資産形成を長く続けるためには、「放っておける投資」が大切です。これは、いかに資産形成にかかわる時間を少なくして、その分お給料を稼ぐ本業に時間や労力を割くことができるようにするかということです。

これは退職後の方にとっても同じです。退職後はお給料を稼ぐ本業から引退していますが、現役時代よりも難しい「資産の引き出しと運用の両立」が必要な時代ですから、ここでも自分の時間や労力を少なくして「いかにプロを使うか」が大切になります。

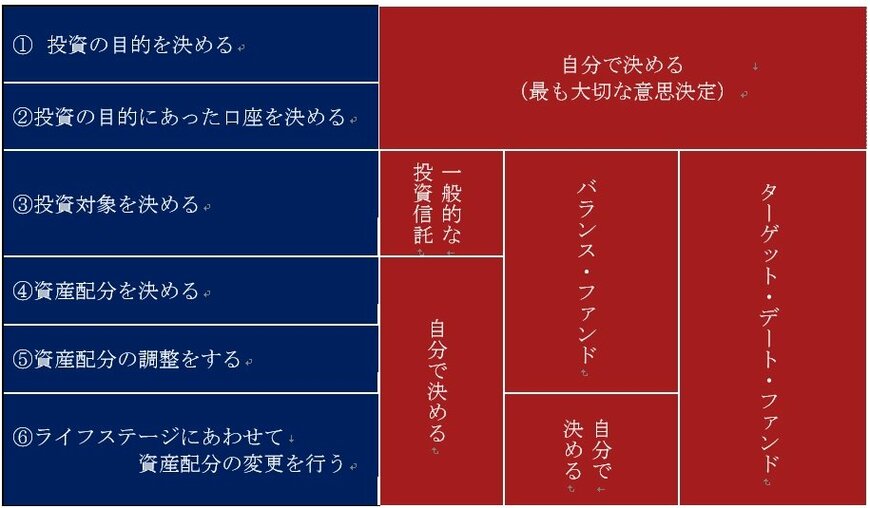

資産形成、資産活用という行為は、以下の図表に示したプロセスを実行することですから、このうち「どこまでを自分でやる」か「どこからをプロに任せる」かを決めることが重要なポイントになってきます。言い換えると資産運用において「自分とプロとの仕事の割合」を決めることです。

投資プロセスのうち、自分とプロの配分を考える

投資を考えるときに、多くの人が「どの株を買うべきか」と③から考え始めます。しかしその前に、何のための投資なのか、その投資に合った口座は何かを考えるべきです。

その次に「どの金融商品を選ぶか」を決めるのです。その際に自分で投資先企業を選べる人は③を自分でしますが、「本業にもっと時間を割きたい」とか、「投資のノウハウがない」と思う人は、③をプロに任せればいいのです。それが投資信託です。

債券とか、海外の資産などにも投資対象を広げた投資信託もあります。これらは④の「資産配分」(アセット・アロケーション)もプロに任せ、複数の金融資産に資金を配分する投資信託で、バランス・ファンドと呼びます。

バランス・ファンドでは、たとえば、運用方針として決めた資産の配分比率から値上がりで株式の資産比率が過大になれば、それを売却して配分比率が小さくなった資産を買い増して、当初に決めた配分比率に戻します。これは、⑤の「資産配分の調整」(アセット・リバランス)もプロがやってくれるという意味です。

さらに最近ではターゲット・デート・ファンド(TDF)という投資信託が登場してきました。米国ではDCのなかだけで約66兆円(1ドル=110円で換算)にまで成長していますが、日本ではまだほとんど知られていません。

このTDFは「目標の年」を決めて、そこに向けて投資信託そのものが資産配分を調整します。たとえば、2050年を退職の年と設定すれば、その年に資産配分が最も保守的になる(債券比率が高く、株式比率が低くなる)ように徐々に変更していくのです。

こうなると⑥の「ライフステージに合わせた資産配分の変更」(アセット・リアロケーション)もプロに任せることができるわけです。

投資目的とそれに合った口座の選択は他人任せにしない

資産運用のステップのなかで、投資目標の設定①とそれに相応しい口座の選択②だけは、絶対に自分でやるべきですが、③以降はプロに任せることができます。

あまり難しく考えないで、プロにどこまでか任せるかを考えて資産運用を始めてもいいのではないでしょうか。金融リテラシーは金融知識という意味ではありません。「識字率」と訳されるリテラシーは、お金に関する基礎知識で、生活力みたいなものです。「うまく使う」のも金融リテラシーなのです。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史