2. 自分に合った老後対策を選ぶポイント

前述した3つの方法は長期的な視点でコツコツ積み立てていくものですが、それぞれに特徴があります。

自分に合った方法を選ばないと長続きしないので、選び方のポイントを押さえておきましょう。

2.1 リスク許容度を把握する

自身のリスク許容度によって、老後対策として選択すべき方法が異なります。

例えば、元本割れのリスクを全く許容できない方は、銀行預金などでコツコツ貯金するのが向いているでしょう。ただし、インフレリスクがあることを理解しておく必要があります。

ある程度のリスクを許容できる方は、NISAやiDeCoを活用して金融商品に投資するのがおすすめです。

どのくらいのリスクを許容できるかによって投資方法や投資先は異なりますが、「長期・積立・分散」を基本とする積立投資なら相対的にリスクを抑えた運用が可能です。

2.2 目標金額と積立可能な金額を考える

いつまでにどのくらいの金額を準備したいのか、毎月いくらずつなら無理なく積み立てられるのかを明確にすることが大切です。目標金額と積立可能な金額を基に、リスクを取る必要性について考えてみましょう。

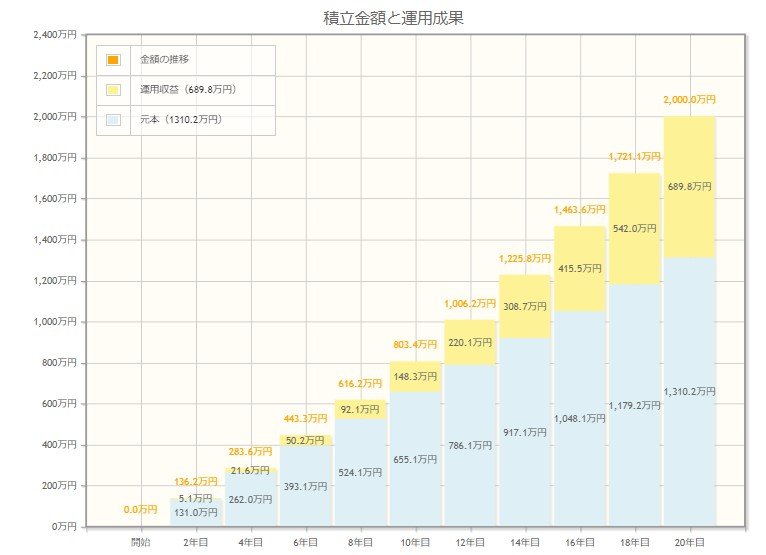

例えば、老後までの20年間で2000万円を準備したい場合、年利0.02%(※1)の銀行預金と、運用益が期待できる積立投資とでは、毎月必要となる積立額が大きく異なります。それぞれのシミュレーション結果を見てみましょう。

※1 メガバンク3行の普通預金金利(2024年4月25日時点)

年利0.02%の銀行預金で2000万円を準備するために、毎月約8万4000円ずつ積み立てる必要があります。

また、積立元本である1996万円に対して付いた利息はわずか約4万円(税引前)です。毎月この金額を積み立てるのが難しい場合は、目標金額を下げるか、リスクを取って運用益を狙う必要があるでしょう。

次に、年利3.99%(※2)で運用できたケースを見てみます。

※2 一例として、GPIFの運用実績(2001年度~2023年度第3四半期)を使用

図表の通り、積立元本は1310万円(毎月5万5000円)ですが、約690万円の運用益が上乗せされ、目標金額を達成しています。

銀行預金に比べて毎月の積立額は3万円ほど少なく済むので、家計に与える負担も少なくなります。

ただし、上記のシミュレーションはあくまでも一例です。実際の運用結果は積み立てる商品や相場状況などによって大きく異なる点には注意しましょう。

2.3 運用途中で資産を取り崩す可能性を考える

ライフステージの変化によって、大きな出費が必要になるケースも考えられます。その際に、積み立てた資産の一部を取り崩すことを考えておきたい方もいるでしょう。

その場合、前述した3つの選択肢の中では、いつでも引き出せる銀行預金か、運用途中でも売却できるNISAを選ぶ必要があります。

iDeCoは原則として60歳まで引き出すことができないので、急な出費に対応したい方には向いていません。

それでもiDeCoに加入する場合は、他の方法でも資金を貯めておくことが大切です。

3. 計画的な老後対策を

主な老後対策として「貯金」「NISA」「iDeCo」を挙げ、自分に合った老後対策の選び方も紹介しました。

人によってリスクに対する考え方が異なり、家計の収支状況も異なります。

老後対策を始めるなら、リスク許容度や投資方針、目標を明確にし、計画的に行いましょう。

参考資料

加藤 聖人