3. 住宅ローンで考えておきたいリスク(3)収支の変動リスク

住宅ローンは、数十年かけて返済していく大きなローンです。

長い期間返済を行う中で、収支に変動が生じることも考えられます。

たとえば、「転職で収入が減少した」、「病気やケガで働けなくなった」といった場合、住宅ローンの返済が難しくなることもあるかもしれません。

もし返済が滞ってしまった場合、せっかく購入した自宅を手放す選択肢も視野に入ってきます。

収支の変動は誰にでも起こり得るリスクですので、「どれくらいの変動に耐えられるか」ということをきちんとシミュレーションしておくことが大切です。

3.1 退職金があてにできないことも

住宅ローンを借りる際は、「退職金をあてにしすぎない」ということも重要です。

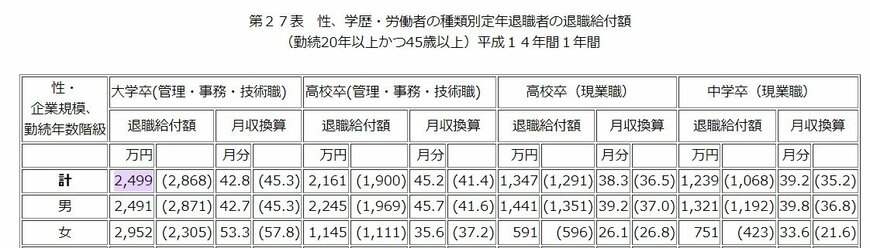

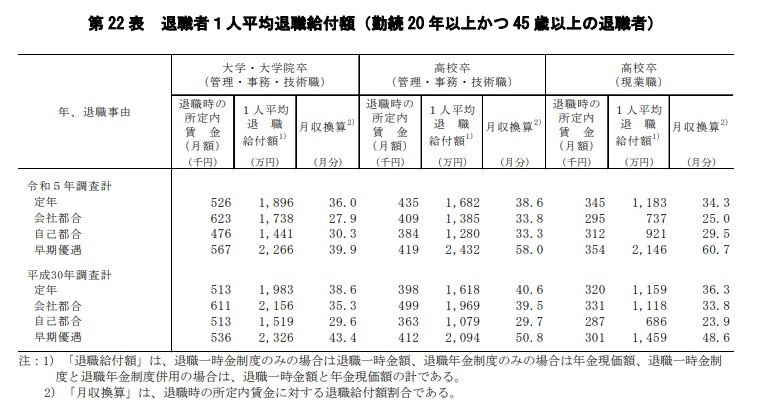

ここで、厚生労働省の「就労条件総合調査」をもとに退職金の推移を確認してみましょう。

同調査では、5年毎に退職金に関する調査を行っていますが、2002年(平成14年)の調査では約2500万円だった大卒者の退職金が、2023年(令和5年)には約1900万円まで減少しています。

このまま右肩下がりに減少が続くと、「退職金で一括繰上返済する」という選択肢も難しくなるかもしれません。

住宅ローンの返済計画を立てる際は、退職金による繰上返済ありきで考えるのではなく、毎月の返済で完済できるよう無理のない計画を立てるようにしましょう。

4. 長期のライフプランを具体的に立てよう

住宅ローンを組む際は、長期のライフプランをしっかりと立てておく必要があります。

返済中にリスクが発生したときにもきちんと対応できるよう、「いつどれくらいの支出が発生するか」、「家計の収支はどれくらいで推移するか」といったことを具体的に試算してみましょう。

参考資料

椿 慧理