「ほったらかし投資」とは、投資商品を購入したあとは基本的に放置して資産を形成していく運用方法のことです。

「毎日経済紙を読んだり、株価のチャートをチェックする余裕なんてない!」

そんな社会人や主婦(主夫)の方などにおすすめの投資法と言えるでしょう。

本記事では、ほったらかし投資のメリット、そしてやり方を紹介します。

この記事を読んでわかること

ほったらかし投資のメリット3選

ほったらかし投資には以下のメリットがあります。

- 忙しい人でも取り組める

- 預貯金よりも高いリターンが期待できる

- NISAを有効活用できる

それぞれ詳しく解説します。

忙しい人でも取り組める

ほったらかし投資は忙しい人でも取り組めます。

たとえば、国内株のデイトレードなどに取り組む場合は、毎日株価のチャートをリアルタイムで追う必要があります。

日中働いている社会人の方であればこのような取引は難しいでしょう。

一方、投資信託やロボアドバイザーといった資金運用をプロやAIにおまかせできる金融商品であれば、毎日のように株価をチェックしたり、取引の注文を出す必要はありません。

このような商品を利用したほったらかし投資であれば、忙しい人でも取り組むことができるでしょう。

預貯金よりも高いリターンが期待できる

ほったらかし投資であれば、預貯金よりも高いリターンが期待できます。

たとえば、三菱UFJ銀行の円預金金利は年0.001%ですが、投資信託のなかには3年で+97.7%の期間収益率を上げている「eMAXIS Slim 米国株式(S&P500)」のような商品もあります(出所:三菱UFJ国際投信「eMAXIS Slim 米国株式(S&P500)」マンスリーレポート※2023年7月31日現在))。

※三菱UFJ銀行の円預金金利は2023年8月22日時点のもの(出所:三菱UFJ銀行 円預金金利)

投資信託のほったらかし投資でも、3年後には資産が2倍近くになることもあるのです。

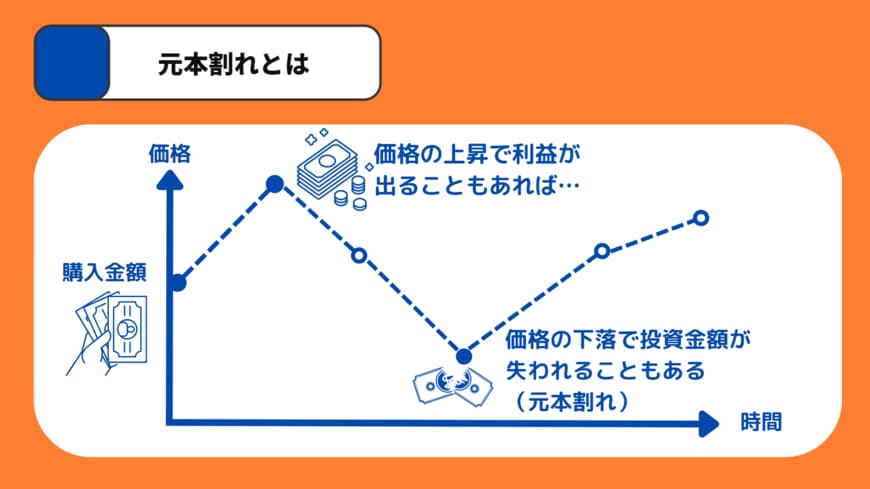

ただし、預貯金は引き出さずに放置していれば残高は減らないのに対し、投資信託をはじめとする投資商品には元本割れのリスクがあります。

NISAを有効活用できる

NISAを有効活用できる点も、ほったらかし投資のメリットです。

NISAは対象の投資商品から得られる利益が一定期間非課税となる制度です(通常、投資の利益には約20%の税金がかかります)。

2023年現在は以下の3つの制度が運用されており、いずれか1つを選んで利用できます。

<現行NISAの概要>

|

一般NISA |

つみたてNISA |

ジュニアNISA |

|

|

1年間に投資できる金額 |

120万円 |

40万円 |

80万円 |

|

利益が非課税となる期間 |

5年間 |

20年間 |

5年間※ただし、2024年以降に非課税期間が終了するものについては18歳まで非課税で保有できる |

|

投資できる商品 |

上場株式や投資信託など |

金融庁が定めた基準を満たす一定の投資信託 |

一般NISAと同じ |

|

投資方法 |

一括購入とつみたて購入の両方可 |

つみたて購入のみ |

一般NISAと同じ |

|

対象年齢 |

18歳以上 |

18歳以上 |

18歳未満 |

いずれも投資できる商品に投資信託がふくまれています。

つまり、NISAを利用すれば、ほったらかし投資から得られる利益の税負担を免除できるのです。

NISAを利用したいものの、投資に取り組む余裕がない方もいるでしょう。

一方でNISAは毎年投資できる上限額が決まっているので、あとから始めるほど不利なしくみです。

投資に真剣に取り組む暇がない人であれば、投資信託のほったらかし投資でNISAを活用してみてはいかがでしょうか?

2024年からは新NISAがスタート

現行のNISAは2023年末をもって終了となり、2024年1月からは新NISAがスタートします。

成長投資枠とつみたて投資枠の2種類から構成される本制度は現行NISAがパワーアップした内容となっています。

<新NISAの内容>

|

成長投資枠(一般NISAの内容を継承) |

つみたて投資枠(つみたてNISAの内容を継承) |

|

|

1年間に投資できる金額 |

240万円 |

120万円 |

|

非課税期間 |

無期限 |

無期限 |

|

投資できる商品 |

上場株式や投資信託など |

金融庁が定めた基準を満たす一定の投資信託 |

|

投資方法 |

一括購入とつみたて購入の両方可 |

つみたて購入のみ |

|

対象年齢 |

18歳以上 |

18歳以上 |

なお、両制度は併用可能であり、年間で最大360万円の投資が可能です。

※ただし、保有額は1800万円が限度(成長投資枠単体では1200万円まで)。

ほったらかし投資には投資信託がおすすめ

ほったらかし投資をするのであれば、投資信託がおすすめです。

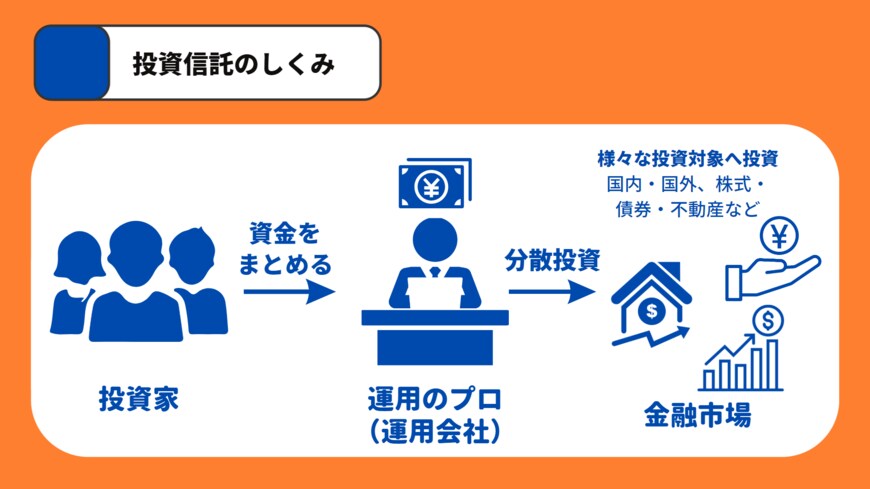

投資信託はプロに資金の運用をおまかせできる投資商品です。

2023年現在は約6000本の商品があり、それぞれ運用方針や主要な投資対象などが異なります(出所:投資信託協会「投資信託の全体像(純資産総額・ファンド本数)直近データのバックナンバー」)。

投資家は膨大な商品数のなかから好きな商品を選んで購入するだけでOKです。

投資信託の購入を通じて運用会社に提供した資金は、投資のプロであるファンドマネージャーが運用してくれます。

一方で投資信託には以下の手数料がかかります。

- 購入時手数料:投資信託の購入時にかかる手数料

- 信託報酬:投資信託の保有中にかかる手数料。保有額に対して年率の形で毎日発生する

- 信託財産留保額:投資信託の解約時(売却時)にかかる手数料

ただし、最近では購入時手数料と信託財産留保額を無料としている投資信託も数多く存在します。

投資信託は証券口座を開設することで購入できます。

証券会社の公式サイトには投資信託の販売金額ランキングも掲載されているため、運用商品の選定も難しくありません。

【コラム】投資信託でほったらかし投資をすると将来いくらになる?

たとえば、投資信託を100万円分購入してほったらかし投資すると、将来的に資産はどれほどになるのでしょうか?

ここでは年利別・年数別に6つのシミュレーションを紹介します。

※カシオ計算機株式会社「keisan 生活や実務に役立つ計算サイト」積立計算(複利毎課税)によるシミュレーション結果。1年複利で計算、税・手数料は考慮していません。なお、端数は切り捨て、利息の組み込みは期末です。

<年利3%で運用した場合>

- 【10年運用】元利合計:134万3943円

- 【20年運用】元利合計:180万6087円

- 【30年運用】元利合計:242万7172円

<年利5%で運用した場合>

- 【10年運用】元利合計:162万9113円

- 【20年運用】元利合計:265万3580円

- 【30年運用】元利合計:432万2349円

ご覧の通り、年利5%で運用できた場合は30年近くで4倍以上に資産が膨らんでいます。

投資信託の平均利回りは3%~10%(3年~5年運用した場合)といわれているので、いずれも無理なシミュレーションではないでしょう。

ほったらかし投資におすすめの投資信託4選

ここまでで、投資信託をほったらかしで運用することに興味を持った方もいるでしょう。

そこで本章では、ほったらかし投資におすすめの投資信託4選を紹介します。

投資信託の運用に興味がある方はぜひ参考にしてください。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim先進国株式インデックス

- SBI・V・S&P500インデックス・ファンド

eMAXIS Slim 全世界株式(オール・カントリー)

|

期間収益率(過去3年) |

84.0% |

|

信託報酬率 |

年率0.11330% |

|

運用できる主な証券会社 |

楽天証券・マネックス証券・SBI証券 |

|

つみたてNISA対応 |

◯ |

※eMAXIS Slim 全世界株式(オール・カントリー)のマンスリーレポートによる※2023年6月30日現在

低コストファンドのシリーズで知られるeMAXIS Slimシリーズの投資信託です。

全世界の株式に投資する商品となっています。

全世界の株式に幅広く分散投資をしたい方におすすめです。

「投信ブロガーが選ぶ! Fund of the Year 2022」で1位に輝いた実力派の投資信託となっています。

eMAXIS Slim 全世界株式(除く日本)

|

期間収益率(過去3年) |

86.0% |

|

信託報酬率 |

年率0.1133% |

|

運用できる主な証券会社 |

楽天証券・マネックス証券・SBI証券 |

|

つみたてNISA対応 |

◯ |

※eMAXIS Slim 全世界株式(除く日本)のマンスリーレポートによる※2023年6月30日現在

低コストファンドのシリーズで知られるeMAXIS Slimシリーズの投資信託です。

日本以外の全世界の株式に投資する商品となっています。

すでに日本株を運用している方や日本株以外の全世界の株式に幅広く分散投資をしたい方におすすめです。

eMAXIS Slim先進国株式インデックス

|

期間収益率(過去3年) |

93.3% |

|

信託報酬率 |

率0.09889% |

|

運用できる主な証券会社 |

楽天証券・マネックス証券・SBI証券 |

|

つみたてNISA対応 |

◯ |

※eMAXIS Slim先進国株式インデックスのマンスリーレポートによる※2023年6月30日現在

低コストファンドのシリーズで知られるeMAXIS Slimシリーズの投資信託です。

先進国の株式市場を投資対象としています。

フランスやイギリスといった先進国はインドや中国などの新興国に比べてローリスク・ローリターンな運用が期待できます。

長期的にリスクの低い安定成長を狙うのであれば、ぜひ検討したい商品です。

SBI・V・S&P500インデックス・ファンド

|

期間収益率(過去3年) |

+100.49% |

|

信託報酬率 |

年率0.0638% |

|

運用できる主な証券会社 |

松井証券・マネックス証券・SBI証券 |

|

つみたてNISA対応 |

◯ |

※SBI・V・S&P500インデックス・ファンドのマンスリーレポートによる※2023年6月30日基準

アメリカを代表する500社で構成される株価指数「S&P500」に値動きを連動させる投資信託です。

米国株に幅広く投資したい方におすすめです。

2023年6月末時点の構成銘柄にはアップルやテスラ、マイクロソフト、アマゾンなどのグローバルカンパニーが名を連ねています。

初心者におすすめの証券会社5選

投資信託の購入には証券口座が必要となります。

ここでは初心者の方におすすめの証券口座として以下の5つを紹介します。

- 楽天証券

- auカブコム証券

- マネックス証券

- 松井証券

- SBI証券

いずれもハイスペックな人気証券会社です。

気に入ったものから検討してみてください。

※各データは2023年8月17日時点の情報に基づきます。

1. 楽天証券

<基本情報>

|

項目 |

内容 |

|

特徴&おすすめポイント |

・国内証券会社単体(開示情報ベース)で最多となる900万口座超(2023年4月時点) |

|

IPO実績 |

65銘柄(2022年実績) |

|

外国株 |

6カ国(米国・中国・シンガポール・タイ・マレーシア・インドネシア) |

|

口座開設日数 |

最短翌営業日 |

|

投資信託の本数 |

2619本 |

|

つみたてNISA対応本数 |

194本 |

楽天証券は900万口座の開設実績を誇る日本屈指の証券会社です。

楽天カードを使って投信積立を行うと、ポイント還元率最大1%で楽天ポイントが貯まるほか、投資信託の購入にも楽天ポイントを利用できます。

そのため普段から楽天ポイントを貯めている方におすすめのネット証券会社です。

また、楽天証券と楽天銀行を連携するマネーブリッジを利用すれば、楽天銀行の普通預金金利が最大0.1%になるのも魅力的。株の購入時には、証券口座の不足分が楽天銀行の預金残高から自動入金される自動入出金(スイープ)サービスも便利です。

2. auカブコム証券

<基本情報>

|

項目 |

内容 |

|

特徴&おすすめポイント |

・Pontaポイントがたまる、使える証券会社 |

|

IPO実績 |

23銘柄(2022年実績) |

|

外国株 |

1カ国(米国) |

|

口座開設日数 |

最短翌営業日 |

|

投資信託の本数 |

1661本 |

auカブコム証券は三菱UFJフィナンシャル・グループ(MUFG)のネット証券です。

SBI証券や楽天証券などとともに主要ネット証券の一角を占め、2023年6月時点で157万1191口座を突破しています。

auカブコム証券はPontaポイントユーザーにおすすめです。

投資信託の月間平均保有残高に応じて、最大0.24%のPontaポイントがたまるほか、au PAYカードによる投資信託の積立で購入額の1%がPontaポイントとして還元されます。

また、auカブコム証券のマネーコネクトを利用すれば、auじぶん銀行の金利が100倍の0.1%にアップします。

auマネーコネクトはauじぶん銀行とauカブコム証券の口座を連携することで各種メリットを受けられるサービスです。

<auマネーコネクトのメリット>

- auじぶん銀行の普通預金金利が100倍(0.1%)

- auカブコム証券口座からの引き落としで株や投資信託を購入する際、不足している資金をauじぶん銀行から自動入金

- auカブコム証券で使用していない資金をauじぶん銀行へ自動出金

普段使わない資金はauじぶん銀行に預けておけるので、お得な優遇金利を最大限活用できるサービスとなっています。

3. マネックス証券

<基本情報>

|

項目 |

内容 |

|

特徴&おすすめポイント |

・IPOの抽選が完全平等性 |

|

IPO実績 |

62銘柄(2022年実績) |

|

外国株 |

2カ国(米国・中国) |

|

口座開設日数 |

最短翌営業日 |

|

投資信託の本数 |

1362本 |

|

つみたてNISA対応本数 |

169本 |

マネックス証券は投資信託のつみたて投資にマネックスカードを利用できます。

購入額に応じたマネックスポイントが付与され、そのポイント還元率は1.1%と高還元です。

たまったポイントは投資信託の買付や他社ポイントへの移行などに利用可能です。

さらにマネックス証券は、IPO抽選が完全平等性なのも魅力の1つ。

証券会社によっては預かり資産の量などによって当選しやすさが決まるため、投資初心者がいきなり当選するのは簡単ではありません。

その点、完全平等な条件で抽選されるマネックス証券なら、他の証券会社より当選しやすいでしょう。

4. 松井証券

<基本情報>

|

項目 |

内容 |

|

特徴&おすすめポイント |

・25歳以下は国内株式の取引手数料が無料 |

|

IPO実績 |

54銘柄(2022年実績) |

|

外国株 |

1カ国(米国) |

|

口座開設日数 |

最短当日 |

|

投資信託の本数 |

1703本 |

|

つみたてNISA対応本数 |

195本 |

松井証券は25歳以下の国内株取引手数料を無料としているため、若い方には特におすすめです。

また、投資信託の信託報酬が0.3%(税抜き)を超える場合については最大0.85%のポイント還元を行っており、投資信託のコストを安く抑えたい人にも合った証券会社と言えるでしょう(投資信託 毎月ポイント・現金還元サービス)。

サポート体制も高く評価されており、HDI-Japan(ヘルプデスク協会)が主催する「2022年度問合せ窓口格付け(証券業界)」では、「問合せ窓口」と「webサポート」の両部門で12年連続の「三つ星」(最高評価)を獲得しています。

5. SBI証券

<基本情報>

|

項目 |

内容 |

|

特徴&おすすめポイント |

取扱商品ラインナップが豊富で手数料が低い |

|

IPO実績 |

117銘柄(2022年実績) |

|

外国株 |

9カ国(米国・中国・シンガポール・タイ・マレーシア・インドネシア・ロシア・韓国・ベトナム) |

|

口座開設日数 |

最短翌営業日 |

|

投資信託の本数 |

2654本 |

|

つみたてNISA対応本数 |

205本 |

SBI証券は、2023年中に国内株の手数料無料化を目指しており、コスト意識が高い人であれば注目必須の証券会社です。

国内株はもちろん、米国株をはじめ世界9カ国の銘柄に投資できます。

※米国株の取扱銘柄数は5400銘柄超(2023年8月4日時点)。

国内株は0円から取引可能であり、IPO取り扱い銘柄数も主要ネット証券の中ではダントツの実績を誇っています(主要ネット証券とはSBI・楽天・松井・マネックス・auカブコムの5社)。

また、投資信託のサービスも充実しており、保有額の最大0.25%がPontaポイントやTポイントなどとして還元されるほか、投資信託の購入には「Tポイント」「Pontaポイント」「Vポイント」を1ポイント1円として利用できるので、少額から投資したい方にも最適です。

投資信託の購入に三井住友カードを利用すれば、最大5%のポイント還元が受けられ、たまったVポイントは1ポイント1円で投資信託の買付に利用できるほか、景品との交換や店舗のお買い物などにも使えます。

参考資料

- 投資信託協会「投資信託の全体像(純資産総額・ファンド本数)直近データのバックナンバー」

- 三菱UFJ銀行 円預金金利

- SBI証券公式サイト

- 楽天証券公式サイト

- マネックス証券公式サイト

- 松井証券

- auカブコム証券

- 金融庁「つみたてNISAの概要」

- 金融庁「一般NISAの概要」

- 金融庁「新しいNISA」

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim先進国株式インデックス

- SBI・V・S&P500インデックス・ファンド

- 三菱UFJ国際投信「eMAXIS Slim 米国株式(S&P500)」

【関連記事】投資信託で100万円を運用したら1年後いくらになる?おすすめの銘柄や証券口座も紹介!

まとめ

MeChoice編集部