投資信託で100万円を運用したら1年後いくらになる?おすすめの銘柄や証券口座も紹介!

投資初心者の中には、投資信託に興味をもちつつも以下のような疑問を感じている方が多いのではないでしょうか?

- 「そもそも投資信託とは何か?」

- 「投資信託で100万円を運用したら1年後にはいくらになるの?」

- 「投資信託を始めたいけど、どの商品を運用すればよいのか分からない」

そこで本記事では、投資初心者の方に向けて投資信託の概要を解説します。

その上で、投資信託で100万円を運用したら1年後にいくらになるのかをシミュレーションしてみましょう。

また、投資信託を購入する際のポイントや、おすすめの投資信託銘柄なども紹介するので、投資信託をスタートする上での参考としてください。

- 投資信託の運用シミュレーション

- 投資信託のメリット

- 投資信託を選ぶ3つのポイント

- おすすめの投資信託銘柄

- おすすめの証券会社

- 4-1.

- 1. 運用をプロに任せられる

- 4-2.

- 2. 少額から始められる

- 4-3.

- 3. つみたてNISA・iDeCoの対象となる

- 4-4.

- 4. 自動で積み立てられるため忙しい人でも始めやすい

- 5-1.

- 1. インデックス・ファンドに投資する

- 5-2.

- 2. つみたてNISA対応のファンドに投資する

- 5-3.

- 3. 純資産総額の大きい商品に投資する

- 6.

- おすすめの投資信託6選

- 6-1.

- 1. eMAXIS Slim全世界株式(除く日本)

- 6-2.

- 2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

- 6-3.

- 3. eMAXIS Slim先進国株式インデックス

- 6-4.

- 4. ニッセイ 外国株式インデックスファンド

- 6-5.

- 5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

- 6-6.

- 6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

- 7-1.

- 1.楽天証券【★★★★★】

- 7-2.

- 2.松井証券【★★★★】

- 7-3.

- 3.auカブコム証券【★★★】

- 8.

- 【まとめ】投資信託は長期運用を意識しましょう

- 9.

- 参考資料

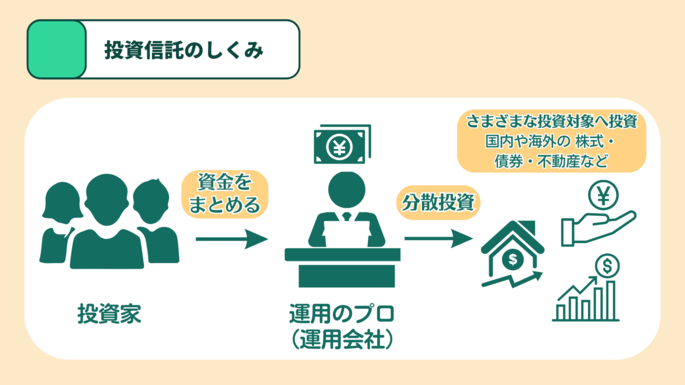

1そもそも投資信託とは?

投資信託とは、投資家から集めた資金を専門会社が運用し、その収益を投資額に応じる形で投資家に分配する金融商品です。

出所:MeChoice編集部

現在、日本には5949本の投資信託商品が存在し(公募投資信託※2023年2月末現在)、商品によって集めた資金の運用方針や投資先などが異なります。

投資信託は投資初心者の方にも勧められる金融商品ですが、あくまで投資商品であることを忘れないでください。投資である以上元本が保証されるわけではなく、場合によっては元本割れが起こるケースも想定する必要があります。

2【運用方法別】投資信託シミュレーション!100万円は1年後にいくらになる?

投資信託を購入して資産を運用した場合、どれくらいの利益を得られるのか気になる方は多いでしょう。

そこで本項では、以下のパターンで100万円を運用した場合のシミュレーションを紹介します

- 想定利回り5%の投資信託に一括投資した場合

100万円を利回り年5%で一括投資した場合、1年後の元利合計は105万円になります。

利益は5万円です。

ここから投資信託の各種手数料(購入時手数料・信託報酬・信託財産留保額)や税金(20.315%)が差し引かれることになります。

仮に以下のような投資信託の場合、利益の手残りは3万7643円になります。

| 項目 | 手数料 |

|---|---|

| 購入時手数料 | 無料 |

| 信託報酬 | (年率)0.2%=2000円(税込2200円) |

| 信託財産留保額 | 無料 |

※計算において端数は切り捨て

なお、NISAやiDeCoといった非課税制度を活用すると、かかる税を免除できます。

いずれも対象の投資信託などから得られる利益が非課税となる制度なので、投資信託を始める際にはぜひ活用を検討したいところです。

3【コラム】投資信託は積立で購入するのがおすすめ

投資信託は一括購入のほか、積立投資も可能です。

積立投資とは毎月や毎週など決まった間隔で資金を投じていくスタイルのことで、毎月100円など少額からでもスタートできる点が魅力となっています。

購入方法は口座引き落としのほかクレジットカード決済も選択可能です。

クレジットカード決済なら購入額に応じたクレカポイントもたまりますよ。

(後述する)「つみたてNISA」や「iDeCo」といった税制優遇制度の対象となる点も積立投資の魅力と言えるでしょう。

4投資信託のメリット4選

数々の金融商品がある中で投資信託を選択するメリットにはどのようなものがあるのでしょうか?

ここでは投資信託のメリットとして、以下の4つを紹介していきます。

1. 運用をプロに任せられる

投資信託は資産運用のプロであるファンドマネージャーが投資家に代わって投資の判断から取引までを行います。

様々な地域や資産に投資を行うことでリスクを低減する分散投資を代行してくれる点などが大きなメリットとなるでしょう。

出所:MeChoice編集部

このように投資初心者でも安心して取り組める点が投資信託の主なメリットとなります。

一方で、投資信託には信託報酬などの手数料がかかります。自分で投資先を選定して売買を行う株式投資(個別株取引)などと比べると、コストが割高な点は注意しましょう。

2. 少額から始められる

投資信託以外の金融商品を購入する場合、まとまった資金が必要になることがほとんどでしょう。

例えば、株式投資は原則100株からの取引となるため、企業の株価が1000円であったとしても、1000円×100で最低10万円が必要となります。

一方、投資信託は一口の投資額が低く設定されている傾向にあり、1万円前後で購入できるものも多いです。また、販売会社によっては100円で購入できる金融商品も扱っています。

投資に興味があるものの、預貯金が少ない方や毎月の余剰資金が少ない方でも、投資信託であれば無理のない程度で始めることができるでしょう。

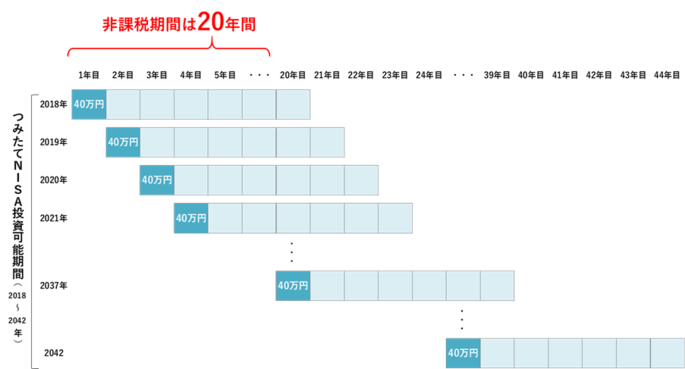

3. つみたてNISA・iDeCoの対象となる

つみたてNISAとiDeCoは投資信託などから得られる利益が非課税となる制度です。

つみたてNISAは年間40万円の投資枠があり、そこから得られる利益が最大20年間非課税となります。

出所:金融庁「つみたてNISAの概要」

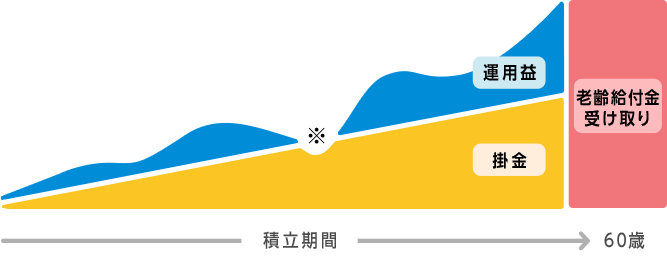

一方のiDeCoは老後資金を形成する私的年金制度で、毎月5000円から掛金を拠出し、そのお金で投資信託などを運用する制度です。

出所:iDeCo公式サイト

60歳以降に年金として受け取りを開始するまでに以下の節税メリットを受けられます。

- 掛金が所得控除の対象となる(所得税・住民税が安くなる)

- 運用益が非課税となる(通常、投資の利益には20.315%の税金がかかる)

- 受け取り時にも控除の対象となる(退職所得控除など)

ただしiDeCoには、60歳になるまで原則お金を引き出せないというデメリットもあります。

以下の表につみたてNISAとiDeCoの特徴をまとめましたので確認してみてください。

| つみたてNISA | iDeCo | |

|---|---|---|

| 運用益が非課税 | ◯ | ◯ |

| 掛金の所得控除 | ✕ | ◯ |

| 最低投資金額 | 月100円 | 月5000円 |

| 資金の引き出し | いつでもOK | (掛金・運用益ともに)原則60歳まで不可 |

投資信託はつみたてNISA・iDeCoでも取り扱いの対象となっているため、投資信託を購入する際はつみたてNISA・iDeCoもあわせて検討してみましょう。

4. 自動で積み立てられるため忙しい人でも始めやすい

株式やFX(外国為替証拠金取引)で成功するには知識の習得が必要となるほか、日々の経済ニュースや値動きのチェックも必要となります。

一方、投資信託はプロに資金の運用を任せることになるため、頻繁な値動きのチェックなどは不要といえるでしょう。

また、積立投資であれば、最初の購入時に運用する投資信託と毎月の購入金額を決めれば、それ以降は毎月自動で積立が行われるため、都度購入の手間もかからなくなります。

積立投資の購入方法には口座引き落としもありますが、特におすすめなのはクレジットカード決済です。引き落とし用の証券口座への入金が不要となるほか、カード決済額に応じたクレカポイントもたまります。

なお、投資信託では運用報告書というレポートが決算毎に発行されます。運用の成績や今後の運用方針が記されているため、購入銘柄の運用報告書は必ずチェックするようにしましょう。

5投資信託を選ぶ3つのポイント

投資信託は、投資家に代わってプロが資金を運用する金融商品です。とはいえ、購入する投資信託の選択は投資家自身で行わなければなりません。

ここでは投資信託を選ぶときに意識したい3つのポイントを紹介します。

1. インデックス・ファンドに投資する

インデックス・ファンドとは、投資成果が特定の市場平均指数に連動するよう運用が行われているファンドです。

例えば、TOPIXや日経平均株価、NYダウに値動きを連動させることを目指す商品があります。

インデックス・ファンドは(投資対象の)分散性が高いことから、比較的安定した値動きの運用が期待できます。

また、少ない手数料で運用できるというメリットもあるため、特に投資初心者の方におすすめです。

2. つみたてNISA対応のファンドに投資する

つみたてNISAで購入できる金融商品は金融庁が定めた基準を満たした、221本(2023年2月9日時点)の投資信託・ETFに限定されています。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています(略)。

出所:金融庁「つみたてNISAの概要」

つみたてNISAに対応しているファンドに投資を行えば安定的な運用を行えるだけでなく、投資した金融商品の配当金、および譲渡益が非課税になるためお得です。

3. 純資産総額の大きい商品に投資する

純資産総額とは基準価額(投資信託の値段)×受益権口数(全投資家の保有口数の合計)で求められる金額で、株式で言うところの時価総額にあたります。

ファンドの人気度を測るバロメーターとなるほか、純資産総額の大きい金融商品への投資には以下のメリットがあります。

- (資金に余裕があるためファンドが)十分な分散投資を行える

- (純資産総額に占める)経費率の割合が少なく済むなど、繰り上げが償還*1されにくい条件が整っている

- (信託報酬の絶対額が多くなるため)運用会社が十分な運用体制を敷くことができる

ゆとりのある投資をしたい方には純資産総額1000億円以上の投資信託がおすすめです。

一方、純資産総額が10億円を下まわる規模の投資信託は注意が必要となります。(資金の余裕の無いため)適切なタイミングで売買ができないことから余計なコストが発生するリスクや、繰り上げ償還のリスクがあるためです。

純資産総額の大きさに比例して利益を獲得しやすくなるとは断言できないものの、純資産総額が大きい金融商品であればゆとりがあり、かつ柔軟な運用を実現できるでしょう。

*1…予定よりも早くファンドが運用を終了すること

6おすすめの投資信託6選

投資信託は、投資家に代わってプロが資産運用を代行する金融商品です。

月々100円から投資ができ、投資経験豊富な運用のプロが自分の代わりに取引してくれます。

ここではおすすめの投資信託6選を紹介します。

いずれも以下4つの基準をクリアしているため、初心者が安心して運用し始められるものばかりとなっています。

- 目安として信託報酬0.2%以下の商品であること(日々かかる手数料が安いこと)

- 目安としてつみたてNISAやiDeCoに対応した商品であること(非課税メリットが受けられること)

- 信託報酬などが安いインデックス型*1の商品であること

- 目安として純資産総額*2が1000億円以上(人気度が高いこと)

*1…インデックス型:日経平均株価などの指数をベンチマークとし、それに連動するような値動きを目指す投資信託

*2…純資産総額:基準価額(投資信託の値段)×受益権総口数(投資家により保有されている総口数)で求められる

1. eMAXIS Slim全世界株式(除く日本)

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +37.9%(過去3年) |

| ベンチマーク | MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース) |

| 信託報酬率 | 0.114% |

| 投信会社名 | 三菱UFJ国際投信 |

| 価格(1万口当たり) | 1万6151円 |

| 純資産総額 | 1884.44億円 |

| 非課税制度 | NISA・iDeCo |

| 主な取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 主な取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 |

eMAXIS Slim全世界株式(除く日本)は主に、海外の株式へ投資を行っている投資信託です。

MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指す商品となっています。

MSCIオール・カントリー・ワールド・インデックスは、先進国23カ国と新興国24カ国の大型株・中型株で構成されている指数です。

そのため世界の幅広い地域に投資し、その成長の利益を受けたい人が検討すべき投資信託となっています。

※本商品に関する信託報酬の記述は、eMAXIS Slim全世界株式(除く日本)の「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の数値データについては「月次レポート( 2022年12月30日現在)」をもとに作成しています。

2. 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率) | +35.4%(過去3年) |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

| 信託報酬率 | 0.132% |

| 投信会社名 | 楽天投信投資顧問 |

| 価格(1万口当たり) | 1万5638円 |

| 純資産総額 | 2226.23億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・楽天証券 ・松井証券 |

FTSEグローバル・オールキャップ・インデックス(円換算ベース)をベンチマークとし、全世界の株式市場に連動した値動きを目指す投資信託です。

世界最大級の運用会社であるバンガードが運用する、下記の上場投資信託証券(ETF)を主要投資対象としています。

| ファンド名 | 実質的な主要投資対象 | 運用の基本方針 |

|---|---|---|

| バンガード®・トータル・ワールド・ストックETF | 全世界株式 | FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・ストック・マーケットETF | 米国株式 | CRSP USトータル・マーケット・インデックスに連動する投資成果を目指す |

| バンガード®・トータル・インターナショナル・ストックETF | 全世界株式(除く米国) | FTSEグローバル・オールキャップ・(除く米国)インデックスに連動する投資成果を目指す |

※2022年7月末現在

※「楽天・全世界株式インデックス・ファンド 愛称:楽天・バンガード・ファンド(全世界株式)」投資信託説明書(交付目論見書)の情報を元に作成

全世界の株式へ投資し、世界経済が成長する際の利益を受け取りたい方にオススメです。

※本商品に関する信託報酬・ベンチマークの記述は、楽天・全世界株式インデックス・ファンド<愛称:楽天・バンガード・ファンド(全世界株式)> の「交付運用報告書(作成対象期間:2021年7月16日~2022年7月15日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日:2022年12月30日)」をもとに作成しています。

3. eMAXIS Slim先進国株式インデックス

| 項目 | 内容 |

|---|---|

| 騰落率(期間収益率)(過去3年) | +42.6% |

| ベンチマーク | MSCIコクサイ ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.10% |

| 投信会社名 | 三菱UFJ国際投信 |

| 基準価額(1万口あたり) | 1万9021円 |

| 純資産総額 | 3692.18億円 |

| 非課税制度 | NISA・iDeCo |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | ・SBI証券(セレクトプラン) ・松井証券 ・マネックス証券 |

eMAXIS Slim先進国株式インデックスは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカ、イギリス、オランダ、フランスなどの、世界主要国の株式を主な投資対象しており、ハイリスク・ハイリターンな新興国株式が含まれていない点が特徴となっています。

株式投資を先進国の株式中心で運用したい方に向いているといえるでしょう。

※本商品に関する信託報酬の記述は、eMAXIS Slim 先進国株式インデックスの「交付運用報告書(作成対象期間:2021年4月27日~2022年4月25日)」をもとに、それ以外の情報については「月次レポート( 2022年12月30日現在)」をもとに作成しています。

4. ニッセイ 外国株式インデックスファンド

| 項目 | 内容 |

|---|---|

| リターン(過去5年の平均利回り) | +42.5%(3年) |

| ベンチマーク | MSCIコクサイ・インデックス(配当込み、円換算ベース) |

| 信託報酬率(税込) | 0.103% |

| 投信会社名 | ニッセイアセットマネジメント |

| 基準価額(価格) | 2万5137円 |

| 純資産総額 | 4134億円 |

| 非課税制度 | NISA・iDeCo対応 |

| 取扱金融機関(NISA) | ・SBI証券 ・楽天証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

| 取扱金融機関(iDeCo) | SBI証券(セレクトプラン) |

ニッセイ 外国株式インデックスファンドは、MSCIコクサイ・インデックス(配当込み、円換算ベース)をベンチマークとし、日本を除く先進国の株式市場に連動する値動きを目指す投資信託です。

アメリカを中心に、先進国各国へも投資したい方が検討すべき投資信託といえるでしょう。

※本商品に関する信託報酬の記述は、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドの「交付運用報告書(作成対象期間:2020年11月21日~2021年11月22日)」をもとに、それ以外の数値データについては「月次レポート(作成基準日 : 2022年12月30日)」をもとに作成しています。

5. SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)

| 項目 | 内容 |

|---|---|

| 騰落率(過去3年) | +43% |

| ベンチマーク | S&P500指数(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万6344円 |

| 純資産総額 | 7217.57億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | ・SBI証券 ・松井証券 ・マネックス証券 ・auカブコム証券 |

「SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)」は、S&P500指数(円換算ベース)に連動した投資成果を目指す投資信託です。

S&P500は株価指数の1つで、米国を代表する500社の時価総額をもとに算出されています。

構成銘柄は、アップルやマイクロソフト、テスラ、アマゾン、バークシャー・ハサウェイなど。

アメリカの市場の動きを反映した指数となっており、500社で米国株式市場における時価総額の約80%がカバーされています。

本投資信託は、アメリカへの投資を行いたい人が検討すべき商品といえるでしょう。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

6. SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)

| 項目 | 内容 |

|---|---|

| 騰落率(設定来) | +4.34% |

| ベンチマーク | CRSP USトータル・マーケット・インデックス(円換算ベース) |

| 信託報酬率(税込) | 0.0938%程度 |

| 投信会社名 | SBIアセットマネジメント |

| 基準価額(価格) | 1万434円 |

| 純資産総額 | 1216.25億円 |

| 非課税制度 | NISA |

| 取扱金融機関(NISA) | SBI証券 |

SBI・V・全米株式インデックス・ファンド(SBI・V・全米株式)は、CRSP USトータル・マーケット・インデックス(円換算ベース)に連動した投資成果を目指す投資信託です。

CRSP USトータル・マーケット・インデックスは、米国株式市場の動きを捉えることを目指した、時価総額加重平均型の株価指数で、約4000銘柄から構成されています。

アメリカで投資可能な銘柄のほぼ100%をカバーしており、米国全体の経済に投資したい方に向いています。

※本商品の数値データはSBI証券HPのデータに基づきます(2023年1月20日時点)

7投資信託の運用におすすめの証券会社3選

投資信託を運用するには、金融機関で証券口座を開設する必要があります。

証券口座はさまざまな金融機関で開設できますが、なかでも投資初心者の方にオススメなのはネット証券です。

ネット証券は、いつでもどこでもオンラインで取引が完結し、手数料も安めであることから、忙しい社会人や主婦の方、あまり手数料でコストをかけたくない若い世代でも、気軽に取引ができます。

ここではおすすめのネット証券3選を紹介していきます。

※本章における金融機関の選定及び紹介文の作成はMeChoice編集部が行っております。

※本章の数値やサービス内容は2023年10月5日時点の情報にもとづきます。

1.楽天証券【★★★★★】

| 項目 | 内容 |

|---|---|

| 特徴&おすすめポイント | 国内株取引手数料無料(現物・信用) 日経新聞が無料で読める |

| IPO実績(2022年) | 65銘柄 |

| 外国株(対応国数) | 6カ国(米国・中国・シンガポール・タイ・マレーシア・インドネシア) |

| 投資信託の本数 | 2606本 |

| つみたてNISA対応本数 | 198本 |

楽天証券は手数料・商品ラインナップ・独自サービスのいずれにも優れたオールラウンダーなネット証券であり、総合口座数は900万を突破しています(2023年4月時点)。

国内株式の取引手数料は現物・信用とも無料、外国株も米国・中国・ASEAN(シンガポール、タイ、マレーシア、インドネシア)と幅広くカバーしています。

投資信託は2606本をラインナップ、つみたてNISA対象商品も198本と業界最多水準です。

さらに、投資信託の「つみたて購入」を楽天カード決済にすることで、最大1%の楽天ポイントが還元されます。

日本経済新聞や日経MJを無料読めるサービスも展開しているので、日々情報収集しながら投資を進めていきたい方にもおすすめです。

楽天証券

- 国内株取引手数料が現物・信用とも無料

- 投資信託のラインナップが豊富

- マネーブリッジで普通預金金利がお得に

- 投資信託のつみたてで楽天ポイント還元

- ロボアドサービス「楽ラップ」で投資を自動化できる

- 日本経済新聞の購読が無料

2.松井証券【★★★★】

| 項目 | 内容 |

|---|---|

| 特徴&おすすめポイント | ・投資信託保有額の最大1%を還元(2023年11月1日~) |

| IPO実績(2022年) | 50銘柄 |

| 外国株(対応国数) | 1カ国(米国) |

| 口座開設日数 | 最短当日 |

| 投資信託の本数 | 1718本 |

| つみたてNISA対応本数 | 200本 |

松井証券は1918年創業の老舗証券会社です。

国内株取引手数料は25歳以下であれば無料(現物・信用)。

若い方であればメリットの大きい証券会社と言えるでしょう。

投資信託のラインナップは1718本、つみたてNISAは200本を取り扱っており、2023年11月1日からは投資信託保有額の最大1%が還元される「最大1%貯まる投信残高ポイントサービス」がスタートする予定となっています。

また、外部機関から高く評価されているサポート体制も松井証券の強みです。

HDI-Japan(ヘルプデスク協会)が主催する「HDI格付けベンチマーク」(証券業界・2023年)では、「問い合わせ窓口」、「Webサポート」の両部門で13年連続の三つ星(最高評価)を獲得しています。

この快挙を達成しているのは、インターネット証券のなかでは松井証券のみです。

松井証券

- 投資信託保有額の最大1%を還元(2023年11月1日~)

- 2023年 オリコン顧客満足度®ランキング~ネット証券 初心者部門第1位~

- 「HDI格付けベンチマーク」(証券業界・2023年)において「問い合わせ窓口」、「Webサポート」の両部門で13年連続最高評価を獲得

3.auカブコム証券【★★★】

| 項目 | 内容 |

|---|---|

| 特徴&おすすめポイント | ・Pontaポイントで投資ができる ・auじぶん銀行の普通預金金利が100倍 |

| IPO実績(2022年) | 23銘柄 |

| 外国株(対応国数) | 1カ国(米国) |

| 投資信託の本数 | 1687本 |

auカブコム証券は三菱UFJフィナンシャル・グループ(MUFG)のネット証券です。

SBI証券や楽天証券などとともに主要ネット証券の一角を占め、2023年6月時点で157万1191口座を突破しています。

auカブコム証券はPontaポイントユーザーにおすすめです。

投資信託の月間平均保有残高に応じて、最大0.24%のPontaポイントがたまるほか、au PAYカードによる投資信託の積立で購入額の1%がPontaポイントとして還元されます。

また、auカブコム証券のマネーコネクトを利用すれば、auじぶん銀行の金利が100倍の0.1%にアップします。

auマネーコネクトはauじぶん銀行とauカブコム証券の口座を連携することで各種メリットを受けられるサービスです。

<auマネーコネクトのメリット>

- auじぶん銀行の普通預金金利が100倍(0.1%)

- auカブコム証券口座からの引き落としで株や投資信託を購入する際、不足している資金をauじぶん銀行から自動入金

- auカブコム証券で使用していない資金をauじぶん銀行へ自動出金

普段使わない資金はauじぶん銀行に預けておけるので、お得な優遇金利を最大限活用できるサービスとなっています。

auカブコム証券

- 投資信託の保有でPontaポイントがたまる(最大0.24%)

- 投資信託のクレカ積立でポイント還元率1%(Pontaポイント)

- auマネーコネクトでじぶん銀行の円普通預金金利が100倍

8【まとめ】投資信託は長期運用を意識しましょう

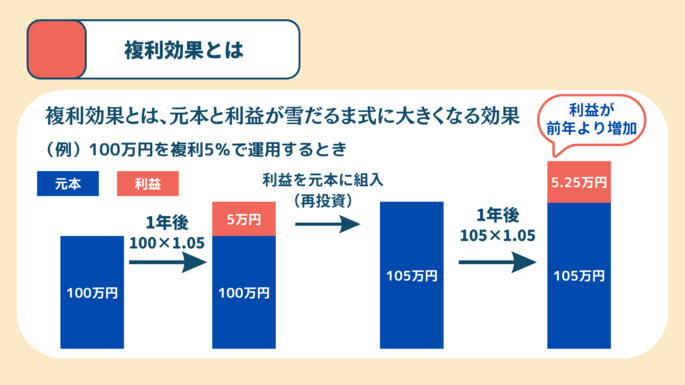

投資信託を購入し、長期間にわたって運用する大きなメリットとして、複利効果が挙げられます。

複利効果は、元本が生んだ利益を再投資することで元本が膨らみ、結果的に利益も積みあがっていくことから、この繰り返しによって指数関数的に利益が増加していく現象を指す言葉です。

出所:MeChoice編集部

100万円を初期投資額としても、なかなか1年では大きな利益を実感するには至らないでしょうが、年数を重ねるほどに利益が爆発的に大きくなっていく可能性を秘めているのが投資の魅力です。

そのため、投資信託で100万円を運用するのであれば、すぐにでも始め、長く運用するのがおすすめです。

その際は、ローリスクローコストなインデックス型の投資信託からスタートするのがいいでしょう。

ぜひ本記事で紹介した投資信託や証券口座を参考に、つみたてNISAなどを活用しながら投資信託の運用をスタートしてみてください。