2023年8月3日に発表された、BASE株式会社2023年12月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:BASE株式会社 代表取締役 兼 上級執行役員CEO 鶴岡裕太 氏

BASE株式会社 取締役 兼 上級執行役員CFO 原田健 氏

BASE株式会社 上級執行役員COO 山村兼司 氏

BASE株式会社 上級執行役員 髙橋直 氏

目次

鶴岡裕太氏(以下、鶴岡):本日は、BASE株式会社の決算説明会をご視聴いただき、ありがとうございます。発表者は、代表取締役の鶴岡、取締役上級執行役員CFOの原田、上級執行役員COOの山村、上級執行役員の髙橋の4名です。

まずは私から、会社概要とエグゼクティブサマリーをお話しします。その後、原田から2023年12月期第2四半期の実績についてご説明します。

ミッション

こちらは毎回お伝えしていますが、我々は「Payment to the People, Power to the People.」というミッションをを掲げています。

特に「Power to the People」にはとてもこだわっており、BASEグループが提供しているすべてのプロダクトやサービスが、個人や小さなチームのエンパワーメントに貢献することを目的としています。その中でも、決済やEC、金融などの領域に特化することで、世界中の人々が自分自身の人生を好きに生きていける社会を目指しています。

我々は、このようなミッションのもと、さまざまなプロダクトを作っています。

サービス概要

現在は、大きく分けて3つのサービスがあります。スライド左側の「BASE」は、今年で創業11年目に入った主力のサービスです。個人や小さなチームが簡単にネットショップを作成することができます。決済機能もついていますので、登録するだけですぐに商売を始められます。

スライド中央の「PAY.JP」は、「BASE」と同じく決済を支援するサービスですが、ネットショップを作る機能はなく、決済のAPIのみを提供しています。そのため「BASE」と違い、社内にエンジニアやデザイナーがいる会社や、外部の制作会社にお願いできる体力のある会社に向いています。それらの会社が、WebサービスやEC等さまざまなオンライン決済を伴うプロダクトを作りたい時に、「PAY.JP」を使うと簡単に決済機能を導入できます。

「BASE」「PAY.JP」ともに決済手数料をいただくビジネスですが、完全に別々のプロダクトであり、KPIやユーザーもセパレートされていますので、業績をご覧いただく際はその点にご注意いただければと思います。

スライド右側の「Pay ID」はグループの中で唯一、購入者に対して提供しているサービスです。「Pay ID」というIDを作っていただくと、「BASE」で作られたお店で簡単にお買い物ができ、最近では「あと払い(Pay ID)」という当社が提供する後払い決済もご利用いただけるようになりました。ショッピングアプリで好きなショップをお気に入り登録すると、最新情報が手に入れられるほか、新しく好きなショップに出会うこともできます。

「BASE」と「PAY.JP」はマーチャントサイド、「Pay ID」はコンシューマーサイドということで、役割を分けてサービスを運営しています。

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。第2四半期は、BASE事業とPAY.JP事業、両方のGMVを十分に成長させることができました。結果として、上半期の実績はおおむね想定どおりに推移し、通期も業績予想の範囲内で着地できると考えています。

また、トップラインの成長だけではなくコストコントロールも十分にできていますので、従前からお伝えしているとおり、引き続き2025年12月期の営業損益黒字化を目指していきます。

グループGMVの成長

グループGMVの成長についてです。第2四半期は、BASE事業とPAY.JP事業、両方のGMVが十分に成長し、四半期ベースで650億円を超えるプラットフォームになっています。どちらの事業においても、売上規模の大きなマーチャントが成長をけん引し、グループ全体で過去最大のGMVで着地しています。

BASE事業 好調なGMV成長率

スライドには、BASE事業のGMVと国内のオンライン消費のYoY成長率を比較したグラフを示しています。

昨年の2022年はオンライン消費全体の伸びも弱く、当社においても大きく成長した2020年と2021年からの反動もあり「BASE」の成長が鈍化していましたが、この第2四半期は月間GMVも安定した成長に戻ってきています。国内のオンライン消費の成長率と比較しても、大きく上回って成長しています。

この成長には、昨年4月に開始した月額有料プランが関係しています。既存ショップの継続利用が増加してチャーンが減ったことに加え、売上規模の大きなショップの新規開設が増加したことにより、成長率が回復しました。

BASE事業 累計ショップ開設数が200万ショップを突破

「BASE」を利用しているショップ数の推移です。

月額有料プランの影響で、売上規模の大きなショップの利用が増加しただけでなく、従来どおり、今からネットショップを開設したいと思っている小さなショップからも、順調に「BASE」を選んでいただける状況が続いています。店舗数も200万ショップを超え順調に推移しており、日本で一番多くのネットショップを支援しています。

また、売上規模の大きなショップはもちろん、これから大きくなりたいと思っているショップに対しても、さまざまな拡張機能を用意し、多様な販売方法を実現しています。

例えば、AIを活用した多くのユーザーの業務をお手伝いする機能があります。このように、競合他社と比較してもかなり優位性を持ち、よい機能をリリースしており、年々幅広いユーザーに「BASE」をご利用いただける環境を提供できていると思っています。

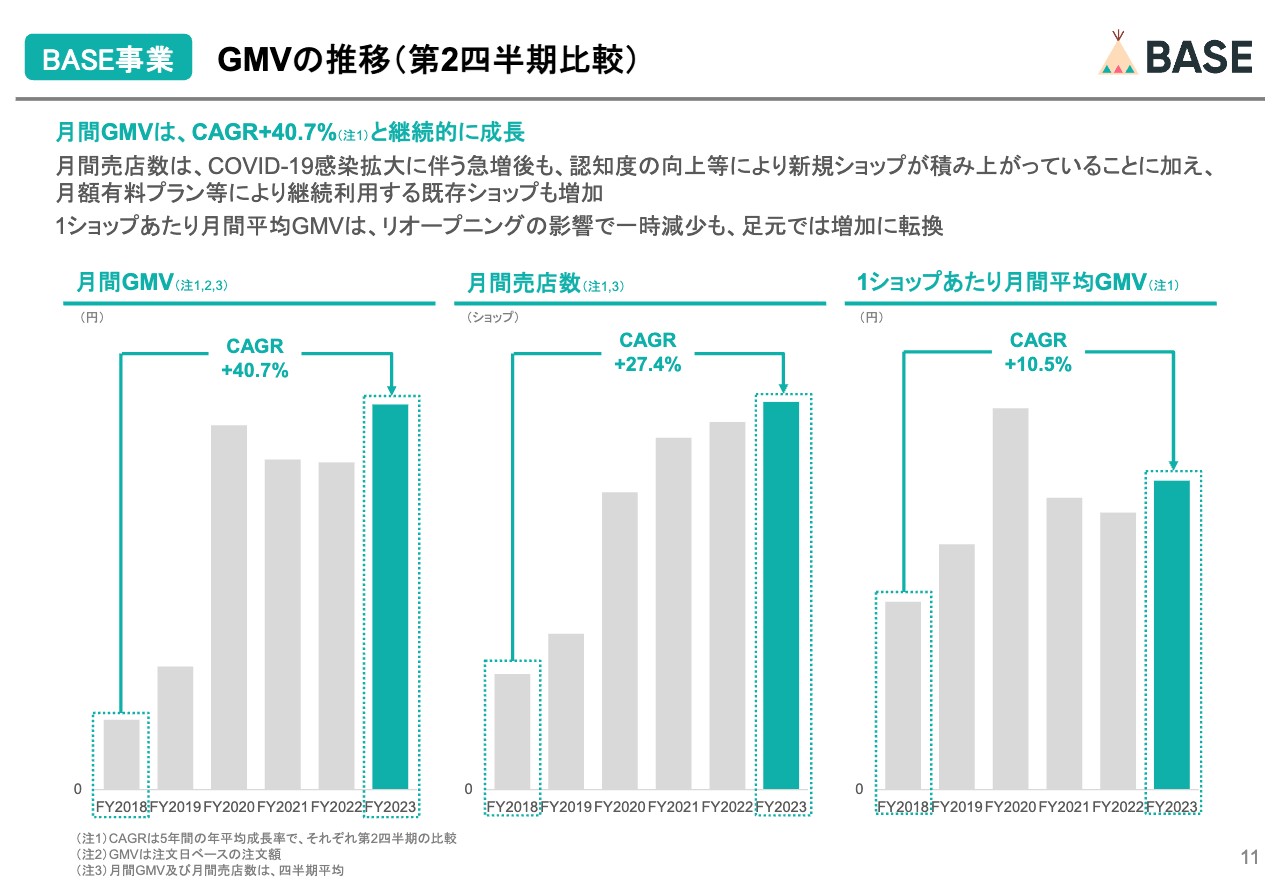

BASE事業 GMVの推移(第2四半期比較)

BASE事業のKPIについて、コロナ禍前からの推移をスライドに記載しています。中央のグラフは月間売店数で、右側の1ショップあたりの月間平均GMVのグラフと掛け合わせると、左側の月間GMVのグラフとなります。

月間GMVは、新型コロナウイルスの影響で、ネットショップ開設需要とオンライン消費需要が急増した2020年と2021年は大きく成長しました。2022年以降はその反動が続いていましたが、2023年第2四半期は成長軌道に戻すことができました。

要因は、新型コロナウイルスの影響で急増した月間売店数を、その後も減少させることなく継続して成長できたことです。また、1ショップあたりの月間平均GMVに関しても、2021年からの減少が落ち着き、上昇基調に戻せたこともグラフからおわかりになると思います。

加えて、中長期の利用を見越して料金体系を見直し、大きな売上を目指したいショップでも十分に「BASE」を使っていただけるように、さまざまな新規機能のリリースを続けました。それにより、今まで「BASE」を選んでいたショップだけではなく、売上規模の大きなショップにも継続的にご利用いただけるようになり、主要KPIの成長に大きく寄与しています。

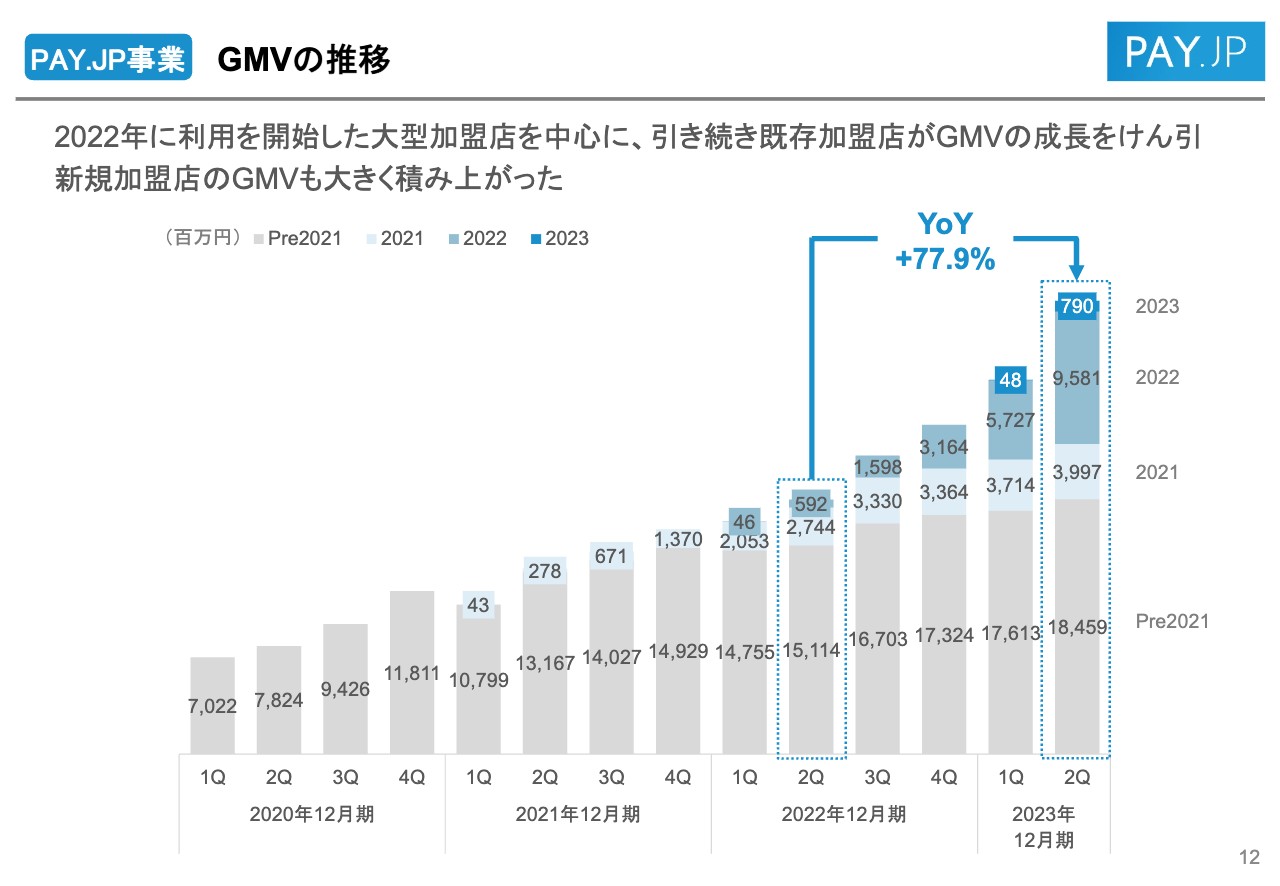

PAY.JP事業 GMVの推移

PAY.JP事業の登録年別のGMVの推移です。昨年以降、一部の既存の大型加盟店が成長を大きくけん引しています。2023年と2022年の第2四半期を比べると、新規加盟店のGMVも順調に拡大していることがおわかりになると思います。

PAY.JP事業のGMVは、一部のトップ加盟店を除いても、十分な成長率をもって毎月成長しています。このように、BASE事業、PAY.JP事業ともに順調にGMVの成長が続いています。

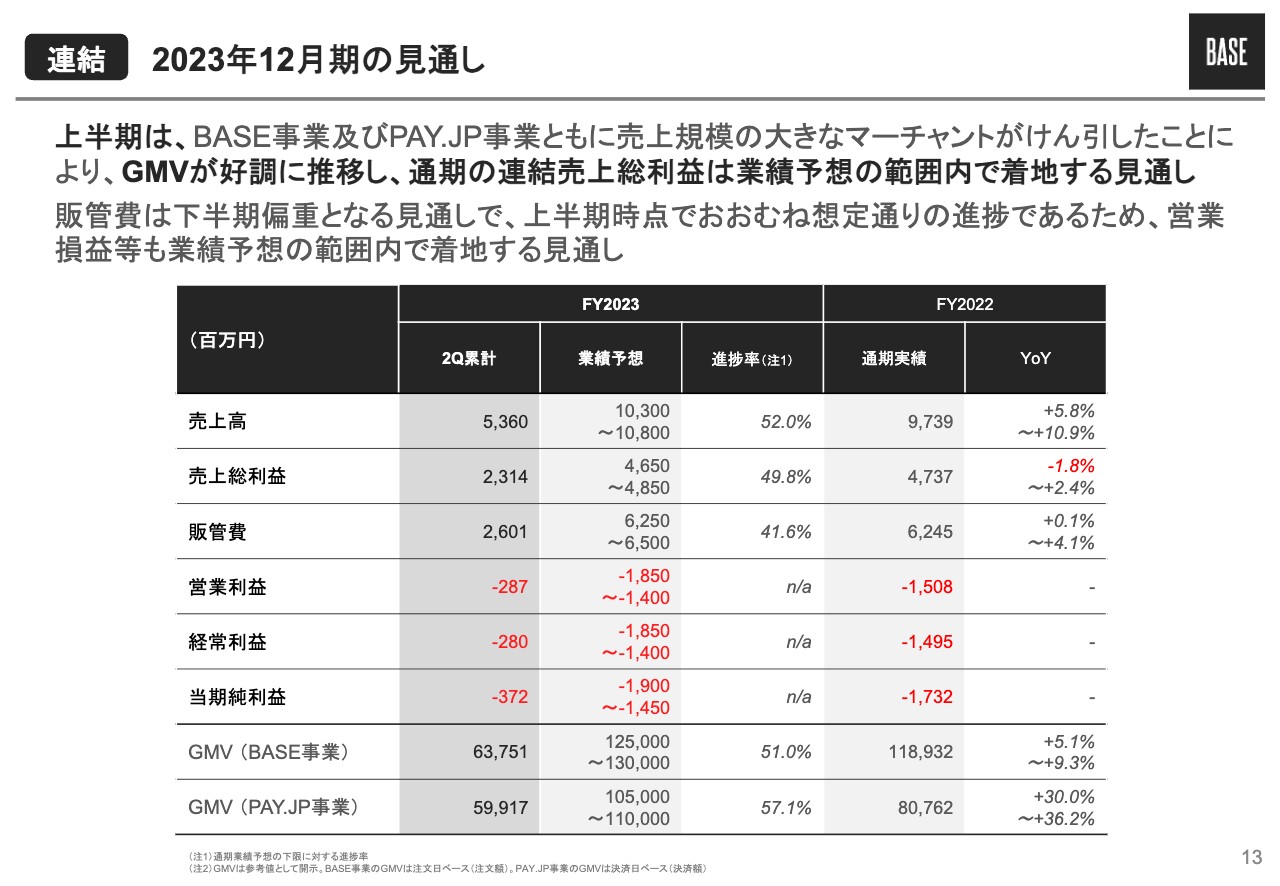

連結 2023年12月期の見通し

今期の見通しです。先ほどご説明したとおり、BASE事業、PAY.JP事業ともに、売上規模の大きなマーチャントが成長をけん引したことでGMVが好調に推移し、連結売上総利益も十分に伸ばすことができています。通期においても、業績予想の範囲内で着地できる見通しです。

販管費の進捗率が低いと思われるかもしれませんが、下半期はBASE事業の年末商戦の販促支援等により、上半期よりも大きく投資をする見込みです。そのため、上半期時点ではおおむね想定どおりとなっており、通期の営業損益等も業績予想の範囲内で着地する見通しです。

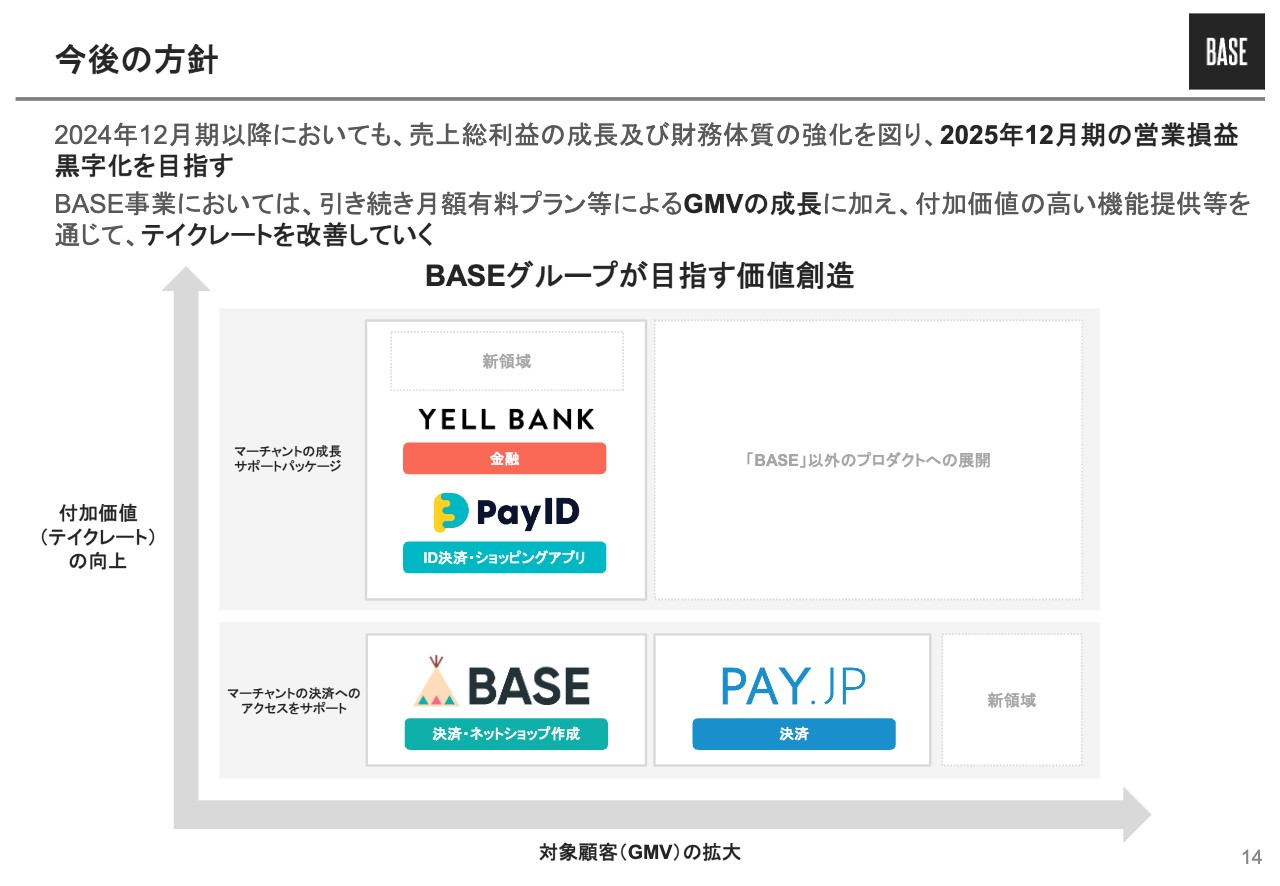

今後の方針

今後の方針も、従前からお話ししているとおりです。中長期的には「GMVの拡大」と「付加価値(テイクレート)の向上」という2点の価値創造に集中したいと思っています。現在のGMVは、順調な成長に回帰しています。

テイクレートに関しても、来年以降は改善できると考えています。新たな機能提供だけではなく、すでにグループで提供している各サービスのプライシングやビジネス構造などの見直しについても検討しています。

それらを通じて、GMVとテイクレートを十分に成長させ、売上総利益の向上に取り組みます。2025年12月期の営業損益黒字化を目指し、引き続き財務体制の強化も行っていきます。私からは以上です。

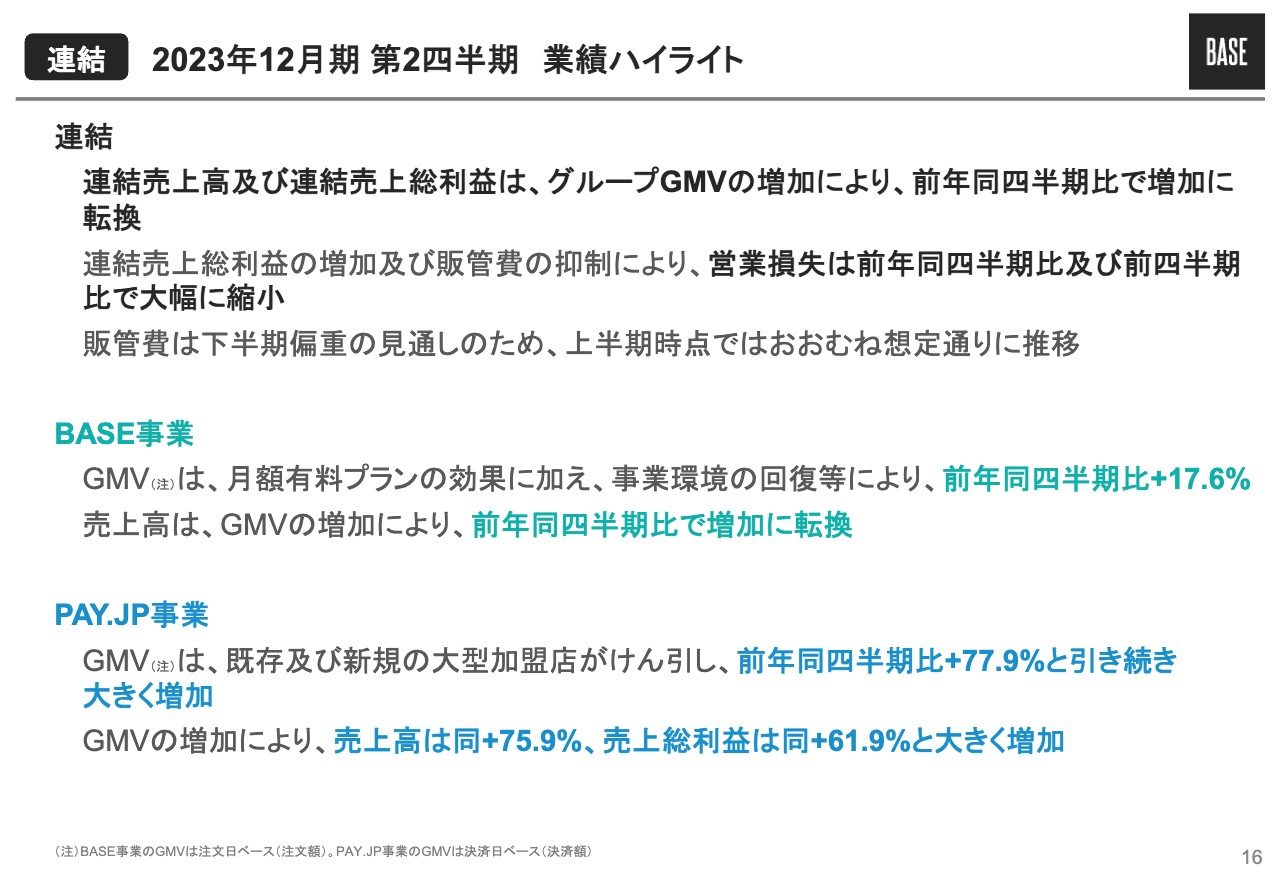

連結 2023年12月期 第2四半期 業績ハイライト

原田健氏(以下、原田):私からは、2023年12月期第2四半期の業績についてご説明します。

鶴岡からもお伝えしたとおり、第2四半期はグループGMVを十分に伸ばすことができたため、連結売上高及び連結売上総利益はYoYで増加に転じました。加えて、引き続きプロモーション費を中心に販管費も抑制できた結果、営業損失は大幅に縮小しています。

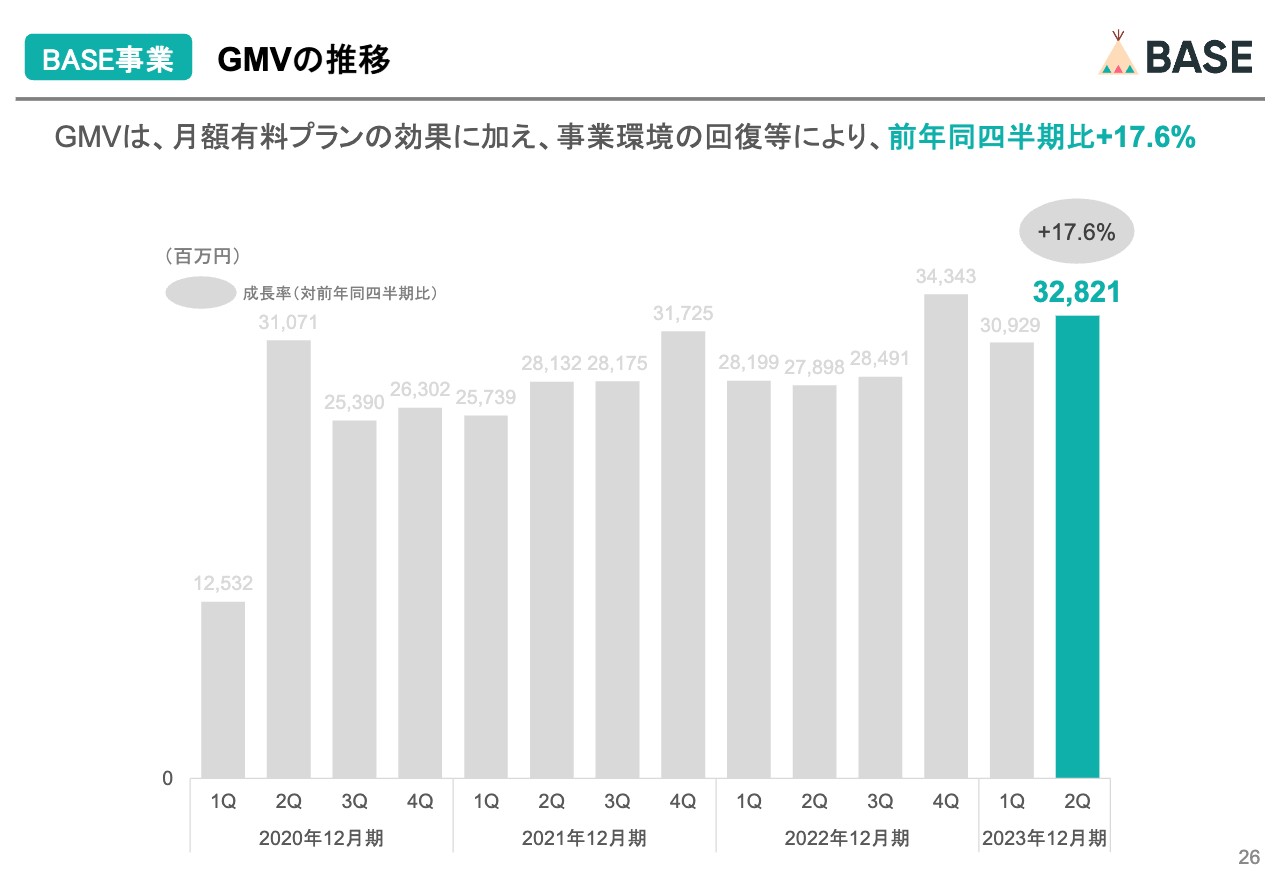

事業別にご説明します。BASE事業は2020年以降、GMV成長率の鈍化が続いていましたが、第2四半期はYoYでプラス17.6パーセントと伸ばすことができました。売上高もマイナス成長が続いていましたが、昨年4月に月額有料プランの提供を開始して以来初めて、YoYでプラスに転じています。

一方でPAY.JP事業は、引き続きGMVが大きく増加し、YoYでプラス77.9パーセントと非常に強く伸びました。これに伴い、売上高と売上総利益もYoYで大きく増加しています。

連結 2023年12月期 第2四半期 業績

連結業績の詳細です。スライド左側には2023年4月から2023年6月の3ヶ月間、中央には2023年1月から2023年6月までの累計、右側には通期の業績予想と進捗率を記載しています。

2023年4月からの3ヶ月間である第2四半期の売上高は、YoYでプラス23.8パーセント、QoQでプラス12.9パーセントとなりました。売上総利益は、YoYでプラス11.1パーセント、QoQで17.2パーセントとなり、着実に成長しています。

売上総利益率はYoYでマイナス5.1ポイントと減少していますが、QoQではしっかりと改善できています。販管費に関しては効率化を行っており、YoY、QoQともに減少しています。

結果として、YoY、QoQともに営業損失を大幅に縮小させることができました。先ほど鶴岡からご説明したため詳細は割愛しますが、業績予想の進捗についても順調に推移しており、通期業績は業績予想の範囲内での着地を見込んでいます。

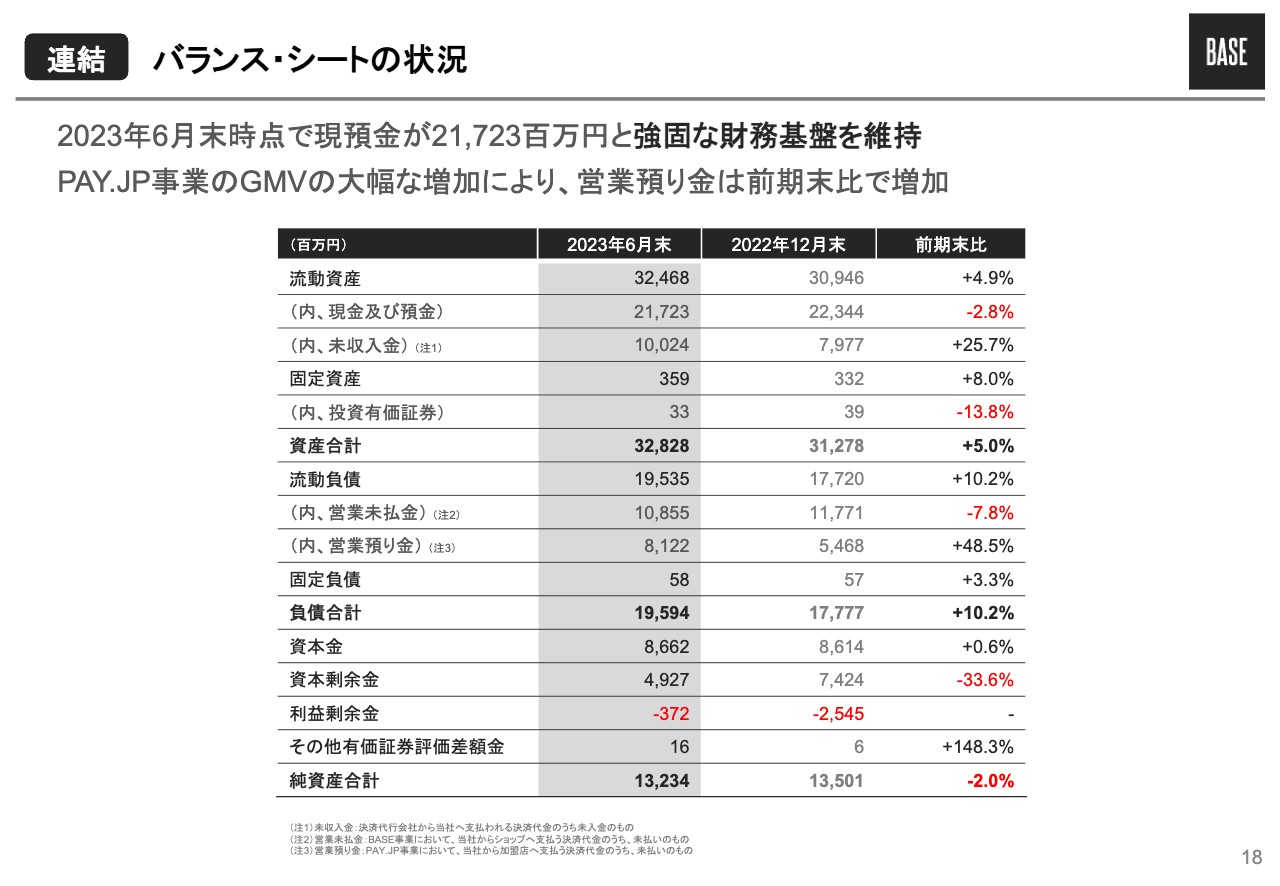

連結 バランス・シートの状況

バランス・シートの状況です。6月末時点での現金及び預金は約217億円、純資産は約132億円となっており、引き続き強固な財務基盤を維持しています。変化があったところとしては、流動資産の未収入金と流動負債の営業預り金が増加しています。こちらはPAY.JP事業のGMVの大幅な増加によるものです。

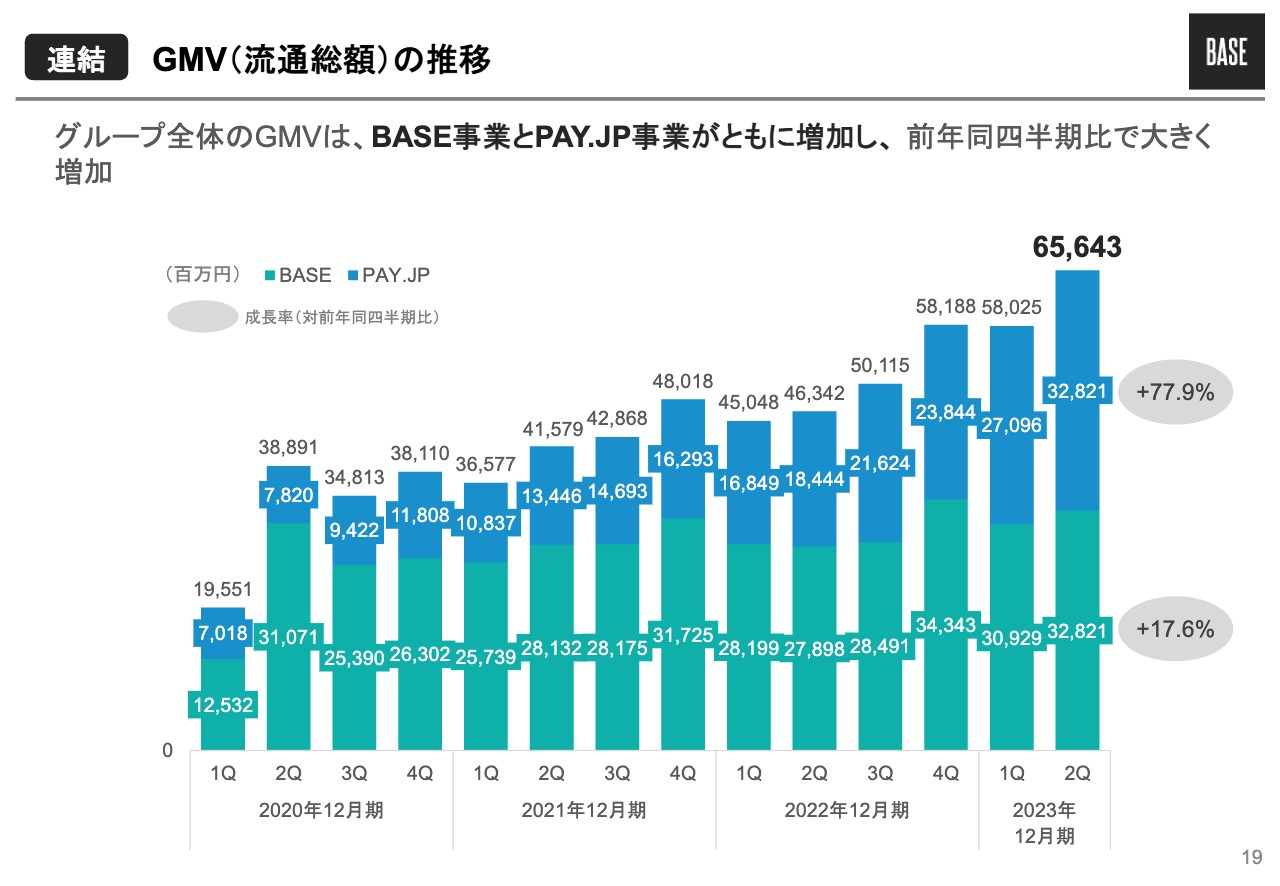

連結 GMV(流通総額)の推移

グループ全体のGMVの推移です。BASE事業、PAY.JP事業ともに増加しており、YoYでしっかりと成長できました。特にPAY.JP事業においては、この四半期でBASE事業のGMVに並ぶところまで成長しています。

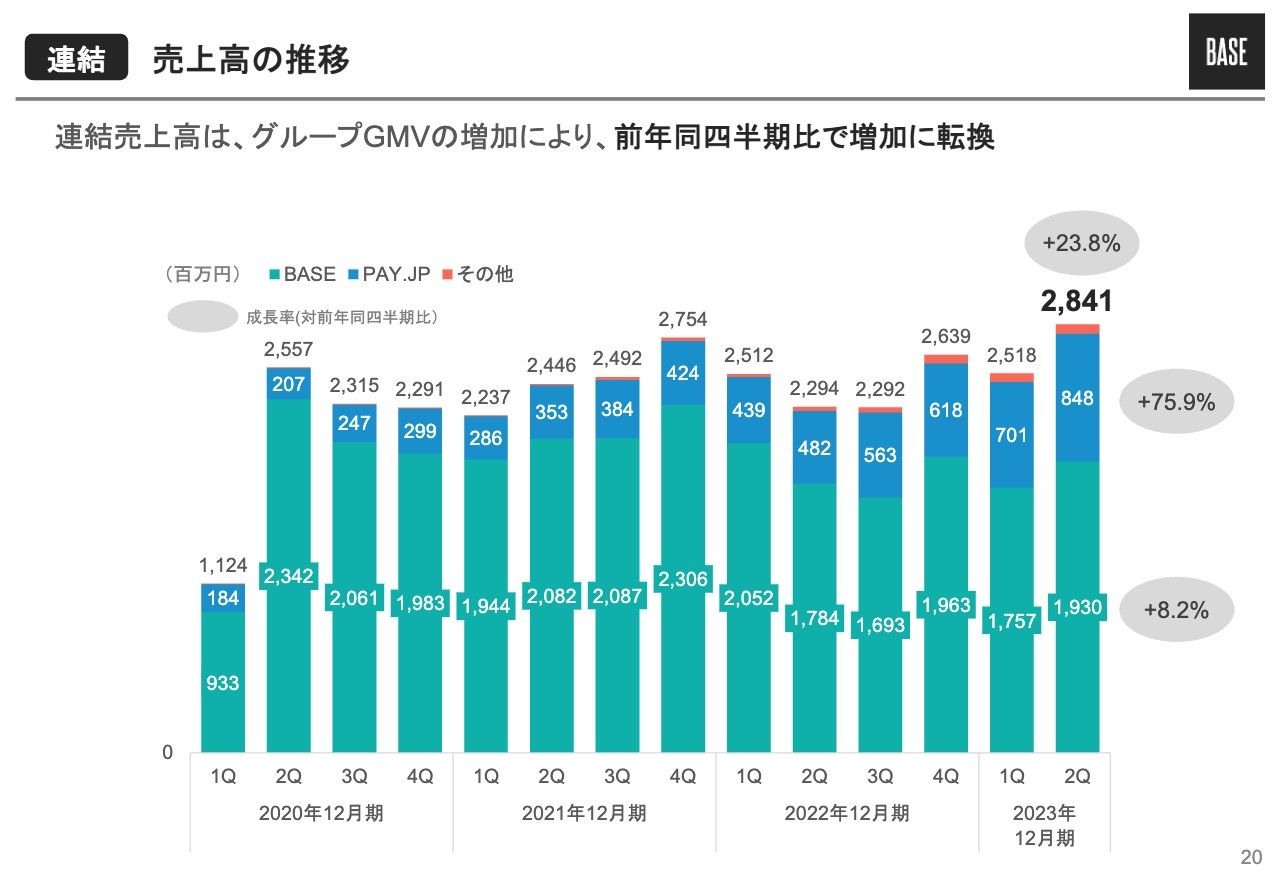

連結 売上高の推移

連結売上高の推移です。BASE事業のリオープニングや月額有料プランの影響を受け、しばらく成長率が鈍化していましたが、この四半期はPAY.JP事業がけん引するかたちでグループ全体のGMVが成長しており、売上高はYoYでプラス23.8パーセントとなりました。

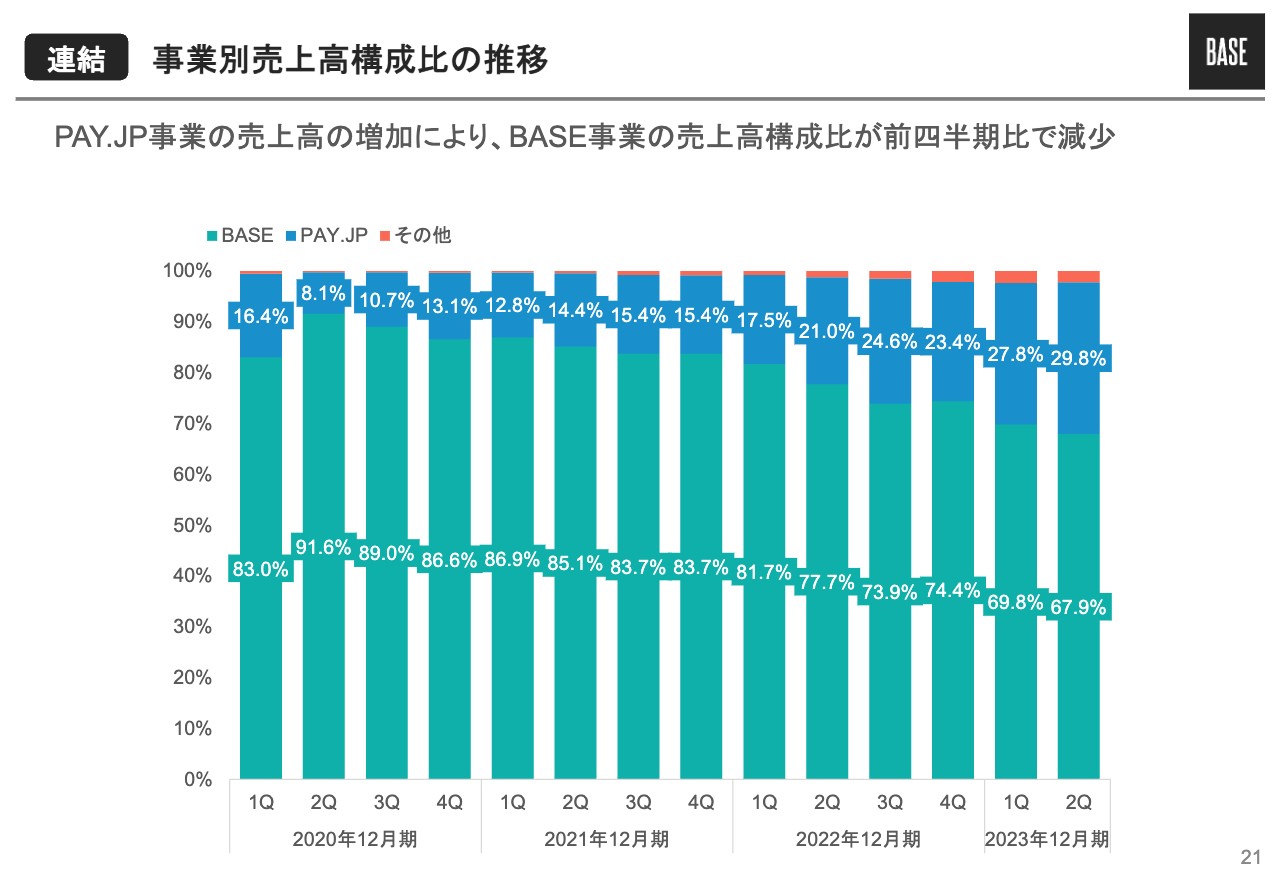

連結 事業別売上高構成比の推移

売上高構成比の推移です。PAY.JP事業のGMVが大きく成長したことに伴い、BASE事業の売上高構成比がQoQで減少しています。

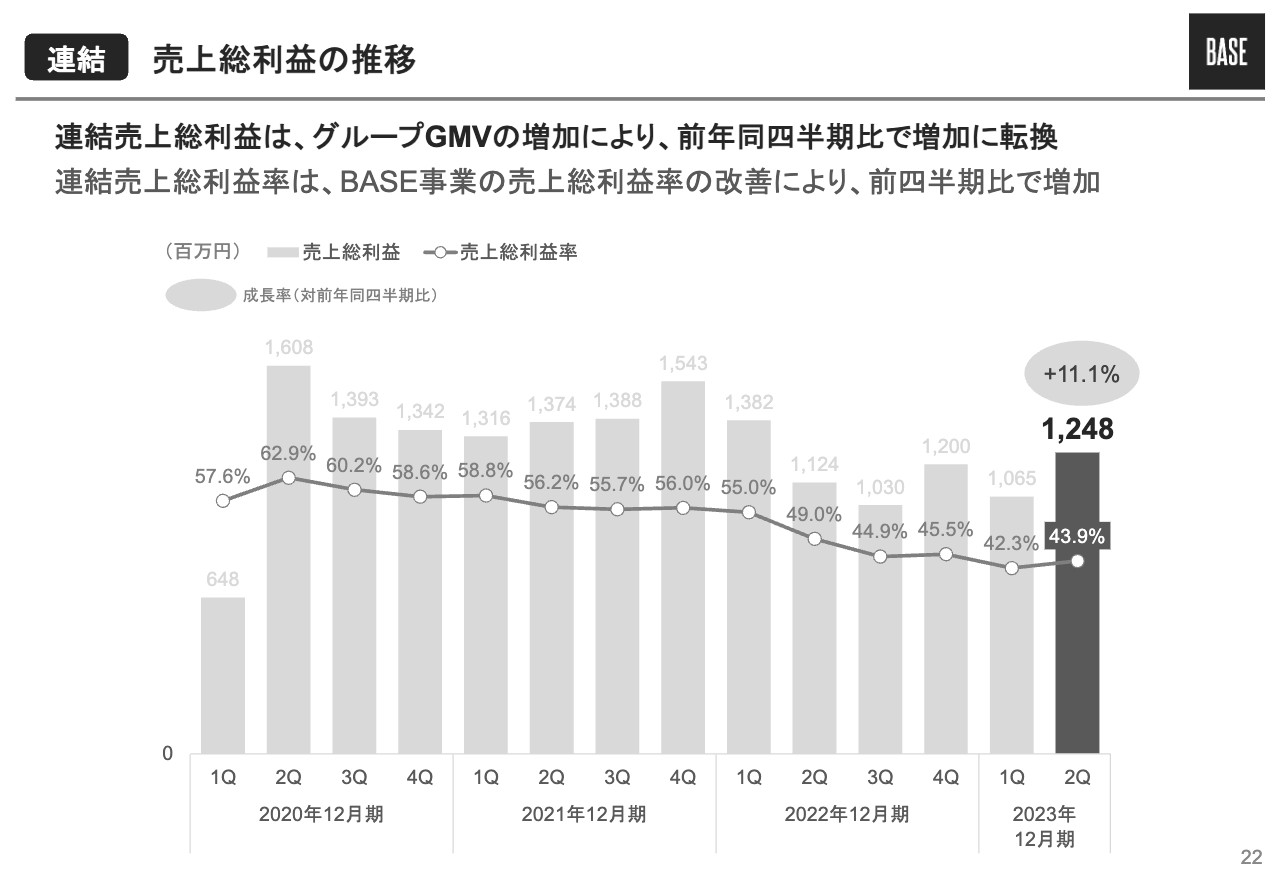

連結 売上総利益の推移

連結の売上総利益率は、BASE事業の売上高構成比が減少したものの、QoQでは改善することができました。売上総利益は、第1四半期までマイナス成長が続いていましたが、グループ全体のGMVの増加により、YoYでプラス11.1パーセントの増加に転換できています。

連結 販管費の推移

販管費の推移です。スライドのグラフは赤色の「プロモーション費」、黒色の「人件費」、グレーの「その他」の費用というかたちで、大きく3つに分類しています。

期初にご説明したとおり、コストコントロールの方針に基づき、プロモーション費用の縮小と人件費の抑制に取り組んでいます。特に第2四半期においては、マーケティングの効率化が順調に進んでおり、プロモーション費をしっかりと抑制できています。

その他の費用も想定どおりに推移しており、第2四半期の販管費はYoY、QoQともに減少しています。

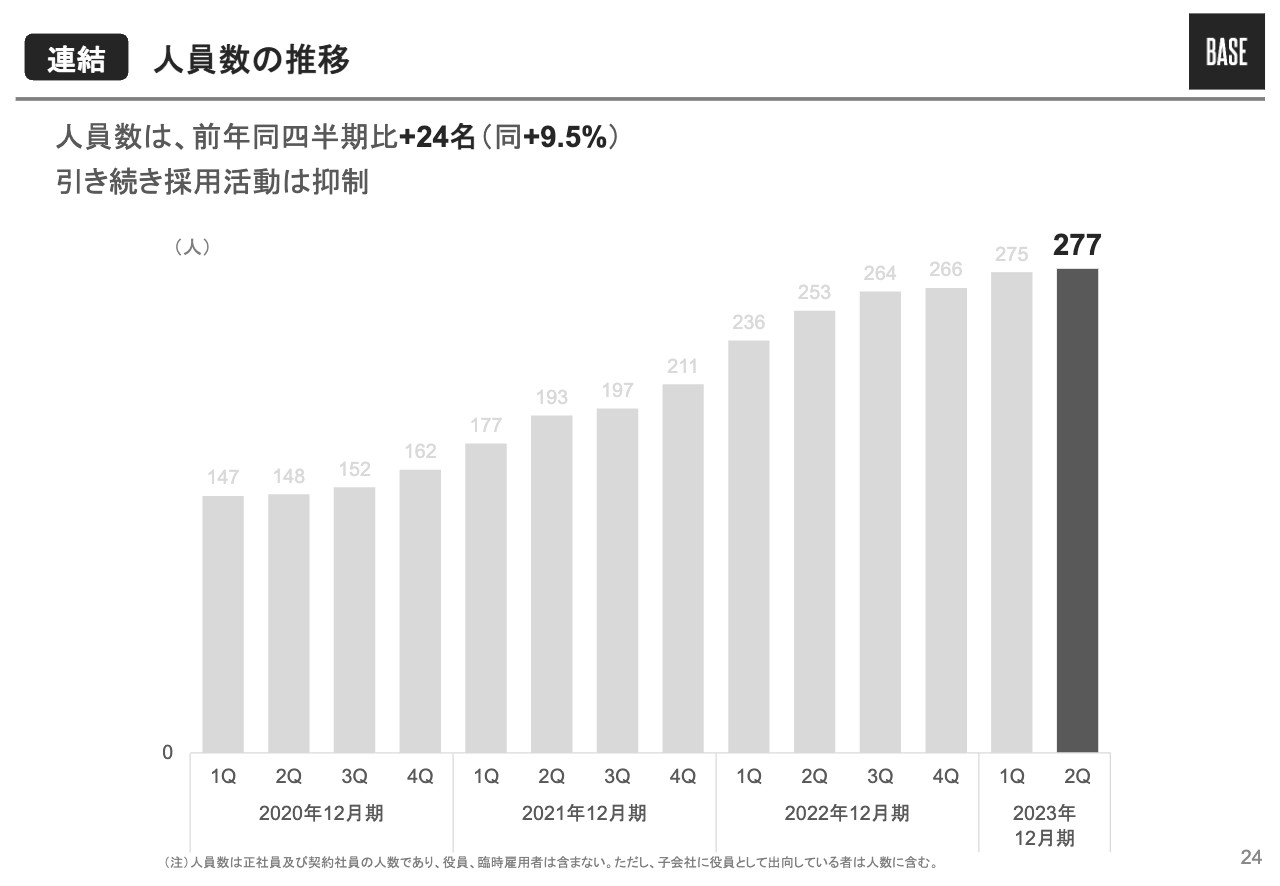

連結 人員数の推移

人員数の推移です。2022年12月期の下半期以降、引き続き採用は抑制しており、今年の6月末時点での社員数は277名となっています。

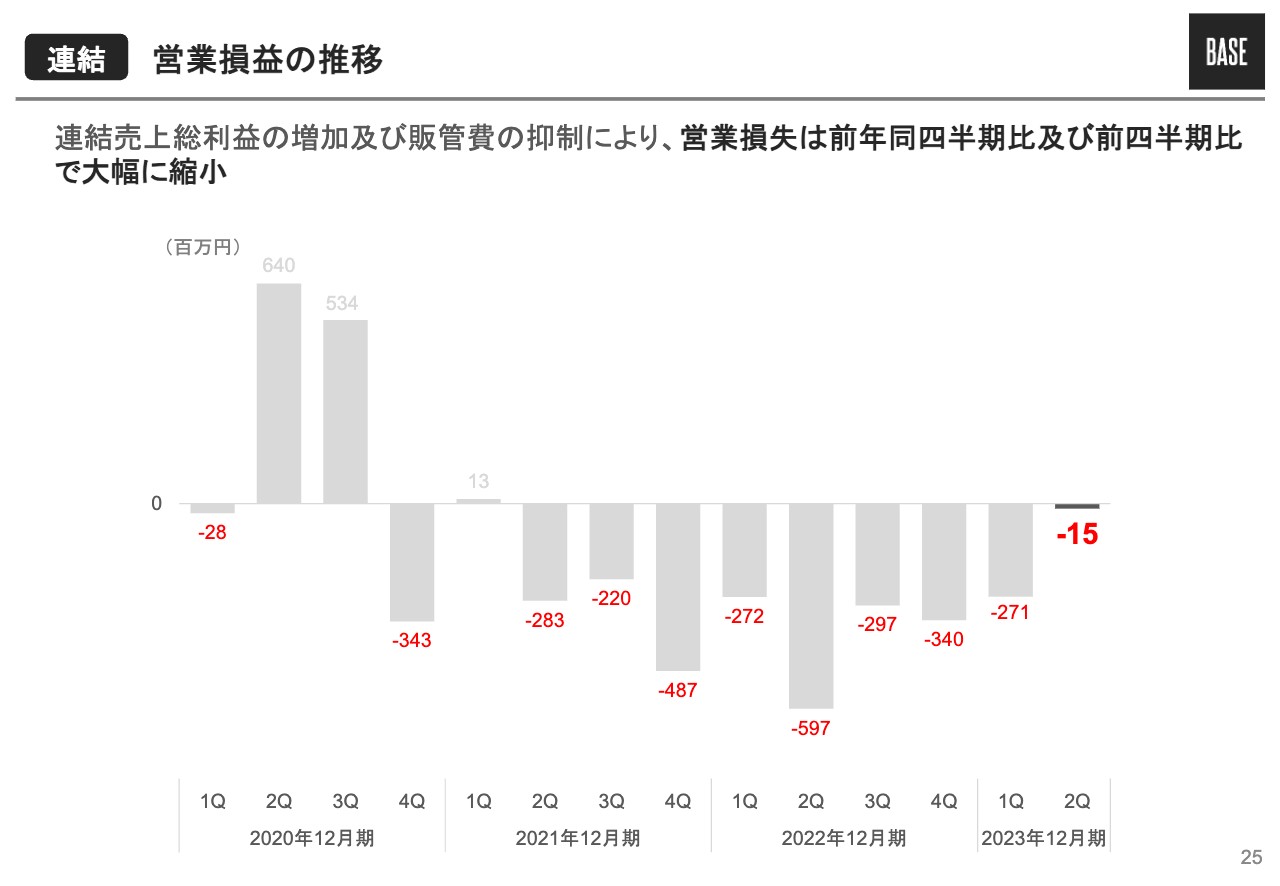

連結 営業損益の推移

連結の営業損益の推移です。営業損失は、売上総利益の増加に加え、引き続き販管費を抑制できているため、YoY、QoQともに大幅に縮小できています。以上が連結業績のご説明です。

BASE事業 GMVの推移

ここからは、BASE事業についてご説明します。GMVは昨年のリオープニングの影響でしばらく成長率が鈍化していましたが、第2四半期はYoYでプラス17.6パーセントとなり、しっかりと成長できています。

2022年4月に月額有料プランの提供を開始した結果、売上規模の大きなショップの増加や既存ショップの継続利用につながり、GMVを着実に伸ばすことができています。

先ほど鶴岡からご説明したとおり、国内のオンライン消費の減速により悪化していた事業環境も、2022年12月期第4四半期以降は回復が続いている状況です。特にBASE事業は、国内のオンライン消費の成長率を大きく上回る増加となっています。

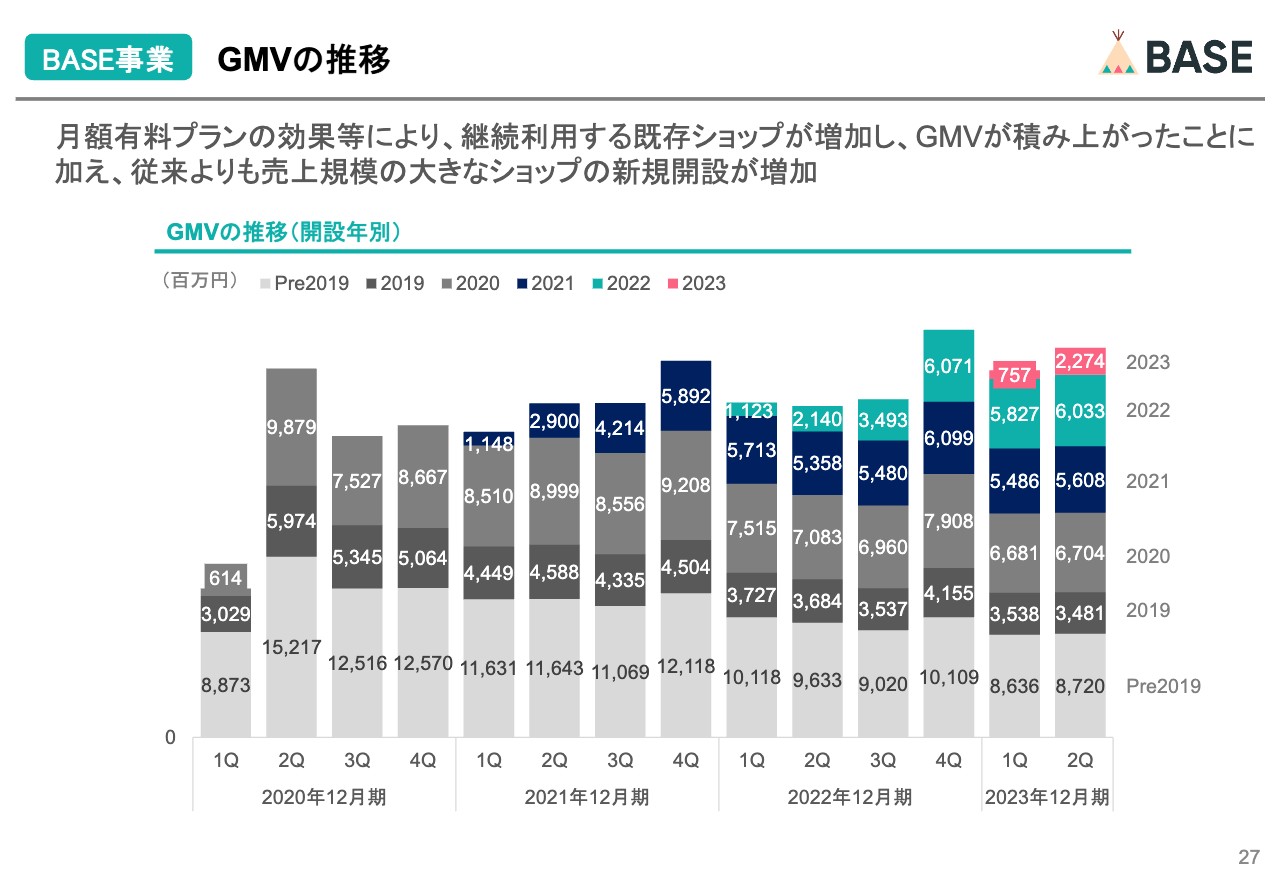

BASE事業 GMVの推移

スライドのグラフは、コホート別のGMVの推移です。2023年に開設した新規ショップと、2022年以前に開設した既存ショップに分けてご説明します。

2022年以前に開設した既存ショップは、2020年以降はコロナ禍での巣ごもり消費等により、大幅にGMVが押し上げられていましたが、リオープニングの影響もあり減少傾向が続いていました。

ただし、この第2四半期においては、おおむね横ばいを維持しています。これには複数の要因が考えられますが、月額有料プランを中心とする売上規模の大きなショップ向けの取り組みにより、継続利用するショップが増加したことが大きいと考えています。

一方で、2023年12月期第2四半期の新規開設ショップのGMVは約22億円で、グラフ右上の赤色で示しています。2022年12月期第2四半期の約21億円に比べ、しっかりと増加させることができました。

前期に比べ、今期は新規ショップ開設の需要が落ち着いており、プロモーション費用も大幅に抑制している状況です。しかし、従来よりも大規模なショップの新規開設の増加等により、新規ショップのGMVはYoYでしっかりと増加できています。

BASE事業 GMVの推移

KPIごとに分解したそれぞれのGMVの推移を、各グラフで示しています。左側の月間GMVは、中央の月間売店数と右側の1ショップあたり月間平均GMVを掛けた数値です。

中央の月間売店数についてです。第1四半期からプロモーション費用を削減し、マーケティングの効率化を行っている中でも、新規売店数は着実に伸びています。加えて、既存ショップの継続利用により、月間売店数を着実に積み上げることができています。

右側の1ショップあたり月間平均GMVは、リオープニングの影響で2022年12月期第3四半期まで減少傾向が続いていましたが、2022年12月期第4四半期以降は月額有料プランの効果や事業環境の回復等により、YoYでプラスに転じています。

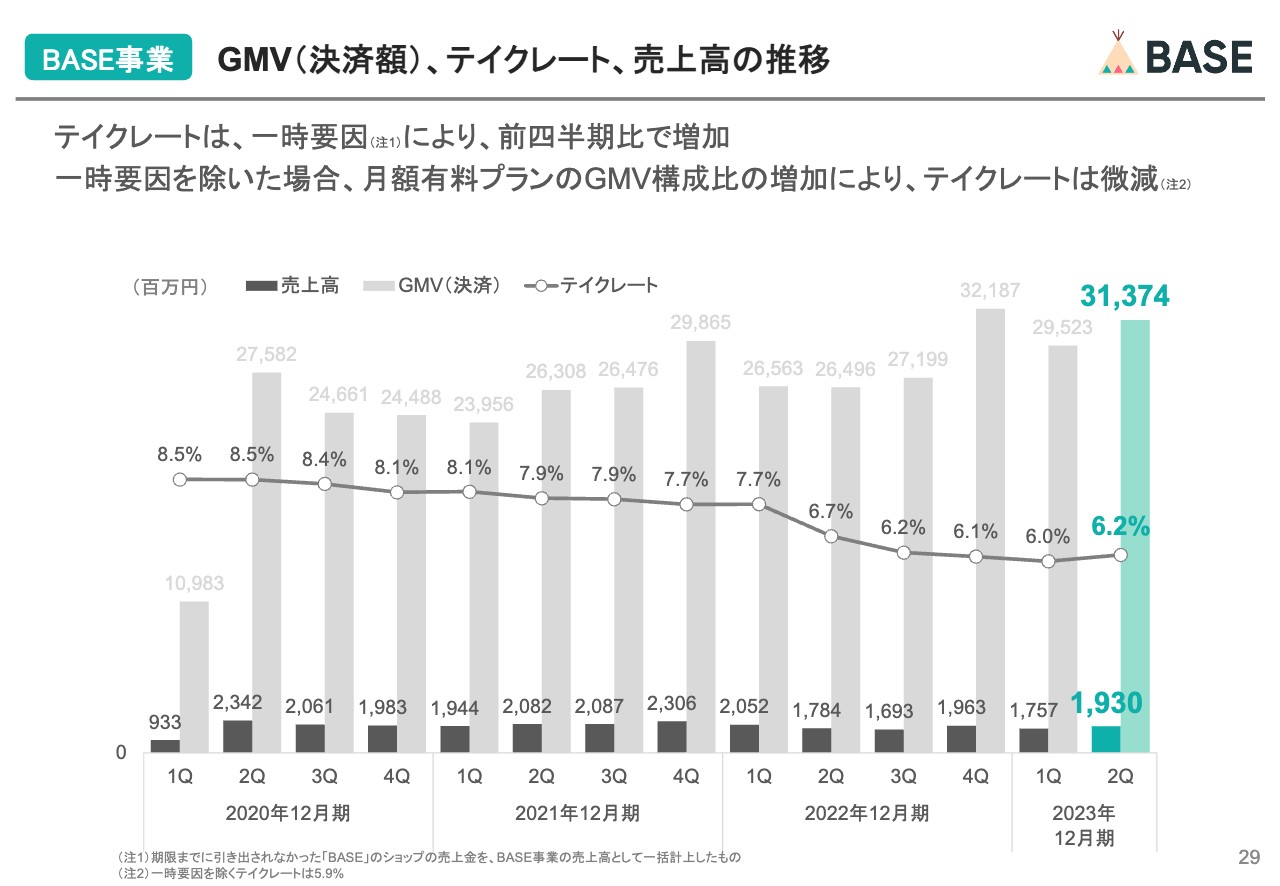

BASE事業 GMV(決済額)、テイクレート、売上高の推移

テイクレートの推移です。詳細は後ほどご説明しますが、一時要因によりQoQでテイクレートが増加しました。この要因を除いた場合は、月額有料プランのGMV構成比の増加により微減となります。

BASE事業 事業別売上高、売上総利益の推移

事業別売上高、売上総利益、売上総利益率の推移です。2022年4月の月額有料プラン提供開始以降、売上高はYoYで減少していましたが、GMVの増加により第2四半期はしっかりと成長に転換できています。

売上総利益率は、先ほどご説明した一時要因を除くと56.1パーセントとなり、QoQで2ポイント改善しました。これは、今年4月に提供を開始した「あと払い(Pay ID)」による対GMV比原価率の改善や「Amazon Pay」と「PayPal」の手数料の値上げ等が要因です。

BASE事業 テイクレートの推移

テイクレートの変動要因についてご説明します。スライド左側のグラフは料金プラン別のGMV構成比の推移で、緑色の部分が月額有料プランを示しています。2022年12月期第2四半期以降は、手数料率の低い月額有料プランのGMV構成比が高まるとテイクレートが減少する構造となっており、2023年12月期第2四半期の構成比は57パーセントまで増加しています。

これにより、一時要因を除いた第2四半期のテイクレートは6.0パーセントから5.9パーセントに微減していますが、厳密に言いますと、第1四半期のテイクレートが5.95パーセント、一時要因を除いた第2四半期のテイクレートが5.93パーセントですので、0.02ポイントの減少にとどまっている状況です。

減少傾向にあるテイクレートを改善するため、2023年4月1日には「Amazon Pay」と「PayPal」の決済手数料率の値上げを行いました。このような取り組みは来年以降も継続していきます。

BASE事業 2023年12月期第2四半期 事業トピックス

主に第2四半期に開発を進めた機能についてご紹介します。プロダクト開発も順調に進捗しており、GMV構成比で大きな割合を占める売上規模の大きなショップやファッションカテゴリーのショップから要望の多い機能をリリースしています。以上がBASE事業のご説明です。

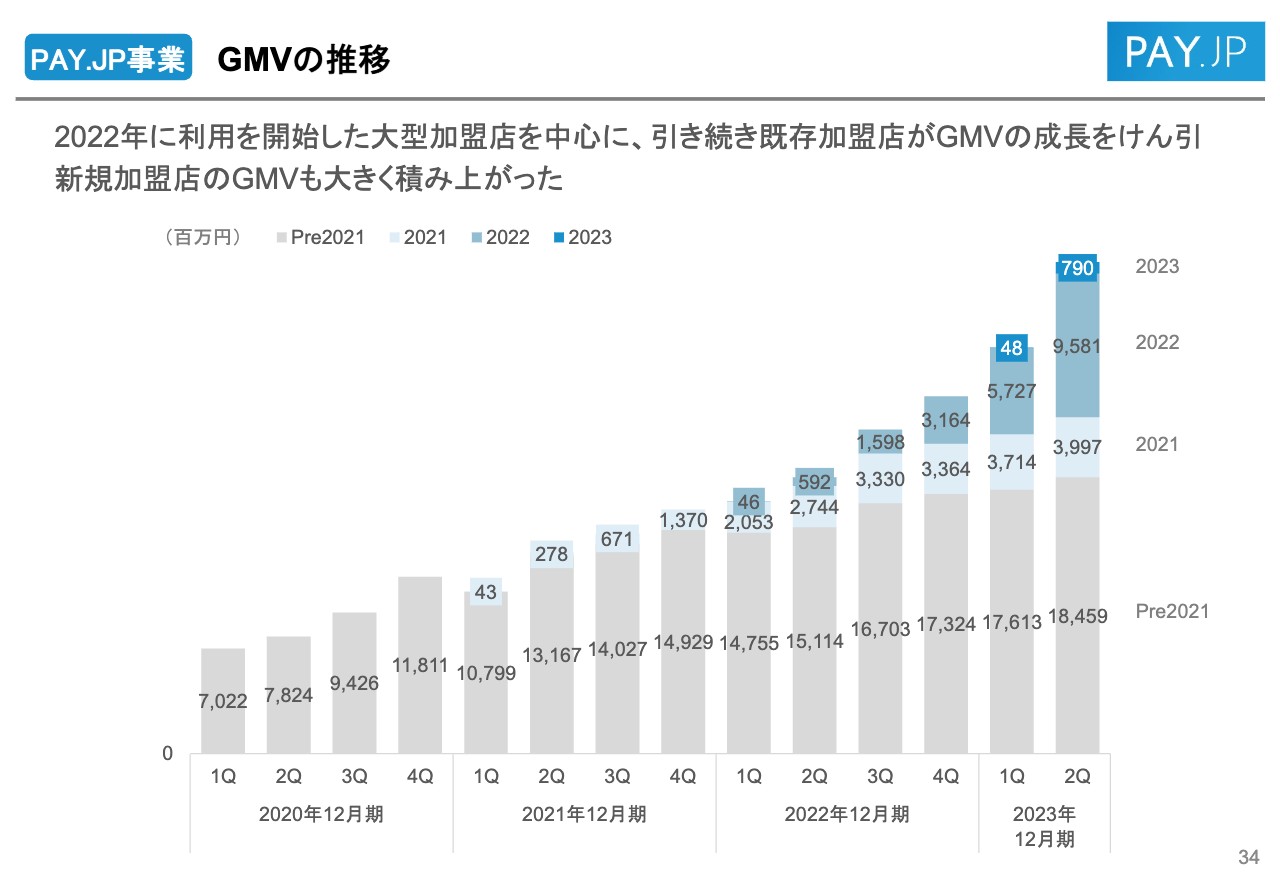

PAY.JP事業 GMVの推移

PAY.JP事業についてご説明します。引き続きGMVは大変好調に推移しており、YoYでプラス77.9パーセントとなりました。

PAY.JP事業 GMVの推移

先ほど鶴岡からもご説明しましたが、スライドには登録年別のGMVのコホートの推移を記載しています。

引き続き既存加盟店が順調に成長しており、特に2022年12月期に登録いただいた一部の加盟店が非常に強い成長を継続していることが、GMV成長率をけん引しています。しかし、それらを除いてもしっかりと高い成長率を維持している状況です。

さらに、2023年に利用開始したコホートについても、昨年同期比で新規コホートの積み上がりが大きくなっていることが、ご確認いただけると思います。このように、既存加盟店の成長だけでなく、新規加盟店の獲得も非常に好調に推移している状況です。

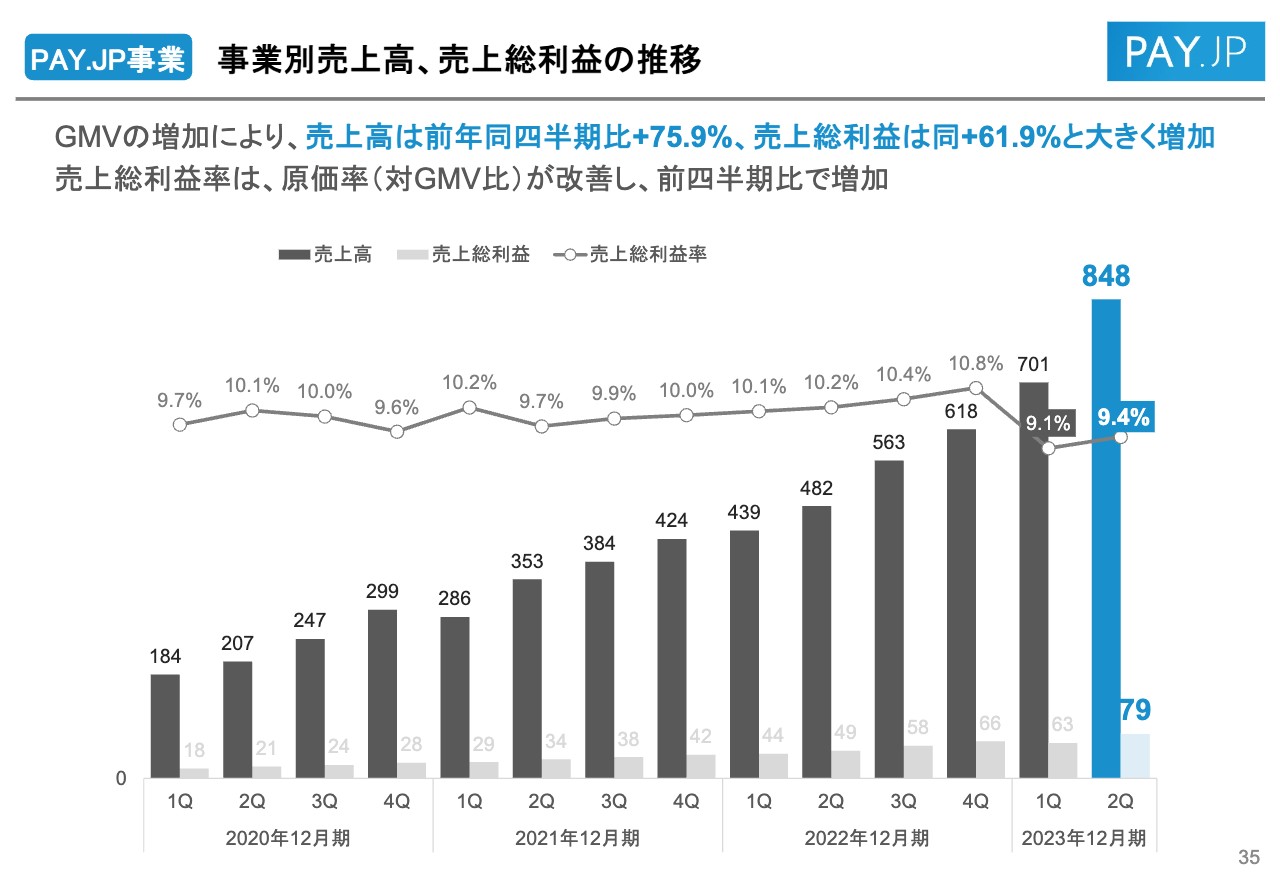

PAY.JP事業 事業別売上高、売上総利益の推移

売上高、売上総利益の推移です。「PAY.JP」のGMVが非常に堅調であることに伴い、売上高、売上総利益もそれぞれ強く成長しています。前四半期において、売上総利益率の低い加盟店のGMV構成比が増加したことにより、売上総利益率が減少していました。

しかし、足元の原価率が改善したことにより、第2四半期はQoQでしっかりと売上総利益率を改善することができました。私からのご説明は以上です。

質疑応答:BASE事業のテイクレートの反転時期について

司会者:「BASE事業のテイクレートは、底打ちという理解でよいでしょうか? 反転のタイミングについての考え方を教えてください」というご質問です。

山村兼司氏(以下、山村):BASE事業担当の山村です。BASE事業のテイクレートに関しては、今期はこの水準をしっかりと維持し、反転させるための機能開発を進めておりますので、来期以降改善していけると考えています。

質疑応答:粗利率の改善要因について

司会者:「BASE事業の粗利率は一過性の要因を除いてもQoQで改善していますが、要因として、後払いと一部の決済手数料値上げの影響はそれぞれどの程度でしょうか? 決済手段に占める後払いの比率はそれほど高くないと理解していますが、粗利率改善に明確に効いてくるものでしょうか?」というご質問です。

山村:原価率の詳細はお話しできませんが、決済手段ごとに原価率は異なりますので、相対的に安い原価率の決済手段の構成比が増加すると、粗利率の増加要因になります。今四半期の粗利率の改善も、これによるところが大きいです。

一方値上げの施策についても、月額有料プランのGMV構成比の増加によるテイクレートの減少をほぼ補うことができましたので、こちらも、粗利率の減少を押し止める効果がありました。

質疑応答:プロモーション費の効率化と下期の投資方針について

司会者:「プロモーション費について、効率化の具体的な内容を教えてください。また、第2四半期の水準をどのように評価されていますか? 下期以降の水準は、前年下期と比べてどのような費用投下方針となっていますか?」というご質問です。

山村:BASE事業におけるプロモーション費については、認知にかける費用と新規顧客獲得にかける費用の2つがあります。

認知に関しては、昨年の上半期まで、特にテレビCMを中心に費用を投下してきましたが、十分な認知度を獲得でき、その効果はしっかりと維持できていますので、昨年の下半期以降テレビCMは実施していません。それに替わって今期からは、特にWebCMや「YouTube」等の従来よりもターゲットを絞って効率的に配信できる媒体へ切り替えたことにより、全体の費用を下げています。

新規顧客獲得に関しても、Web広告によって獲得する比率と、オーガニック(自然流入)で獲得する比率を見直しています。特に直近ではオーガニックで獲得するショップ数の比率が高まってきており、新規獲得費用を抑制しながら、新規GMVを獲得できる状況となっています。

第2四半期の水準に関しては、削減や効率化が確実にできている状況だと考えています。引き続き、改善できる余地を模索しながらPDCAをしっかりと回し、2025年の黒字化を目指していきたいと思っています。

下半期には年末商戦などもありますので、販促支援等の必要な投資はしていきますし、さらなる成長を目指して7月から新たなマーケティング施策も開始していますので、現時点では、お伝えしている業績予想の水準でしっかりと投資していきたいと考えています。

質疑応答:「BASE」の上位売上高の構成比について

司会者:「『BASE』の上位売上高の構成比はどのように変化していますか?」というご質問です。

山村:「BASE」の上位加盟店の構成に関しては、月額有料プランの効果等により、徐々に増加しています。また、無料プランを利用しているショップ数も着実に増やすことができているため、全体としてGMVを伸ばせている状況です。

質疑応答:テイクレート改善の要因について

司会者:「来期のテイクレート改善の主な要因は何ですか?」というご質問です。

鶴岡:BASE事業はもちろんのこと、金融機能を提供している「YELL BANK」や、「Pay ID」「PAY.JP」など、グループ全体でテイクレートの改善に取り組みたいと考えています。

改善には、大きく2つの方向性があると思います。1つは機能の追加で、加盟店に新たな付加価値を提供し、アドオンの手数料をいただこうと考えています。

もう1つはプライシングです。すべてを値上げするわけではありませんが、ご提供できている付加価値に対して正当な価格に転換できる部分はまだありますので、プライシングの見直しを実施します。細々としたものは他にもありますが、主にこの2つを通じてテイクレートを改善します。

これらの取り組みをしっかりと実施し、一歩ずつ着実に改善していきたいと考えています。

鶴岡氏からのご挨拶

鶴岡:EC全体のマクロ環境は、徐々に良くなってきていると考えています。

また、BASE事業においては昨年4月から月額有料プランを開始しました。販管費を使って大きく投資をするのではなく、売上総利益を削るという意味で、我々としては大きな投資となりました。それが、今四半期にはGMVの改善というかたちにも現れているとおり、中長期的な成長に向けて非常に効果のある施策だと考えています。

今からネットショップを始めたい方だけではなく、みなさまの売上がどこまで伸びても我々が伴走したいという思いでプラットフォームを作っていきます。今後は「PAY.JP」も併せて、順調にGMVを伸ばしていきたいと思います。

テイクレートの向上に関しては、創業から10年間は一貫してGMVにフォーカスしてきたこともあり、これまではあまり注力できていませんでした。しかし、それだけに改善の余地はたくさんありますので、今後、新機能の提供等による付加価値の向上あるいはプライシングの最適化などを通じて、テイクレートを徐々に上げていけると考えています。

2025年の黒字化に向け収益性を十分に意識しつつ、トップラインも伸ばして、中長期的に多くのユーザーにご支持いただけるようなプラットフォームを作っていきます。引き続き、いろいろとコミュニケーションを取らせていただければと思っています。

本日はお忙しい中、決算説明会にご参加いただきありがとうございました。