30~40歳代になると、「一生ひとりで生きていこうかな」と考えはじめる女性もいるでしょう。

ひとりの気ままな暮らしは心地がよく、現状はそこまで不十分も感じないという方もいると思いますが、一方でできれば30~40歳代のうちから知っておきたいのが、キャリアがいかに老後に影響を与えるかです。

「ひとりの老後」を考える際、一般的に男性より年収が低い傾向にあり、かつ長生きする可能性が高い女性は、より早くから老後に向けて備えていく必要があるのです。

今回は普段あまり知る機会もない、単身女性の貯蓄、年収、年金に迫ります。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

おひとりさま女性「雇用形態や年収」が老後にまで影響を及ぼすワケ

おひとりさま女性の中には、正社員、契約社員、派遣社員、パートタイム、フリーランスなどさまざまなキャリアを選ばれる方がいるでしょう。

特に40歳代は就職氷河期世代でもあり、大卒でも正規雇用に就くのが難しい時代でした。

雇用形態や年収については、「いま生活して貯金が少しでもできればなんとかなる」と考えがちかもしれません。

しかし、いまの雇用形態や年収は、老後の年金額と繋がっています。

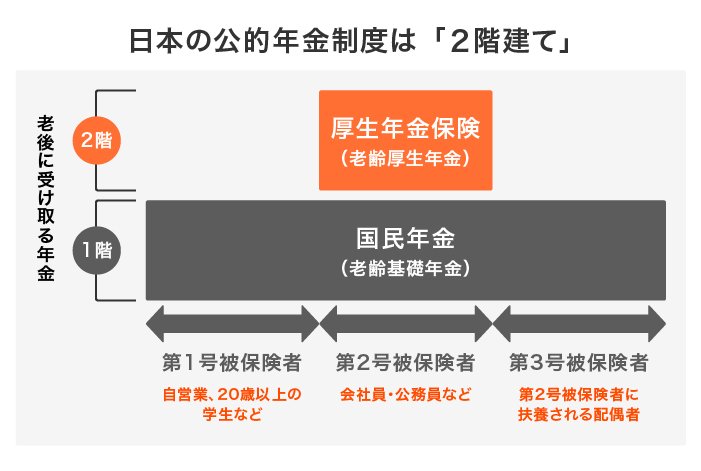

日本の年金は「国民年金(基礎年金)と厚生年金」の2階建てです。

1階部分:国民年金(基礎年金)

- 日本に住む20歳から60歳までのすべての人が原則加入

- 保険料は全員一律で、40年間欠かさず納めれば満額が受け取れる

2階部分:厚生年金

- 会社員や公務員、またパートで特定適用事業所に働き一定要件を満たした方が、国民年金に上乗せで加入

- 加入期間や、収入に応じて(上限あり)将来の受給額が変わる

老後は自営業やフリーランスなどは老齢基礎年金(国民年金)を、会社員や公務員などはそれに合わせて老齢厚生年金を受け取ることになります。

年金については不安がささやかれていますが、それでも老後生活の柱ですし、受給開始から生涯受け取れるというメリットは、特に長生きする傾向のある女性には嬉しいところでしょう。

ただし確認したように、自営業やフリーランスであれば国民年金のみですし、厚生年金も加入期間や収入に応じて受給額が決まるのです。