【住宅ローン】繰り上げ返済せずに資産運用はあり?

繰り上げ返済をせずに、その資金を運用して金利上昇分をカバーするという選択肢もあるようです。しかし、繰り上げ返済のために貯めていた資金を、リスクを伴う投資商品で運用するのは「あり」なのでしょうか。

結論から申し上げると「あり」といえるでしょう。

ただし、「繰り上げ返済 or 資産運用」どちらが良いかはケースバイケースです。

住宅ローンの繰り上げ返済のメリットは、「利息負担の軽減」です。繰り上げ返済により元金を減らすことで、そこにかかる利息を少なくすることができます。一方、資産運用のメリットは、預貯金では実現できないであろう利回りを期待できる点にあります。

「繰り上げ返済」と「資産運用」。どちらのメリットが勝るのか。例をあげてシミュレーションしてみましょう。

「繰り上げ返済 vs 資産運用」シミュレーション《繰り上げ返済》

例)

- 当初借入元金:3000万円(うちボーナス返済分 0 円)

- 当初借入期間:35年

- 返済済み期間:10年

- 返済方法:元利均等返済

- 借入金利:初回から 2.3%(10年目から 3.1%)

- 繰り上げ金額:500万円

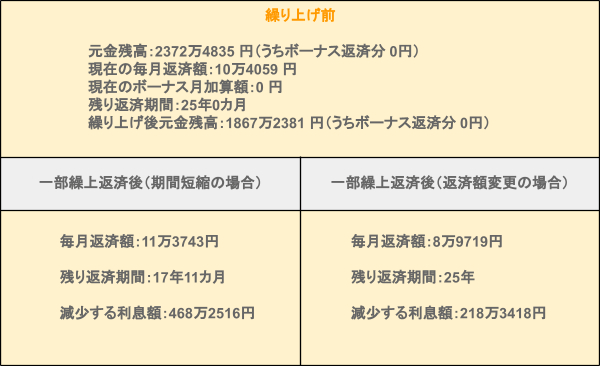

【図表1】のとおり、住宅ローン返済開始から10年後の元金残高は2372万4835円です。毎月の返済額は10万4059円でした。

ここで500万円を繰り上げ返済すると、期間短縮した場合と返済額を変更した場合でそれぞれ以下の通りとなります。

【期間を短縮する場合】

- 毎月返済額:11万3743円

- 残り返済期間:17年11カ月

- 減少する利息額:468万2516円

【返済額を変更する場合】

- 毎月返済額:8万9719円

- 残り返済期間:25年

- 減少する利息額:218万3418円

「繰り上げ返済 vs 資産運用」シミュレーション《資産運用》

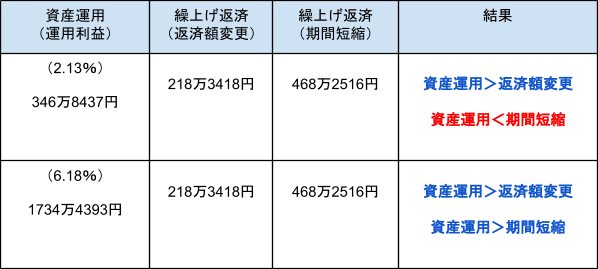

例1)500万円 繰り上げ返済せずに残りの25年間資産運用

国内債券へ投資(年2.13%だった場合)

25年後:500万円 ⇨ 846万8437円(プラス346万8437円)

例2)500万円 繰り上げ返済せずに残りの25年間資産運用

8資産バランスファンドへの投資(年6.18%だった場合)

25年後:500万円 ⇨ 2234万4393円(プラス1734万4393円)

※出所:アセットマネジメントOne株式会社「シミュレーションOne」にて試算

繰り上げ返済による利息軽減額と資産増加額を比較すると、【図表2】の通り、やはりケースバイケースですね。繰り上げ返済時の金利と資産運用の運用成果により大きく異なります。

確実に金利負担を減らす「繰り上げ返済」と、ローン金利を上回る運用成果が期待できる「資産運用」。”確実”な繰り上げ返済が安心のように感じますが、「住宅ローン控除」や「団信(団体信用生命保険)」の効果を考慮すると、繰り上げ返済のほうが良いと断言することはできません。

繰り上げ返済か資産運用かを選択する際の注意点を理解した上で、総合的に判断しましょう。