インフレや終身雇用制の崩壊などが進む日本において、会社員は今や一生安泰な職業とは言えません。とりわけ老後資金の形成には多くの方が課題感を感じているのではないでしょうか?

そんな会社員の方におすすめの資産形成方法がiDeCoです。

今回はiDeCoの概要を解説するとともに、会社員がiDeCoに加入するメリットやデメリット、そして加入することで得られる節税効果について紹介します。

この記事を読んで分かること

-

会社員がiDeCoに加入する3つのメリット

会社員がiDeCoに加入する3つのメリット -

会社員のiDeCo(イデコ)の掛金の上限

会社員のiDeCo(イデコ)の掛金の上限 -

会社員のiDeCoの始め方

会社員のiDeCoの始め方

iDeCoとは?

iDeCoとは、主に老後の資産を形成することを目的とした、確定拠出年金法に基づき実施されている私的年金制度です。そのため、加入は強制でなく任意となっています。

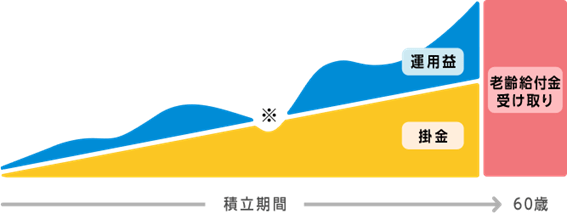

iDeCoは毎月掛金を拠出し(5000円~)、その掛金で投資信託等を運用することを通じて資産形成を目指します。

掛金と運用による利益(運用益)は60歳以降、一括や年金形式で受け取ることができます。

会社員がiDeCoに加入する3つのメリット

会社員がiDeCoに加入することのメリットには以下の3つが挙げられます。

- 所得税および住民税の節税

- 運用益が非課税になる

- 受取時に税制の優遇が受けられる

これらの詳細を次項から詳しく解説します。

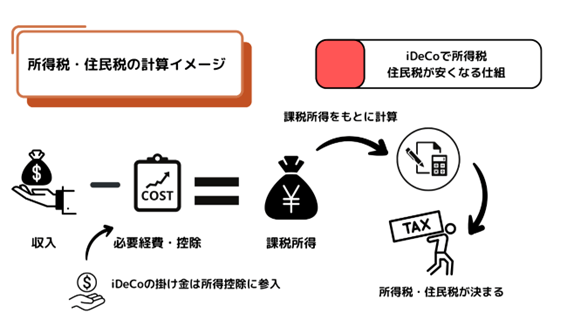

1. 所得税・住民税を節税できる

iDeCoの掛金は全額所得控除の対象です。

年間の掛金合計が所得金額から控除され、最終的な課税所得金額になるため、その分所得税そして住民税を減少させる効果を得られます。

会社員がiDeCoに掛けられる掛金の額については、後で詳しく解説しますが、勤務先の会社に用意されている年金制度によって月額1万2000円から2万3000円となっています。

仮に月額1万2000円であれば、年間14万4000円の所得控除を受けられることになります。

節税効果は収入金額によって異なりますが、所得控除が適用され、所得税そして住民税が少なくなるのは大きなメリットといえるでしょう。

2. 運用益が非課税になる

iDeCoは投資によって得た利益に税金がかかりません。通常は20.315%の税がかることを考えると、大きなメリットと言えるでしょう。

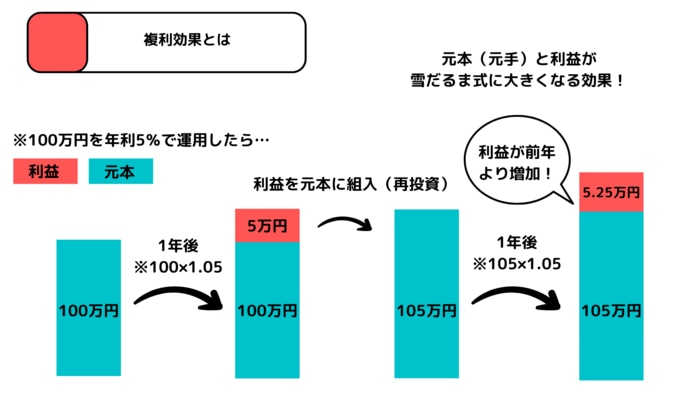

また、税がかかるケースに比べて手残り(利益)が多くなるということは、再び元本(元手)として運用できる金額も多くなることを意味します。つまり、通常の投資よりも大きな複利効果が期待できるということです。

複利効果とは利益の再投資(再び元本として運用すること)を続けることで、元本と利益が指数関数的に増えていく効果を指します。

3. 受け取り時にも控除の対象となる

iDeCoの掛金と運用益は60歳から75歳までの間に引き出せばいいことになっており、自分でそのタイミングを調整できます。

受け取り方法は一括で受け取る方法と年金形式(分割)で受け取る方法、さらにその2つを併用する形の3パターンあり、それぞれで税負担を軽くする控除を受けられます。

具体的には、一括で受け取る場合には退職所得控除の対象となり、年金形式(分割)で受け取る場合には「公的年金等控除」の対象となります。

iDeCoは安定収入のある会社員にこそおすすめ

iDeCoは原則として60歳まで掛金と運用益を引き出すことができません。そのため思わぬ時にiDeCoへの加入が仇になります。

例えば、自営業者の場合は社会情勢の影響を受け、収入が一気に少なくなる可能性もあり、その際には何らかの形で資金調達を行わなければなりません。

しかし、会社員の場合は安定そして継続した収入が見込めるため、収入が一気に減少する可能性が少なく、安心して掛金を拠出し、運用を続けられるでしょう。

会社員の節税効果をシミュレーション?どれくらい税金が安くなる?

iDeCoを行うことでどのくらいの節税効果が得られるのか気になる方も多いのではないでしょうか。

この章では、年収別にどのくらいの節税効果があるのかについて、シミュレーションを行い、実際の金額を算出します。

※本シミュレーションにおける月額の掛金は2万3000円とします。

年収300万円の場合

年収300万円の方が25歳で加入し、同条件で65歳まで掛金の拠出を行った場合、40年間の節税額は以下の通りです。

- 所得税:55万2000円

- 住民税:110万4000円

合計165万6000円となり、iDeCoの総積立額は1104万円になります。

年収500万円の場合

年収500万円の方が25歳で加入し、同条件で65歳まで掛金の拠出を行った場合、40年間の節税額は以下の通りです。

- 所得税:110万4000円

- 住民税:110万4000円

合計220万8000円となり、iDeCoの総積立額は1104万円になります。

会社員のiDeCo(イデコ)の掛金の上限

会社員のiDeCoの掛金の上限は、その会社が用意している企業年金制度によって異なります。

条件と掛金の上限についてわかりやすく表にしてみましたので、参考にしてください。

|

加入資格 |

掛金の上限額(月額) |

|

会社に企業年金の制度がない会社員 |

2万3000円 |

|

企業型DC*1のみに加入している会社員 |

2万円*3 |

|

DB*2と企業型DCに加入している会社員 |

1万2000円*4 |

|

DBのみに加入している会社員 |

1万2000円 |

*1…企業型確定拠出年金のこと

*2…確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済のこと

*3…月額5.5万円-各月の企業型DCの事業主掛金額(月額2万円を上限とする)

*4…月額2.75万円-各月の企業型DCの事業主掛金額(月額1.2万円を上限とする)

会社員のiDeCoの加入条件

厚生年金の被保険者(会社員など)であれば、iDeCoに加入できます。

ただし、65歳以上の厚生年金被保険の方で加入期間が120ヶ月以上ある人は国民年金の第2号被保険者とならないため、iDeCoに加入できません。

また、会社員でも、企業型確定拠出年金の事業主掛金が拠出限度額の範囲内での各月拠出となっていない人や、企業型確定拠出年金でマッチング拠出を選択している方はiDeCoへの加入はできません。

マッチング拠出とは加入者も任意で掛金を拠出できる制度で、企業型確定拠出年金では導入している企業と導入していない企業があります。

また、勤めていた企業を退職し、会社員から個人事業主になった場合は、会社員ではなくなるため、国民年金の第1号被保険者(自営業者など)としてiDeCoに加入することになります。

会社員のiDeCoの始め方

会社員がiDeCoを始めるには、以下の流れで行います。

1.加入資格の確認

iDeCoへの加入資格があるかどうかを確認しましょう。特に現在加入している企業型確定拠出年金でマッチング拠出制度が導入されている場合、マッチング拠出を行っているとiDeCoに加入できません。さらに、事業主掛金が5万5,000円以上となっている場合も加入できませんので注意が必要です。

2.掛金の上限額を確認する

会社員がiDeCoに加入するにあたって、勤務先の企業に用意されている年金制度の内容によって月額掛金の上限が異なります。自分の勤務先に用意されている年金制度の内容を確認し、掛金の上限額を確認しましょう。

3.運用商品の選定

iDeCoの掛金で運用する商品を決めます。まだ若く運用期間が長く取れるなら、積極的運用の商品選んでもよいでしょう。できるだけリスクを取りたくないと考えるなら、国内債券や元本確保型商品などを選ぶようにしましょう。

4.iDeCoの口座を開設する金融機関の選定および申し込み

iDeCoに加入するにあたり、iDeCoを取り扱っている金融機関を通して加入を申し込みます。金融機関の選定にあたっては、

- 手数料の低さ

- サポートサービスの充実度

- ラインナップの内容

をポイントに選ぶようにしましょう。

iDeCoの申し込みにあたり、必要となる書類は以下のとおりです。

- 個人型年金加入申出書

- 事業所登録申請書兼第二号加入者にかかる事業主の証明書

- 同意書

- 配分指定書

などです。必要書類は金融機関によって異なりますので、確認したうえで漏れのないように提出しましょう。

また、事業主の証明書については、会社印が必要ですので、会社に提出して会社印をもらうようにしてください。

5.口座の開設・掛金の引き落とし

申し込みから口座開設まで約2ヶ月程度かかります。口座が開設できたら、口座開設のお知らせが金融機関から届きますので、その時点で掛金の引き落とし口座にお金を準備しておきましょう。

会社員のiDeCoは年末調整が必要

iDeCoの掛金は所得控除の対象になりますが、適用するには年末調整にて申告しなければなりません。

年末調整の方法は簡単です。

iDeCoの口座を開設している金融機関から「小規模企業共済等掛金払込証明書」送られてきますので、その額を参考にして、「給与所得者の保険料控除申告書」に必要事項を記入します。記入が終わったら、「給与所得者の保険料控除申告書」に「小規模企業共済等掛金払込証明書」を添付し提出するだけです。

もし年末調整までに証明書が間に合わなかった場合や11月以降にiDeCoの初回の掛け金を払い込んだ場合、また、小規模企業共済等掛金払込証明書が届いた後に、掛金額を変更した場合などは確定申告にて行わなければなりませんので、忘れずに申告するようにしましょう。

iDeCoは会社にバレる?

iDeCoの口座を開設する際に「事業所登録申請書兼第二号加入者にかかる事業主の証明書」を提出する必要があり、会社印を押印したものを提出しなければならないため、会社に「iDeCoに加入の申し込みを行った」ことは知られます。

しかし、iDeCoに加入したことが会社にバレたからといってなにも不利になることはありません。

また、今後は「事業主の証明書」の提出を不要とする方向で検討がなされています。正式に決まれば2024年12月から廃止される予定です。

iDeCoで老後2000万円問題に対策を!

年金だけでは生活していくことが難しいといわれている今、老後の生活資金は自助努力で準備しなければなりません。

厚生年金が用意されているとはいえ、会社員の方もiDeCoを活用し、老後の生活資金を準備するようにしましょう。

ポイントは早く始めることです。若い年齢で始めるほどiDeCoの加入期間が長くなるため、節税対象となる掛金の額もその分多くなります。また、投資信託は運用期間が長いほど複利効果の恩恵が大きくります。

iDeCoは毎月5000円の掛金から行うことができますので、20代でもそこまで負担なく行えるでしょう。

参考資料

3つのポイントの見出し

-

iDeCoは会社員にこそオススメ

iDeCoは会社員にこそオススメ -

厚生年金の被保険者(会社員など)であれば、iDeCoに加入できる

厚生年金の被保険者(会社員など)であれば、iDeCoに加入できる -

会社員のiDeCoは年末調整が必要

会社員のiDeCoは年末調整が必要

MeChoice編集部