【NISAとiDeCo】積立投資「月3万円・年率3%・20年間」で試算

現代は低金利、かつ将来年金受給額が下がる可能性もあり、預貯金以外での老後資金対策の必要性を感じるもの。

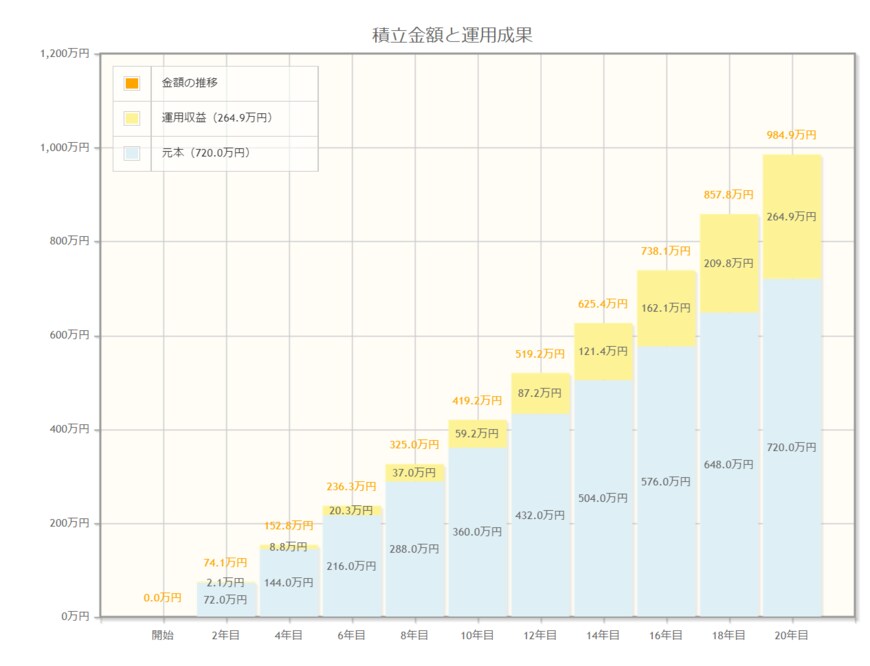

たとえば積立投資で「月3万円・年率3%・20年間」運用できた場合、金融庁「資産運用シミュレーション」で試算したシミュレーション結果は以下の通りになります。

つみたてNISAシミュレーション「月3万円・年率3%・20年間」

総額約984万円(うち元本720万円・利益約264万円)

月3万円を年3%で運用できれば、20年後に約1000万円近くなりますね。NISAやiDeCoであれば、利益の約264万円に対して通常約20%かかる税金が非課税となります。

また、月5万円で年利3%できたとすると、20年後には1641万5100円(うち元本1200万円・利益約441万円)となります。資産運用をおこなうことでリスクはありますが、一方で「お金に働いてもらう」ことができ、効率よく老後資金に備えることも可能でしょう。

「老後は長く働き続ければいい」と考える方もいますが、何歳まで働けるかは誰しもわかりません。資産運用で「お金に働いてもらえる」と心強いところもあるでしょう。

老後資金「資産運用だけ」で足りる?

先程のシミュレーション結果を見ても、また「お金に働いてもらう」ことができる点についても、資産運用は老後資金対策としてメリットがあるといえます。

一方で、資産運用さえすれば老後は安泰、とも言い切れないでしょう。

少子高齢化の現代では、年金受給額がどれくらい減るかは誰しも予想できません。「2000万円あれば大丈夫」と思っても、足りなくなる場合も考えられます。特に今の物価高では、そのような不安を抱える方もいるのではないでしょうか。

また、現代の60歳代の貯蓄をみても、2000万円以上保有しているのは約3割です。一方で、貯蓄200万円未満の割合は32.4%となっており、なかなか貯蓄できないという方もいるでしょう。

人間、長い人生では誰しもいつ何が起こるかはわかりません。リストラや離婚などといった不測の事態が起こる可能性もあります。

積立投資による資産運用は「長期間、毎月一定額を積み立て続ける」ことが重要となります。「積み立て続ける」ことが大切であり、不測の事態が起これば積み立てが難しくなることもあるでしょう。

積み立てを続けるために大切なのが毎月の収入、つまり、長く働き続けることも重要となるのです。

長い目で見たキャリア形成を

長く働き続けることで、積立投資や貯金を長く続けることができるでしょう。

また、公的年金を増やすことも可能です。

一般的な年金受給開始年齢は65歳からですが、年金の受給は66~75歳まで繰り下げることも可能です。繰下げ受給を選択すると、ひと月0.7%増額となり、最大84%増額することもできます。

繰下げ受給が本当に得かは個人差がありますが、老後資金対策の一つとなるでしょう。公的年金への不安はありますが、受給開始~生涯受け取れるのはメリットです。

「資産運用だけ」ではなく、「働き続ける」だけでもなく、両方あわせた老後対策の必要性が今後増すのではないでしょうか。

参考資料

- 金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯](令和4年)各種分類別データ」

- 日本証券業協会「NISA口座開設・利用状況調査結果 (2022年12月31日現在)について」(2023年5月18日公表)

- 金融庁「資産運用シミュレーション」

宮野 茉莉子