2023年5月18日に発表された、トレックス・セミコンダクター株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:トレックス・セミコンダクター株式会社 代表取締役社長執行役員 芝宮孝司 氏

トレックス・セミコンダクター株式会社 取締役 石井弘幸 氏(フェニテックセミコンダクター株式会社 代表取締役社長執行役員)

目次

芝宮孝司氏(以下、芝宮):みなさま、こんにちは。トレックス・セミコンダクター株式会社、代表取締役社長執行役員の芝宮です。本日は大変お忙しい中、2023年3月期通期の決算説明会にご参加いただき、誠にありがとうございます。

目次に記載の4項目に沿ってご説明します。

サマリー

2023年3月期通期の業績について、サマリーです。トレックスは、通期では上場来最高の売上高・営業利益を計上しました。下期は在庫調整の影響を受け減速しています。フェニテックは、売上高は通期で上場来最高を記録するも、営業利益は、電力料などの原価が増加したため減益となりました。

対業績予想では、想定を上回る売上の減少により、売上高・営業利益ともに未達です。当期純利益に関しても、鹿児島工場減損の影響により減少しました。

2023年3月期 業績概要(連結)

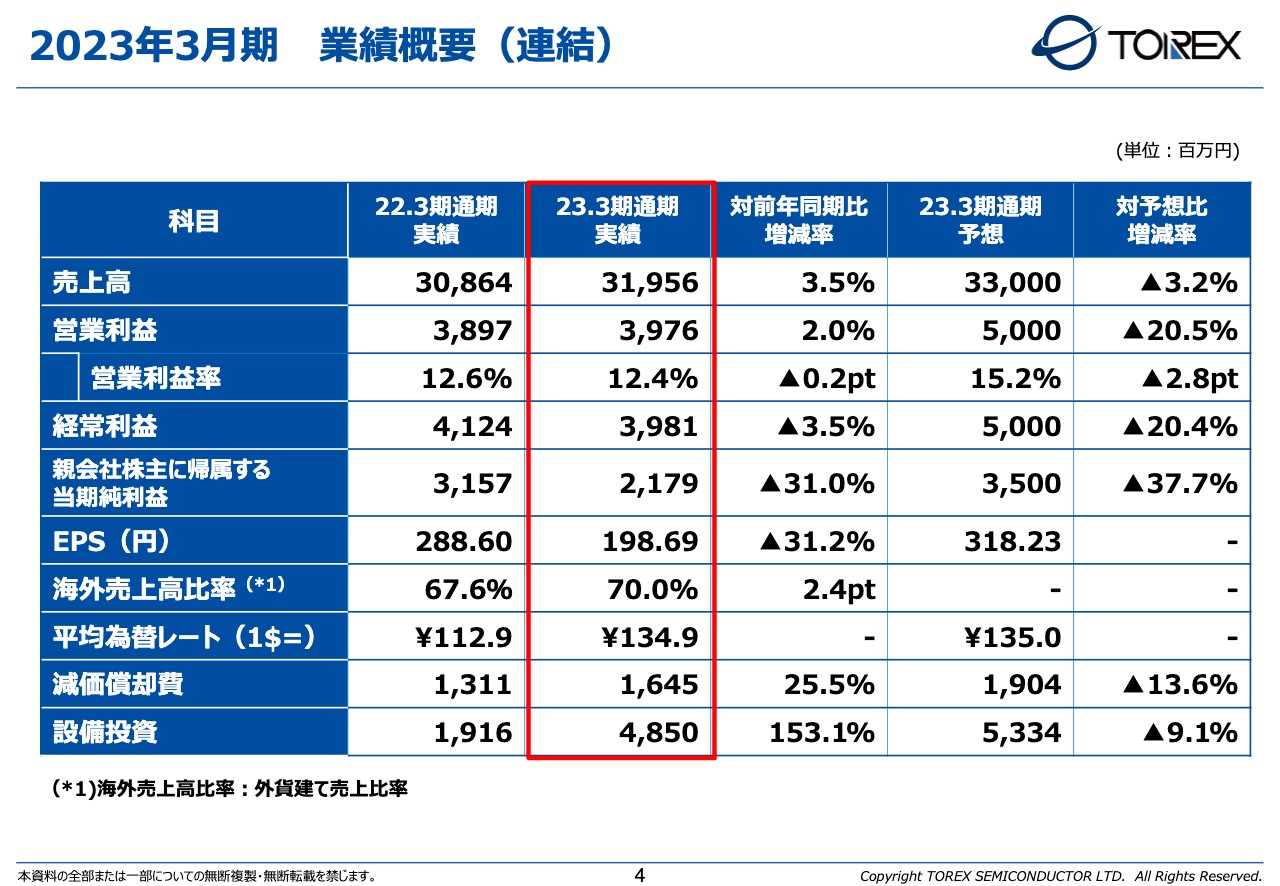

連結の業績概要です。赤枠の数字を上から順にご説明します。売上高は、前年同期比3.5パーセント増の319億5,600万円となり、営業利益は前年同期比2パーセント増の39億7,600万円で、この結果、営業利益率は前年同期比0.2ポイント減の12.4パーセントとなりました。

経常利益は前年同期比3.5パーセント減の39億8,100万円で、親会社株主に帰属する当期純利益は、残念ながら前年同期比31パーセント減の21億7,900万円になり、EPSは前年同期比31.2パーセント減の198円69銭に着地しました。これらの主な要因は、すでにお知らせしているとおり、フェニテックセミコンダクターの鹿児島工場における減損損失の計上です。

海外売上比率は前年同期比2.4ポイント増の70パーセントになっています。期中の平均為替レートは、前年同期比22円円安の134.9円となっています。減価償却費については、前年同期比25.5パーセント増の16億4,500万円で、設備投資は前年同期比2.5倍強の48億5,000万円になっています。

2023年3月期 売上高

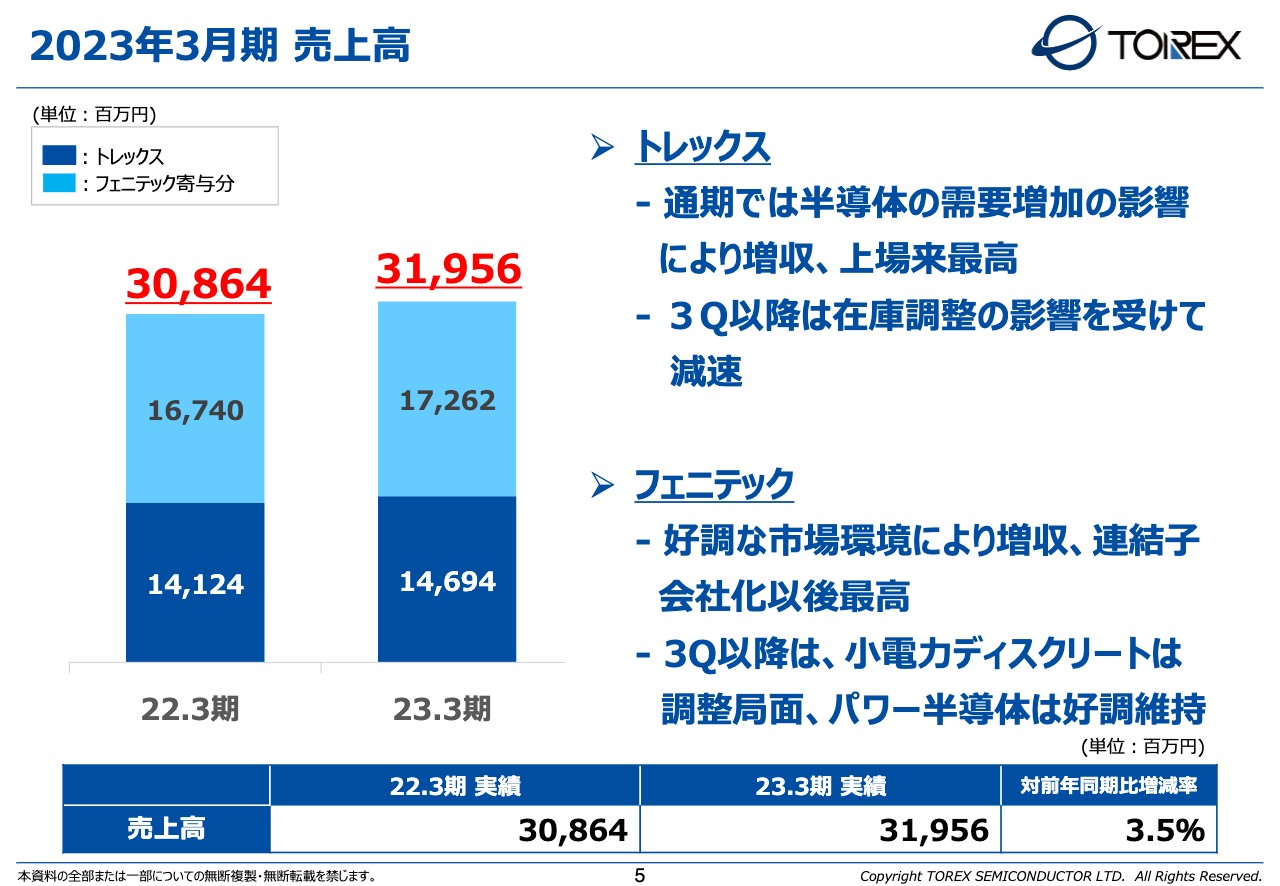

売上高です。トレックスは、前年同期比4パーセント増の146億9,400万円で、通期では半導体の需要増加の影響により、上場来最高の増収でした。ただし第3四半期以降は、在庫調整の影響を受けて減速しています。

フェニテックは、前年同期比3パーセント増の172億6,200万円で、好調な市場環境により増収となり、連結子会社化以後最高になっていますが、第3四半期以降は減速しており、特に小電力ディスクリートは調整局面となっています。しかしパワー半導体については、好調を維持しています。

結果として、全体の売上高は前年同期比3.5パーセント増の319億5,600万円となりました。

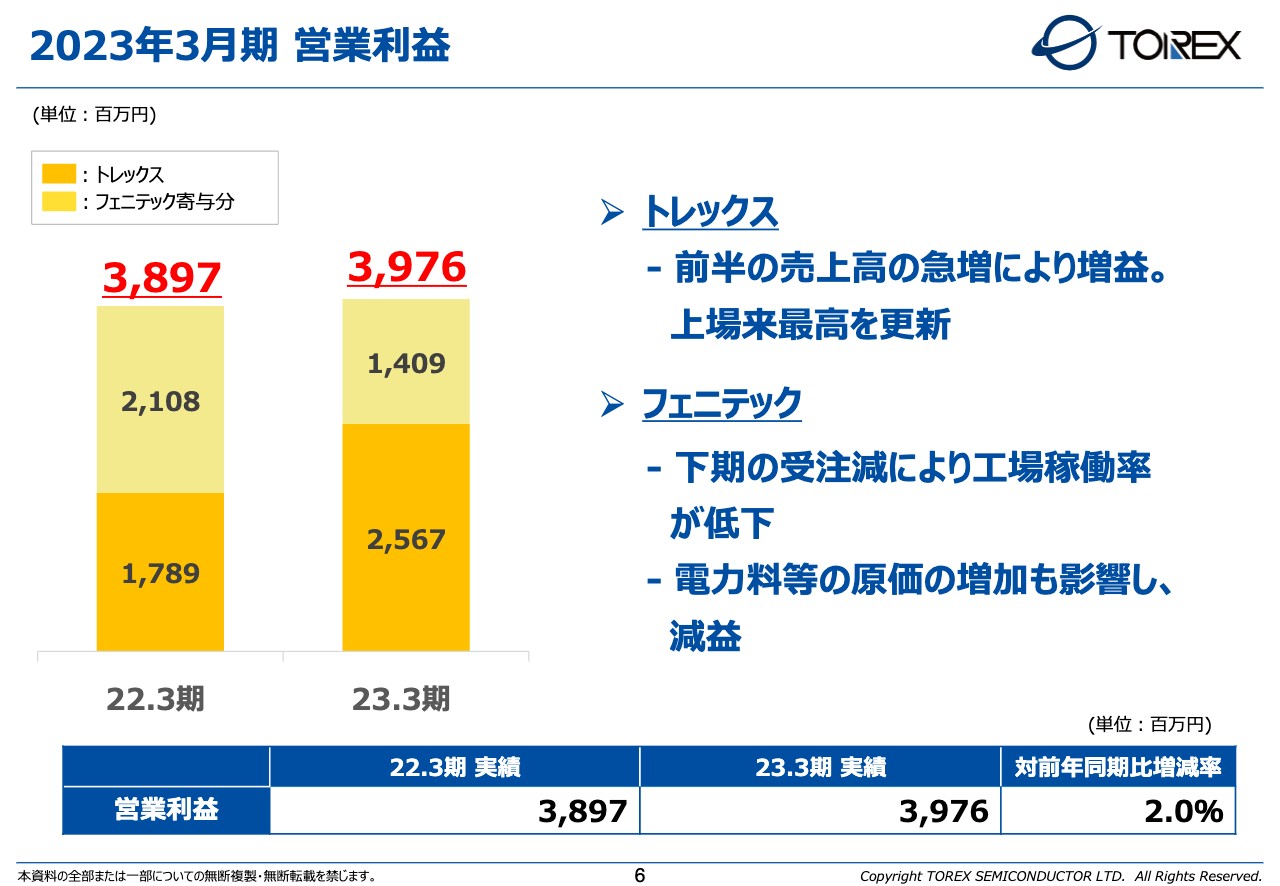

2023年3月期 営業利益

営業利益です。トレックスは前年同期比43.5パーセント増の25億6,700万円です。前半の売上高の急増により増益、上場来最高を更新しています。

フェニテックは残念ながら前年同期比33.2パーセント減の14億900万円になっています。下期の受注減により工場稼働率が低下したことと、電力料等の原価の増加も影響し、減益になりました。

結果として、全体の営業利益は前年同期比2.0パーセント増の39億7,600万円となっています。

特記事項として、特にフェニテックにおける電力料等ですが、原価が単価ベースでは2倍以上に値上がりした月もあり、年度全体では約40パーセント増加しているというのが現状です。

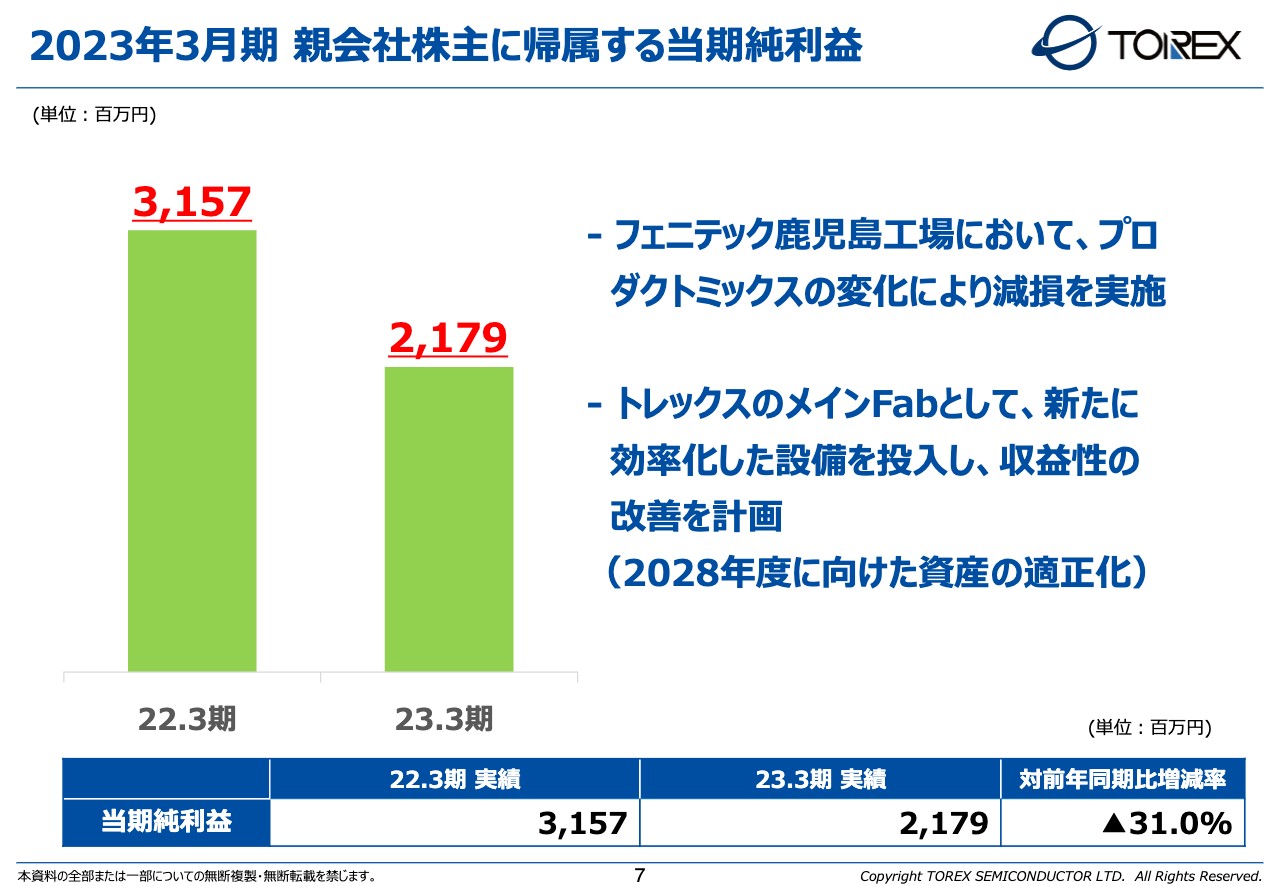

2023年3月期 親会社株主に帰属する当期純利益

親会社株主に帰属する当期純利益は前年同期比31パーセント減の21億7,900万円で、約9億7,800万円の減少となっています。そのうちの7億9,300万円が鹿児島工場の減損による影響です。

減損について補足すると、トレックスはフェニテックセミコンダクターを、2016年に子会社化しています。その1年前の2015年に、フェニテックがヤマハ株式会社より、この鹿児島工場を譲受しています。この譲受においては、紐付きのビジネスというのは全くなく、ゼロからのスタートとして、既存の鹿児島工場の設備を最大限に活用する事業計画を立てて、進めてきました。

その後、半導体需要の拡大により、非常に多くのお客さまから、鹿児島工場での新規ビジネスのお話をいただき、トレックスグループにおいても鹿児島工場の存在意義は大きく拡大してきました。

そしてトレックスグループが、今後パワーデバイス、アナログICで、さらなる事業拡大を図っていく基幹工場として鹿児島工場を位置づけ、現状大きな投資を進めています。

このような背景がある中で、当初譲受した時に立てた事業計画と現在の事業計画には、大きな解離があったため、監査法人等の指導も踏まえ、減損を実施した次第です。今後鹿児島工場については、トレックスのメインFabと位置付け、新たに効率化に向けた設備を導入して、収益性の改善を図っていく計画です。

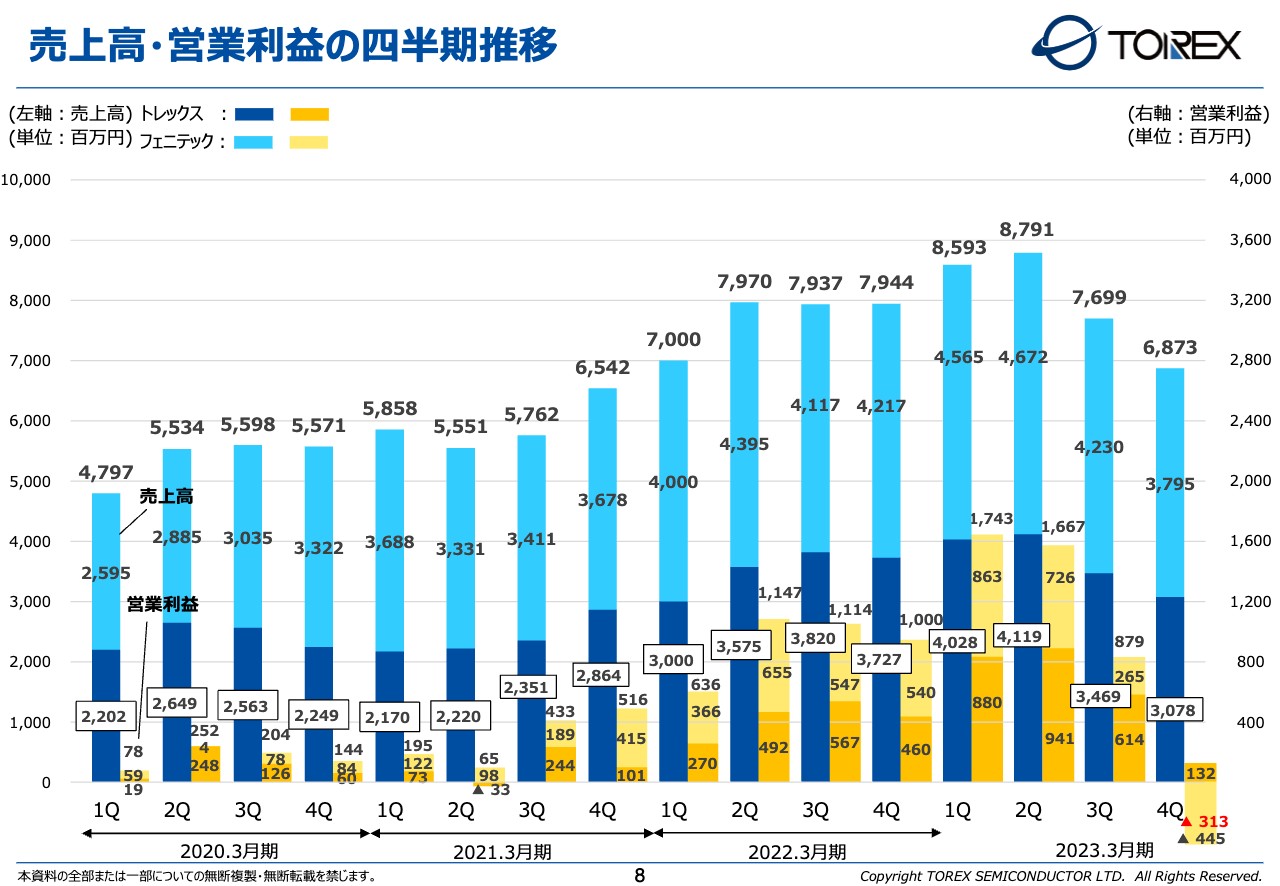

売上高・営業利益の四半期推移

売上高・営業利益の四半期推移です。グラフのとおり、2023年3月期の第3四半期から急速な在庫調整が入り、売上高・営業利益は減少しています。

2023年3月期第4四半期の売上高は、2年前の2021年3月期4四半期と同等の水準まで下がっていますが、2年前の第4四半期は、半導体の需要拡大が始まった時期です。

今は残念ながら在庫調整の局面ですが、今後いつ市場が、立ち上がってくるかわかりません。そのような状況で、いつでも急発進できるような体制を維持しながら、耐えるものは耐え、業績の改善を図っていく方針です。

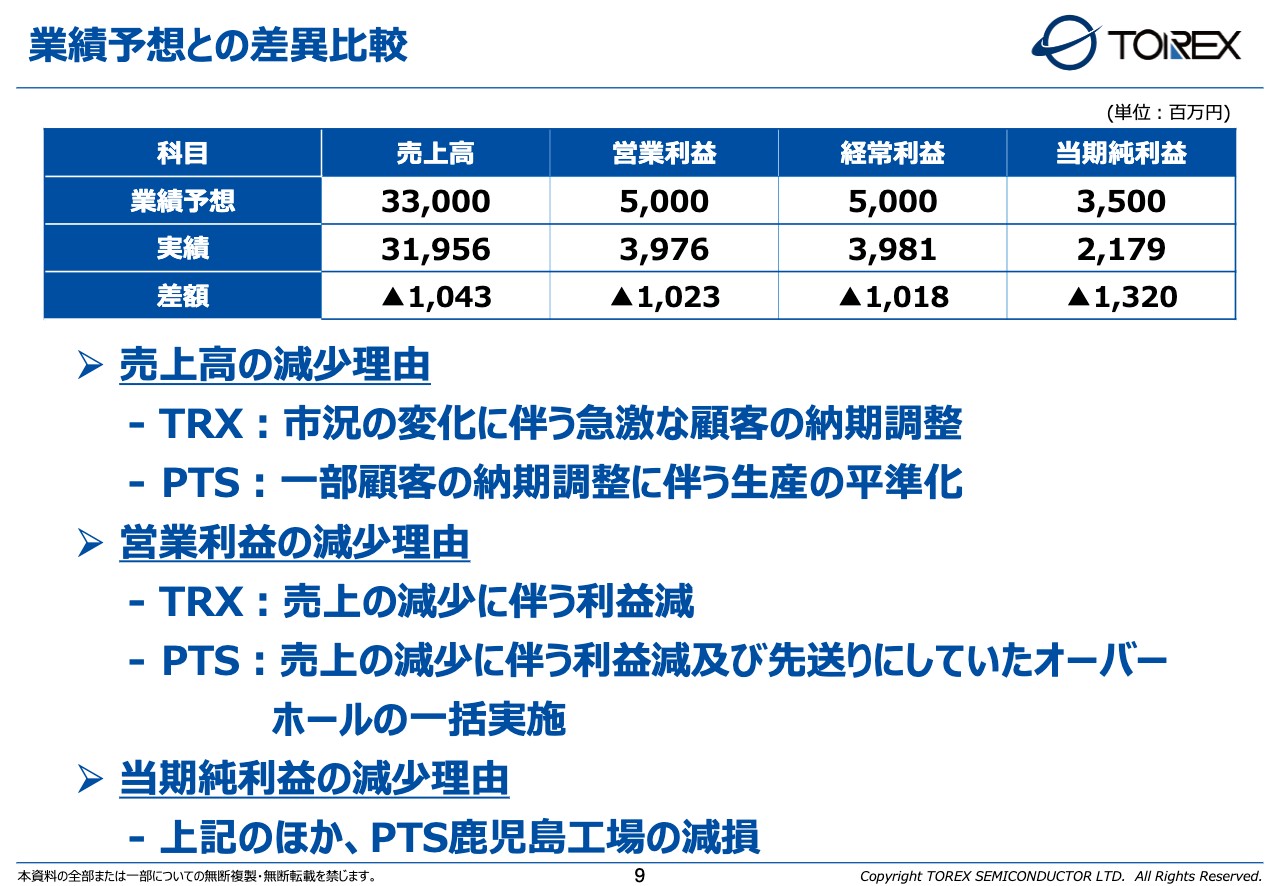

業績予想との差異比較

業績予想との差異の比較です。売上高・営業利益とも、グループとしては上場来最高を達成したものの、業績予想とは、大きな乖離を出しています。その要因として、売上高では、トレックスは、市場変化に伴う急激な顧客の納期調整があげられ、特に中国顧客の納期調整があげられます。

フェニテックも、急激な納期調整が入る点は同様ですが、一部トレックスと違う部分があります。フェニテックの場合には、ファウンドリ事業で、工場生産が主体であるため、忙しい時に大量生産し、暇な時は工場を休むというわけにいかないという点です。

そのような中、安定した生産を維持できるよう、お客さまと調整し、生産の標準化を進めています。その過程で、業績予想との差異が出ているとご判断いただければと思います。

営業利益の減少理由については、トレックスの場合は売上高の減少によりますが、フェニテックは売上高の減少に加えて、先ほどお伝えしたように、電気代等の高騰も含めた原材料の高騰もあり、また先送りしていたオーバーホールの一括実施なども影響しています。

2021年から2022年にかけて、非常に忙しい時期が続き、通常行っていたオーバーホールもなかなかできない状況があった中で、この機会を活用し、オーバーホールを一括で実施しました。

当期純利益の減少理由は、鹿児島工場の減損などが挙げられます。

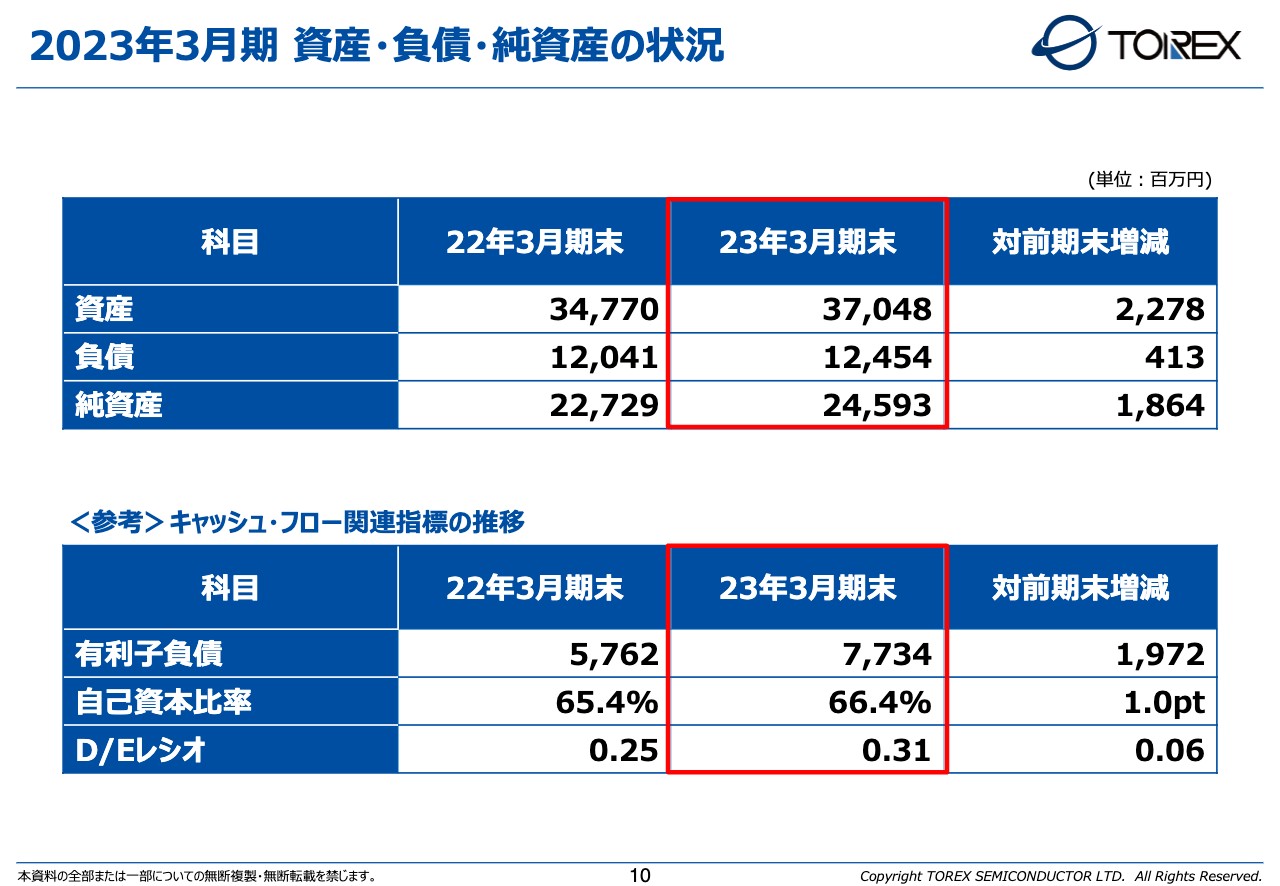

2023年3月期 資産・負債・純資産の状況

2023年3月期の資産・負債・純資産の状況です。資産については、前期末比22億7,800万円増の370億4,800万円で、負債については4億1,300万円増の124億5,400万円で、純資産としては18億6,400万円増の245億9,300万円となっています。

これにより、有利子負債は19億7,200万円増の77億3,400万円で、自己資本比率としては1ポイント増の66.4パーセント、D/Eレシオは0.06ポイント上昇し、0.31になっています。

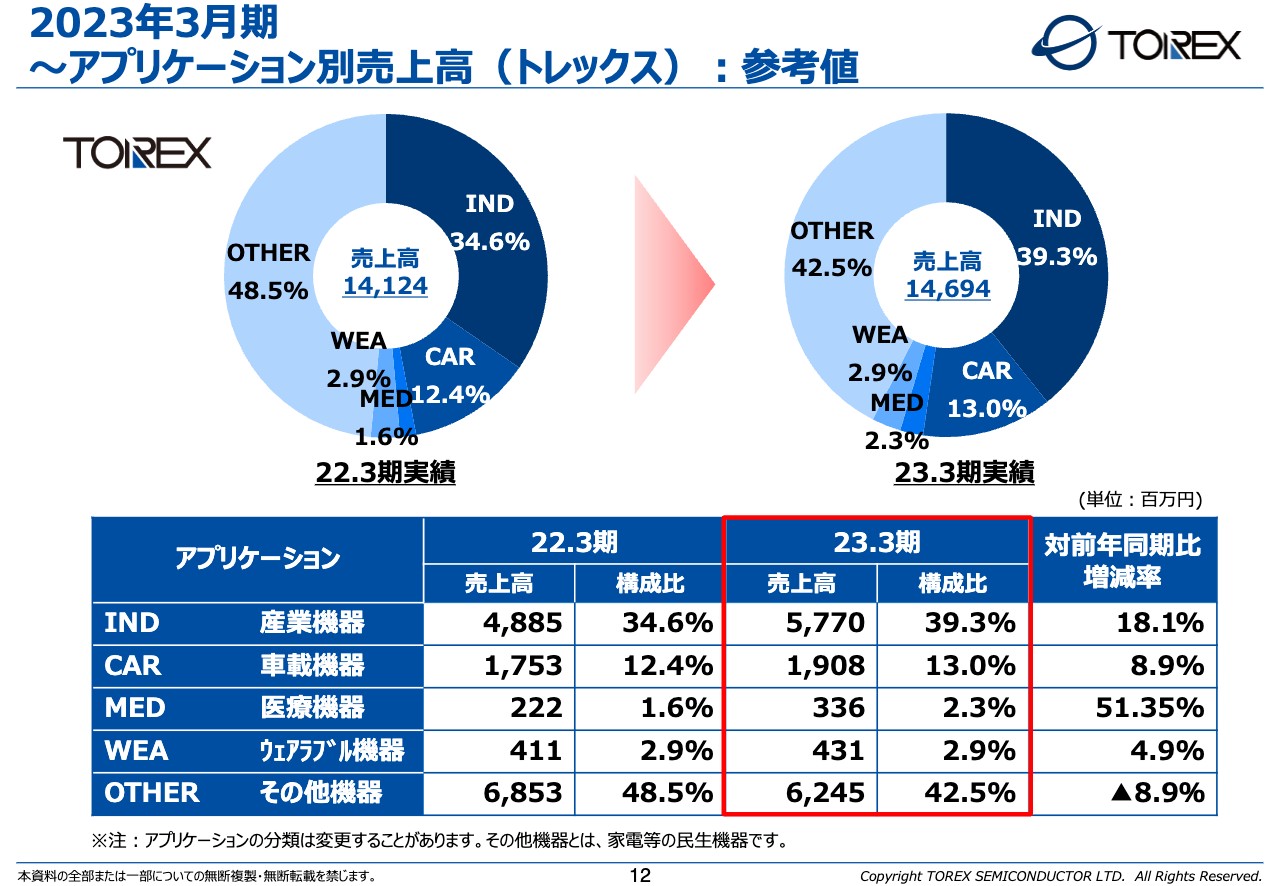

2023年3月期~アプリケーション別売上高(トレックス):参考値

トレックスとフェニテック各単体の状況についてご説明します。スライドは、トレックスの、アプリケーションごとの推移です。ご覧のとおり、トレックスが特に注力している産業機器、車載機器、医療機器、ウェアラブル機器が非常に伸びています。

この4分野で、もう少しで全体の60パーセントを占める領域まで来ているという状況です。その中でも前年同期比で特に医療機器が伸びてはいるのですが、金額の絶対値としては、産業機器の伸びが非常に大きいと思っています。

その他機器の部分は、マイナスになっています。これは前期2022年3月期にあったコロナ禍の特需からの、反動減です。前期は巣ごもり需要などにより、ゲームやPC、AV機器などの業績が非常に良かったのですが、それらの需要が減少したことが要因だと思っています。

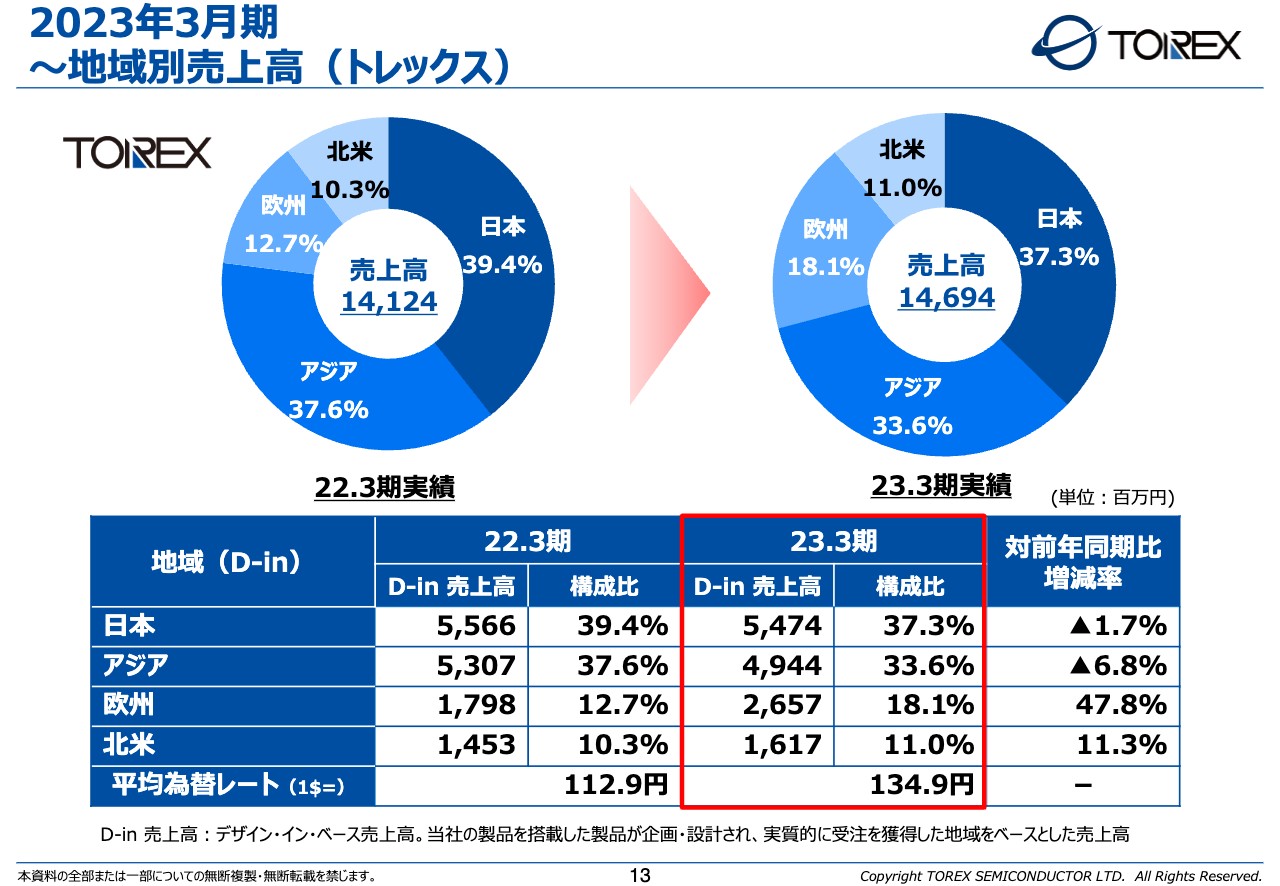

2023年3月期~地域別売上高(トレックス)

トレックスにおける地域別売上高の推移です。特に欧州の割合が、前年同期比47.8パーセント増と大幅に伸びています。この欧州の実績の中では、アプリケーションとしては、産業機器の需要が増えました。その要因としては、新しいデザインが増えたことが挙げられます。

アジアは、円安の追い風がありながらダウンしているという状況で、特にこれは、中国におけるビジネス自体が大きく落ち込んだことが要因だと判断しています。

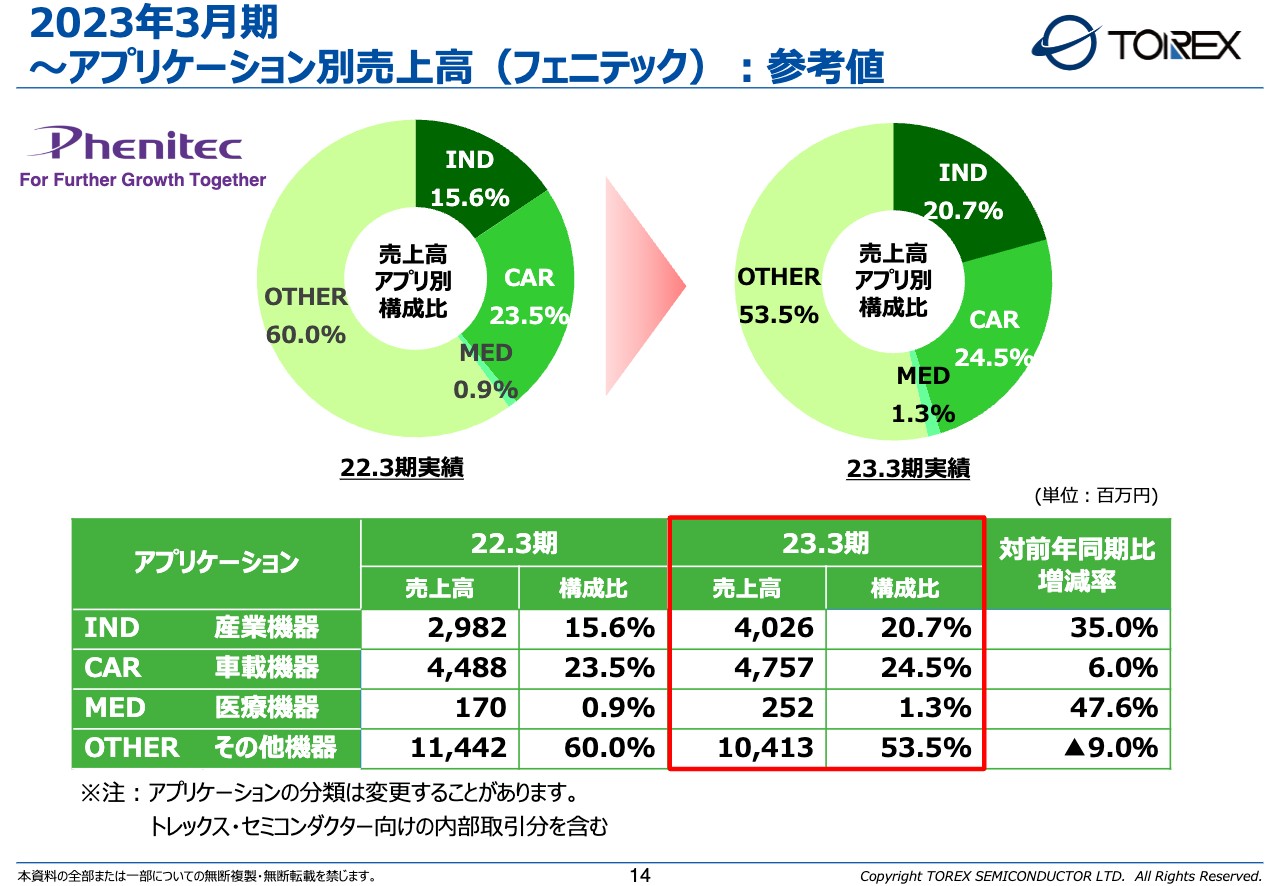

2023年3月期~アプリケーション別売上高(フェニテック):参考値

フェニテックの、アプリケーションごとの売上高推移です。繰り返しになりますが、フェニテックの場合はファウンドリ事業であるため、全てのアプリケーションが開示されておらず、わからないものはすべてその他機器の部分に入れています。

そのような中、我々がグループとして注力している、産業機器、車載機器、医療機器の業績が伸びています。こちらの3分野で全体の半分近くまで占めるほど、伸びてきている状況です。

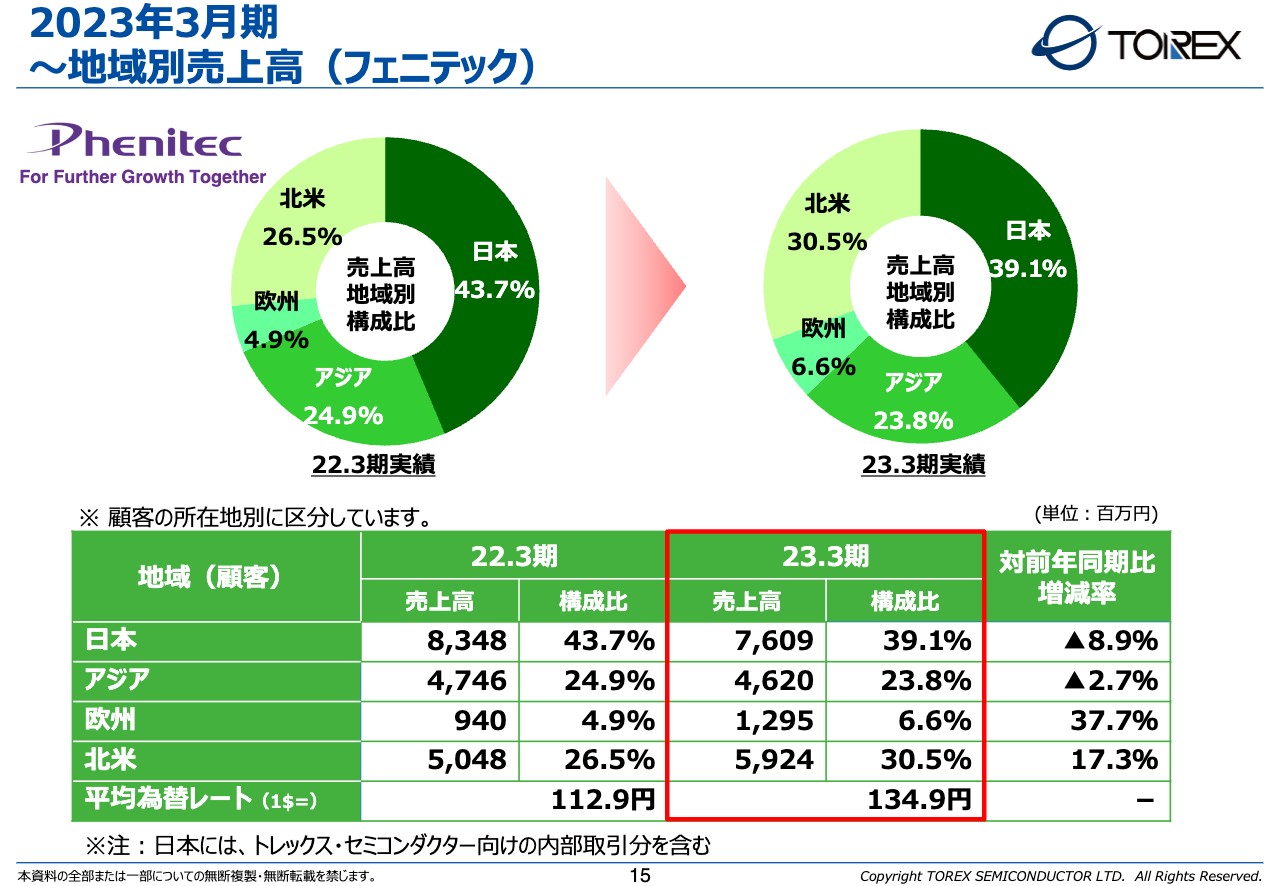

2023年3月期~地域別売上高(フェニテック)

フェニテックにおける地域別の売上高推移です。こちらも、トレックスと似ている部分もあります。北米と欧州が、前年同期比で非常に伸びているのに対し、残念ながらアジアは現状減少しています。主要因の1つには、中国のビジネスでの減少が挙げられます。

日本も、少し減少している状況ですが、この日本のお客さまの中には、我々トレックスも入っており、半導体メーカーも入っています。そこから考えると、半導体メーカーの中国でのビジネスが落ち込んだことによる結果として、日本のお客さまの事業の業績が下がったということも言えます。

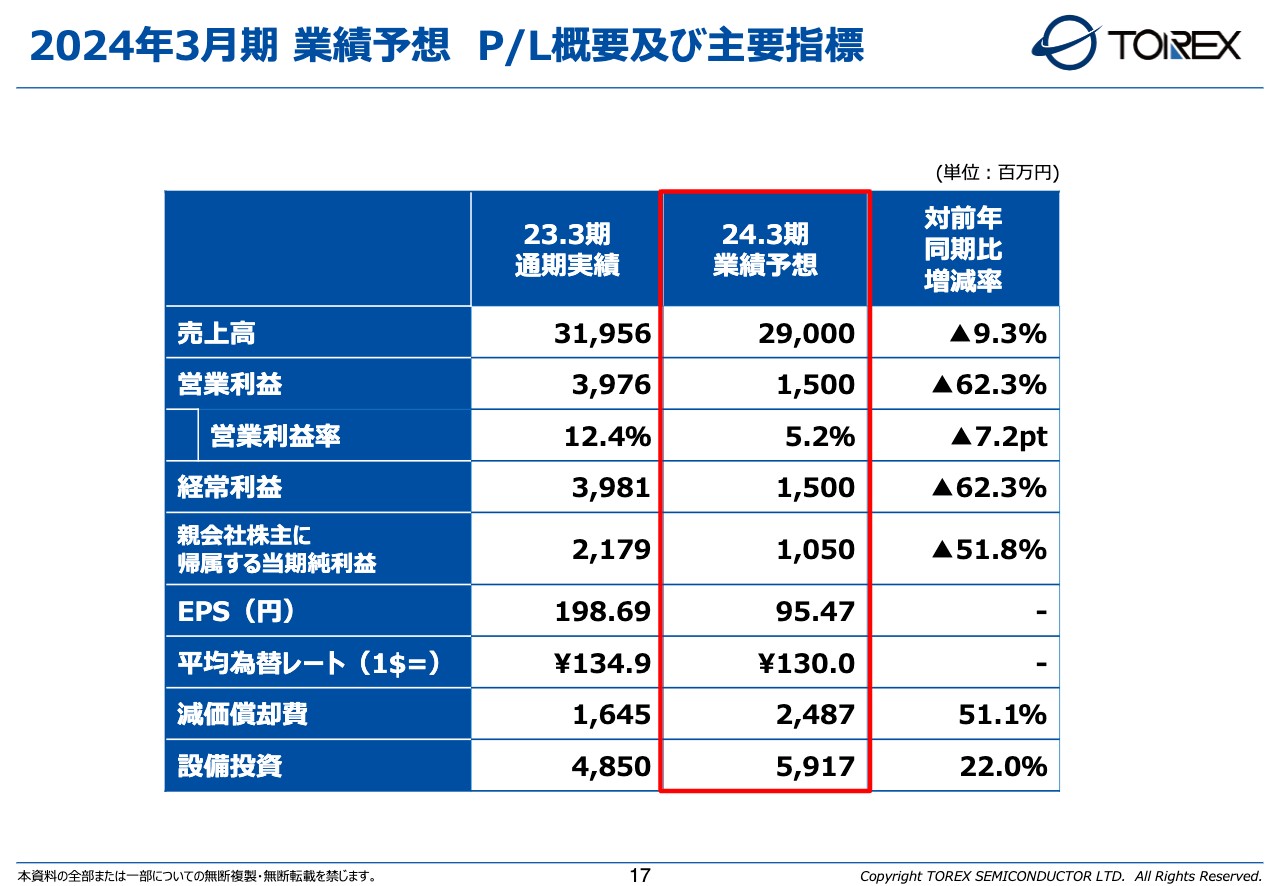

2024年3月期 業績予想 P/L概要及び主要指標

4月から新しく始まっている2024年3月期の業績予想です。市況の見通しについては、2023年3月期の下期から、世界的な在庫調整局面にあり、特に上期は厳しい状況を見込んでいます。

しかし中長期的には、半導体の市場は拡大し続け、2030年の世界の半導体市場は、2021年の1.8倍である1兆ドルまで拡大するとも言われています。その半導体市場の中でも、トレックス、フェニテックが注力するパワーデバイス、アナログ半導体は、より一層伸びる製品群だと思っています。

一昨年の市場の急回復、急拡大の例もあるため、我々はアンテナを高くして、状況に合わせて急発進できるように対応していきたいと考えています。そのような状況のもと、2024年3月期の予想ですが、前年同期比で売上高は9.3パーセント減の290億円、営業利益は62.3パーセント減の15億円を見込んでいます。

中計の目標として、2024年3月期は売上高300億円、営業利益30億円を掲げているため、厳しい市場環境を想定しながらも、少しでも目標に近づけるよう努力していきます。

経常利益は62.3パーセント減の15億円、親会社株主に帰属する当期純利益は51.8パーセント減の10億5,000万円で、為替レートは130円を想定しています。減価償却は51.1パーセント増の24億8,700万円となる見込みです。

設備投資については、59億1,700万円と、前年同様非常に大きな設備投資を計画しています。我々グループとしては現中計の3ヶ年で、トータルで126億8,300万円の設備投資を実行する予定です。

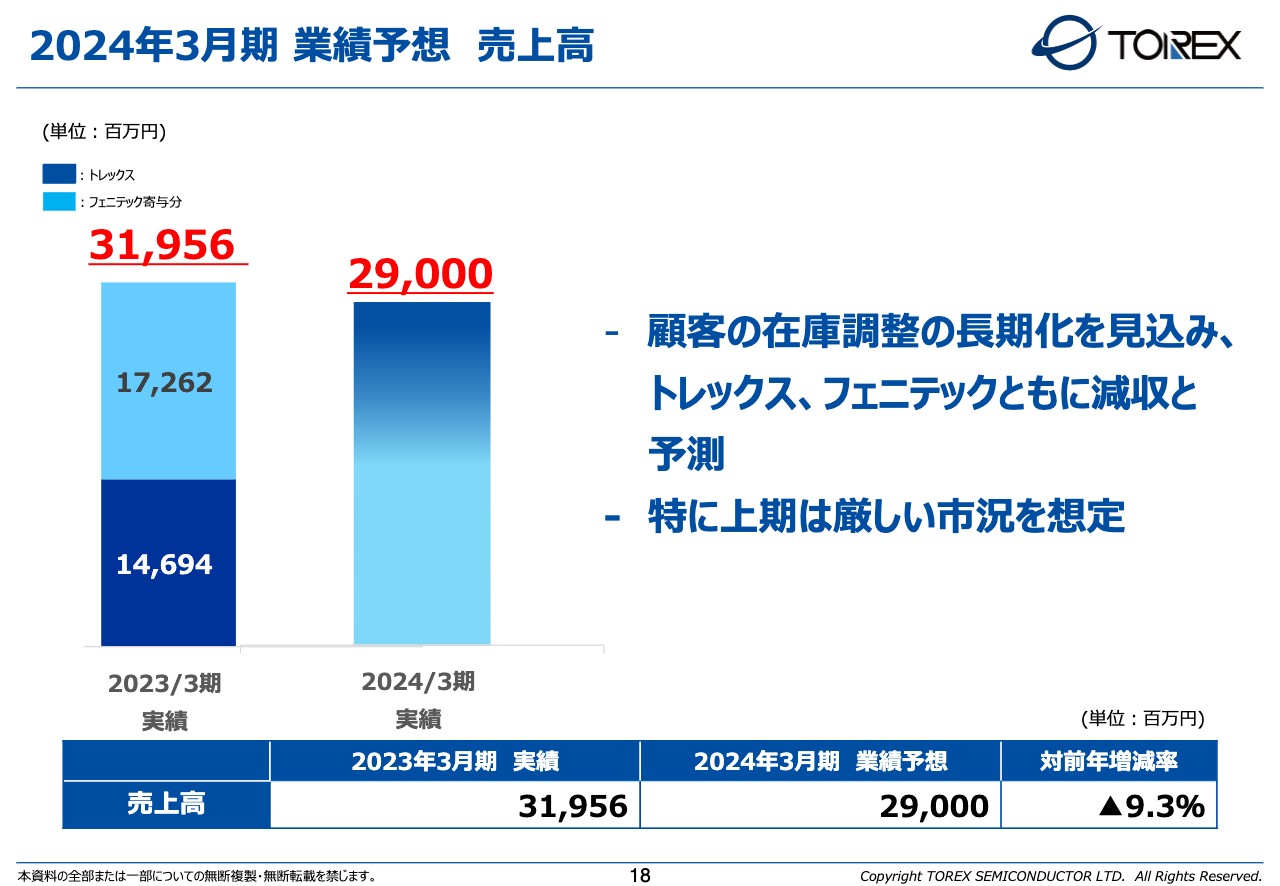

2024年3月期 業績予想 売上高

売上高の業績予想です。顧客による在庫調整の長期化を見込み、トレックス、フェニテックともに減少を予測しています。特に上期は厳しい市況が予想されることから、前年同期比9.3パーセント減の290億円と予測しています。

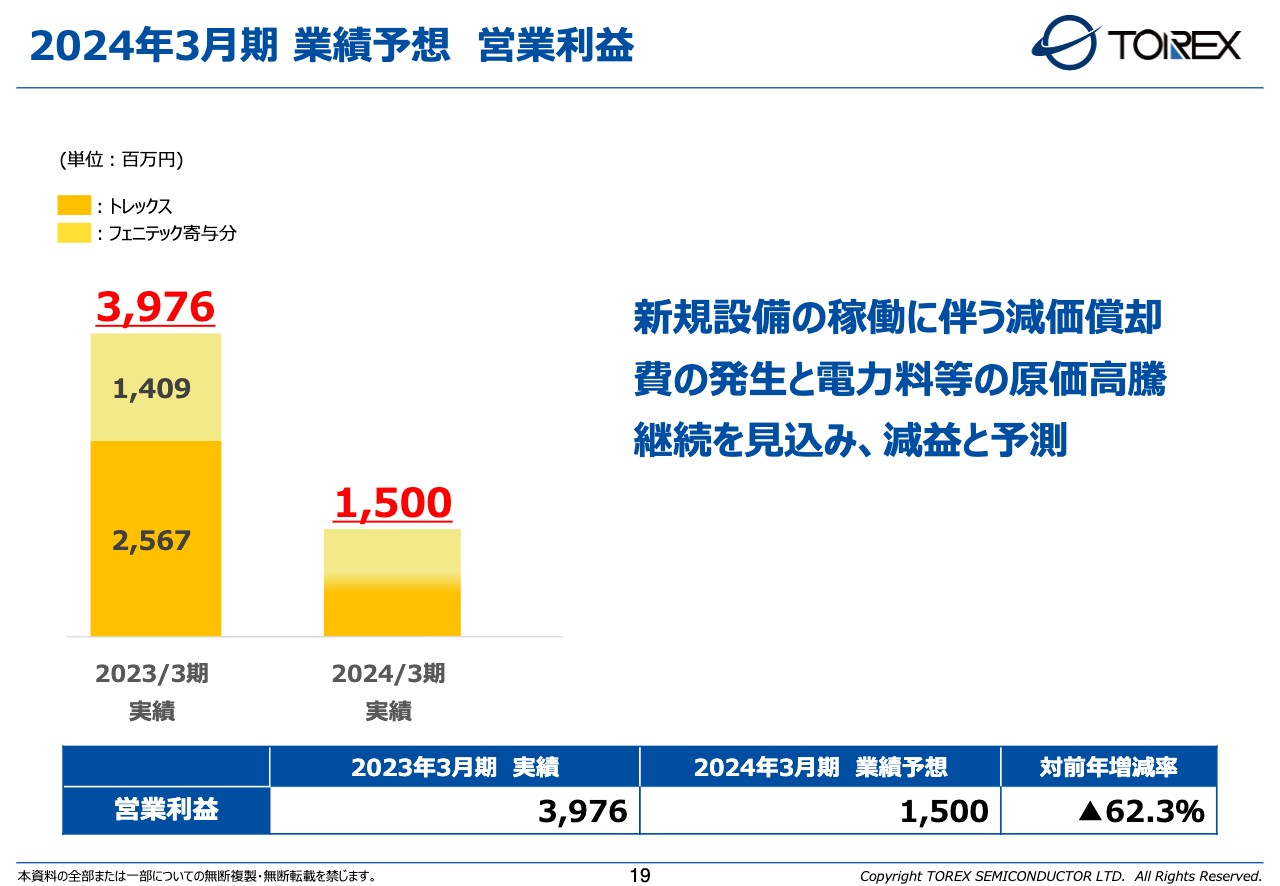

2024年3月期 業績予想 営業利益

営業利益の予想です。売上高の減少に加え、新規設備の稼働に伴う減価償却費の発生と、電力量等の原価高騰の継続を見込んで、減益を予想しています。前年同期比62.3パーセント減の15億円を想定している状況です。

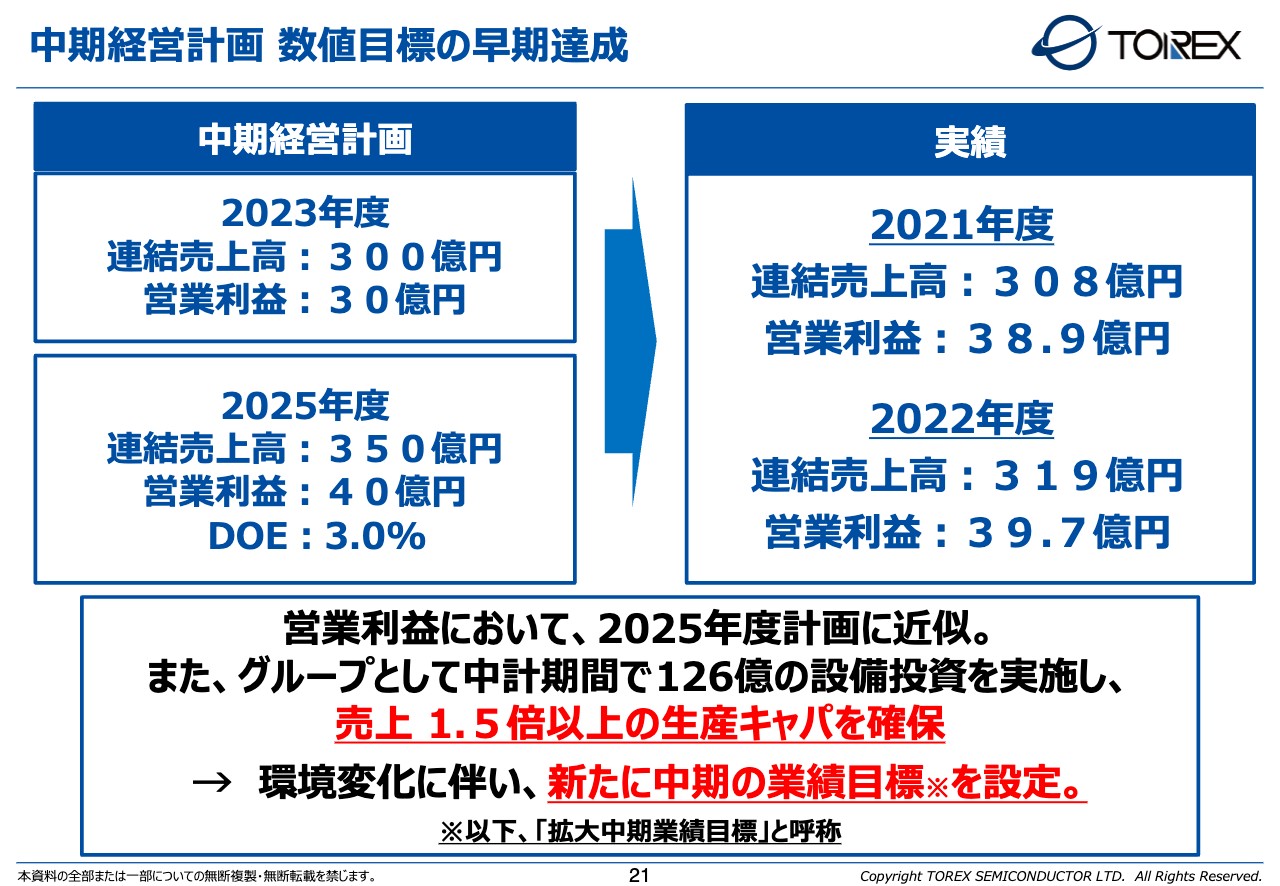

中期経営計画 数値目標の早期達成

トピックスを少しご紹介します。我々は今、2021年度から始まった5ヶ年の中期経営計画を進めており、この新年度の2024年3月期はちょうど中間期です。中計を当初立てた段階では、この中間期は、2023年度が売上高は300億円、営業利益は30億円となる予想で、最終年度の2025年度では売上高が350億円、営業利益は40億円となる目標でした。

結果、中計の初年度と2年度については、2021年度は売上高308億円、営業利益38.9億円で、2022年度は売上高319億円、営業利益が39.7億円となっており、営業利益だけを見ると、中計の2025年の最終目標である40億円にほぼ近い値になっています。

したがって中計の2ヶ年では、この営業利益の積み上げにより、元々の計画の約60パーセントを達成しており、計画の約2.6倍の営業利益を獲得している状況です。

しかしながら、2021年、2022年に起こった半導体需要の急拡大は、我々にとって、トレックスの事業モデルの弱点を、浮き彫りにさせるものとなりました。

市場全体が大変忙しく、生産キャパシティの取り合いとなっている状況では、トレックスのような尖った特性のアナログICを、少量多品種で安定して生産し続けるためには、ファブレスでも、ウエハやチップを生産委託するファウンドリ会社と、より強い関係を築き協業し、共同で生産ラインを保持するようなスキームが必要であるとわかりました。そのため、新しいビジネスモデルを構築すべく、方針を変更しています。

この変更により、得られた利益を活用するため、グループとして中計期の3年間で126億円の投資を決定し、すでに動き出しています。それにより、グループ全体として1.5倍以上の売上高が達成できる生産キャパを確保することが可能になります。

これだけのキャパを増強した上で1.5倍以上の売上高が実現できるということは、その状況に見合った営業目標と事業目標を立て、これらを実現すべくアクションしていく必要があります。そこで、環境の変化に伴い、新たに中計とは別の拡大中期業績目標を設定しました。我々はグループとしてこの目標を達成すべく、邁進していきたいと考えて進めています。

生産キャパ確保と増産投資

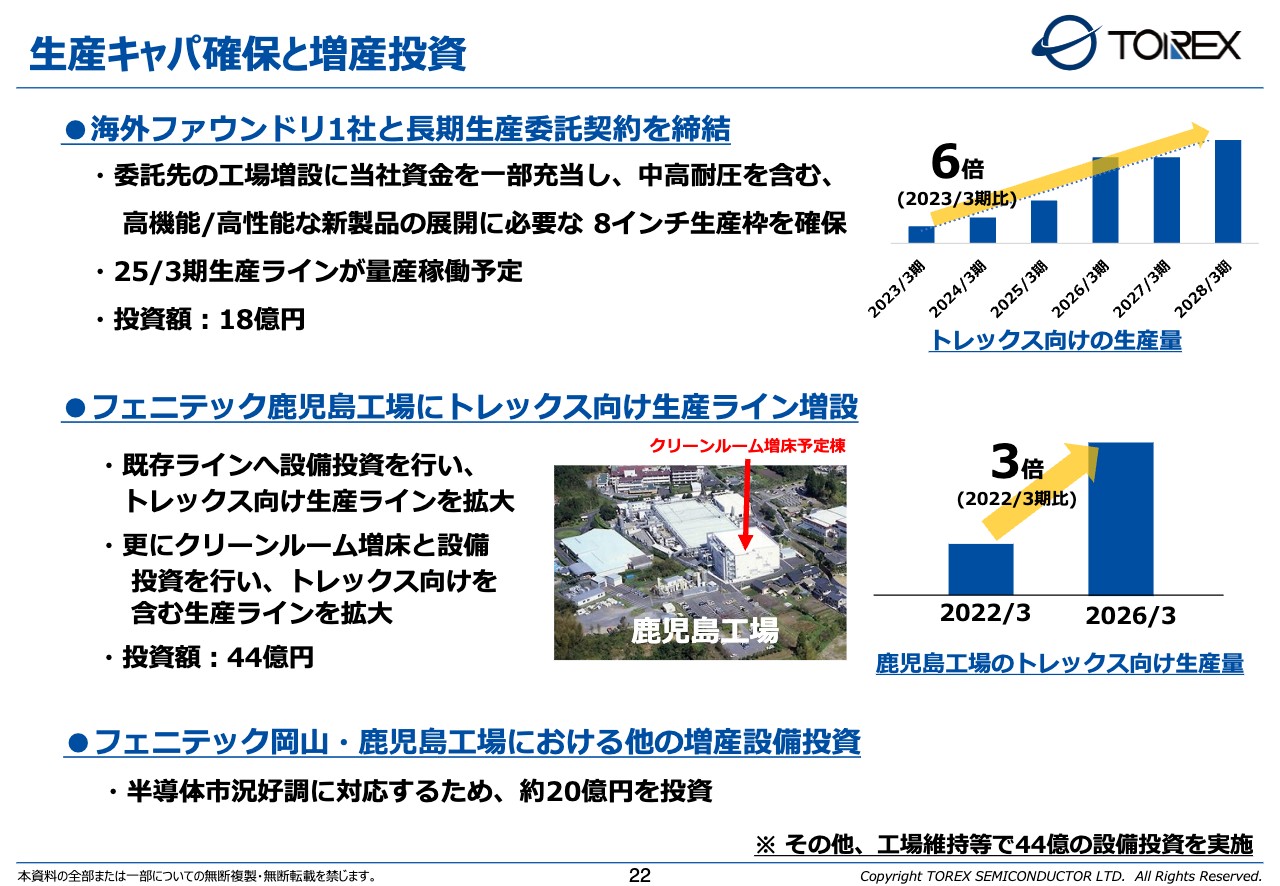

こちらはすでに開示している内容となりますが、126億円の投資で行うことについてあらためてご説明します。

1つ目は、キャパの増強です。トレックスの事業において、海外ファウンドリ1社と長期生産委託契約を締結します。委託先のうちの1社に、中高耐圧を含む高機能で高性能な製品の生産開発ができる8インチの生産のFabを建てています。スライドに記載のとおり、投資額は18億円です。投資した設備を新しい工場に貸与し、そちらを使った工場が2025年3月期に量産稼働する予定です。

こちらは生産ラインをファウンドリ会社と共同保有し、工場全体をベースに、我々の投資額に見合ったキャパシティを生産枚数としていただくかたちで、期間としては10年間ほどの長期契約を結んでいます。

スライド右上のグラフのとおり、5年間で生産枚数を6倍にするキャパを確保できます。今後、事業がより拡大する場合は、さらなる強化を進めながら、こちらのファウンドリ会社を1つの基軸のファウンドリ先として活用して一緒にやっていきたいと考えています。

2つ目は、フェニテック鹿児島工場におけるトレックス向けの生産ライン増設です。我々としては、先ほどお話しした鹿児島工場を基幹工場と位置付け、トレックスの製品を大量生産できる体制を作っていきたいと考えています。

20年間使っていなかったエリアを今年1月からクリーンルーム化を開始しており、来年1月にはクリーンルームとしてつくり上げるかたちになります。そちらに新たな設備を置き、半分はトレックス製品の生産体制として構築していきたいと思います。

これにより、トレックス製品としては鹿児島工場だけで約3倍の枚数の生産が可能になる投資です。現在は44億円と非常に多額の投資を行っていますが、フェニテック鹿児島工場から見ますと、トレックスのシェアは20パーセント程度です。それ以外の80パーセントは、通常のファウンドリビジネスを粛々と進め強化しています。トレックスとしてはこの鹿児島工場を非常に大きく活用していきたいと考えています。

3つ目は、フェニテック岡山・鹿児島工場における他の増産設備へ約20億円の投資を行っています。

これらの増産投資を行う事で1.5倍の売上が可能な生産キャパが確保できます。

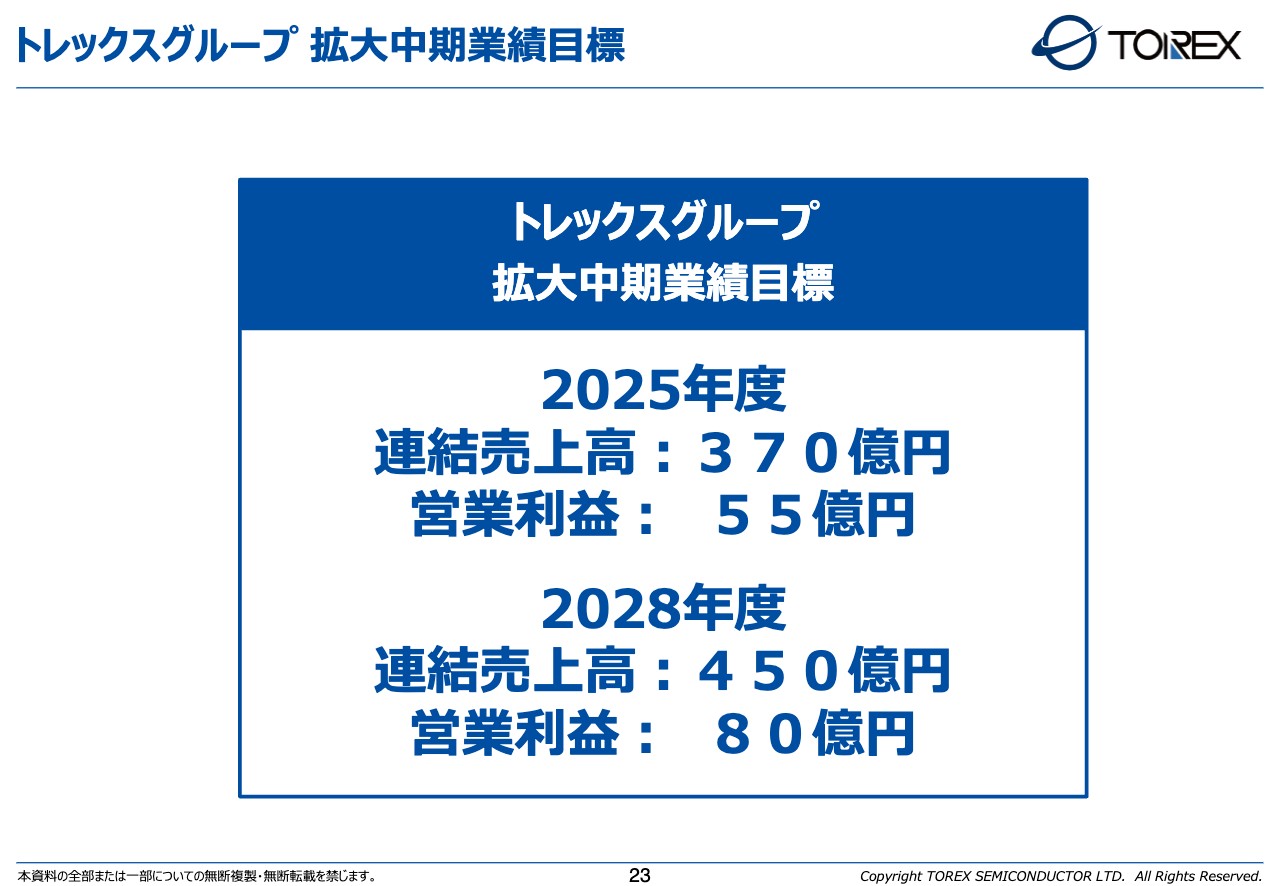

トレックスグループ 拡大中期業績目標

それらの設備投資を踏まえて、拡大中期業績目標として、この5年間の中期経営計画の最終年度の数字を変更しました。2025年度に連結売上高370億円、営業利益55億円を目指しています。すでに40億円を達成していますので、そちらに少しプラスした数字を事業年度目標としました。

そして、次の中計に向けた2028年度において、グループ全体での連結売上高は450億円、営業利益は80億円を目指しています。この高い目標を達成すべく、トレックスグループとしては積極的な事業拡大を推し進めていきたいと考えています。

当社グループの製品である、トレックスの超低消費電力や超小型アナログIC、またフェニテックが注力している電力変換効率を高めるパワーデバイスなどの市場は、どんどん拡大していくと考えています。

これらを車載機器や産業機器など、多くの電子機器に採用していただくことで、電子機器の消費電力を減らし、結果として我々が目的にしている脱炭素社会(カーボンニュートラル)の実現に貢献できる企業になり、企業価値の向上につなげていきたいと考えています。

高い目標ではありますが、連結売上高450億円、営業利益80億円を実現すべく、事業の拡大と企業価値の向上を図っていきたいと考えています。

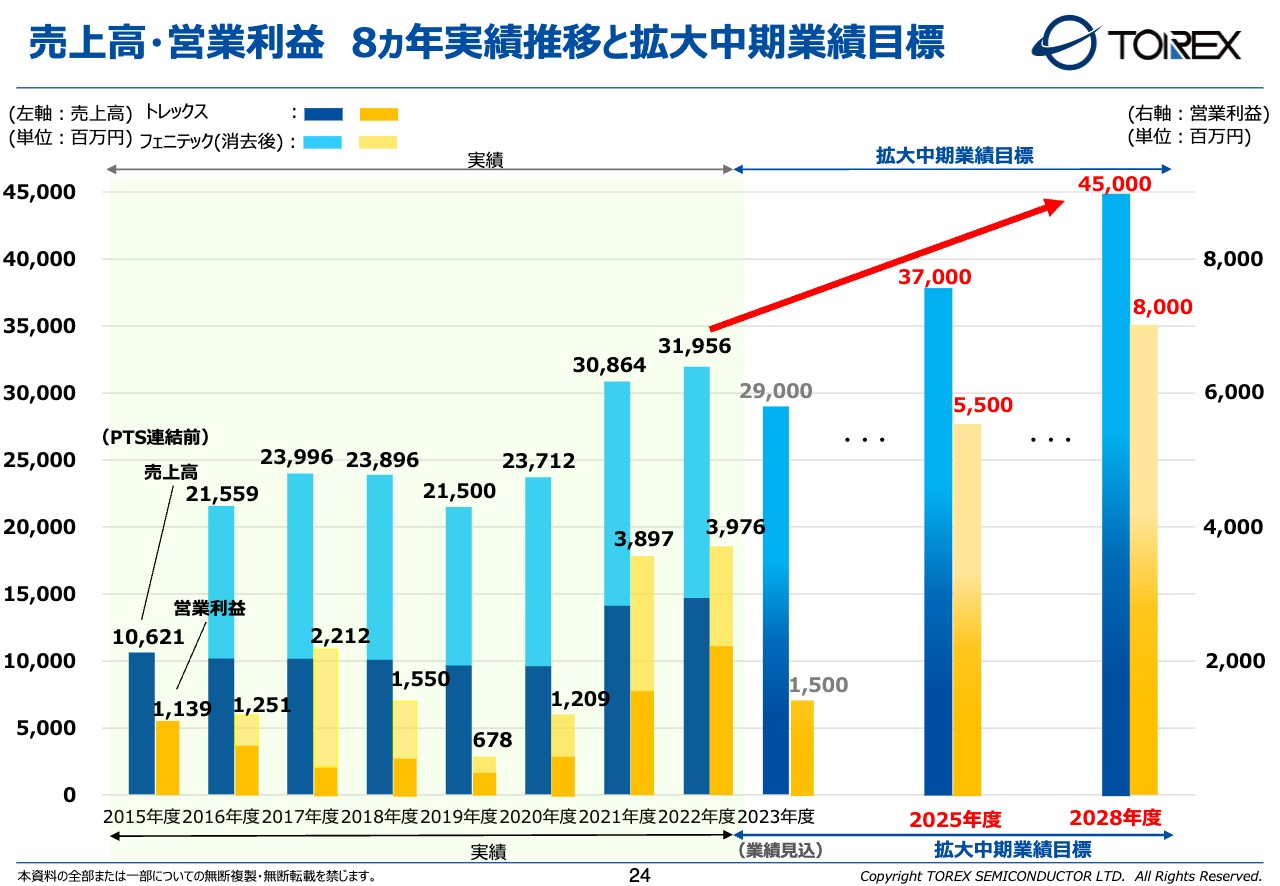

売上高・営業利益 8ヵ年実績推移と拡大中期業績目標

スライドには、8ヵ年の売上高と営業利益の推移と、先ほどお伝えした拡大中期業績目標をグラフで示しています。2023年度は少しへこんでいますが、さらなるジャンプアップのためのバネという意味も込めて、2028年度の数値目標を実現すべく、努力し、邁進していきたいと考えています。

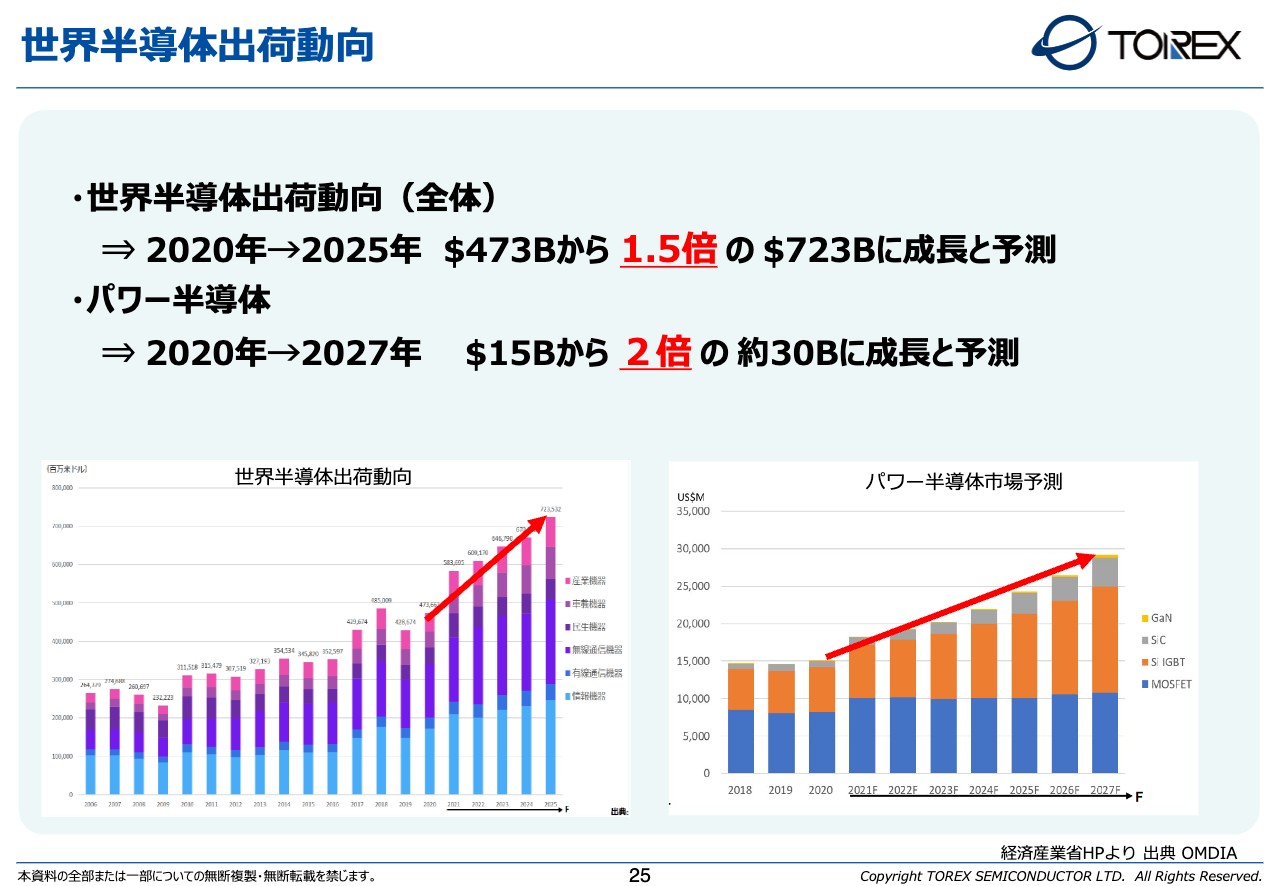

世界半導体出荷動向

世界の半導体の出荷動向です。半導体事業は伸びると言われていますし、最近の富士経済の予想では、「パワーデバイスは、2035年には2022年の5倍となる約13兆円まで拡大する」と言われています。

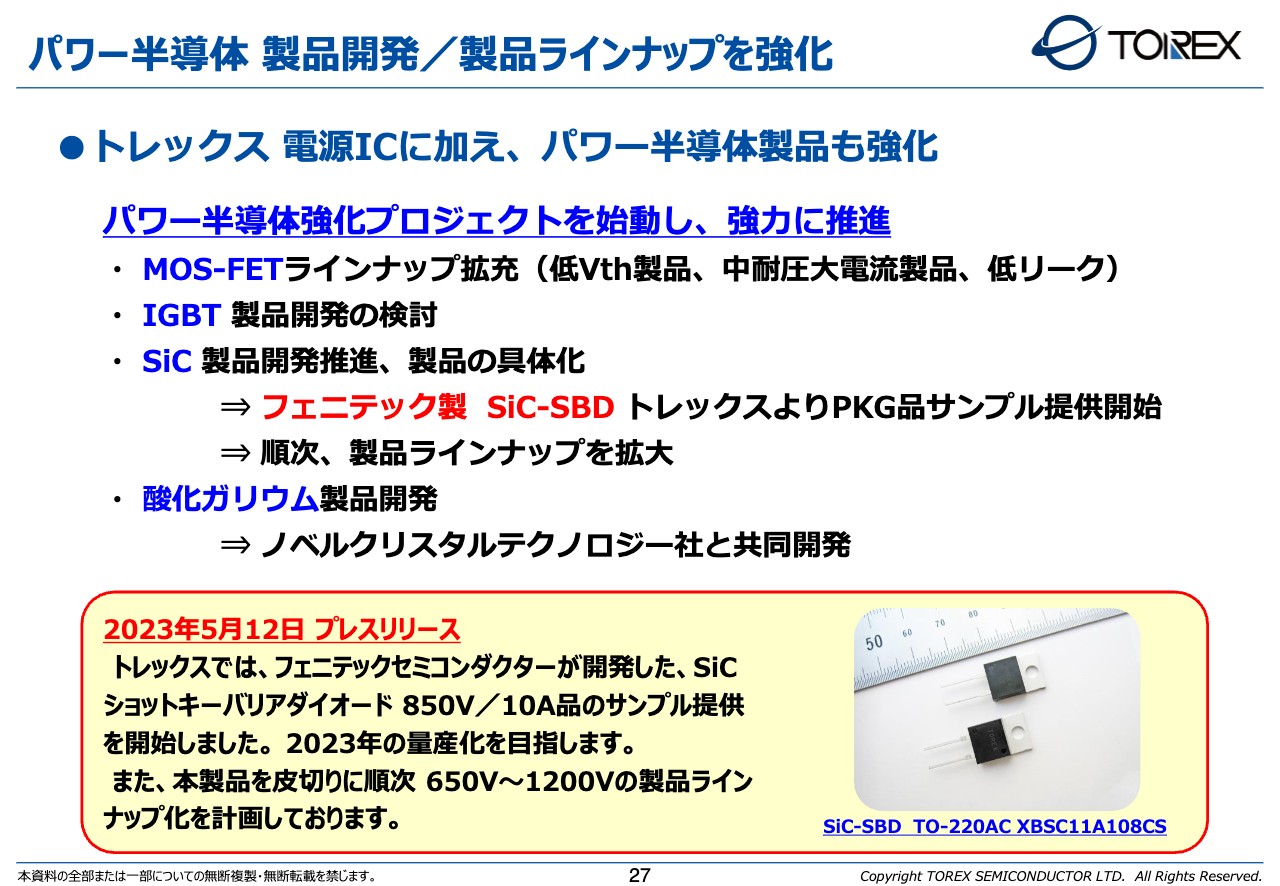

パワー半導体 製品開発/製品ラインナップを強化

トレックス・セミコンダクターのトピックスについてご説明します。

まずは、今年度のトレックスグループの事業方針についてです。「開発ファースト」を掲げ、トレックス、フェニテックともに自社開発新製品の市場投入を加速していきます。

その1つのビジネスモデルとして、フェニテックが自社開発したパワーデバイスチップを活用し、トレックスのパワーデバイスの事業化を進めています。その実現のためにパワー半導体強化プロジェクトをつくり、現在強力に推進している状況です。

具体的な取り組みの一例として、MOS-FETのラインナップを拡充していきます。とにかく少なく小さな電圧で動く低Vth製品や、中耐圧大電流製品、低リークの製品などユニークで特徴のある製品をラインナップし、トレックスが持っているパッケージ技術を駆使しながら拡充していきたいと思います。

また現在、フェニテックの自社開発であるIGBTのチップを活用したIGBT製品開発の検討を進めています。IGBTのビジネスについて、将来的にはお客さまへのカスタム対応や、モジュールまで事業化するところまで進められたらと考えています。

さらに、シリコンの次の世代のSiCと言われている部材を使った、パワーデバイスの積極的なラインナップ化を進めています。スライド下段に記載しているとおり、こちらはすでに2023年5月12日にプレスリリースしていますが、フェニテックで開発したショットキーバリアダイオード850V/10Aの製品を、トレックスがパッケージ化し、量産化を進めています。

今後は650Vから1200VのショットキーバリアダイオードやFETなど、SiCを使った製品のラインナップを進め、事業化していきたいと思っています。

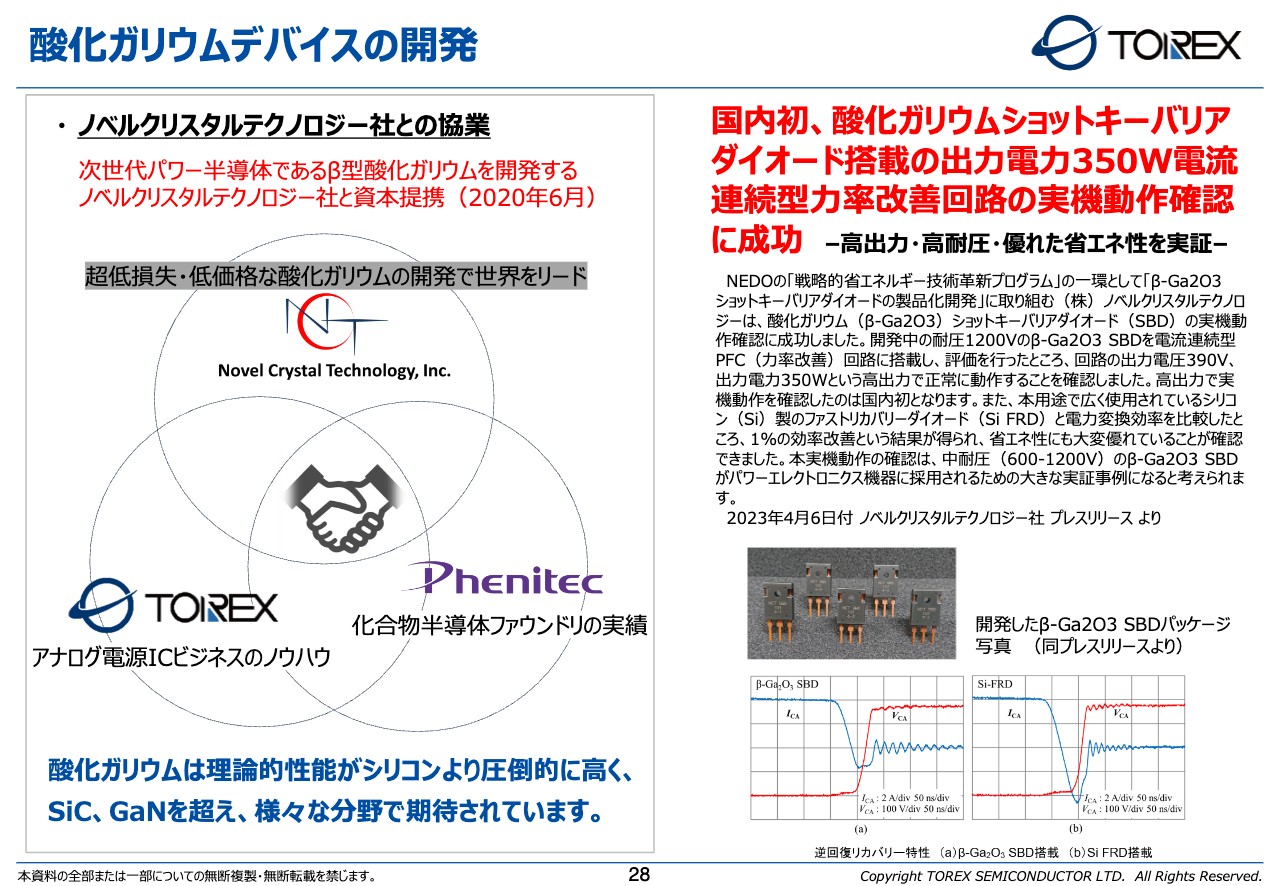

また、こちらは少し時間がかかるかもしれませんが、現在ノベルクリスタルテクノロジーと共同で、さらにその後に続く材料と言われている酸化ガリウムを使った製品の開発を進めています。

酸化ガリウムデバイスの開発

こちらのスライドに記載の情報は、すでにノベルクリスタルテクノロジーが4月16日付でプレスリリースしています。酸化ガリウムを使ったショットキーにおいて、国内で初めて出力電力350Wの電流連続型力率改善回路を実現しました。

このように開発は順調に進んでいますので、我々としては早期量産化を実現できるように、ノベルクリスタルテクノロジーとともにがんばっていきたいと考えています。

コイル一体型 XCLシリーズ アップデート

こちらも「開発ファースト」に付属するご説明となりますが、トレックスが最も注力しているアナログ系の電源ICについてです。我々が「XCLシリーズ」と呼んでいる、コイル一体型のDC/DCコンバータのラインナップ化を、より一層強力に進めていきます。

スライドの表は、あえて載せています。表中央のスタックタイプとマルチプルタイプは、トレックス以外の競合メーカーも使っている構造です。しかし、表の両端のポケットタイプとクールポストタイプは、トレックス独自のパッケージ技術および製造技術を基に作った、コイル一体型のDC/DCコンバータです。

スライドに「◎放射ノイズ」と記載しているとおり、ポケットタイプはICをコイルで覆っているため、非常にノイズが少なくなるという特性を持っています。DC/DCコンバータ自体は発振しながら動作するため、いろいろな電子機器にDC/DCコンバータを使う時には、この発振したノイズが他の電子部品や電子機器に悪影響をもたらすケースがありますが、ポケットタイプはそのようなノイズが非常に少なくなります。

一例として、車のGPSモジュールに「XCL」を使ったことにより、今まで必要だったシールド回路が必要なくなり、大幅なコストダウンができたという成功事例があります。

また、クールポストタイプも独自のパッケージ技術を使っており、パッケージの中に熱を逃がすポストを作り、その上にコイルを乗せ、コイルの熱を上から下に逃がすという構造になっています。スライドに「◎放熱」と記載しているとおり、非常に放熱性に優れているので、大電流で熱が出る機器にはこのような構造が有効です。

このように、特長ある製品チップ技術とパッケージ技術を組み込んだ「XCLシリーズ」をどんどん世の中に出していきたいと考えています。

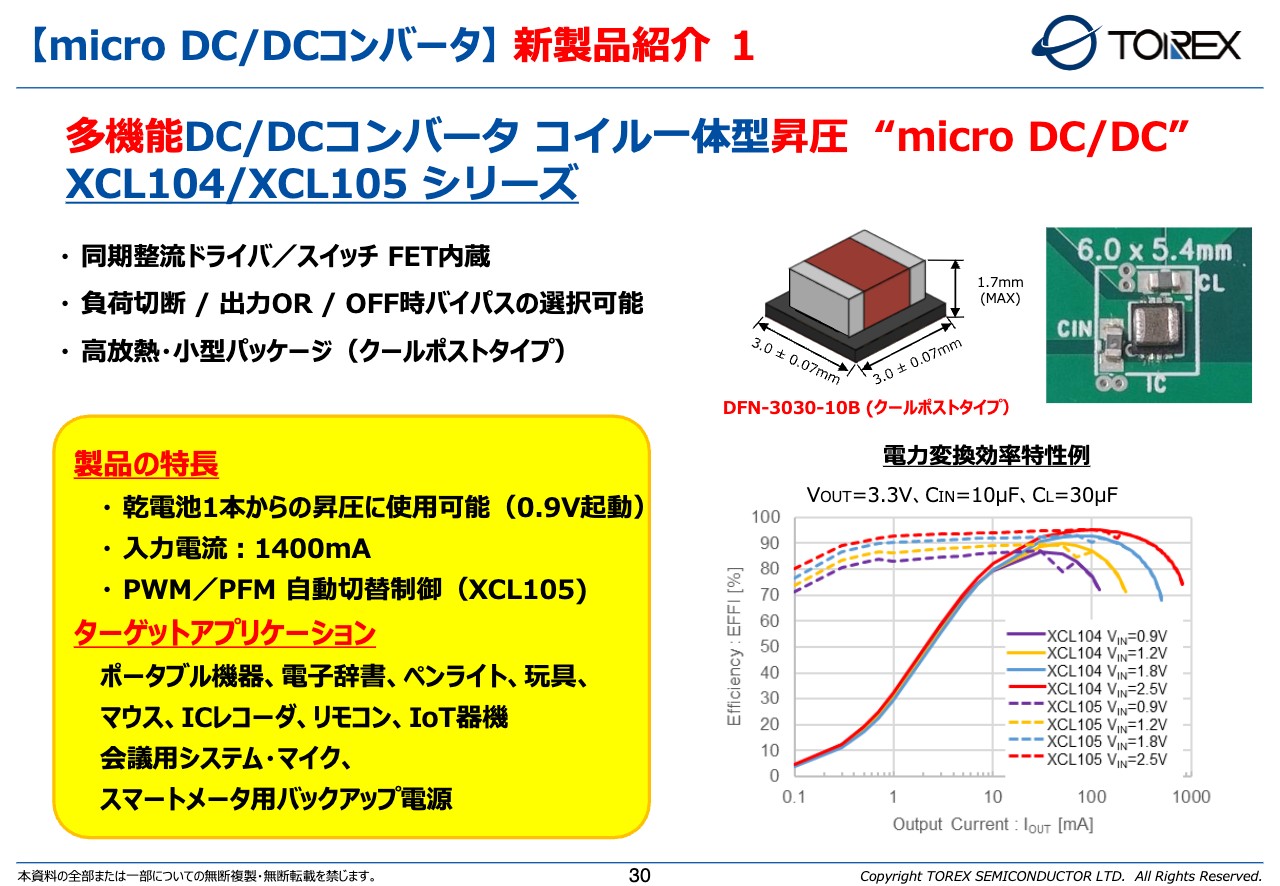

【micro DC/DCコンバータ】 新製品紹介 1

DC/DCコンバータのラインナップの一例です。こちらは量産したものですが、昇圧型のmicro DC/DCコンバータ「XCL104/XCL105シリーズ」です。構造はクールポストタイプで、非常に電流を取りやすい仕様になっています。昇圧用の入力電流は1,400mAまで流せるICになっています。

スライドに記載のとおり、特徴は電池1本からの昇圧に使用可能で、0.9Vでも動く低電圧の昇圧回路というところです。例えば、電池1個で5年、10年、20年と商品を使わなくてはいけないアプリケーションには、こちらの商品を使うことによって非常に電池寿命と使用期間を伸ばすことができます。

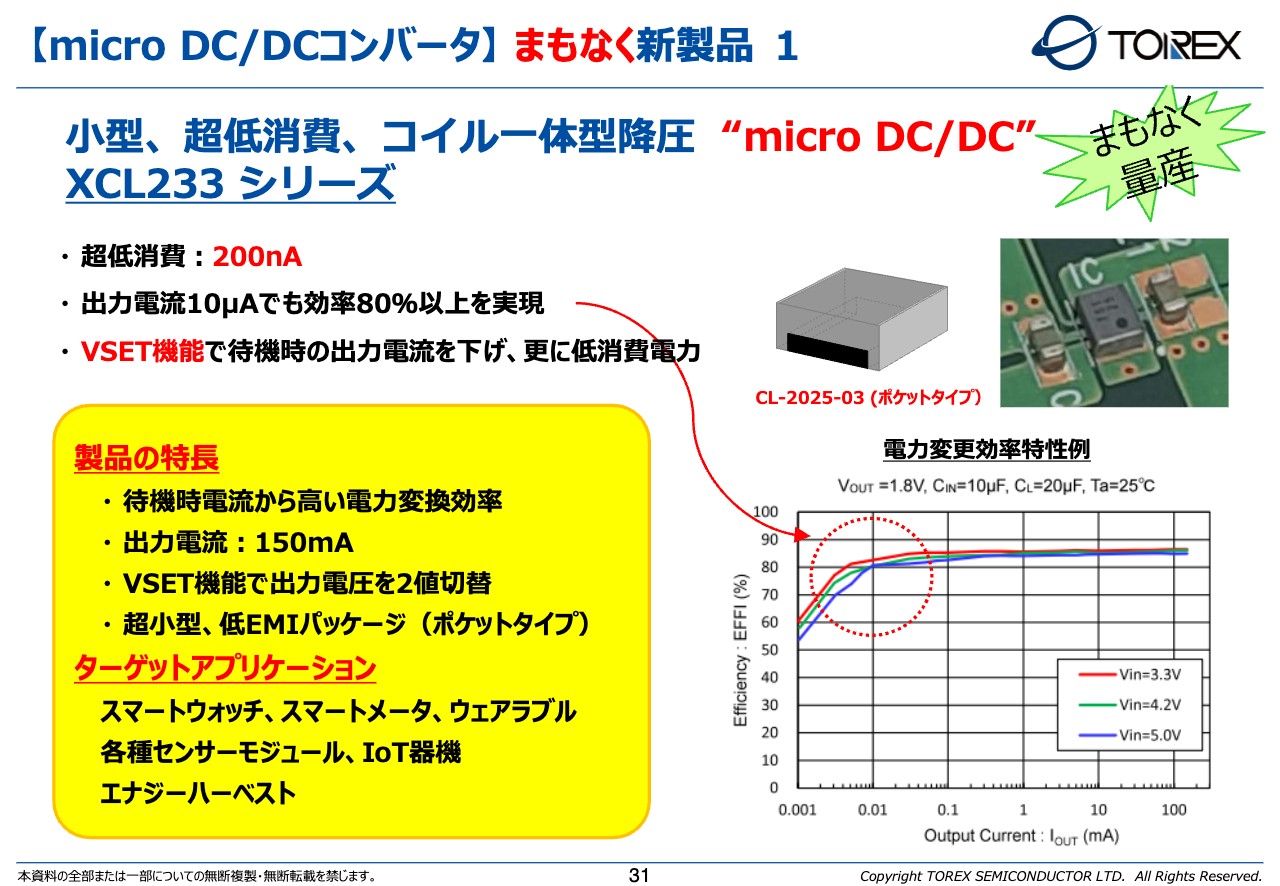

【micro DC/DCコンバータ】 まもなく新製品 1

こちらは間もなく発表する商品で、降圧のmicro DC/DCコンバータです。ようやくDC/DCコンバータも、消費電力が200nAという少ない電流できちんと仕事ができるようになっています。そのチップを使ったポケットタイプで、スライド右上の写真のとおり、コンデンサー2個とほとんどスペースが変わらないほどの大きさでDC/DC回路を実現できる、非常に使い勝手の良い商品です。

商品自体も低消費を謳っていますが、機能としても、スライドに「VSET」と記載しているとおり、例えばマイコン等が動いている時は3Vくらいで動かし、休んでいる時は入力電圧を下げて、自己の消費電力を下げることができます。このDC/DCは、スイッチ1個で2値を切り替えながら、サーキット機器全体を下げることができる商品です。

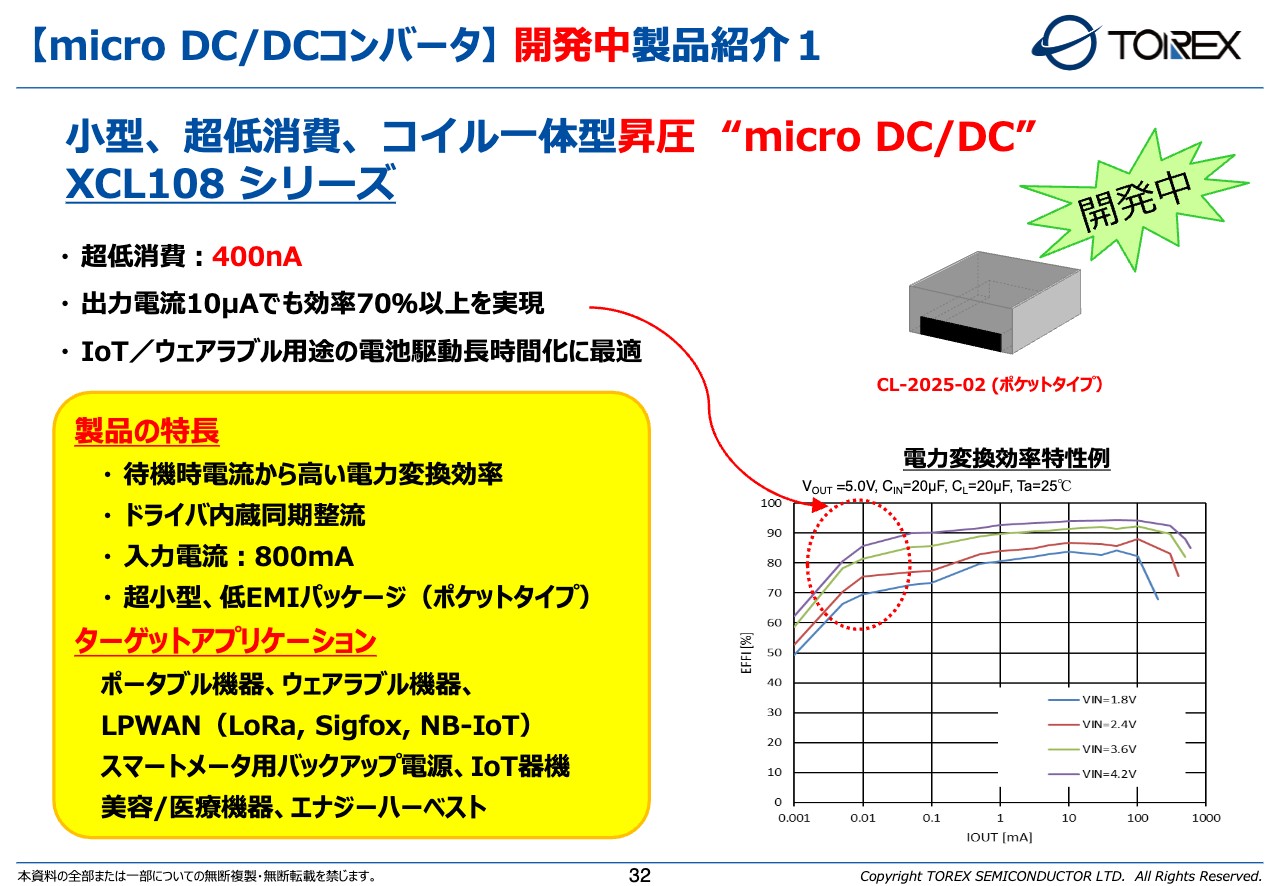

【micro DC/DCコンバータ】 開発中製品紹介1

こちらも、昇圧でありながら400nAと非常に少ない消費で使用できるDC/DCコンバータです。より小さいポケットタイプで800mAまで入力ができ、こちらは電池2個で使えるタイプになっています。いろいろなIoT等のアプリケーションに対応できる、昇圧のDC/DCコンバータです。

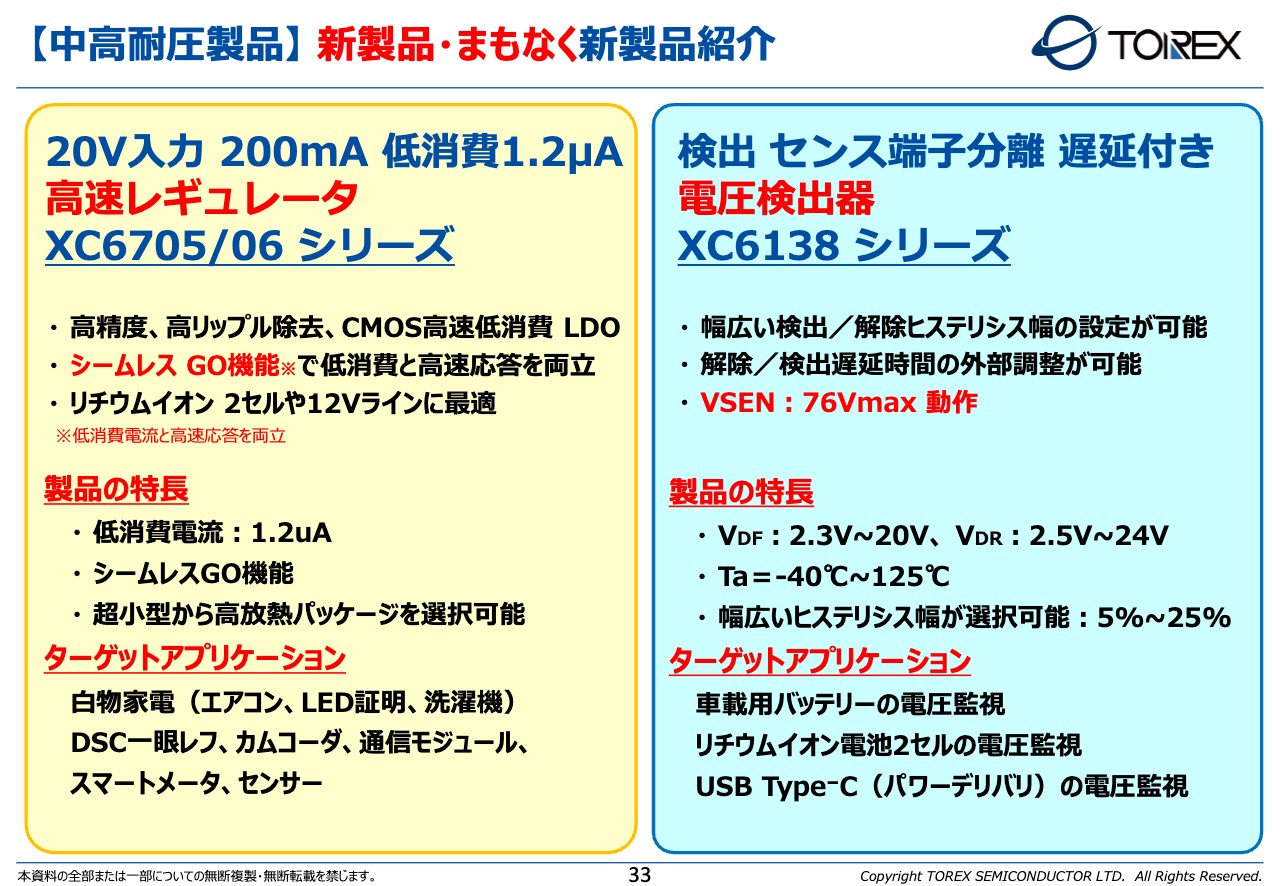

【中高耐圧製品】 新製品・まもなく新製品紹介

先ほど、海外ファウンドリ会社の工場に中高耐圧製品の生産枠を確保したとお話ししましたが、こちらの中高耐圧製品も間もなくリリースする予定です。

スライド左側に記載しているのが、20V中耐圧のレギュレータです。単純にレギュレータ自体の消費電力が少ないことに加え、「シームレスGO機能」という、通常は相反する特性の消費電力と高速応答を両立したトレックス独自の回路を組み込んでいます。それにより、高速応答でありながら非常に低消費で動くレギュレータを実現しています。

スライド右側に記載しているのが、76V耐圧という非常に高耐圧のセンスと遅延付きの電圧検出器です。こちらは76Vと非常に高耐圧のため、車載向けの使用を想定しています。したがって、当然温度範囲も非常に広く、マイナス40度からプラス125度まで対応できる、遅延付きのセンス端子検出器です。

今後も「開発ファースト」という方針のもと、このような商品をラインナップしながら、新しい製品をどんどん市場に投入していきたいと考えています。

パワー半導体の開発強化と販売促進

石井弘幸氏:ここからは、フェニテックセミコンダクターの2023年3月期の結果と、2024年3月期の取り組みについてご説明します。

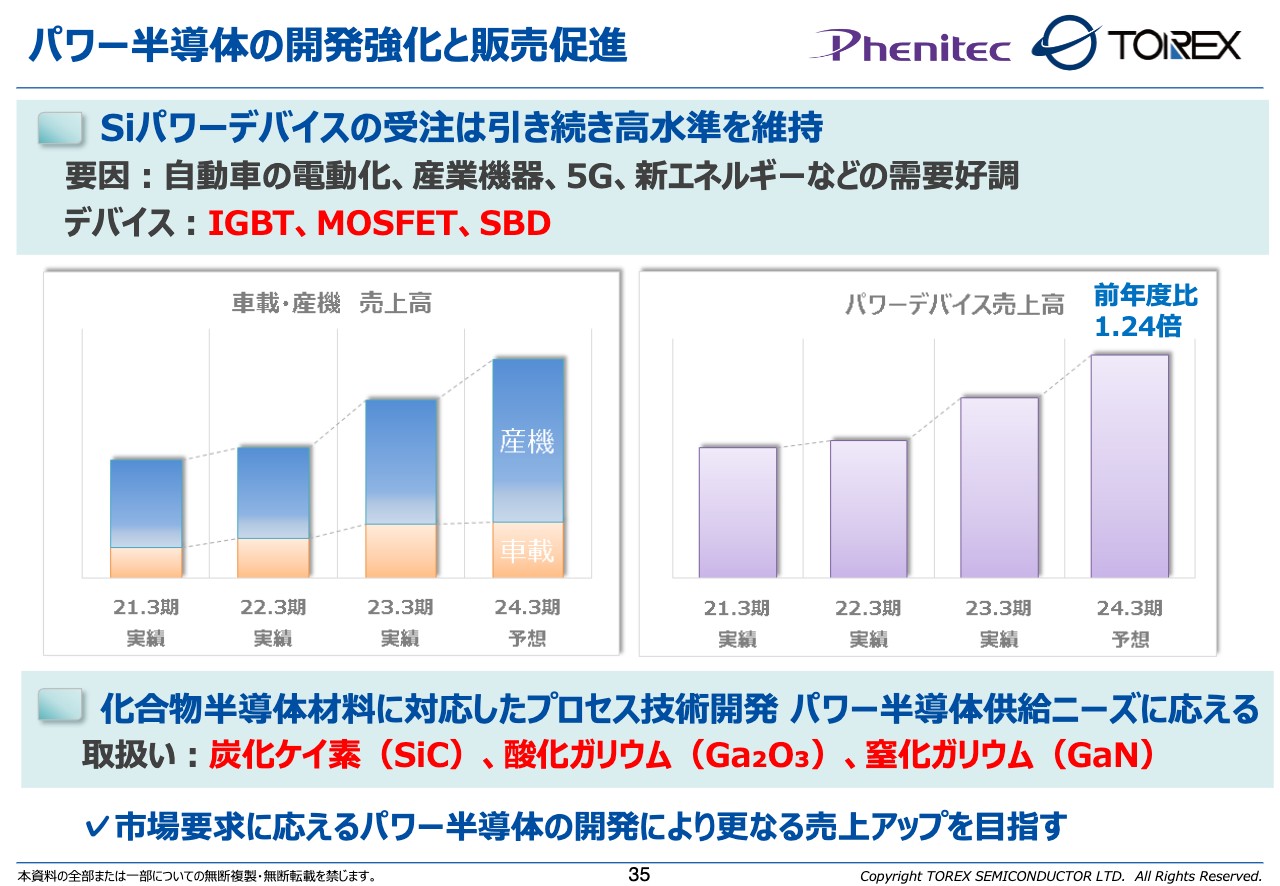

まずは、パワーデバイスについてです。シリコンを材料としたパワーデバイスは、引き続き好調な受注をいただいています。その要因としては、自動車の電動化や産業機器、5Gなどの通信機器、新エネルギーなどがあります。

当社のデバイスにはIGBT、MOSFET、SBDなどがあります。スライド左側のグラフは、これらのパワーデバイスを含む車載・産機向けの売上状況です。2024年3月期はさらに増える見込みです。スライド右側のグラフは、パワーデバイスの売上の状況です。特にMOSFETが好調で、2024年3月期には前年度比1.24倍を計画しています。

化合物を材料とした半導体について、当社では炭化ケイ素(SiC)、酸化ガリウム(Ga2O3)、窒化ガリウム(GaN)を取り扱っています。

炭化ケイ素は、自社開発をするとともにファウンドリのビジネスを増やしており、酸化ガリウムはノベルクリスタルテクノロジーと共同開発に取り組んでいます。

市場要求に応えられるパワー半導体を開発することにより、売上および利益のさらなる向上を期待しています。

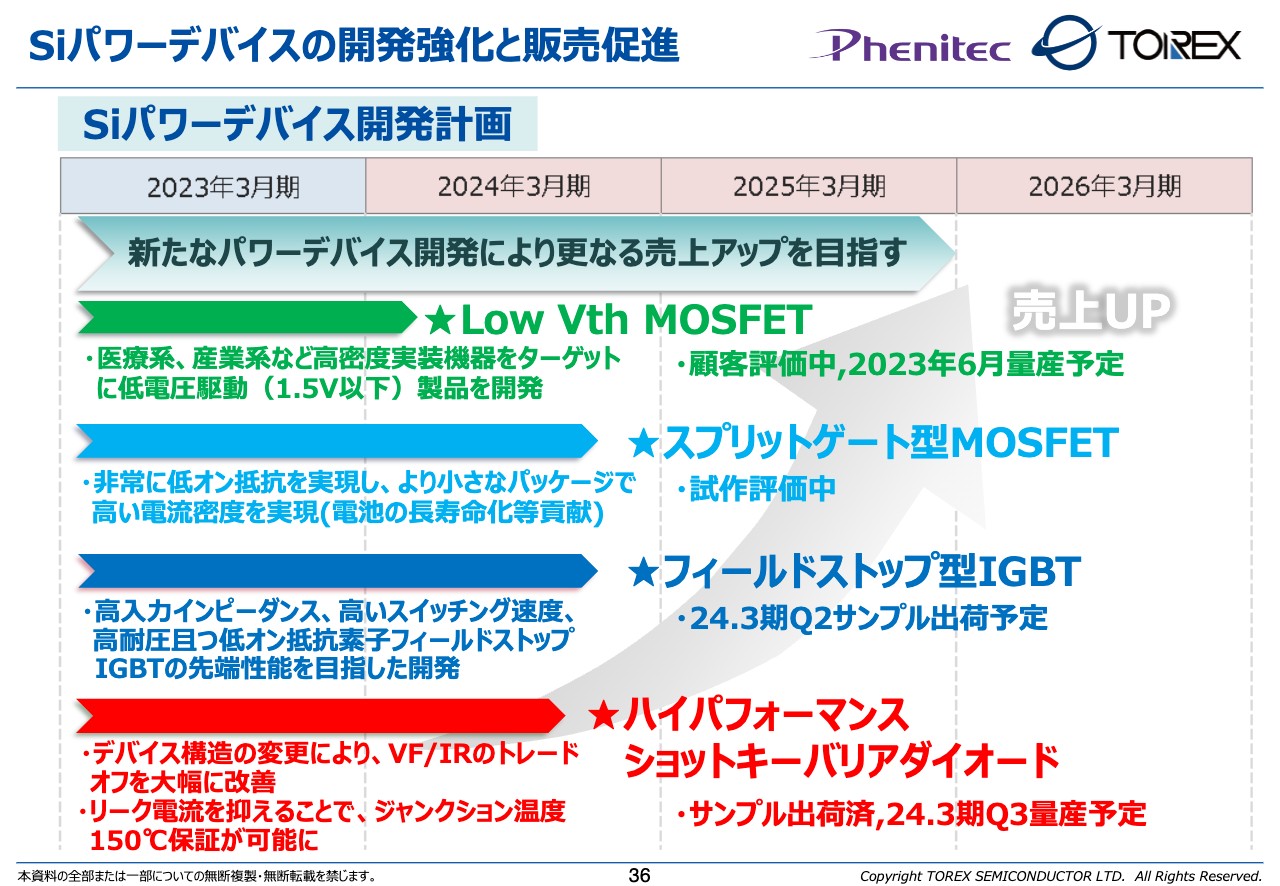

Siパワーデバイスの開発強化と販売促進

シリコンを使用したパワーデバイスの開発状況についてご説明します。

先ほどもお伝えしたとおり、駆動電圧1.5ボルト以下という非常に低い電圧で駆動するものを開発しています。20ボルト/2アンペア、60ボルト/2アンペアについては、6月より量産を計画しています。

次にスプリットゲート型のMOSFETです。これは構造的に非常に低オン抵抗が実現可能です。当社の次なる主力のプロセスとしてシリーズ展開したい製品です。2024年3月期の量産を目指しており、近々サンプルを提出する予定です。

3つ目はフィールドストップ型のIGBTです。特に先端性能を目指した開発に取り組んでおり、2024年の第2四半期にはサンプル提出を予定しています。そして2024年3月期中に量産を目指しています。当社は、パワーモジュールに採用できるウエハ状態での出荷を強みとしています。

4つ目は、ハイパフォーマンスのショットキーバリアダイオードです。ショットキーバリアダイオード自体は自由方向の電圧、VFと逆方向漏れ電流、IRはトレードオフの関係にありますが、この新たな構造によりそのトレードオフの関係を大幅に改善しています。そして150℃での保証も可能となっています。

すでにサンプルはお客さまに提出済みであり、今評価をいただいています。2024年3月期第3四半期には量産を計画しています。

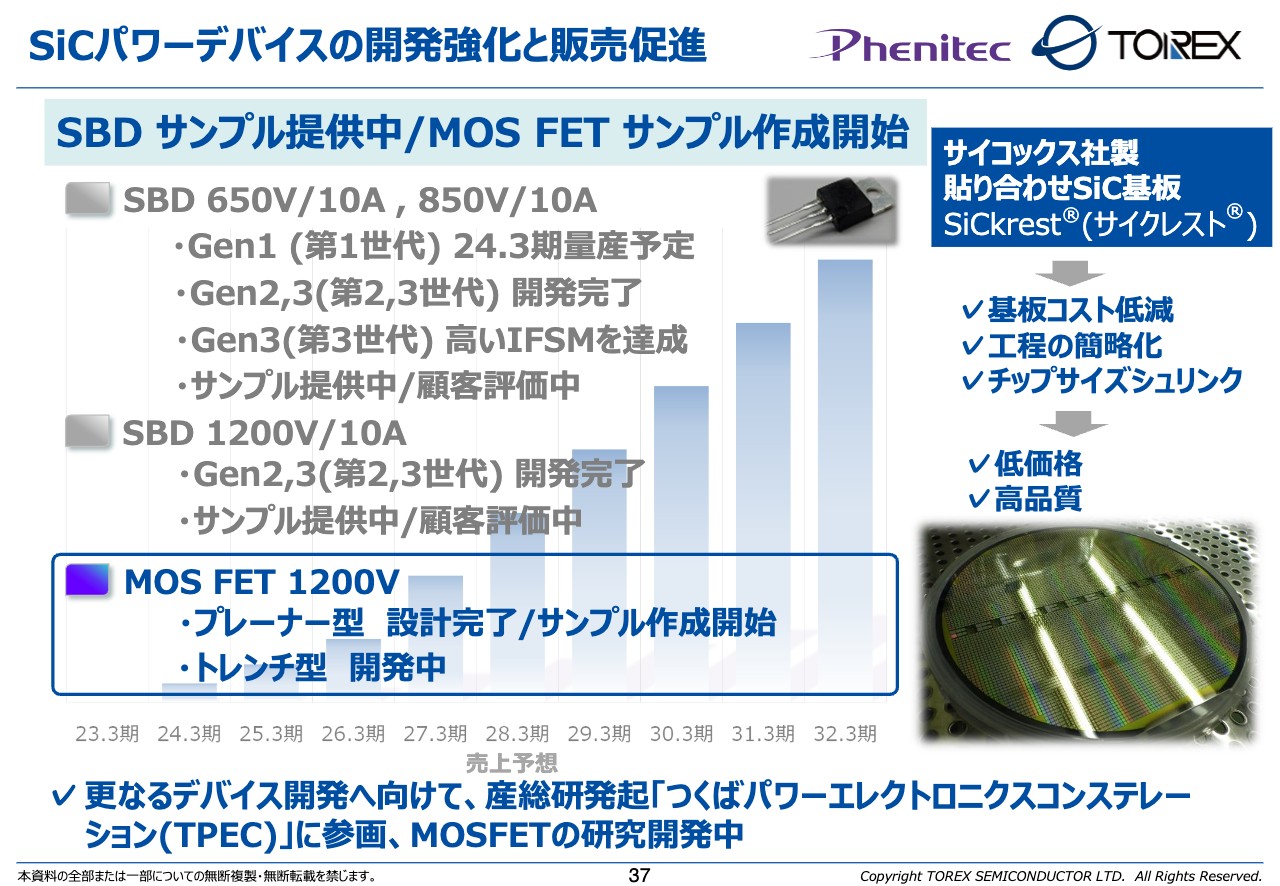

SiCパワーデバイスの開発強化と販売促進

SiCを材料とした開発の状況です。こちらも、850ボルト/10アンペア品第1世代について、トレックスブランドでのパッケージ品の販売を計画しています。

そして第2世代は、第1世代と比べたチップシュリンク品、第3世代は自由方向のサージ順電流を改善するIFSMの改善しているものを開発しています。もうすでにこちらのサンプルはお客さまに提出済みで、評価をしていただいています。

また1,200ボルト/10アンペアについても、650ボルト/10アンペア品と並行して開発を進めており、同じようなタイミングでサンプルを出しています。今期中の量産を目指しています。

スライドの右に記載のとおり、当社の特長は、サイコックス製の貼り合わせSiC基板である「SiCkrest(サイクレスト)」を採用している点です。これにより基盤コストが低減できることから、工程の簡略化やチップサイズシュリンクに向いています。結果として低価格・高品質を実現できます。

ショットキーバリアダイオードに続き、MOSFETを開発しています。まず1,200ボルト品であるプレーナー型の設計を完了しています。サンプルを作るべく、現在開発に取り組んでいます。引き続きトレンチ型の開発を進める予定です。

さらなるデバイスを開発するために、引き続き「つくばパワーエレクトロニクスコンステレーション (TPEC)」へ参画し、MOSFETのデバイスを作っていきたいと考えています。

SiCについては、自社開発とともにファウンドリについても多くの引き合いをいただいています。

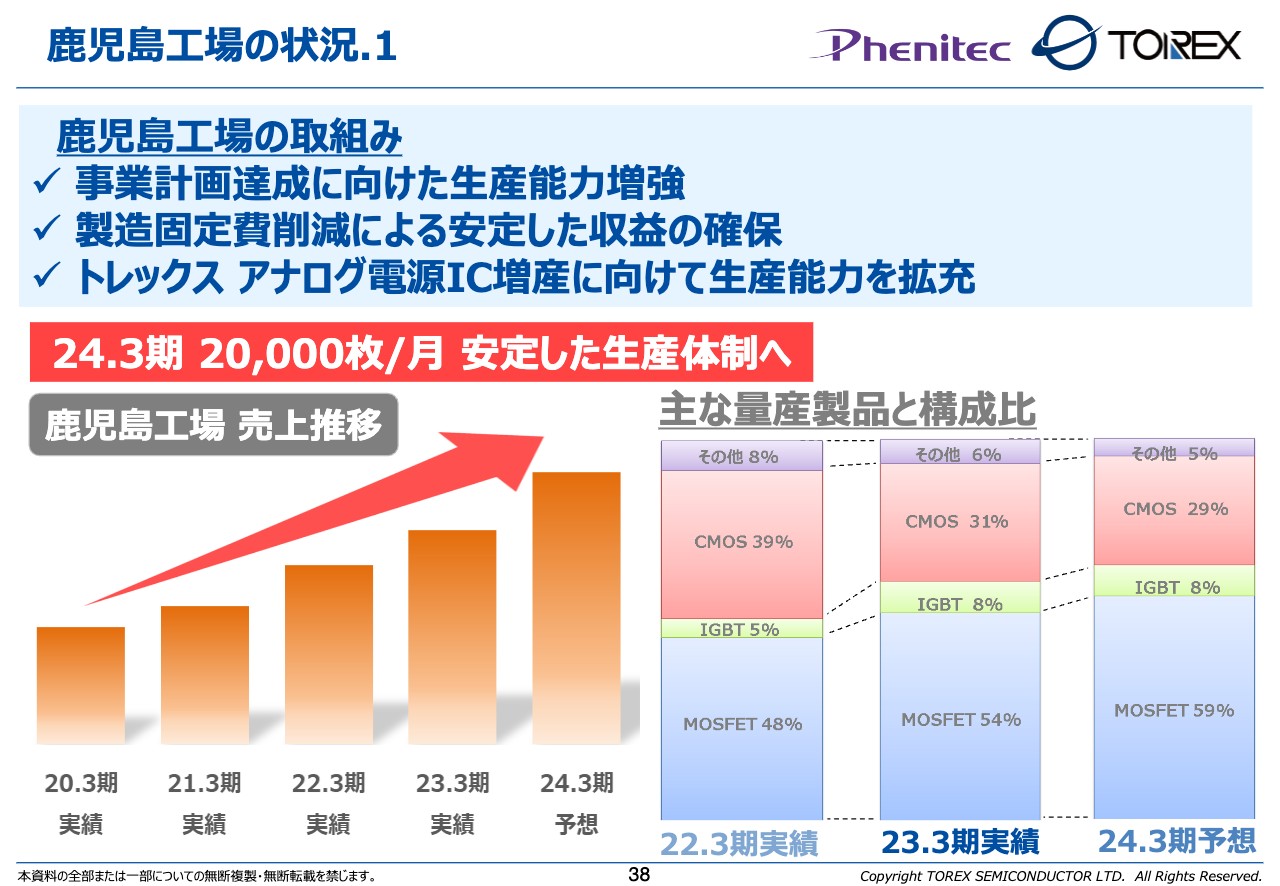

鹿児島工場の状況.1

鹿児島工場の取組みとして、「生産能力の増強」「収益の確保」「トレックス向けの生産能力の拡大」を挙げています。

左側のグラフは鹿児島工場の売上の推移です。長らく右肩上がりで推移しています。

右側のグラフは鹿児島工場での製品ごとの構成比率です。全体的には上がっていますが、特にMOSFETの生産量が増えています。2024年3月期には、月産2万枚の生産体制を構築していきます。

鹿児島工場の状況.2

岡山工場の第1工場に引き続き、鹿児島工場もトレックスのメインFabの1つとすべく、生産能力を高めていきます。

総額44億円の投資を計画しています。2024年3月期には、そのうち30億円の投資を実施します。

使用していない5号館の3階のクリーンルーム化については、2023年6月に着工し2024年1月に完成の見込みです。完成次第、装置を順次導入していきます。先月4月6日には、安全祈願祭を無事終えることができました。

これにより、左下のグラフのようにトレックス向けの生産能力を右肩上がりで高めていき、長期に安定供給できる体制を整えていきます。

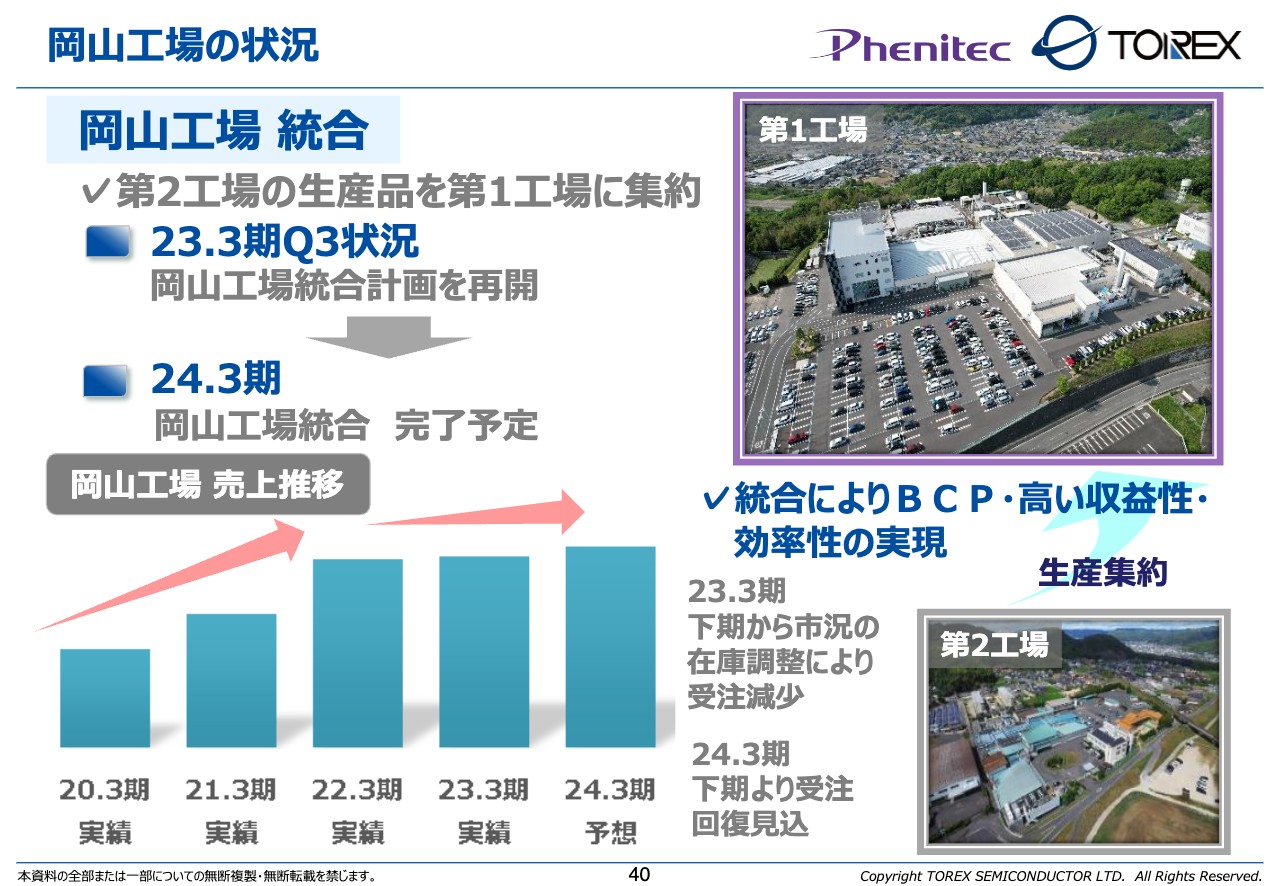

岡山工場の状況

岡山工場の状況です。2017年から、第2工場の生産品を第1工場へ集約することを進めていたものの、旺盛な需要に応えるためにいったん保留にしていました。

この計画を2023年3月期の第3四半期から再開して、2024年3月期中には完了したいと考えています。この統合により、BCP・高い収益性・効率性を実現していきます。

足元では小信号のディスクリートを中心に在庫の調整局面にあり、その多くを第2工場で生産していますが、その機会をプラスに考えて統合を加速していきたいと思っています。

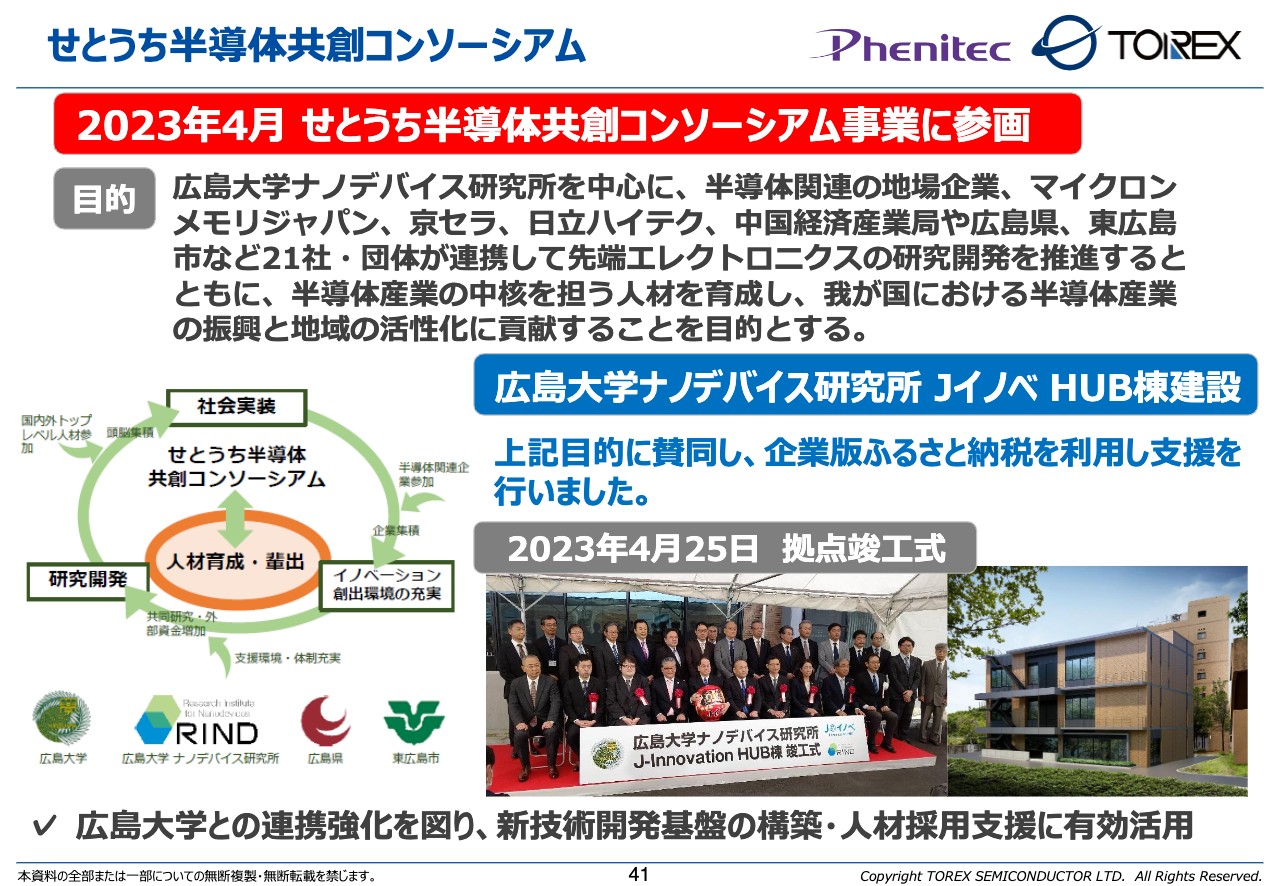

せとうち半導体共創コンソーシアム

2023年4月から開始された「せとうち半導体共創コンソーシアム」に参画しています。

広島大学を中心に産官学21社・団体が協賛して先端エレクトロニクスの研究開発を推進するとともに、半導体産業の中核を担う人材を育成し、我が国における半導体産業の振興と地域の活性化に貢献することを目的として作られた組織です。

また広島大学の中にあります「ナノデバイス研究所Jイノベ HUB棟建設」の目的に賛同して、企業版のふるさと納税を利用して支援を行っています。4月25日には右の写真にあるような棟が完成し、竣工式が行われています。

今後も広島大学と連携を図り、特にSiCを中心にした新技術の開発基盤の構築と、人材採用の支援に有効に活用していきたいと考えています。

以上でフェニテックセミコンダクターの説明を終わらせていただきます。

配当方針

芝宮:それでは株主還元について説明します。配当は、業績水準を反映した利益分配として、連結配当性向20パーセント以上、安定かつ継続的な株主還元の拡充として、株主資本配当率(DOE)3パーセント程度を当面の目標として実施しています。

これは、変わらない配当方針で続けている状況です。

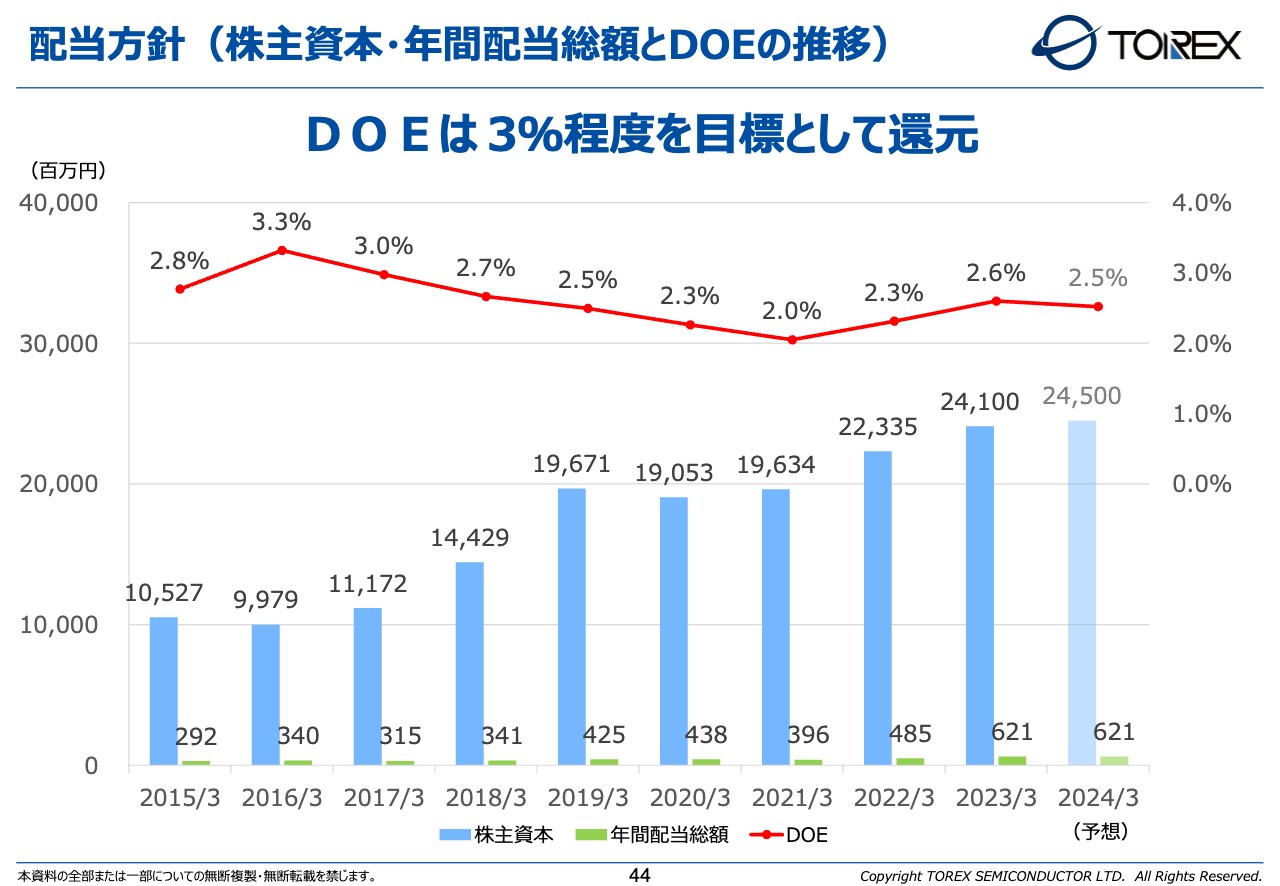

配当方針(株主資本・年間配当総額とDOEの推移)

過去10年間のDOEの値と株主資本の状況、年間配当額をグラフ化したものです。2015年から2024年まででちょうど10年で、株主資本は約2.5倍となっています。

DOEについても3パーセント程度です。2パーセントぐらいまで少し下がった時代がありましたが、現状2.5パーセントぐらいまで引き上げている状況ですので、このあたりの方針を維持していきたいと考えています。

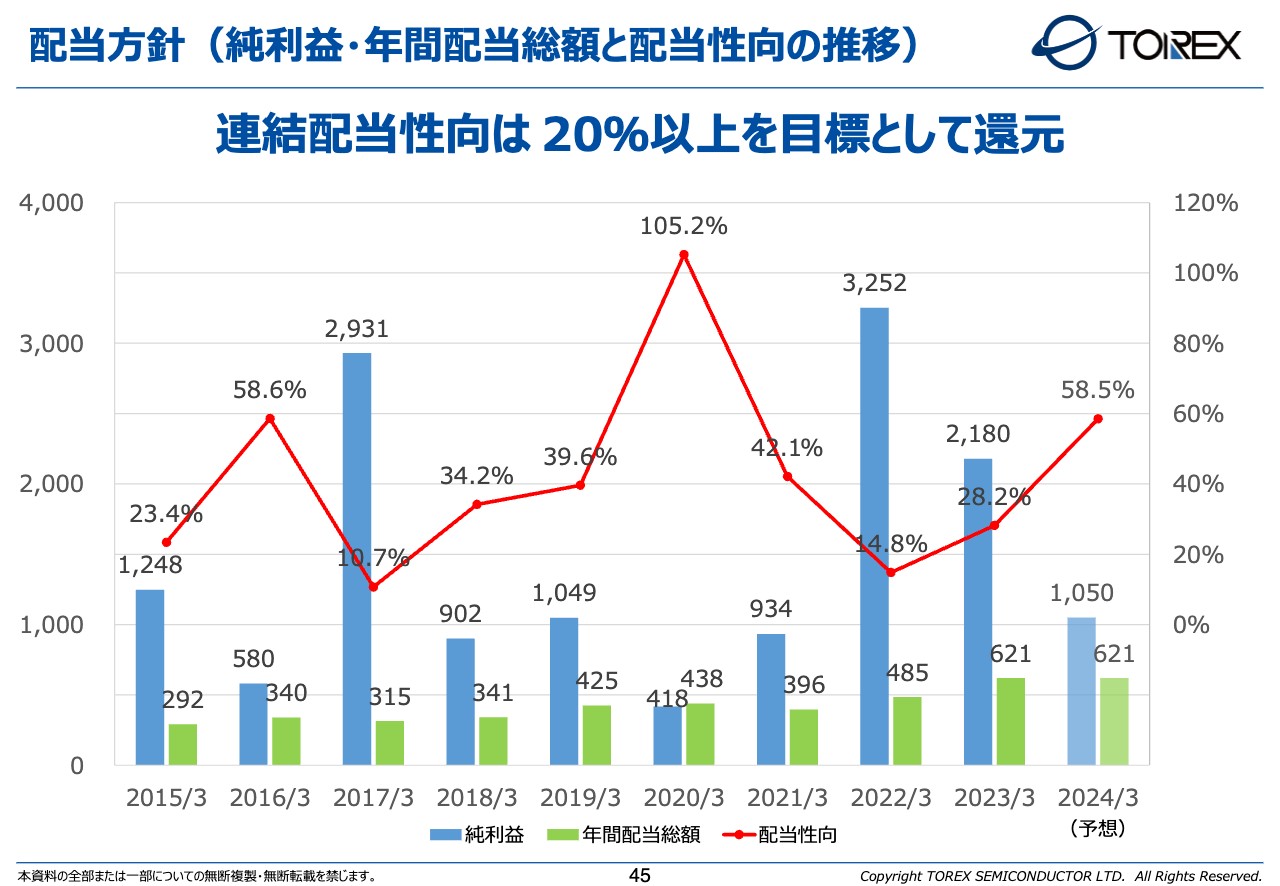

配当方針(純利益・年間配当総額と配当性向の推移)

配当性向のグラフです。増減がありますが、2023年3月期は28.2パーセントで、2024年3月期は配当性向58.5パーセントとなっています。

先ほどお伝えしましたように、DOEを主体として当社の配当方針を定めながら、安定した配当を今後も進めていきたいと考えています。

以上で発表を終わらせていただきます。ありがとうございました。