2023年5月18日に開催された、Institution for a Global Society株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:Institution for a Global Society株式会社 代表取締役社長 福原正大 氏

Institution for a Global Society株式会社 取締役 成田忍 氏

パーパスおよびビジョン

福原正大氏(以下、福原):Institution for a Global Society株式会社の福原正大でございます。本日はお忙しいところ、私どもの決算説明会にご参加いただきましてありがとうございます。

まず、パーパスとビジョンです。これまでどおり、「分断なき持続可能な社会を実現するための手段を提供する。」ことを基礎としています。

事業コンセプト

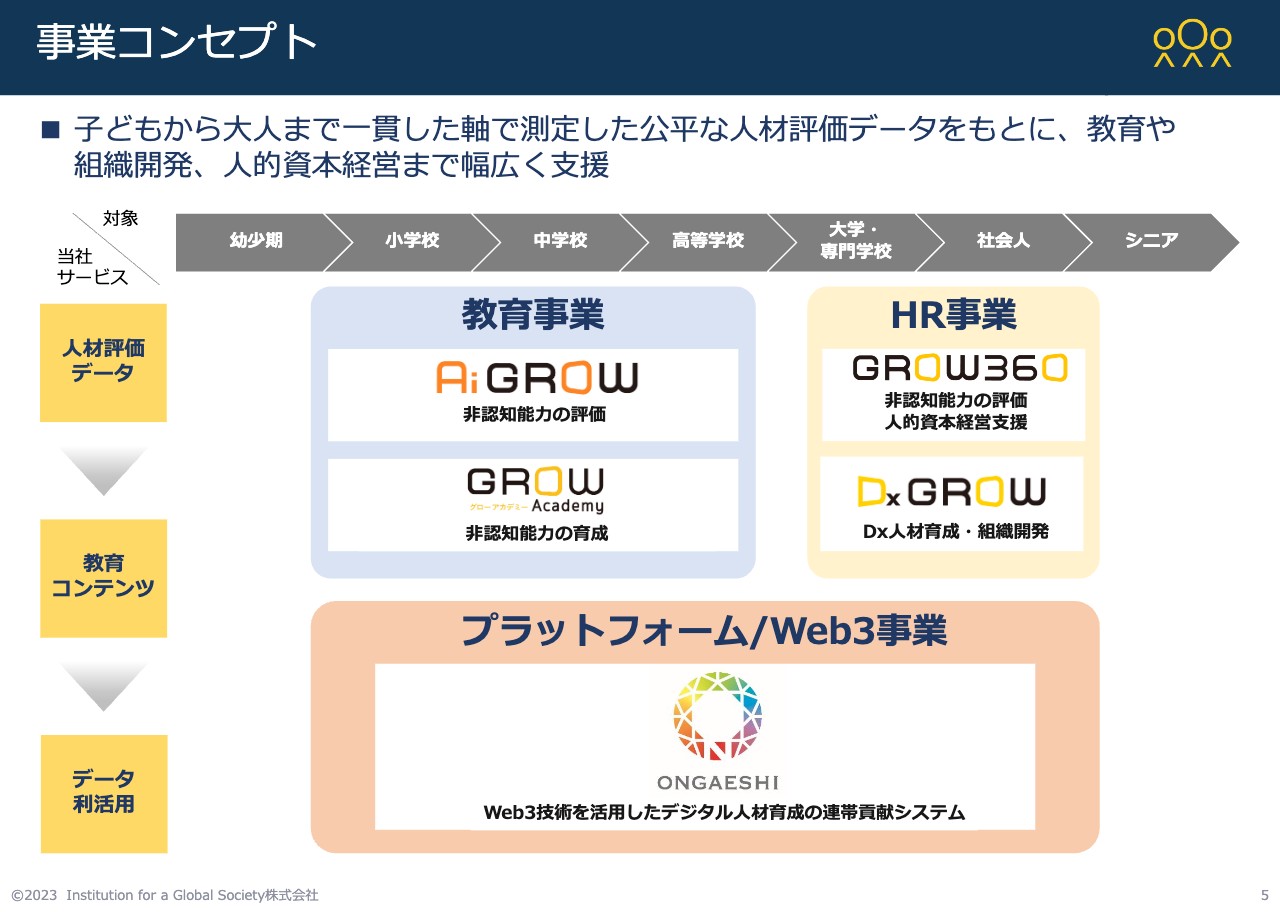

事業コンセプトは、中長期的に子どもから大人まで非認知能力にフォーカスし、公平な人材評価データをもとに、教育や組織開発、人的資本経営まで幅広く支援することです。

また、先日子会社も設立しており、プラットフォーム/Web3事業として「ONGAESHI」というブロックチェーンプロジェクトも手がけています。

全体サマリ・ハイライト

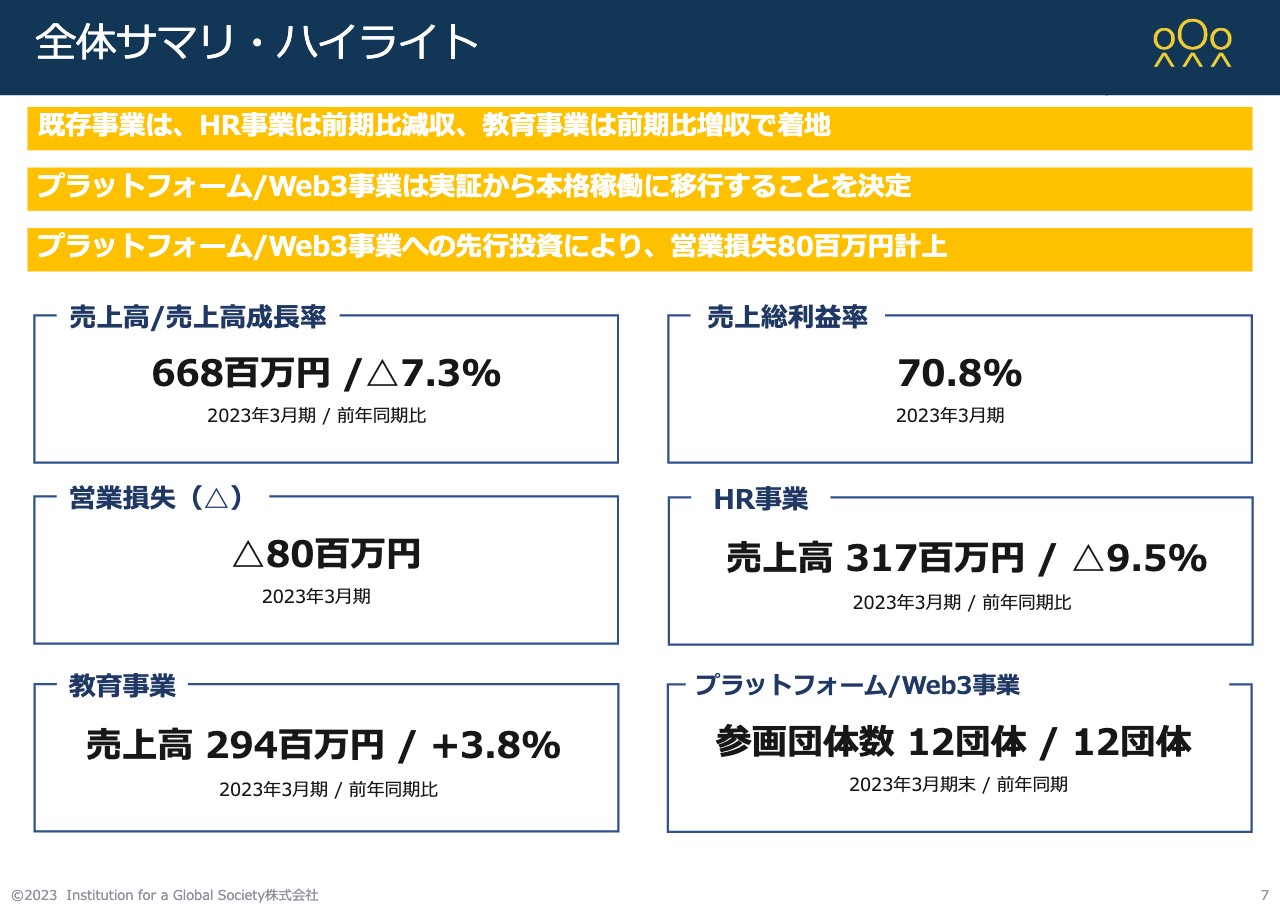

2023年3月期の決算概要についてお伝えします。私どもとしては非常に成長するつもりであったのですが、2022年度はHR事業の減収もあり、売上高は6億6,800万円と前年度に比べマイナス7.3パーセントとなりました。

ただし、教育事業は前期比増収で着地しており、HR事業と教育事業の両方で30パーセントから40パーセントと高い事業利益率を維持しています。また、足元で立ち上げている「ONGAESHI」にも将来的に大きな可能性があります。

2022年度は特にプラットフォーム/Web3事業の「ONGAESHI」への先行投資を行ったことから、営業損失がマイナス8,000万円となりました。HR事業の売上高は3億1,700万円で前年度比マイナス9.5パーセント、一方で教育事業の売上高は2億9,400万円で前年度比プラス3.8パーセントとなっています。

損益計算書

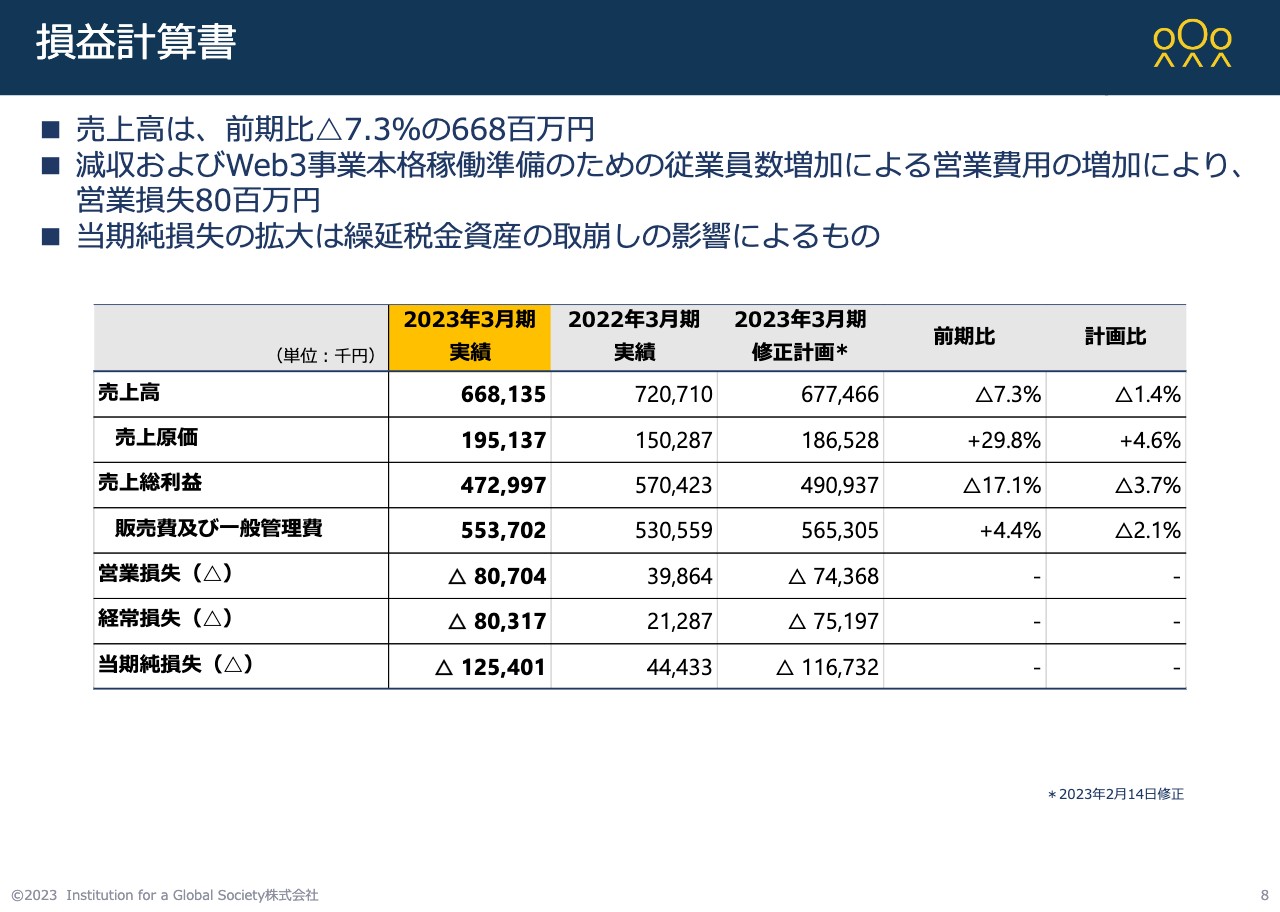

こちらが損益計算書の詳細です。

売上原価および販売管理費

売上高が減っている中、HR事業と教育事業はコスト抑制に努めましたが、売上原価は前年度比で増えています。

2022年度までの3年間行っていた、慶應義塾大学経済学部附属経済研究所FinTEKセンターとのブロックチェーンの実証事業「STAR」から、「ONGAESHI」というブロックチェーン事業に入っており、そこへの投資を非常に強く行ってきました。

そちらの業務委託エンジニアなどの増加で、外注費が増加しています。純粋な固定費が増えないように、できる限り変動費化を行っています。

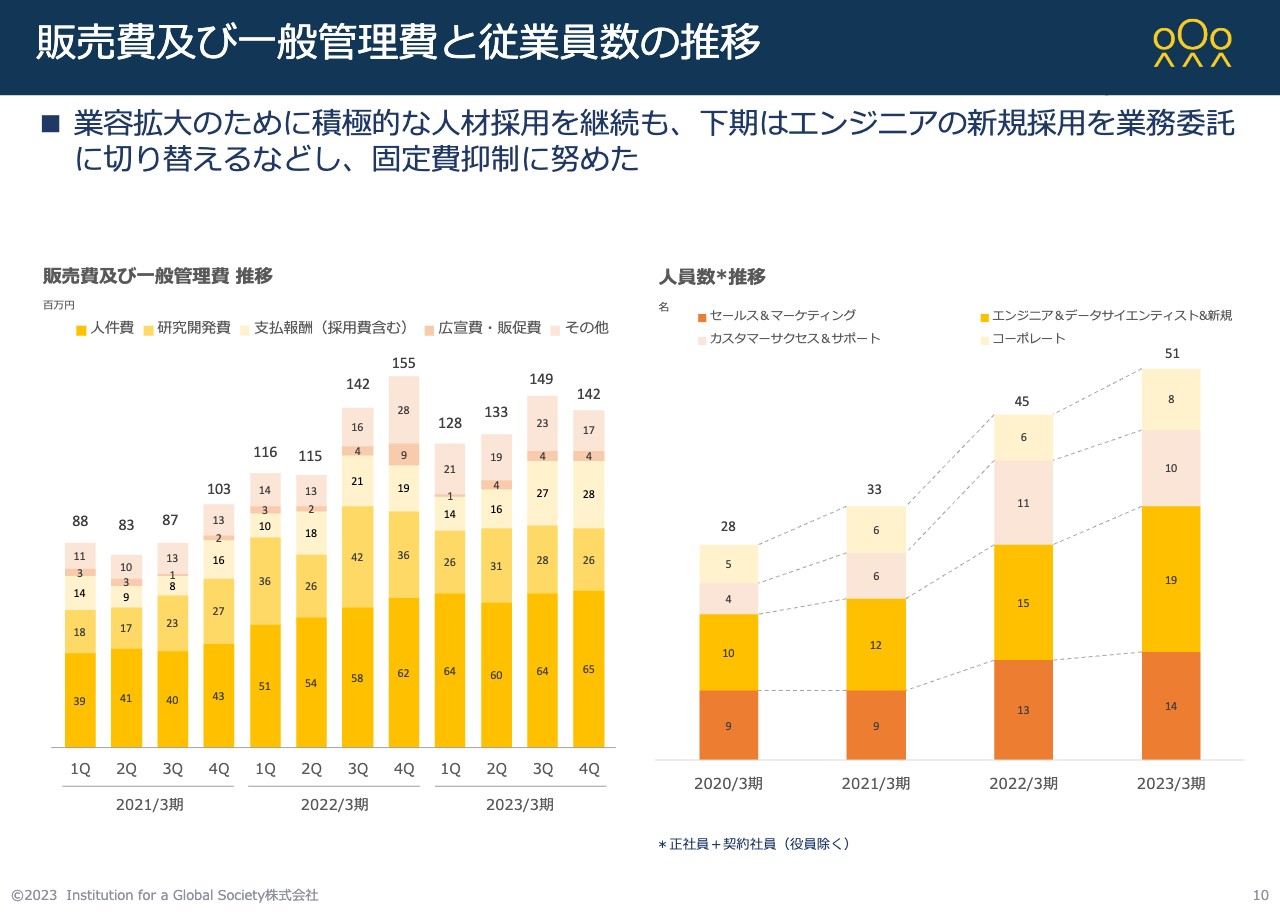

販売費及び一般管理費と従業員数の推移

販売費及び一般管理費と従業員数の推移です。積極的な人材採用を継続しましたが、エンジニアの固定費の抑制に努めています。

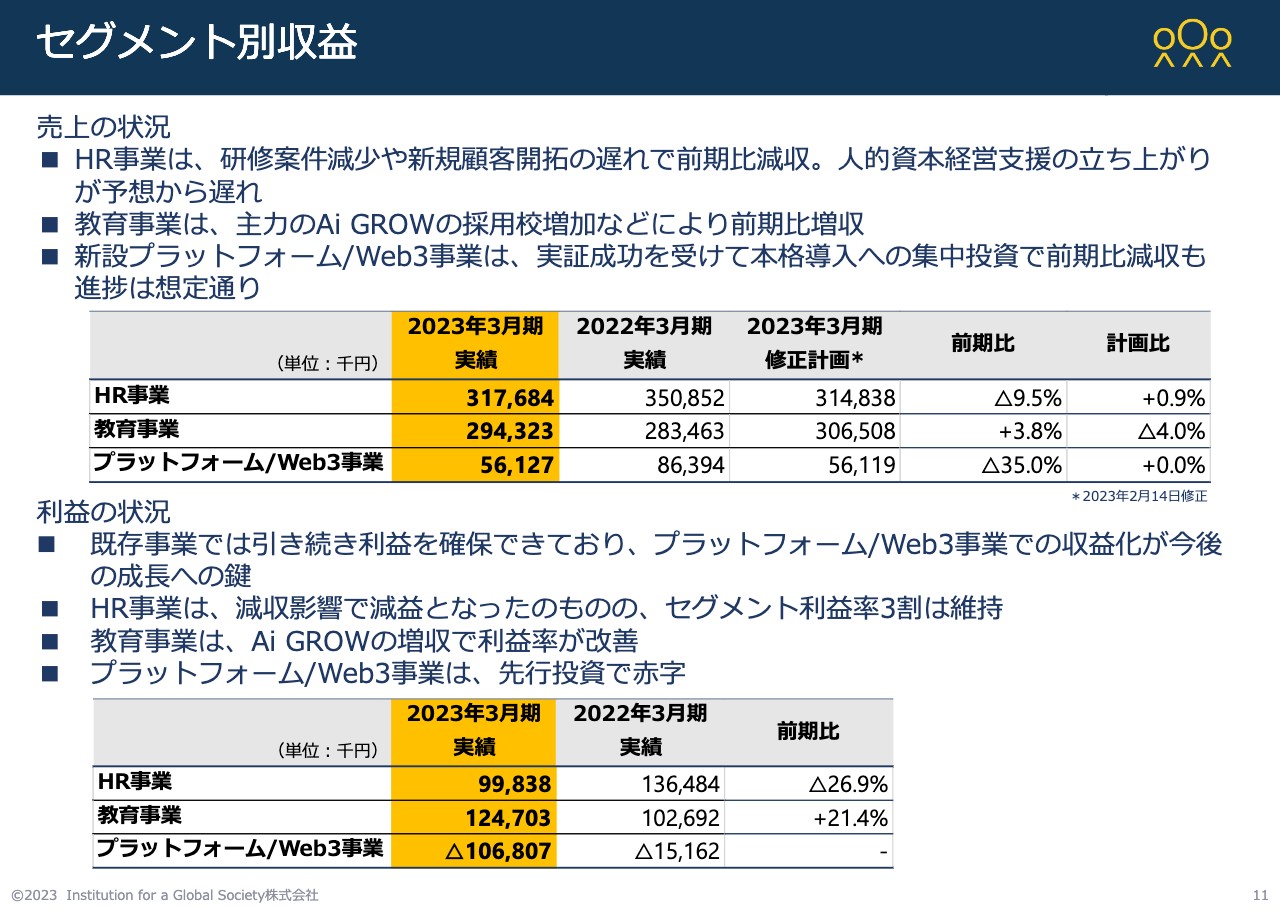

セグメント別収益

セグメント別収益です。ほぼ2月14日発表の修正計画どおりですが、HR事業、教育事業、プラットフォーム/Web3事業の実績は表のとおりです。

プラットフォーム/Web3事業が前年度比で大きなマイナスになっています。私たちはブロックチェーン事業を非常に強く推進していますが、2022年度まで行っていた慶應義塾大学経済学部附属経済研究所FinTEKセンターおよび12の団体との「STAR」という共同事業が仮にうまくいかなかった場合は、単独でブロックチェーンのビジネスを作っていこうと考えていました。

後ほどお伝えしますが、おかげさまで「STAR」が評価されてきたこともあり、それを受けて単独で新たなことはせず、後継の「ONGAESHI」立ち上げにフォーカスしたことが2022年度の大きな特徴となっています。

また、繰り返しになりますが、既存2事業での利益は確保しています。今後を見据えて2022年度より投資を続けているプラットフォーム/Web3事業が、私どもの今後の成長への鍵となっています。

ChatGPTなどAIで世界が大きく変わる中で、私どもはプラットフォーム/Web3事業に関して、秘密計算なども含め、未来を見据えたかたちでの事業を作っていくことに力を入れています。日本だけでなく、海外も見据えて大きな成長のコアにしていきたいと考えています。

そして、HR事業と教育事業に関しても今後は徐々に統合させていきます。日本はもちろん、世界においてもユニークな事業モデルを目指し、子どもから大人まで一貫した非認知データを、個人自らがコントロールする基盤となるWeb3.0領域に、積極的に投資しています。

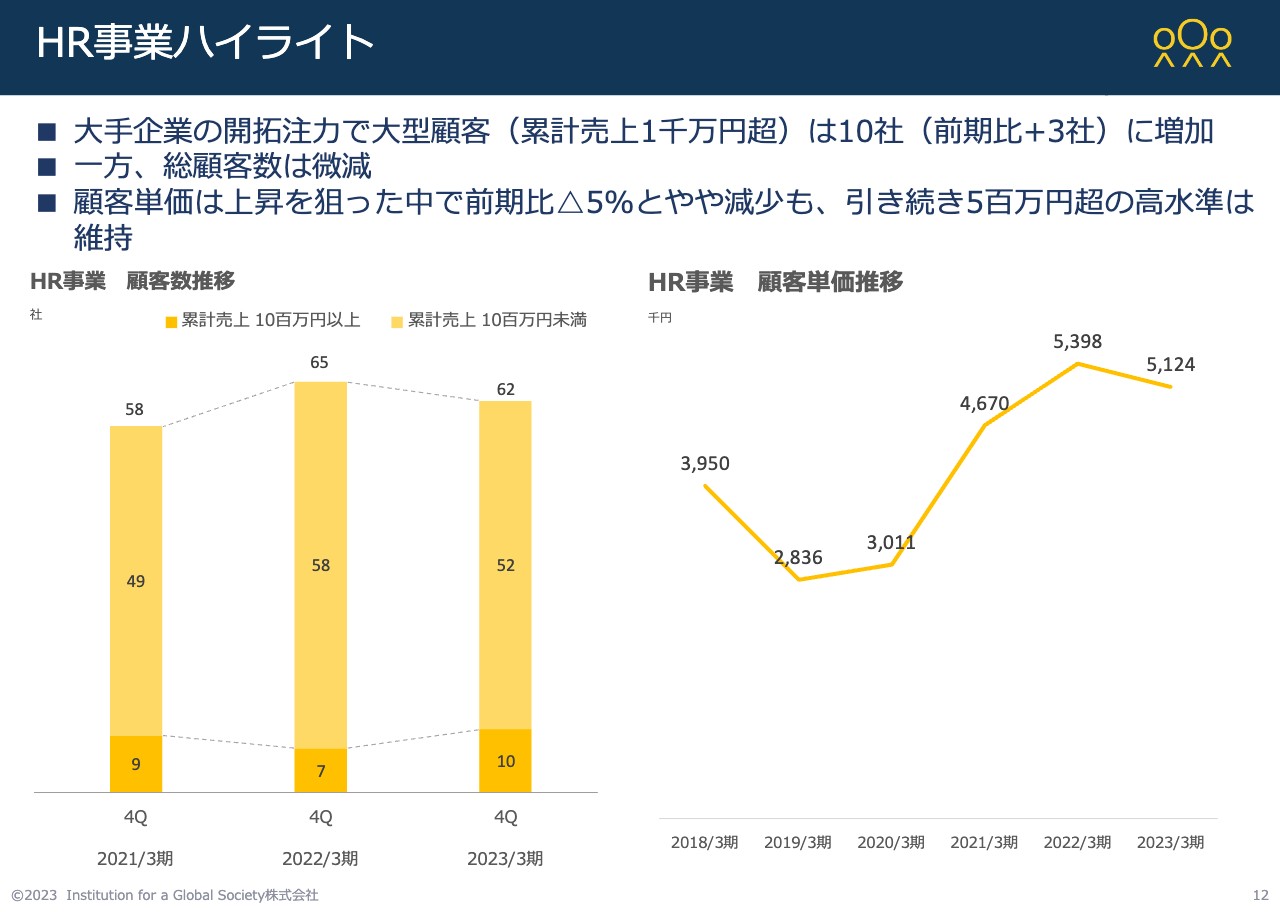

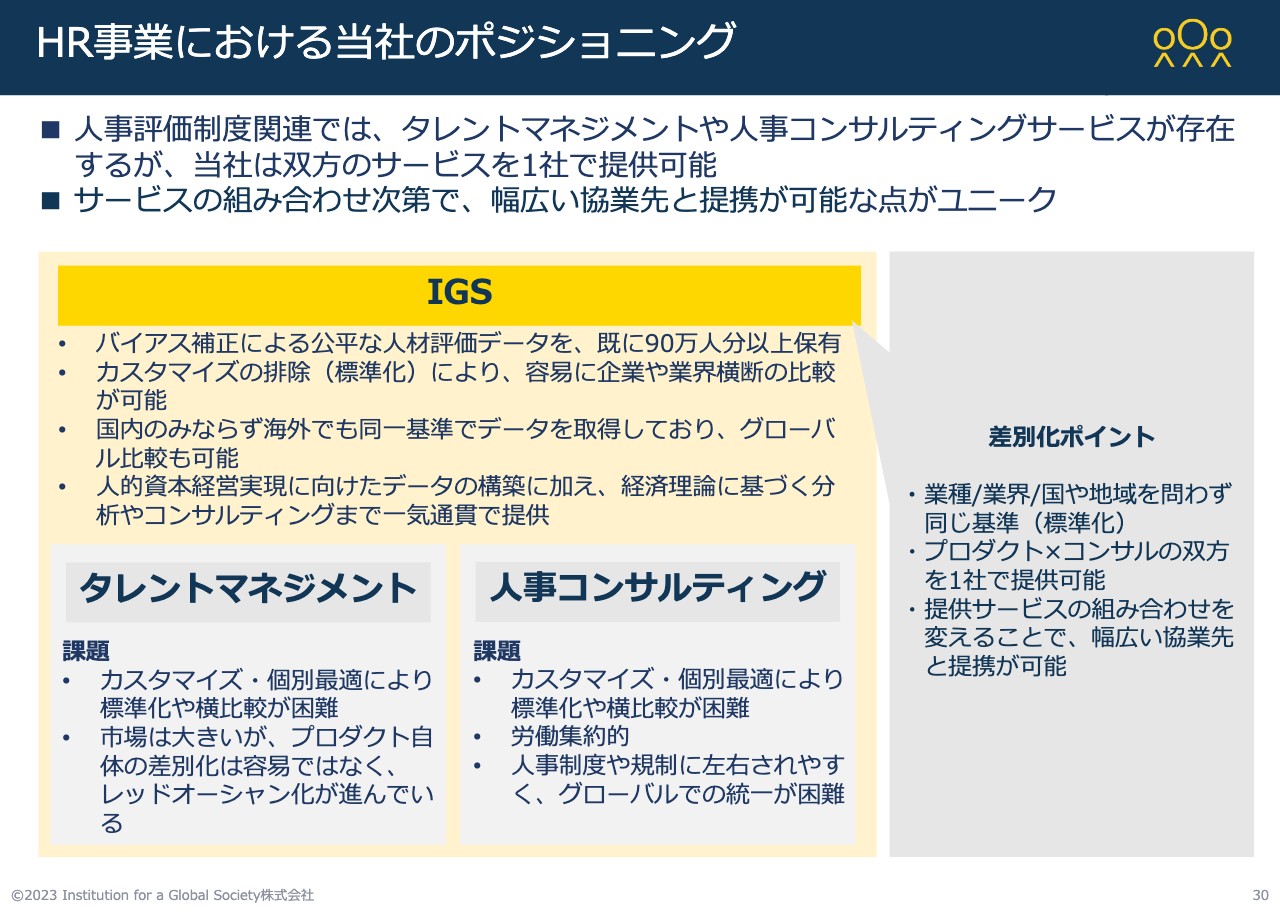

HR事業ハイライト

HR事業についてお伝えします。売上高はやや鈍化しましたが、利益率30パーセントは依然として確保しています。特に大手企業に力を入れ、累計売上が1,000万円を超える企業数は前期比プラス3社の10社と、大型の取引が着実に伸びてきています。

総顧客数は前期比で微減となりました。2022年度は、私どもが予測していたほどに人的資本の開示についての対応がなかなか進まなかったことがあります。

一方で、私たちは決していろいろな案件で競り負けているわけではなく、企業の対応がやや後ろにずれたものと考えています。特に人的資本関連においては、依然として大きな成長領域だと考えています。

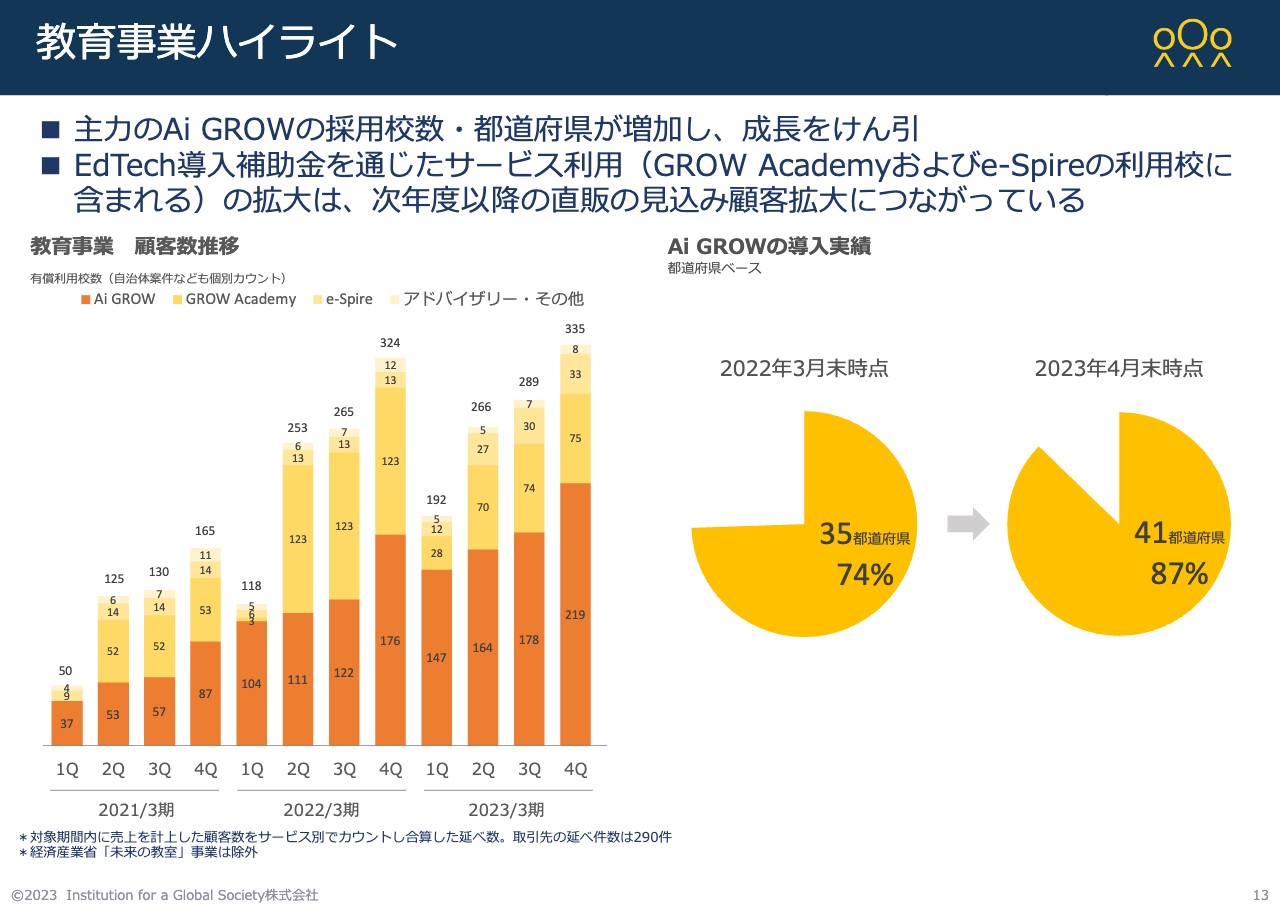

教育事業ハイライト

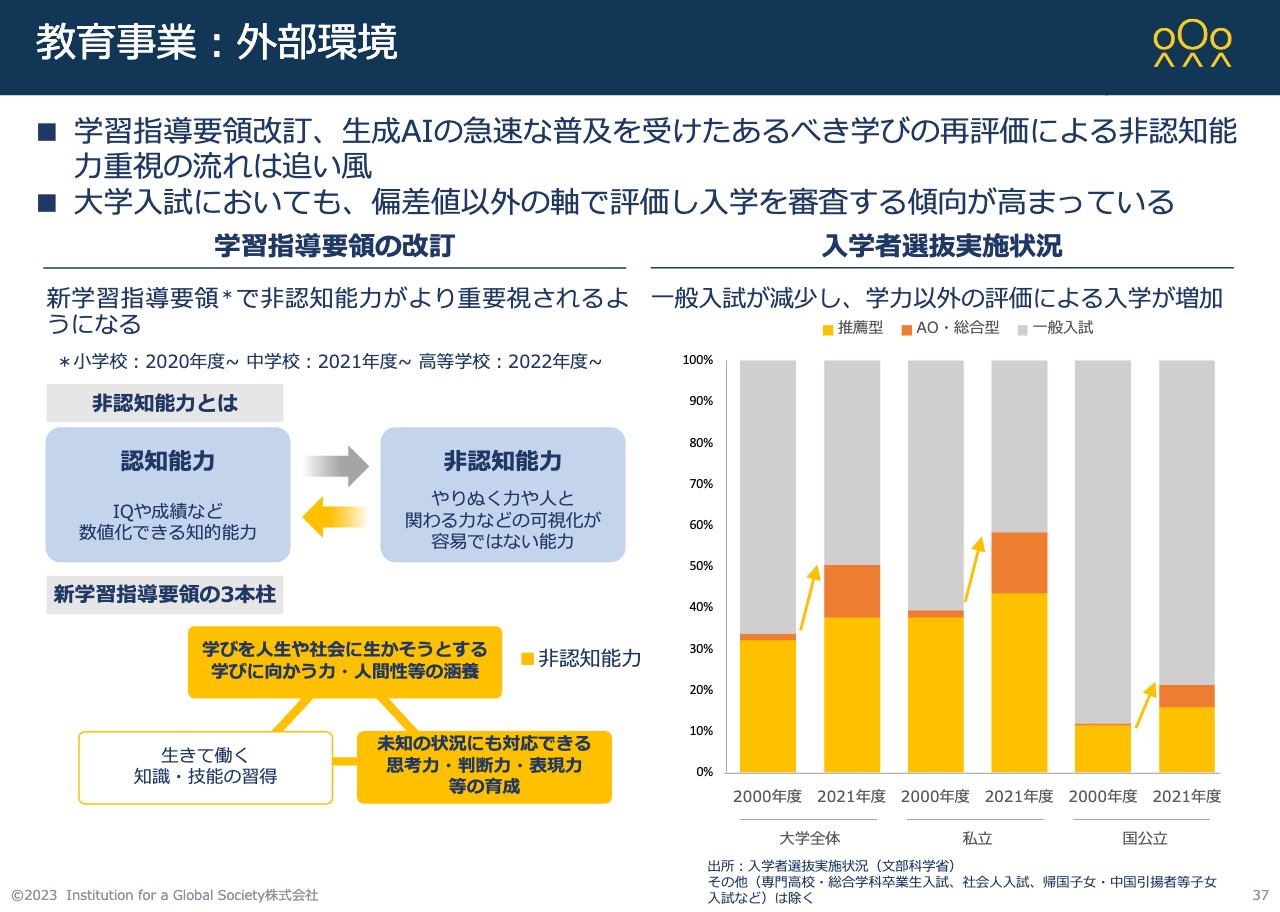

教育事業は着実に拡大しています。累計の導入実績は2021年度末が35都道府県だったものが、2023年4月時点で41都道府県となり、日本の教育インフラに向かって着実に動いてきています。

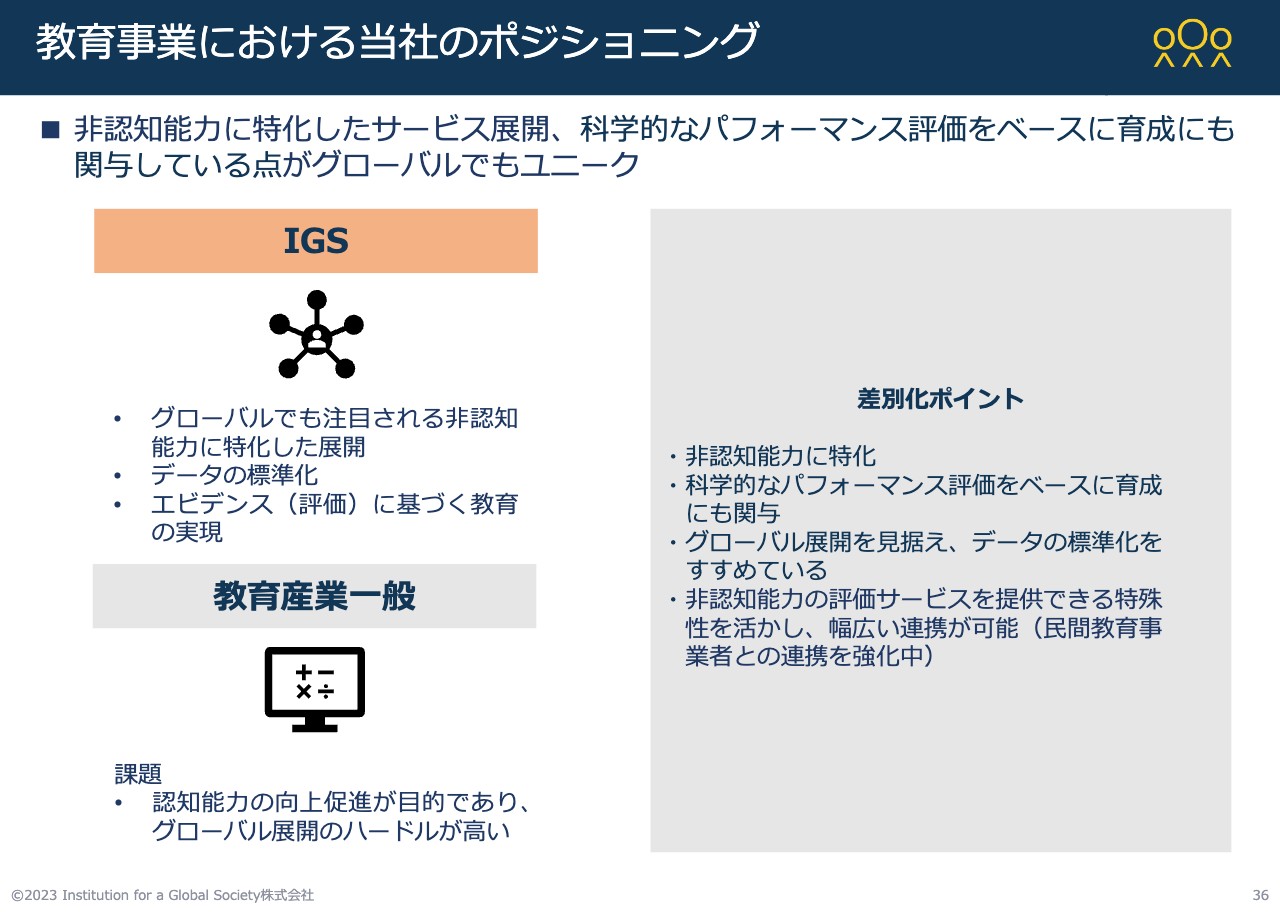

以前よりお伝えしていますが、学習指導要領において、非認知能力育成や探究型学習が重要な項目に入ってきています。ChatGPT等が出てきてこれまで以上に非認知能力が重要になってくるという中で、「Ai GROW」のような、AIや360度分析によって評価を行うサービスは、現時点においては日本だけではなく世界的にも非常に特殊なポジショニングにあり、この分野は今後さらに伸びていく可能性があると考えています。

プラットフォーム/Web3事業ハイライト

プラットフォーム/Web3事業で投資している「ONGAESHI」の前段となる「STAR」プロジェクトの実証期間が2023年3月で終了しました。おかげさまで250校以上の大学から、そして一部社会人も含めて8,671名の方々に参加していただきました。

その中で、学びの履歴を個人がブロックチェーンを通じてコントロールし、就職やインターンシップにつなげるという意味においては、3,300名弱の方々が実際に私どもの仕組みを使って学習し、400名超の方々がインターンシップや就職などのイベントに参加する権利を得ました。

スライド左下の写真は、「ONGAESHI」プロジェクト開始の記者発表会の様子です。コクヨや三井住友信託銀行にもご参画いただき、記者発表を行いました。実証からまさにビジネスフェーズというところで、「ONGAESHI」を今年9月にリリースすることを予定しています。積極的な投資を行い、現在もっとも力を入れている事業になります。

貸借対照表

貸借対照表です。詳細は記載のとおりですので割愛させていただきます。

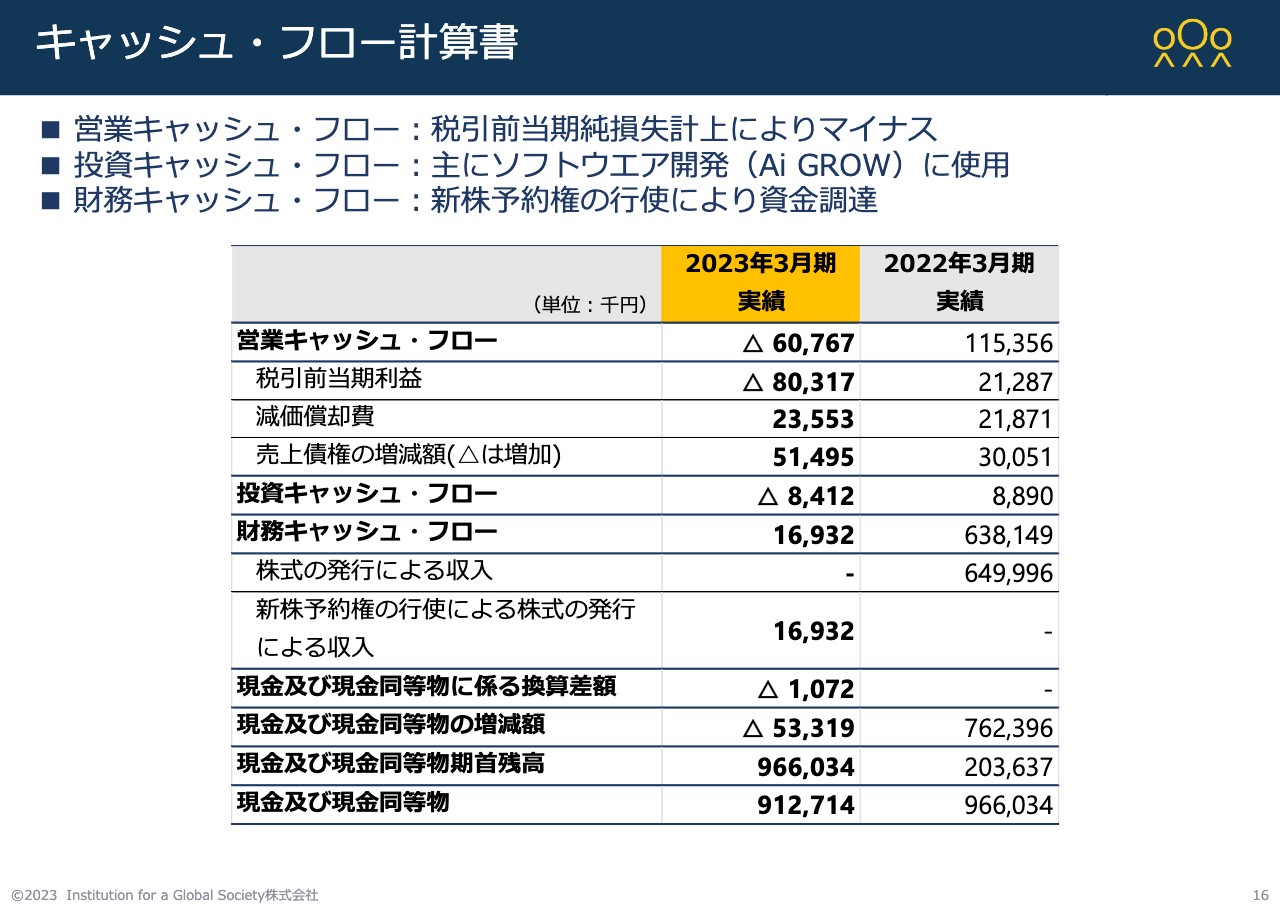

キャッシュ・フロー計算書

営業キャッシュ・フローは、税引前当期純損失計上によりマイナスです。投資キャッシュ・フローは、主にソフトウエア開発によるマイナスです。財務キャッシュ・フローは新株予約権の行使による資金調達の結果です。

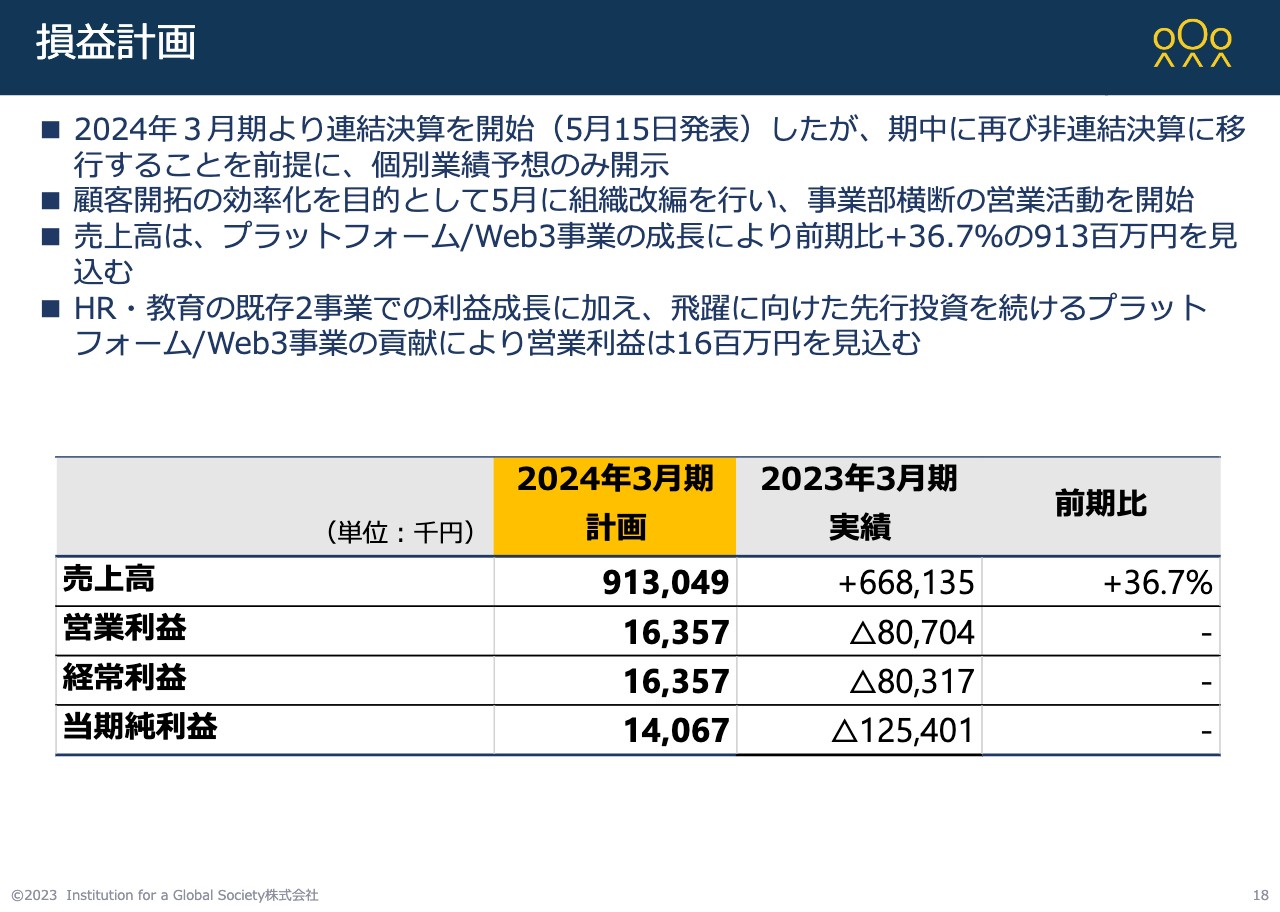

損益計画

それではここから、2024年3月期の業績予想についてお話しします。既存のHR事業と教育事業での成長に加え、新たに投資を積極的に行っているプラットフォーム/Web3事業からの上乗せを考え、売上高は前期比36.7パーセント増の9億1,300万円を見込んでいます。

利益については、プラットフォーム/Web3事業は2023年度も投資期にあります。長期的に見ると、私どもが行おうとしているのは純粋な暗号資産の発行や取引のような投機的なことではなく、社会基盤として、また、学習履歴を個人がコントロールするために、ブロックチェーン基盤や秘密計算などを使っています。

プラットフォーム/Web3事業への投資は2023年度も積極的に行っていきますが、最終的な経常利益は1,600万円を見込んでいます。

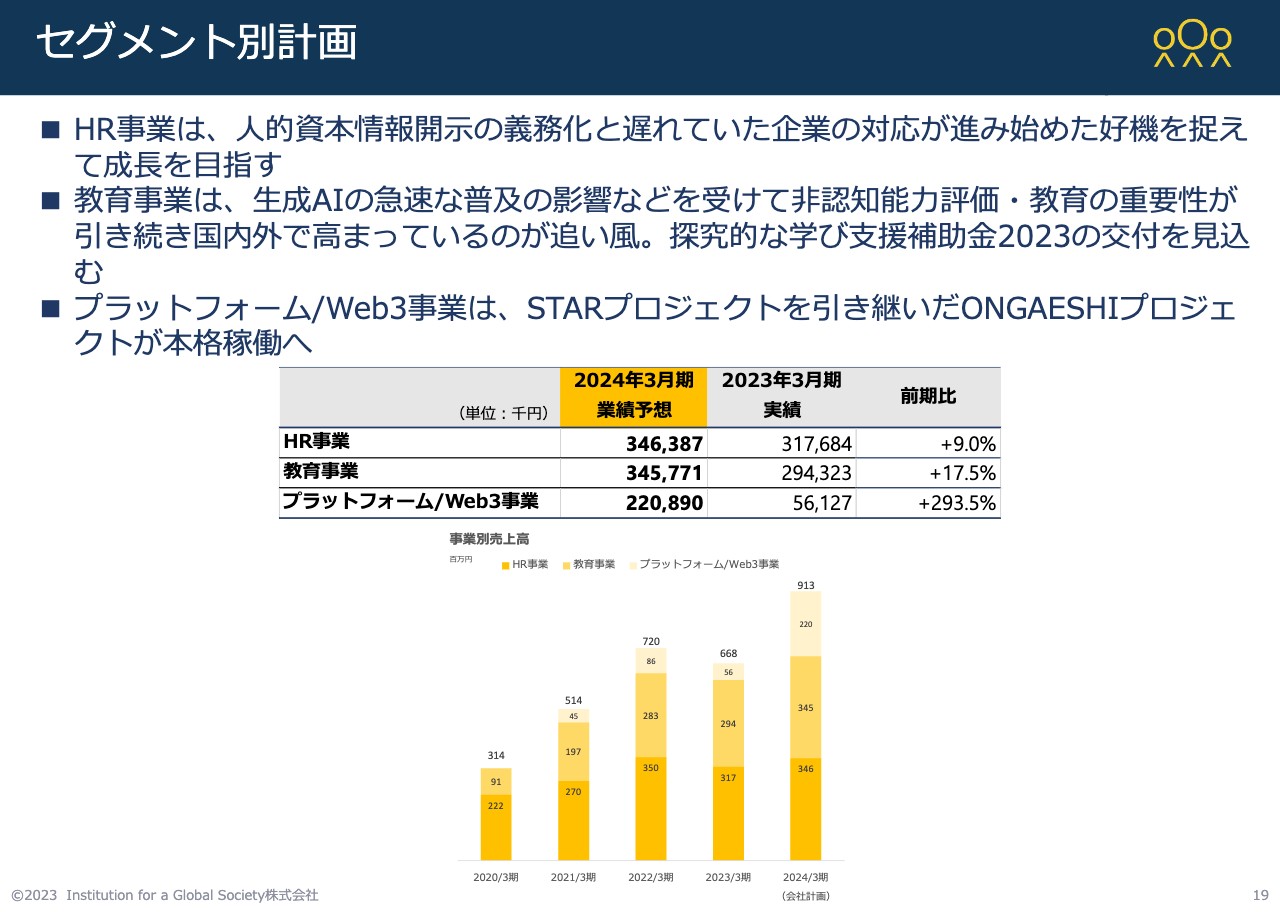

セグメント別計画

HR事業、教育事業、プラットフォーム/Web3事業ともに前期比で増収を見込んでいます。先ほどお伝えしたとおり、教育事業は2022年度も成長しましたが、2023年度はさらなる成長を予測し、HR事業も人的資本に企業が動き出すと見ています。

私どもは、人的資本理論の実証化研究会を一橋大学と共同で開催しています。2022年度参加の三菱UFJ銀行や伊藤忠テクノソリューションズなどの9社に対し、2023年度はこれまでに25社から参加表明をいただいており、今後も参加企業は増える見込みです。私が感じている空気感という意味においても、2022年度と今の足元の状況とでは大きく変わってきています。

本年6月に第1弾として多くの企業が有価証券報告書での人的資本情報の開示を小さなかたちで始めますが、先般政府からガイドラインが出ているとおり、今後さらなる開示の可能性が高いことから、私どものような人的資本の情報開示に直結するサービスの可能性は大きいと見ています。

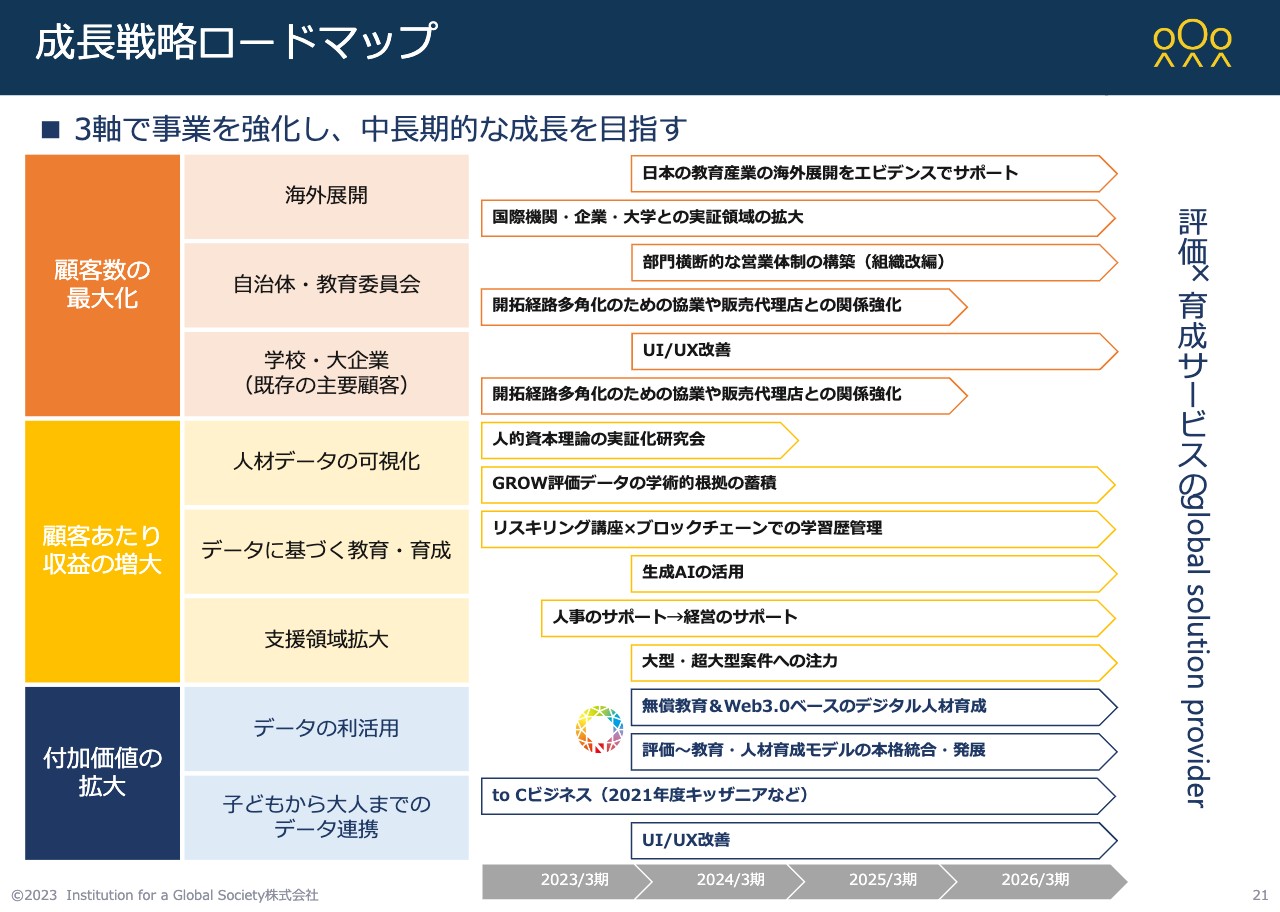

成長戦略ロードマップ

ここからは成長戦略についてです。これまでどおり大きく3つのドライバーで進めることは変わっていません。顧客数の最大化、顧客あたり収益の増大、付加価値の拡大です。

顧客数の最大化については、現時点においてはまだすべて名前を開示できるわけではありませんが、2023年度はグローバル展開に向けた協業についてすでに複数の案件で相談を開始しており、然るべきタイミングでしっかりと発表したいと考えています。

企業だけではなく国際機関や大学との実証も含めて取り組んでおり、非認知能力の評価は、グローバルに注目されているという実感があります。さらに、私どもが手がけているブロックチェーンは、Trusted Webなど世界的にも相当大きなムーブメントを取り入れるべく準備していますので、こちらの海外展開も進めていきます。

また、先ほどお伝えしたとおり、Ai GROWの導入はすでに41都道府県まで広がっています。まずは日本全体における非認知能力評価のインフラになるべく、しっかりと進めていきます。

教育業界において非常に競争力のあるサービスを持っていることもあり、足元でも多くの協業や販売代理店のお話をいただいており、関係性をしっかりと強めていきます。

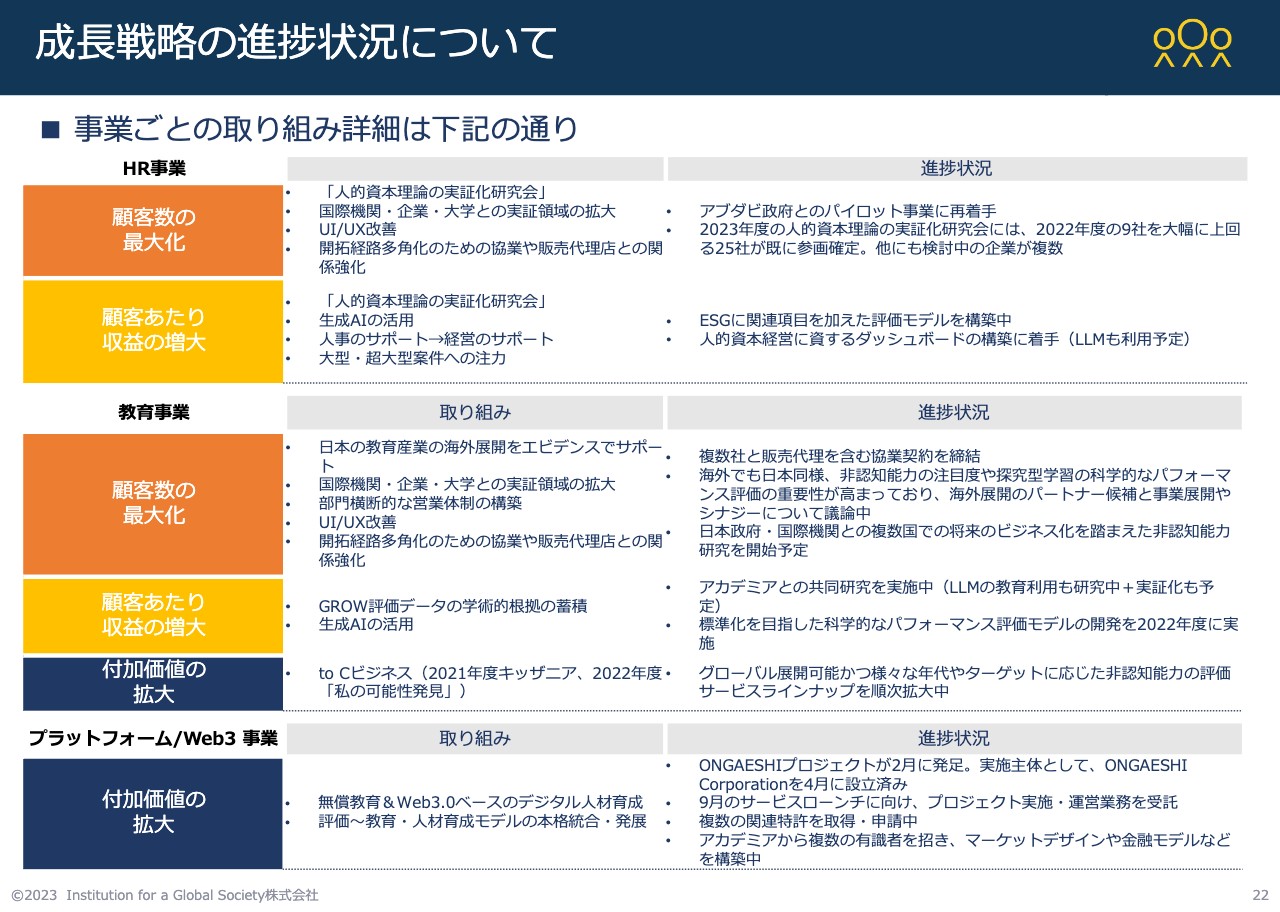

成長戦略の進捗状況について

成長戦略の進捗状況をご説明します。まず、顧客数の最大化についてです。私たちは以前、海外においてアブダビ政府との案件を実施、売上計上したことがあります。足元ではさらにアブダビ関連企業や世界的な企業が私どもの販売代理店になる可能性も含め、さまざまな議論を行っているところです。

収益の増大については、HR事業の人的資本関連案件についてさらに力を入れていくべく進めています。教育事業に関しては、先ほどお伝えした販売代理店、海外、日本政府、国際機関との関係強化や、アカデミアとの研究拡大に取り組んでいます。

付加価値の拡大においても、グローバルに展開可能なプラットフォームにしていくための足固めをしているところです。

プラットフォーム/Web3事業については、2023年度以降、大きな成長ドライバーに育てていくため、積極的な投資を進めていきます。

当社からのご説明は以上です。

質疑応答:計画どおりに案件が獲得できなかった背景について

質問者:計画していた案件が取れなかったことについてです。2021年に上場してHR事業が減収で終わったことに、正直なところ驚いています。

御社が取れなかった案件とは、単に案件が先に延びたからか、それとも競合に負けてしまったのかを確認させてください。競合に負けたのだとすれば、御社がどの部分で勝てなかったのかを教えてください。

福原:上場した直後に成長できなかったことについては、経営陣一同、大変反省しております。

「競合に負けたのか」については、私どもはコンペなどにおいて負けたということはありません。

2022年度に人的資本開示について、企業が人材データを作り、経営判断に活かす状況を想定しドライバーの1つとしてお伝えしました。その部分が、私どもが予測したようにすすまなかったことが、HR事業において最も大きく影響したと考えています。

教育事業で期初に予測したほど伸ばせなかった部分については、さまざまな要因があります。導入1年目は経済産業省の「EdTech導入補助金」が一部使えるため、そこからの売上が入る前提で予測を立てていました。

上期までは補助金利用希望のほぼすべてを申請することができていましたが、下期に入り政府の補正予算が早々に上限に達し、予測していた売上まで上がりきらなかったところがありました。

ですので、HR事業に関しては競合に負けたというより、1年前の時点でいろいろな企業から「人的資本開示は重要だ」とお話を聞き、営業戦略を立てたところ、予測ほど伸びなかったということです。

教育事業に関しては、これまでは1年目の予算を国の予算から取ることができていましたが、2022年度は後半で補正予算が早々に上限を迎えたため、当初見込みに到達できなかったところが1番大きい理由です。

質疑応答:強みについて

質問者:昨年もお話を聞きましたが、御社の強みが何であるのかがよくわかりません。現状、どこを強みとしてドライバーにしていこうと考えているのか、どこがお客さまに支持されているのかを教えてください。

福原:私どもはHR事業と教育事業の両方に取り組んでいますが、お客さまから非常に理解していただいていることは、特許を持っている技術の部分になります。

非認知能力を測ることは簡単ではありません。例えば、ChatGPTが答えることができるような「答えがある問い」を解くのであれば、センター試験のような問題を出せばよいわけです。答えがある問題には、ChatGPTならパーフェクトに答えることができます。

一方、非認知能力を測ろうとすると、世界的にも360度評価が使われています。その中で、私たちはハーバードビジネススクールのケースにも選ばれ、アブダビ政府をはじめとした世界のお客さまに活用された実績があります。

人が人を評価する時に、人間の脳ではさまざまなバイアスがかかります。例えば、論理性があり想像力のない人は、論理性を正しく評価できるが想像力は正しく評価できない、あるいは、人によっては人物を中心的に見てしまい差をつけることができないこともあります。

当社GROWではそのようなさまざまなバイアスを感知し、評価を修正させていきます。これについてすでにいくつかの特許を持っており、ここに私たちの1つの強みがあると思っています。

また、私たちのブロックチェーン基盤実証に業界を代表する企業も入っていますが、ブロックチェーンを中心に個人がデータをコントロールする仕組みの中で、特許取得済みの技術を活用しています。

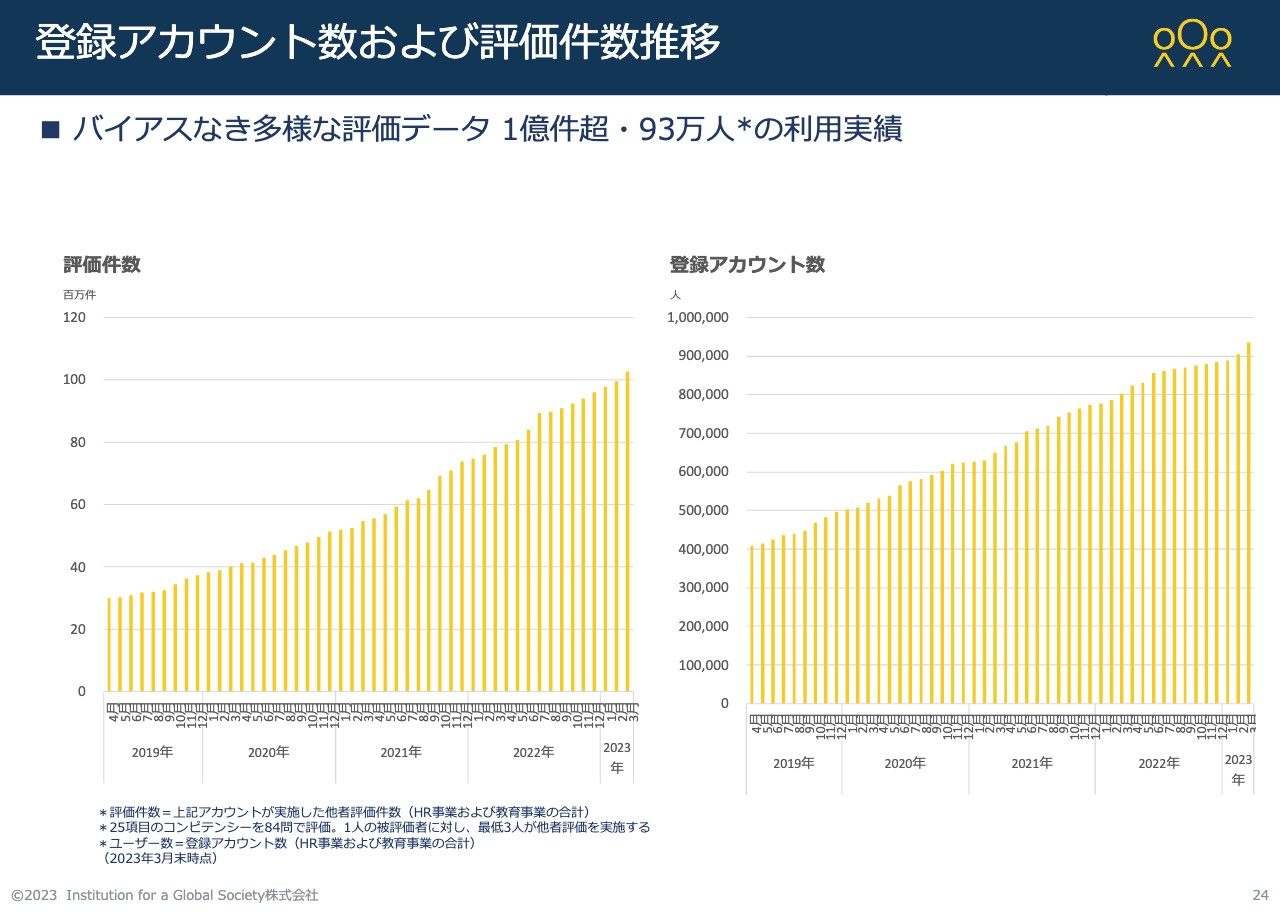

加えて、世の中に最も欠けているデータは、人が人を判断しているデータです。世界的にもこのようなデータは限られますが、私どもは90万人を超えたデータをすでに持っており、これからさまざまなかたちでこのデータを使っていくことができるという強みもあると考えています。

質疑応答:他社との比較における優位性について

質問者:前期比で減ったとはいえ6億円以上の売上が出ています。御社を選んだ顧客は、まったく他と比べずに一本釣りで御社を選んでいるわけではないと思いますが、どのように比較されて選ばれたのでしょうか?

福原:実際のところ、非認知能力に特化したかたちで360度評価を取り扱っている会社は他にありません。認知能力をさまざまなかたちで客観的に評価し、そこを上げる教育サービスはいろいろな企業があるものの、彼らも非認知能力は手がけていないのです。

なぜかと言いますと、いまだに平均的な教育を望む多くの方々は、東京大学を頂点とした学校に受かるための仕組みで最適化されており、そこに流れていきます。つまり、認知を測るわけです。

教育事業に関して、私たちを選んでくださっている学校や自治体は、指導要領に沿って非認知能力を強めようとしており、さらに足元のAIが変化してきていることから「これからの時代はやはり非認知能力が重要だ」と考えています。

私どもはこの領域で経済産業省の補助金を数年間連続でいただいていることもあり、信頼していただいています。先ほどお話しした補助金の部分もありますが、教育においては競合に負けているわけではありません。

HR事業に関しては、人的資本のところでは教育に比べて明らかに競合がいます。競合相手になり得る最大手は、大手の外資コンサルティング会社です。特に会計系のコンサルティング会社は、人的資本の非財務データをどのように扱うかという部分においてコンサルティング活動を強めています。

ただし、一橋大学と一緒に取り組んでいる人的資本理論の実証化研究会に、2022年度の9社から2023年度は約3倍に参加希望が増えているということから、企業は会計的なアプローチのみで満足しているわけではないといえます。

ゲーリー・ベッカーが提唱した「ヒューマン・キャピタル」という言葉は、ミルトン・フリードマンの考えに通じます。ゲーリー・ベッカーは1992年にヒューマン・キャピタルに関してノーベル経済学賞を受賞しています。

その系譜から連なる経済学からしっかりとアプローチできることから、多くの企業が私どもに期待してくださっています。ですので、2023年度はこの領域においてしっかりと伸ばしていくことができると考えています。

質問者:福原社長は型破りな感じで、プレゼンによってトップセールスで取っていった印象を受けますが、そのような理解でよろしいでしょうか?

福原:私が教育に関して営業に行くことはありません。教育については成田が行く場合もありますが、営業でシステマティックに顧客獲得をすすめています。

HRに関しては、私は一橋大学をはじめとしてさまざまなところで話す機会があるため、教育に比べると私の関与は多いかもしれません。ただし、そこに関しても営業がしっかりとシステマティックに対応します。

また今回、組織変更によりパートナー・ソリューション部を立ち上げ、教育事業の営業とHR事業の営業を一体化することで営業力を強め、事業部とわけました。まさに、今お伝えしたところも含めて、さらにシステマティックな営業体制を目指して組織的に対応していきます。

質疑応答:上場のメリットについて

質問者:上場して1年が経ちました。端から見ると、上場は少し早かったように見えなくもありません。非上場で型破りでパワーあふれるイメージで突き進んでもよかったように見えます。上場したことで狙いどおりに変えられたところと、そうでないところを教えてください。

福原:私どもはしっかりと成長することがコアだと考えています。個人情報を扱っていることについては注意してきましたが、内部のさまざまなガバナンスを強めることができたのは、上場の過程におけるメリットだと思っています。

また、IRを含めてしっかりと対応していかなくてはいけないという意味では、2022年度に初めて個人向けにもIRを行い、多くの株主のみなさまからのご支援やご意見をいただきました。教育というインフラ中のインフラを扱う私どもとして、上場におけるメリットだと思っています。

さらに、これまでベンチャーキャピタルとしかお話できなかったところが、本日のように株主のみなさまを含め幅広くインプットをいただけることも、上場したメリットだと思っています。

先ほどお伝えしたプラットフォーム/Web3事業には大きく投資していきます。上場して1年目は期待を裏切ってしまったと思っていますが、このエンジンを成長させるよう、2022年度になし得なかったことを2023年度、2024年度でしっかり行っていきます。

質疑応答:収益モデルについて

質問者:基本的な収益モデルを教えてください。11ページに各事業の売上実績と前年との比較が示されていますが、これと顧客数はどのようにリンクするのでしょうか?

通常はスポットで上がる収益とサブスクリプションで上がる収益があると思いますが、顧客単価などどのように売上が構成されているかを教えてください。

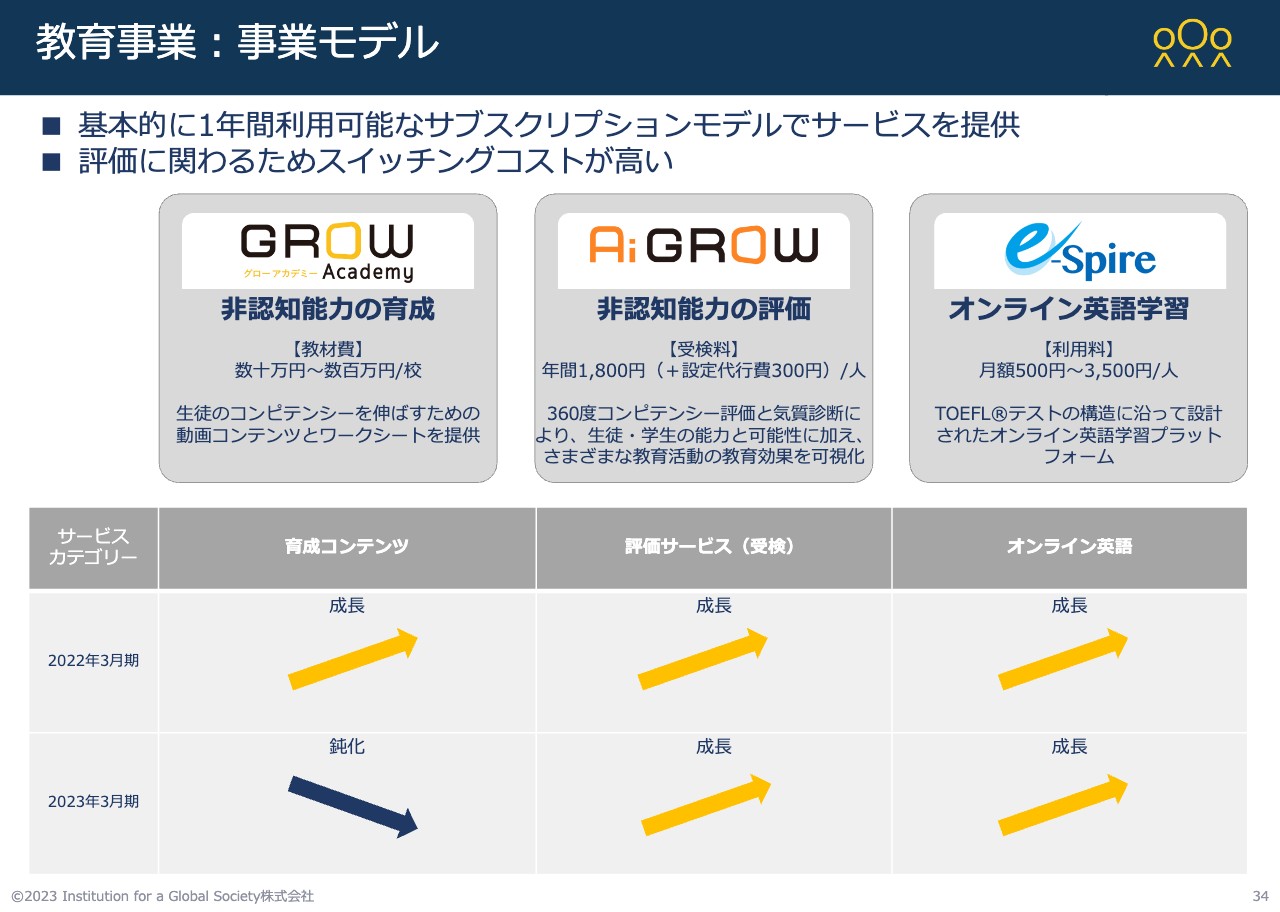

福原:HR事業と教育事業で大きく異なります。教育事業はほとんどをサブスクリプションで維持しており、継続率が非常に高い事業です。同じ学校から同じように使い続けていただいており、リカーリング比率が非常に高くなっています。

HR事業は、全社員や特定の社員を全部取っているようなところはリカーリングになります。公表している企業ではライオンが代表例で、全社員に継続して使っていただいています。

それ以外にも、全社員に使っていただいているお客さまがあり、ある金融機関では2024年度以降に全社員で利用していただくことも考えていただいています。また、入社時から時系列で取り続けてきてリカーリングになっているところもあります。

ただし、HR事業の場合は、スポット的な案件があるのも事実です。特に私たちがHR事業で2022年度にぶれてしまった1つの要因として、「DxGROW」があります。「DxGROW」は、概ね1回の利用で終了するものです。役員全員に1回利用していただいて終了という研修案件の影響などがありました。

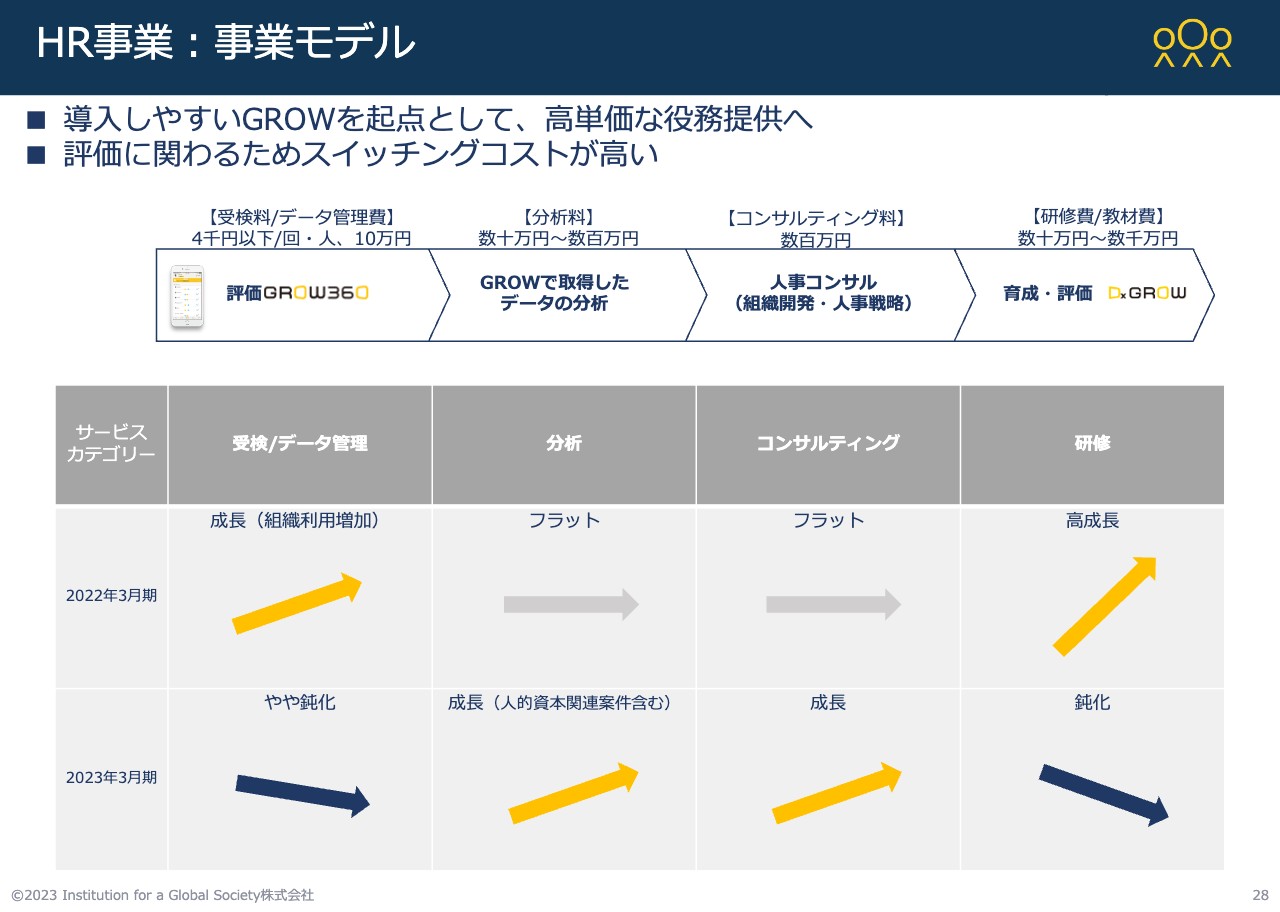

HR事業は、受検料/データ管理費、分析料、コンサルティング料、研修費/教材費の4つがありますが、2022年度で一番マイナスに効いてしまったのは研修費です。

また、私たちはまず企業にスポットで利用していただき、それをきっかけにその企業の全社員の利用につなげることを目指していますが、全社員利用を想定していた2つの案件が動かなかったことの影響もありました。

収益構造から見ると、教育事業はかなり安定的に推移しやすく、HR事業も安定的に推移できるところを目指しています。しかし、今回はスポット的な利用からリカーリングへの移行ができなかったことがマイナスに影響しました。

一方、プラットフォーム/Web3事業は、2022年度までは実証期間で、2023年9月以降にサービスをリリースした後はまったく異なったビジネスモデルになります。私たちは4月にBVI(ブリティッシュ・ヴァージン・アイランド)に子会社を作りました。いずれ私どもの子会社から外れる予定ですが、新たな売上を作っていきます。

また、2024年度のIEO(イニシャル・エクスチェンジ・オファリング)を予定しています。

質疑応答:収益の単価について

質問者:ストックビジネスについて、例えば教育のところは1生徒あたりいくらというような収益の単価は公開していますか?

成田忍氏(以下、成田):34ページに記載のとおり、Ai GROWの受検料は1人あたり年間1,800円です。それに加えてサポート関連収益の積み上げになります。

質問者:補助金でカバーされている部分はどれくらいですか?

成田:「Ai GROW」のサブスクリプションモデルに関しては、補助金によるカバー率はほぼゼロです。それ以外の「GROW Academy」のような教材系は補助金が利用でき、カバー率はかなり高い状況です。

質問者:同様の視点で、HR事業のデータ管理費や分析料などの売上の構成比はどのようになっていますか?

成田:「GROW」の料金モデルでいいますと、受検料/データ管理費は「Ai GROW」と違い、基本的にスポットで1回あたり1人4,000円や5,000円×人数となっています。

分析料やコンサルティング料は、1社あたり数百万円です。分析の範囲や対象、データ量に応じてその都度おおよその見積もりを立てるかたちになります。研修費/教材費は、どこまで研修するのかに応じて、時間見積もりのようなかたちで出しています。

質問者:ストックとフローを考えた上での性質からいいますと、どのような組み合わせになっているのでしょうか?

成田:大まかには、受検料/データ管理費が3、分析料とコンサルティング料が4、研修費/教材費が3という比率になります。

質問者:そのうちストックと捉えてもよいものは、研修費/教材費ですか?

福原:受検料/データ管理費は、全社で入っているため非常に安定的です。それを入れているところは毎年分析も入ってきます。逆に年度の企業の方針によってぶれやすいのが研修費/教材費です。