2023年5月22日に開催された、株式会社アドバンテッジリスクマネジメント2023年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社アドバンテッジリスクマネジメント 代表取締役社長 鳥越慎二 氏

AGENDA

鳥越慎二氏(以下、鳥越): みなさまこんにちは。株式会社アドバンテッジリスクマネジメント代表取締役社長の鳥越です。本日はお忙しい中、ご来場及びオンラインで配信をお聞きいただきまして、誠にありがとうございます。それでは、決算のご説明に入らせていただきたいと思います。よろしくお願いいたします。

本日は、会社概要、2023年3月期決算概況、5つのセグメントの事業別状況、2024年3月期業績予想、中期経営計画2023の進捗状況の順でご説明します。

コーポレートメッセージ・企業理念

会社概要です。「企業に未来基準の元気を!」をコーポレートメッセージとして、人々が「安心して働ける環境」と、企業の「活力のある個と組織」をみなさまと共に創り出すことをミッションとしています。

元気な従業員がいれば、会社の生産性も向上し、業績もアップします。加えて、元気な会社には人が集まりますので、従業員にとっても会社にとってもこのような環境は望ましいと考えています。

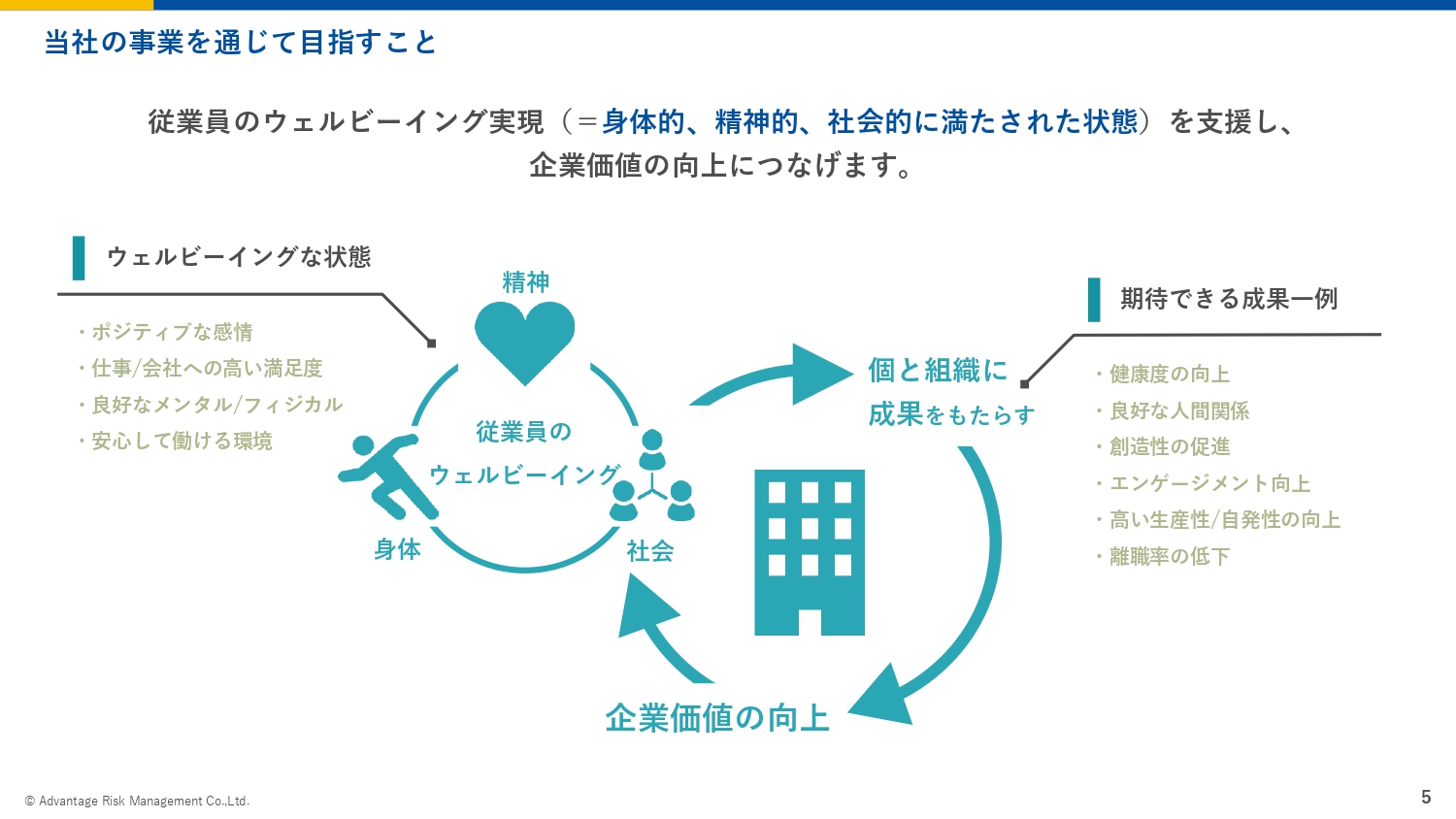

当社の事業を通じて目指すこと

当社は事業を通じて、従業員のウェルビーイングの実現を支援し、企業価値の向上につなげます。最近よく耳にする「ウェルビーイング」とは、身体的、精神的、社会的に満たされた状態のことです。

従業員のウェルビーイングが実現できれば、個と組織それぞれが高い生産性で成果を導き出すことができ、企業価値の向上につながります。また、従業員のウェルビーイングはすなわち従業員の幸せにもつながりますので、「win-win」の成果を出せると信じています。

【ご参考】「従業員のウェルビーイング」と「仕事のパフォーマンス」には相関あり

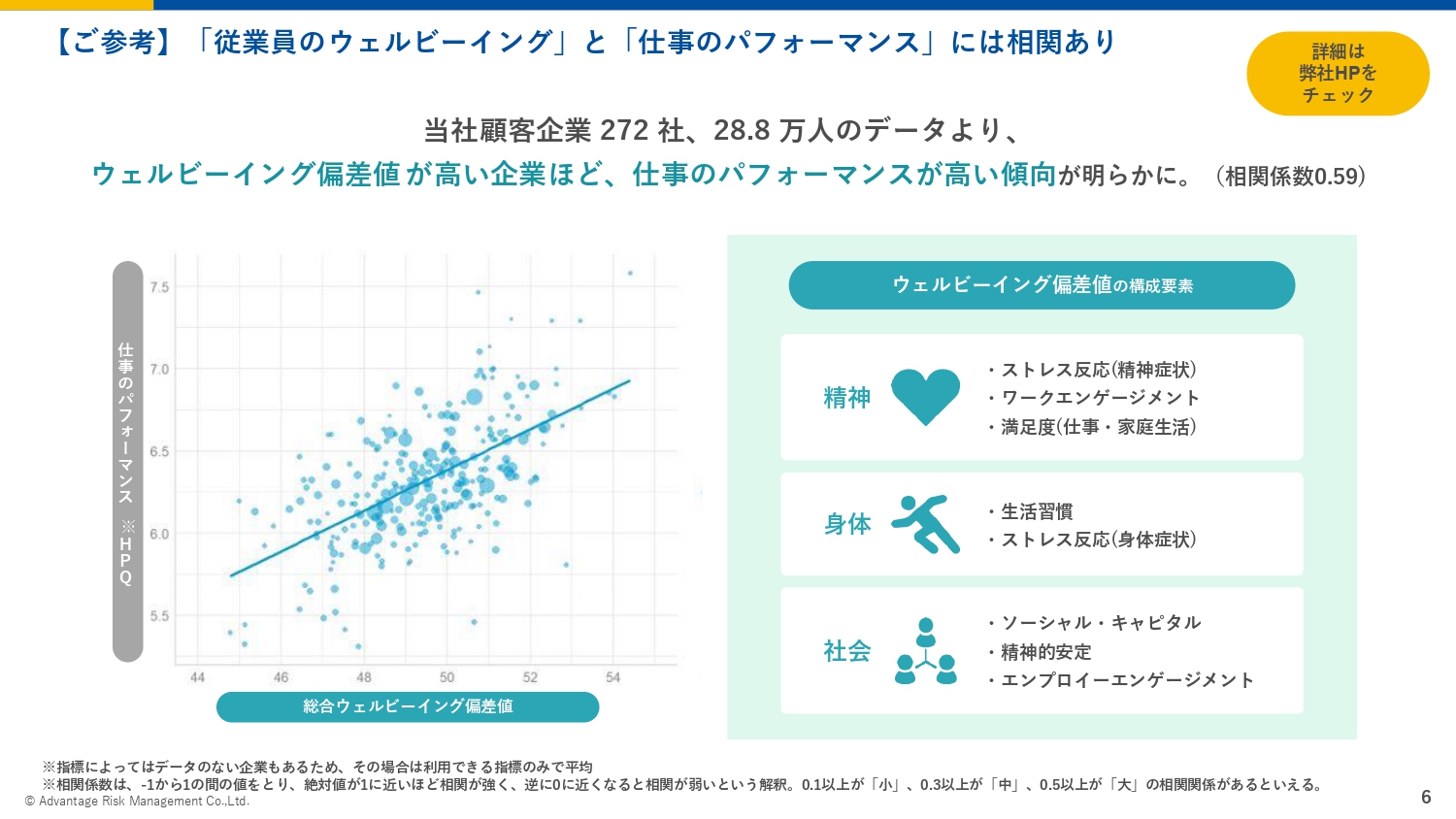

当社に集まったさまざまなウェルビーイングに関するデータから、精神、身体、社会におけるデータを数値化した「ウェルビーイング偏差値」と、当社の顧客企業で計測している「生産性指標」には、強い相関があることがわかりました。

スライド左側のグラフに記された点は、1つひとつの企業を表わしており、丸の大きさは企業の規模を表わしています。大企業から中小企業まで規模に関わらず、ウェルビーイングが高まれば生産性が上がる関係性があります。

先ほどご説明したとおり、ウェルビーイングの実現は、企業の生産性向上を通じて価値向上につながると、ある程度言えるのではないかと思っています。

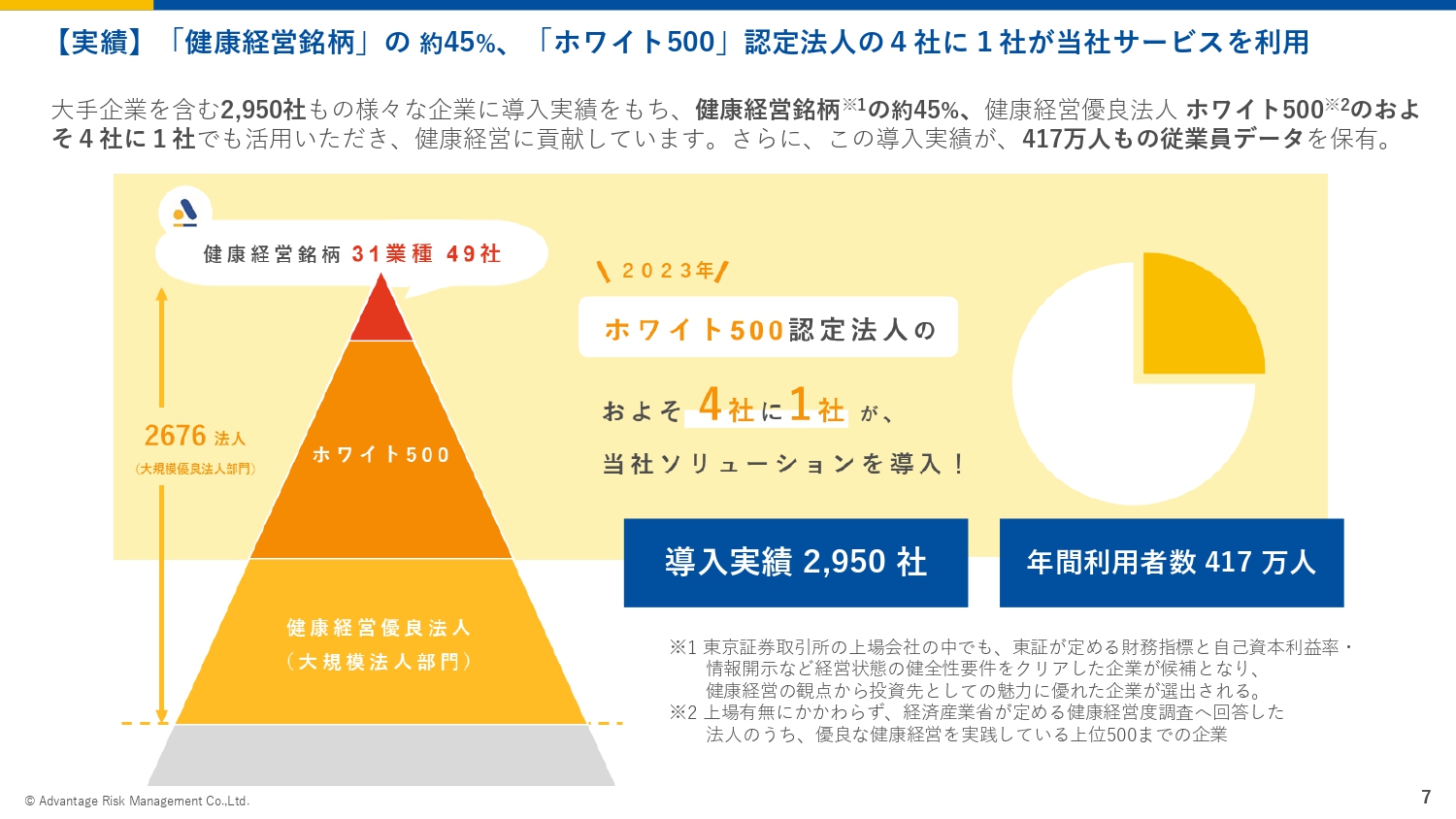

【実績】「健康経営銘柄」の 約45%、「ホワイト500」認定法人の4社に1社が当社サービスを利用

体の健康、心の健康の実現を目指すウェルビーイング領域は、健康経営ともかなり重なる部分があります。経済産業省の指導のもと、一般の企業でも、健康経営の導入や取り組みが盛んになってきています。

「健康経営銘柄」は、東京証券取引所の上場会社の中でも、東証が定める財務指標と自己資本利益率・情報開示など経営状態の健全性要件をクリアした企業が候補となり、健康経営の観点から投資先としての魅力に優れた企業が選出されます。31業種49社ありますが、その約45パーセントが、当社のなにかしらのサービスを利用しています。

「ホワイト500」認定法人は、上場有無にかかわらず、経済産業省が定める健康経営度調査へ回答した法人のうち、優良な健康経営を実践している上位500までの企業です。その4社に1社が当社のサービスを利用しており、当社の取り組みは健康経営に貢献しています。

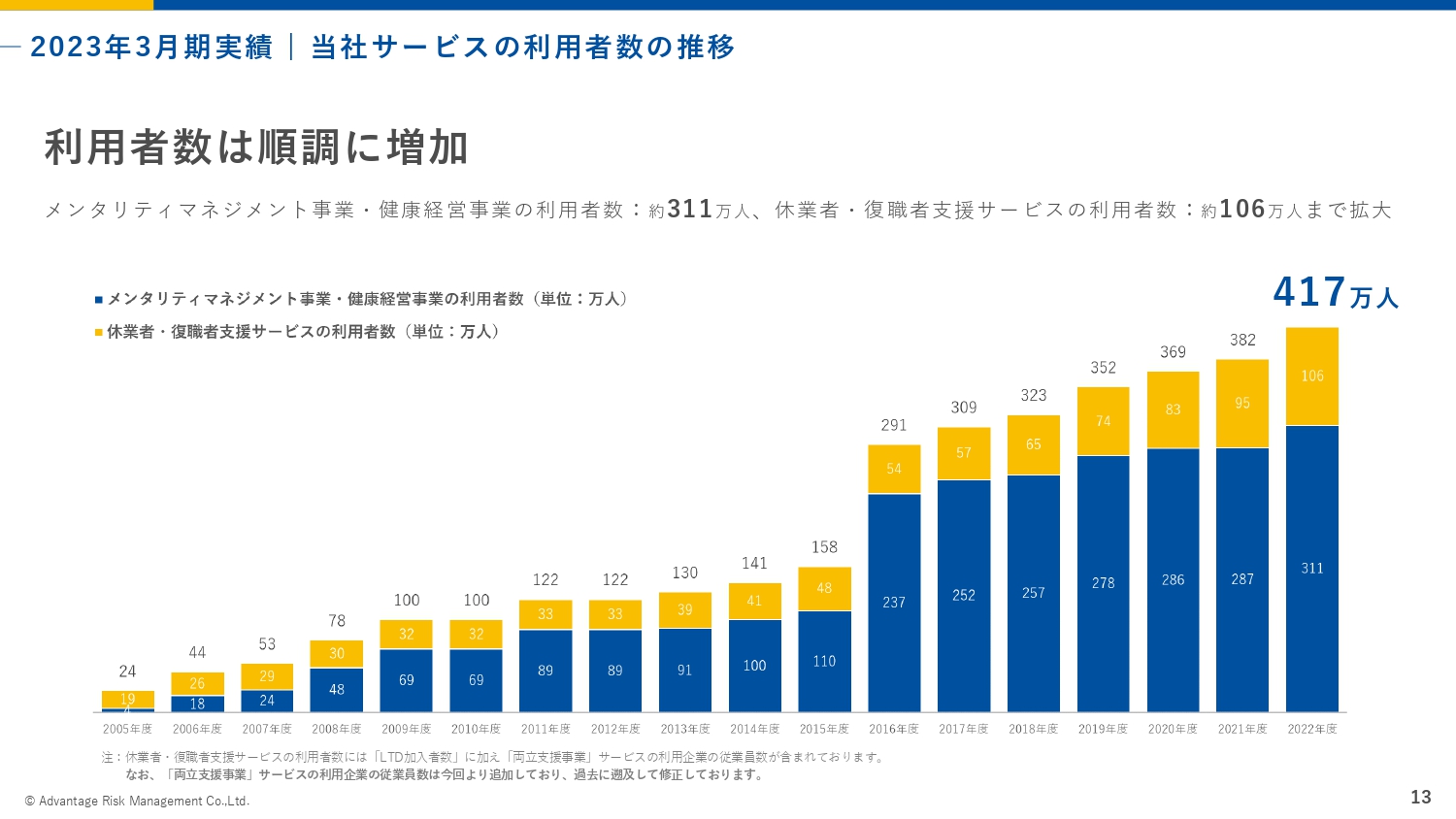

この結果、導入実績は2,950社、従業員の年間利用者数は417万人となっています。

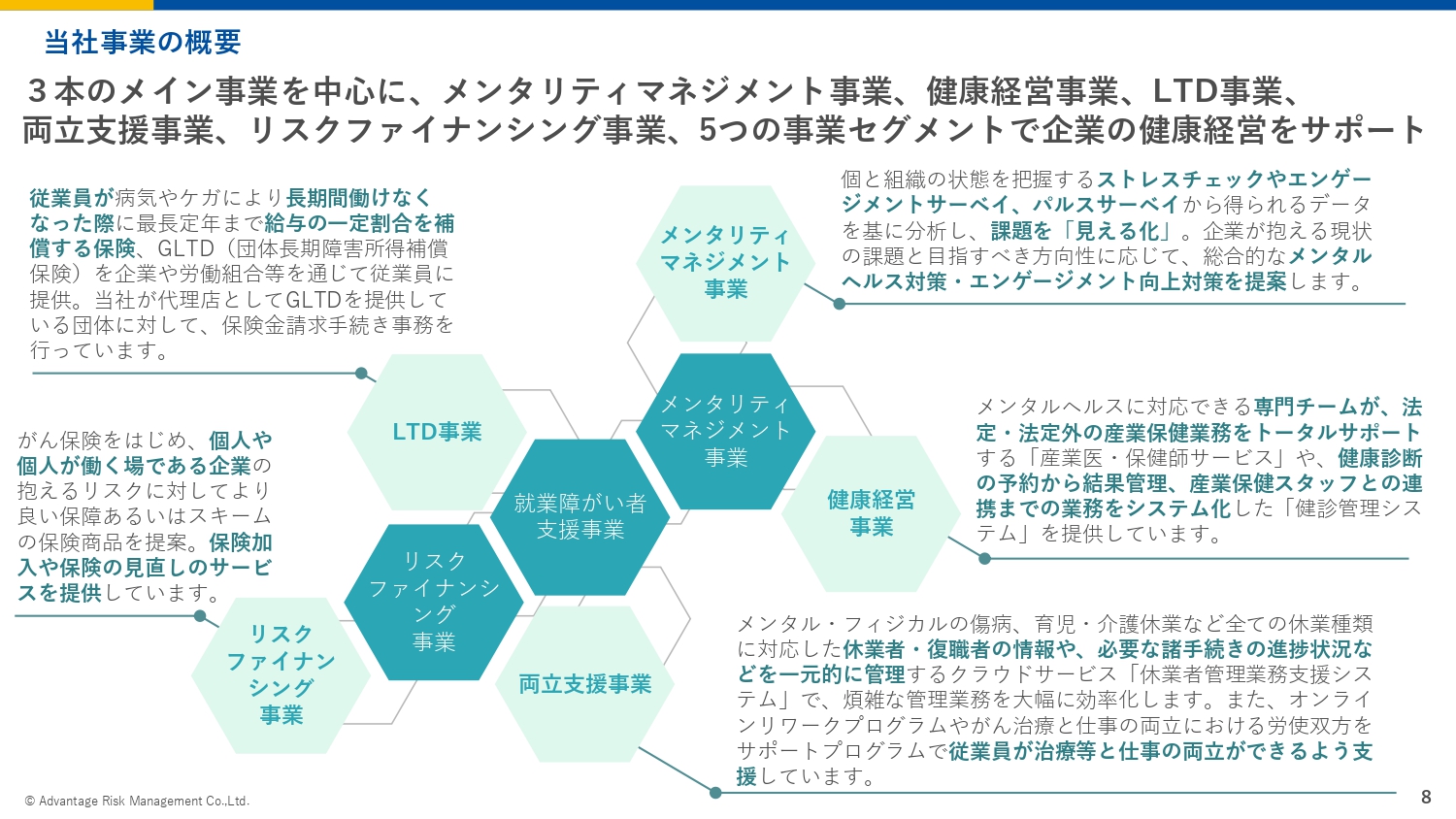

当社事業の概要

当社事業の概要です。決算書上の事業区分では、メンタリティマネジメント事業、就業障がい者支援事業、リスクファイナンシング事業の3つですが、それぞれがさらに細かいセグメントに分かれます。

メンタリティマネジメント事業については、「メンタリティマネジメント事業」に加えて「健康経営事業」に取り組んでいます。就業障がい者支援事業については、損害保険商品「LTD」の導入運営を行う「LTD事業」に加えて、働けない方々を支援する「両立支援事業」に取り組んでいます。

リスクファイナンシング事業では、がん保険をはじめ、個人や個人が働く場である企業の抱えるリスクに対してよりよい保障あるいはスキームの保険商品を提案する「リスクファイナンシング事業」を展開しています。本日は以上の5セグメントについてご報告します。

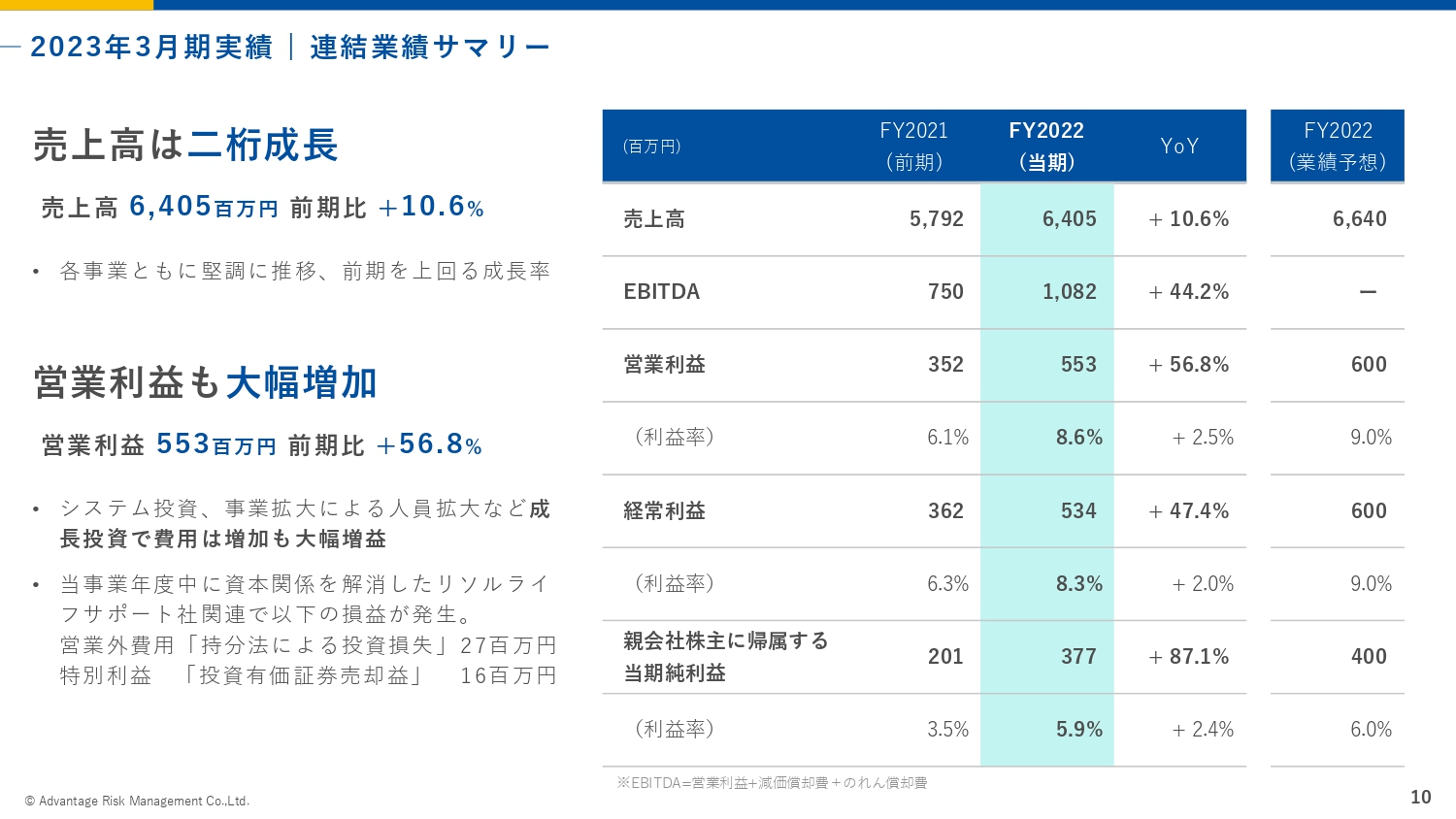

2023年3月期実績 | 連結業績サマリー

2023年3月期決算概況です。売上高は64億500万円で、前期比で10.6パーセント伸長し、二桁成長となりました。営業利益は5億5,300万円で、前期の3億5,200万円から56.8パーセント増となり、大幅に改善しています。

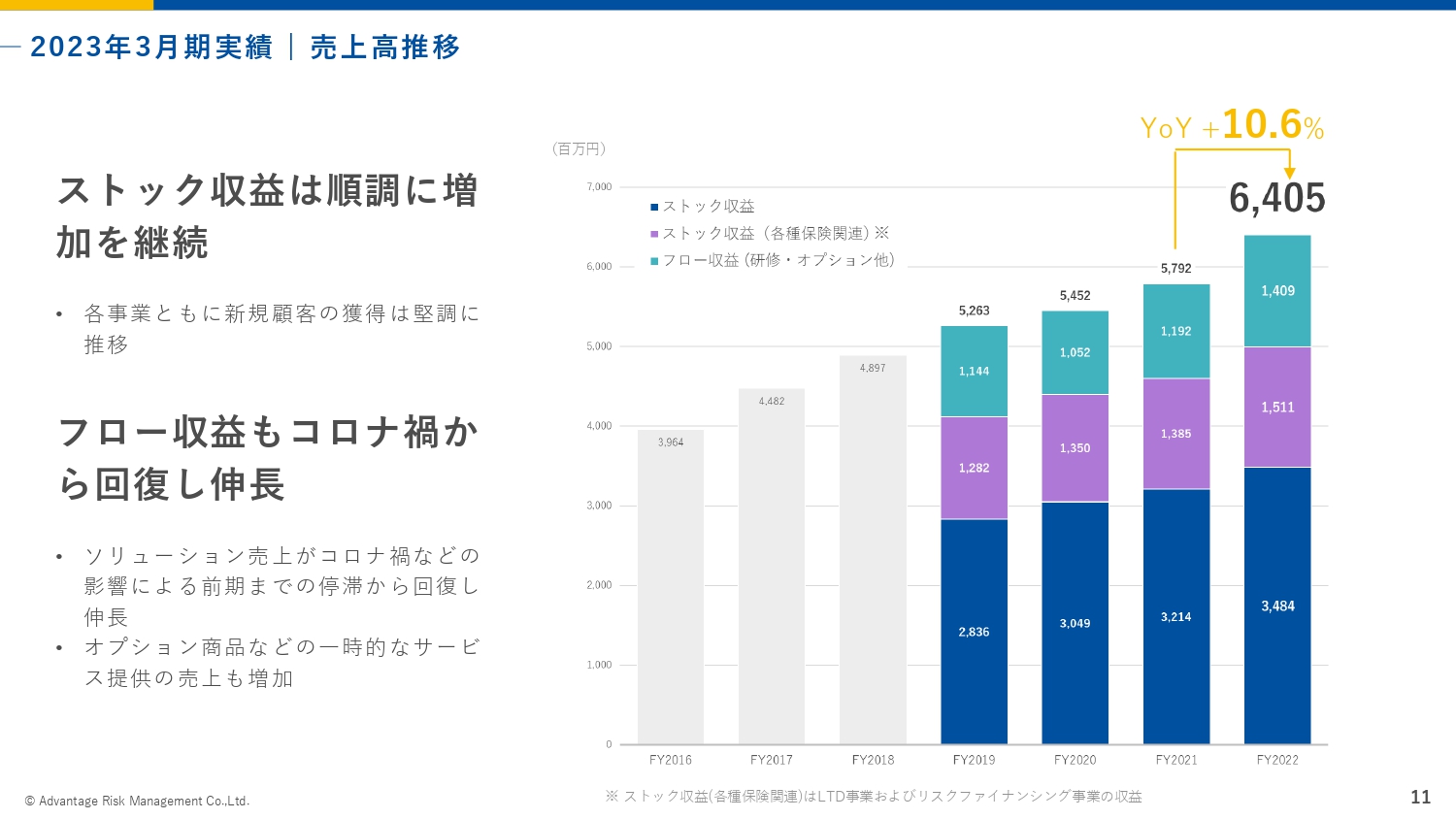

2023年3月期実績 | 売上高推移

売上高推移です。当社には、継続して使っていただくストックビジネスと、その年々で使っていただくフロービジネスがあります。

スライドのグラフでは、青色は保険以外を扱うストック収益、紫色が保険を扱うストック収益、緑色がフロー収益(研修・オプション他)を表していますが、各事業とも順調に成長しています。

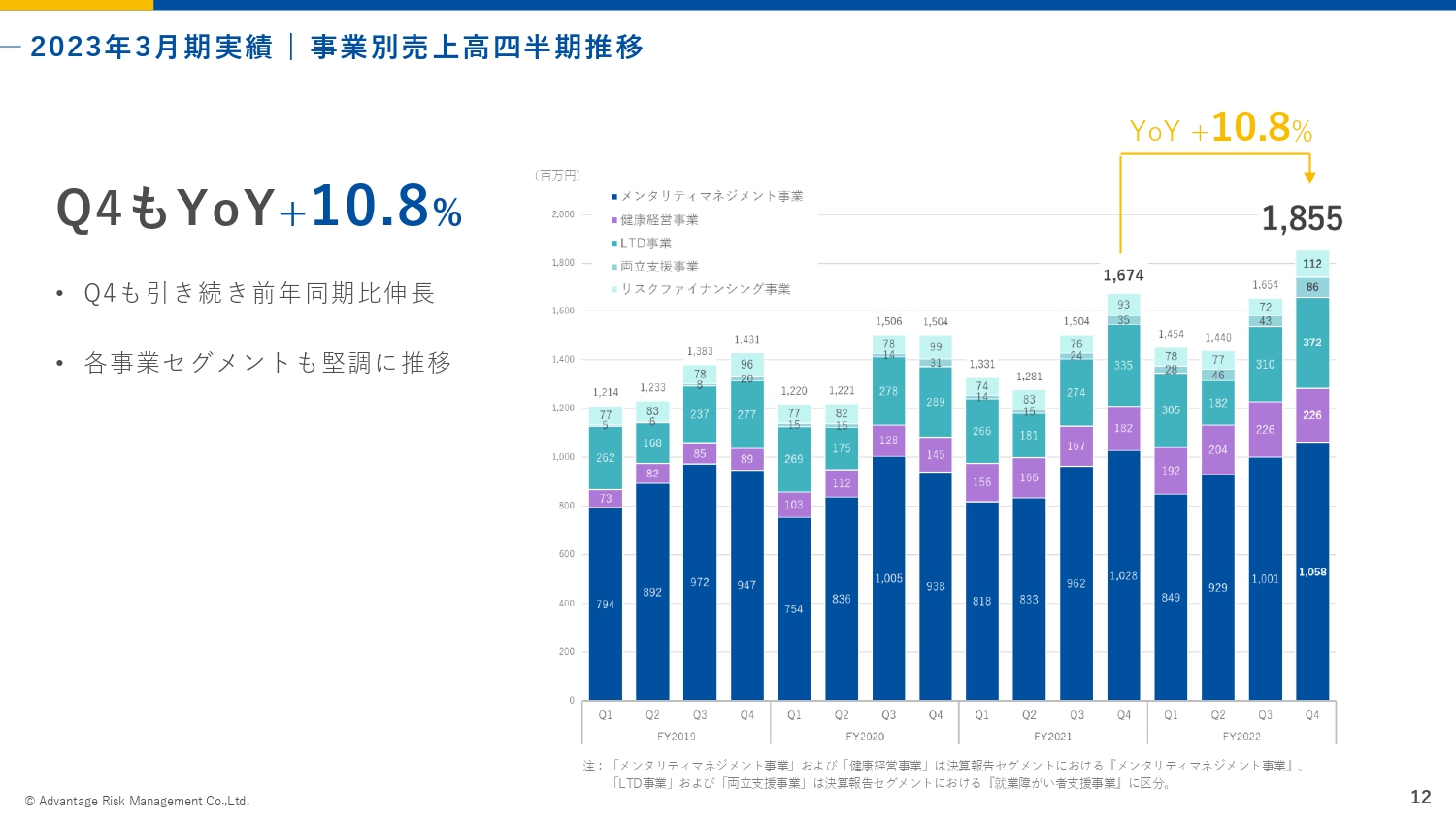

2023年3月期実績 | 事業別売上高四半期推移

事業別売上高四半期推移です。第4四半期の売上高は、前年同期比プラス10.8パーセントと、非常に順調に推移しています。

2023年3月期実績 | 当社サービスの利用者数の推移

当社サービスの利用者数の推移です。利用者数は2021年度には382万人でしたが、2022年度には417万人と、順調に増加しています。

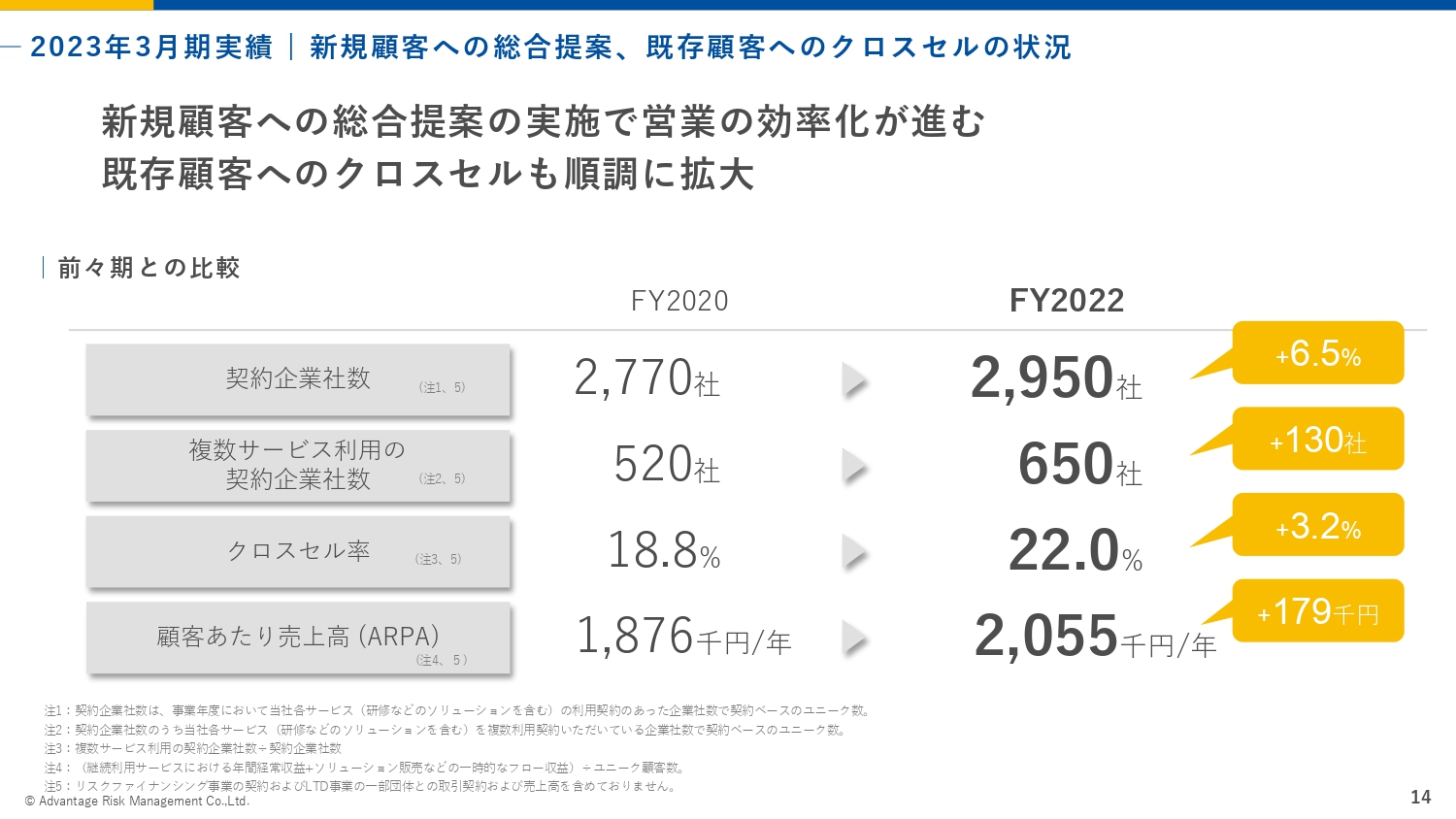

2023年3月期実績 | 新規顧客への総合提案、既存顧客へのクロスセルの状況

スライドの図は今回初めてお示しします。当社のサービスはストックビジネスですので、一般的なストックビジネスで指標としてよく使用される、契約企業社数と1社あたりの売上高(ARPA)の変化を記載しました。

また、当社の事業は5セグメントあります。これまではサービスをばらばらに売っていましたが、各サービスの利用者にほかのサービスも利用していただくべく、2年前から中期経営計画で「DXプラットフォーム」を推進しています。

「DXプラットフォーム」を通じて、情報収集、分析、見える化、ソリューション実施と、分野ごとに、ウェルビーイングとしての全体像をご説明することで、1つのサービスだけではなく、複数のサービスを買っていただくことを推進しています。スライドの図では、その取り組みの結果として、実際に複数サービスがどれくらい広がっているのかを示しています。

前々期の2020年度と比較して、2022年度(2023年3月期)は、契約企業社数が6.5パーセントにあたる180社の増加となりました。複数サービス利用の契約企業社数は、130社増の650社です。クロスセル率は、お客さまの中で複数サービスを購入している企業の比率ですが、18.8パーセントから22パーセントへと、3.2パーセント増加しました。顧客あたり売上高についても、2020年の187万6,000円から205万5,000円へと増加しています。

一昨年に開始したクロスセルはある程度進みつつありますが、まだまだ道半ばです。今後は企業数も単価もさらに伸ばしていくことで、より多くのお客さまに、より多くのサービスを使っていただくことを目指していきます。

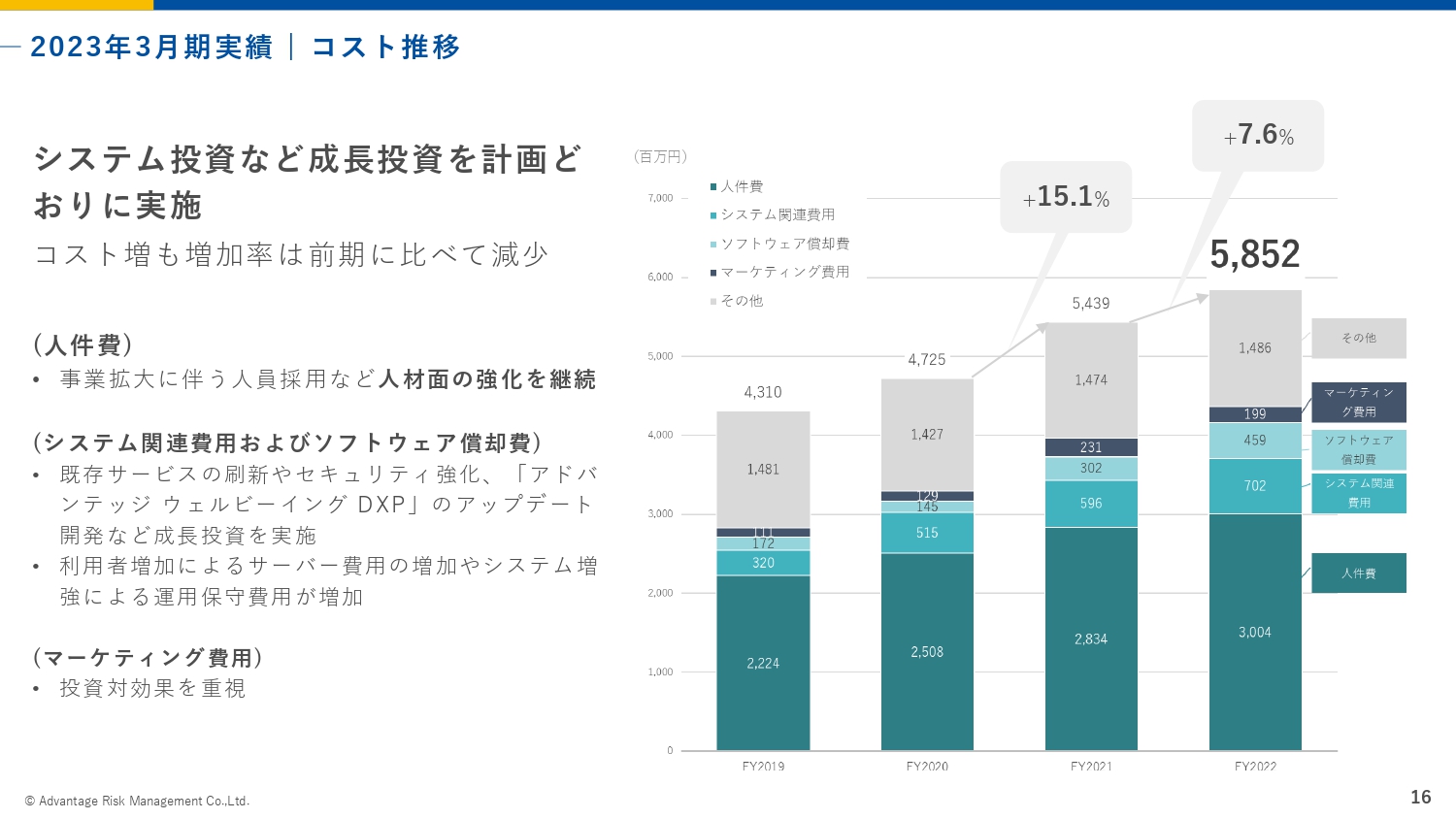

2023年3月期実績 | コスト推移

コスト推移です。業績の拡大に伴って、人件費も増えています。また、この4年、5年の間に、システム投資をかなり積極的に行っています。先ほどお話しした「DXプラットフォーム」や、それに付随するパルスサーベイ、休業者管理・復職支援クラウドシステム「ADVANTAGE HARMONY」等の各サービスにもかなり積極的に投資しており、システム関連の投資も増加しています。

しかしながら、コスト増に関しては、一昨年から昨年に比べると、今期は伸びが少し鈍化してきています。今後は、順調に売上を伸ばすとともに、コスト増はある程度落ち着いていく見込みですので、利益率の改善を目指していきます。

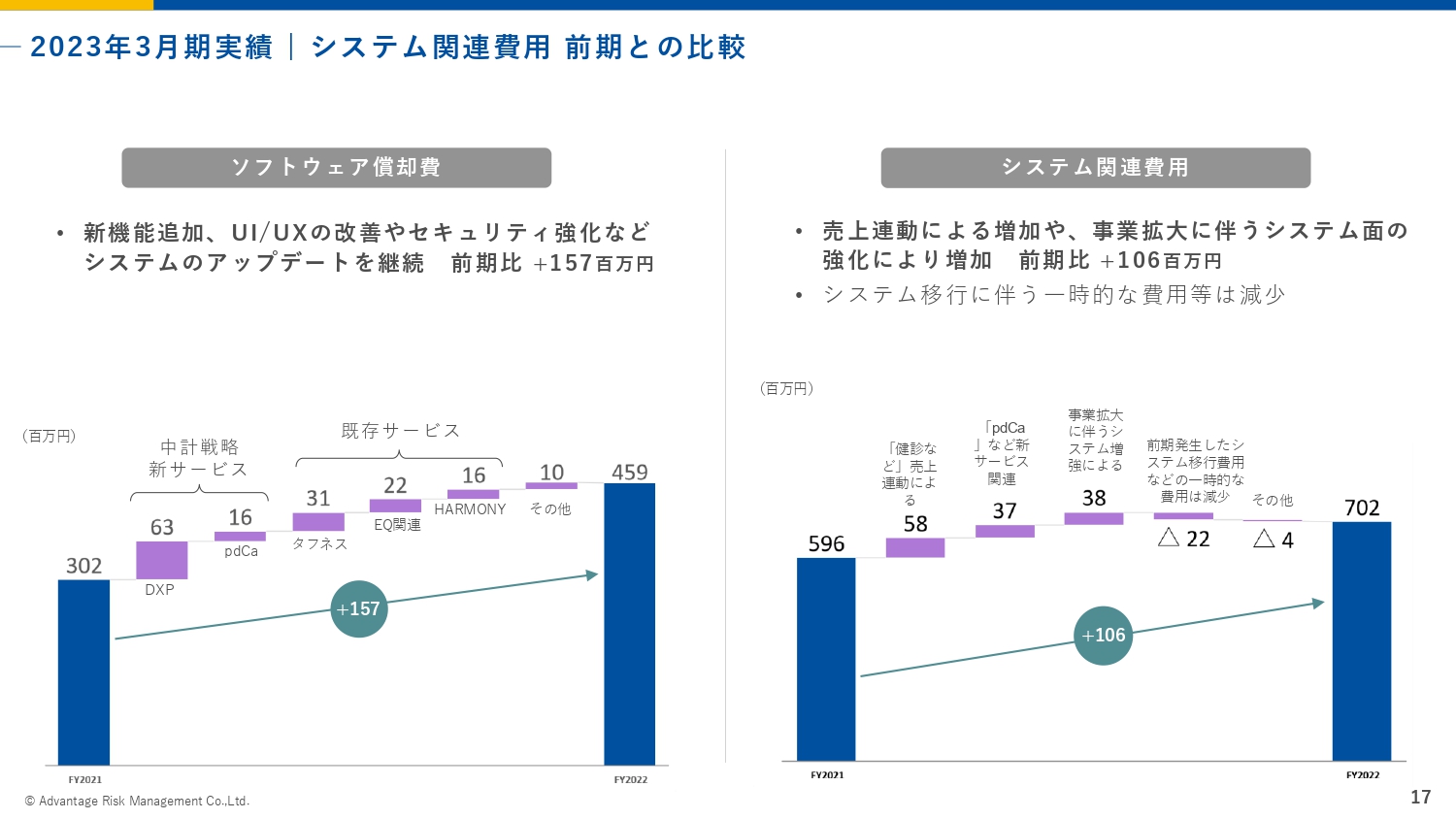

2023年3月期実績 | システム関連費用 前期との比較

システム関連費用は、スライドに記載のとおりです。システム関連費用及びソフトウェア償却費は増加していますが、一昨年よりは若干鈍化してきています。

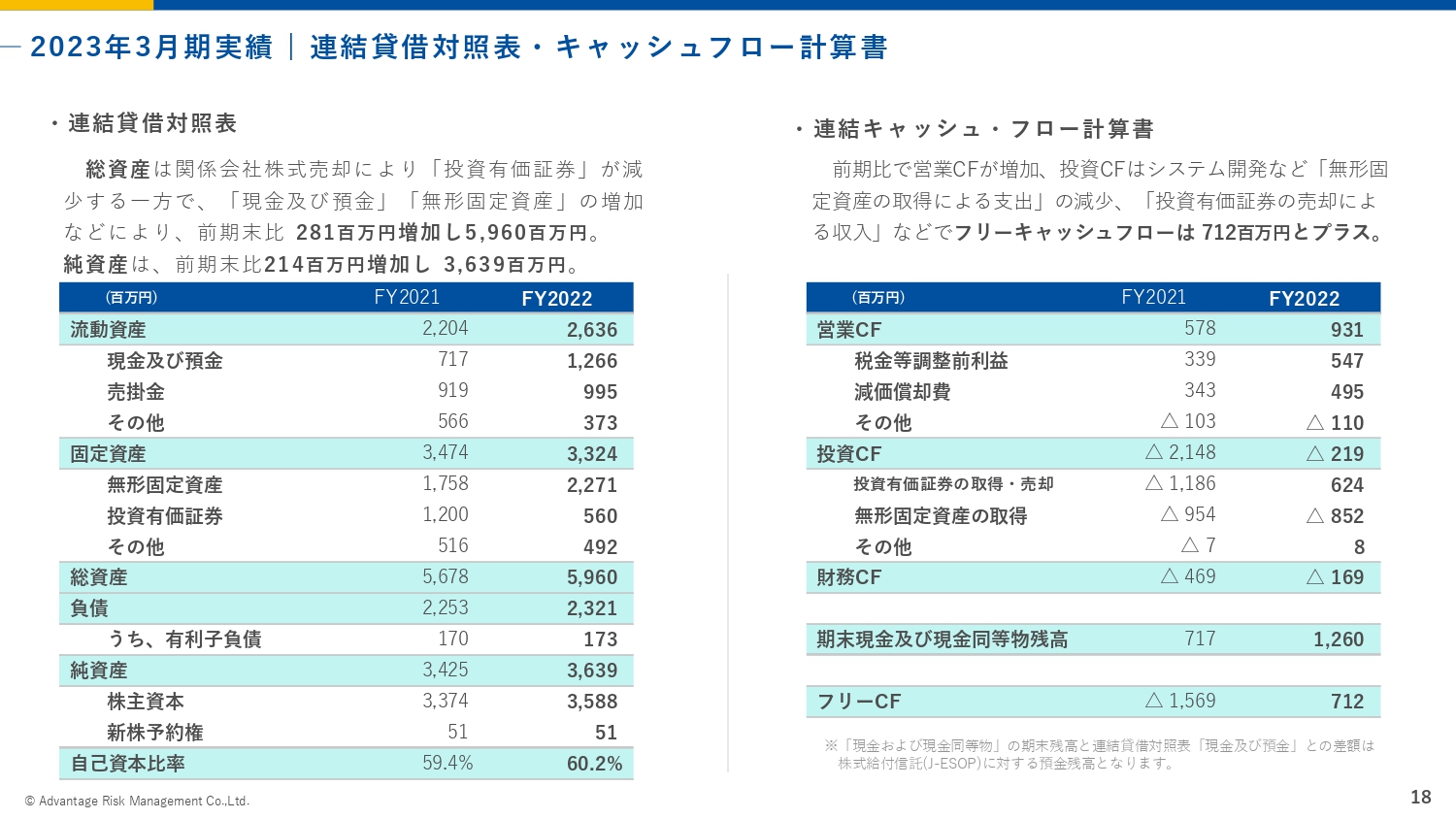

2023年3月期実績 | 連結貸借対照表・キャッシュフロー計算書

連結貸借対照表・キャッシュフロー計算書です。キャッシュフローについては、この数年は積極的なシステム投資に加えM&A等も行いましたので、「使う」方向になっていましたが、2023年3月期では大きく改善しています。

現金及び預金は12億6,000万円と、前期の7億1,700万円から改善しています。要因としては、営業キャッシュフローの改善と、リソルライフサポート株式会社への出資をいったん引き上げたことが挙げられます。出資した金額が返ってきたことにより、投資関連もプラスに転じています。

システムへの投資はこのまま継続していき、M&Aにも積極的に取り組みますが、常にキャッシュフローには注意しながら運営していきたいと考えています。

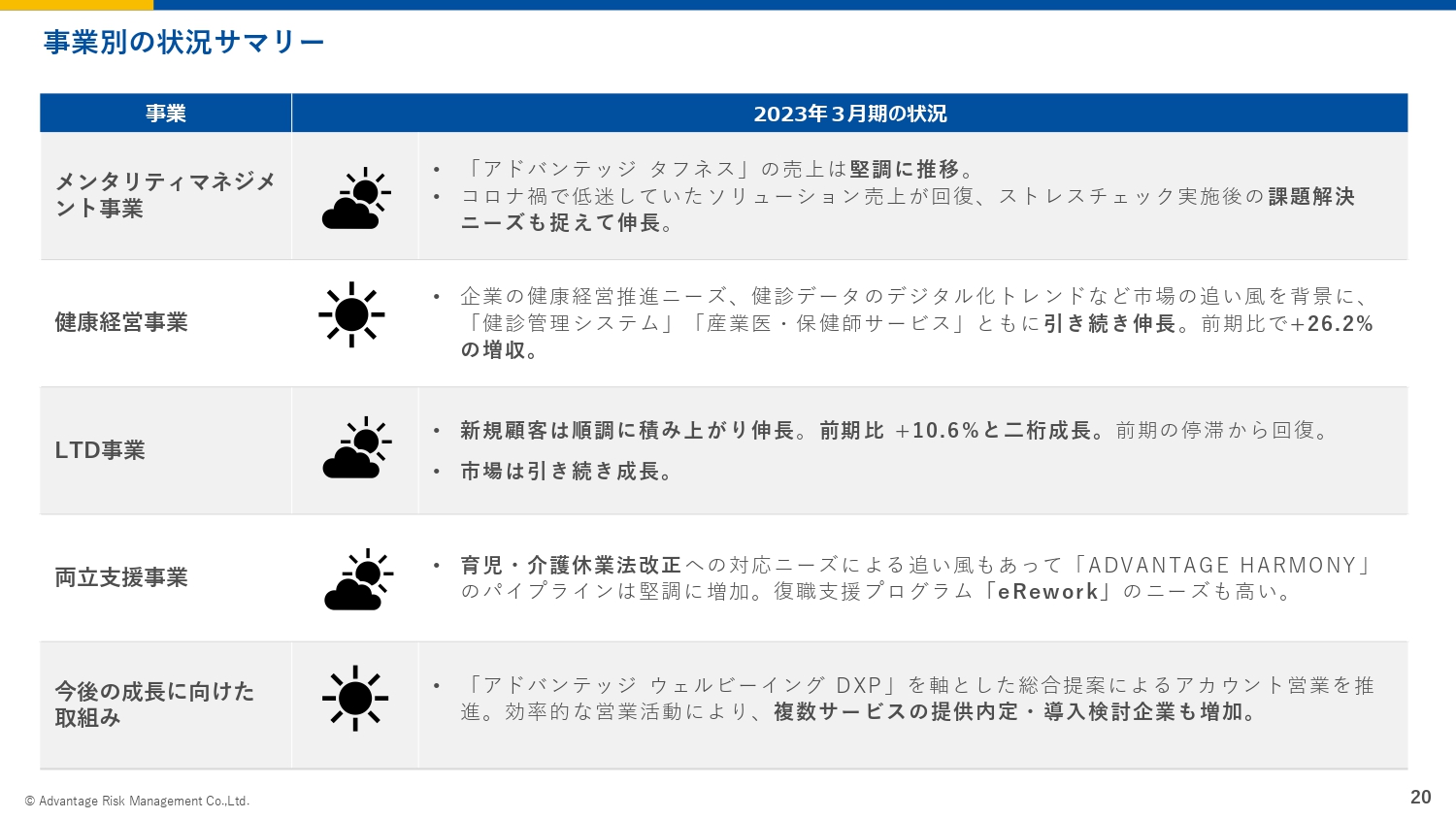

事業別の状況サマリー

事業別の状況です。サマリーとして、状況がひと目でわかるように「お天気マーク」で示しています。

メンタリティマネジメント事業は「曇りから晴れ」で、さほど悪くはありませんでした。健康経営事業は「晴れ」で、順調でした。LTD事業と両立支援事業も「曇りから晴れ」で、それほど悪くありませんでした。今後に向けた成長の取り組みは「晴れ」としています。

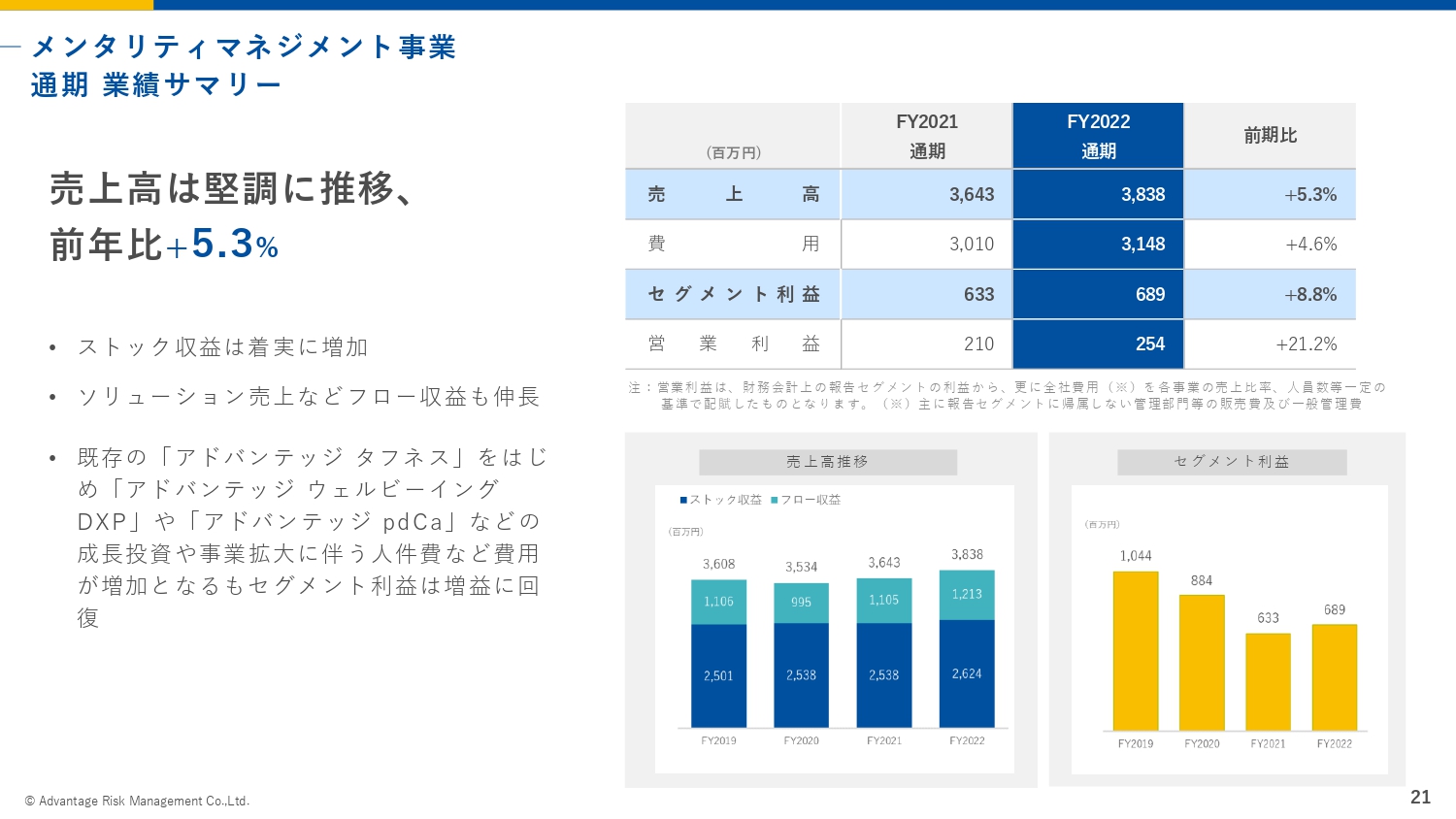

メンタリティマネジメント事業 通期 業績サマリー

メンタリティマネジメント事業です。主力商品「アドバンテッジ タフネス」は、ストレスチェック及びエンゲージメントサーベイ、生産性、ハラスメント等々を調べる、総合的な従業員のサーベイ機能です。それに付随したカウンセリングサービスに加えて、ストレスチェックやエンゲージメントサーベイの判明した課題に対する解決策を提供するソリューションを含む事業です。

売上高は前年比5.3パーセント増と、堅調な成長を実現しています。

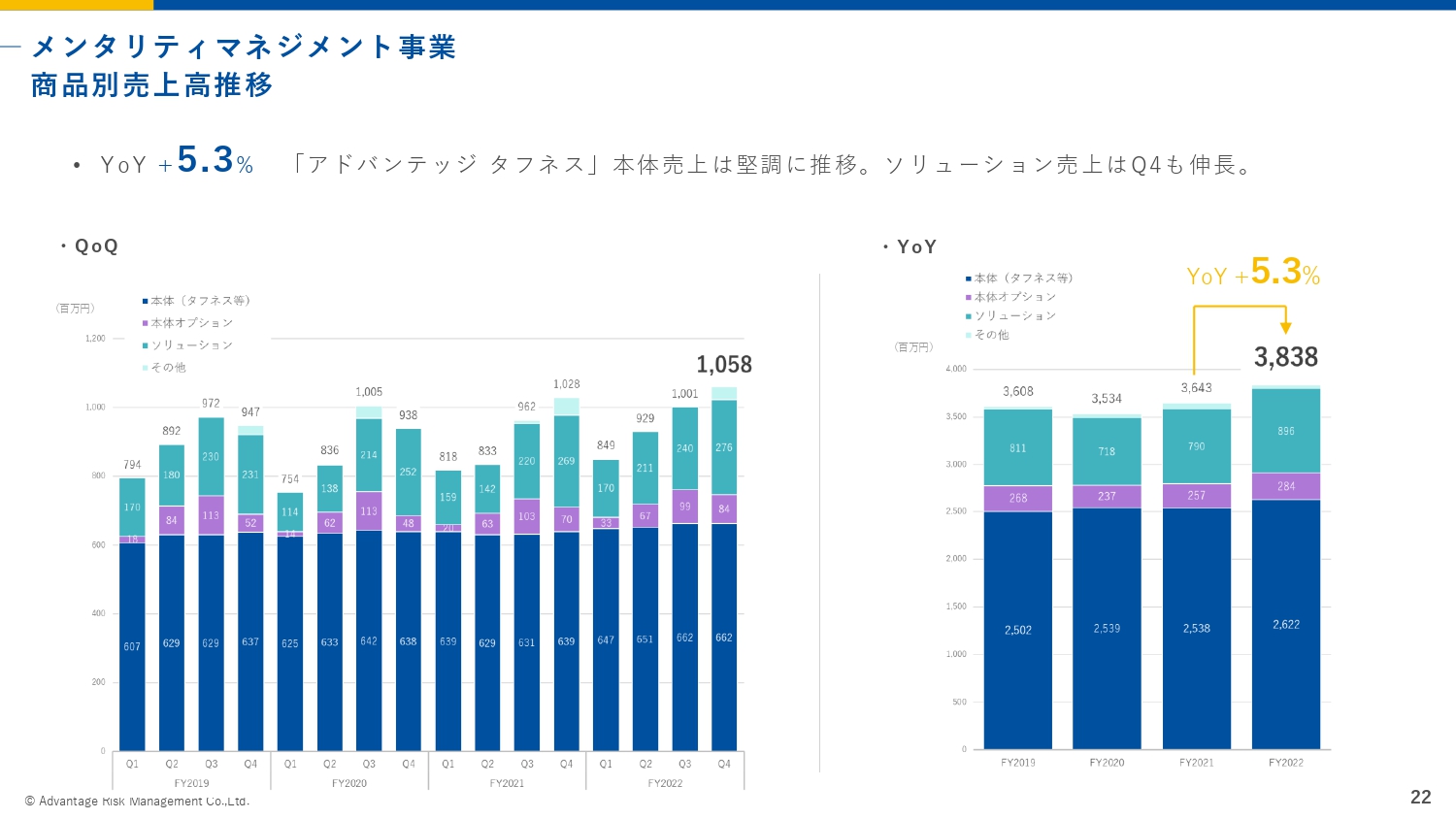

メンタリティマネジメント事業 商品別売上高推移

商品別売上高推移です。スライドでは、本体(タフネス等)、本体オプション、ソリューション、その他に分けて記載しています。昨年の本体(タフネス等)の売上高は順調に伸びています。

ソリューションは、新型コロナウイルスの影響があり、オンライン等でカバーしていましたが、特に対面系ソリューションは一時期落ち込みました。昨年は少し戻ってきていますので、新型コロナウイルスの影響が解消するにつれて、今年も引き続き「戻り基調」になるだろうと思っています。

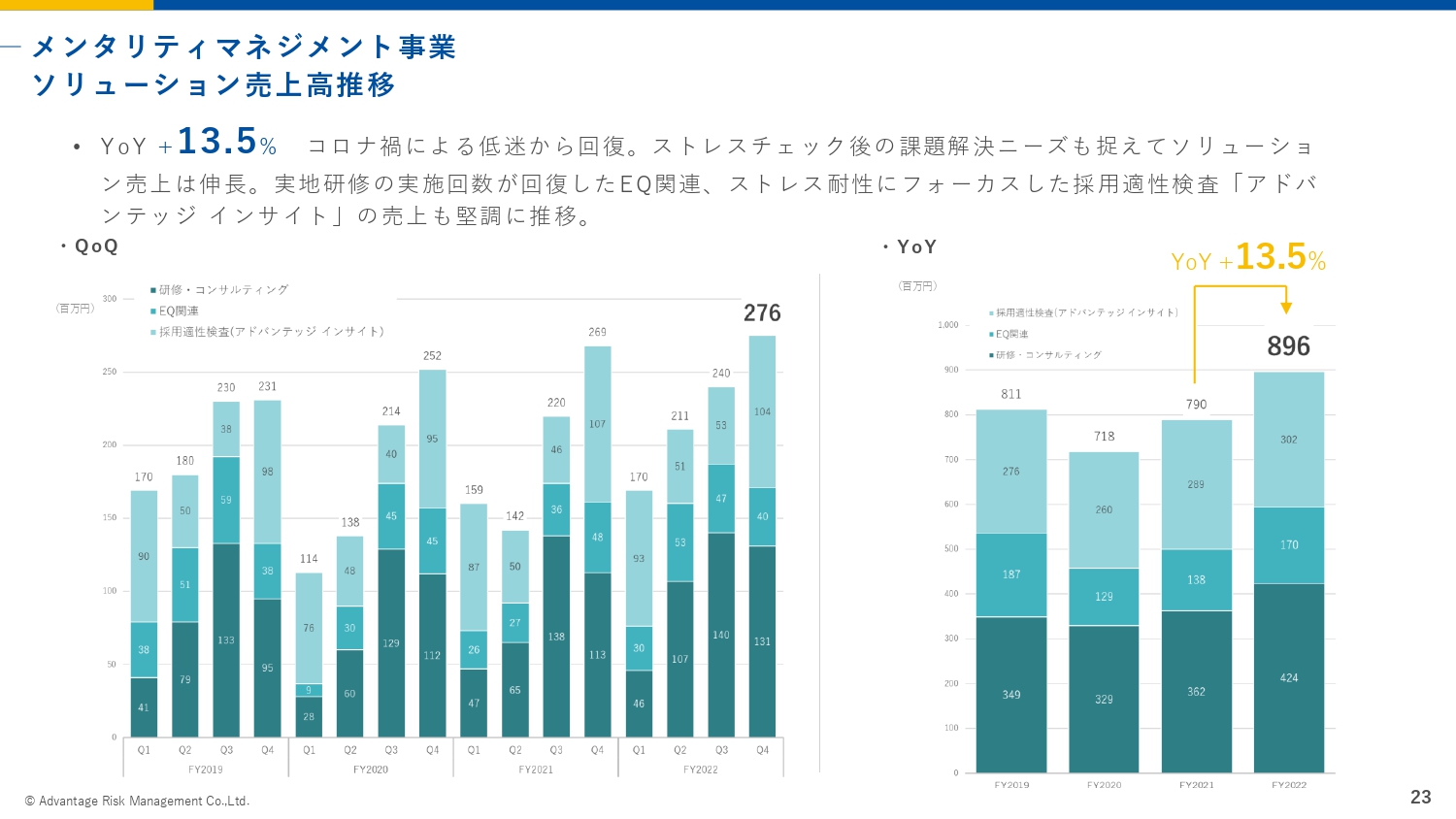

メンタリティマネジメント事業 ソリューション売上高推移

ソリューション売上高推移です。研修・コンサルティングと、当社の強みであるEQ関連を主力の製品として提供しています。EQでは、エンゲージメントやストレスを上手くマネージできる、感情面の能力トレーニングを行います。上司のEQの向上が、部下のストレスの軽減やエンゲージメントの向上につながるのではないかと考えています。

こちらは対面式のため、新型コロナウイルスの影響でいったん下がっていました。しかしながら、今期ようやく以前の水準に近付きつつありますので、今年度以降はこちらに注力していきます。

ストレス及びEQ面に関して採用の際にテストでチェックする「アドバンテッジ インサイト」の売上高が堅調に推移しています。コロナ禍においてオンライン面接で活用されるケースが比較的多く、EQに比べて落ち込みは激しくありませんでした。

最も伸びたのは「研修・コンサルティング」で、コロナ禍前の水準を上回ってきています。今後も、みなさま方の課題がわかった後のソリューションまで提供し、結果を出していけるサービスを提供したいと思っています。

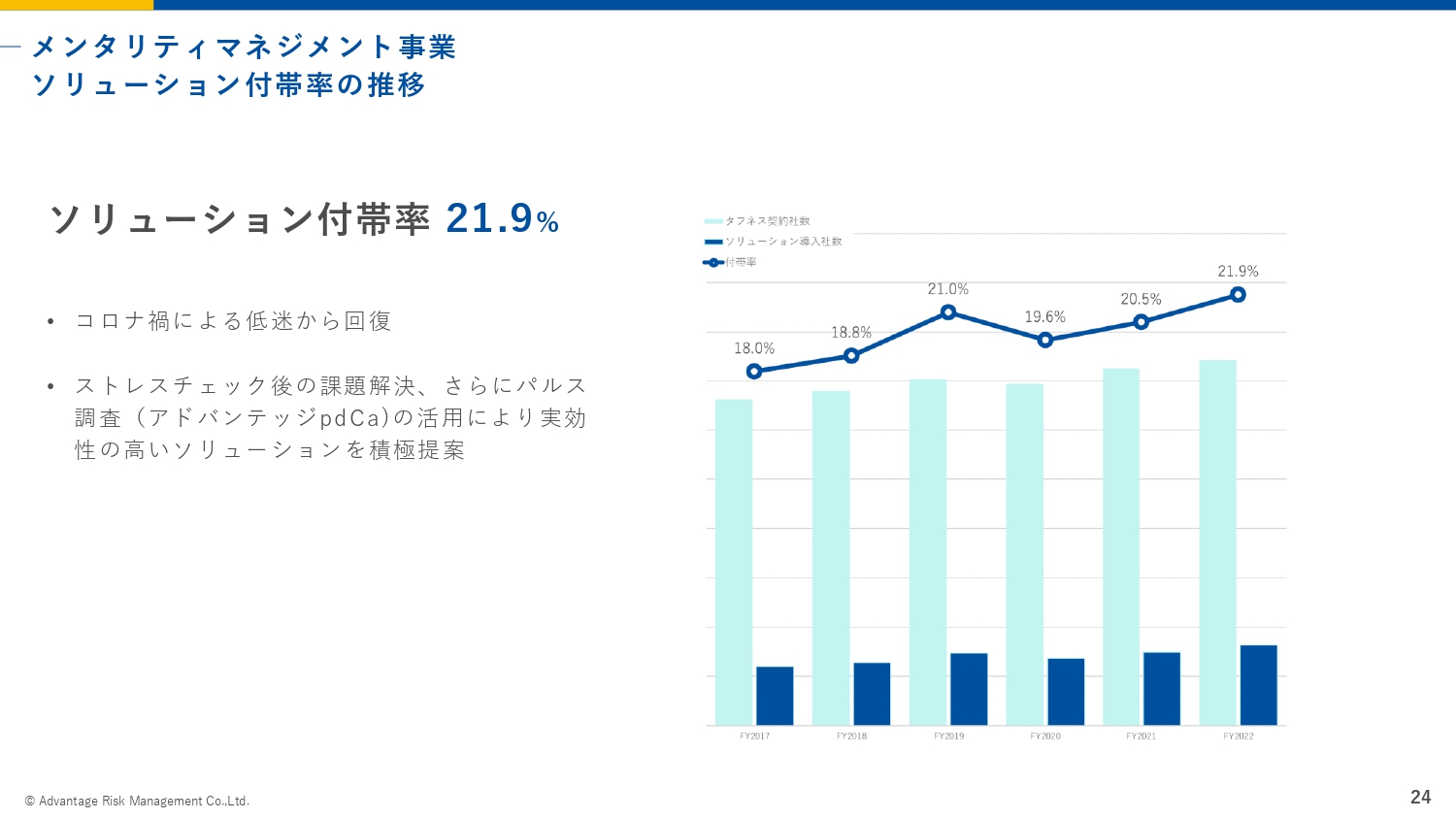

メンタリティマネジメント事業 ソリューション付帯率の推移

ソリューション付帯率の推移です。ウェルビーイングの状況を測るチェックシステム「アドバンテッジ タフネス」の利用企業のうち、カウンセリング以外の当社のソリューションを利用している企業の割合を示しています。

我々の目標は、このソリューション付帯率を100パーセントに近づけることです。チェックをした後に、問題点の解決策が実施されないことには成果が出ないからです。

もちろん自社でソリューションを実施している顧客企業もあります。必ずしもこの残りの80パーセントがソリューションを行っていないわけではありませんが、当社がソリューションまで関わるケースを増やし、この数字を伸ばしていきたいと思っています。

ソリューション付帯率は順調に伸びてきていますが、今後も伸ばしていきたいと考えています。ソリューション付帯率の向上は、単価の向上はもちろん、お客さまの成果の創出と、既存客の維持につながりますので、非常に重視している指標です。

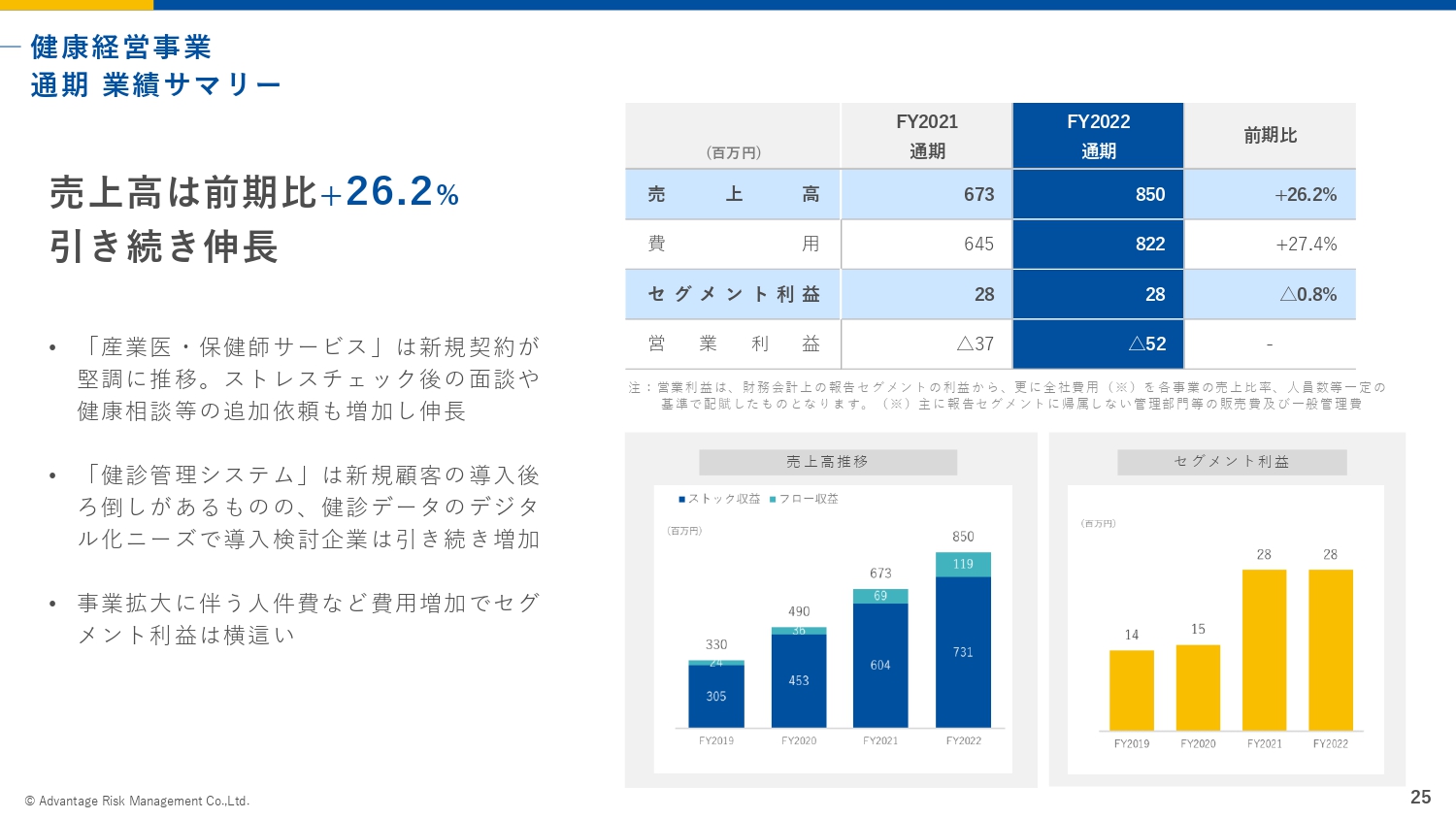

健康経営事業 通期 業績サマリー

健康経営事業には、大きく2つのビジネスがあります。1つは、産業医や保健師を企業にご紹介する、産業保健スタッフ関連のビジネスです。もう1つは、健康診断データのデータベース化や、健康診断の予約業務を代行するビジネスです。また、特定保健指導の健康指導も始めていますが、まだ売上は少ない状況です。

健康経営事業については、ここ数年非常に順調に伸びており、2023年3月期も引き続き伸長しています。

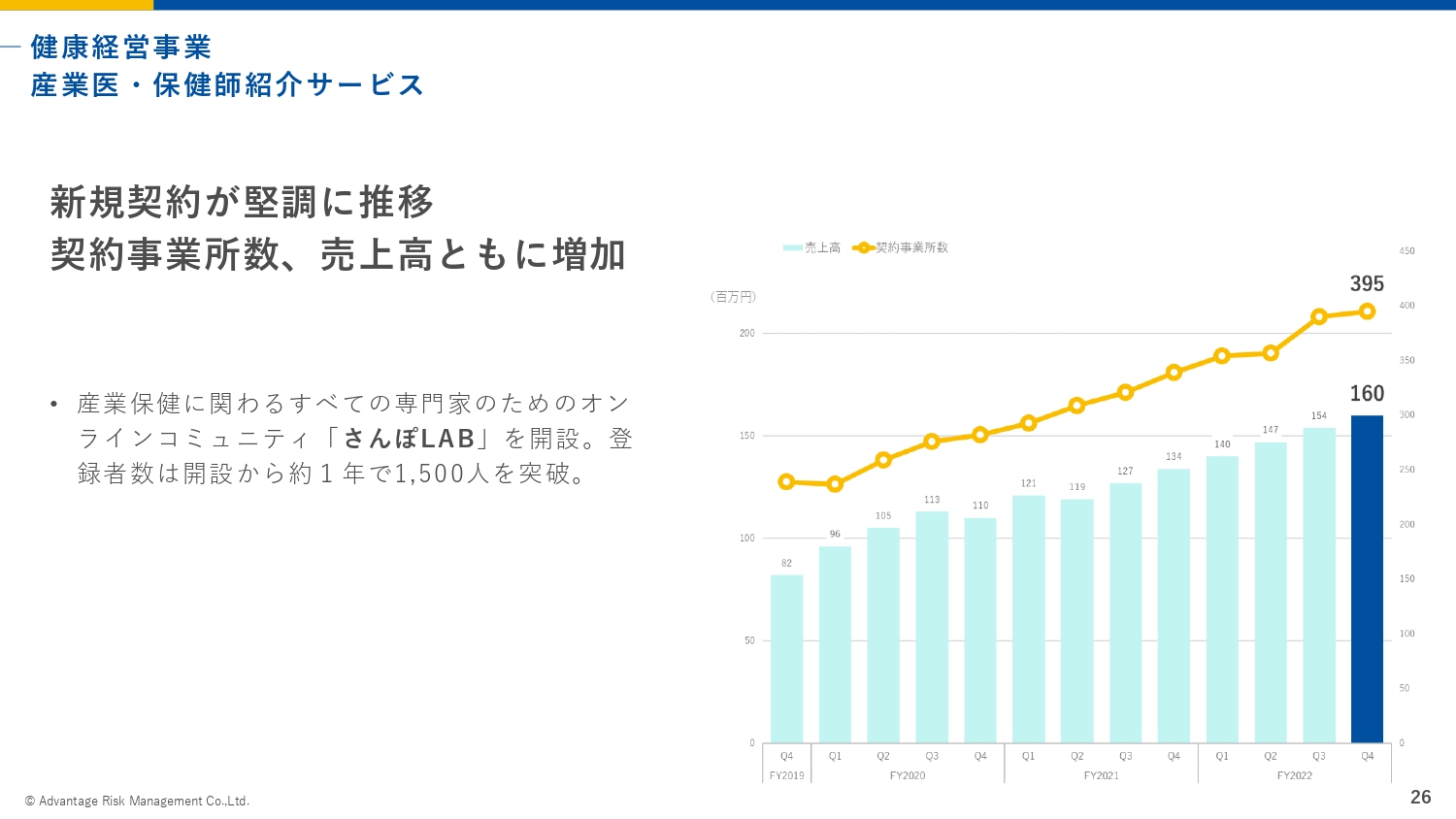

健康経営事業 産業医・保健師紹介サービス

産業医・保健師紹介サービスです。スライドのグラフのとおり、売上高、契約事業所数ともに、四半期ごとに順調に伸びています。

ご紹介した産業医・保健師のネットワーキングに加えて、当社がご紹介できる産業医・保健師を確保する両方の目的で、オンラインコミュニティ「さんぽLAB」を立ち上げました。開設してまだ1年ですが、おかげさまで登録者数は1,500名を突破し、この領域のオンラインコミュニティでは比較的大規模になってきています。

現在も登録者数は順調に伸びています。今後は、当社に登録している産業医・保健師の情報交換、もしくは今後もご紹介する方々のリソースとして、さらに、当社サービスを産業医・保健師にご理解いただき、担当企業にご紹介いただけるような、戦略的な使い方をしていきたいと思っています。

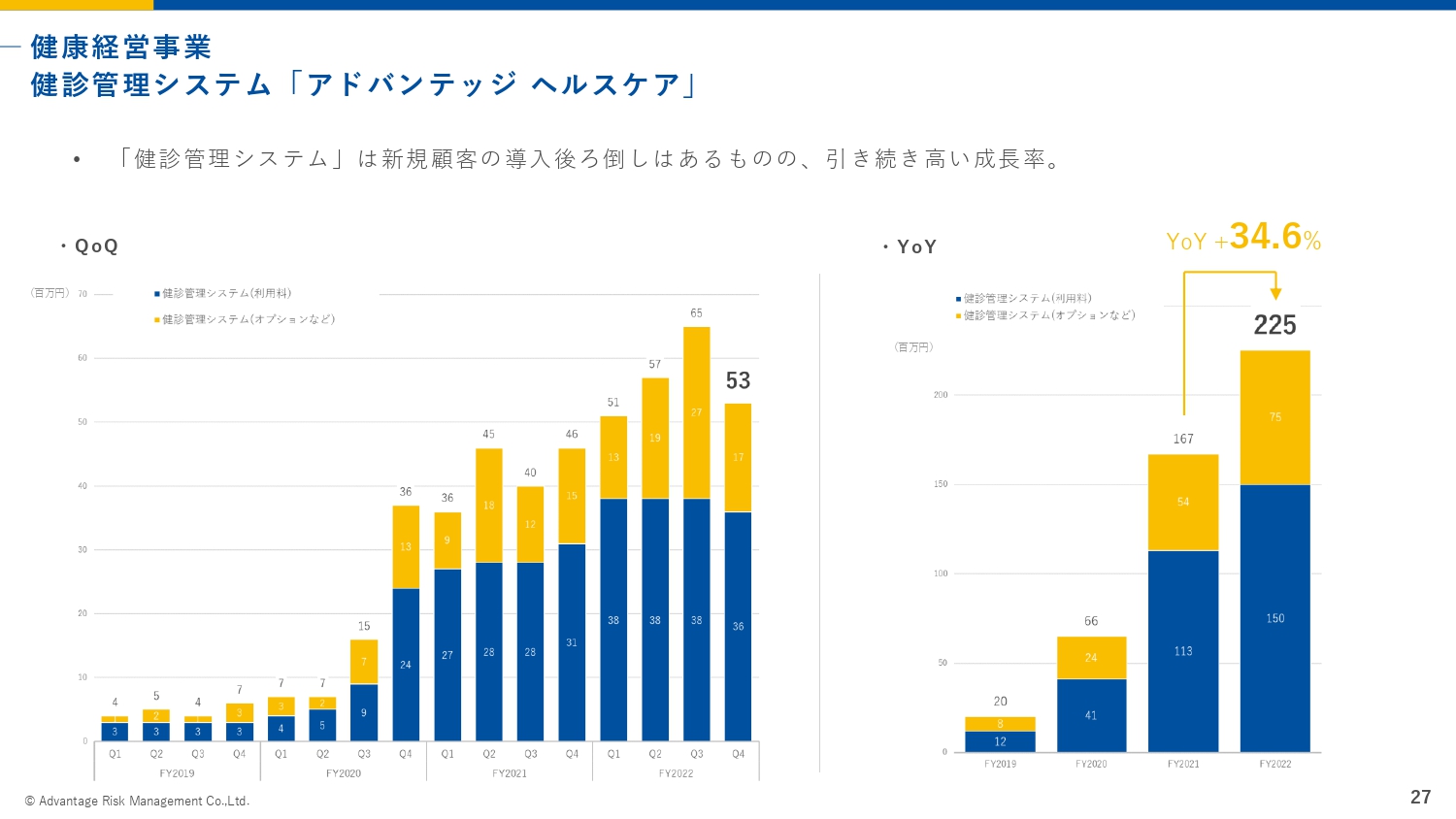

健康経営事業 健診管理システム「アドバンテッジ ヘルスケア」

健診管理システム「アドバンテッジ ヘルスケア」についてです。順調に伸びてはいますが、少し単価が高いこともあり、意思決定が後ろ倒しになっている傾向があります。売上高は昨年順調に伸びましたが、四半期ごとで見ると少し停滞していますので、てこ入れしていきたいと考えています。

ただし、契約自体の見込みは非常に順調ですので、今期は後ろ倒しになっている案件をきちんとクロージングしていくことで、成長基調を維持したいと思っています。

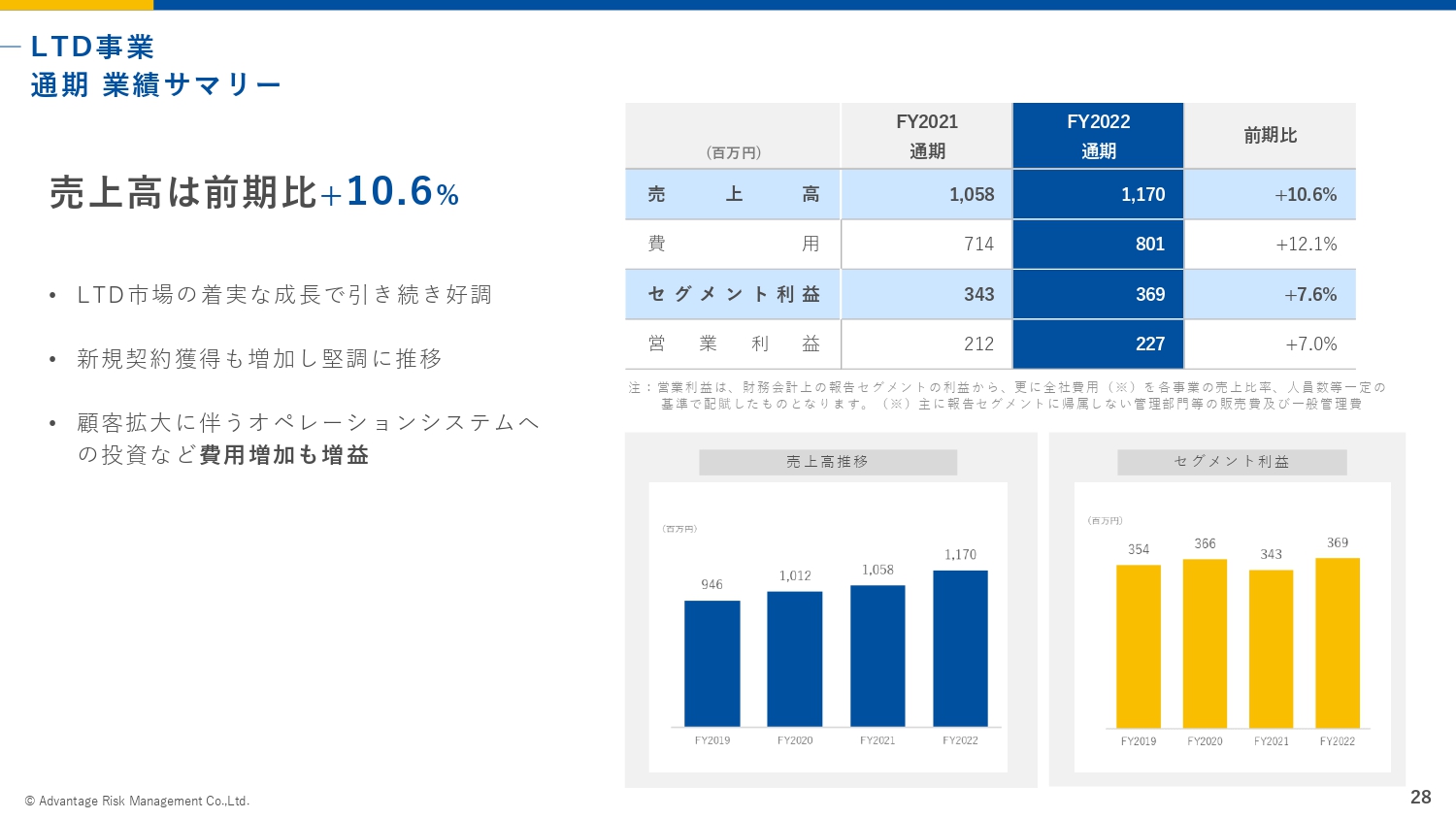

LTD事業 通期 業績サマリー

LTD事業です。団体長期障害所得補償保険(GLTD)は、会社で働いていた方々が心や体の病気、ケガ等々で休職せざるを得ない状況になった時に、会社や国の補償では時間的にも金額的にも限りがありますので、保険で上乗せして収入面で困らないようにするものです。

当社は保険会社ではありませんので、位置付けは代理店となります。ただ、非常に専門的なサービスですので、通常の代理店とは異なりかなりの専門性を有したさまざまな業務をしており、当社は特殊な位置付けにあります。

LTD事業の売上高は11億7,000万円で、前期比10.6パーセント増と非常に順調に伸びました。

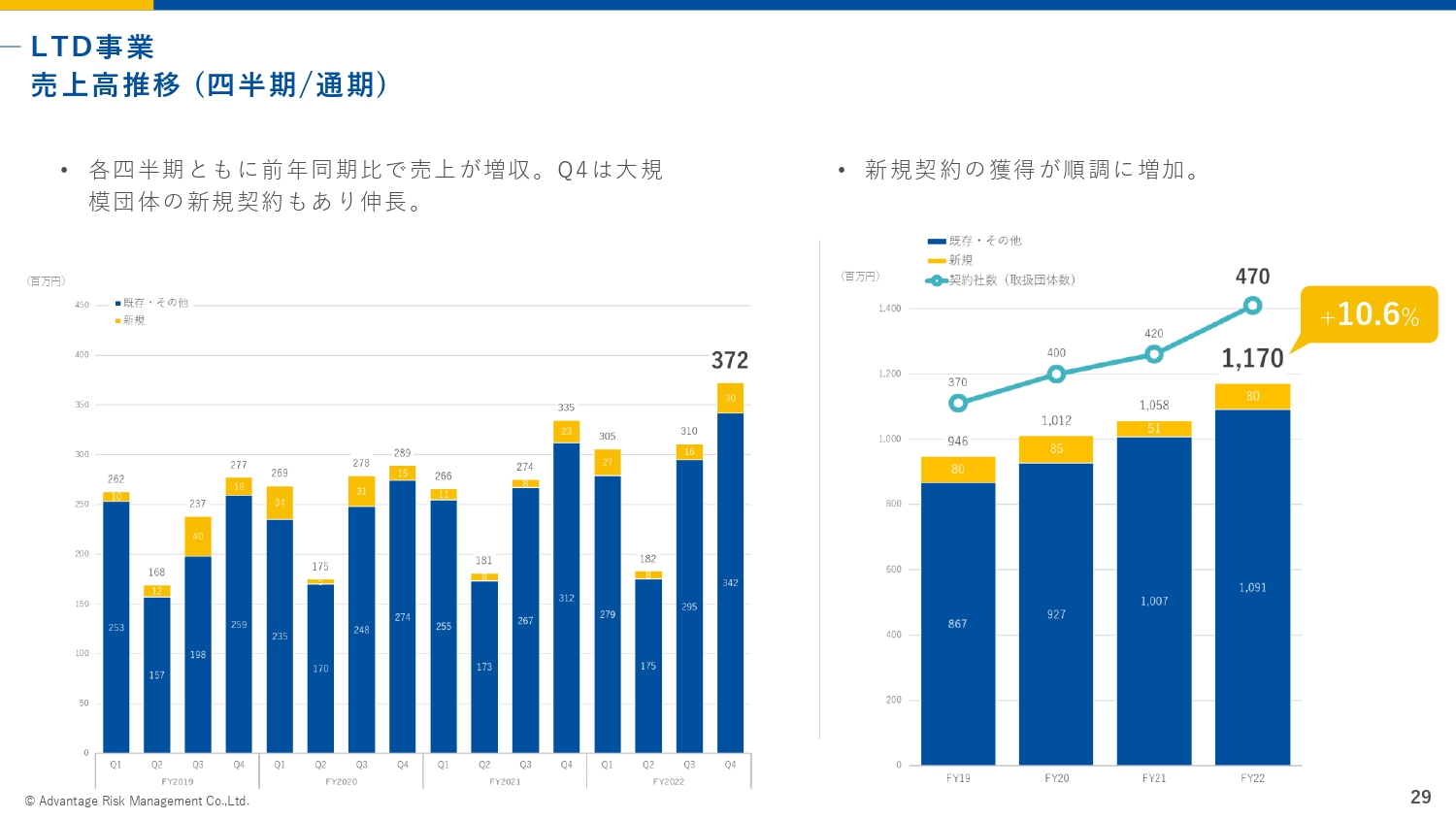

LTD事業 売上高推移 (四半期/通期)

スライド右のグラフは、新規契約と既存契約に分かれています。前年の新規契約が既存契約に回ることに加えて、従業員個人参加の任意部分を毎年募集しており、参加者が増えると既存の契約は伸びます。昨年の新規プラス、既存のお客さまからの個人の参加者の増加もあって、既存契約は堅調に推移しました。

新規契約については、2021年度はやや少なかったのですが、2022年度においては、以前のように良い数字が出てきました。LTD事業に関しても、引き続き拡大基調となっています。

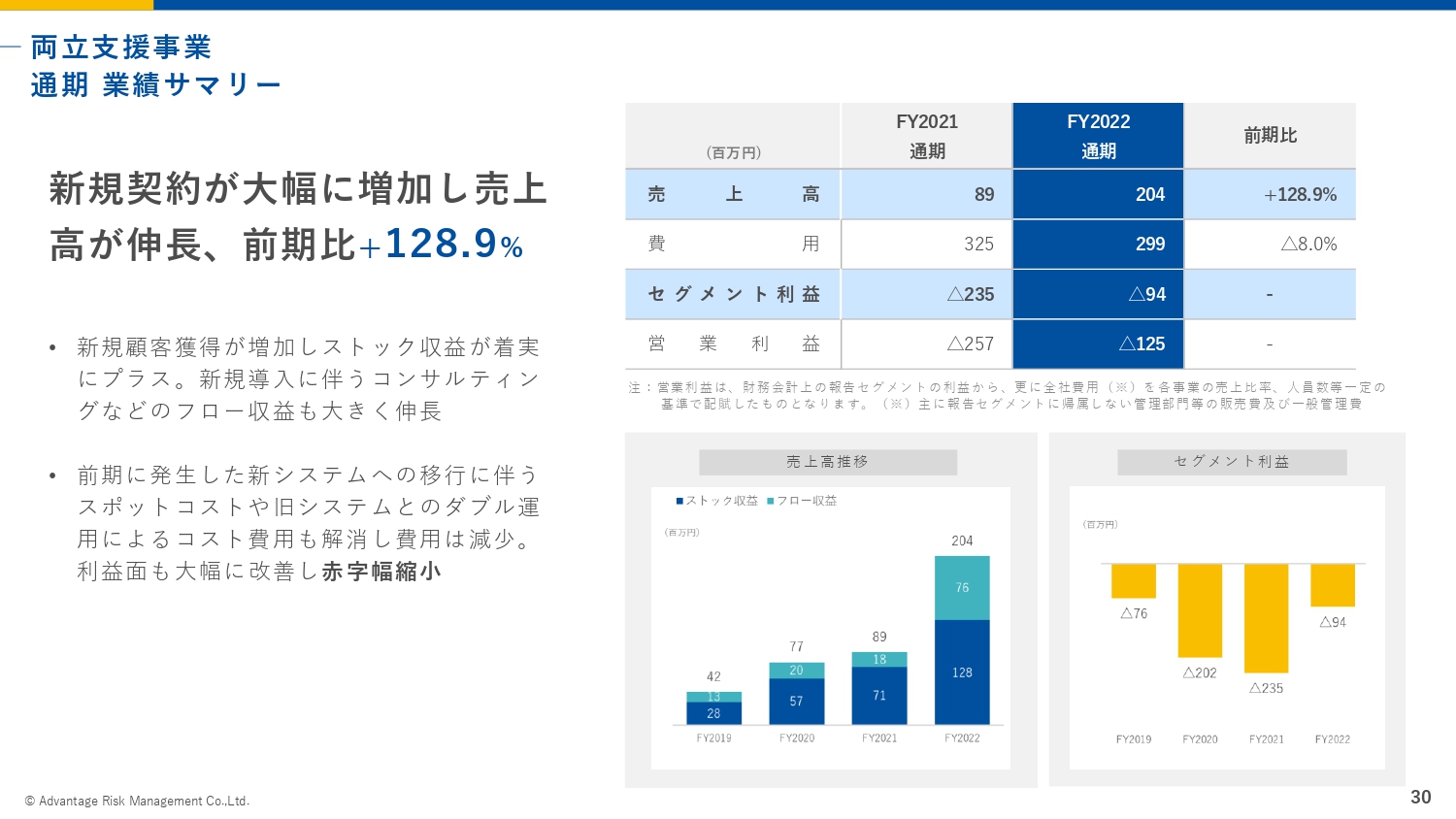

両立支援事業 通期 業績サマリー

両立支援事業です。両立支援とは、仕事とプライベート上の課題の両立です。人生には、病気やケガによる休職、育児や出産、介護など、ライフステージに合わせてさまざまなトピックがあります。

そのトピックにより、一時的に仕事を休まなければならない、もしくは戻った後も少し支援が必要な方々が、安心して休めるようにサポートし、また、会社としてもそのような方々を効率よく管理できるように、休職の間にロイヤリティを高め、能力を向上してもらえるように支援します。

また、メンタルに負担がかかって復職が失敗するケースも少なくありませんので、復職に失敗しないように、また、復職後の育児や介護で課題を持つ方々の負担を少しでも減らすといった支援を行うビジネスです。

このビジネスの中心となっている商品を2つご紹介します。1つ目は、SaaSのASPシステム「ADVANTAGE HARMONY」です。従業員が休職すると会社の人事には、休業者の管理業務が発生します。休職時にも、復職時にも対象者にさまざまな書類を提出してもらったり、面談したりと、いろいろなやりとりを発生します。しかしながら、休業者はそれぞれ状況も休職期間も異なるため、すべて管理しなくてはなりません。

通常の人事システムは、システム開発がかなり進んでいるにもかかわらず、休業者管理の部分はまったく整備が進んでいません。大手企業であっても、「Excel」等を使った分散型の管理システムを採用しています。昨年の10月に育児・介護休業法が改正され、男性が育休を取得しやすくなるように企業が積極的に推進しています。その際に、分散して育休をとることが可能になりました。

しかしながら、管理する側は大変です。累積管理もしなければならず、育休を取得する、または復職する度に業務が発生し、非常に負担がかかります。従来の「Excel」を使った分散型システムですら、非効率的でミスが多かったものが、育児・介護休業法の改正により、さらに業務が煩雑化となり、問題が肥大化しています。

当社はこのような状況に対応するために、休業者管理・復職支援クラウドシステム「ADVANTAGE HARMONY」を提供しています。

もう1つの商品は、「eRework」です。こちらは、精神的な事情により休業していた方が、復職に失敗するケースが多いため、疑似的に仕事をする環境を作ります。毎朝起きられるか、集中して作業ができるのか等を見える化します。昔からリワーク施設はありましたが、施設によってばらつきがあったり、必要な時に空きがなかったりするため、「eRework」はオンラインで休業者の復帰をサポートします。こちらもカットオーバーしています。

この2つの商品が中心です。戦略的な商品システムのため、かなり大きな投資をしてがんばってきたこともあり、おかげさまで2023年3月期には売上も順調に伸びています。まだ赤字ではありますが、減少してきており、今期以降は収益・利益面でもかなり貢献する見通しが立ってきた期待のビジネスです。

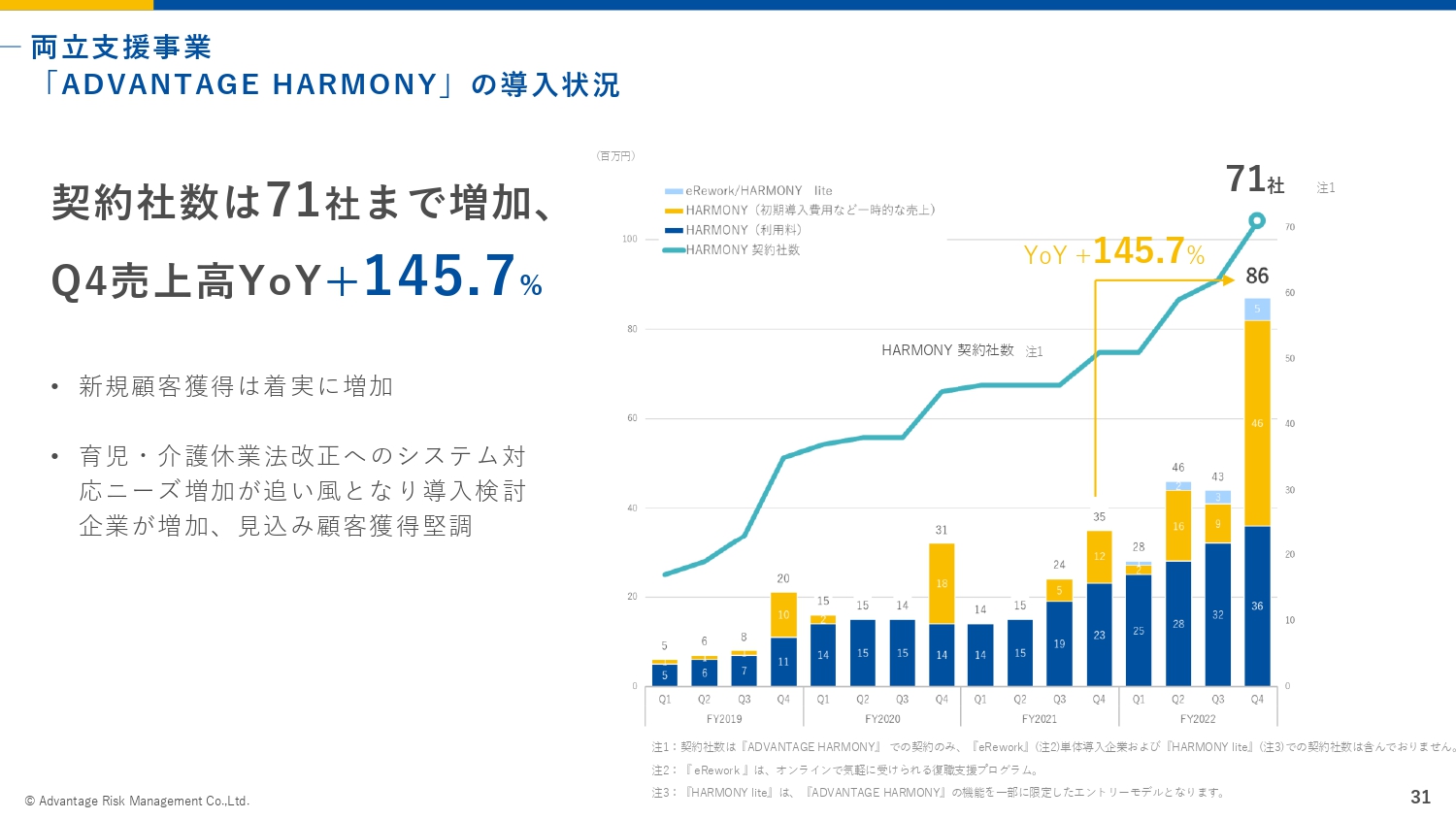

両立支援事業 「ADVANTAGE HARMONY」の導入状況

「ADVANTAGE HARMONY」の四半期ごとの導入状況です。折れ線グラフは導入契約企業社数、棒グラフのうち青色が利用料、黄色は初期導入費用等です。ご覧のとおり、第4四半期に契約企業数がジャンプアップしています。

昨年の10月に育児・介護休業法が改正され、さまざまなプロモーションを行ってきました。実際に始まってみると企業にとって大変だということで、改正から数ヶ月が経ち、みなさまの関心がぐっと高まってきました。こちらも今期以降のニーズをきちんと捉え、成長の確度をさらに高くしていきたいと思います。

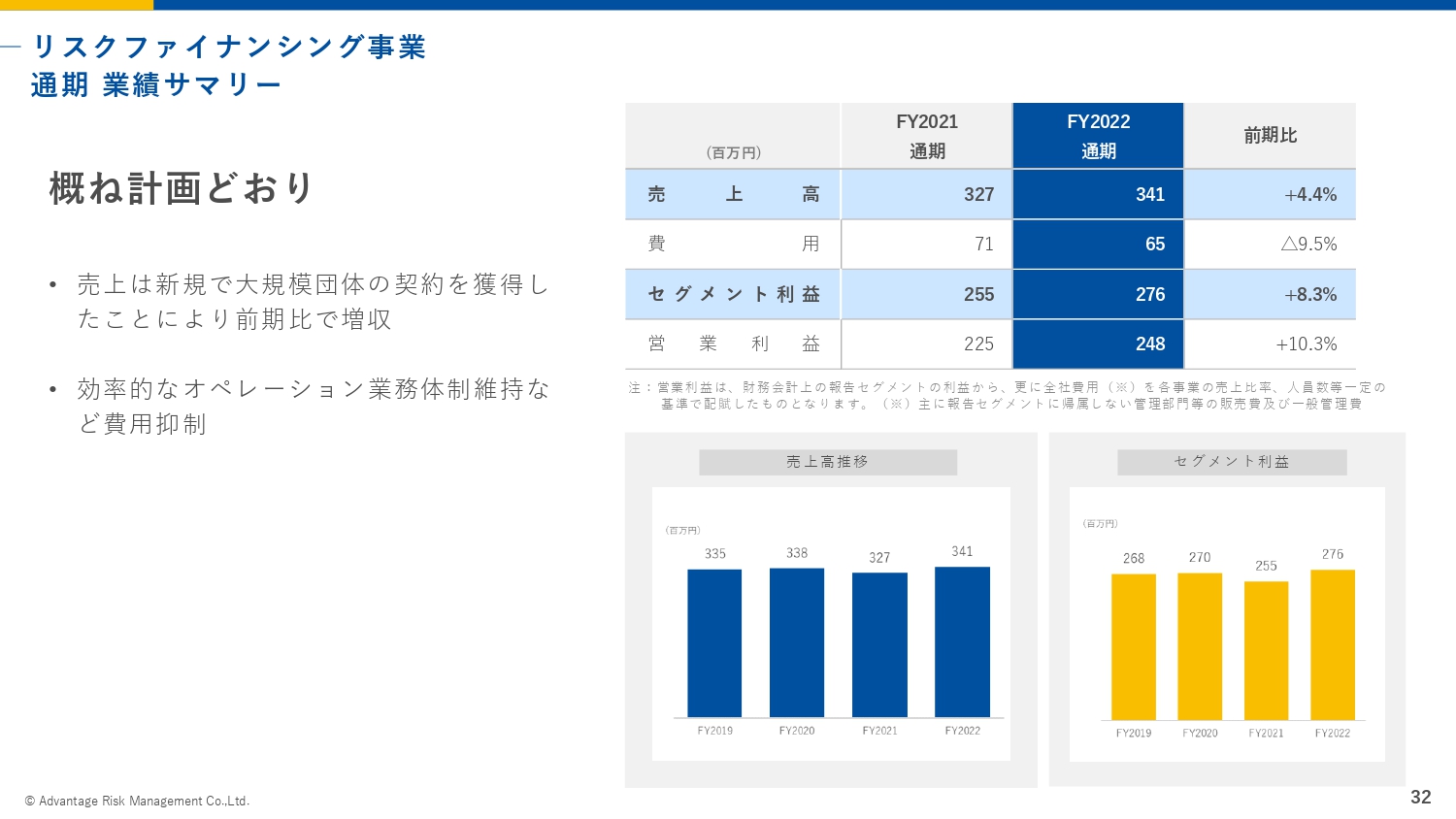

リスクファイナンシング事業 通期 業績サマリー

リスクファイナンシング事業です。団体長期障害所得補償保険以外の従業員向けの保険です。アフラック生命保険株式会社のがん保険の取り扱いが多くなっています。過去のM&Aでアフラック生命保険株式会社のがん保険を多く保有している企業を買収した経緯があり、そちらの契約を維持及び拡大しています。急成長する部分はなく、堅調に推移していますが、利益という意味では非常に高収益です。

他の成長部門を支える重要なセグメントになっており、昨年も堅調に推移している他、がん保険以外の従業員向けの大きな保険もいくつかとれたこともあり、売上高は前期比4.4パーセントの増加になりました。今後も現状を維持した上で、高収益が継続すると考えています。

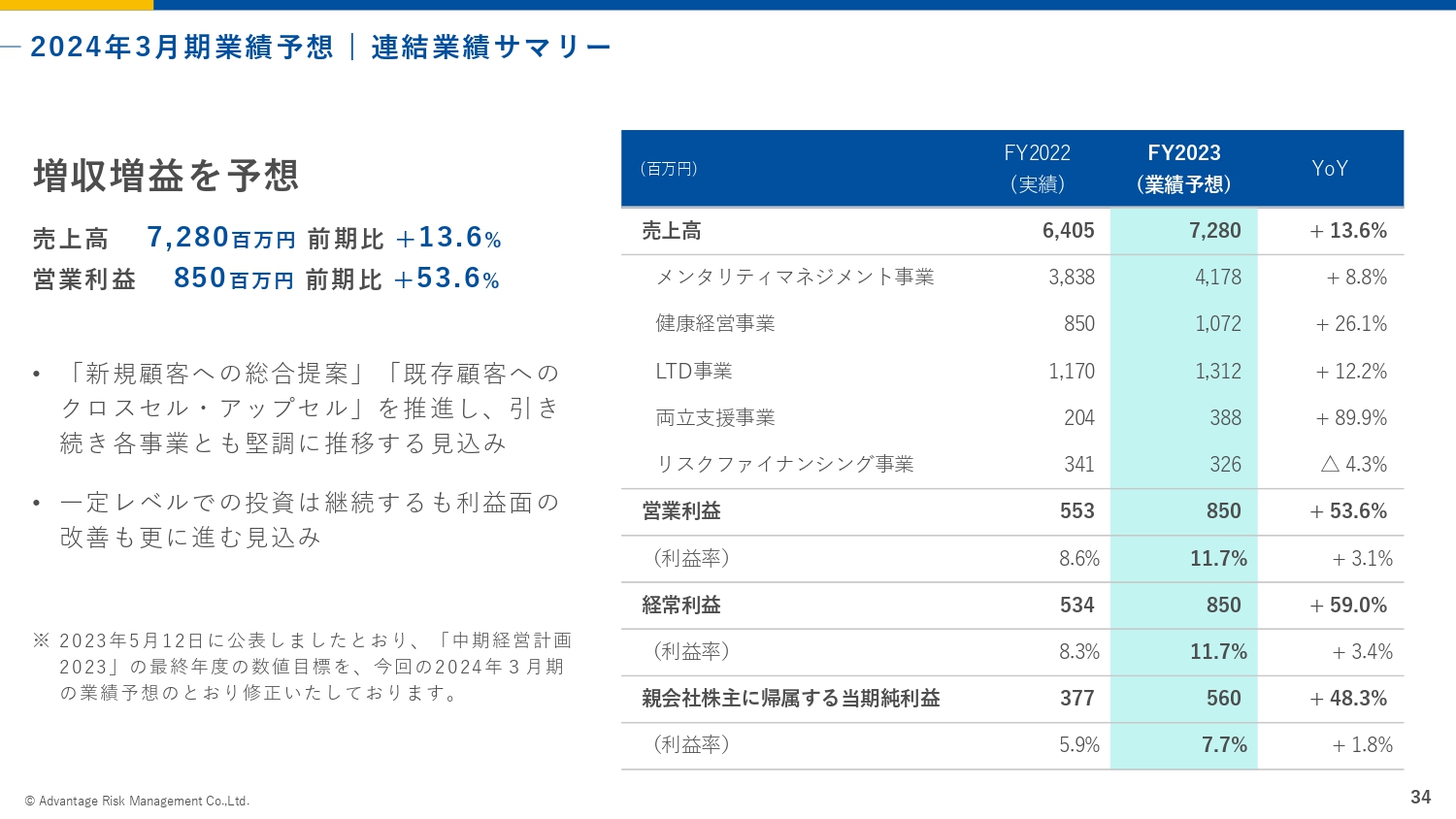

2024年3月期業績予想 | 連結業績サマリー

2024年3月期の売上高は72億8,000万円、前期比でプラス13.6パーセントを計画しています。各事業の内訳はスライドに記載のとおりですが、さらに成長率を高めていきたいと考えています。

営業利益と経常利益はそれぞれ8億5,000万円、営業利益は前期比で53.6パーセントの増加、経常利益は59パーセントの増加を見込んでいます。

数年前に、主力の「アドバンテッジ タフネス」というメンタリティマネジメント事業の主力商品を刷新した時に、利益が1年間下がった時期がありましたが、それ以前のレベルに戻していく計画となっています。

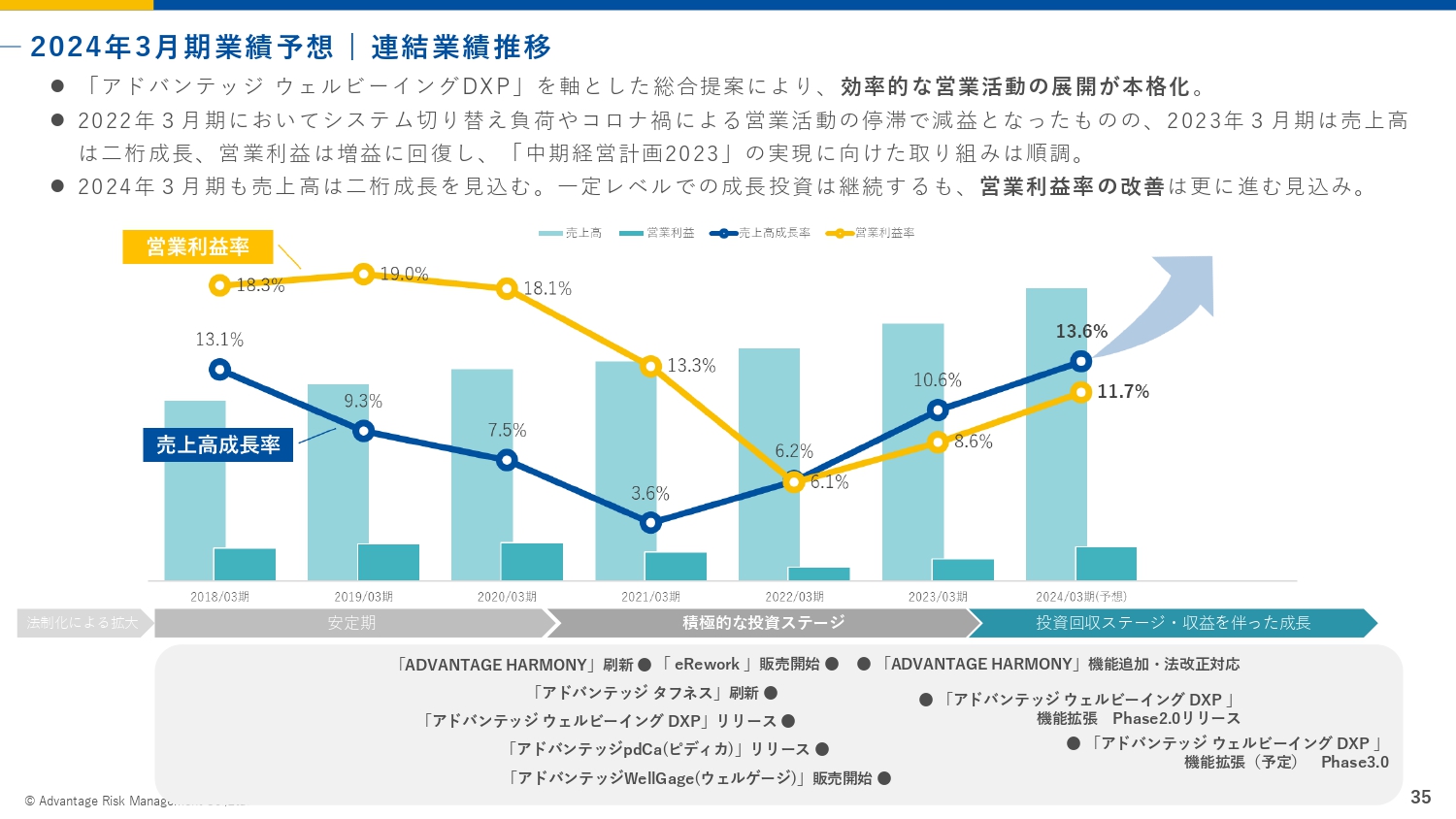

2024年3月期業績予想 | 連結業績推移

スライドには、過去の推移を示しています。2022年3月期は、売上高の伸び率及び利益率が停滞しました。同年に先ほどお話しした「アドバンテッジ タフネス」の刷新により、セキュリティを高め、内容を改善した結果として、現在も好評をいただいています。

しかしながら、刷新をした年は、導入時にシステム開発の管理がうまくいかなかったこともあり、バグ等により、お客さまへのご説明とトラブル対応に時間をかなり費やしました。システム等に対して、積極的に投資は行っていた一方、売上がなかなか伸びず、売上と投資にずれが生じ、一時的に少し利益率が下がっていました。

おかげさまで、少しずつそのずれは解消し、売上高成長率や営業利益率が改善しています。来年度も、売上高は二桁成長を見込んでおり、2025年度以降も引き続き成長ができる素地を、今年度は十分に確保していきたいと思っています。

2024年3月期業績予想 | 株主還元

配当についてです。安定的・継続的な配当を念頭にし、目安としては30パーセントから35パーセント程度でお話ししていますが、2024年3月期は今期の10円から2円増配の12円を計画しています。

中期経営計画2023の進捗

中期経営計画2023の進捗状況です。中期経営計画2023については、先ほどお話しした売上高と利益の1年間の停滞もあり達成が難しいため、決算発表と同時に修正させていただきました。

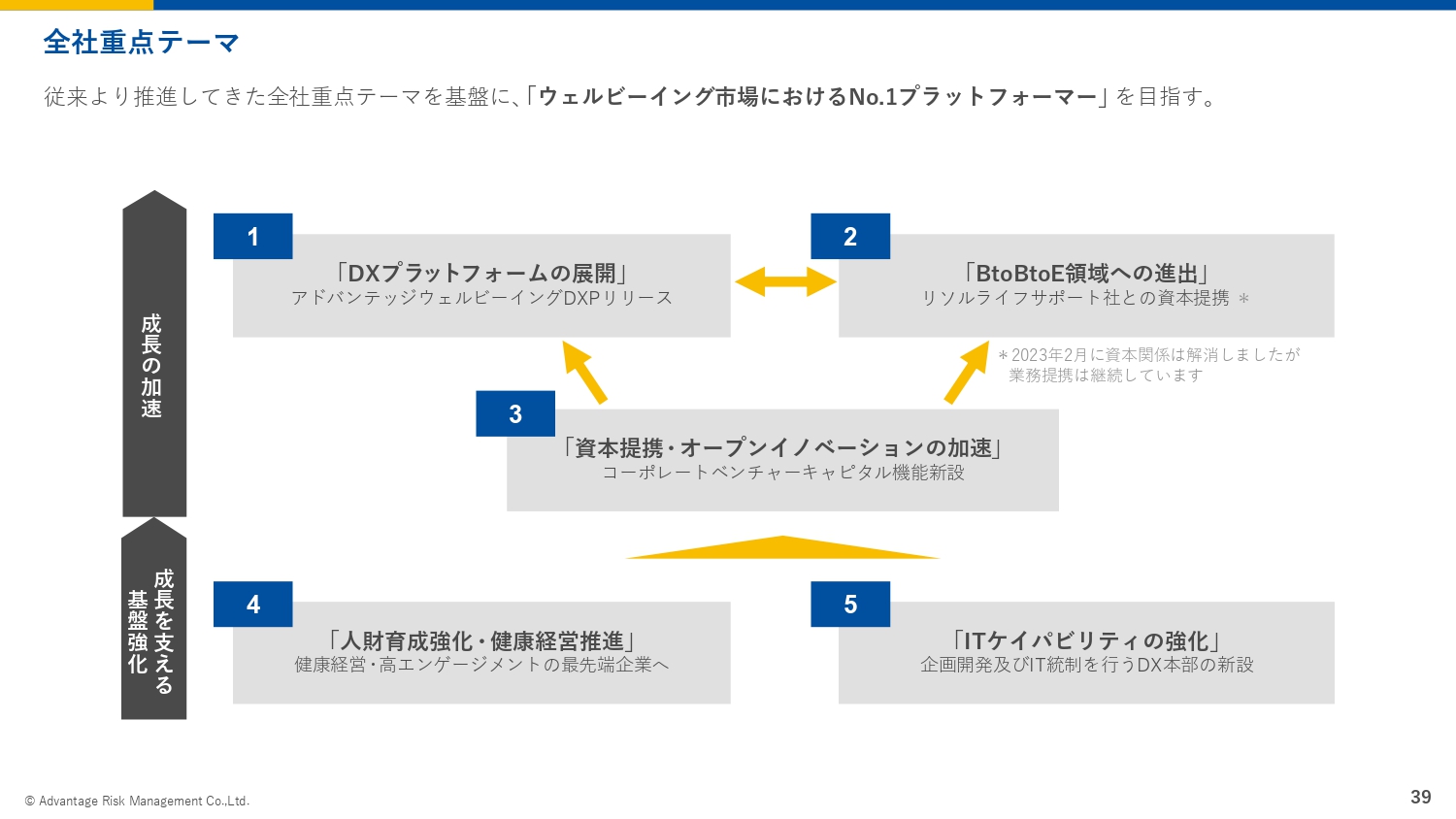

ただし、こちらに記載している中期経営計画で目指していたもの、「DXプラットフォームの展開」「BtoBtoE領域への進出」「資本提携・オープンイノベーションの加速」「人財育成強化・健康経営推進」「ITケイパビリティの強化」は、それぞれの分野で順調に進捗しています。

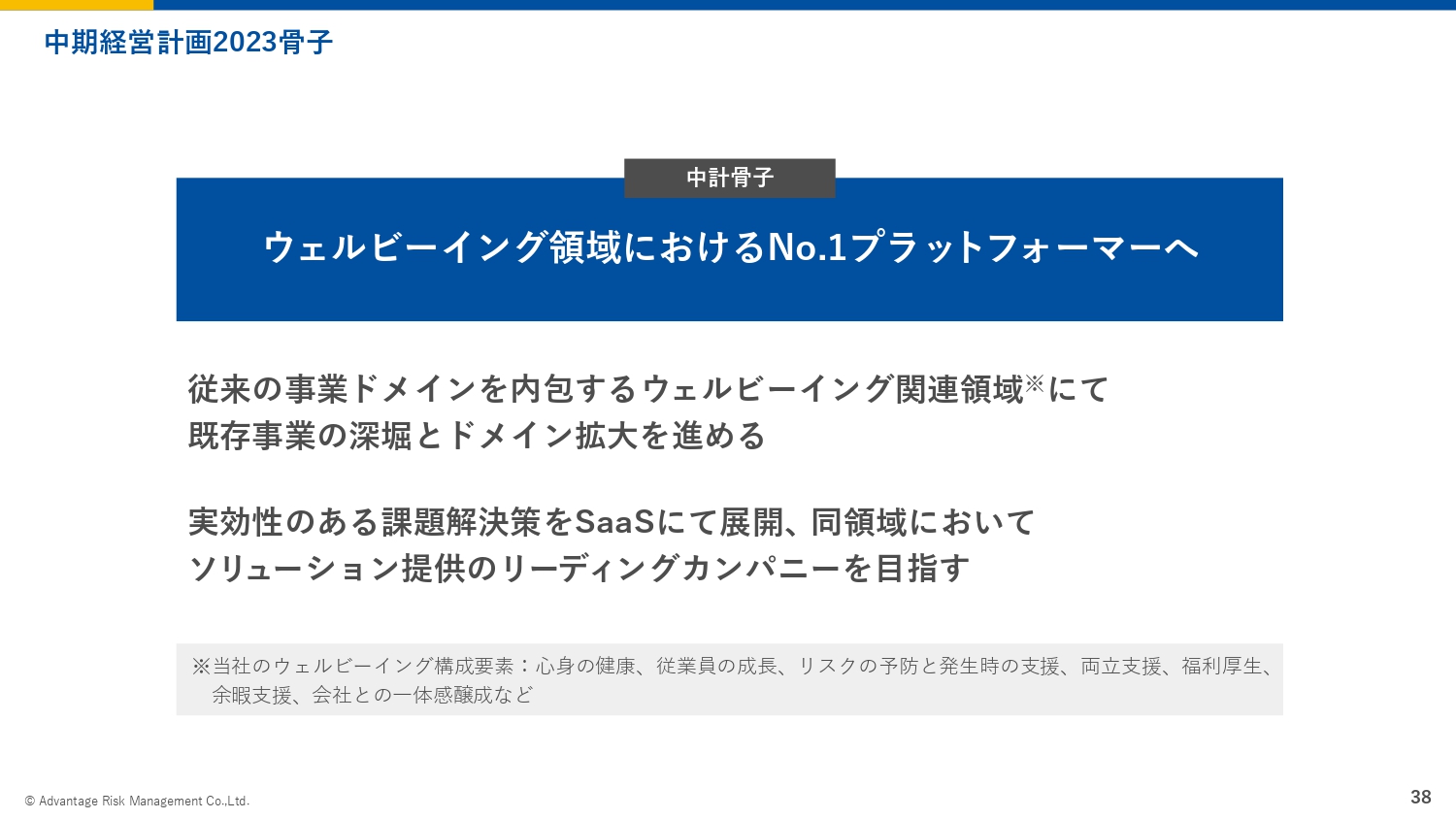

中期経営計画2023骨子

まず中計で目指しているものとして、「ウェルビーイング領域におけるNo.1プラットフォーマー」のポジションを構築することが大きな目標です。

全社重点テーマ

具体的には、5つの領域を掲げています。「DXプラットフォームの展開」「BtoBtoE領域への進出」、それを支える「資本提携・オープンイノベーションの加速」、その全体の基盤となる「人財育成強化・ 健康経営推進」「ITケイパビリティの強化」です。これらの達成を、数値目標と同時に目指していこうとスタートし、今年度で最終年を迎えます。

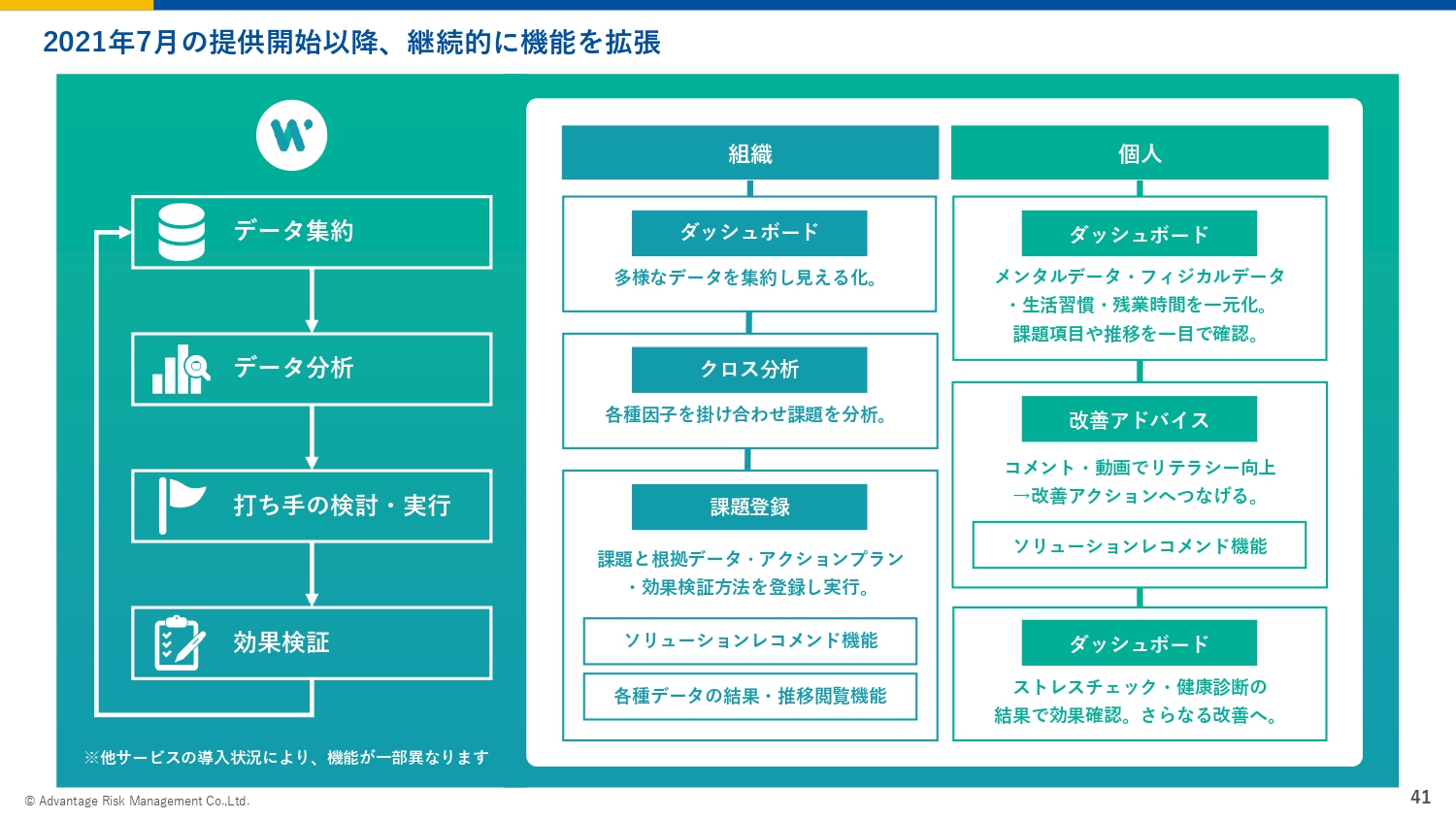

2021年7月の提供開始以降、継続的に機能を拡張

DXプラットフォームはすでにカットオーバーしていましたが、機能面を順調に拡張しています。直近もバージョン3.0をカットオーバーしており、分析機能が大幅に改善したことで、これまで以上にウェルビーイング関連のさまざまなデータをお客さまが自由に分析できるようになりました。

具体的には、ウェルビーイングに関するデータの集約です。もし、データが集約できてないのであれば、集約するシステムもご提供します。あるいは、当社以外ですでにデータがある場合は、CSV等で当社のプラットフォームに取り込みます。そして、1か所のダッシュボードにデータを集約して見える化を図ります。

実は、「いろいろな分野のデータを、なかなか1箇所に集約できない」というお悩みを持っている企業は多く、例えば「若手の離職があるから防ぎたい」「女性の活躍状況を見たい」といった場合、様々なウェルビーイング関連のデータを見なければなりません。「エンゲージメントも見ないといけない」「ストレスもチェックしないといけない」「休職状況も見ないといけない」、女性であれば「育児をしている方々が復職しているのかを知りたい」「勤怠を見たい」といった具合です。

これらのデータが各所に存在すると、1つのテーマを見る時に、異なるデータベースから情報を持ってきて自分で分析しなければならず、手間も時間もかかる上に、ビジュアルもわかりにくいです。

しかしながら、これらの情報、ストレスエンゲージメント、生産性、休業者関連情報、勤怠情報、体の健康情報等を1か所のダッシュボードに集約し、分析できれば、人事課題をすぐに見ることが可能となります。当然、健康経営にも活用することができます。みなさまは苦労してデータを各所から集めて分析していますが、このDXプラットフォームがあれば1つですべてが完結します。

重要なのは、明らかになった人事課題に対して、当社が持っているさまざまなソリューションをご提供していくことです。そして、実際に行った施策が、サーベイの結果に反映されているかを見ながら、PDCAサイクルを回していくことです。これに取り組むのがDXプラットフォームです。これからも継続して機能改善していきますが、かなり使いやすく整ってきたと思っています。

大手企業を中心に導入企業が増加

当社のサービスを評価していただき、すでにいくつかIR情報として開示しています。スライドに記載のとおり、大きな規模の企業に、当社のコンセプトを理解していただき、ご導入いただいています。三菱重工、AGC、日産自動車、アインホールディングスなど、続々と事例も増えてきています。

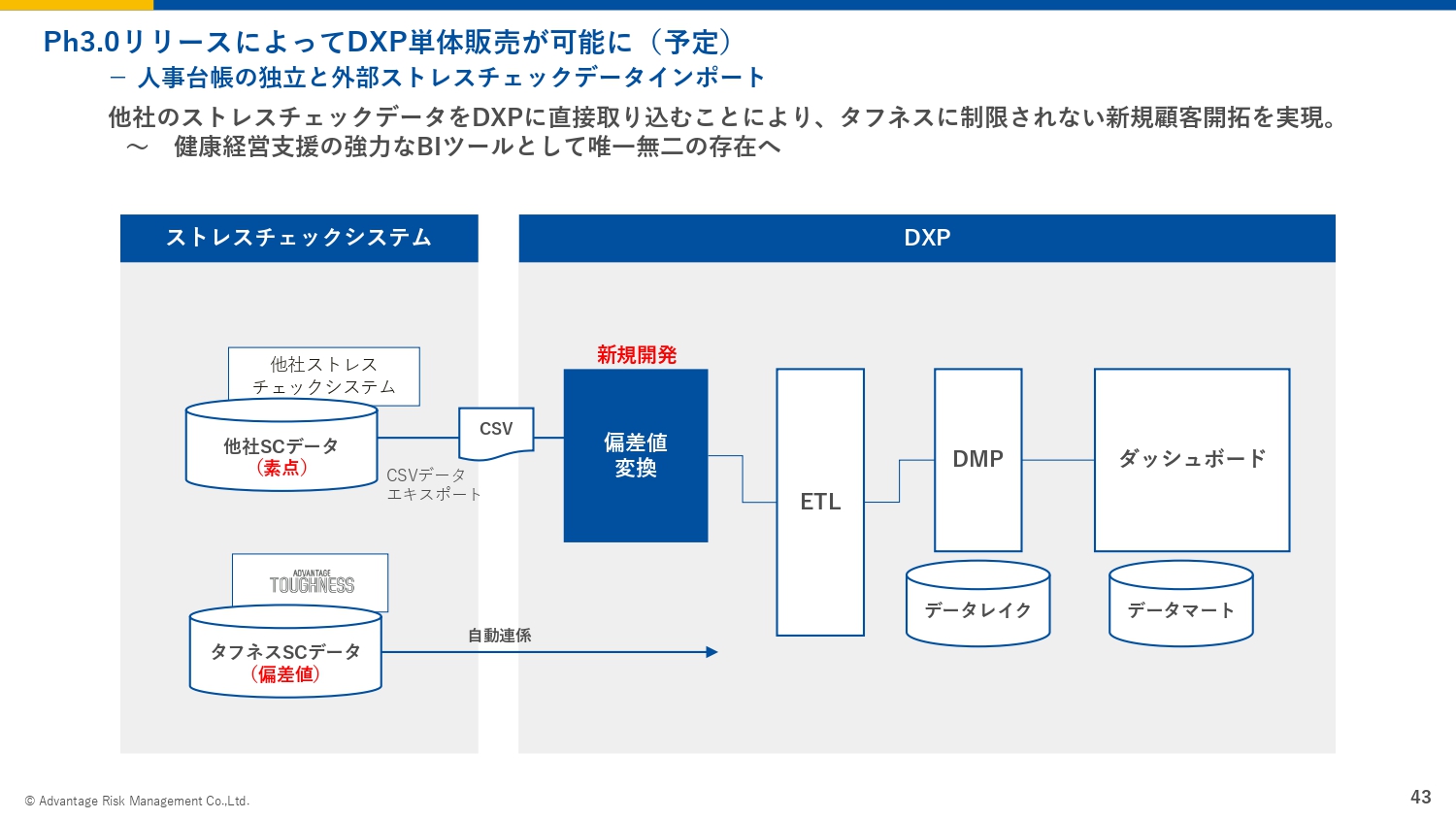

Ph3.0リリースによって DXP 単体販売が可能に(予定) 人事台帳の独立と外部ストレスチェックデータインポート

新しいDXプラットフォーム3.0では、これまでと違う機能を1つつけました。従来、DXプラットフォームは「アドバンテッジ タフネス」という主力サービスを使用していただくことが前提となっていました。一方で、「DXプラットフォームの機能をすぐに使いたい」「切り離して買えないのか」という声もたくさんありました。

そのため、DXプラットフォーム3.0は、切り離して販売できるように改良しました。仮にストレスチェックを当社で行っていなかったとしても、バラバラのデータを一括で見たいというニーズがある場合には、DXプラットフォーム自体を単体で販売します。売上も出始めており、今後の売上加速につながると期待しています。

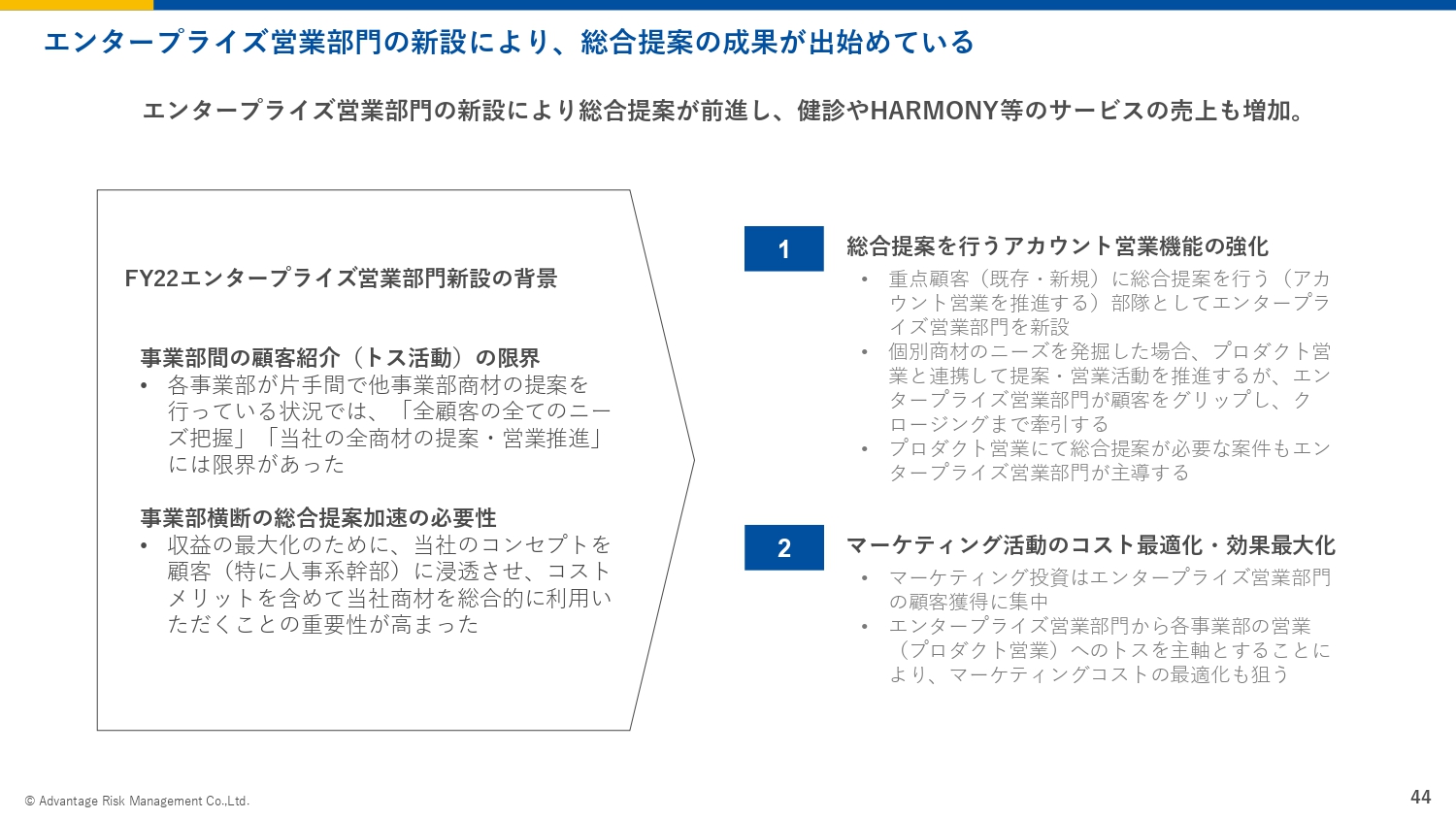

エンタープライズ営業部門の新設により、総合提案の成果が出始めている

DXプラットフォームを導入する効果として、すべてのサービスが有機的に結び付くため、当社が販売しているのはウェルビーイングという大きな絵の各種パーツであり、絵の全体像をご理解いただいた上でいろいろなパーツをご利用いただけるような売り方ができるようになりました。

これはクロスセルの良い機会になり、営業効率も高まります。例えば1つの商品を紹介しに行き、「それはいらない」と判断されても、全体像を見せたら「こっちは必要だ」となることもあります。そのような意味で、DXプラットフォームを使った総合提案を進めています。

こちらもまだ始まったばかりですが、順当に成果は出ており、クロスセルの増加、DXプラットフォーム本体の販売にもつながっています。

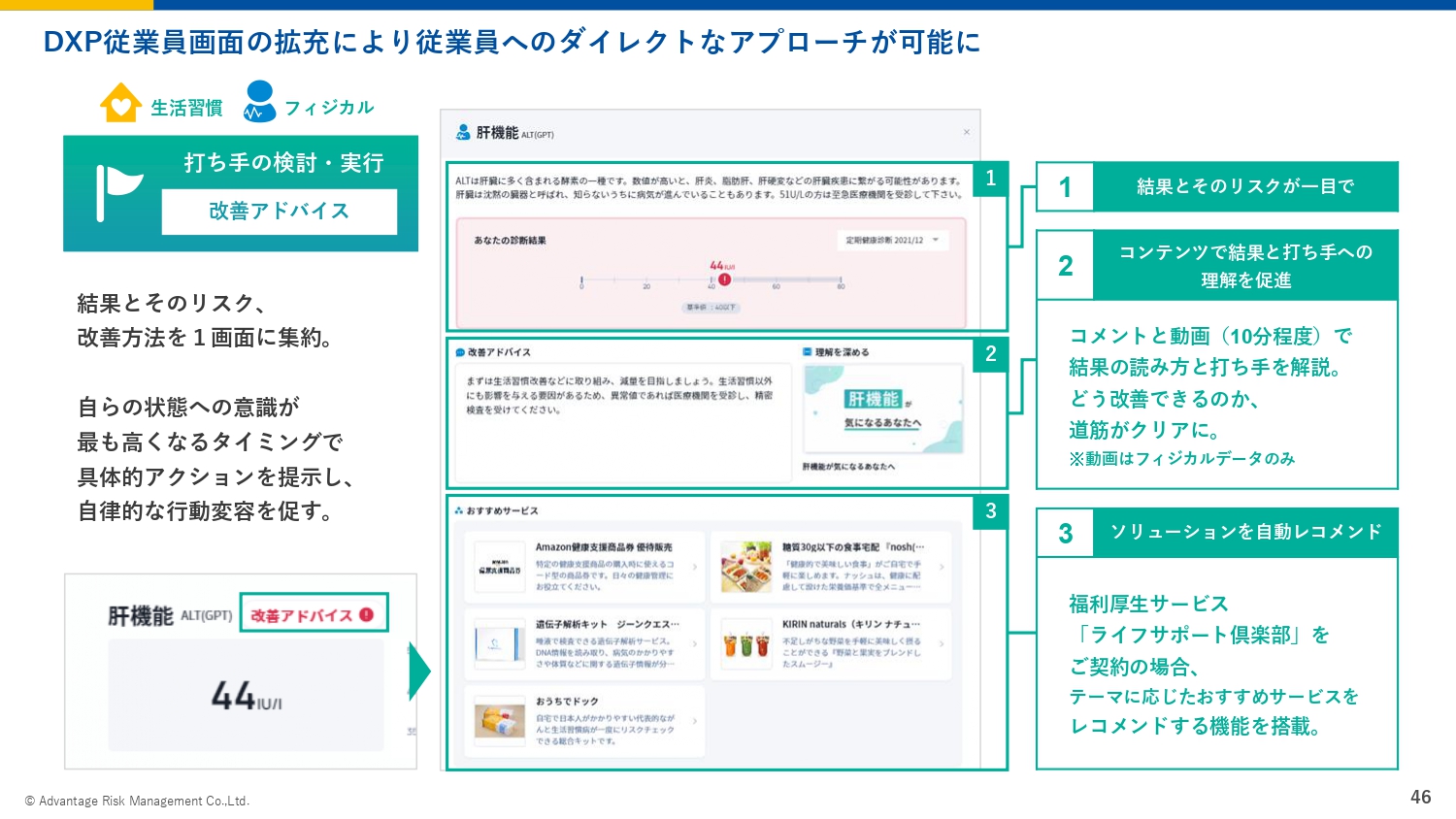

DXP従業員画面の拡充により従業員へのダイレクトなアプローチが可能に

BtoBtoE領域です。DXプラットフォームの中に個人画面があります。企業としては導入しないが、従業員が自分の課題を解決したいという場合に、個人でもサービスを購入できるようにしています。

BtoBtoE領域への参入は中期計画の非常に大きな骨子です。スライドに個人画面を記載していますが、こちらに「おすすめのサービス」画面がつきました。自分の課題を確認した上で、それに合ったサービスを閲覧できるという、BtoBtoEに向けた基盤がバージョン2.0、3.0を通して整ってきました。

リソルライフサポート社との資本・業務提携(2021年3月)

資本提携・業務提携です。まずリソルライフサポート社とは、残念ながら資本提携解消になりましたが、提携により、BtoBtoE領域を目指すことができました。

ウェルネス・コミュニケーションズ社と資本・業務提携(2021年10月)

健康診断のデータベース化・健診予約システムの部分は、もともとバリューHRと取り組んでいましたが、加えてウェルネス・コミュニケーションズと資本業務提携をしましたので、当社は、この領域の二大プレーヤーである両社どちらのサービスもご紹介できる体制となっています。

アドバンテッジpdCaのMicrosoft Teamsアプリ提供開始(2023年3月)

日本マイクロソフトと、「アドバンテッジpdCa」というパルスサーベイのアプリもカットオーバーしています。こちらは「Teams」上からそのままログインできるという利便性を提供しています。

人財育成強化・健康経営推進に関する振り返り

当社では、人財育成強化・健康経営、高エンゲージメント、DX推進等に取り組んでいます。

昨年度に続き2年連続で健康経営銘柄に選定

おかげさまで2022年度に引き続き、「健康経営銘柄」を取得しました。こちらは非常に大きなパフォーマンスだったと思っています。

ITケイパビリティの強化に関する振り返り

過去のITでの失敗を振り返り、自社で主導してITを開発できる体制をとることにしました。これから当社ではITの重要性が高まっていくため、3年、4年ほど前から積極的にIT人財を採用しています。こちらも順調に、量と質ともに増加しています。

枢要な部分は、当社のITメンバーがきちんと見ることにより、過去のような失敗を繰り返さない体制ができつつあると思っています。

これまでの2 年間においてサービスの拡充が大幅に前進

スライドに記載のとおり、さまざまなサービスを提供しています。今後も総合的なウェルビーイング実現会社として成長していきたいです。以上、2023年3月期決算のご報告と、中期経営計画の進捗状況についてご説明しました。

質疑応答:ウェルビーイング関連のビジネスの拡大について

質問者:中期経営計画2023でもご説明があったとおり、特にDXプラットフォームを軸にウェルビーイング関連の事業領域の拡大に注力していくということですが、今回の決算説明でも、契約の事業者数は堅調に伸びていると思います。

ここの営業の仕方についてご質問させてください。こちらは、問い合わせの集計数が多かったのか、あるいはこちらから営業をかけたかたちが多かったのかを教えてください。また、今後営業による契約獲得の入口をどのように増やしていこうと考えているのかお聞きできればとおもいます。

鳥越:当社のウェルビーイング関連のビジネスの拡大に際して、営業が新規顧客、見込み客に対してどのようなソーシングをしているのかというご質問だと思います。具体的にどのようなことをしているかと言いますと、まずセミナーの開催です。これは自社セミナーだけでなく、他社の外部のセミナーに参加することもあります。

小規模なものから大規模なものまで積極的に開催しています。セミナーのご参加いただいた方々と名刺交換を行い、その情報をデータベースとして保持していますので、セミナーを新たに開催する時は、その方たちに向けて、毎回「こんなセミナーがありますよ」とお知らせし、参加者を募っています。セミナーのテーマもいろいろご用意しており、営業マンが参加者にそのテーマに関するサービスをご紹介するかたちをとっています。

また、いわゆるフィールドのセールスマンの動き方に関しましては、いわゆるインサイドセールス部隊がいます。例えばセミナーに参加された方々に、まずはインサイドセールスの者がコンタクトをとり、反応がホットであればフィールドにあげて、そうでなければ継続してフォローするというようなかたちで進めています。

さらに、当社には「アドバンテッジJOURNAL」という専門家の先生あるいは当社の専門家たちが書くいろんなトピックが載っているいわゆる情報サイトがあります。そちらや、ホームページにいただくお問い合わせから、アポイントにつなげることもあります。

今後も随時セミナーは続けていくつもりです。実は、「興味あるんだけど、いろんな優先順位があってしばらく考えます」という方もたくさんたまっている現状があります。このような方々に継続的にコンタクトを取っていると、1年後や2年後に「やります」と言われることがけっこうあります。

もちろん新しいコンタクト先も開拓していますが、ここ数年においては、このような潜在的に可能性を持った方々の契約数がかなり増えました。今年は、すでにいる見込み客を掘り起こし、時間が経ったお客さまを成約につなげながら、先ほどお話しした「アドバンテッジJOURNAL」やセミナーで新しいコンタクト先を獲得するという2本立てで進めていきます。

質疑応答:DXプラットフォームの機能追加について

質問者:DXプラットフォームについてご質問します。プラットフォーム自体はより広いサービスを扱っているほうが、利便性が高いと思います。人事や総務のお客さまからすると、採用やタレントマネジメントなどの機能も一緒に入っていると非常に便利で、御社の一層の発展にもつながるのではないかと思います。

今後のこのような領域への取り組みについて、いろいろな外部企業と提携しながら広げていくのか、御社が自前で取り組んでいくのか、先々どのような方向性で考えているか教えてください。

鳥越:タレントマネジメントシステムもしくは人事系の業務システムについて、当社がどのような戦略を持っているかというご質問だと思います。

近年は盛んにDXが叫ばれていますが、まずは「DXで何をしたいか」、すなわちDXの目的を考えますと、誰が使うかという観点で言えば、当社としては少なくとも3つあると捉えています。

1つ目は当社が行っているウェルビーイング関連、2つ目はいわゆるタレントマネジメントなどの評価系、3つ目は業務支援系です。業務支援系は、業務をする時にいちいち立ち上げたり消したりするのが面倒な部分は、おそらく1つにまとまっていると理解しています。

ウェルビーイングについては、従業員と会社が協力してより良い環境を創っていく、協力型のプラットフォームであると考えています。

一方で、タレントマネジメントは個別のお話になります。1人の人をどのように評価して配置するか、A君をどう育てるかという議論ですので、ウェルビーイングとはそもそもデータの扱い方の単位も方針も異なります。対立とまでは言いませんが、タレントマネジメントの場合は会社と従業員、評価する者とされる側、配置する者とされる側という構造になっています。

ストレスやエンゲージメントは非常にセンシティブな情報です。従業員サイドでは、評価や配置に使われるのではないかという非常に大きなコンサーンになりますので、こちらを持たれると正確な情報収集はできません。これらの情報を企業に提供してしまった瞬間に、従業員が「そのようなものに使われるのであれば本気で答えたくない」ということになり、肝心のデータの誠実性がなくなるということです。

そのため、当社のいろいろなサービスは、基本的に個人レベルまで掘り下げることはしません。もちろん個別データは持っていますが、会社側にはまとまった形でしかご提供しません。例えば、事業部やセグメントごとのストレス、エンゲージメントの高低などは出しますが、A君のエンゲージメントやBさんのストレスがどうかという部分までは出さないということです。

仮に当社がタレントマネジメントを開始したとすると、その瞬間に当社に対するある種の信頼が失われる可能性があります。もちろん「他の部分とは切り離すと言えば済む」というお声もあると思いますが、さりとて「アドバンテッジは、我が社のことを一生懸命一緒に考えてくれている」というイメージを、しばらくは維持したいと考えています。

ただし、従業員や会社の合意が得られれば、業務系DXやタレントマネジメントを扱う他社とデータをやり取りしたいとは思っています。実際に、当社のDXプラットフォームの勤怠や勤務時間に関する情報は勤怠管理システムからCSV連携していますし、他社と連携する場合はCSV連携ではなくAPI連携でつながるように、今後も連携を強化していこうと思っています。

タレントマネジメントについては、先ほどお話ししたイシューがありますので、より慎重にする必要があると思いますが、もしかすると一部のデータはやり取りしてもよいかもしれないということで、他社といろいろな意見交換をしています。しかし、我々がそのような部分にダイレクトに取り組むことに関しては、少なくとも直近では計画していません。

質疑応答:利益率及び先行投資事業の黒字化のタイミングについて

質問者:先ほどのご説明で、今後はまた利益率が上がってくることは理解できました。しかし、従来の高い利益率に戻っていくには、今先行投資している健康経営事業と両立支援事業を収益化する必要があると思います。両立支援事業は黒字化の目処が立ってきていると思いますが、健康経営事業については、まだやはり先行投資の赤字が続く状況でしょうか?どのあたりで黒字化を目指しているか教えてください。

鳥越:まさしくご指摘いただいたように、両立支援事業の「ADVANTAGE HARMONY」に関しては、先行投資での赤字は急速に改善しています。こちらは、他のシステム以上に完全にお客さまに使っていただくかたちのシステムのため、利益率は極めて高く、黒字化すれば相当なスピードで収益化に貢献することが予想されています。

健康経営事業については、システム投資よりも、売上高増加のための人等々への先行投資が中心になりますので、大きなシステム負担があるわけではありません。そもそもの健診データベース化や予約についても、先ほどお話ししたウェルネス・コミュニケーションズやバリューHRと組んでいるため、ゼロとは言いませんが、我々自身の負担はそこまで大きくありません。

単純に考えて、規模が小さければ規模の経済は働きませんので、我々はむしろ、複数の企業をご紹介するための営業マンをきちんと抱えることや、業務自体をできる人たちを育てるという部分に注力しています。健康経営事業の売上高はそれなりに大きく見えますが、先ほどお伝えしたとおり、実はシステムを仕入れる原価や先生への支払いがありますので、付加価値という意味ではごく一部になります。

当社の事業は比較的、売上高が付加価値部分に直結するものが多いですが、健康経営事業だけは原価部分がけっこう大きいため、規模的にはまだこれからというところです。そのため、十分に売上を伸ばし基本的なインフラを充実させるための人的投資に対して、まだ黒字化するほどの規模にまで至っていないというのが事実です。

逆に言いますと、そちらが改善してくれば収益性も自然に改善してくると考えています。ただし、先ほどお話しした事情もあり付加価値部分は100パーセントではないため、売上高に対する利益率については、他の事業と同じように20パーセント、30パーセントとなるわけではありません。

それに比べますと、LTD事業、ソリューション売上の一部を除いたメンタリティマネジメント事業、両立支援事業の「ADVANTAGE HARMONY」などは、付加価値部分がほぼ100パーセントと非常に高いため、健康経営事業とは違った利益率になると思います。

質疑応答:「アドバンテッジ タフネス」の刷新について

質問者:かなり久しぶりにお話をうかがいます。「アドバンテッジ タフネス」について、いろいろなトラブルが起きたためアップデートを行ったとのことでしたが、そちらはどのような類のお話だったのでしょうか? また「アドバンテッジ ウェルビーイング DXP」に関しても、機能強化を進めていくと同じことが起きないかどうかが少し心配です。そのあたりについて、整理して教えてください。

鳥越:この何年間かは当社からの一方的な発信のみで、なかなかご質問をお受けすることができず、ご説明が不足しており申し訳ありませんでした。

以前よりお話ししているとおり、「アドバンテッジ タフネス」はストレスチェック、エンゲージメントサーベイ、その他の情報をオンライン上で収集し、まとめてフィードバックするシステムです。「アドバンテッジ タフネス」はストレスチェック開始時に作成されて5年ほど経ちますが、セキュリティ上に問題が出ていることとお客さまからのニーズを反映したいということで、全面刷新を行いゼロから作り直しました。

最初に作った時には当社側のシステム要員がものすごく限られており、恥ずかしながら数名程度しかおらず、その数名が分かっている範囲内ですべて開発を行いました。もちろん現場の意見もヒアリングしてベンダーにつないでいましたが、リソースが足りず、やるべきところができないかたちで要件定義されたり、要件定義されたものができていなかったり、ダブルチェックが十分でなかったりしました。

また、ベンダーコントロールの問題にもなってきますが、一部のベンダーが中国でプログラミングをしていた時期があったため、コロナ禍で時期が遅れたり、管理が難しくバグが多く発生したりしました。結果として一昨年の4月にカットオーバーしましたが、通常は徐々にローンチしていくべきところを、開発が遅れていたこともあり、けっこう大規模に導入を進めました。こちらがもう1つの問題です。

一度に大量のお客さまに使用を促した結果、検証をしていなかったわけではありませんが、実際の使用後に「これができない」「ここがまずいぞ」「これはできるはずじゃなかったのか」という問題が多発してしまいました。

バグが発生するごとに修正し、お客さまが使用できない間は手作業や他の方法でご提供し、文句もお聞きするということを、ずっと営業マンが行っていました。1年とまでは言いませんが、この対応によって、9ヶ月くらいはほとんど忙殺された状況でした。

今回の全面刷新では、これまでできたことを確実にできることは当然として、新たに要件定義を行った上で開発を進めました。そのため、今お話しした問題はすべて解決しています。

本当にたくさんの問題がありましたが、当社のシステムのメンバーからオペレーションまで協力してすべて潰しましたので、今はまったくお客さまにご迷惑をおかけしておらず、完全に立ち直っています。いろいろとご迷惑をおかけしましたが、幸いなことに、このトラブルで多くのお客さまが離れたということもありませんでした。

今後の再発防止策についてです。今お話ししたとおり、大きな問題点はやはり当社側のITケイパビリティが量・質ともに不足していたことだと思います。こちらに関しては、一昨年の「アドバンテッジ タフネス」のカットオーバー前から充実させることで解消しています。現在は20名から30名程度おり、以前の数名とは比べ物にならない規模です。

また、シニアのメンバーも複数いますので、要件的にはもちろん、セキュリティや完成時の検証も含めたダブルチェックとトリプルチェックをしっかりと行えています。

もう1つ大きな部分として、当社自身がシステム開発のリーダーシップを取っています。重要な要件定義は、当然当社の者がチームリーダーにきちんと関わり、外部に任せることはしていません。加えて、今は内部への取り込みを順次進めており、外部には書くところだけを依頼しています。最近は頻繁にバージョンのアップデートを行っており、そちらをいちいち外部に頼まずとも、自社でできる体制を目指して強化を続けています。

結論として、「アドバンテッジ タフネス」を作った時の体制に比べて、彼我の違いがあります。そのような意味では、質的にも量的にも、あるいは先ほどお伝えしたダブルチェックとトリプルチェックの観点からも、同じことが起こる可能性は極めて低いと思っています。

実際にその後も、DXプラットフォームや「アドバンテッジpdCa」というパルスサーベイ、「ADVANTAGE HARMONY」などのいろいろなシステムを作っていますが、同じようなミスは起こっていません。

バグが発生することはもちろんありますが、完全にコントロール可能なかたちで、お客さまにローンチする前にほとんどのものは潰されていますので、お客さまにご迷惑をおかけする状況には至っていません。したがって、今後はそのようなご心配はないとご理解いただいて構わないと思っています。

質疑応答:事業展開スピードの加速理由について

質問者:御社については、長らく事業展開のスピード感が高まらないと感じていましたが、足元では高まってきていると感じます。事業展開が加速できているのはなぜでしょうか? 私の勘違いで昔から加速していると言われるかもしれませんが、これまでと何が違っているのかについて、もう少し詳しく教えてください。

鳥越:おっしゃるとおり、先ほど過去6年くらいの数字を見ていただきましたが、売上高成長率も低調な時期が続いたところがあります。主な要因としては、「アドバンテッジ タフネス」のシステム切り替え負荷による営業活動の停滞が挙げられます。

また、世の中の流れに言い訳するわけではありませんが、やはりそれなりにコロナ禍による影響はありました。コロナ禍の対応により人事部の業務は増えたため、人員的なものに関するさまざまな導入の検討が一時的に遅れました。加えて、先ほどもお話ししたように、対面を前提にした一部の商品については、一時的に売上が落ち込みました。成長率の低下には、このようなコロナ禍の影響もあったと思います。

ストレスチェックに関しては義務化された時に一気に広がりました。しかしながら、これまでもほとんどのみなさまが何らかのかたちで取り組んでいましたので、正直に言いますとシナジーがある状況ではありません。今後はリプレイスというかたちになりますが、こちらに関してはもう少し大きなリプレイスが起きるのではないかと考えています。

例えば、当社を含めて「1回ストレスチェックを導入したけれど、いまいちだから変えよう」もしくは「アップグレードあるいは安いものにしよう」という動きです。もう少し早く、このようなリプレイスマーケットが大きく立ち上がると思っていましたが、この2年から3年は、コロナ禍の影響によりなかなか思ったとおりに大きくなっていません。しかし、今後のことははっきりと言えないものの、昨年ぐらいからさすがに見直しが始まってきている感覚はあります。

ただし、そちらにも良い面と悪い面があり、市場は二極化しています。悪い面は、いわゆる「やっても効果がないなら、安いのに切り替えよう」という人たちが出てきていることで、こちらは当社からすれば「落ち」につながります。逆に「安いものを使ってきたけど、これではだめだ。やはりアドバンテッジのようなところを使って、もっと本格的にやろう」という動きもあり、こちらは当社にとって良い面になります。

当社のメンタリティマネジメント事業にはプラスマイナス両方の影響が入っており、「アドバンテッジでやろうと思っていたんだけど、業績が悪くなったから、あるいは成果が出ないから、あるいは経営者が変わったから、やはりお金をかけずにやります」というパターンもあります。

一方で、先ほどお話ししたように、「ちゃんとやりたいけれど今やっているシステムは全然だめだから、あるいはストレスチェック以外にもエンゲージメントサーベイなど他のものもやりたいから、やはりアドバンテッジだよね」というお客さまも出てきています。

これらをミックスしたものが、いわゆる成長率として表されます。感覚的に、安価なストレスチェックを選ぶ企業の動きはすでに治まりつつあるように思います。

アップサイドでは人的資本開示のお話も出てきており、どんどん人の流動性が高まって、人的投資していきたいという流れもあります。そのため、感覚的には、しっかりと取り組む人の数も増えていると思っています。

そのような意味では、メンタリティマネジメント事業は一番大きな事業でありながら、売上高は前年比プラス5.3パーセントと、二桁成長を下回っています。今年度の予測も8.8パーセントで10パーセントには届きませんが、1桁後半まで伸びを回復する計画になっていますので、今後は少しずつプラスになってくるのではないかと考えています。

回復を牽引するのは、やはりお客さまが、よりきちんとした健康経営あるいは人的資本投資を行うことです。少なくともしっかり取り組もうとしている人に対する選択肢として、DXプラットフォームやパルスサーベイなどのさまざまな機能を持った当社が一番であることは間違いありません。

そのため、このセグメントが十分伸びていけば、当社の成長率はもう少し回復していくのではないかと思っています。一番大きなメンタリティマネジメント事業は二桁の成長率を目指すようにがんばっていますが、当分の間は「ADVANTAGE HARMONY」や健康経営事業、LTD事業の成長がトレンドになると思っています。

また、LTDの普及率について、アメリカの大手企業では8割から9割導入しているのに対して、日本ではまだ25パーセント程度です。そのような意味では、これからまだ市場が伸びますので、成長が鈍化することは考えづらいです。したがって、今後も十分二桁成長を狙っていけると思っています。

加えて、先ほどもお伝えしたとおり「ADVANTAGE HARMONY」は導入時期のため、これからも伸びますし、健康経営事業についても、健康診断のデータベース化や健診のアウトソース化などのペネトレーションはまだ非常に低いため、こちらに取り組んでいるバリューHRやウェルネス・コミュニケーションズの急激な伸びと同じように、我々も伸びていくと思います。

繰り返しになりますが、ストレスチェックとバリューセグメントがどのように伸びるのかが重要です。さらに、DXプラットフォームが単体で売れるようになり、ストレスチェックのみならずエンゲージメントサーベイも良い数字が出てきています。このあたりの数字が、メンタリティマネジメント事業の成長率を底上げしていく要因になると思っています。