2023年5月18日に発表された、BBDイニシアティブ株式会社2023年9月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:BBDイニシアティブ株式会社 代表取締役社長 グループCEO 稲葉雄一 氏

INDEX

稲葉雄一氏(以下、稲葉):2023年9月期第2四半期決算説明会を始めます。BBDイニシアティブ株式会社代表取締役社長グループCEO稲葉雄一です。よろしくお願いします。

本日のインデックスです。スライドに記載のとおり、グループ再編について、2023年9月期第2四半期の業績、2023年9月期業績予想の順でご説明します。

I. グループ再編について

グループ再編についてです。ナレッジスイートグループは、2023年4月3日より、BBDイニシアティブグループとして新たに始動しました。BBDイニシアティブ株式会社は2023年4月3日付にて、単独株式移転の方法により、ナレッジスイート株式会社の完全親会社として設立され、同日、東証グロース市場に上場しました。

これにより、当社グループは持株会社体制に移行し、BBDイニシアティブグループとして新たに始動しました。

BBDイニシアティブグループ|体制

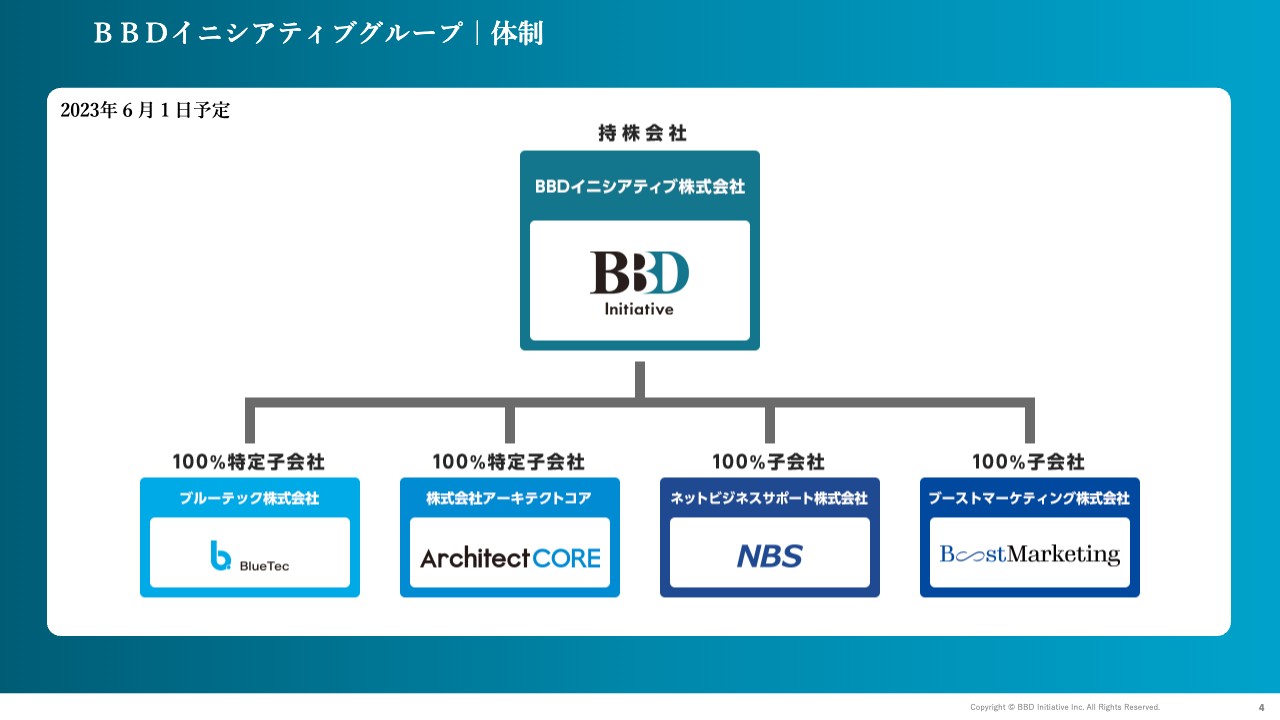

BBDイニシアティブグループの体制です。持株会社はBBDイニシアティブ株式会社となります。スライド左下に記載のブルーテック株式会社は、ナレッジスイートとDXクラウドの合併に伴い、新たな社名をブルーテックとして、6月1日より始動します。

ブルーテックに加え、アーキテクトコア、ネットビジネスサポート、ブーストマーケティングの全4社が子会社として、事業を担っています。

BBDイニシアティブグループ|事業再編の目的

事業再編の目的です。事業会社ごとに目的を定め、各事業会社が持つサービスや事業を適切に判断するための事業再編を行いました。今回の事業再編には、ポイントが2つあります。

1つは、各事業の収益性を確認しつつ、収益性および成長性の低い事業の早期撤退を検討することです。もう1つは、収益性および成長性の高い事業には積極的に投資を加速させること、すなわち選択と集中で事業性および収益性を高めていく狙いがあります。

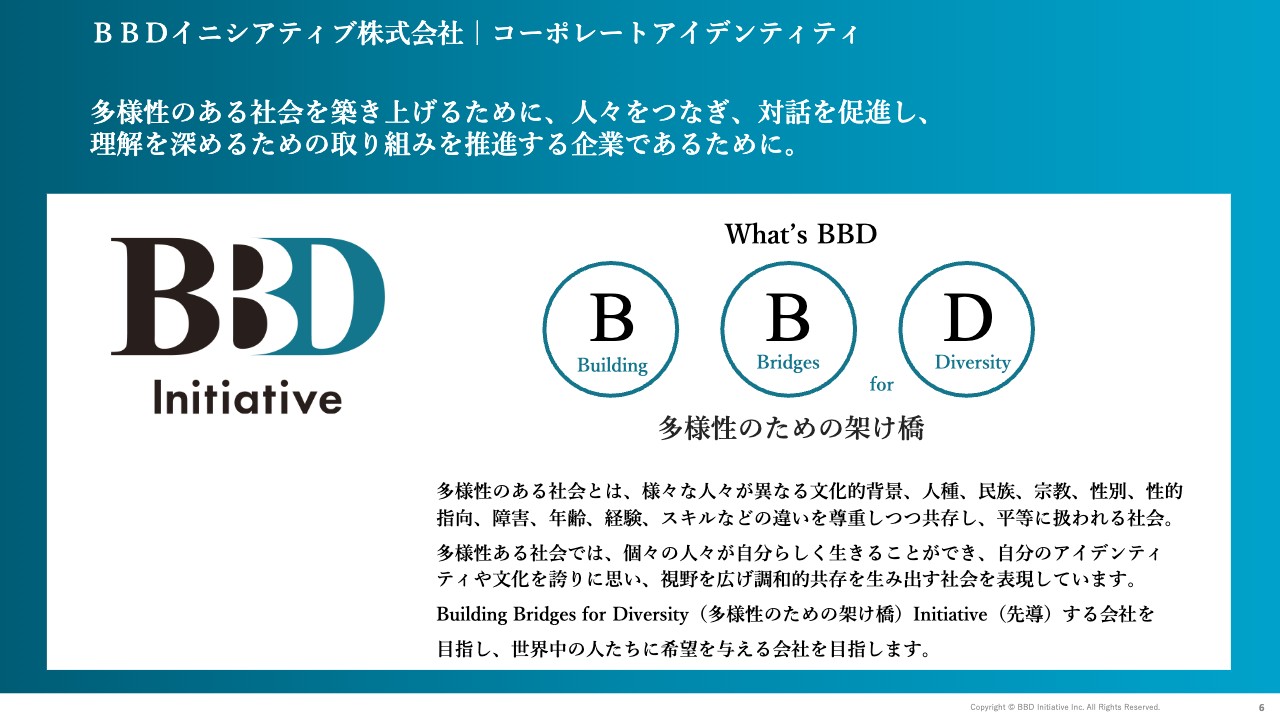

BBDイニシアティブ株式会社|コーポレートアイデンティティ

コーポレートアイデンティティです。「多様性のある社会を築き上げるために、人々をつなぎ、対話を促進し、理解を深めるための取り組みを推進する企業であるために。」というコピーを掲げています。「BBD」の意味についてよく質問を受けますが、「多様性のための架け橋(Building Bridges for Diversity)」として、このような名前を付けています。

BBDイニシアティブ株式会社|会社概要

会社概要です。再編前との違いは、証券コードが3999から5259に変わったことのみ挙げられます。

BBDイニシアティブ株式会社|経営陣

経営陣の体制です。私と、取締役グループ会社統括責任者の柳沢、取締役グループCFOの佐藤のほか、社外取締役3名がいます。

BBDイニシアティブグループ|MISSION|企業理念

企業理念としては、「ありがとうをX-Tech(クロステック)する」というフレーズでまとめています。

その意味としては、スライドに示したように、「『ありがとう』の対義語は当たり前。なかなか気付く事のない『当たり前』に気付いた時、『ありがとう』と思える、そのような気持ちを大切にしたい。世の中の『有り難し』事をクロステックして行くことで、世の中を便利に『当たり前』であることに感謝される世界を作る。『ありがとうをクロステックする』私たちBBDイニシアティブが掲げる思いです。」となっています。

BBDイニシアティブグループ|VISION|ビジョン

ビジョンのキーワードは「デジタルインクルージョン」です。「テクノロジーを通じて、世界中の人々が参加し、平等に利益を受ける機会を提供することで社会に希望を与える」ことをビジョンに掲げています。

2023年9月期第2四半期 業績ハイライト

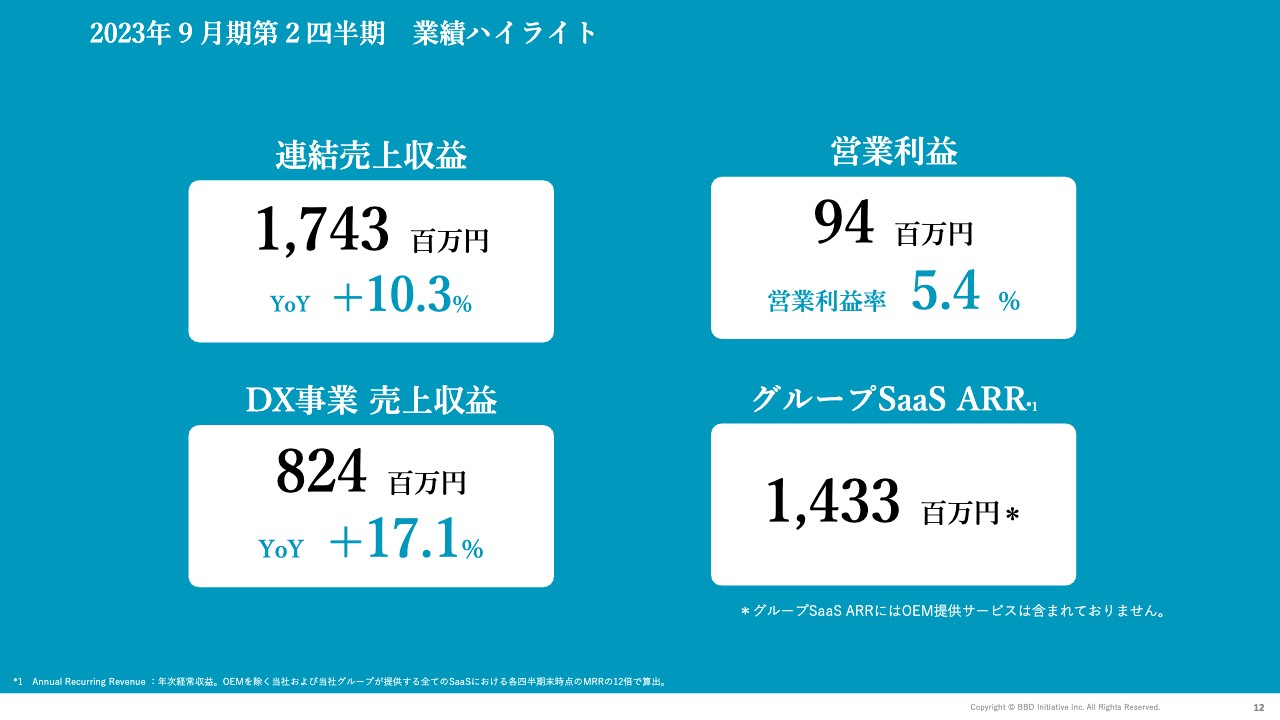

2023年9月期第2四半期の業績についてお話しします。まずは業績ハイライトです。連結売上収益は17億4,300万円と、YoYでプラス10.3パーセントとなっています。営業利益は9,400万円、営業利益率は5.4パーセントです。DX事業の売上収益は8億2,400万円と、YoYでプラス17.1パーセントとなっています。

グループSaaSのARRは14億3,300万円です。こちらの数字には、OEMで提供しているSaaSは一切含まれていません。

連結決算 概要 2023年9月期第2四半期

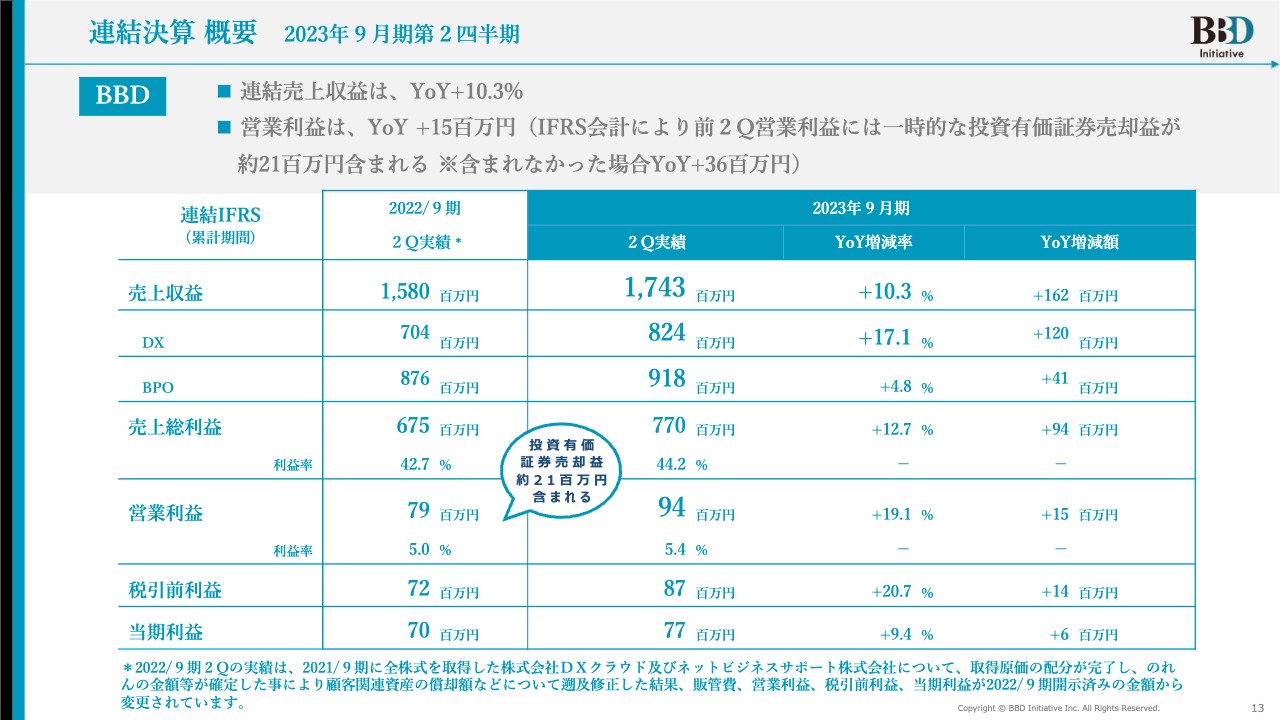

決算の概要です。連結売上収益はYoYでプラス10.3パーセントに着地しています。営業利益はYoYでプラス1,500万円となっています。

昨年の第2四半期の営業利益は、一時的な投資有価証券の売却益が約2,100万円含まれていました。この影響がなかった場合、仮定の数字にはなりますが、YoYでプラス3,600万円となります。スライドにも示したように、2022年9月期の営業利益は7,900万円でしたので、2,100万円を引くと5,800万円となり、2023年9月期の9,400万円との差が3,600万円となります。

連結売上収益(IFRS) 推移 2023年9月期第2四半期

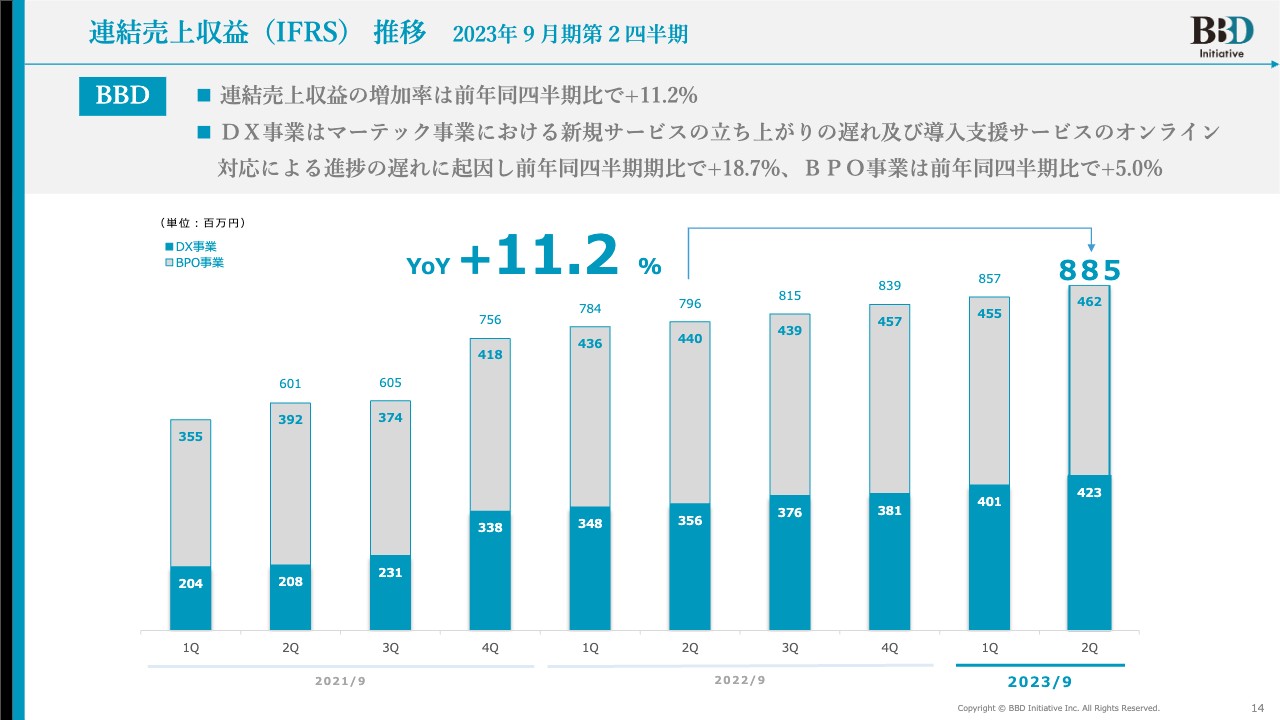

連結売上収益の推移です。連結売上収益の増加率は、前年同四半期比でプラス11.2パーセントでした。DX事業は、マーテック事業における新規サービスの立ち上がりの遅れ、および導入支援サービスのオンライン対応による進捗の遅れにより、前年同四半期比でプラス18.7パーセント、BPO事業は前年同四半期比でプラス5パーセントの着地です。

マーテック事業の新規サービスの立ち上がりはやや遅れていますが、こちらはサブスクリプションではなく、もう1つのサービスにおける立ち上がりの遅れに起因しています。

また、ナレッジスイートの導入支援サービスについて、国内ではオンライン対応がまだまだ続いていました。そのため、今までは対面で研修や設定などの教育を行っていましたが、どうしてもそのオンラインの部分で、進捗の遅れが発生しています。

サブスクリプションの受注は今までどおり、比較的良いかたちで進んでいますが、導入支援サービスで比重の大きい、一時金と呼ばれている部分で落ち込みがあり、第2四半期の結果としては受注が難航しました。

今後は、導入支援サービスが少しずつ改善し、売上も少しずつ上昇していくのではないかと考えています。

連結販売管理費(IFRS) 推移 2023年9月期第2四半期

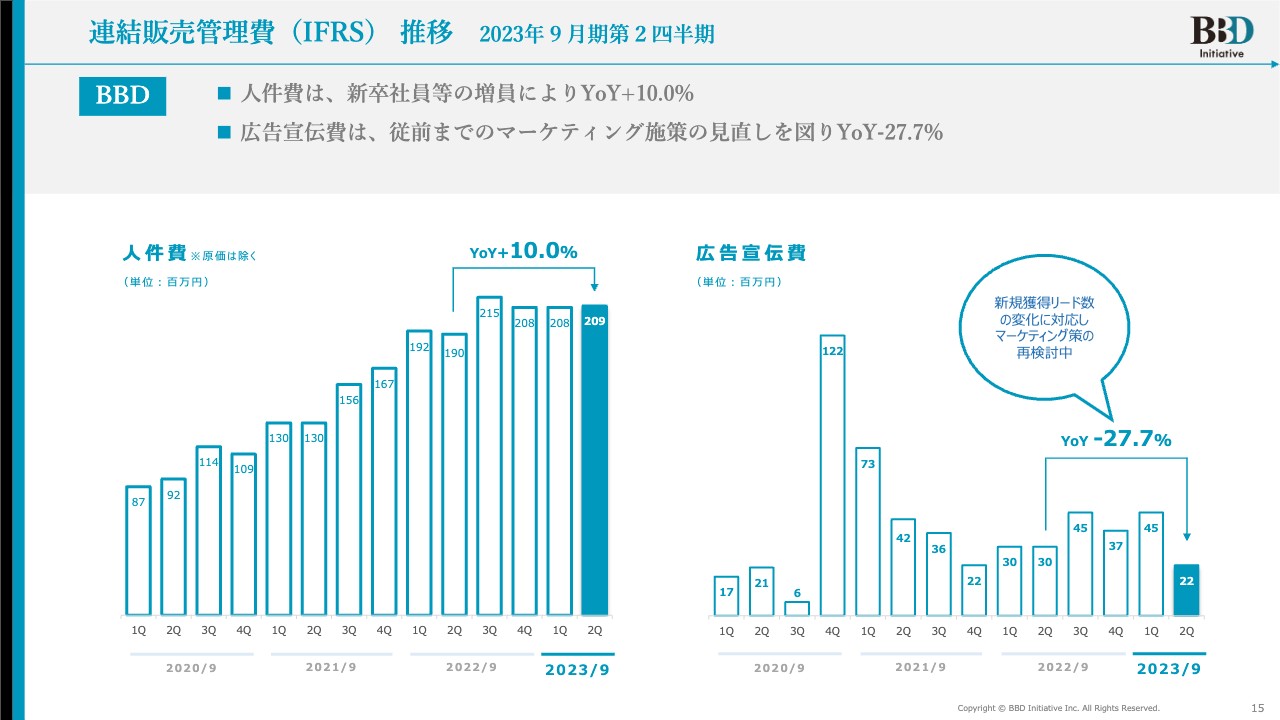

販売管理費の推移です。人件費は新卒採用の増加により、YoYでプラス10パーセントとなっています。また、広告宣伝費はこれまでのマーケティング施策の見直しを図り、YoYでマイナス27.7パーセントに着地しています。

広告宣伝費の内訳としては、コロナ禍以前と比較して展示会の来場者数が圧倒的に少なくなっており、同じ金額の費用をかけても獲得できるリード数が大きく低下しているという状況が、ここ数年の動きとしてありました。

これらの要因を考慮し、コマ数を小さくしたり回数を減らしたりするなど、展示会にかける費用をある程度削減しながら、広告宣伝費を少しずつ改善することにより、マイナス27.7パーセントでうまく着地することができたというのが今回の結果です。

今後は、展示会も含めて、以前のような状況が少しずつ戻ってくると思います。現在は、マスクを付けている人の数も大きく減ってきています。今後は対面での動きも、今までどおり活発になることを期待しつつ、お客さまとの対面によって得られる価値を最大化したいと思います。

余談ではありますが、先日、ベトナムに出張してきた際に、街中でも飛行機の中でも、マスクを付けている人がほとんどいなかったことから、「やはり日本は少し遅れているな、慎重になりすぎているな」という印象があります。

そのため、世界的な動きを見ても、日本にも今までどおりの世界が戻ってくる日が近づいていると期待しています。

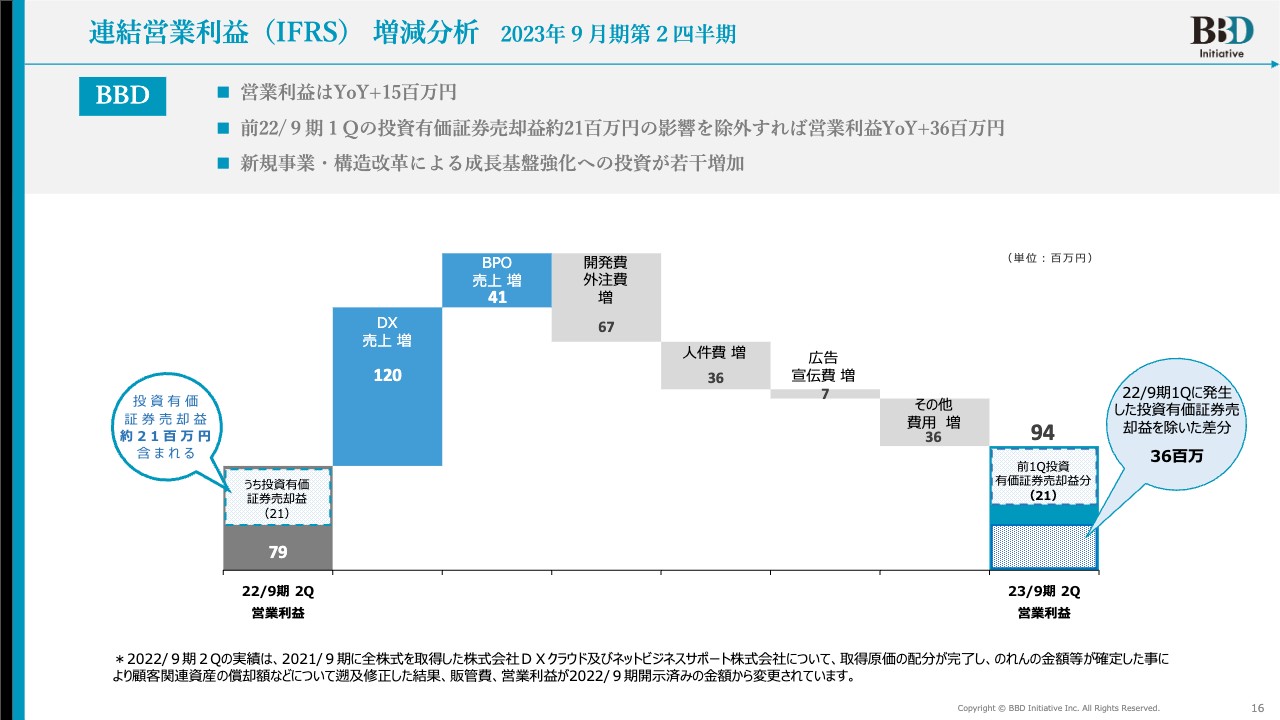

連結営業利益(IFRS) 増減分析 2023年9月期第2四半期

連結営業利益の増減分析です。お伝えしたとおり、営業利益はYoYでプラス1,500万円となっています。前年同期の営業利益の7,900万円のうち、2,100万円が有価証券の売却益であり、一時的な利益です。これを差し引いた5,800万円に対して、今期は9,400万円で着地しており、非常に良かったと思っています。

ただ、この良かった部分に対して、実際には今回の事業再編に伴い、費用が少しかさんでしまった現状があります。それがなければ、もっと利益の伸び代があったと私どもは思っています。今後は事業再編を通じて、この利益率や金額に関しても、どんどん上げていくことにこだわっていきたいと思っています。

また、新規事業・構造改革により、成長基盤強化への投資が若干増加しています。

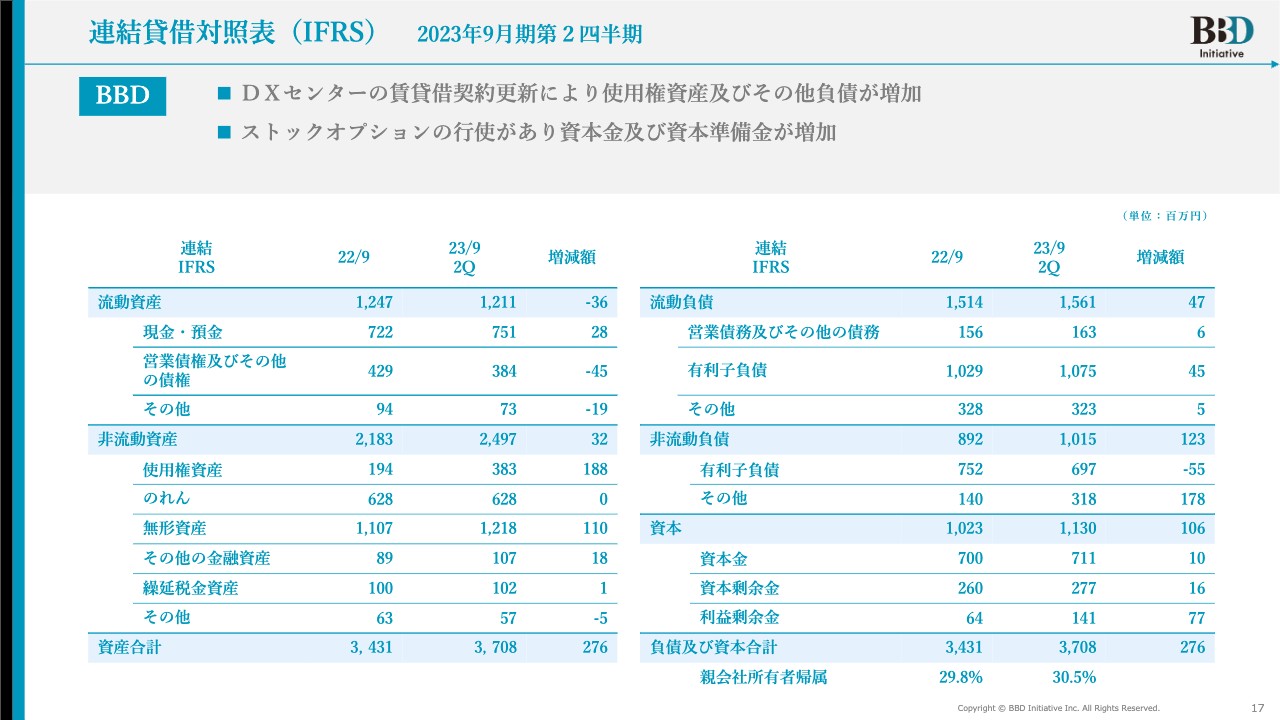

連結貸借対照表(IFRS) 2023年9月期第2四半期

貸借対照表です。DXセンターの賃貸借契約更新により、使用権資産およびその他負債が増加しています。また、ストックオプションの行使があり、資本金および資本準備金が増加しています。

第2四半期の資産合計は37億800万円、増減額は2億7,600万円です。流動負債は15億6,100万円で、増減額は4,700万円、非流動負債は10億1,500万円で、増減額は1億2,300万円です。

資本は11億3,000万円で、増減額は1億600万円です。負債および資本の合計は37億800万円でした。

グループトピックス①

トピックスです。機関投資家さまと個人投資家さまとの情報格差をなくすべく、個人投資家さま向けに私が「Twitter」「note」で情報を配信しています。毎度お伝えしていることではありますが、ぜひご登録の上、ご覧いただければと思います。

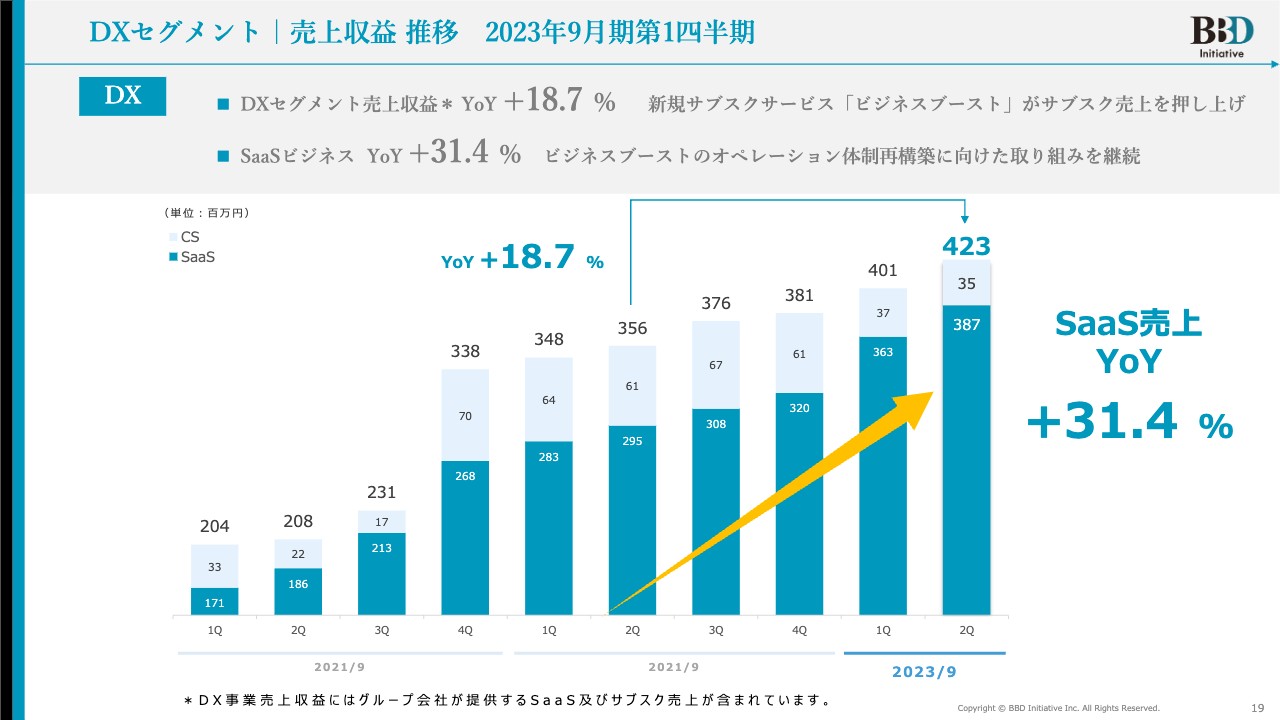

DXセグメント|売上収益 推移 2023年9月期第1四半期

売上収益の推移です。DXセグメントの売上収益は、YoYでプラス18.7パーセントでした。こちらは、新規のサブスクサービスである「ビジネスブースト」がサブスク売上を押し上げています。

SaaSビジネスは、YoYでプラス31.4パーセントでした。こちらは「ビジネスブースト」のオペレーション体制の再構築を行っており、現在いろいろなかたちで進んでいます。体制が整えば、まだまだ売上は伸びると私どもは考えていますので、ご期待ください。

スライドのグラフの右端、今期に当たる第2四半期のところをご覧いただくと、CSの部分に課題があることがわかります。この導入支援を行うカスタマーサクセスについて、今期に入って一時金の獲得が難航していました。

繰り返しになりますが、これからお客さまとの対面や、訪問の機会が増加していくことにより、こちらの受注も増えていくのではないかと期待しています。

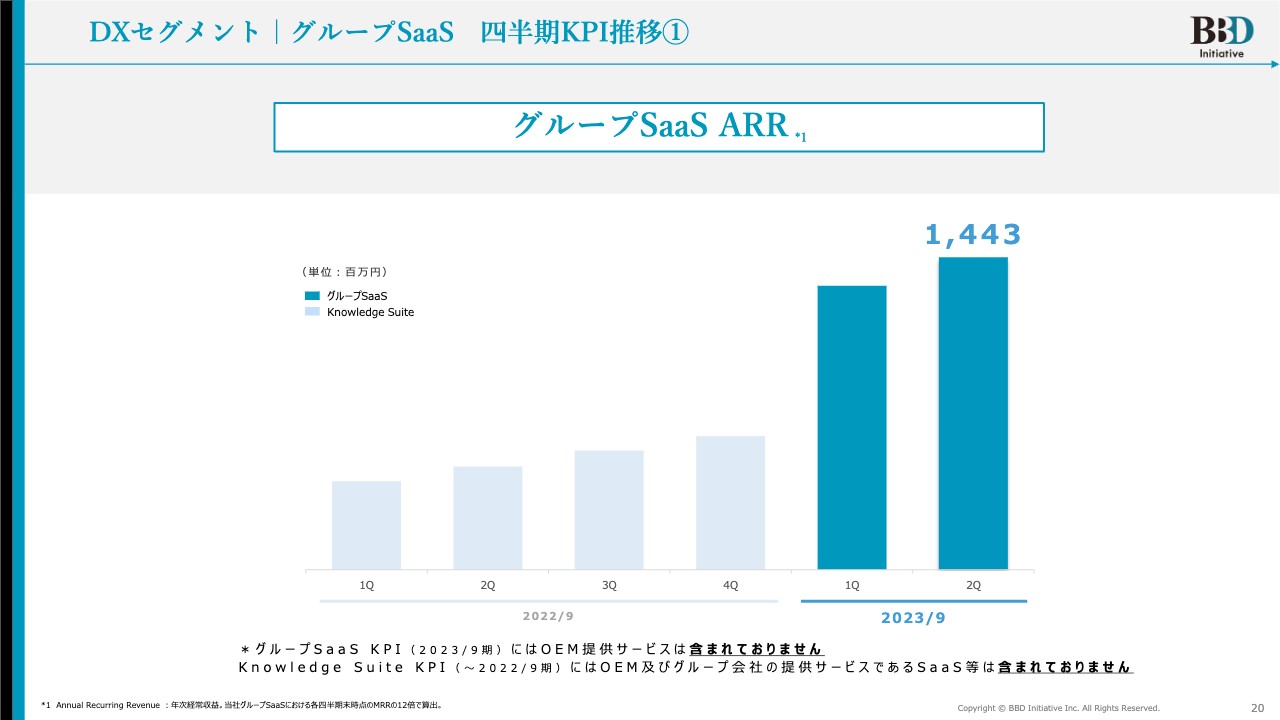

DXセグメント|グループSaaS 四半期KPI推移①

四半期のKPI推移についてご説明します。まずは、グループSaaSのARRです。スライドに示したのは参考データではありますが、薄い水色の部分はナレッジスイートとしての実績を表しています。

2023年9月期からは、グループSaaSとしてBBDイニシアティブグループで持つSaaS全体を示していますので、比較は難しいですが、第2四半期は14億4,300万円まで増加しています。この数字には、OEMのSaaSは含んでいません。

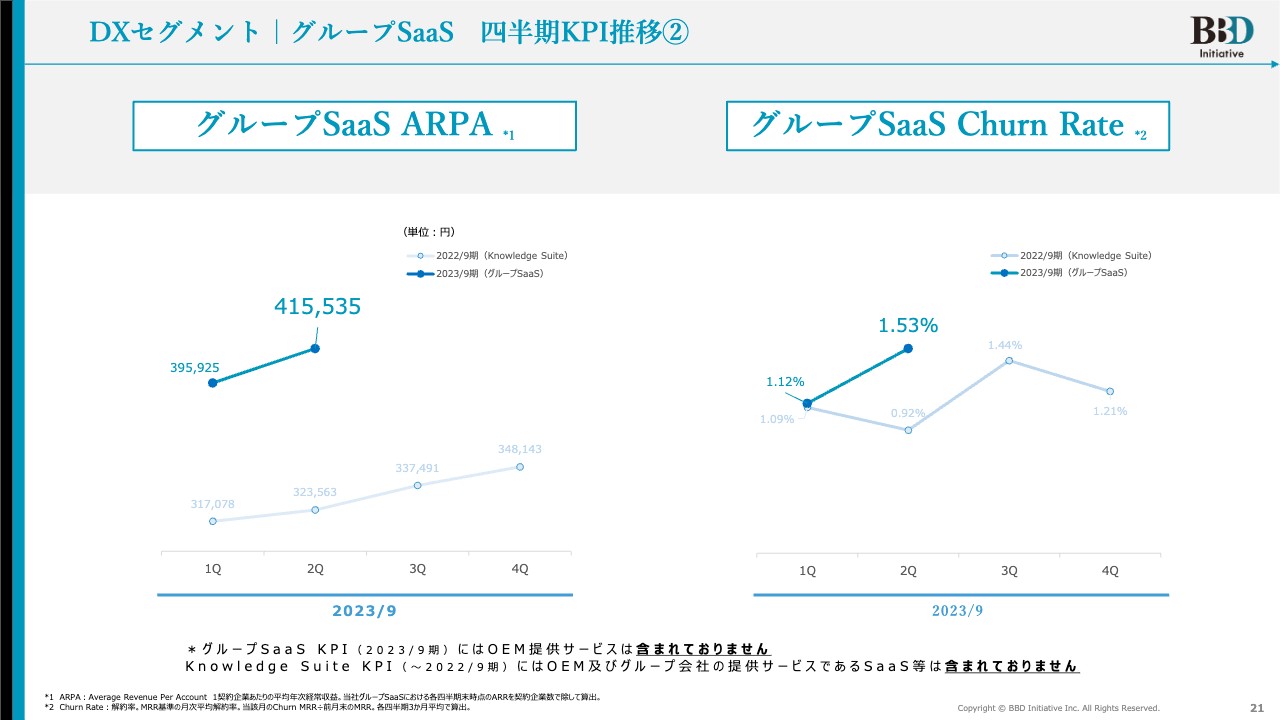

DXセグメント|グループSaaS 四半期 KPI推移②

グループSaaSのARPAです。スライドの折れ線グラフの下部にある薄い水色の線は、ナレッジスイート単体の数字、上部の濃い水色の線はグループSaaSの数字を表しています。ARPAも41万5,535円と、ARRと同様に非常に良いかたちで上昇しています。

右側のグラフが示すグループSaaSのチャーンレートは少し増加し、1.53パーセントになっています。この理由としては、マーテック事業におけるSaaSにおいて、契約期間が非常に短い中で更新がなく、その都度3ヶ月契約、6ヶ月契約をスポットで結んできたことと把握しています。そのような中で、解約が少し増加しているように見える結果となりました。

こちらについては、契約期間の改善や、提供するサービスそのものの改善などの施策を通じて、少しずつ下げていかなければならないと思っています。

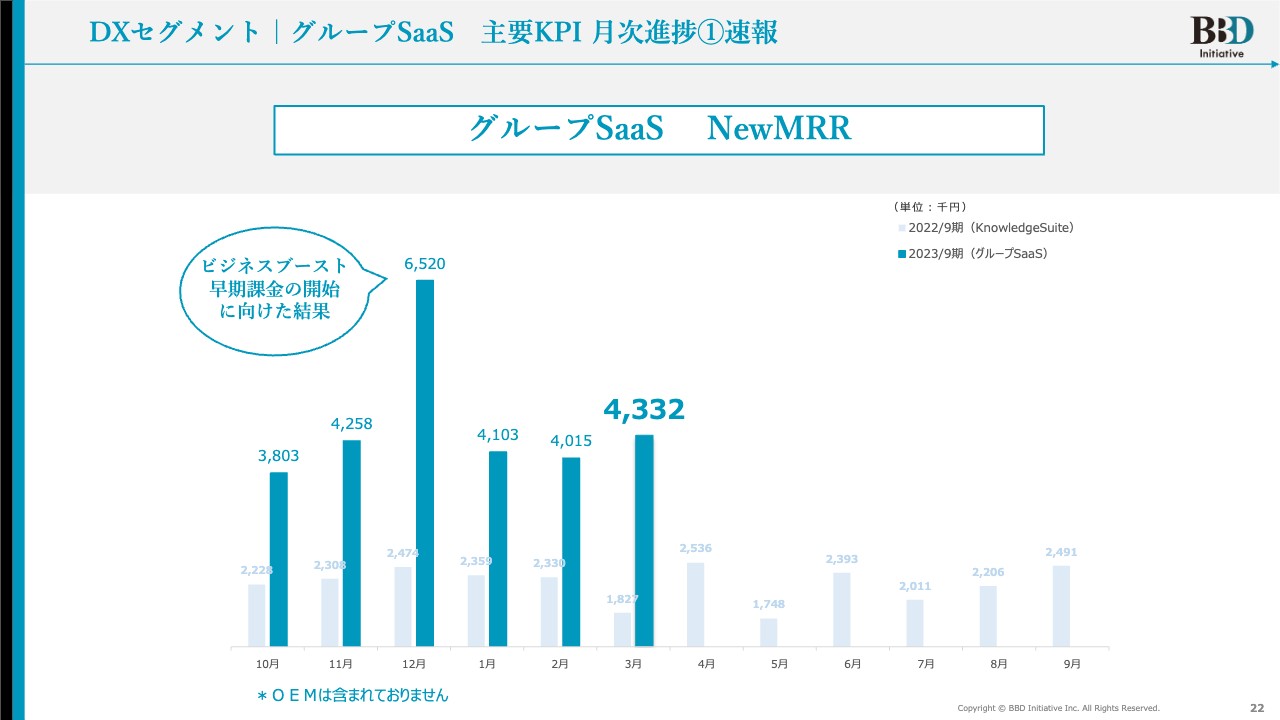

DXセグメント|グループSaaS 主要KPI 月次進捗①速報

主要KPIの月次進捗についてです。まずはグループSaaSのNew MRRです。こちらもOEMは含んでいません。スライドのグラフには、比較として、昨年までのナレッジスイート単体での数字を薄い水色の棒で記載しています。12月は「ビジネスブースト」の早期課金がスタートしたため、良いかたちで進んでいます。

この3月に関しても433万2,000円で着地しています。こちらはプラスアルファでいうと大きな変動はなく、標準的な数字です。ここからさらにエンジンをかけられるように、体制の改善や再編も含めて進めていきたいと考えています。

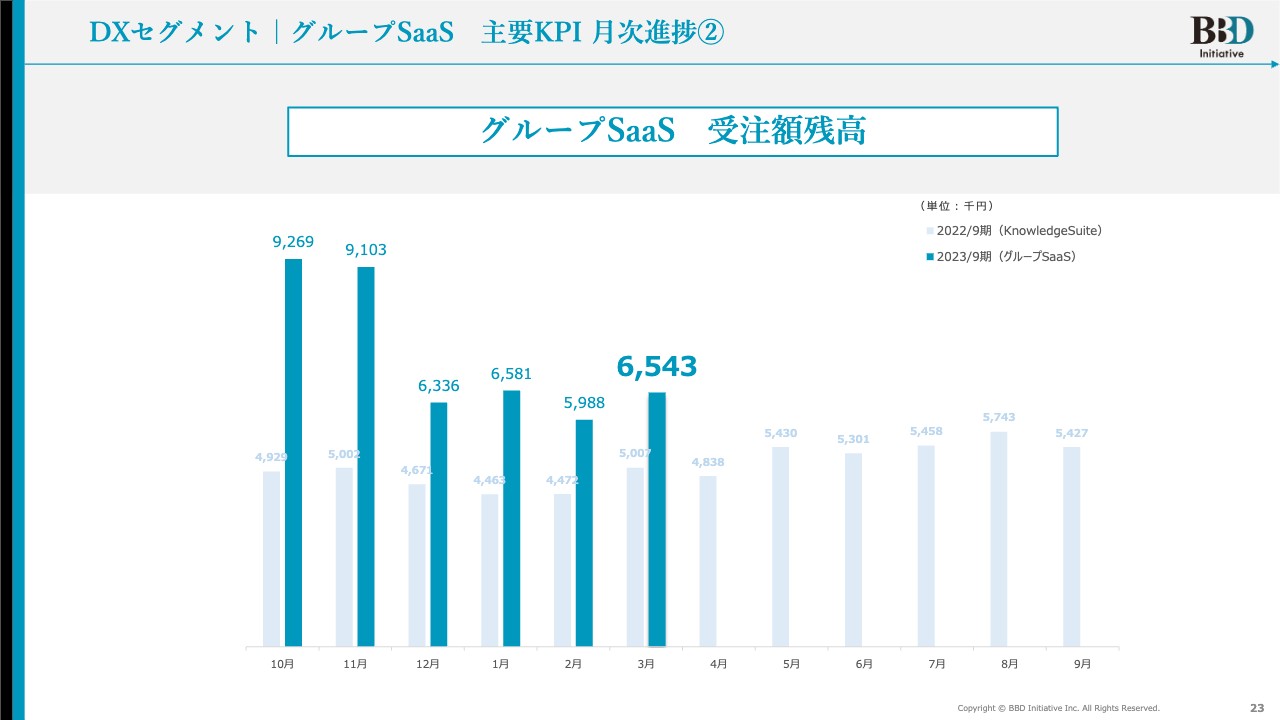

DXセグメント|グループSaaS 主要KPI 月次進捗②

グループSaaSの受注額残高です。昨年度の前半までは430万円を超えるくらいで変動していましたが、この3月はおよそ654万円と、若干ですが伸びています。

受注額残高は、受注しているものの、導入支援や課金開始の月が少しずれているものです。後ろにずれていき、未来のNew MRRにそのまま乗ってくる数字ですので、今後は650万円の12ヶ月分、だいたい7,000万円強の金額がNew MRRに積み増しされると考えられます。

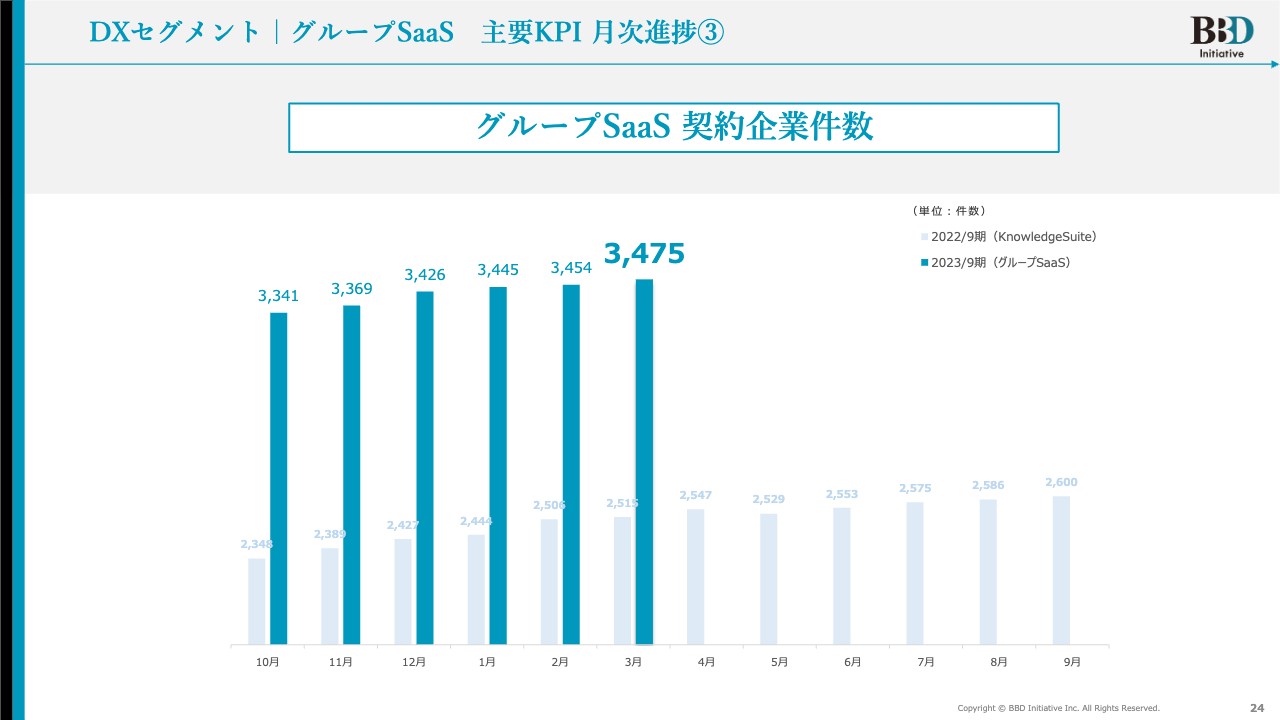

DXセグメント|グループSaaS 主要KPI 月次進捗③

グループSaaSの契約企業件数は3,475件と、ゆっくりではあるものの微増しています。これに納得しているわけではなく、あえて微増という言葉を使いましたが、数字としてはまだまだ伸びるものと期待しています。

インサイドセールスやパートナービジネス、インバウンド、展示会などを含め、数字をしっかりと取っていけるよう動いていますし、インサイドセールス部隊の商談比率も非常に高まっているため、今後も数字が伸びてくると思います。

DXセグメント|トピックス①

トピックスです。グループSaaSの2023年3月のマンスリーレポートを、取締役の柳沢が発表しています。昨年までのグループSaaSのNew MRRと契約件数、受注額残高のレポートを作って配信しています。

この月から大きく変えることはできなかったのですが、少しでもわかりやすくなるように現在内容を精査しているため、今月から、再編後のKPI月次進捗のレポートをご期待いただければと思います。

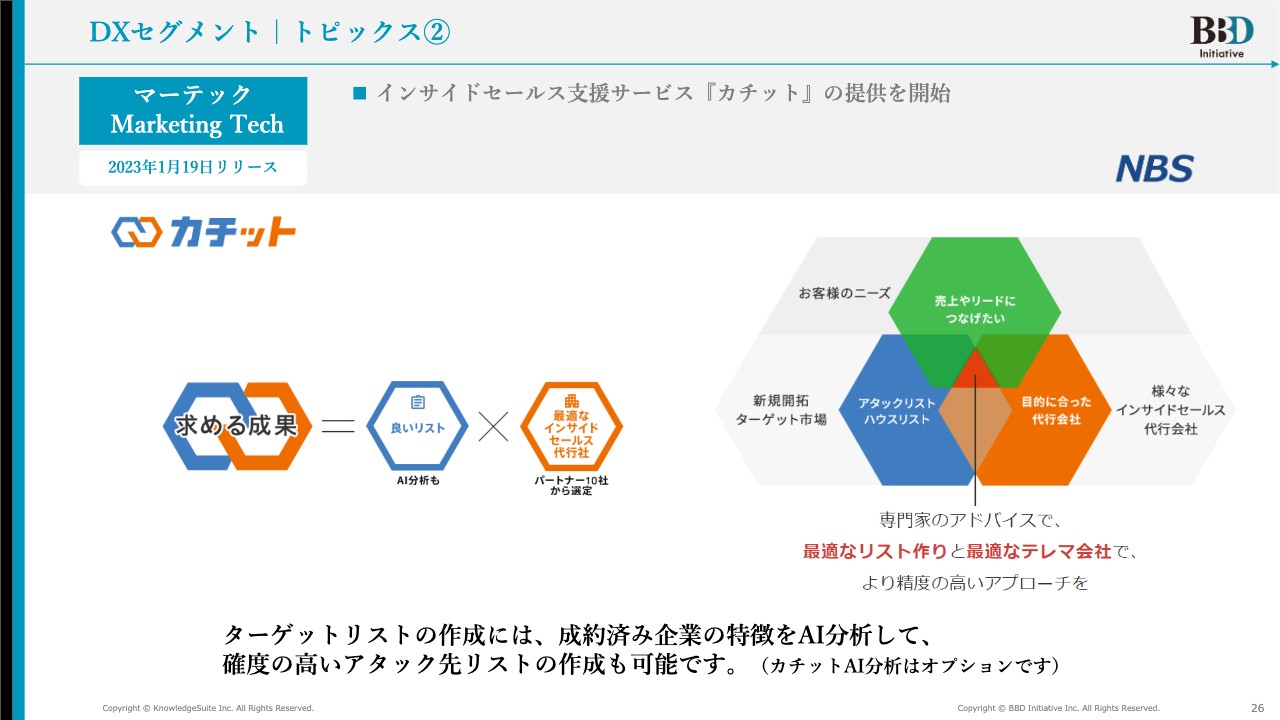

DXセグメント|トピックス②

マーテック事業は、「カチット」というインサイドセールス支援サービスを1月19日にリリースしました。ターゲットリストの作成に際し、成約済みの企業の特徴をAIで分析し、確度の高いアタックリストを作成することが可能なサービスです。

自社が受注している企業はどのような企業が多いのか、それに類似する企業はどこが挙げられるのかということをAIが分析して出力するサービスとなっています。

DXセグメント|トピックス③

マーテック事業の営業リスト作成サービス「Papatto(ぱぱっと)クラウド」が、さらに使いやすくUIを改善し、リニューアルして提供開始しました。

スライド右側に記載のとおり、具体的には、私どもが独自で持っているマーケティングタグに変化タグを追加しました。私どもはこのマーケティングタグを膨大に持っており、企業のリストに対し、例えば展示会に出展しているところ、社員数、企業の理念など、さまざまなことを精査して、マーケティングタグを何百と埋め込んでいます。

そのように、自分たちが求めるターゲットをより選別しやすいかたちで作ることができるサービスとして提供されており、非常に好調です。

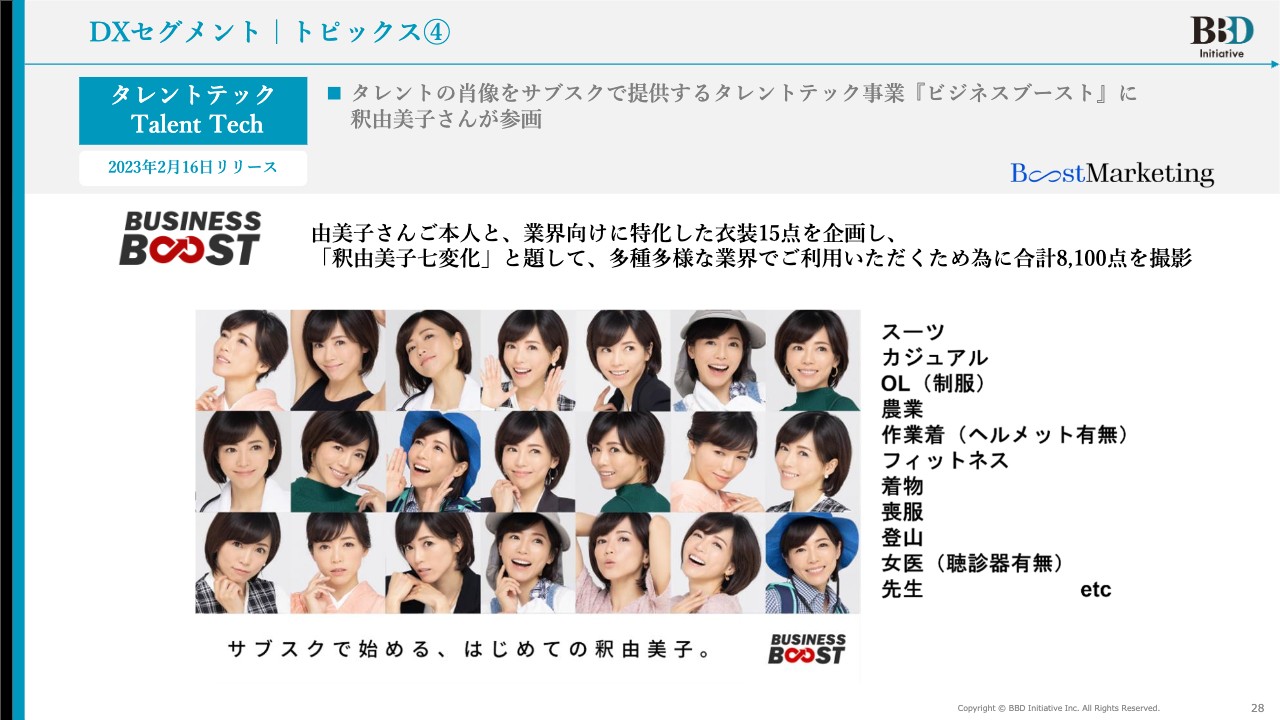

DXセグメント|トピックス④

タレントテック事業では、釈由美子さんが「ビジネスブースト」に参画しました。「釈由美子七変化」と題して、衣装15点を企画して8,000点以上の撮影を行い、提供を開始しました。

DXセグメント|トピックス⑤

さらに、小泉今日子さんの新規衣装1点と、素材を350点追加しました。引き続き、既存のタレントの方々の衣装追加も検討しているため、ご期待いただければと思います。

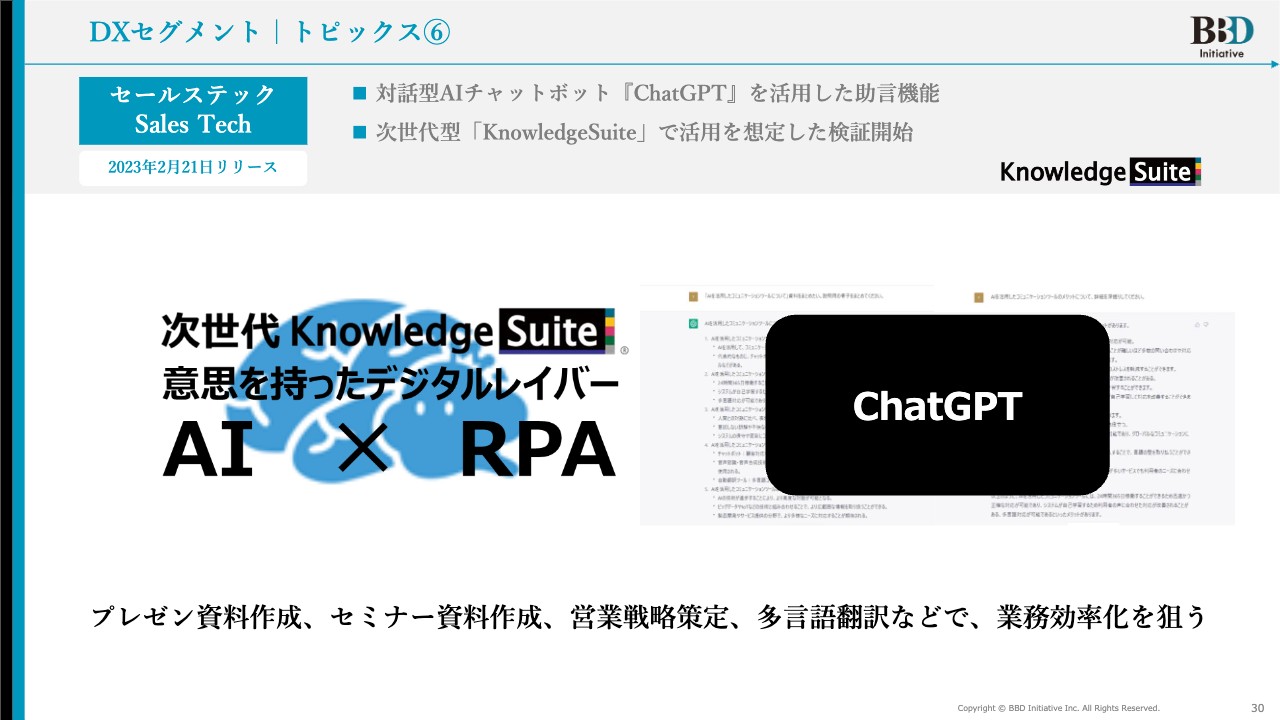

DXセグメント|トピックス⑥

セールステック事業です。話題の対話型AIチャットボット「ChatGPT」を活用した助言機能を実装した、次世代型「Knowledge Suite(ナレッジスイート)」の検証を開始しました。

まもなく機能のデモンストレーションができるところまで来ていますので、私どもも期待しているところです。みなさまにも、早くお見せできる機会を設けたいと思っています。

DXセグメント|トピックス⑦

セールステック事業では、「Knowledge Suite」が「BOXIL SaaS AWARD Spring 2023」で「Good Service」を受賞しました。

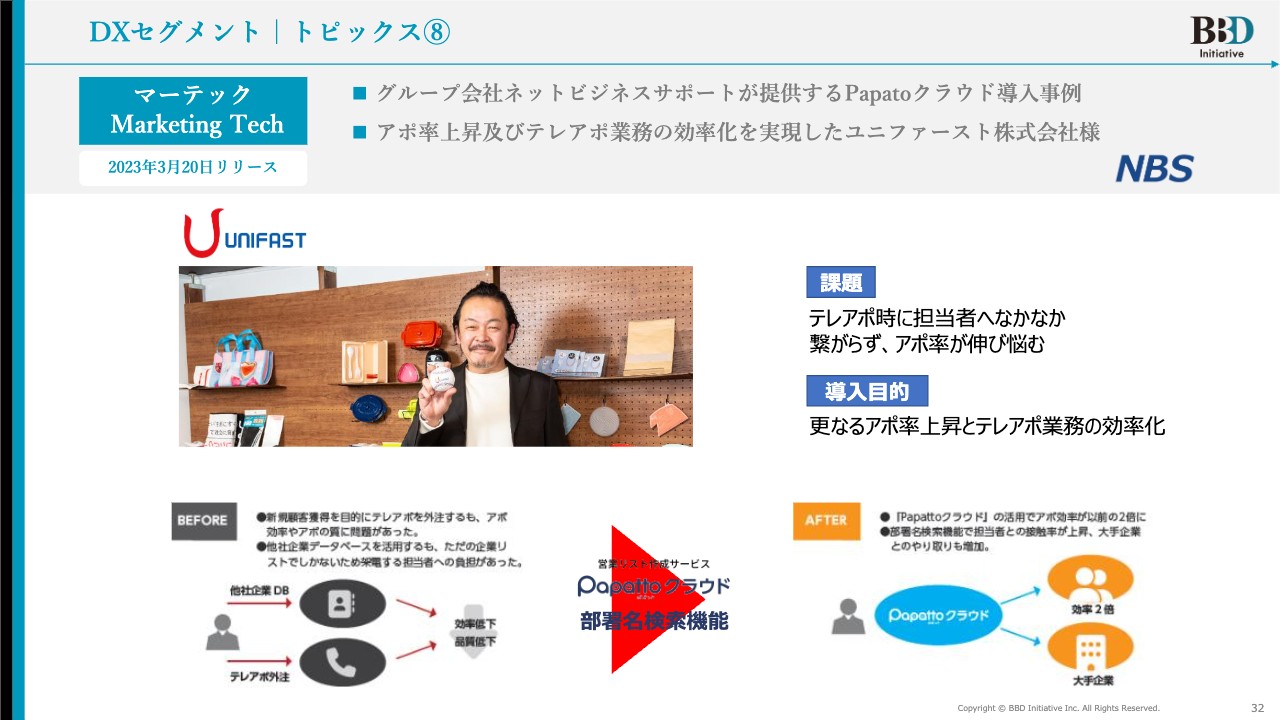

DXセグメント|トピックス⑧

マーテック事業の「Papattoクラウド」導入事例です。アポ率上昇およびテレアポ業務の効率化を実現した、ユニファースト社の事例を公開しています。

BPOセグメント| セグメント| 売上収益 推移 2023年9月期第2四半期

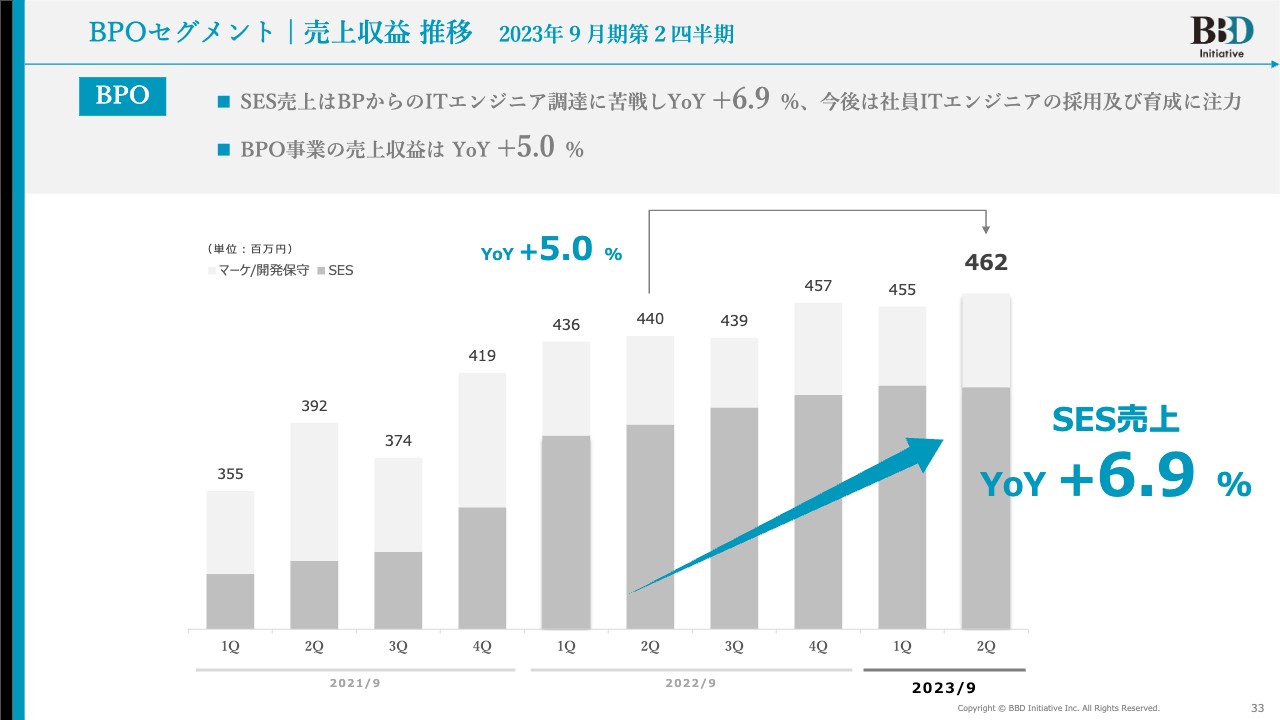

BPOセグメントの売上収益の推移です。SES売上は、ビジネスパートナー(BP)からのITエンジニアの調達が苦戦し、YoYプラス6.9パーセントで着地しています。今後は、社員ITエンジニアの採用および育成に注力していきます。

BPO事業の売上収益は、YoYプラス5.0パーセントです。スライドのグラフをご覧のとおり、SES売上の伸びが少し鈍化しています。社員ITエンジニアだけでは売上が作りきれないため、BPからもエンジニアを調達していますが、エンジニア人材の取り合いが非常に激しい状況です。

さらに、既存で稼働しているBPのエンジニアも単価の高いところに移動してしまう傾向があります。定着のため、単価を上昇させる交渉は私どもも常日頃から行ってはいるのですが、それ以上にエンジニアの調達に苦戦しています。

今後は社員エンジニアを多く抱えて教育し、そのまま開発の業務に携わってもらうほうが、安定的かつ収益性の高い事業になるということで、教育の方法を含めて検討を進めていこうと思っています。

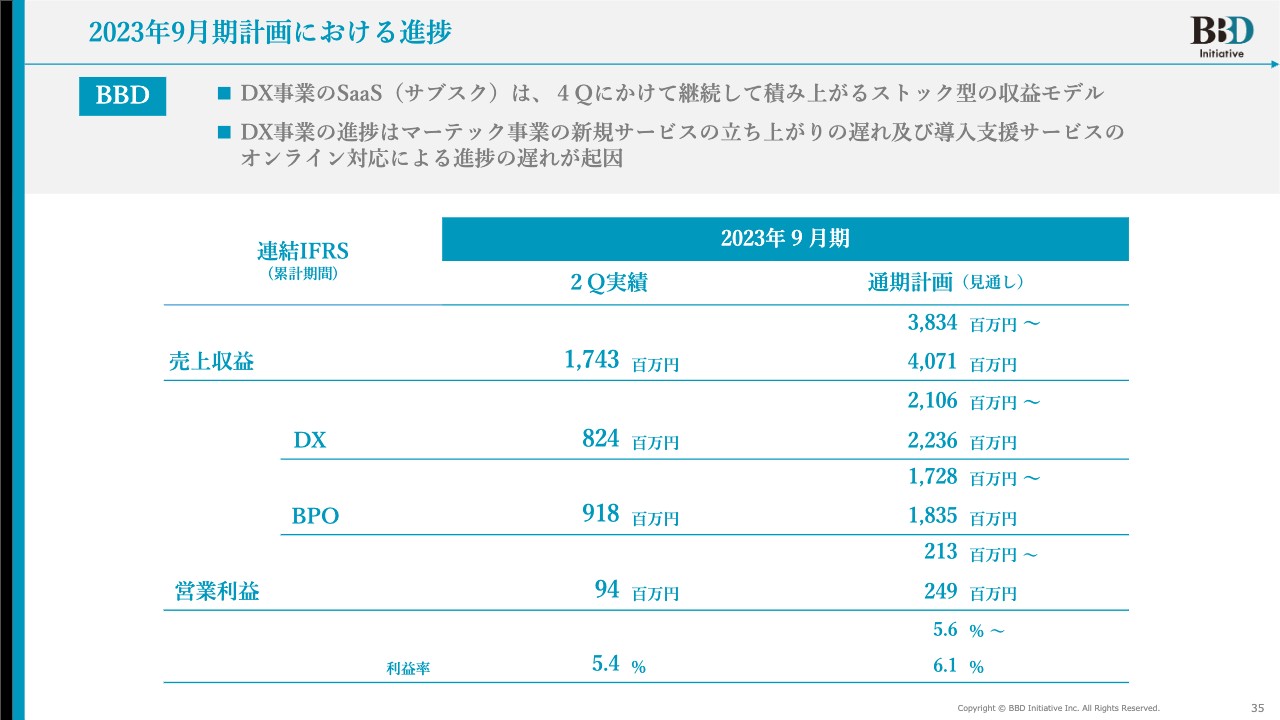

2023年9月期計画における進捗

2023年9月期の業績予想についてです。DX事業のSaaS(サブスク)は、第4四半期にかけてどんどん積み上がっていくストック型の収益モデルです。DX事業の進捗は、マーテック事業の新規サービスの立ち上がりの遅れ、および導入支援サービスのオンライン対応による遅れにより、未達の状況になっています。

今期の後半は、「Knowledge Suite」の導入支援の定着に向けた動きを、サブスクリプションとセットでどこまで取れるかに焦点を絞って推進していきます。

BPO事業に関しては、ビジネスパートナー側の動きが苦戦しているところもありましたが、前半にしっかりと獲得していたため、進捗に対しては非常に良いかたちで進んでいます。営業利益に関しても9,400万円で折り返しており、これからまた積み上がっていくと期待しています。

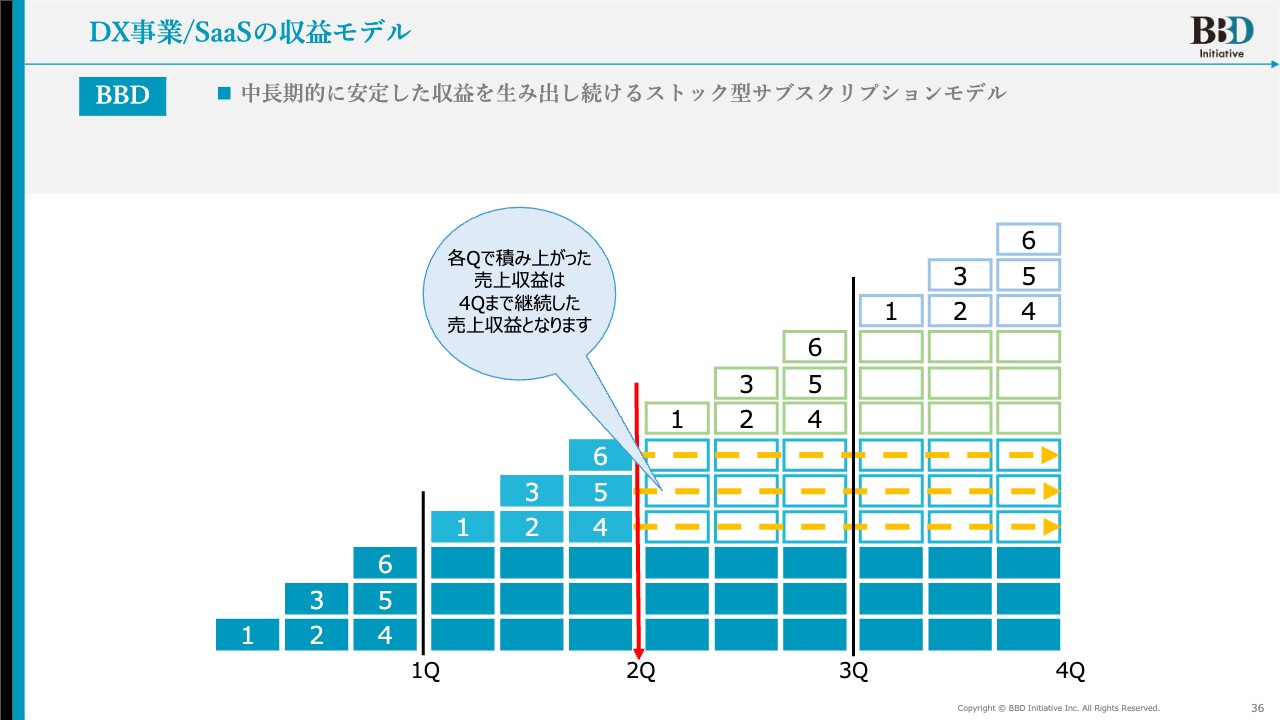

DX事業/SaaSの収益モデル

DX事業のSaaSの収益モデルです。スライドの図のとおり、ストック型の売上収益は、この第2四半期までの実績が、右側の第4四半期まで帯のように積み上がっていきます。上の部分の「1」から「6」までのマスが積み上がっていくだけで、売上・利益がしっかりとついてくることがおわかりいただけると思います。

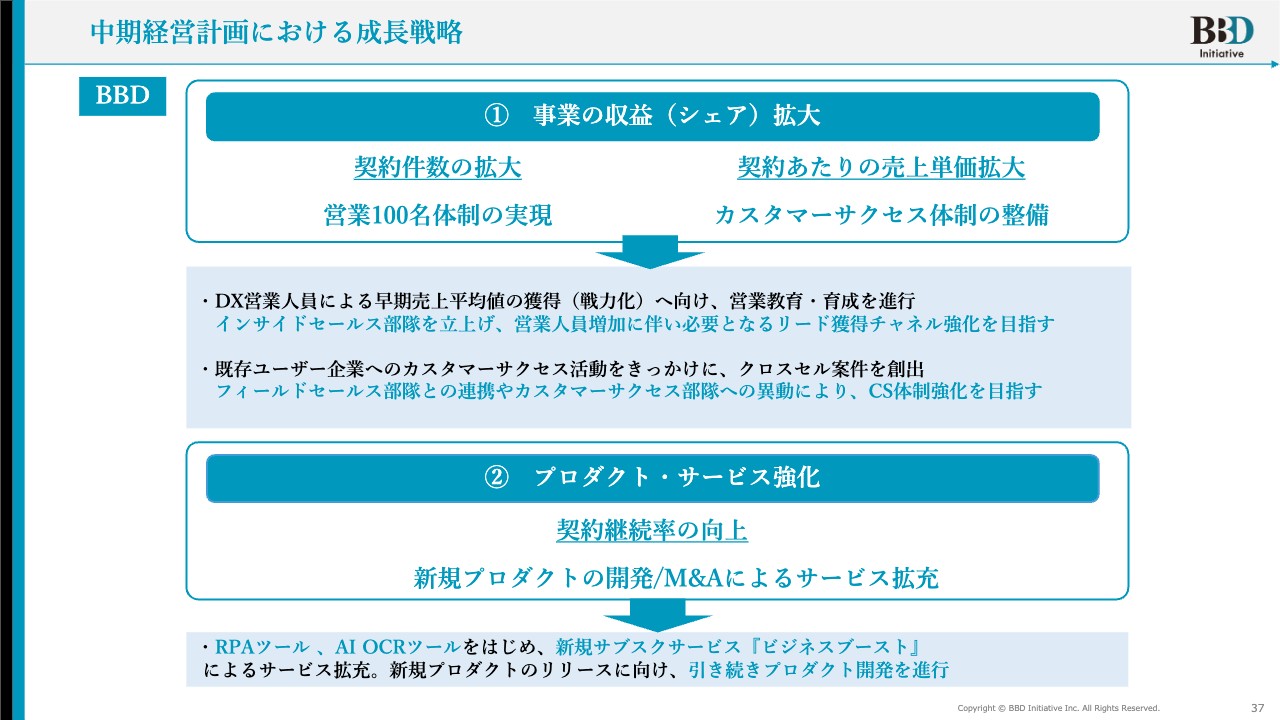

中期経営計画における成長戦略

中期経営計画における成長戦略です。こちらもまだ変更していませんが、大きく2点です。1つ目は事業収益の拡大で、契約件数の拡大に焦点を絞っていきたいと考えています。契約あたりの売上単価は、ARPAを拡大させていくところを推し進めています。

2つ目はプロダクト・サービスの強化です。契約継続率の向上に関しては、チャーンレートが若干上がっていることが課題となっています。いろいろなサービスを通じてあり方を変えていき、さらにはクロスセル・アップセルを図りながら、契約継続率を向上させていけるよう動いていきます。

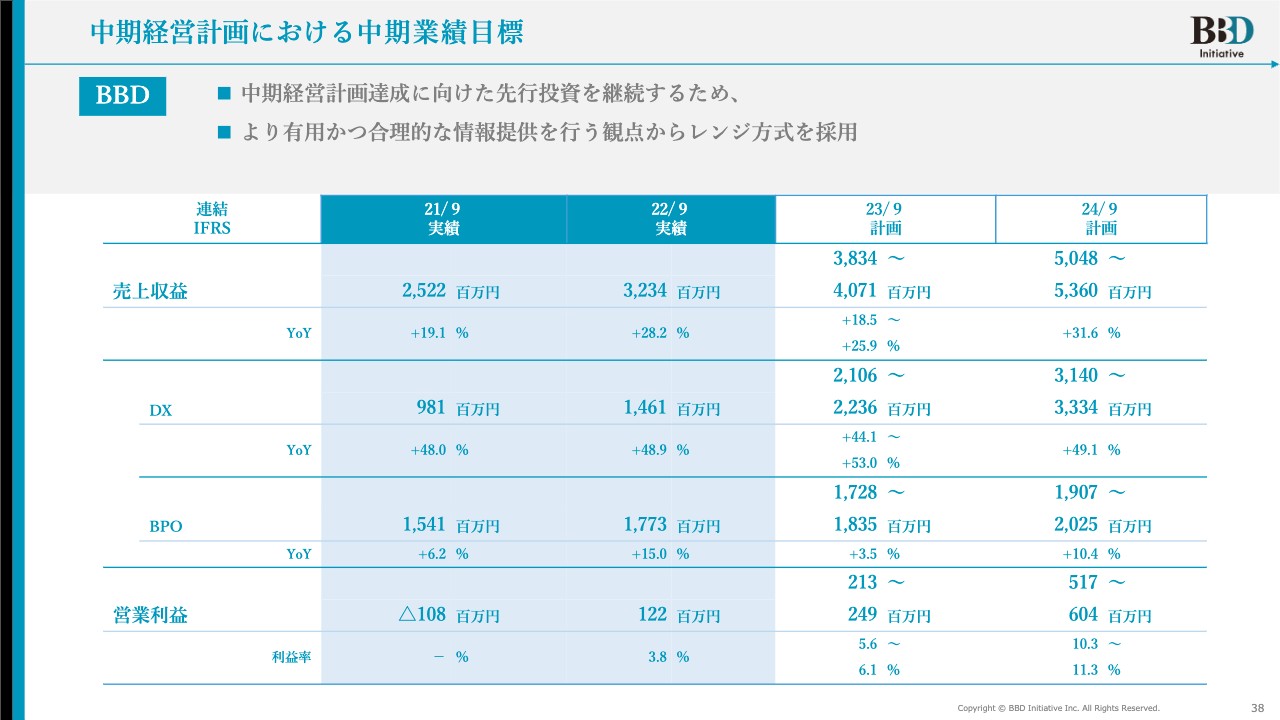

中期経営計画における中期業績目標

中期経営計画の目標の数字です。中期経営計画達成に向けた先行投資を継続するため、より有用かつ合理的な情報提供を行う観点から、レンジ方式を採用しています。売上収益は38億3,400万円から40億7,100万円、営業利益は2億1,300万円から2億4,900万円での着地を狙っています。

2024年9月期は、売上収益は50億円を突破、営業利益は5億円を突破するかたちで着地できるよう計画しています。

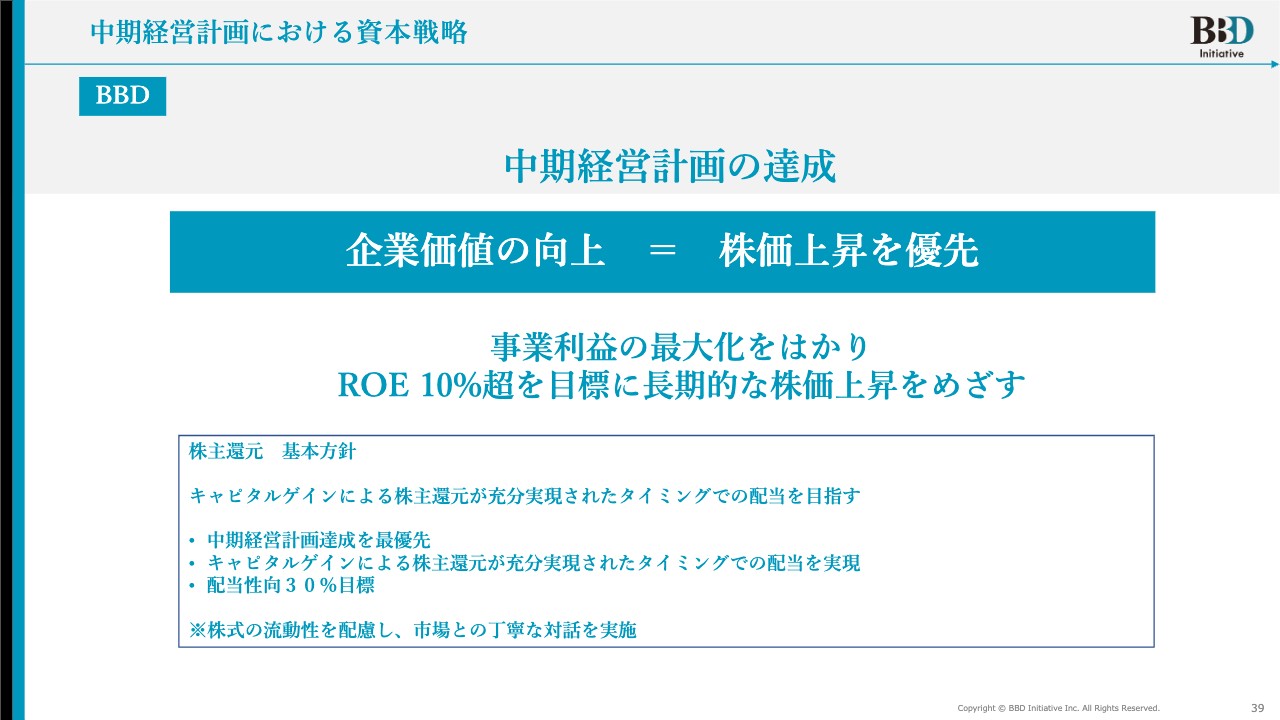

中期経営計画における資本戦略

中期経営計画達成に向け、「企業価値向上=株価上昇を優先」を掲げています。事業利益の最大化を図り、ROE10パーセント超を目標に長期的な株価上昇を目指します。

BBDイニシアティブグループになり、企業価値を上げていくために、収益性の高い事業または成長性の高い事業に絞っていくという事業再編のメスを入れ始めています。

短期的にPDCAを回しながら改善を図っていくことにより、若干の痛みを伴いつつも、利益がしっかりと出てくるものになるとご期待ください。

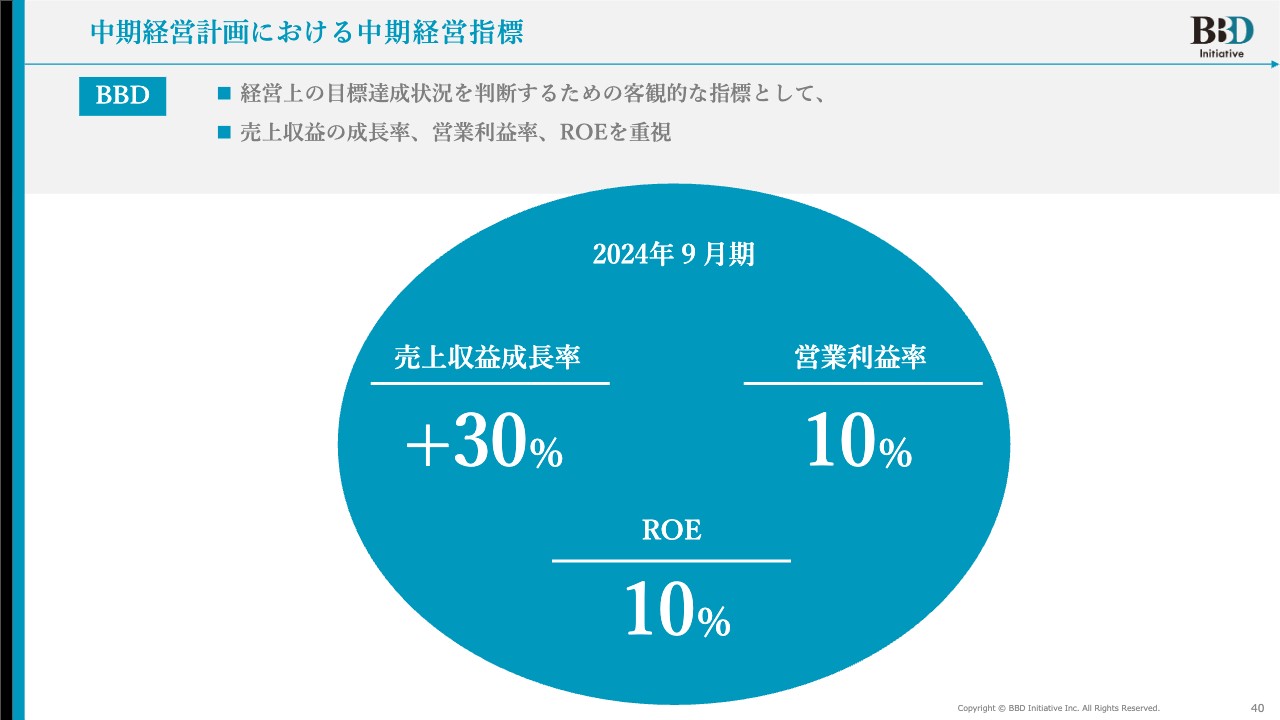

中期経営計画における中期経営指標

経営指標です。2024年9月期の売上収益成長率はプラス30パーセント、営業利益率は10パーセント、ROEは10パーセントを目指しています。

以上で、決算説明会を終わります。ご清聴ありがとうございました。

質疑応答:事業再編の狙いについて

司会者:「事業再編に着手されているということですが、どのような狙いがあるのでしょうか?」というご質問です。

稲葉:事業の中には、売上があるけど利益率が非常に悪いもの、売上があっても成長しないものがいくつかあります。そのようなものにある程度見切りをつけて、事業の再編を図り、収益性を高くしていくという狙いです。

営業利益率10パーセントを目指している中で、事業再編や人の配置替え、事業撤退も視野に入れながら、できれば短期的に、また、中期的にも取り組んでいきます。収益性の高い事業を集約してビジネスを展開していくことで、成長および利益率を改善できるように取り組んでいますので、ご期待いただきたく思います。

質疑応答:M&Aの今後の展開について

司会者:「M&Aについて、今後どのような展開を考えられていますか?」というご質問です。

稲葉:M&Aにおいては、「ありがとうをX-Tech(クロステック)する」という企業理念をもとに事業シナジーがあるかどうかを考慮します。また、BtoBの領域であることは従前と変わりません。

新しい価値が生まれてくるサービスに取り組めるようであれば、積極的にM&Aも行っていきたいと思っています。

質疑応答:売上成長率と営業利益の結果について

司会者:「売上成長率と営業利益の結果について、どのようにお考えでしょうか?」というご質問です。

稲葉:「Twitter」と「note」においても発信しましたが、正直なところ、今回は普通だったと感じています。特にサブスクリプションは「もう少し伸びるのではないか」と期待していただけに、非常に残念なところでした。環境のせいにするわけではありませんが、もっと伸ばせたのではないかと思っています。

可もなく不可もなくという結果でしたが、サブスクリプションに付随するような導入支援が、「なぜだろう」と思うくらい受注できなかったのです。こちらは、「Knowledge Suite」のサブスクリプションを受注していきながら、導入支援が受注できなかった理由も含めて原因を分析していきます。

先ほどもお話ししましたが、もし環境依存の部分が要因としてあるならば、出社率が上がったり、ノーマスクであったり、いろいろな環境の変化に伴い、一時金ではありますが、導入支援の部分もしっかりと受注できるのではと期待しています。

マーテック事業については、サブスクリプションももう少し伸びる予定ではありましたが、新規事業の立ち上がりが少し遅れているという事情があります。この新規事業については、今はまだ詳細を開示できませんが、非常によいかたちで進んでいます。体制が整った段階でリリースできるようにしていますので、ご期待いただければと思います。

質疑応答:対話型AIツールの影響について

司会者:「『ChatGPT』のような対話型ツールの登場は、御社の事業展開に何か影響はありますか? プラス面、マイナス面の両面からどのように分析されていますか?」というご質問です。

稲葉:正直なところ、プラスに感じています。「ChatGPT」で使っているデータは2021年までのデータと言われています。私どももSDKを組み込んでいくつかテストを行っていますが、現時点においては、「ChatGPT」の機能を助言機能として使うかたちができており、こちらについて1つ発表ができるのではないかと思います。SFA/CRMの世界でも、今後の「ChatGPT」の活用の仕方について議論が進んでいます。

そのかたちが実装できるという中で、良い意味で、私どももドキドキワクワクしています。スライドにも記載のとおり、私どもが掲げている「意思を持ったデジタルレイバー」というもの、この「ChatGPT」を含めた人工知能の世界の1つのかたちが「とうとう来た」と考えています。

労働人口の低下などに直面している状況で、私どもは「ワンクリックをどうなくすか」というレベルの業務削減を提唱しています。助言機能を含めて、人工知能が次の行動を1人2役、3役、4役、5役にもなれるような機能に作り込まれるであろうことにも期待しています。

マイナスの面として、私どもが考えているところでは、例えばインサイドセールスも含めて人材が必要なくなる世界が生まれるのではないかということです。

例えば、インサイドセールスでお客さまにテレアポを行う、メールを送るなどの業務があります。人工知能が自動的に配信を行い、お客さまから回答をもらう、その回答にどのように返答していくかを検討して連絡するなどの作業を、私どもが持っている過去何百万、何千万の営業報告データを基に行うことができるのではと考えています。

どのように回答して、どのように営業していくかを分析していけば、最終的には、インサイドセールスも自動化できるのではないかと思っています。そのようになれば、良い意味で人がいらなくなります。これが、労働人口がどんどん低下していく中ではプラスに働くのか、労働する場所や機会が減ってくることによりマイナスに働くのかというところは未知数です。

とは言え、私どもとしてはこれをマイナスと捉えてはいません。意志を持った「デジタルレイバー」が、営業活動、ひいては企業活動において、人の代わりとして動くことにより、新しい価値や世界が生まれてくることを期待しています。

そのため、1つずつ実証実験を行い、それらを成果として発表していくとともに、次世代の「Knowledge Suite」において、人工知能の活躍の場をみなさまにいち早くお見せできると考えています。

質疑応答:実用を想定した「ChatGPT」の検証について

司会者:「次世代型『Knowledge Suite』における利用を想定した『ChatGPT』の検証はいかがでしょうか?」というご質問です。

稲葉:今お伝えしたとおり進んでいますので、どこかのタイミングでお見せできるかと思います。サービスとして提供するにはもう少し時間が掛かるのですが、実際にその機能がどのように動いているのかなど、みなさまにお見せできる機会が近々あると考えています。

具体的には、デモデータや、デモンストレーションをプレスリリースで発表できればと考えています。

質疑応答:グループSaaSのチャーンレートの上昇について

司会者:「KPIとして開示されているグループSaaSのチャーンレートが上昇していますが、大口の解約等はあったのでしょうか?」というご質問です。

稲葉:大口の解約があったということではなく、お伝えしたとおり、マーテック事業におけるサービス提供の形態が少し違うためです。

「Papattoクラウド」も同様ですが、常に更新を行うのではなく、例えば、最新の情報を取ったら3ヶ月お休みして、また次の3ヶ月を検討いただく形式です。6ヶ月に1回のスパンで契約を取っていくと、どうしても解約のタイミングが多くなってしまいます。そのような意味で、サービスの提供の仕方と言いますか、契約期間やサービスの質などの部分において、チャーンレートが若干上昇するタイミングがあることは事実です。

ユーザビリティーとして考えれば、いつでも解約できることは喜ばしくもあるのですが、このようなリスクもあるため、今後、提供の仕方の期間を長くするのか、それにより受注が落ち込まないか等を含めて、どうするかを検討していきたいと思っています。

質疑応答:KPIの開示内容について

司会者:「今後のKPIの開示内容について教えてください」というご質問です。

稲葉:KPIについては、今までのかたちから分類を進めていきます。もともとセールステック事業、マーテック事業、タレントテック事業で分けてKPIを出そうとも考えていたのですが、タレントテック事業は立ち上がったばかりで、競合の動きなどを考えると、リアルに数字が分かってしまうことに懸念もあります。

私どもとしては今回、セールステック事業と、マーテック事業およびタレントテック事業とで2つに分類して、New MRRを出していきたいと思います。タレントテック事業にもある程度ボリュームが出てきたら、分けて開示できればと考えています。

質疑応答:タレントテック事業の状況について

司会者:「タレントテック事業の混乱は収束しているのでしょうか?」というご質問です。

稲葉:収束しています。混乱と言いますか、事務所側の体制も、私どもの営業体制も落ち着いてきています。営業における課題は残っているため、これから受注するための動きも整えていくところです。

お客さまの質については、若干こだわっています。どんな企業でも受注できるかと言うと、それができないのです。例えば、お客さまを10件ご紹介しても、3件、4件しか受注できないタレントがいたり、反対にもっと受注できるタレントがいたりします。

与信の中で通った会社であっても、事業内容や規模により、ご自身が広告として出る企業かどうかを検討して、首をかしげるタレントの方もいらっしゃいます。その部分のギャップを埋めることが、これからの課題だと思っています。

あまりよくないお話ですが、とあるタレントの方が、2週間で8社を断ったケースもありました。50万円かける8社ということで、月400万円です。年間では5,000万円のサブスクリプションが、たった2週間ですべて断られてしまったことになります。

そのように、申し込みをいただいているにもかかわらず、売上が上がらないという現象が起こってしまうため、できるだけ質の高い、喜ばれるお客さまを集めて、営業側としても「この企業であれば、このようなタレントも受注してくれる」という提案ができれば、タレント側の承認も多く得られて、受注が増えるのではないかと期待しています。

内部の体制作りが出来上がってきた中で、今度は営業的な側面での課題も改善できるようにがんばっていきたいと思います。