2023年5月19日に発表された、大日本塗料株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:大日本塗料株式会社 代表取締役社長 里隆幸 氏

大日本塗料株式会社 取締役常務執行役員 管理本部長 永野達彦 氏

PartI. 決算実績・業績予想

永野達彦氏(以下、永野):取締役常務執行役員管理本部長の永野です。2022年度の決算概要と2023年度の業績予想について、ポイントを絞ってご説明します。

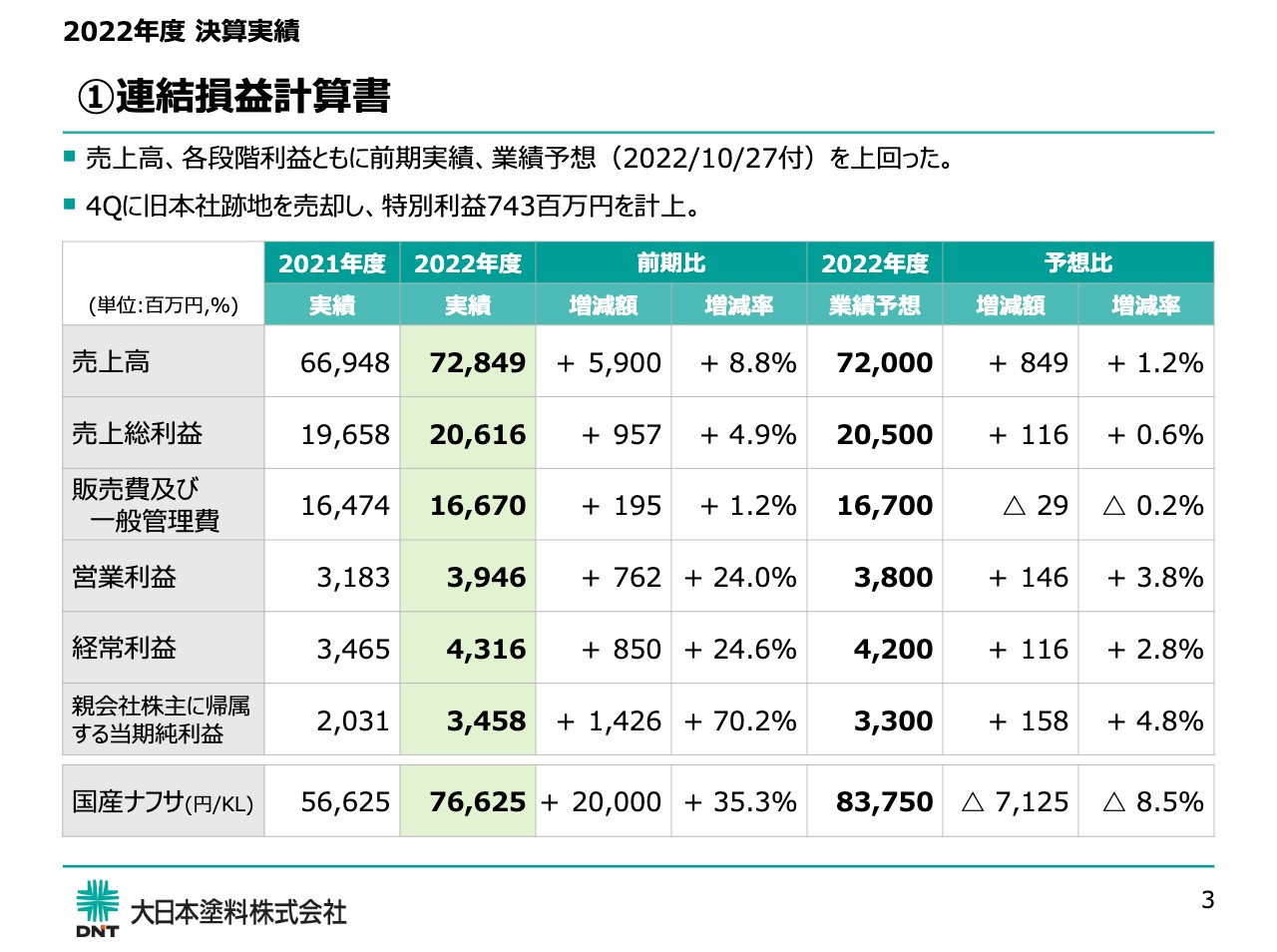

2022年度 決算実績 ①連結損益計算書

連結損益計算書の概要です。スライドに記載の実績列をご覧ください。

売上高が728億4,900万円で前期比59億円の増収、売上総利益は206億1,600万円で前期比9億5,700万円の増益、営業利益は39億4,600万円で前期比7億6,200万円の増益、経常利益が43億1,600万円で前期比8億5,000万円の増益、親会社株主に帰属する当期利益が34億5,800万円で前期比14億2,600万円と、増収増益となりました。

この結果は、照明機器事業が引っ張ったことが一番大きい要因でした。塗料においては、国内市場における価格是正が計画どおり進捗し、特に構造物関係の塗料が非常に堅調に推移しました。さらに、大阪・西九条の旧本社跡地の売却益もありました。

スライドの右側に記載している予想比のとおり、修正予想はクリアしています。

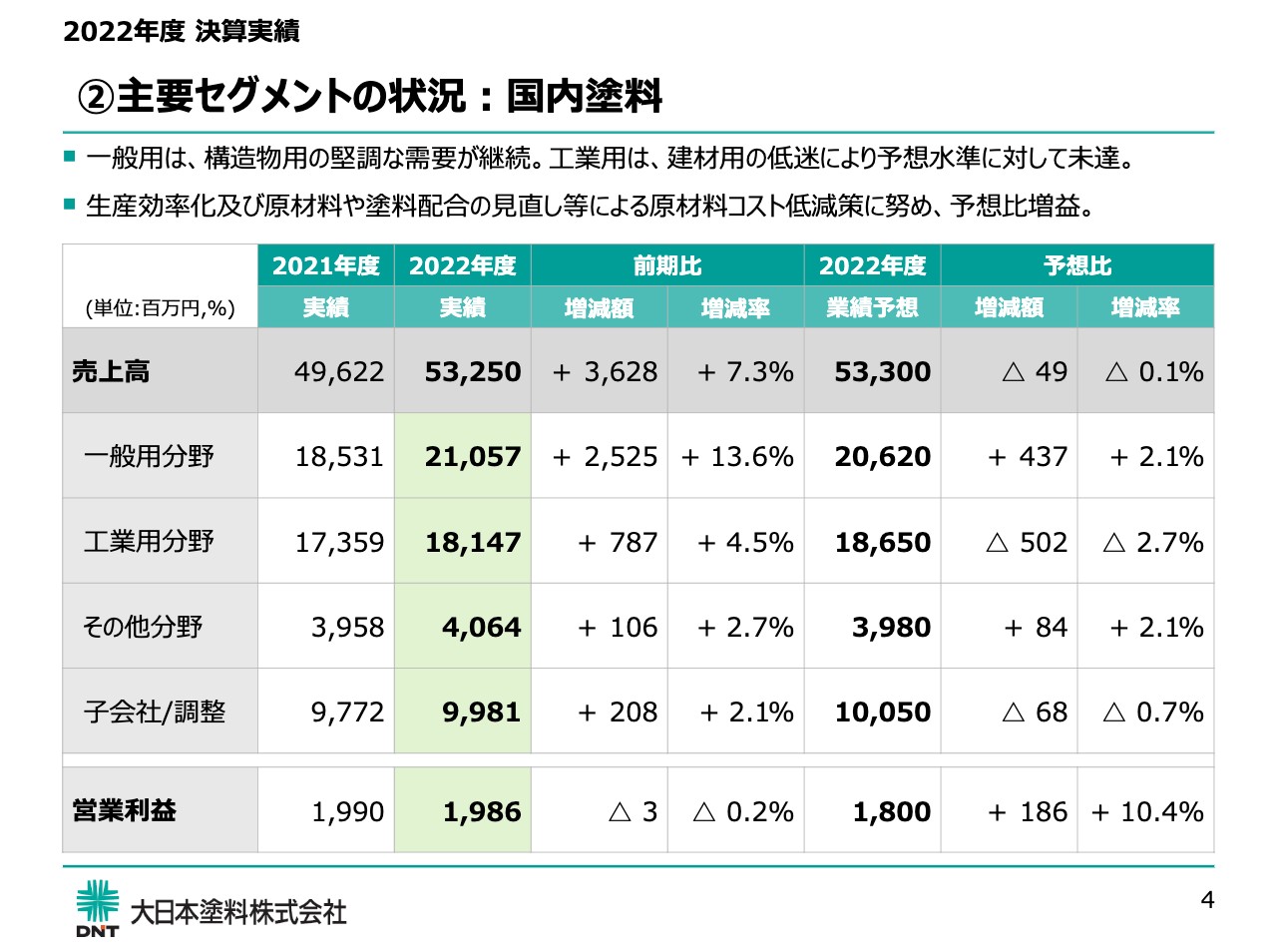

②主要セグメントの状況:国内塗料

国内塗料の主要セグメントの状況をご説明します。スライドの実績列をご覧ください。売上高は532億5,000万円で前期比36億2,800万円の増収となりました。国内塗料の売上高は連結合計の約73パーセントを占めることとなります。

一般用分野は前期比25億2,500万円の増収、工業用分野は前期比7億8,700万円の増収となりました。スペシャリティやリフォームを含むその他分野は、前期比1億600万円の増収です。この結果、営業利益は19億8,600万円になり、前期並みとなりました。

増収36億円のうち、約7割となる25億円を一般用分野が占めており、構造物塗料が貢献しました。一方で、工業用分野の回復が想定を下回った状況です。

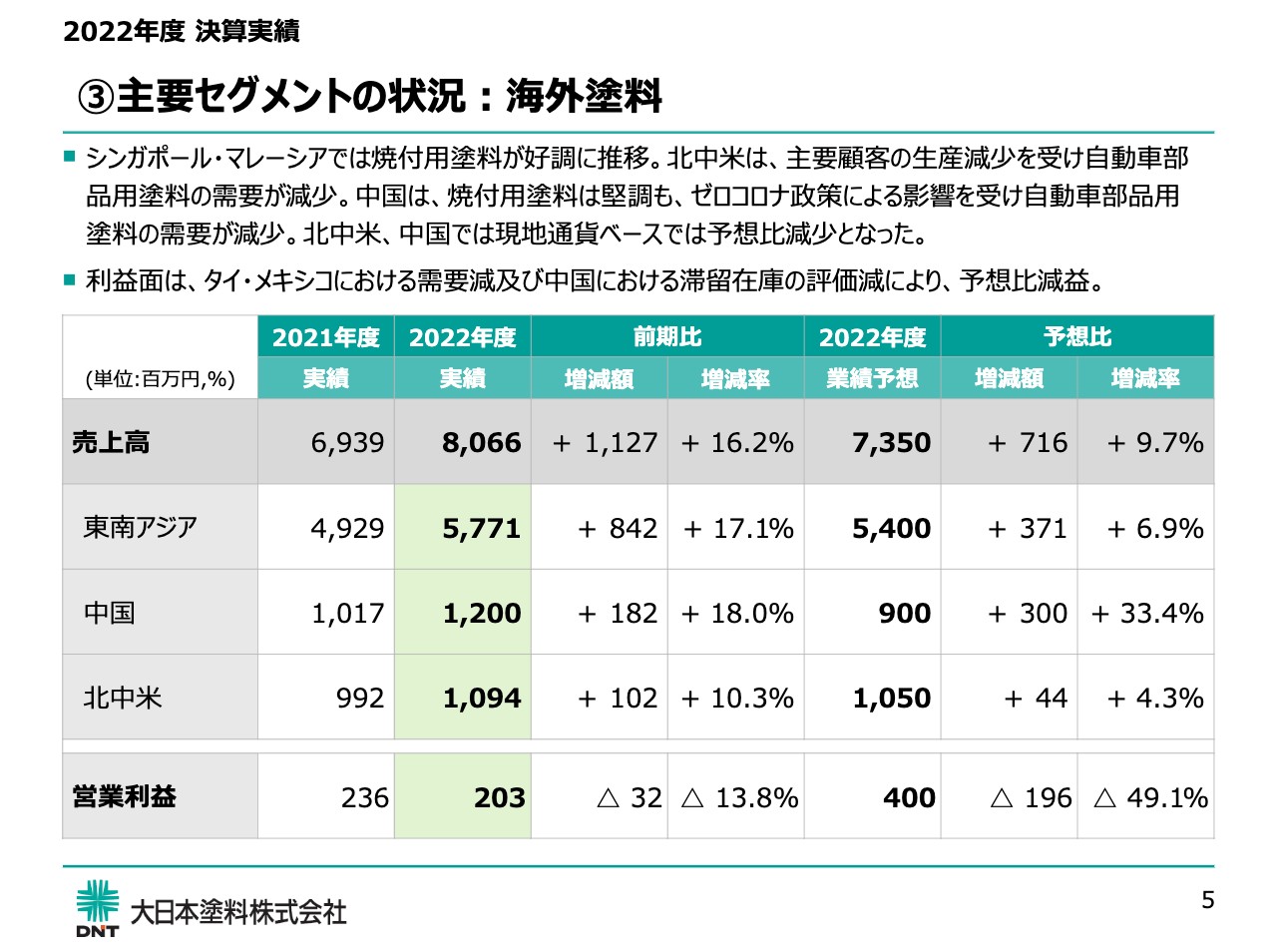

③主要セグメントの状況:海外塗料

海外塗料についてご説明します。売上高は80億6,600万円で、これは連結合計の約11パーセントを占めます。前期比では、11億2,700万円の増収となり、その構成は、東南アジアが前期比8億4,200万円の増、中国が前期比1億8,200万円の増、北中米が前期比1億200万円増と、それぞれプラスとなっています。営業利益は2億300万円と、前期比3,200万円の減益となりました。

なお、売上高は11億2,700万円の増収となりましたが、このうち約9億円は円への為替換算によって膨らんだ影響です。そのため実力ベースでは2億円のプラスに留まっています。

海外売上の6割強が自動車・プラスチック用の塗料です。国別に差がありますが、当社のお客さまの回復が本格化の途上ということで、伸びが限界的でした。他方、東南アジアのメインはタイですが、今回はシンガポールとマレーシアで焼付用塗料が好調に推移し、底支えとなりました。利益に関しては、中国がまだ赤字ということで、他エリアの利益が相殺されました。

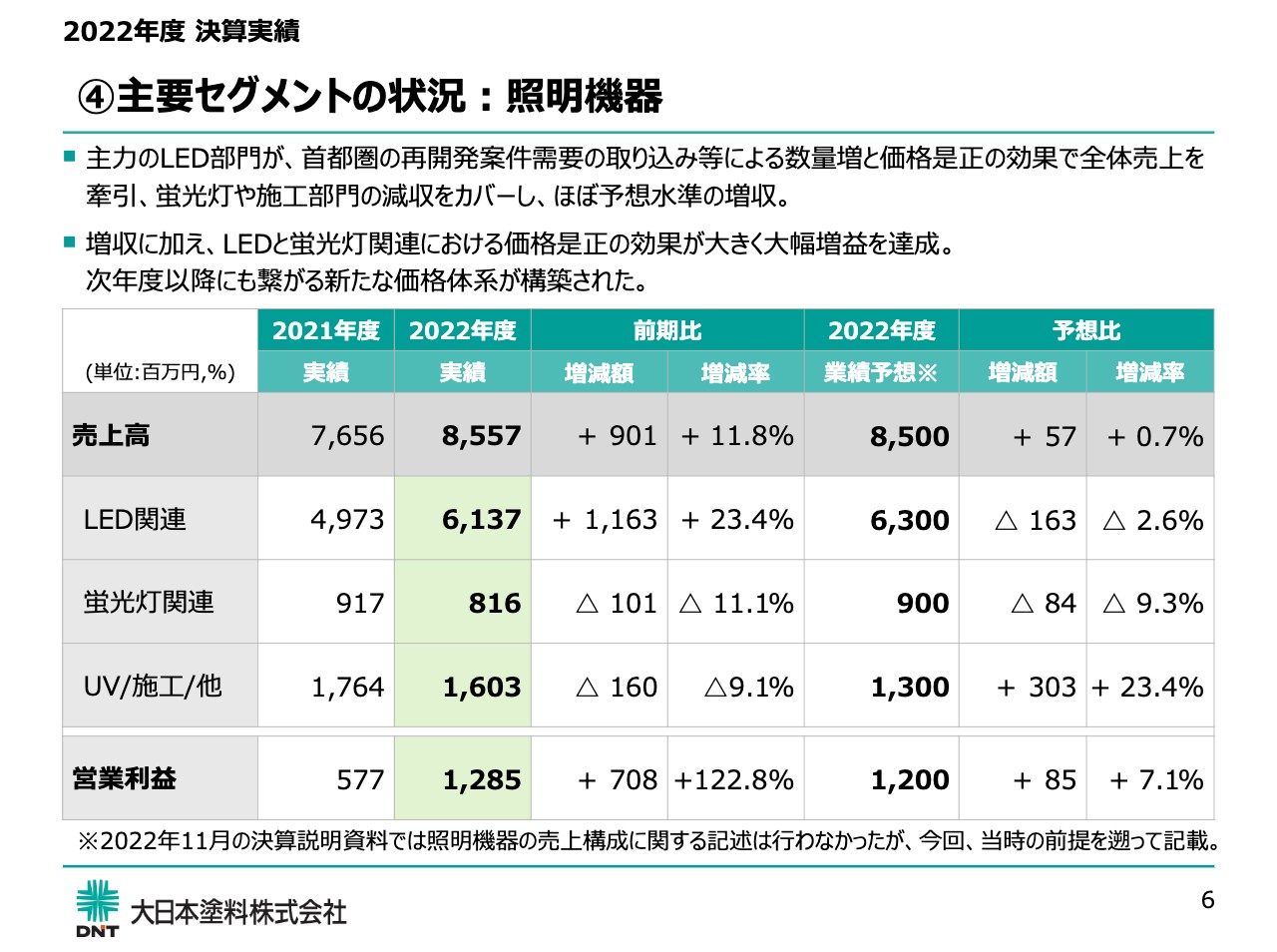

④主要セグメントの状況:照明機器

当社のグループ事業の中で非常に影響力の高い照明機器についてご説明します。

売上高が85億5,700万円で、連結合計の12パーセントを占めています。前期比では9億100万円の増収でした。中でも、LED関連が11億6,300万円の増収と牽引しました。数量増と価格是正により、業績予想どおりの着地となりました。

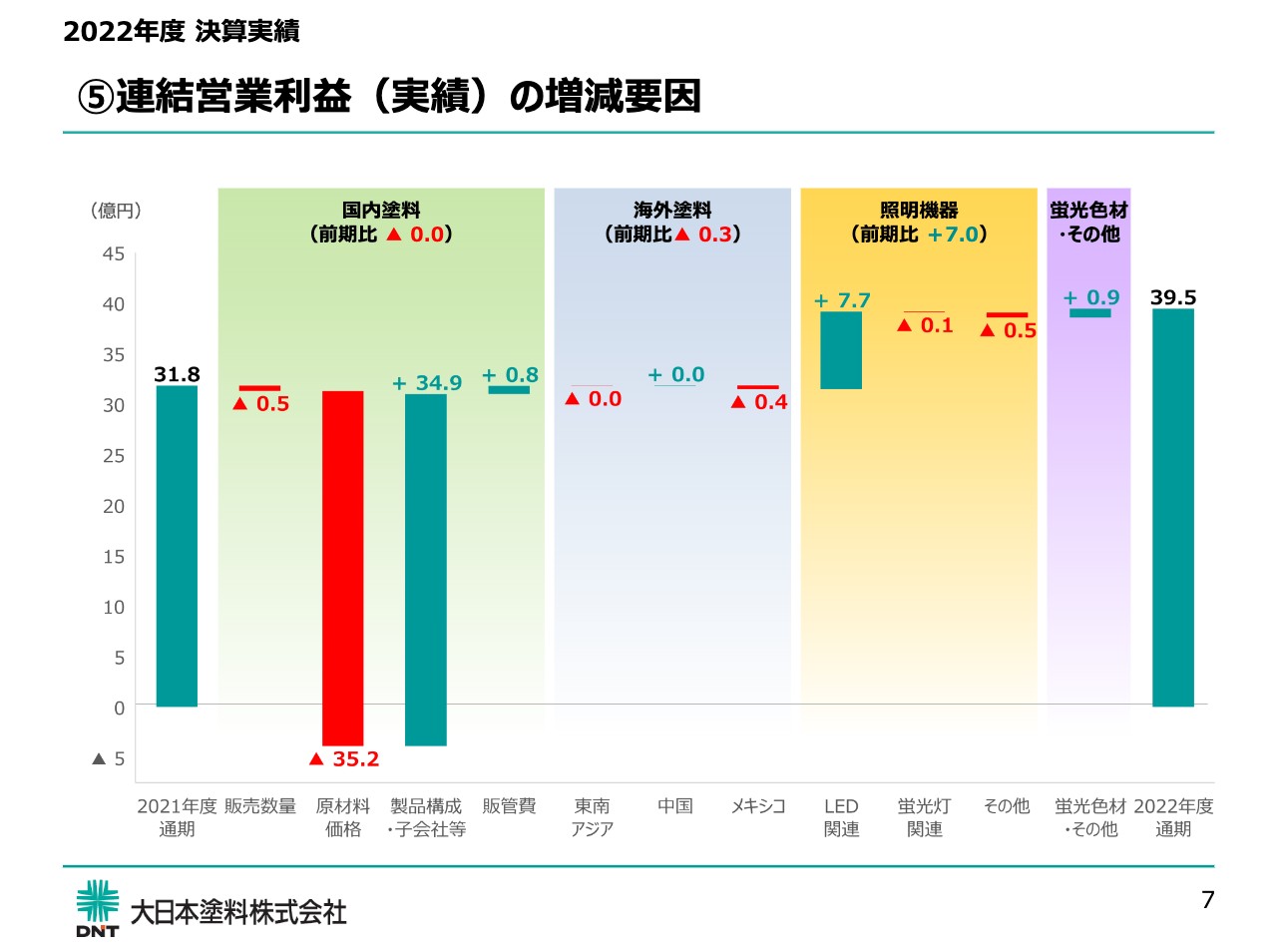

⑤連結営業利益(実績)の増減要因

前期の営業利益の増減要因を視覚化し、全体的なイメージをご説明します。

国内塗料は、数量面では一般用分野は伸びましたが工業用分野はやや苦戦し、前期比マイナス5,000万円となっています。原材料価格の高騰による影響は前期比マイナス35億2,000万円となり、そのうち70パーセント弱が原油ナフサ由来のものです。残りはエポキシ樹脂や亜鉛、酸化チタン、鋼材などです。

このような状況に対して、「製品構成・子会社等」は前期比プラス34億9,000万円となりました。このほとんどが価格是正によるものですので、原材料価格の上昇に対してほぼ100パーセントを打ち返すことができました。

海外については、前期比マイナス3,000万円となっています。一時的な影響ですが、中国の在庫評価損が約1億円あり、最終的にマイナスです。

照明機器は、LED関連が前期比プラス7億7,000万円となっています。このうちの約70パーセントが価格是正です。残りの約30パーセントが数量増と製品ミックスとなっています。

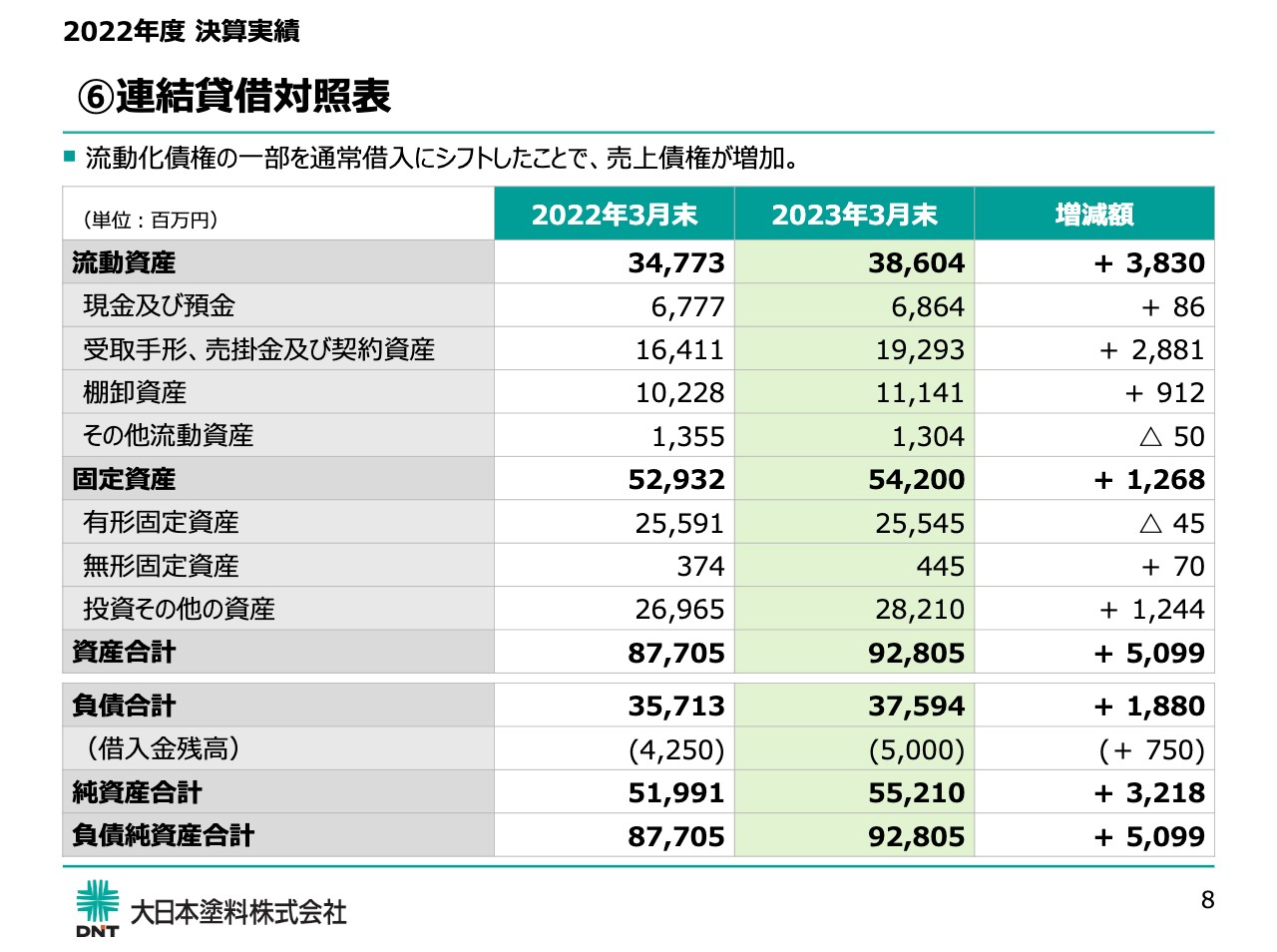

⑥連結貸借対照表

連結貸借対照表です。こちらはスライドをご覧のとおりです。

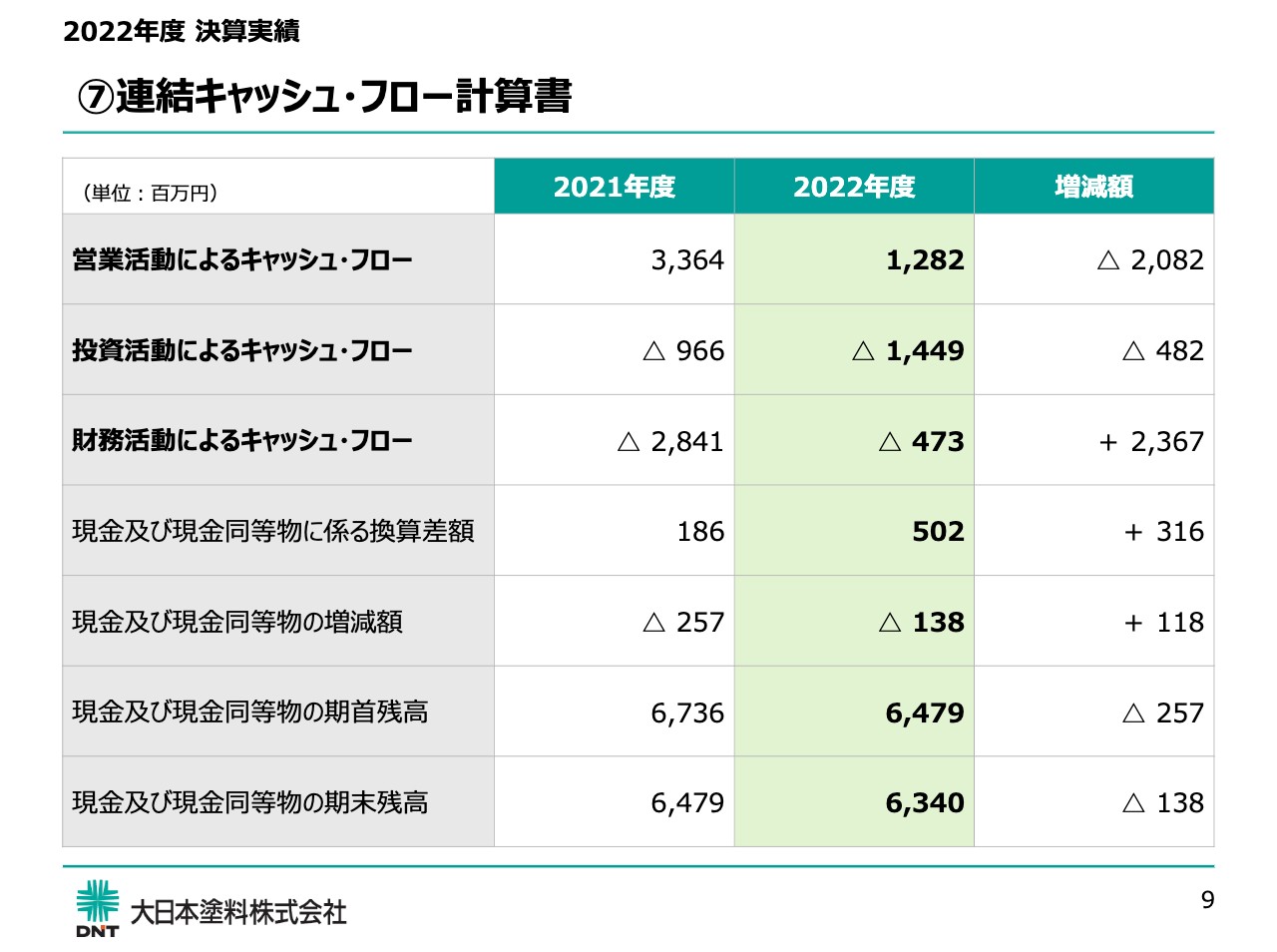

2022年度 決算実績 ⑦連結キャッシュ・フロー計算書

連結キャッシュ・フローも説明は割愛します。

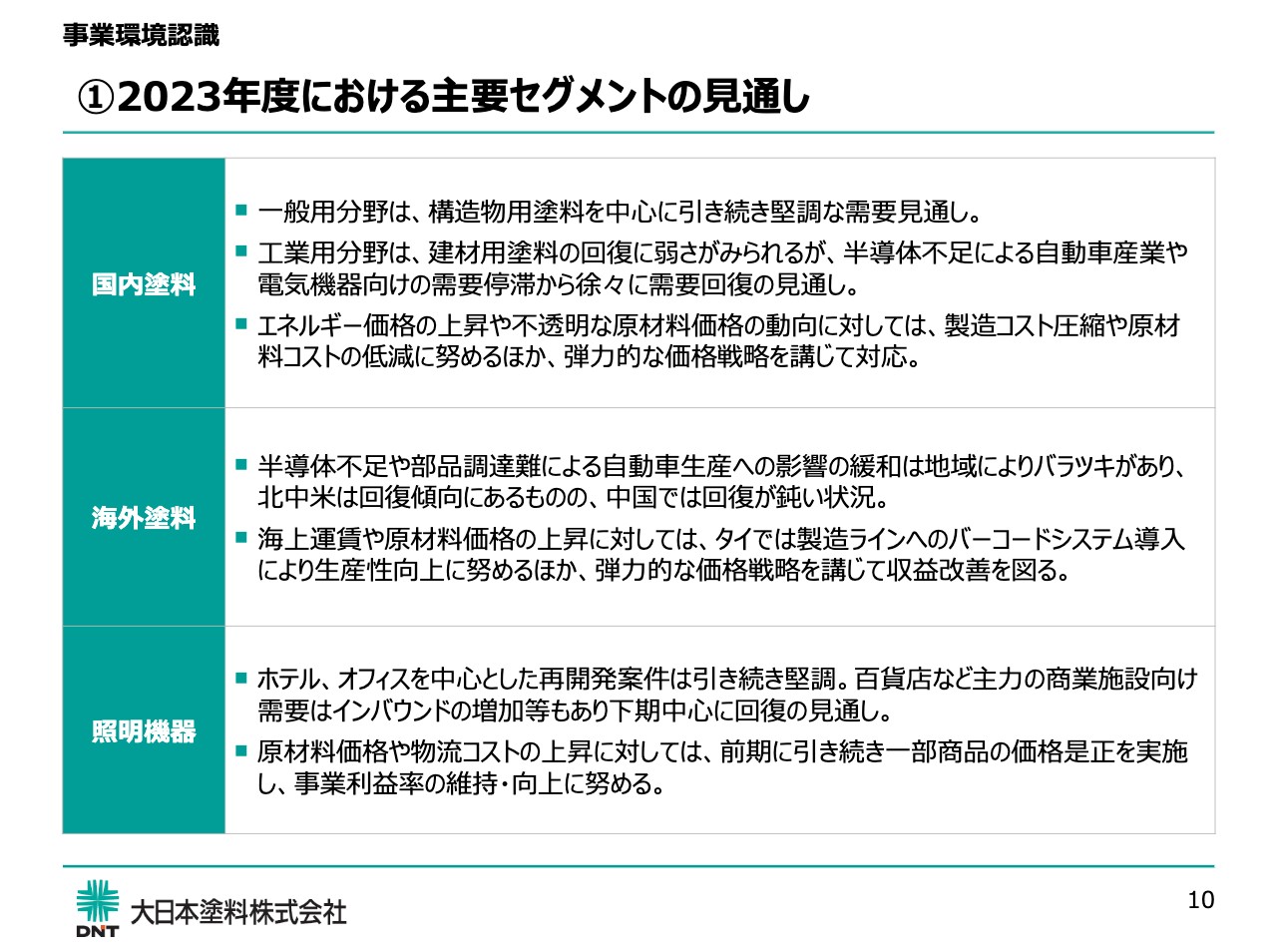

事業環境認識 ①2023年度における主要セグメントの見通し

2023年度における主要セグメントの見通しについて、要点をかいつまんでご説明します。

国内塗料は、一般用分野の構造物用塗料が引き続き好調です。工業用分野は建材用塗料の回復に弱さが見られますが、自動車産業や電気機器向けの需要が回復すると見込んでいます。エネルギー価格の上昇や不透明な原材料価格の動向に対しては、製造コスト圧縮などに努めますが、状況に応じて弾力的な価格戦略を講じていきたいと思っています。

海外塗料は北中米は若干回復動向にあるものの、中国では回復が鈍い状況です。

照明機器は、ホテル、オフィスビルを中心とした再開発案件は引き続き堅調だと考えています。商業施設はインバウンドが増えてきているため、下期中心に回復すると見込んでいます。

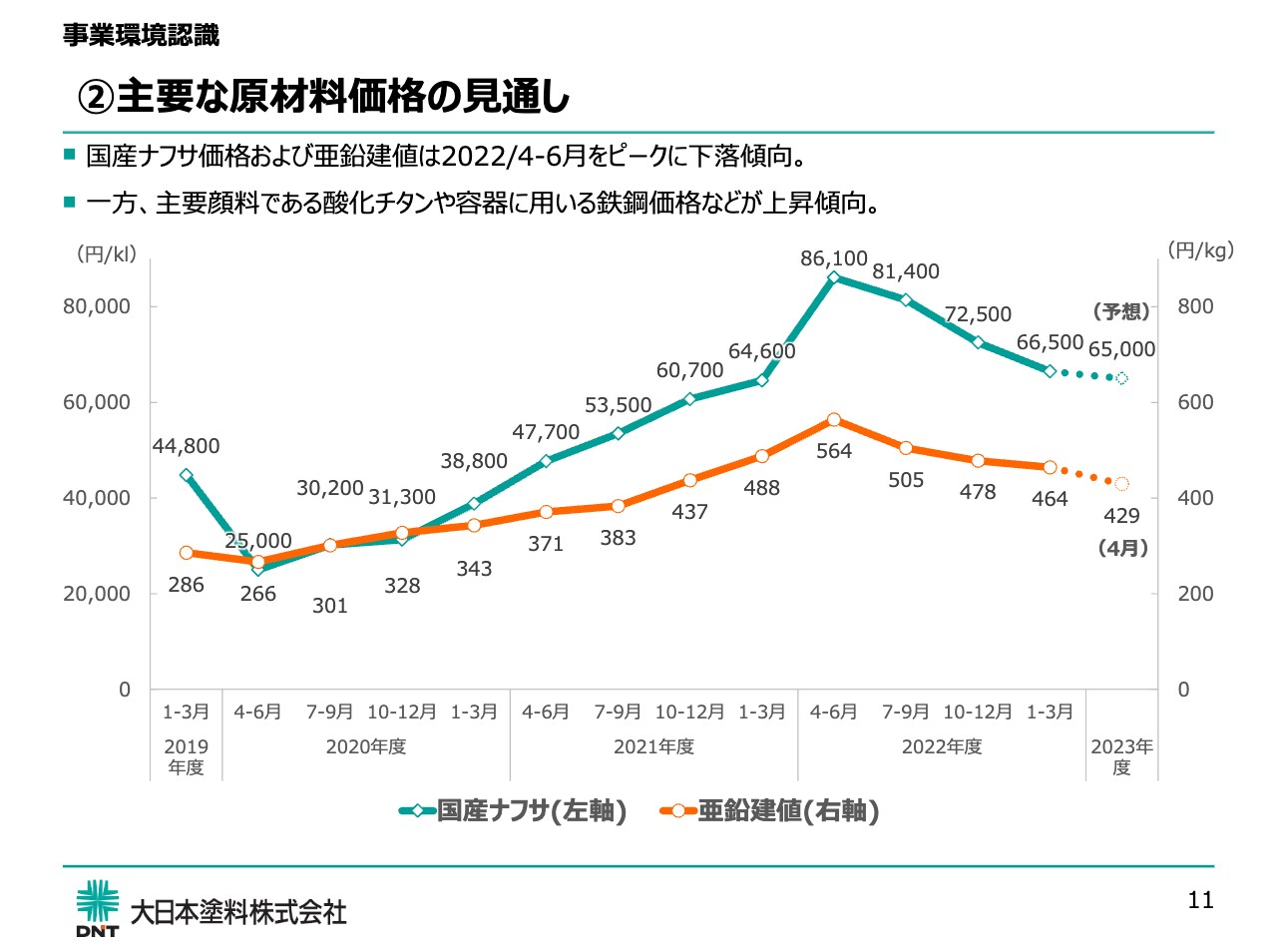

②主要な原材料価格の見通し

スライドには、当社の塗料事業において非常に重要な、主要な原材料価格の見通しをグラフ化したものを記載しています。

緑色の折れ線が国産ナフサ価格で、オレンジ色が亜鉛建値です。国産ナフサ価格と亜鉛建値は、2022年4月から6月をピークに下落傾向にあります。しかし、仕入価格に反映されるまでのタイムラグもあり、前期のうちにコストダウンの恩恵はほとんどありませんでした。

酸化チタンと鉄鋼は、年明けから非常に上がってきています。またエネルギーコストの上昇もあり、不透明感は依然残っています。

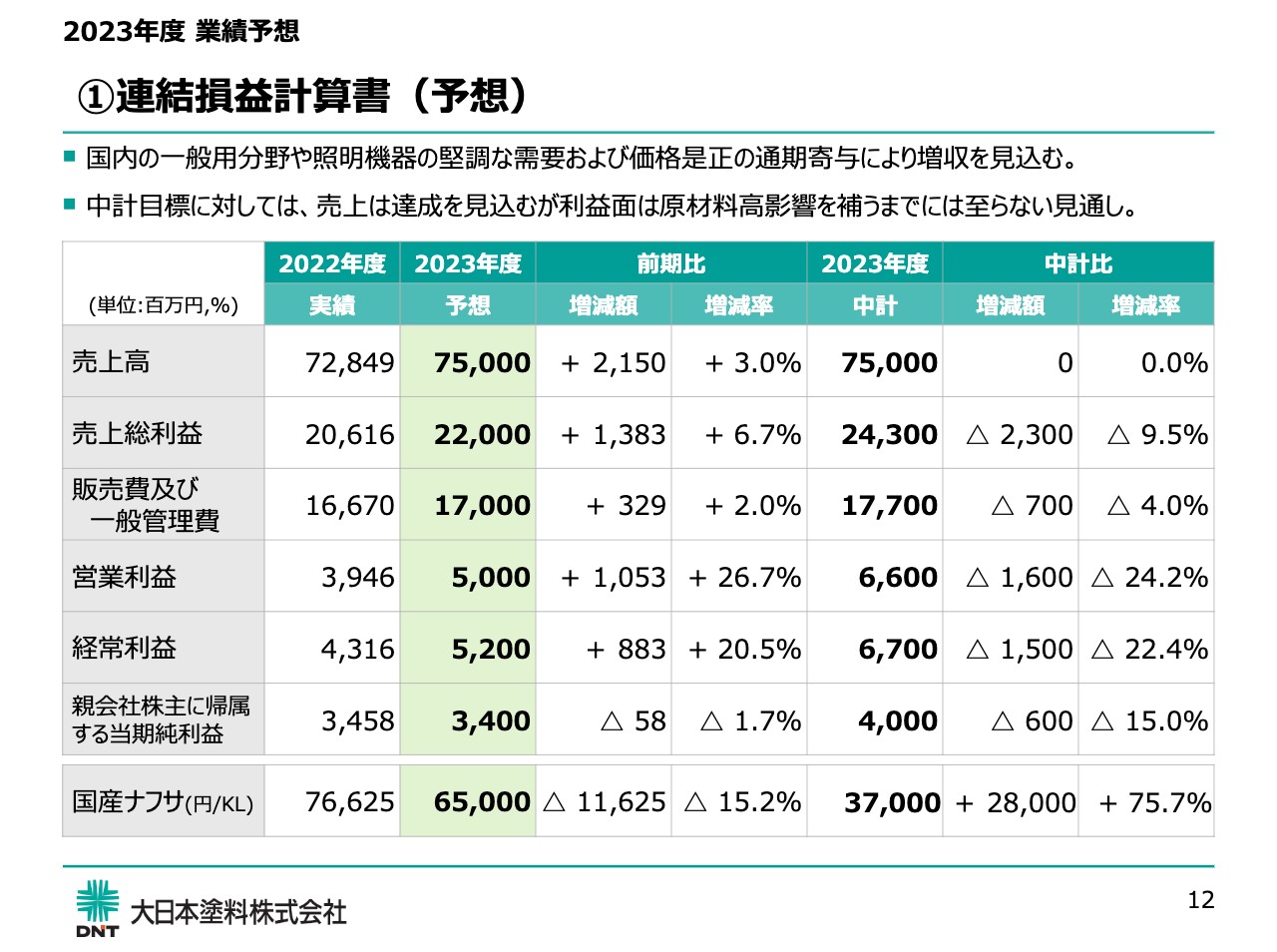

2023年度 業績予想 ①連結損益計算書(予想)

ここからは2023年度の業績予想です。まず、連結損益計算書からご説明します。

売上高は750億円で前期比21億5,000万円の増収、営業利益が50億円で前期比10億5,300万円の増益と予想しています。

スライドの表右側には、中期経営計画と比較した数字を掲載しています。営業利益は66億円を目標としていましたが、非常に残念ながらマイナス16億円となっています。一番大きな要因は、原材料相場の高騰です。

表の一番下に記載している国産ナフサの価格をご覧ください。中期経営計画を作った当初は37,000円(/kL)と見込んでいましたが、今期は65,000円(/kL)となっており、こちらに尽きるということです。

私は昨年の中間期のご説明の時に、「営業利益目標66億円の旗は下げません。なぜなら、2022年度に実施した価格是正の通期寄与によって10数億円上積みできるためです。」とお伝えしました。しかしながら、先ほどお伝えしたとおり、酸化チタンや鉄鋼等の価格上昇によるコストアップにより、ほぼ相殺される見通しとなりました。

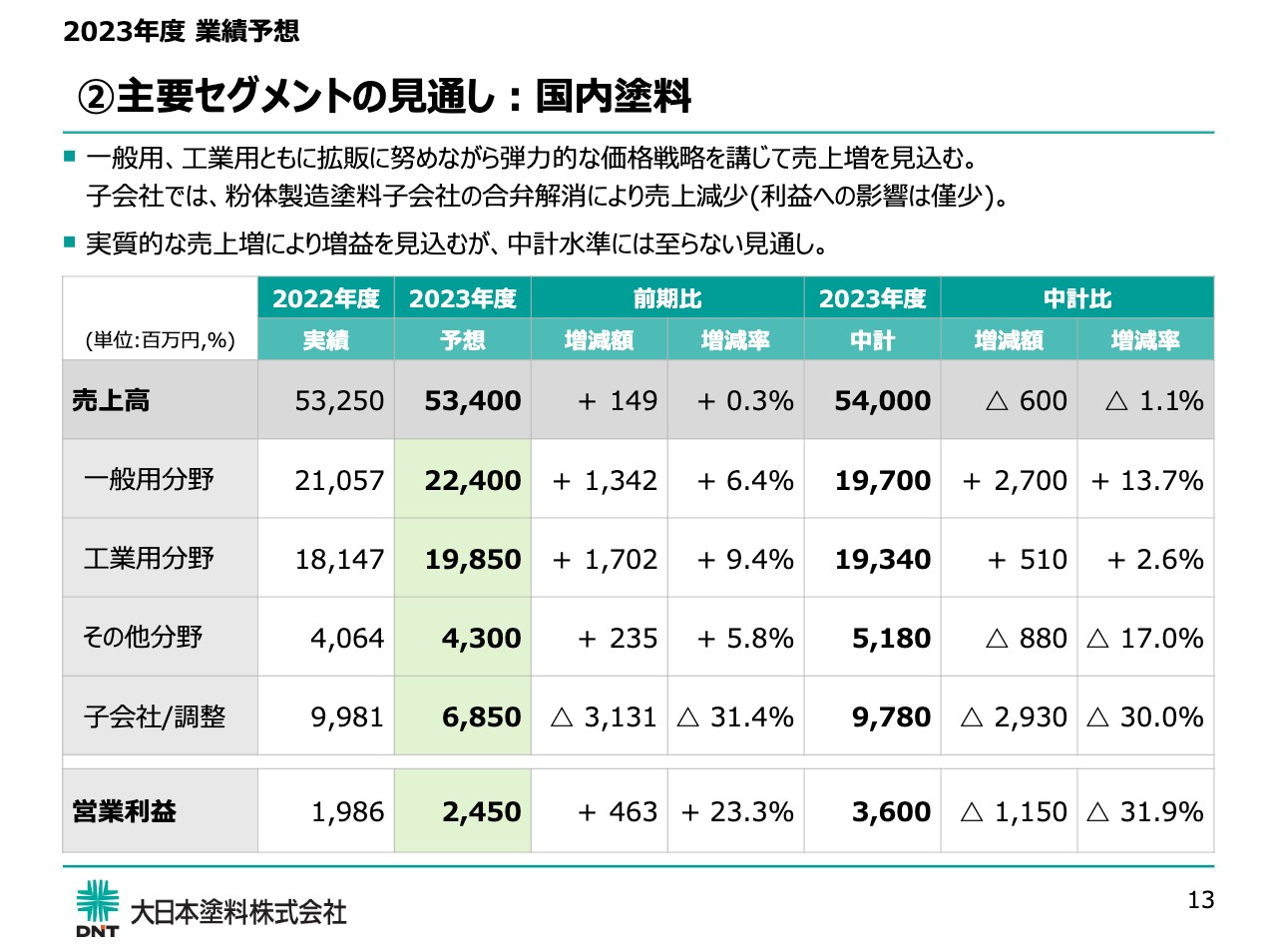

②主要セグメントの見通し:国内塗料

国内塗料の見通しです。売上高は534億円で前期比1億4,900万円の増収、一般用分野が前期比13億4,200万円の増収、工業用分野が前期比17億200万円の増収、その他分野が前期比2億3,500万円の増収と見込んでいます。

すでにリリースしていますが、関西ペイントとのジョイントベンチャーで粉体製造塗料子会社が4月1日付で合弁解消になりました。これに伴い、約30億円の売上高が減少します。表の「子会社/調整」欄のマイナス31億3,100万円はこの影響です。この影響を除くと、前期比30億円の増収を予想しています。

一般用分野は先ほどお伝えしたとおり、構造物用塗料が牽引する見通しです。工業用分野は、徐々に需要が回復してくると考えています。

加えて、エネルギーや原材料コストの動向を踏まえながら、弾力的な価格戦略が必要となります。予想の中では、それらの価格是正分は織り込んでいません。引き続き様子を見ながら施策を検討します。

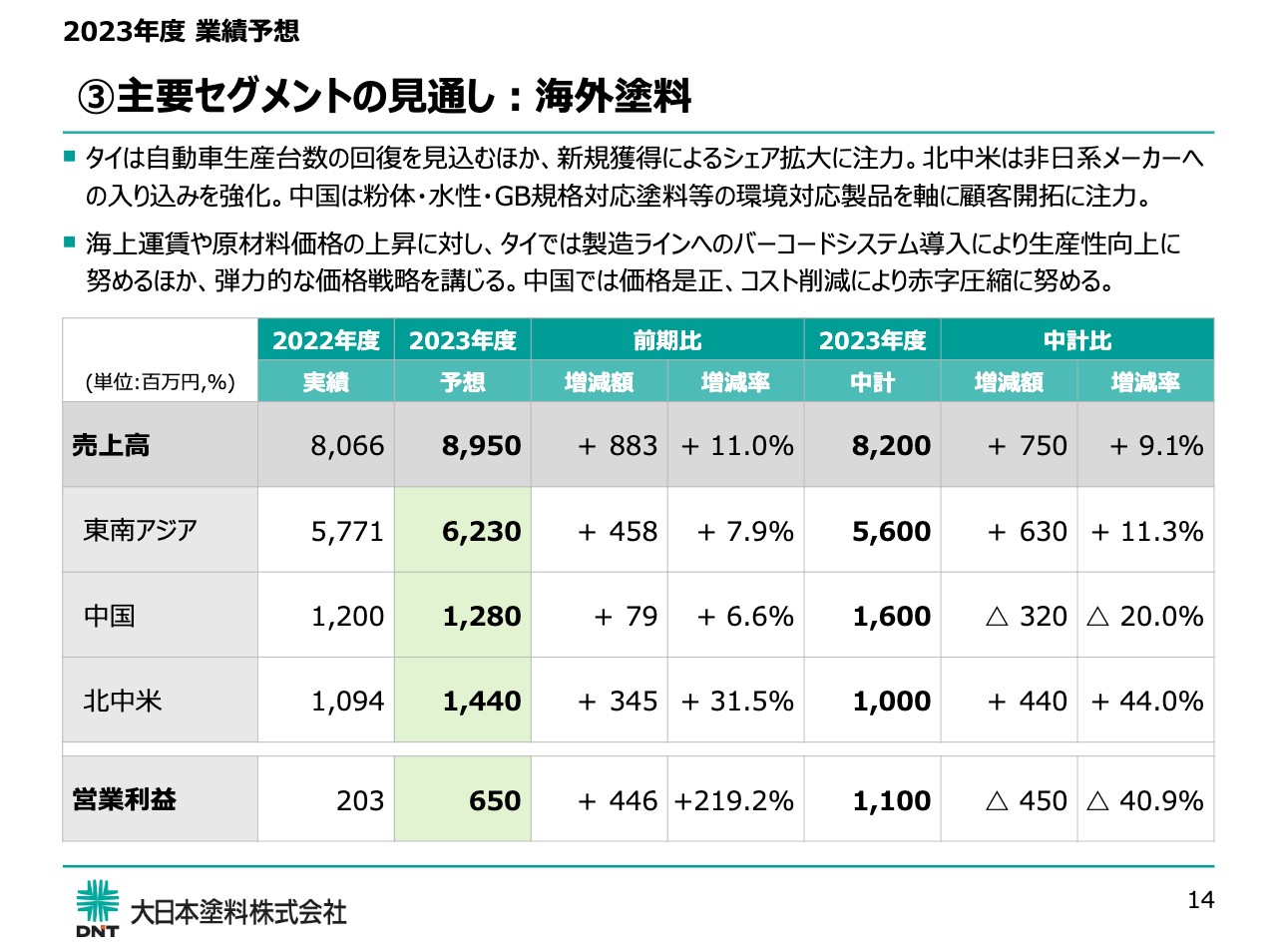

③主要セグメントの見通し:海外塗料

海外塗料の見通しについてご説明します。売上高が89億5,000万円で前期比8億8,300万円の増収です。東南アジアが前期比プラス4億5,800万円で、中国が前期比プラス7,900万円、北中米が前期比プラス3億4,500万円となります。営業利益は6億5,000万円で、前期比4億4,600万円の増益予想です。

東南アジアの根幹のタイは、まだ回復は鈍いですが、新規の獲得に注力中であり期待できます。

北中米の市況は、この中では今一番改善しています。北中米のメキシコ事業は100パーセントが自動車部品向けですが、中でも非日系メーカーとの取引拡大に向けた提案営業に取り組んでおり、一定の手応えを感じています。

中国では、特に電気自動車の関係で日系顧客が苦戦しています。中国は環境に対して厳しい規格を運用されており、当社は環境対応の粉体塗料や水系に注力し、一定の手応えが出ている状況です。

表の右側の欄に中期経営計画との比較を載せており、ここにはプラスが並んでいますが、こちらは為替換算による影響です。15億円から16億円のゲタをはいている格好になっているため、実質的にはそれぞれ未達の見通しであり、さらに踏ん張らないといけないということです。

いずれにしても、海外事業を最優先課題として中国事業の正常化を目指しつつ、並行して全地域で、収入、収益の伸長を目指していきます。

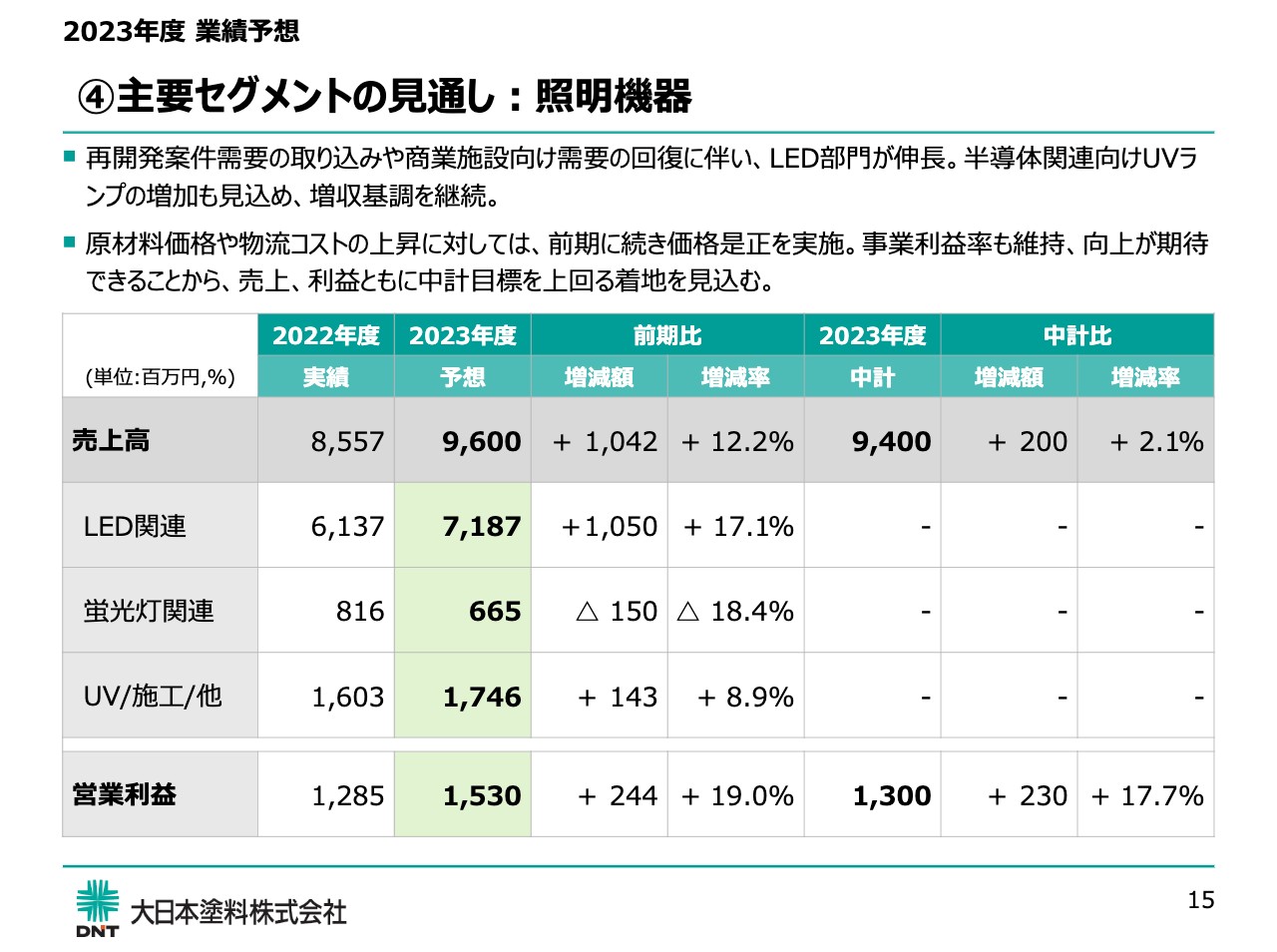

④主要セグメントの見通し:照明機器

照明機器の見通しです。売上高96億円で前期比10億4,200万円の増収としています。そのうちのほとんどをLED関連でカバーしてもらう計画です。

営業利益は15億3,000万円で前期比2億4,400万円の増益と予想しています。こちらは足元の環境に鑑み、蓋然性は非常に高いと読んでいます。引き続き、好調をキープしていきます。

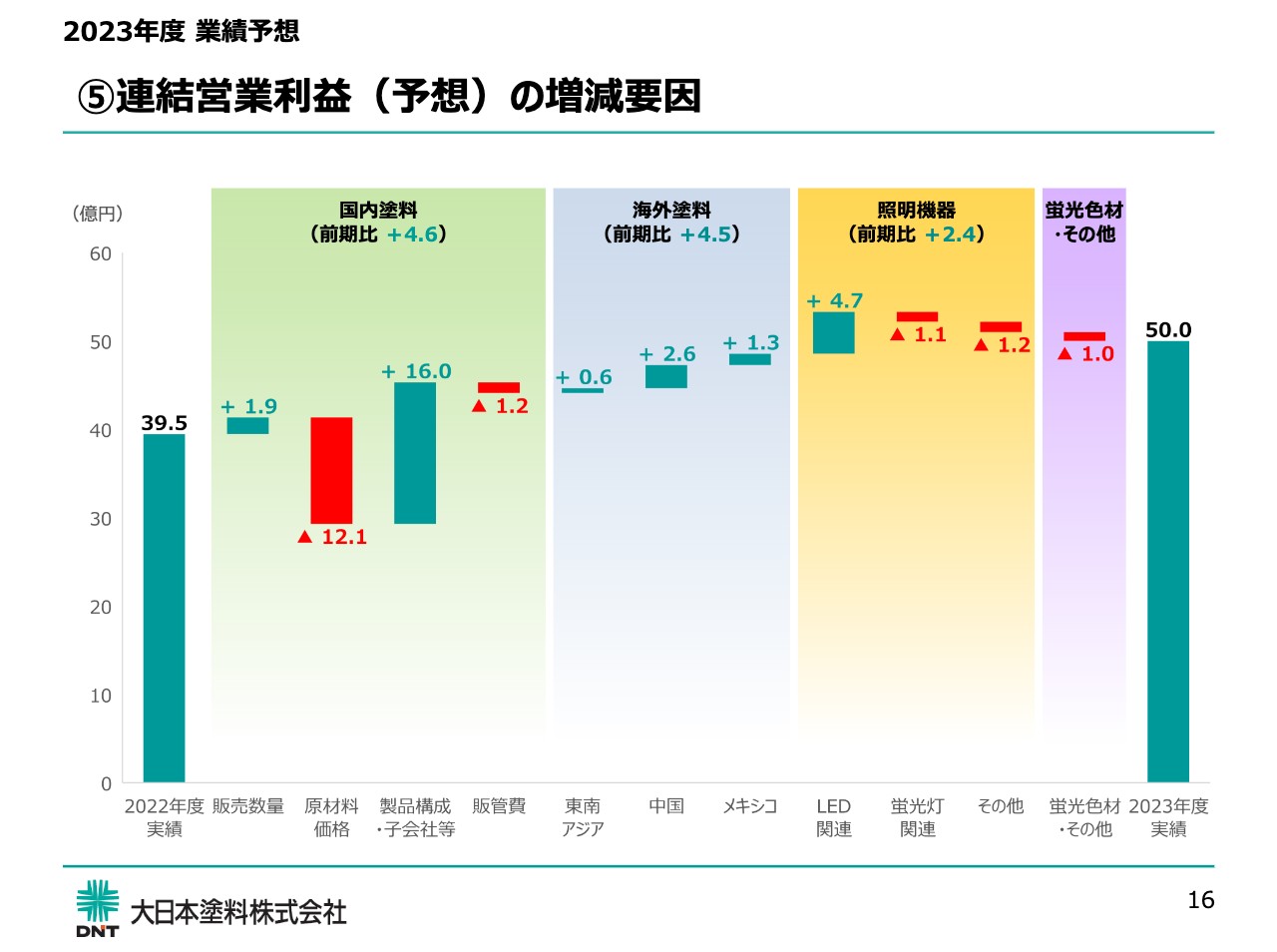

⑤連結営業利益(予想)の増減要因

連結営業利益予想の増減要因です。営業利益予想は前期から10億円強増やし、50億円としています。国内塗料が前期比で4億6,000万円増、海外塗料が前期比で4億5,000万円増、照明機器で前期比で2億4,000万円増と、それぞれ増益を目指します。

国内塗料では、主に工業用分野の数量をまだ限定的な見積もりにしています。原材料価格の上昇によるマイナス12億1,000万円が収益逼迫の要因ですが、こちらは先ほどお伝えしたとおり年明けからの酸化チタンや鉄鋼価格の上昇影響です。12億1,000万円のうち6割強が酸化チタンや鉄鋼です。

他は細かく分散しており、海外市況では樹脂やモノマーが若干下がっていますが、国内品はまだ高値が維持されています。電力をはじめとしたいろいろなユーティリティコストや物流コストが上昇しているということで、国内メーカーは強気のプライシングを維持しているようです。したがって、特に年度後半から効いてきそうなナフサの下落効果はこちらには織り込んでいません。

それに対して、「製品構成・子会社等」でプラス16億円打ち返す計画としており、こちらは前期の価格是正が今期の通期に寄与する分となります。先ほど弾力的な価格戦略とお伝えしましたが、今期に新規で値上げしようというのは、こちらには入れていません。

海外塗料は、プラス4億5,000万円のうち中国がプラス2億6,000万円としています。赤字幅を縮小できるのかと思うかもしれませんが、前期において一過性の在庫評価損を約1億円計上しており、今は解消されています。また、設備のトラブルがあり苦戦した部分もあります。上海にある工場から生産はすべて移管しましたが、まだ建物が残っており、警備費などの固定費が若干残っているため、こちらもなくしていきます。ゼロコロナ政策の影響も受けたため、これから市況回復等を合わせ技で取り組んでいきます。

照明機器は、お伝えしたとおりLED関連の蓋然性が高いということで、これらをトータルして連結営業利益を50億円まで伸ばす計画です。

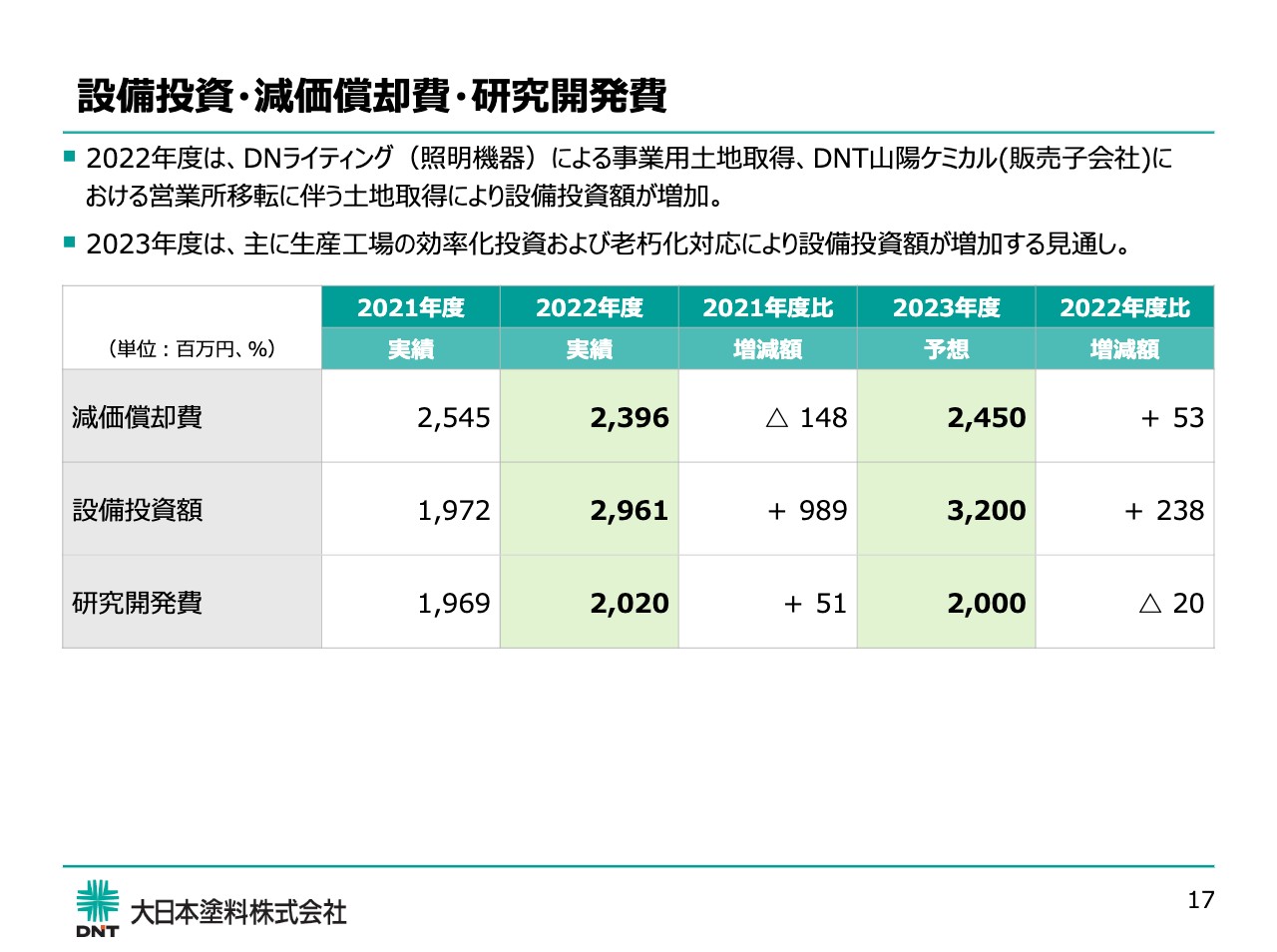

設備投資・減価償却費・研究開発費

設備投資・償却・研究開発費は、スライドに記載しているとおりです。

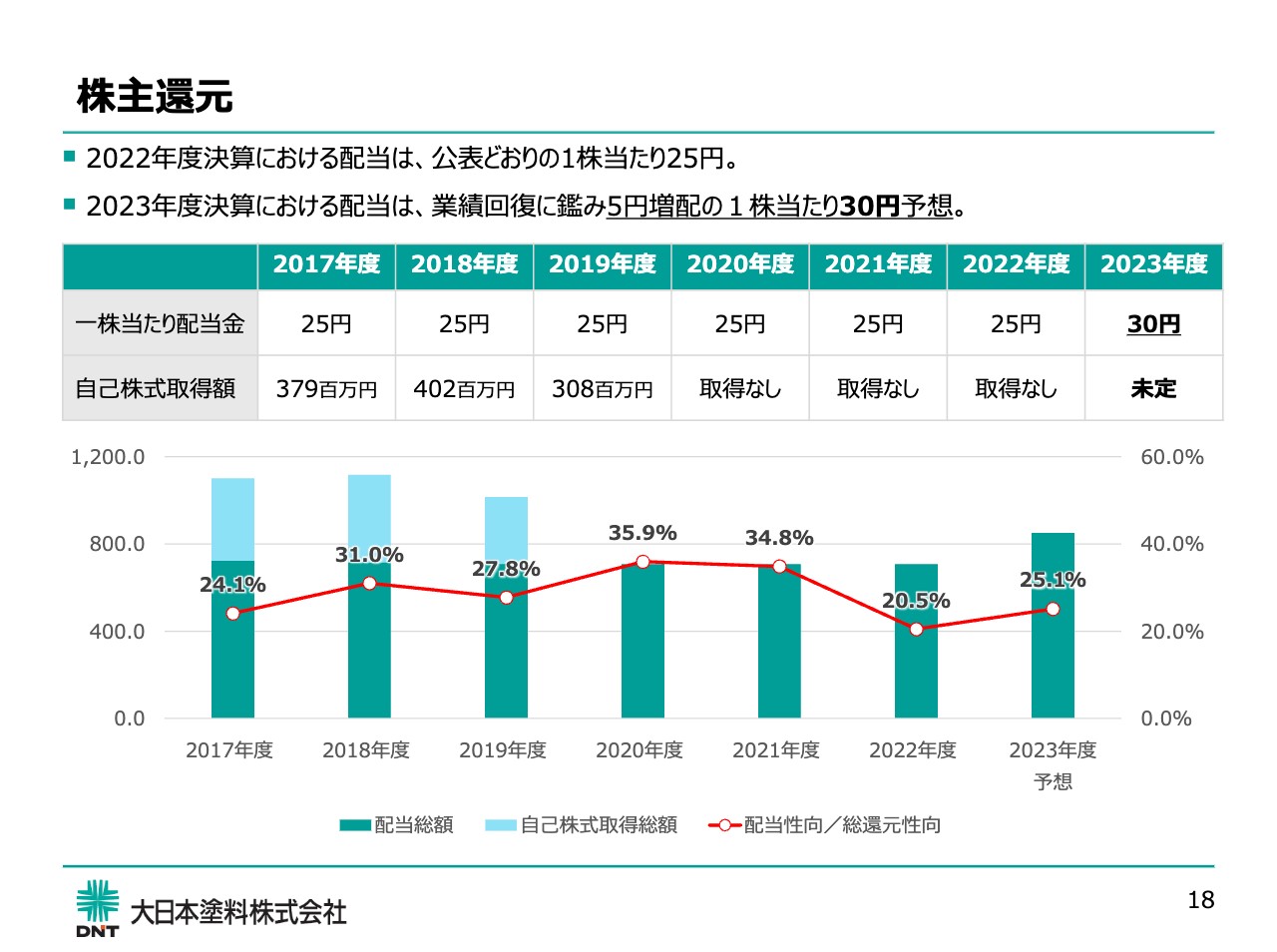

株主還元

株主還元です。2022年度決算における配当は、公表どおりの1株当たり25円です。2023年度決算における配当は、5円増配の1株当たり30円を予想しています。今年は次期中期経営計画に向けて事業戦略の検討とあわせて、あるべき株主還元方針も考えていきます。2023年度予想は配当性向25パーセントを意識しながら、このような位置づけとしています。

私からの説明は以上です。ありがとうございました。

PartII.中期経営計画の進捗状況

里隆幸氏(以下、里):社長の里です。ここからは、中期経営計画の進捗状況を中心に、経営戦略全般についてご説明します。

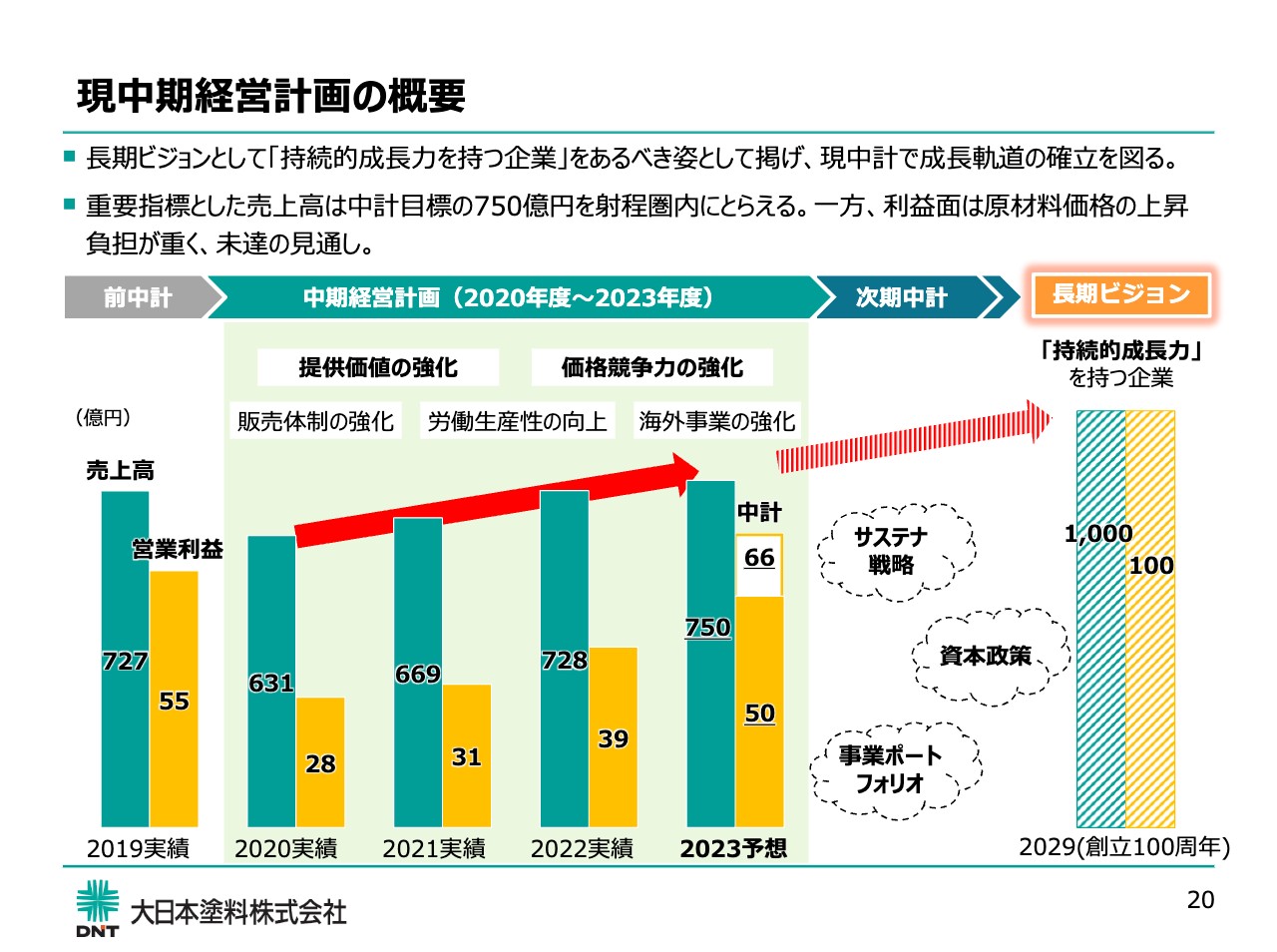

現中期経営計画の概要

当社は、長期ビジョンのターゲットを2029年度の創立100周年に据えて、持続的な成長力を持つ企業として売上高1,000億円、営業利益100億円を目指しています。そのステップとして、現中期経営計画では既存事業の基盤強化を軸に成長軌道の確立を図ることを掲げ、売上高750億円、営業利益66億円を計数目標としてきました。

先ほど永野からご説明したとおり、売上高は目標達成が射程圏内にある一方、利益面は計画策定時に比べて、原材料価格の大幅な上昇影響が続いているため、現環境下の業績予想では残念ながら目標未達となる見込みです。ただし、社内的には引き続き過去最高水準である営業利益の達成を目指していきます。

このような中、現中計ではスライドに記載している5つの重点施策を中心に、売上拡大と、それを下支えする諸施策に取り組んできました。今回は、その中でも重要度の高い「提供価値の強化」「価格競争力の強化」について詳しくご説明します。また、グループ内でも重要性の高い照明機器事業での成長力強化に向けた施策をご説明します。

なお現在、来年度からの次期中計を策定しています。その中で、長期ビジョンや当社のあるべき姿を再定義し、サステナビリティ戦略や資本政策、事業ポートフォリオの再構築を含めた議論をしている最中です。

事業環境としては、2025年開催の大阪関西万博や2029年の開業を目指しているIR・統合型リゾートと、国内市場には大型開発案件が控えており、当社が得意とする鉄骨さび止め塗料などの需要増加が期待されます。これら社内外の状況・見通しを踏まえた次期中期経営計画で、当社の企業価値向上に向けた具体的な取り組みを明示します。当該中計は2024年5月のIRでご説明する予定です。

主要施策の進捗状況 ①提供価値の強化(技術センターの活用)

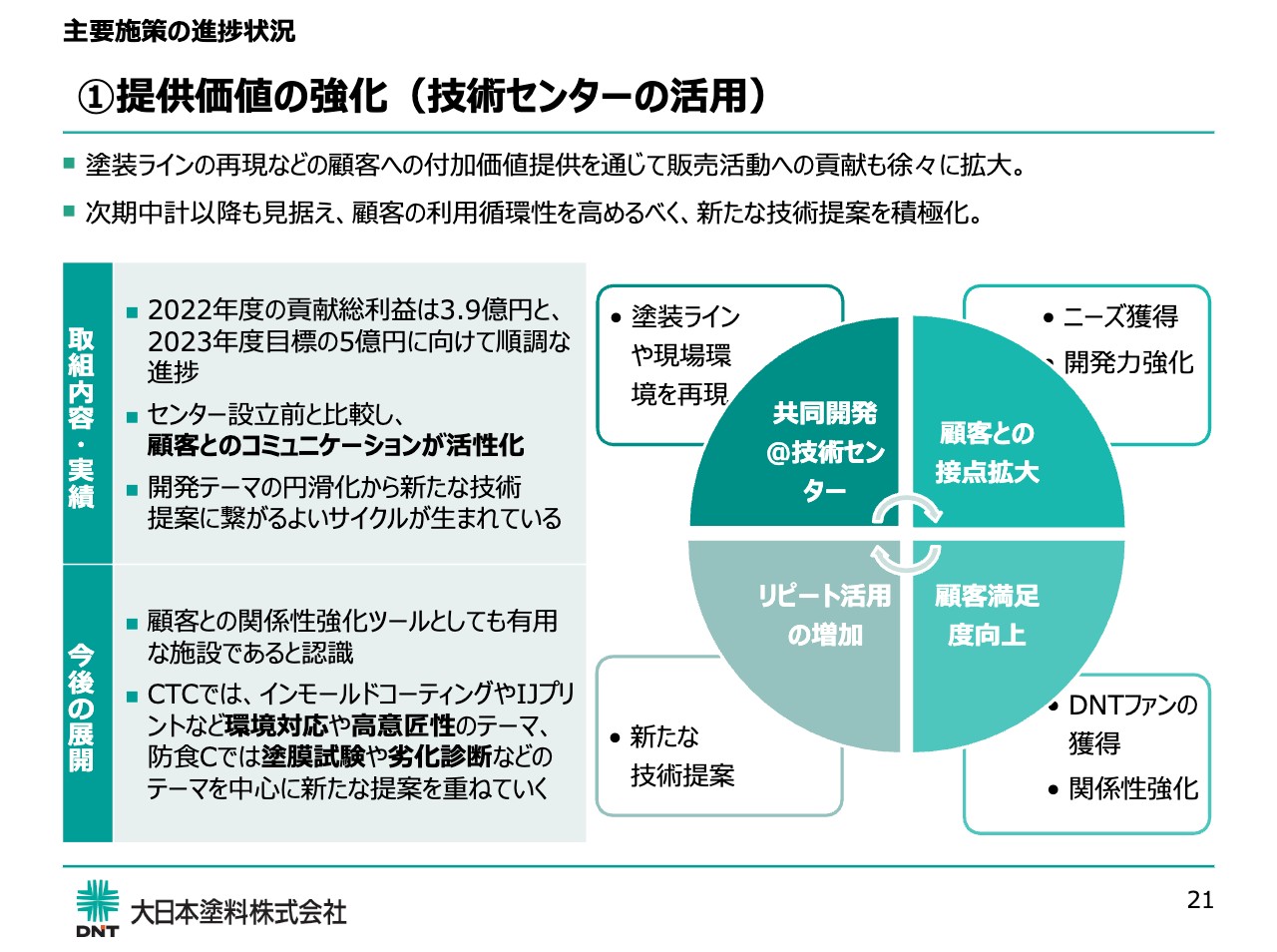

重点施策である技術センターの活用を通じた「提供価値の強化」について、その取り組み状況をご説明します。2020年度に開所した2つの技術センターは、当社からお客さまへの提供価値の強化を通じて、塗料事業の中長期的な成長を図るべく設立しました。

センターを活用した提案手法の充実化と両センターの認知度向上により、本取り組みを通じた販売活動への貢献は年々拡大しているところです。2022年度における社内管理上の総利益貢献額は3.9億円でした。2021年度の1.6億円から倍増している状況です。今年度においても来訪顧客は増えてきているため、さらなる寄与を見込んでいます。

お客さまにとって、自社で想定している新たな塗装ラインや現場環境、あるいは当社の新製品をセンターで事前にテストできるということが大きな利点であると感じていただいています。その結果、当社としても、先ほど述べたようにセンターを通じて自社製品が採用されるという成果が上がっています。

ただし、それ以上に技術開発に携わる社員とお客さまとの接点が増え、コミュニケーションが活性化することで新たな技術提案につながるという点こそが、非常に有益なことだと捉えています。

今後も、工業用分野を中心とするコーティング技術センターでは、自動車業界からの引き合いが多いインモールドコーティングや塗料では表現できないデザインを加飾できるインクジェットプリント関連の提案を行います。

また、構造物用塗料を中心とする防食技術センターでは、老朽化が進む橋梁などの塗膜試験や劣化試験などを中心に新たな提案を重ねていきます。

②価格競争力の強化

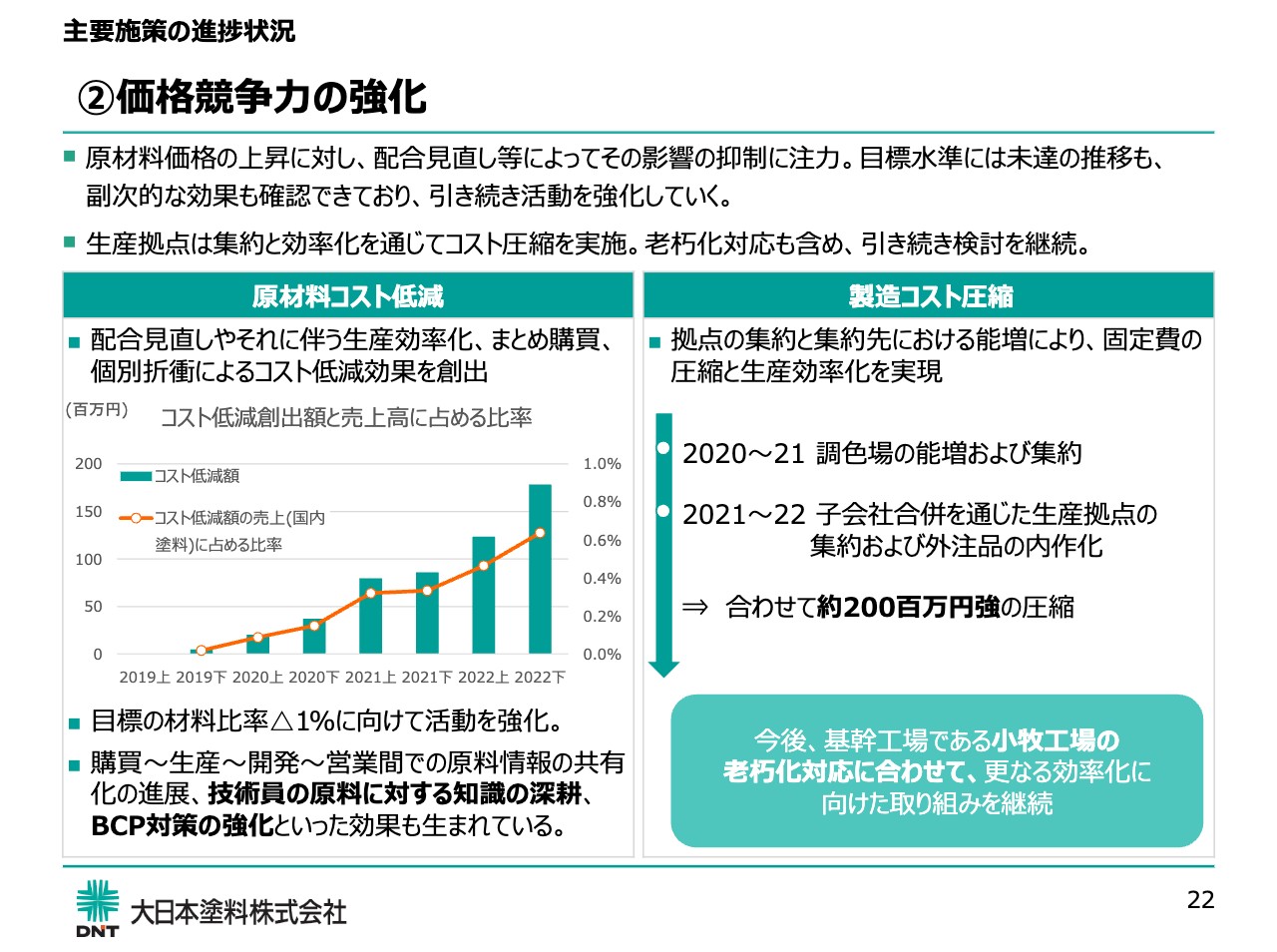

売上原価を引き下げ、販売価格に柔軟性を持たせることを目的とした「価格競争力の強化」についてご説明します。原材料コストの低減については、2021年度以降はさまざまな原材料価格が上昇しており、その影響を緩和することに注力しています。

アプローチの仕方としては、塗料を作るために配合する原材料を見直すことによるコスト減、原材料の集約を通じた購買ロットの拡大に伴うボリュームディスカウントや輸送コストの低減等に取り組んでいます。原材料比率の1パーセント減とした目標に対して、成果自体は着実に積み上がっている状況です。

また、副次的な効果として、従来に比べて原料情報の共有化が進み、原料動向に応じた機動的な製販体制が構築されつつあることや、技術員の原料に対する知識の深耕、BCP対策の強化といったメリットも得られています。製造コストの圧縮に関しては、昨年度までに生産集約をいったん完了しました。

実施した施策に対しては着実な効果が出ており、今後は基幹工場である小牧工場の老朽化対応が喫緊の課題であり、その対応に合わせて生産効率化に努めていきます。同時に、燃料の転換や産業廃棄物の削減といった環境負荷低減に向けた取り組みにも注力していく考えです。

グループ施策の進捗状況 照明機器事業の強化

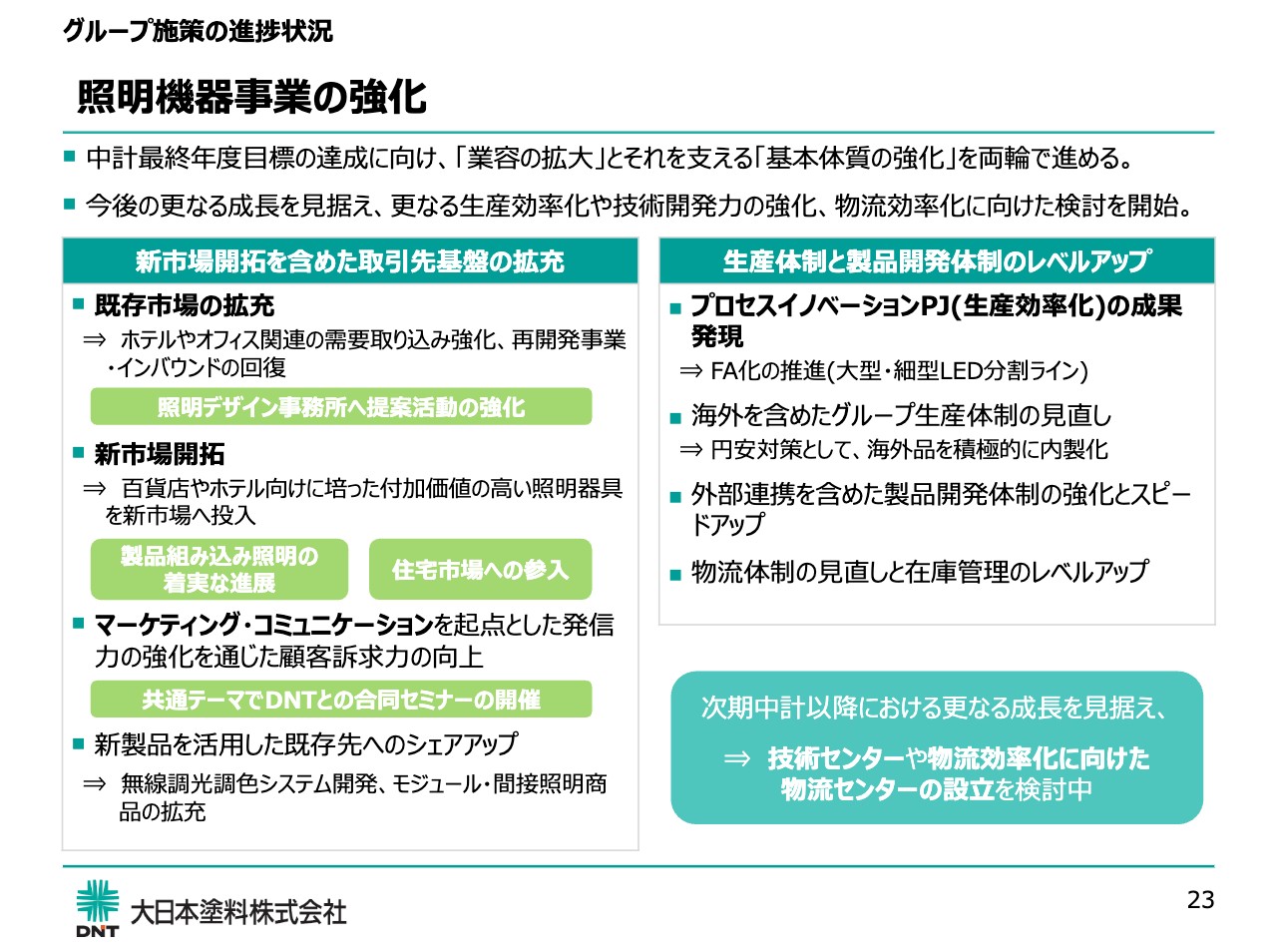

照明機器事業では、コロナ禍により主要な納入先である百貨店を中心に2020年度、2021年度と需要が急減しました。ただし、その間も中長期的な事業成長を視野に入れた取引先基盤の拡充施策に注力していました。既存市場については、経済活動の再開につれて需要が回復傾向にある中、照明デザイン事務所への提案活動を積極化し、需要の取り込みを強化しています。

同時に、将来の新たな収益源を構築すべく新市場開拓に注力し、住宅設備などに組み込む照明に参入、今年度より一般住宅向け市場への展開に向け、調査を開始しています。いずれも、百貨店やホテル向けに培った付加価値の高いLED照明を、当社にとっての新市場へ展開する取り組みとなります。

このような販売活動を支えるのがマーケティング・コミュニケーションによる広報戦略であり、この取り組みでは塗料と照明で共通するテーマのオンラインセミナーを開催するなど、グループシナジーも生まれ始めています。

また、生産効率化や技術開発力の強化、物流の見直し等を実施し、原材料価格や物流コストの上昇への対処を図っています。新たに取得した土地には、これらを後押しする技術センターや物流センターの設立を検討しています。

ESGに関する取り組み

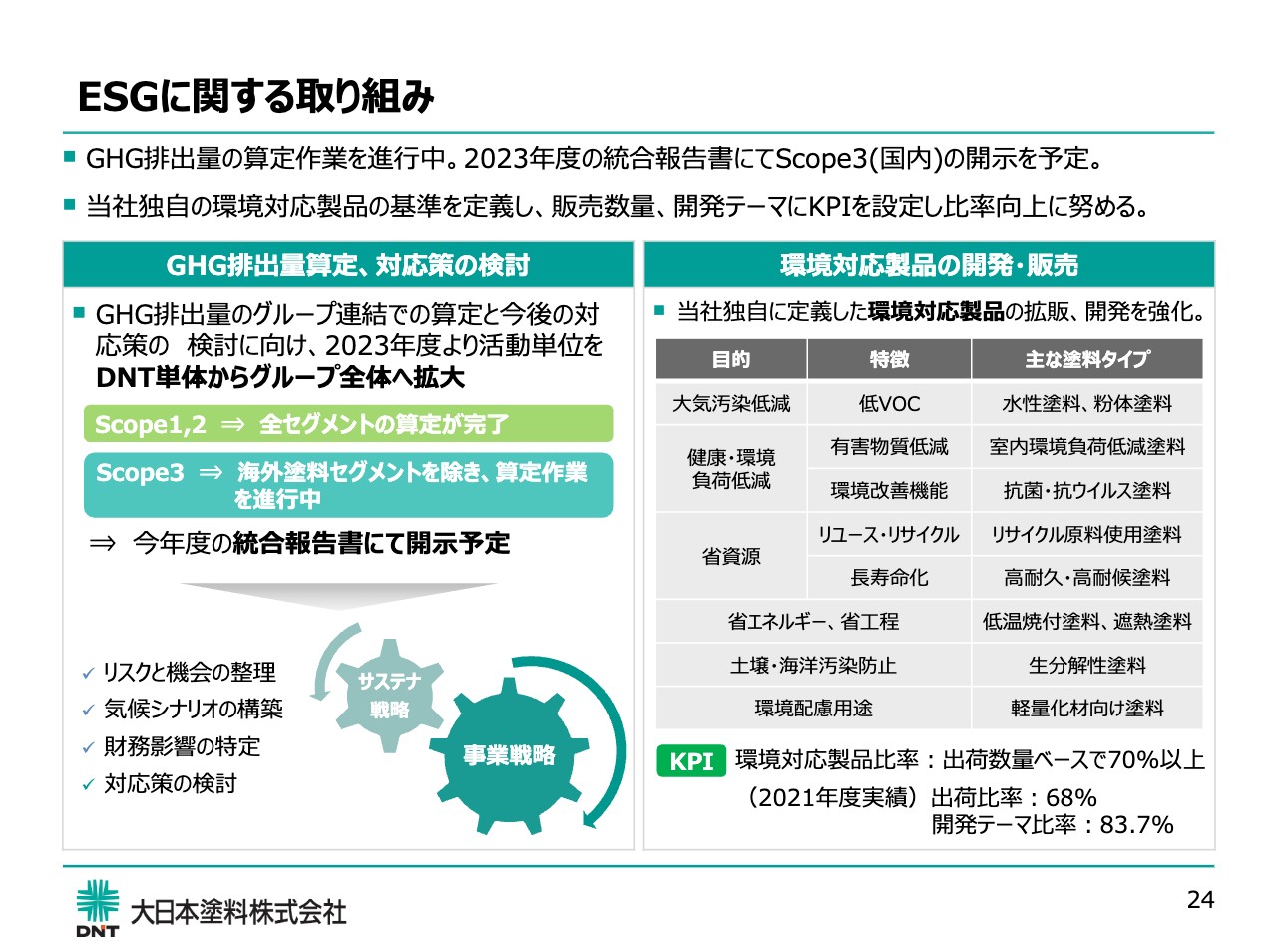

当社のESGに関する取り組み状況をご説明します。GHG排出量の削減に向けて、まずグループ連結での排出量の算定作業を進めています。Scope1、2においては海外を含めた全セグメントの算定が終了し、現在は国内に所在するグループ会社のScope3の算定作業を進めています。

この内容は、本年発行する統合報告書にて開示予定としています。算定終了後、リスクと機会の整理、気候変動シナリオの構築、財務的影響度の特定、対応策の検討を中期経営計画における事業戦略の策定と合わせて進めていきます。

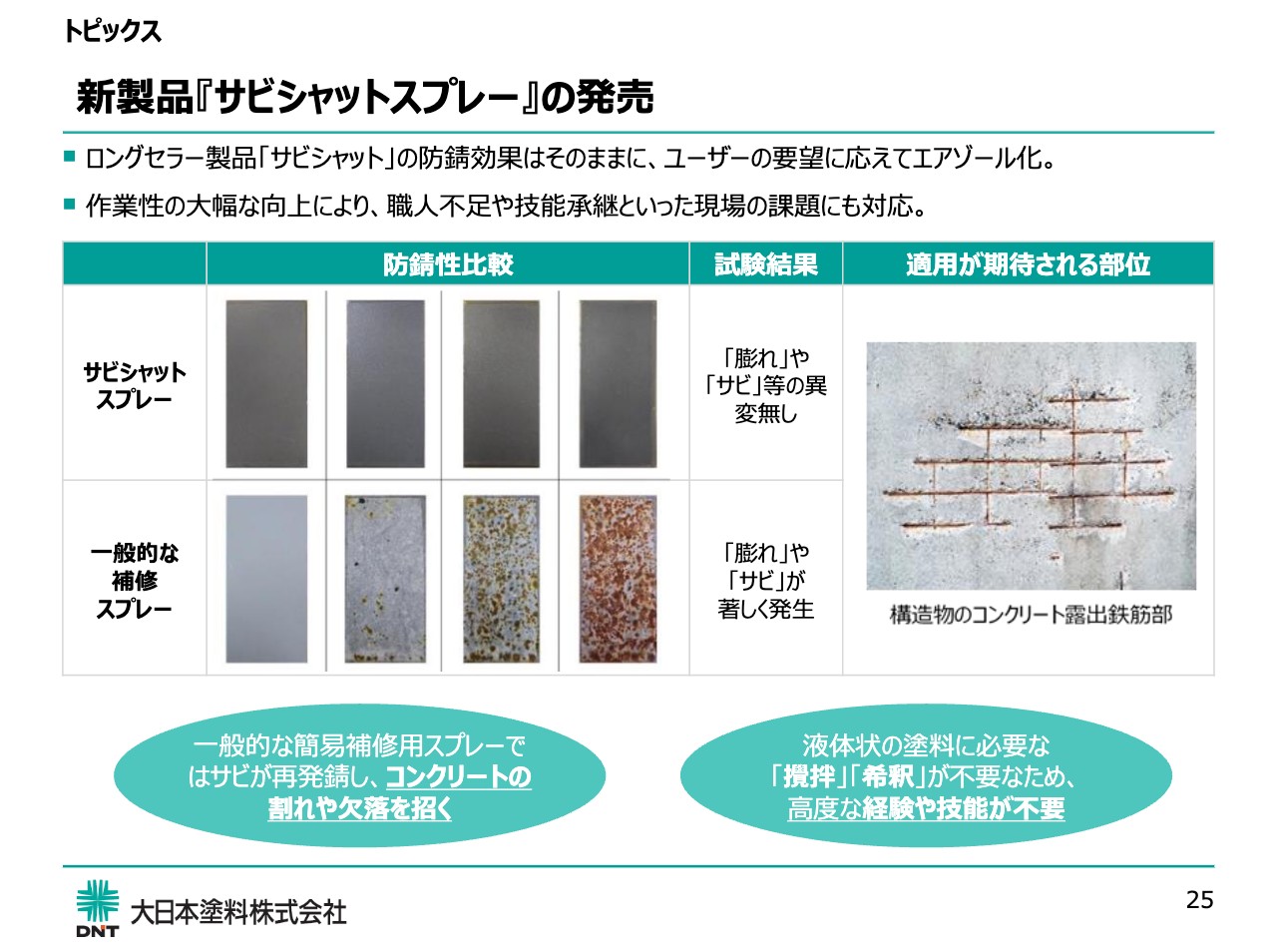

トピックス 新製品『サビシャットスプレー』の発売

直近のトピックスとして4月に発売した新製品「サビシャットスプレー」をご紹介します。「サビシャット」は、すでに錆びてしまった部位に防食塗料を塗装する際に必要な、物理的にサビを削り取る通称「ケレン作業」の一部を、塗ることで代替することができる製品で、当社のロングセラー製品です。

発売から20年近く経った中で、塗装現場から上がってきたスプレー化を望む声にお応えしたものが本製品になります。スプレー化することで塗料の扱いに長けていない人でも使用することが可能となり、建築・塗装現場で深刻な問題である人手不足・後継者不足問題にも貢献する製品となっています。

説明会資料の26ページ以降は当社グループの事業概要などを掲載していますので、ご参考ください。以上で説明を終わります。長時間お付き合いいただき、誠にありがとうございました。

質疑応答:連結営業利益(予想)の増減要因について

質問者:今期の計画についてのリスクファクターを、アップサイドとダウンサイドに分けて教えてください。

永野:国内塗料については、リスクファクターとしての販売数量の増減、特に工業用分野でどこまで出るかがカギになってきます。

一方、原材料価格については国産ナフサの価格が下がってきています。こちらについて、我々が実際に価格変動の影響を受けるのは半年前後のタイムラグがあります。

前期は7万7,000円(/kL)、今年は6万5,000円(/kL)で見ているということで、前期比で1万2,000円(/kL)ほど下がることになります。我々の商品構成や用途が変わらないという前提だと、これよって年間でおよそ7億円から8億円のコスト減を享受できるという計算になります。タイムラグの影響を加味すると今年度は5億円から6億円くらいが享受できる可能性があります。ただし、原材料価格の動向は非常に不確実性が高いため、業績予想にこの数字は織り込んでいません。

価格是正については前期実施分の通期寄与のみを織り込んでいますが、足元では酸化チタンや鉄の価格が上がっており、本来であればその価格を取りに行く必要があります。しかし、特に工業用で数量を伸ばさなければならない中で、わが道を行くとプライシングだけが先行し、ボリュームが下がってしまいます。実際には市場の動向を見ながら対応することになりますが、アップサイドになりうると考えています。

海外塗料については、中国の赤字幅の縮小はマストです。タイ、メキシコの自動車生産については、市場全体の動きだけではなく、当社の取引先の生産動向が回復してくれば、アップサイドとなると思います。

照明機器については、かなり期待しています。市況は改善しており、全国の百貨店売上も13ヶ月連続で伸びているということで、お客さまが元気になってくると、それだけ照明機器に関して我々への要望が強くなりますので、ここもアップサイドを取りに行けると思います。

アップサイドの話が多くなりましたが、原材料価格は本当に読めない部分があり、先を読みにくい状況でお伝えしづらいことも多いですが、このようなイメージです。

質疑応答:新市場開拓について

質問者:住宅市場の領域で照明機器に関して、一般住宅向けの市場へ参入となっています。今期はどのように計画を立てて進めていくのか、また初期は費用増が先行するかどうかについて教えてください。

永野:住宅向けへの実際の参入状況としては、現状、広報・営業活動をまったく行っていない中ですでに毎年数千万円単位での売上があり、ここ3年から4年の間で着実に増えています。住宅を手掛けるデザイナーや、内装業者などにDNライティングのコアなファンがついています。この分野に注力はしますが、初期費用が先行するといったことはありません。今までコストを掛けずに売上があがっていましたので、そのような意味でこの分野には期待しているところです。

質疑応答:PBR1倍問題について

質問者:これは御社だけではないのですが、いわゆるPBR1倍問題というところで、かなりまだギャップがあるように思います。改善策などがありましたら教えてください。

永野:当社の直近のROEが約7パーセントですが、旧本社の土地売却益を差し引くと実態としては5パーセントを切っています。そのため、世間的に8パーセントとされる水準にも届いていません。

また、当社の成長性に対する期待の低さがPERの約7倍に表れていると思います。世間的には、最低でも15倍は必要です。この7倍とROEの数字で掛け合わせるとPBRができあがるわけで、まずはここが課題と考えています。次期中計の中で、まずは事業戦略を先入観なしのゼロベースで進めていこうと考えています。

国が推奨するから実施するわけではなく、当社にとって最適な事業ポートフォリオとは何か、また、10年後、20年後に我々が盛々隆々としているための生き残りのキーワードとは何かという部分を踏まえて、検討を開始しています。企業価値向上のためのあるべき指標の姿を追っていきます。

加えて、先ほど社長からもお伝えしましたが、資本戦略についてしっかりと対応していきたいと思っています。

資本コストについては、当社は連結ベースで50パーセント超の自己資本比率があり、資本コストが上がっているという話にもなります。これはあまりよくないことで、先ほどのROEの話にもつながってきます。PBR引き上げのための成長戦略に加えて、配当戦略についてもいろいろと考えています。

5円増配したとは言え、配当性向は25パーセントです。さらに、当社は自己資本が大きいこともあり、株主資本配当率に関しては日本の上場会社の平均より低いため、ここをどうするかが課題です。

事業戦略がまずはベースになりますが、そもそもの配当方針について「安定的な配当と財務の健全性を維持」という言葉そのものが今の世の中に合っているのかも含めながら見直そうと思っています。

質疑応答:塗料分野のシェア・競合環境について

質問者:2022年度の実績でおうかがいします。構造物用塗料の分野でがんばったというお話がありましたが、どのあたりが伸びたのか、あるいは昨年の御社のシェアが上がったのか下がったのかや、競合環境について解説お願いします。

里:伸びた要因としては大きく2つで、1つ目に都市の再開発が活発化しており、建築鉄骨用のさび止め塗料の需要が増えております。2つ目は新製品として、非常に耐久性の高い防食塗料や防食システムの採用が増えてきたことが挙げられます。橋梁向けでは、当社がいち早く仕様を確立したオール水系重防食塗料のシェアが上がっており、これらの相乗効果で構造物用塗料が伸びたということです。

質疑応答:風力発電用の塗料について

質問者:御社は風力発電用の塗料に強いとうかがったことがあります。そのあたりの動きについてはいかがでしょうか?

里:過去のIR説明会で、私から「今後は洋上風力等が増えてくるため、そこに注力し始めている」とお話ししましたが、まだ強いということではありません。

風力発電用塗料のほとんどはヨーロッパの会社が採用されており、当社は採用いただくまでは至っていません。しかしこれに付随して、送電設備に関わる部分で防食塗料や粉体塗料の採用が決まり、近々出荷される予定になっています。

質問者:その部分の構造物用塗料というのは、前期何パーセントくらい伸び、今期はどれほどを見ているのでしょうか?

里:前期は、その前の期に比べて数量で22,800トンから24,400トンへ、6パーセントから7パーセントほど伸びました。

永野:今期については、全体で2パーセントから3パーセント伸ばす計画で、構造物でも同様の伸びを計画しています。

質疑応答:価格是正の進捗について

質問者:価格是正の状況について、一般用、工業用と分けた時、やはり進捗に差があると思うのですが、その温度差はどのような感じでしょうか?

里:一般用に関しては、エンドユーザーの顔が見えにくいのですが、販売店に対して価格是正をお願いしていくということで比較的進めやすく、ほぼ計画どおりです。 工業用のほうはお客さまの顔が見えますが、そのお客さまから「イエス」と言っていただけないケースもあり、当社が目標としていた価格是正が完了していない状況です。値上げを認めていただけていないお客さまに関しては、粘り強く値上げしなければいけない理由・根拠を丁寧に説明し、承諾していただけるように努力している最中です。