2023年5月19日に発表された、リケンテクノス株式会社2023年3月期決算・経営概況説明会の内容を書き起こしでお伝えします。

スピーカー:リケンテクノス株式会社 代表取締役 社長執行役員 常盤和明 氏

目次

常盤和明氏:おはようございます。リケンテクノス株式会社代表取締役社長執行役員の常盤和明でございます。本日は大変お忙しい中、私どもの決算・経営概況説明会にご参加いただきまして誠にありがとうございます。

本日はご覧の目次に沿って進行します。2023年3月期の決算概要、セグメント別概況、中長期的な取り組みの順にご説明します。

2023年3月期 連結業績サマリー

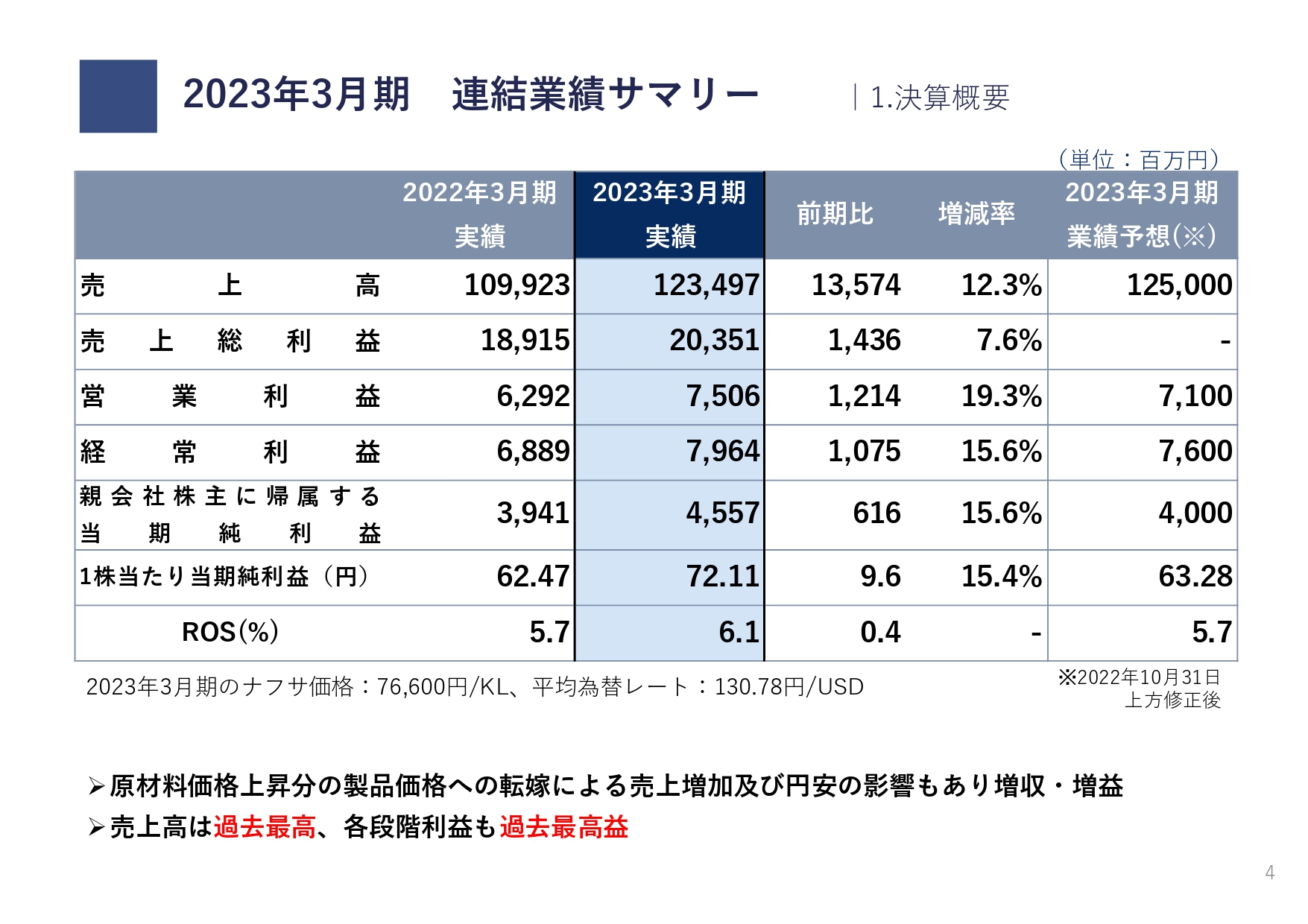

決算概要についてご説明します。2023年3月期の連結業績サマリーです。連結での売上高は1,234億9,700万円で、前期比プラス12.3パーセントの135億7,400万の増収となりました。

営業利益は75億600万円で、前期比プラス19.3パーセントの12億1,400万円の増益となりました。経常利益は79億6,400万円で、前期比10億7,500万円の増益となりました。当期純利益は45億5,700万円で、前期比6億1,600万円の増益となりました。

売上高は過去最高で、各段階利益も過去最高益を更新しています。なお、ROSは6.1パーセントでした。

セグメント別売上高推移

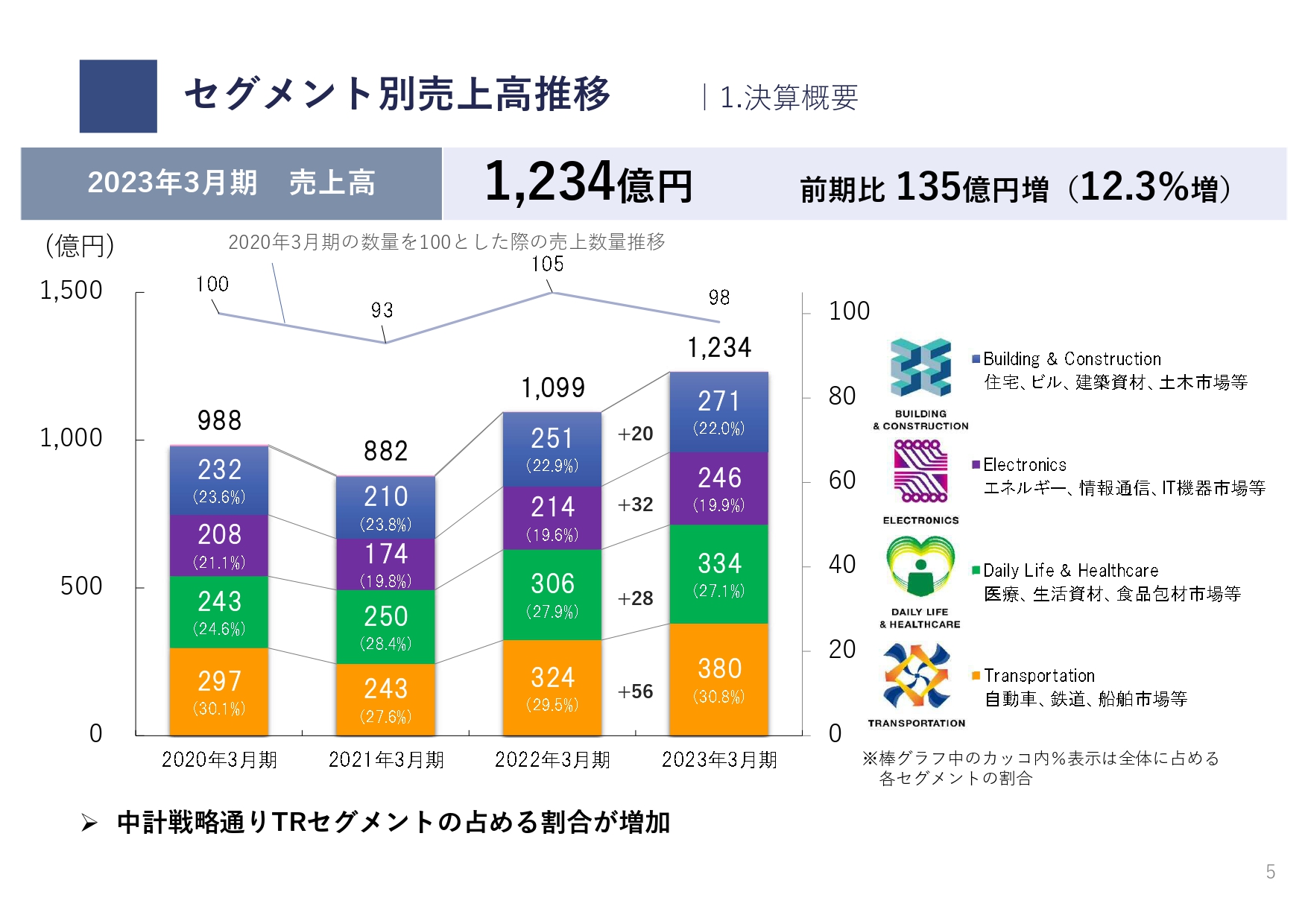

セグメント別売上高推移です。自動車、二輪市場等のトランスポーテーションセグメントの売上高は380億円と、前期比で56億円の増収となりました。

医療、生活資材、食品包材市場等のデイリーライフ&ヘルスケアセグメントの売上高は334億円と、前期比で28億円の増収となりました。

エネルギー、情報通信、IT機器市場等のエレクトロニクスセグメントの売上高は246億円と、前期比で32億円の増収となりました。

住宅、ビル、建築資材、土木市場等のビルディング&コンストラクションセグメントの売上高は271億円と、前期比で20億円の増収となりました。セグメントごとの詳細については後ほどご説明します。

地域別売上高推移

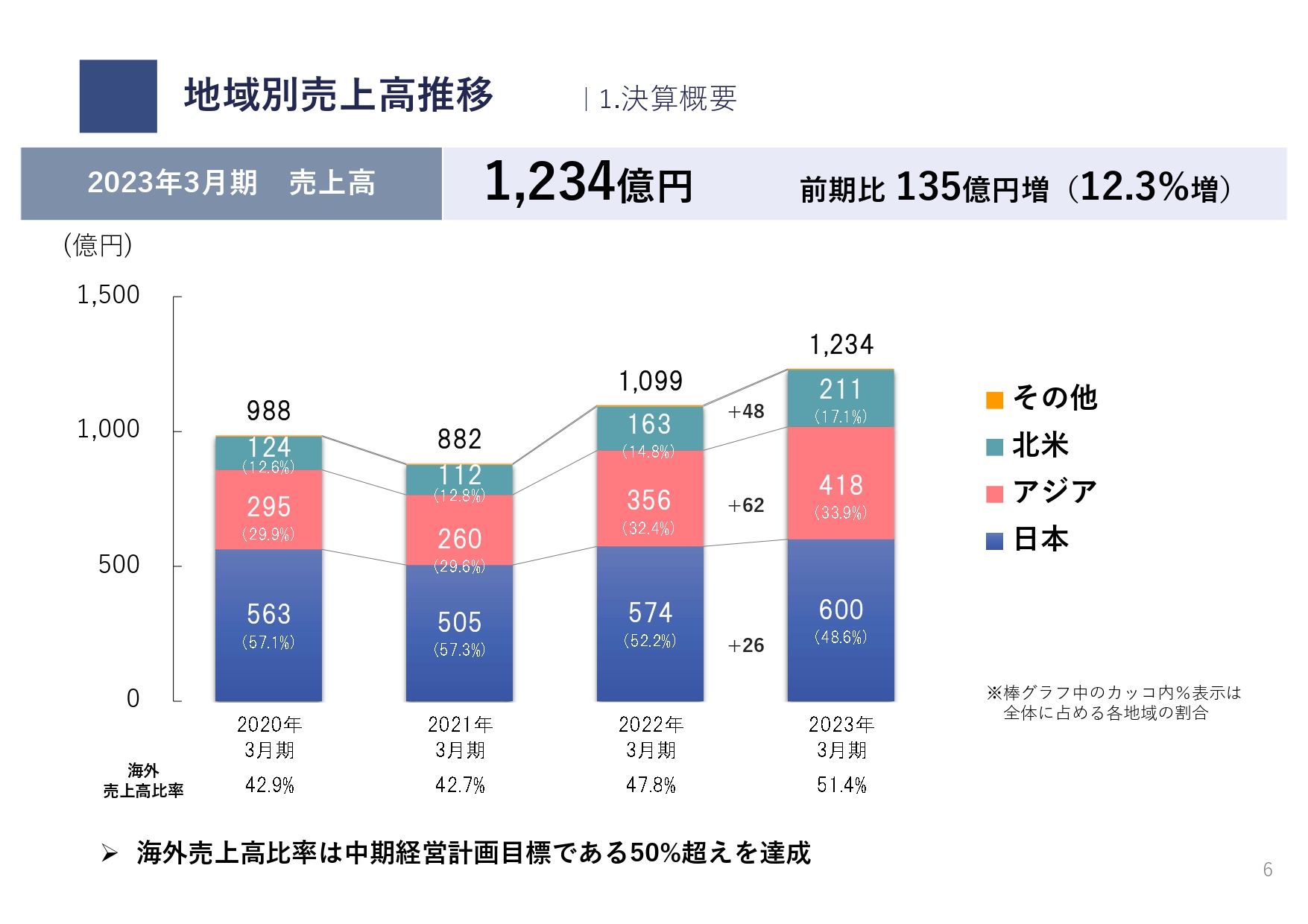

地域別売上高推移です。売上高は、日本は600億円で前期比26億円の増収、アジアは418億円で前期比62億円の増収、北米は211億円で前期比48億円の増収でした。

地域別の売上高構成比は、日本が48.6パーセント、アジアが33.9パーセント、北米が17.1パーセント、その他が0.4パーセントです。海外売上高比率は51.4パーセントと、前期比で3.6パーセント増加しました。

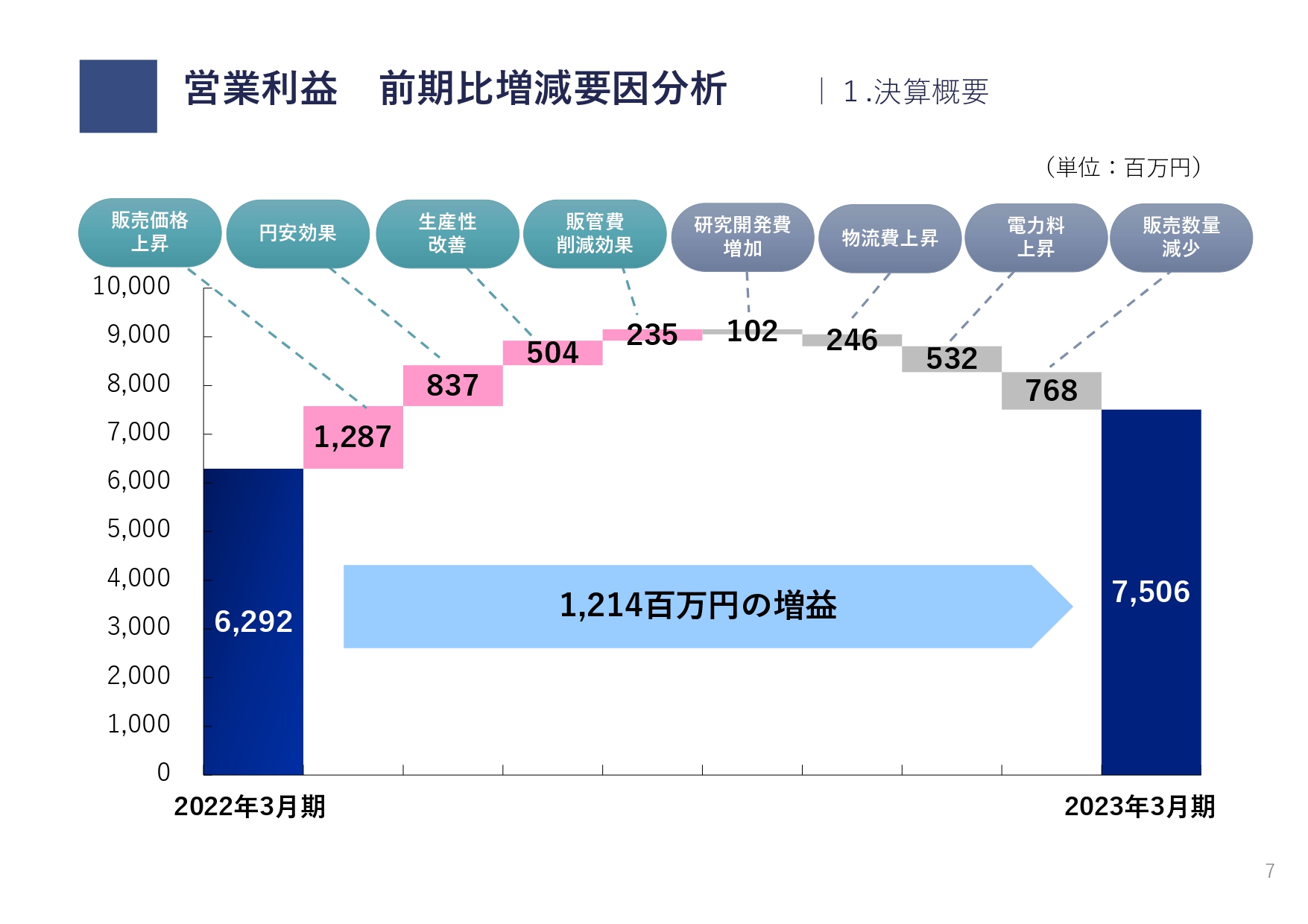

営業利益 前期比増減要因分析

営業利益の前期比増減要因分析です。2022年3月期の営業利益は62億9,200万円でした。

主な増益要因として、原材料価格上昇分の製品価格への転嫁を進めたことで12億8,700万円、為替が円安に進んだことによって8億3,700万円、生産性改善により5億400万円、販管費の削減により2億3,500万円の増益となりました。

主な減益要因については、研究開発へ積極的に投資したこともあり、研究費の増加によって1億200万円、物流費単価等の上昇により2億4,600万円、電力料の上昇で5億3,200万円の減益となりました。また、中国でのロックダウンや北米市場の景気減速による在庫調整等で販売数量が前期比で7パーセント減少しました。その影響で7億6,800万円の減益となりました。

計12億1,400万円の増益となり、2023年3月期の営業利益は75億600万円となりました。

連結貸借対照表

連結貸借対照表です。総資産は1,120億200万円で、前期末比93億6,100万円の増加となりました。

負債は398億3,700万円と前期末比26億4,500万円の増加です。純資産は721億6,500万円で、前期末比67億1,700万円の増加となりました。自己資本比率は56.4パーセントとなっています。

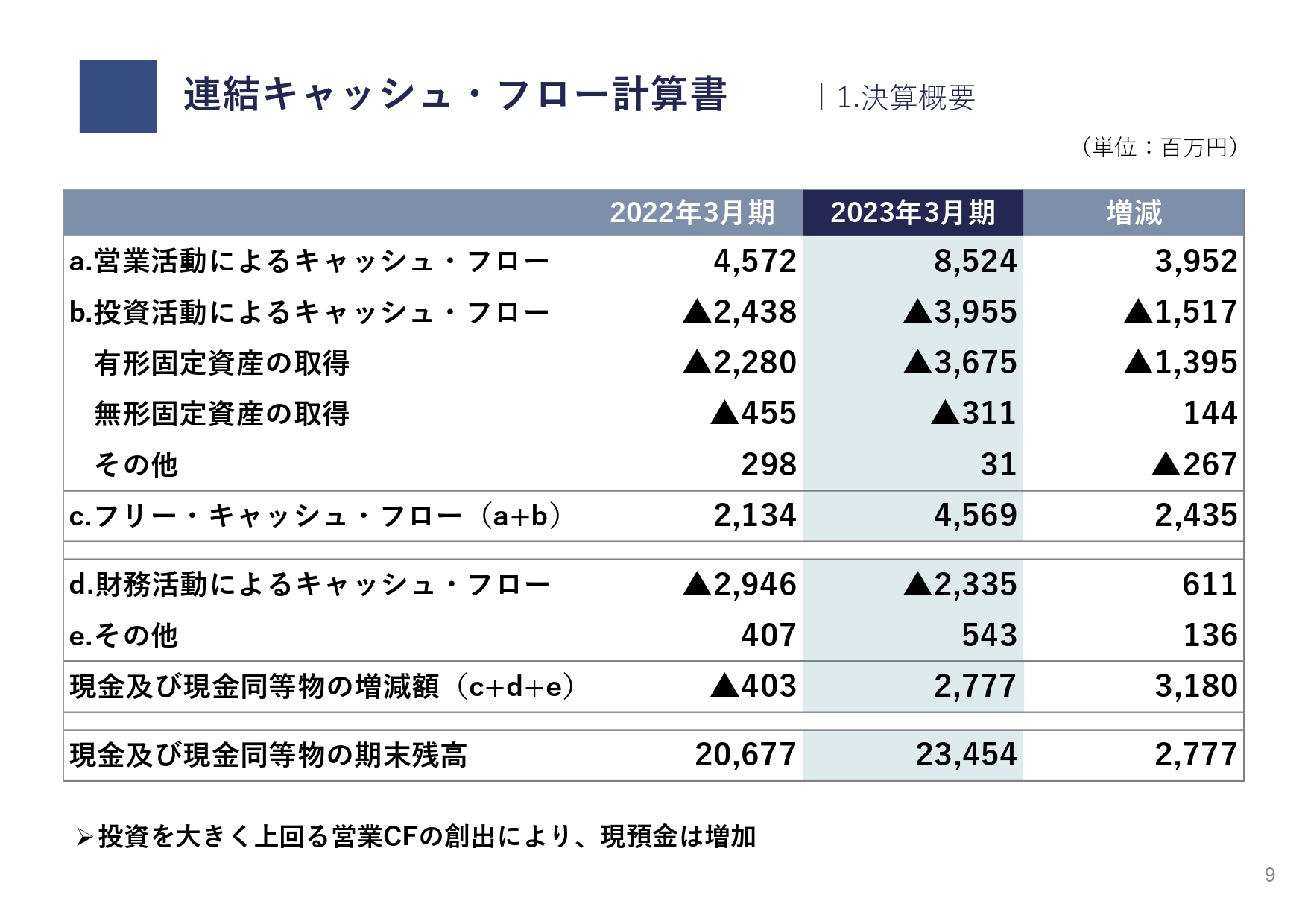

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは85億2,400万円獲得しました。投資活動によるキャッシュ・フローは39億5,500万円を使用しました。財務活動によるキャッシュ・フローは23億3,500万円でした。

合わせて27億7,700万円の増加となり、現金及び現金同等物の期末残高は234億5,400万円となっています。

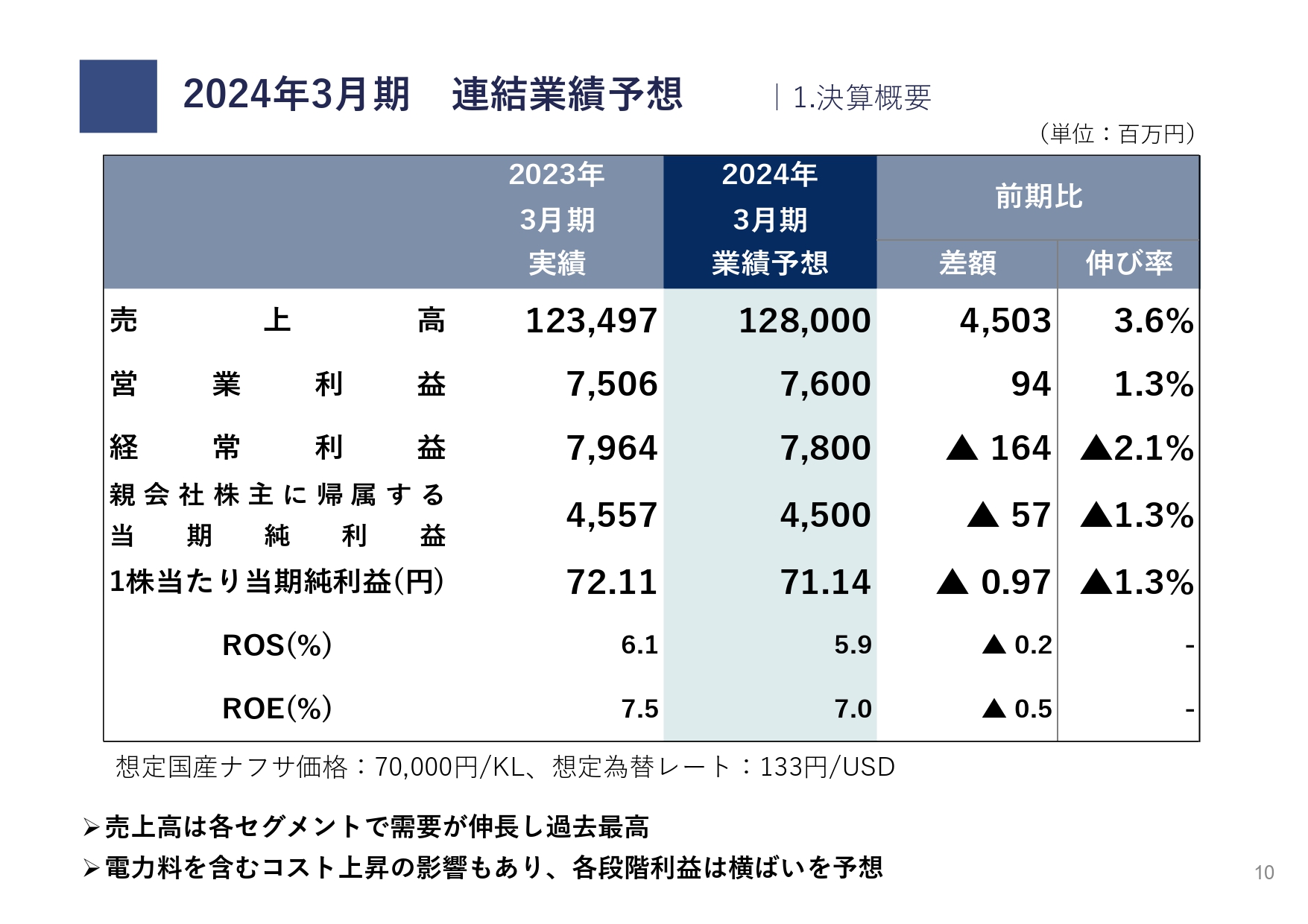

2024年3月期 連結業績予想

2024年3月期の連結業績予想です。売上高は1,280億円、営業利益は76億円、経常利益は78億円、当期純利益は45億円と予想しています。

売上高は、各セグメントで伸長する需要を確実に取り込むことで、過去最高となる見込みです。一方で、各段階の利益は、電力料等の製造コストの上昇の影響により横ばいを予想しています。

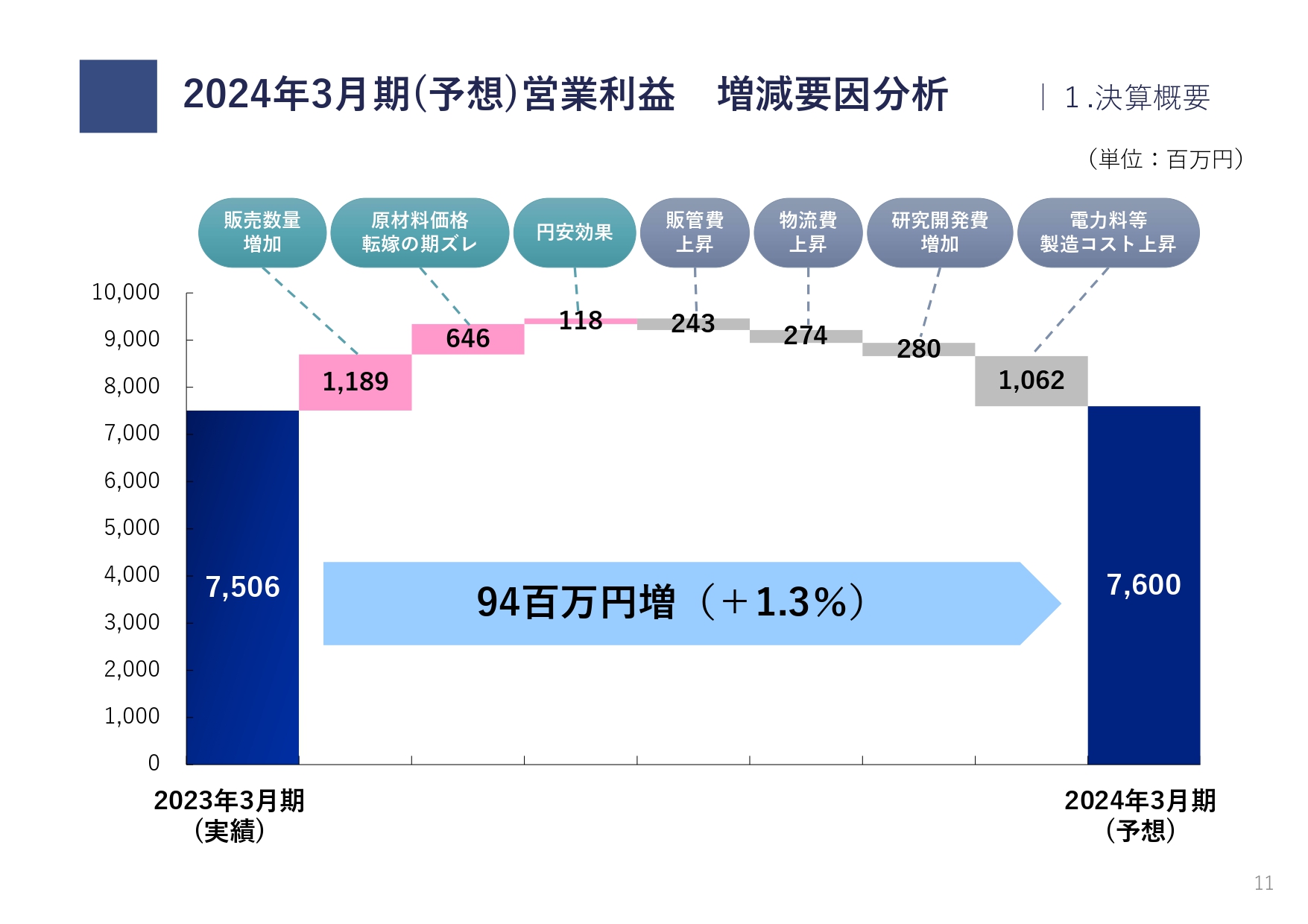

2024年3月期(予想)営業利益 増減要因分析

2024年3月期の営業利益予想の増減要因分析です。2023年3月期の営業利益は75億600万円でした。

主な増益要因ですが、販売数量は今期と比べて8パーセントの増加を予想していますので、それにより11億8,900万円の増益を予想しています。また、原材料価格の転嫁の期ズレにより6億4,600万円、為替の円安効果により1億1,800万円の増益を予想しています。

主な減益要因ですが、人件費等の販管費の上昇により2億4,300万円、物流費上昇により2億7,400万円、研究開発費の増加で2億8,000万円の減益を予想しています。また、電力料等製造コストの上昇により10億6,200万円の減益を予想しています。

合わせると9,400万円の増益となり、2024年3月期の営業利益は76億円を予想しています。

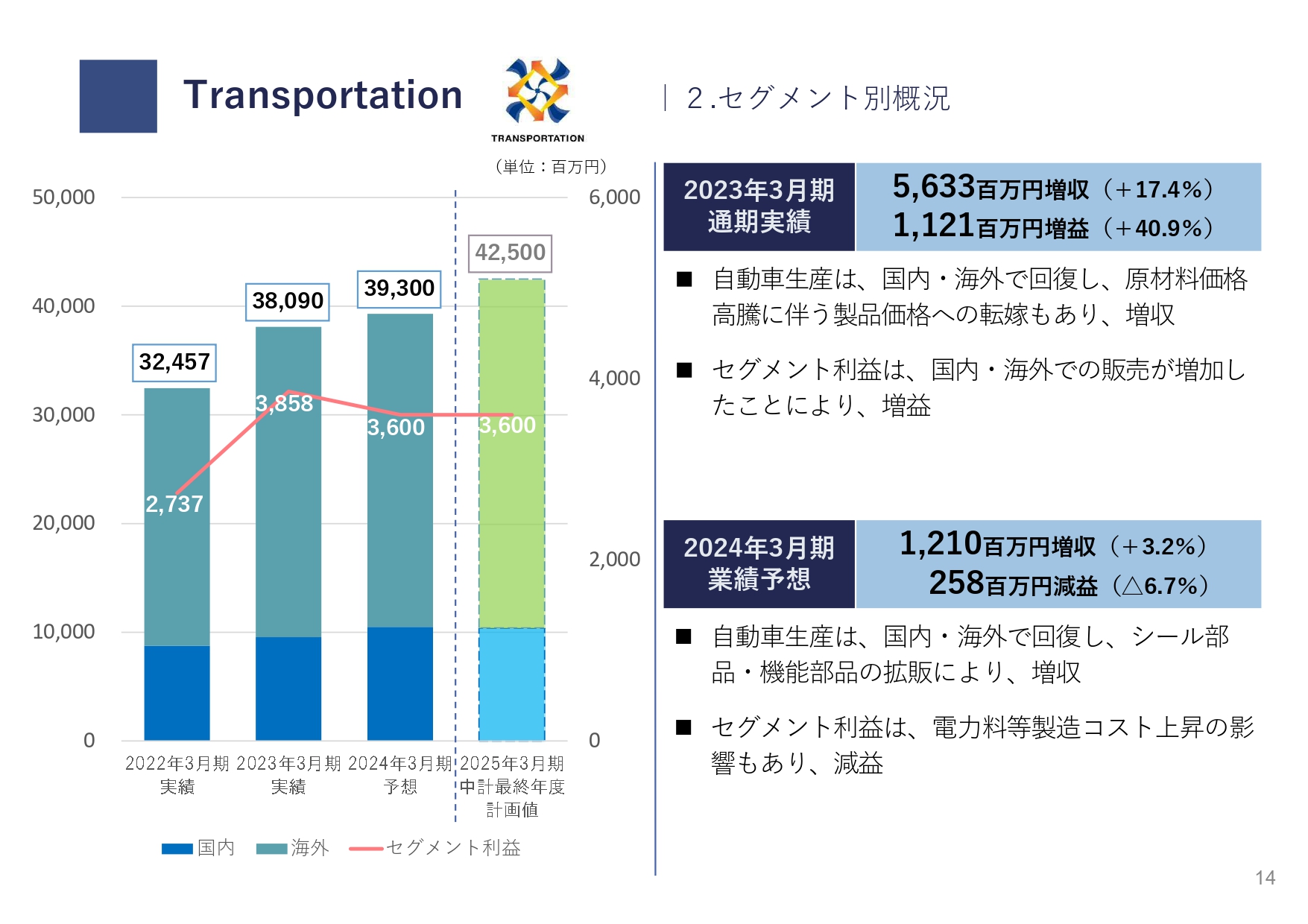

Transportation

セグメント別の概況についてご説明します。まずは、トランスポーテーションセグメントの状況です。

2023年3月期の売上高は380億9,000万円で、前期比プラス17.4パーセントの56億3,300万円の増収となりました。自動車生産は徐々に回復してきています。原材料価格上昇に伴う製品価格転嫁が進み、増収となりました。

セグメント利益は38億5,800万円で、前期比プラス40.9パーセントの11億2,100万円の増益となりました。国内外での販売が増加したことにより、増益となっています。

2024年3月期の予想ですが、本年も自動車生産は順調に回復してくる見込みです。加えて、シール部材や機能部材を拡販することにより、売上高は393億円と前期比12億1,000万円の増収を予想しています。

セグメント利益は36億円と、電力料金等の製造コストの上昇もあり、前期比2億5,800万円の減益を見込んでいます。

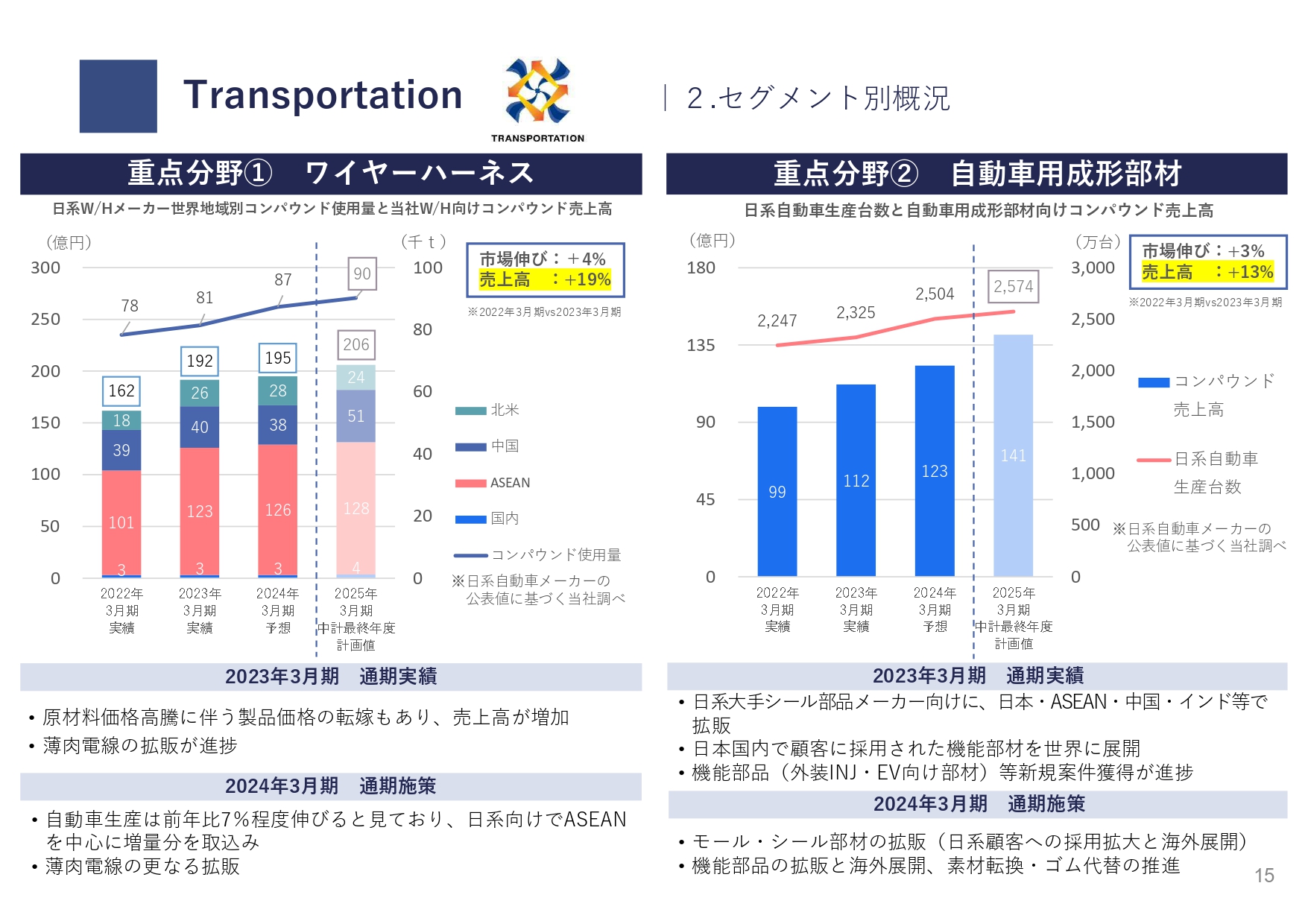

Transportation

トランスポーテーションセグメントの重点分野の状況です。1つ目はワイヤーハーネスです。市場の伸びについては、日系ワイヤーハーネスメーカーのコンパウンドの使用量が、2023年3月期は前期比で4パーセント伸びています。

当社のワイヤーハーネス向けコンパウンドの状況ですが、原材料価格上昇に伴う製品価格転嫁が進んだこと、加えて薄肉の電線の拡販が進みました。売上高は192億円と、前期比で30億円の増収となりました。

2024年3月期の予想ですが、ワイヤーハーネスメーカーも順調に伸びていきます。私どものワイヤーハーネスのコンパウンドの売上高は、ASEAN・中国での拡販、自動車生産の台数が回復してきています。しかしながら、前年とは反対に原料価格の下落が予想されており、製品単価の調整により売上高は195億円と、前年比で3億円の増収にとどまる見込みです。

重点分野の2つ目は、自動車用成形部材です。市場の伸びについては、日系自動車の世界での生産台数が2023年3月期は2,325万台と、前年に比べ3パーセントの伸びとなりました。私どものコンパウンドの状況ですが、グローバルに拡販が進んだことにより、売上高は112億円と、前期比で13億円増収しています。

2024年3月期の予想ですが、日系自動車も順調に増えていきます。回復する生産台数の確実な取り込み、シール材・機能部材の拡販により、売上高は123億円と、前期比で11億円の増収を見込んでいます。

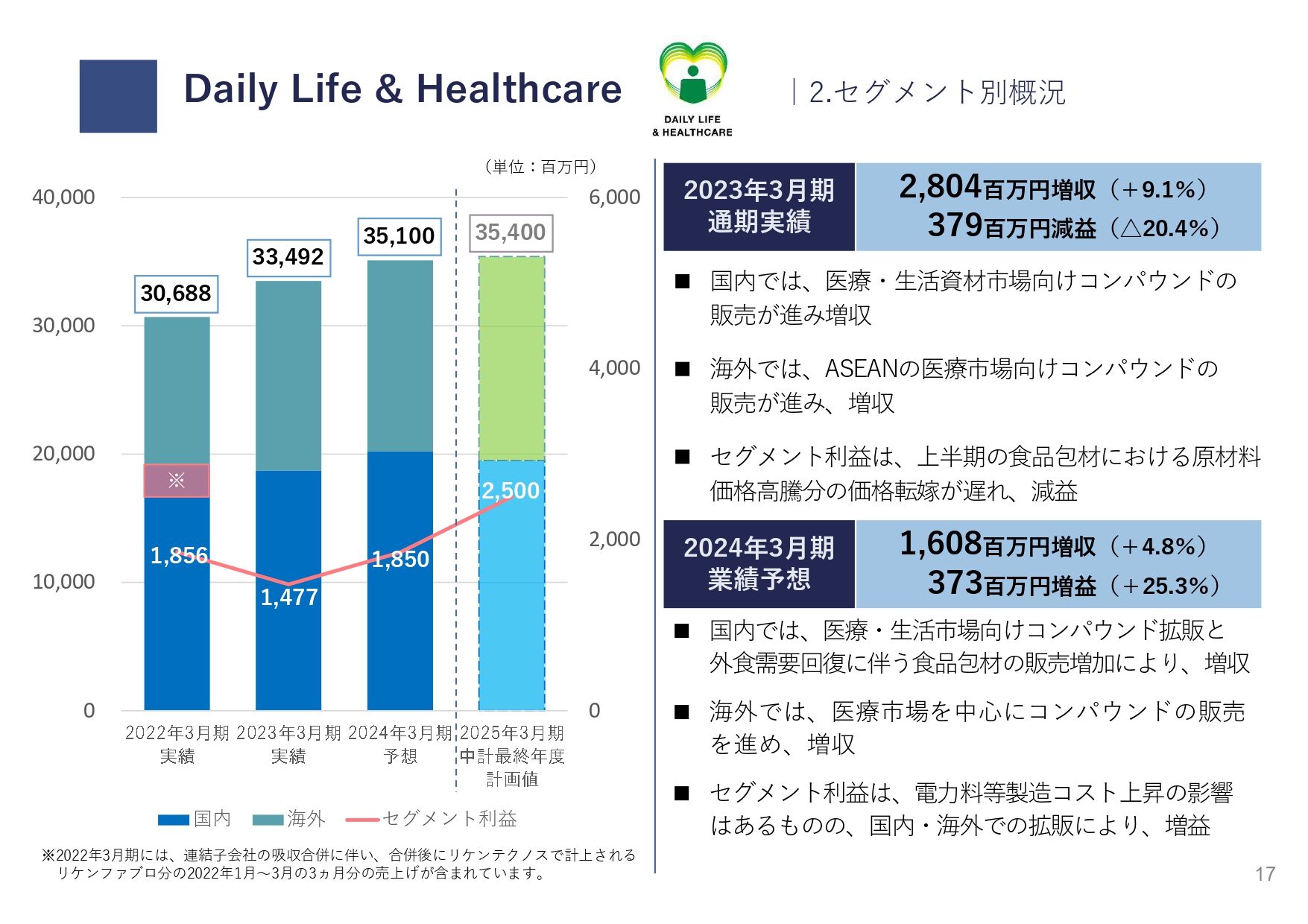

Daily Life & Healthcare

デイリーライフ&ヘルスケアセグメントの状況です。2023年3月期の売上高は334億9,200万円と、前期比プラス9.1パーセントの28億400万円の増収となりました。国内では、医療・生活資材向けのコンパウンドの販売が進み増収となりました。海外では、ASEANでの医療市場のコンパウンドの販売が進み増収となりました。

セグメント利益は14億7,700万円と、前期比3億7,900万円の減益となりました。上半期の食品包材における製品価格転嫁の遅れが主な要因です。

2024年3月期は、国内では医療・生活資材市場向けのコンパウンド拡販と、外食需要の回復に伴う食品包材の販売増加により、増収を予想しています。海外では、ASEANでの医療市場を中心にコンパウンドの販売を進め、増収を予想しています。

売上高は351億円と、前期比で16億800万円の増収を予想しています。セグメント利益は、電力料等の製造コストの上昇はあるものの、国内外での拡販を進めており18億5,000万円と、前期比3億7,300万円の増益を見込んでいます。

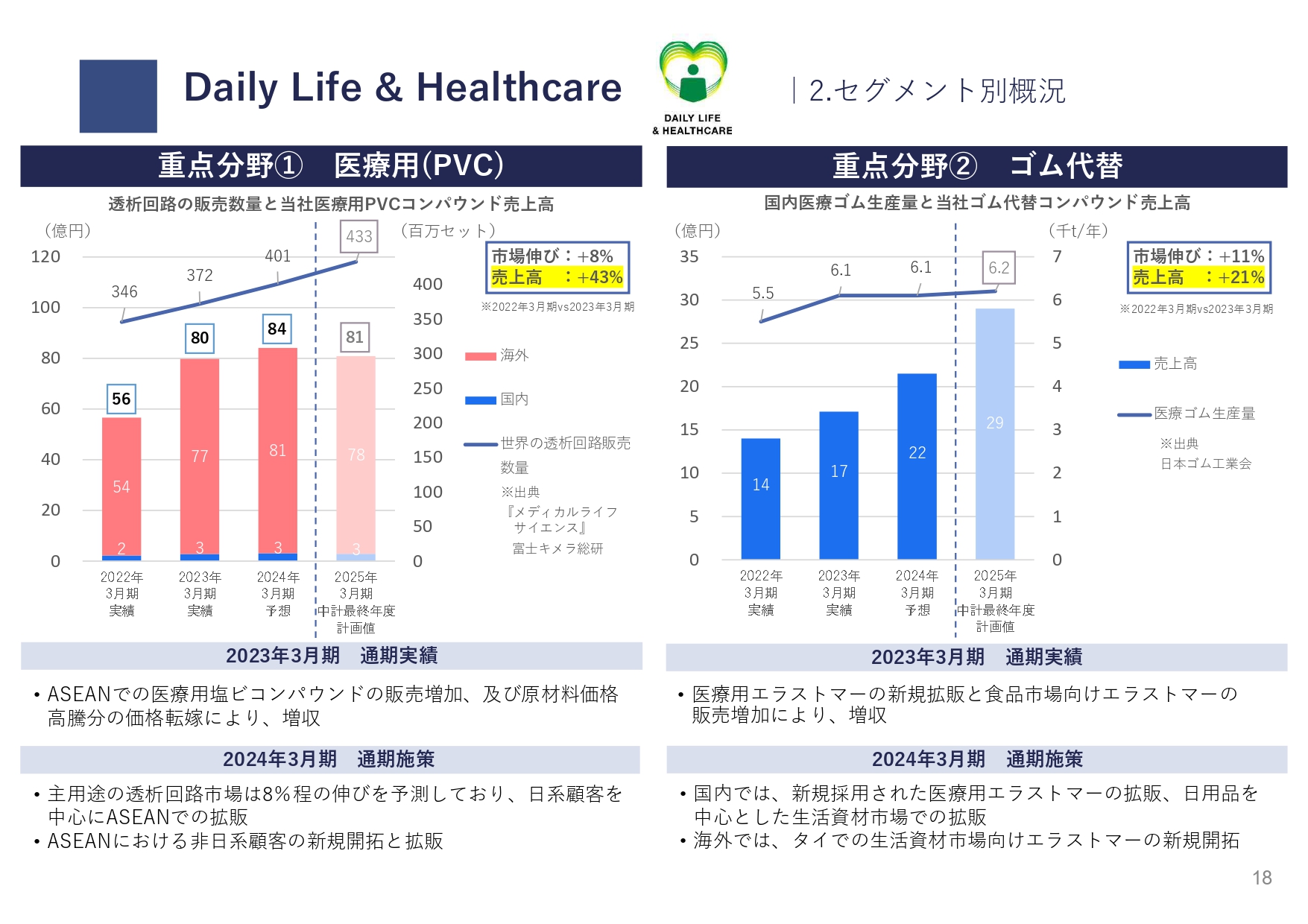

Daily Life & Healthcare

デイリーライフ&ヘルスケアセグメントの重点分野の状況です。

重点分野の1つ目は医療用の塩ビ(PVC)コンパウンドです。私どものメインターゲットである透析回路市場は、2023年3月期も前期比8パーセントプラスと順調に推移しており、今後もほぼ同様な伸びを示すと予測されています。

医療用PVCコンパウンドの2023年3月期の売上高は80億円と、前期比24億円の増収となりました。ASEANで販売が増加したこと、原材料価格の上昇に伴う製品価格への転嫁が進んだことが主な要因です。

2024年3月期は、ASEANでの日系顧客の拡販を確実に実施するとともに、非日系顧客を新規開拓することにより、売上高は84億円と、前期比4億円の増収を狙っていきます。

重点分野の2つ目はゴム代替です。2023年3月期の売上高は17億円と、前期比3億円の増収となりました。国内では医療・食品用のエラストマーの拡販が進み、海外でも生活産業用のエラストマーの拡販が進んだことが主な要因です。

2024年3月期の予想としては、国内では医療用エラストマーの拡販に加えて、日用品を中心とする生活資材市場でのコンパウンドを拡販すること、海外ではタイの生産拠点よりASEAN市場の拡販を行うことにより、売上高は22億円と、前期比5億円の増収を狙っていきます。

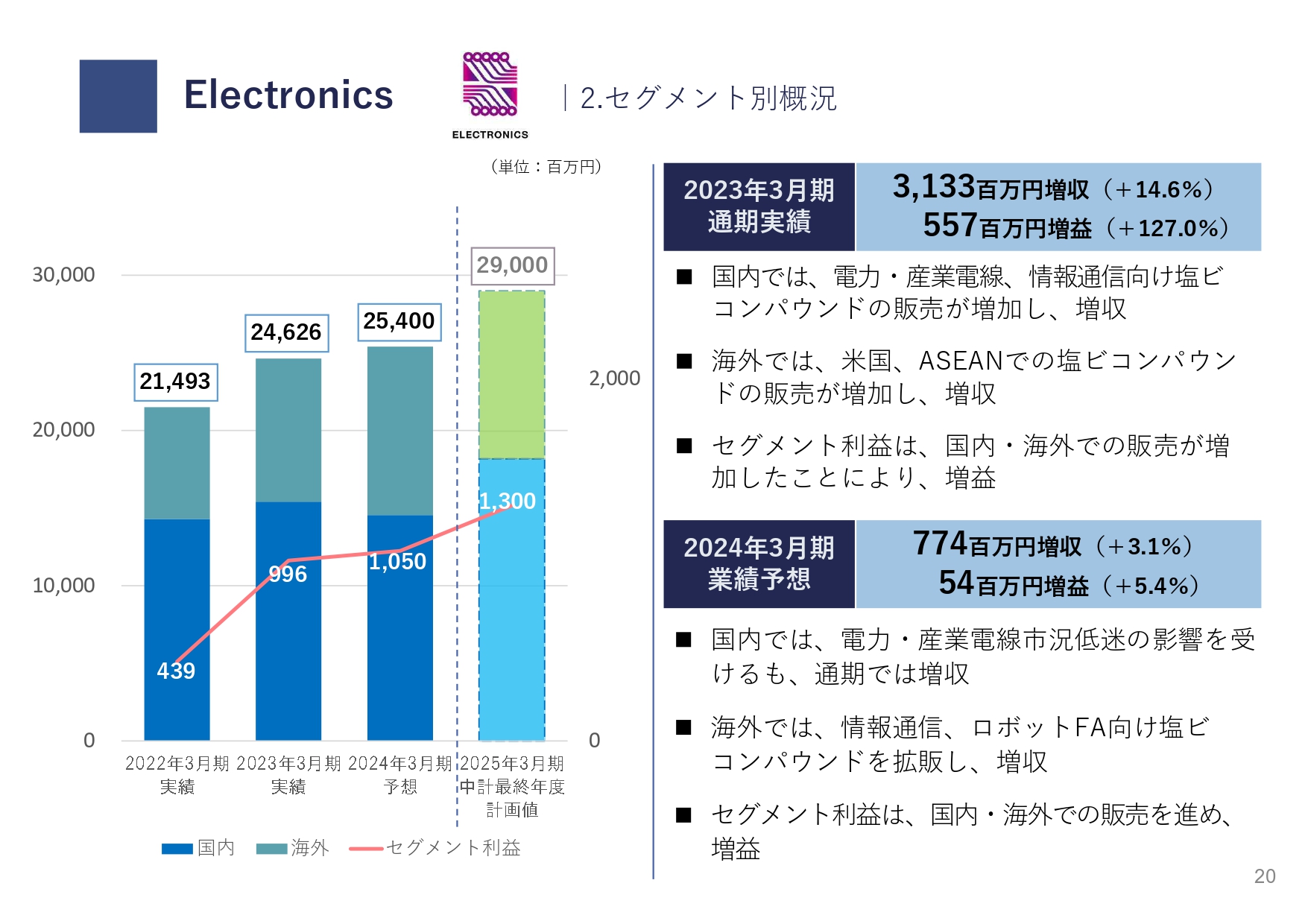

Electronics

エレクトロニクスセグメントの状況です。2023年3月期の売上高は246億2,600万円と、前期比プラス14.6パーセントの31億3,300万円の増収となりました。国内では通信市場分野向けの塩ビコンパウンドの販売が増加し、増収となりました。海外では米国・ASEANでの塩ビコンパウンドの販売が増加し、増収となりました。

セグメント利益は9億9,600万円と、前期比で5億5,700万円の増益となりました。国内外での販売が増加したことにより、増益となりました。

2024年3月期の予想ですが、国内では電力・電線市場が若干低迷の影響を受けるものの、海外での情報通信、ロボットFA向けコンパウンドの拡販を進めることにより、増収を見込んでいます。売上高は254億円と、前期比7億7,400万円の増収を見込んでいます。

セグメント利益は、国内・海外での拡販により10億5,000万円と、前期比5,400万円の増益を見込んでいます。

Electronics

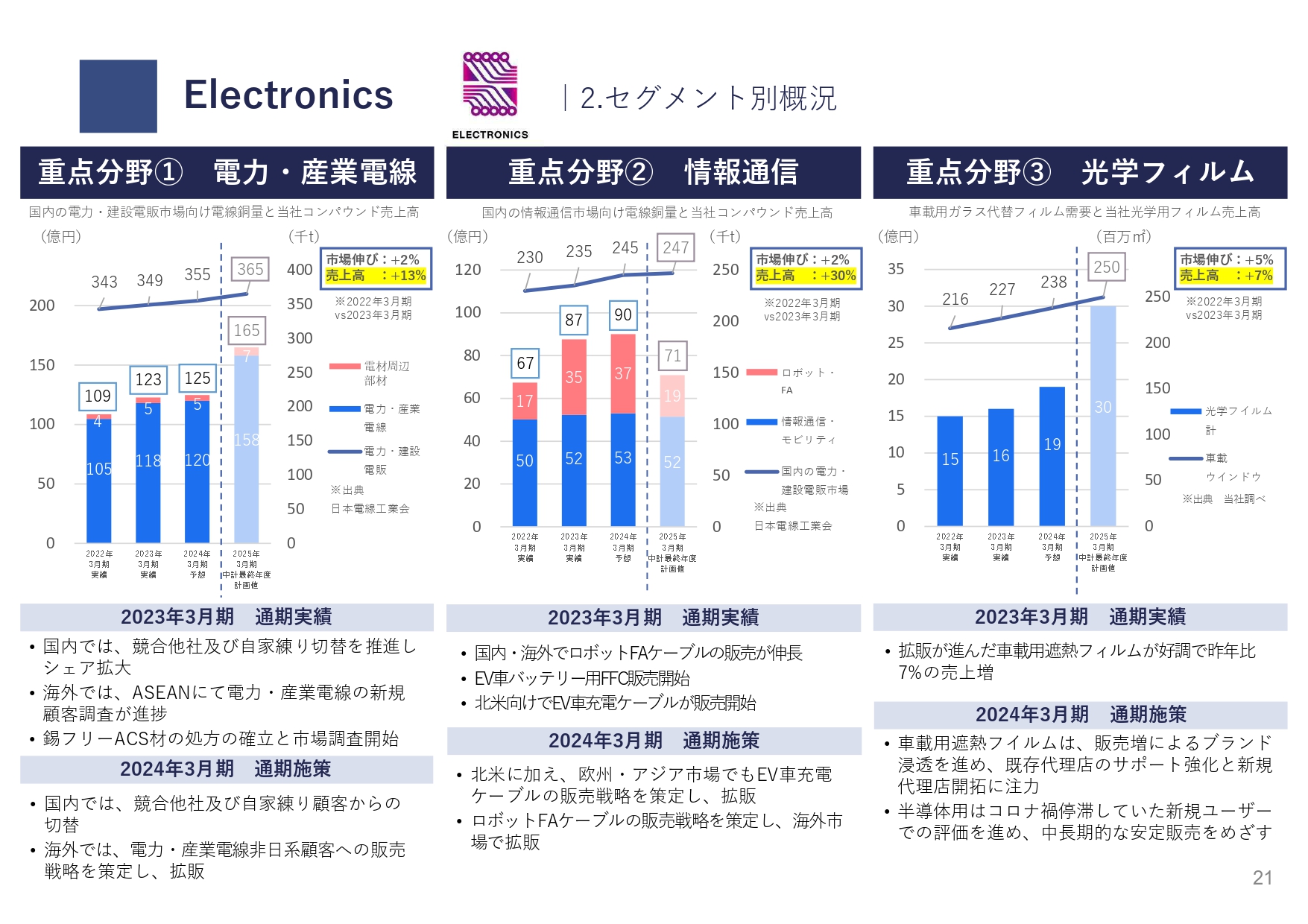

エレクトロニクスセグメントにおける重点分野の状況です。重点分野の1つ目は電力・産業電線です。日本国内の電線・電力電販の市場の伸びは2パーセントと、若干ですが上昇しています。

当社の2023年3月期の販売状況は、競合他社や自家練り材の切り替えを進めシェアを拡大したことにより、売上高が123億円と、前期比14億円の増収となりました。

2024年3月期は、競合他社および自家練り材の切り替えをさらに推進することに加え、海外での非日系顧客への拡販を進め、売上高は125億円と前期比2億円の増収を狙っていきます。

重点分野の2つ目は情報通信分野です。コンパウンド売上高は87億円と、前期比で20億円の増収となっています。国内外でロボットFAケーブルの拡販が伸長しました。加えて北米向けのEV用充電ケーブルの販売もスタートしています。

2024年3月期は売上高が90億円、前期比3億円の増収を見込んでいます。米国でスタートしたEV車充電ケーブルの欧州やアジア市場への拡販や、ロボットFAケーブルの海外販売を目指していきます。

重点分野の3つ目は光学フィルム分野です。2023年3月期は東南アジアで車載用遮熱フィルムを拡販したことにより、売上高が16億円と前期比1億円の増収です。2024年3月期は売上高が19億円と、前期比3億円の増収を見込んでいます。東南アジアで車載用遮熱フィルムのさらなる拡販を進めるとともに、中東やアフリカでも販売を拡大させていきます。

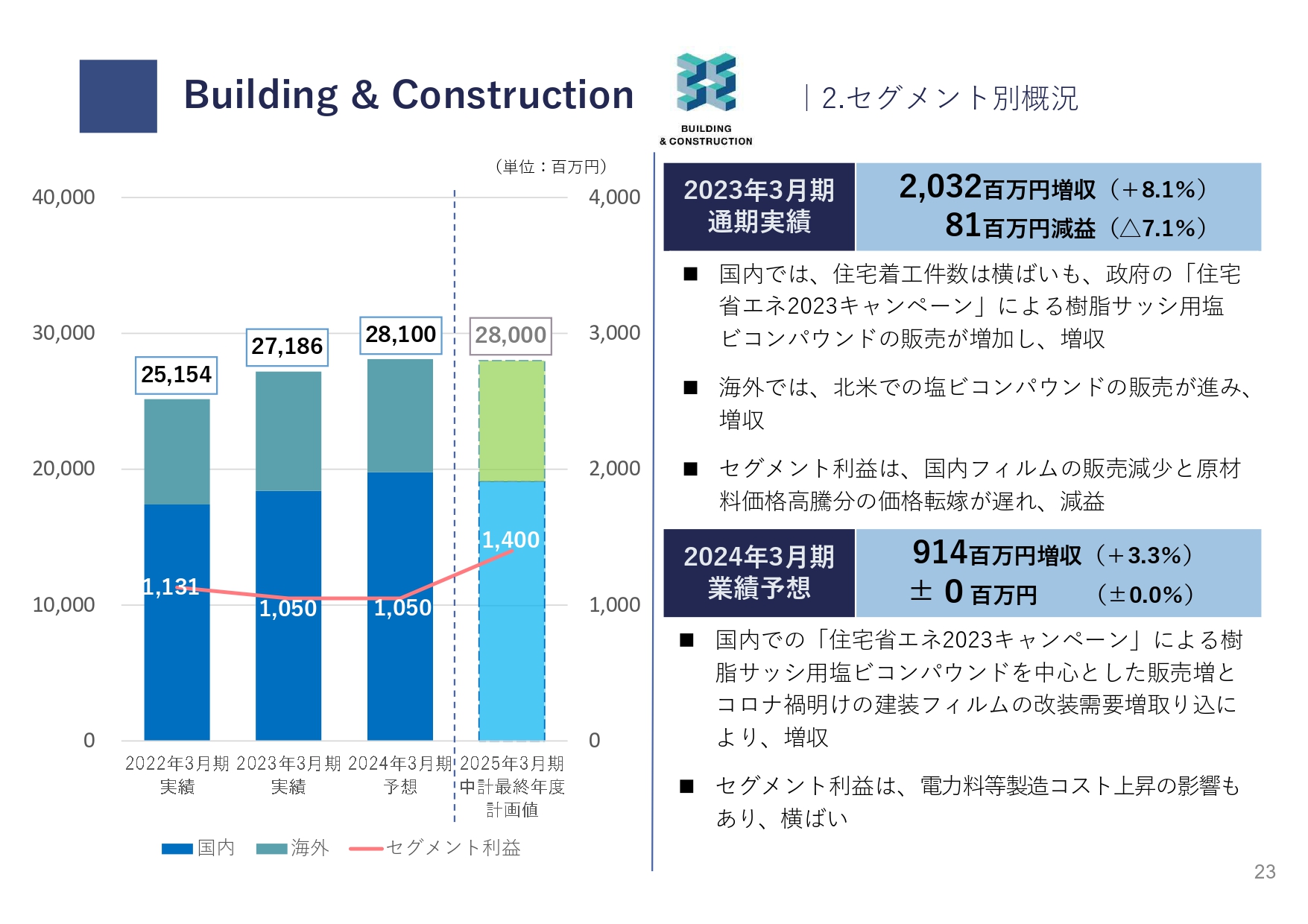

Building & Construction

ビルディング&コンストラクションセグメントの状況です。2023年3月期の売上高は271億8,600万円と、前期比で20億3,200万円増加し8.1パーセント増収となりました。国内では住宅市場が低調に推移しフィルム販売が減少しましたが、ZEH政策および政府の「住宅省エネ2023キャンペーン」により、樹脂サッシ用塩ビコンパウンドの販売が増加し、増収となりました。

海外では、北米での塩ビコンパウンドの販売が進み、増収となりました。セグメント利益は10億5,000万円と、前期比で8,100万円の減益でした。国内外でのコンパウンド販売は増加しましたが、国内でのフィルム販売が減少したこと、原材料の値上げに対して製品価格への転嫁の遅れがあったことで減益となっています。

2024年3月期は、売上高は281億円で前期比9億1,400万円の増収を見込んでいます。樹脂サッシ用塩ビコンパウンドと建装用フィルムの販売拡大を狙っていきます。セグメント利益は10億5,000万円と、電力料等の製造コスト上昇の影響により前年並みの数字を見込んでいます。

Building & Construction

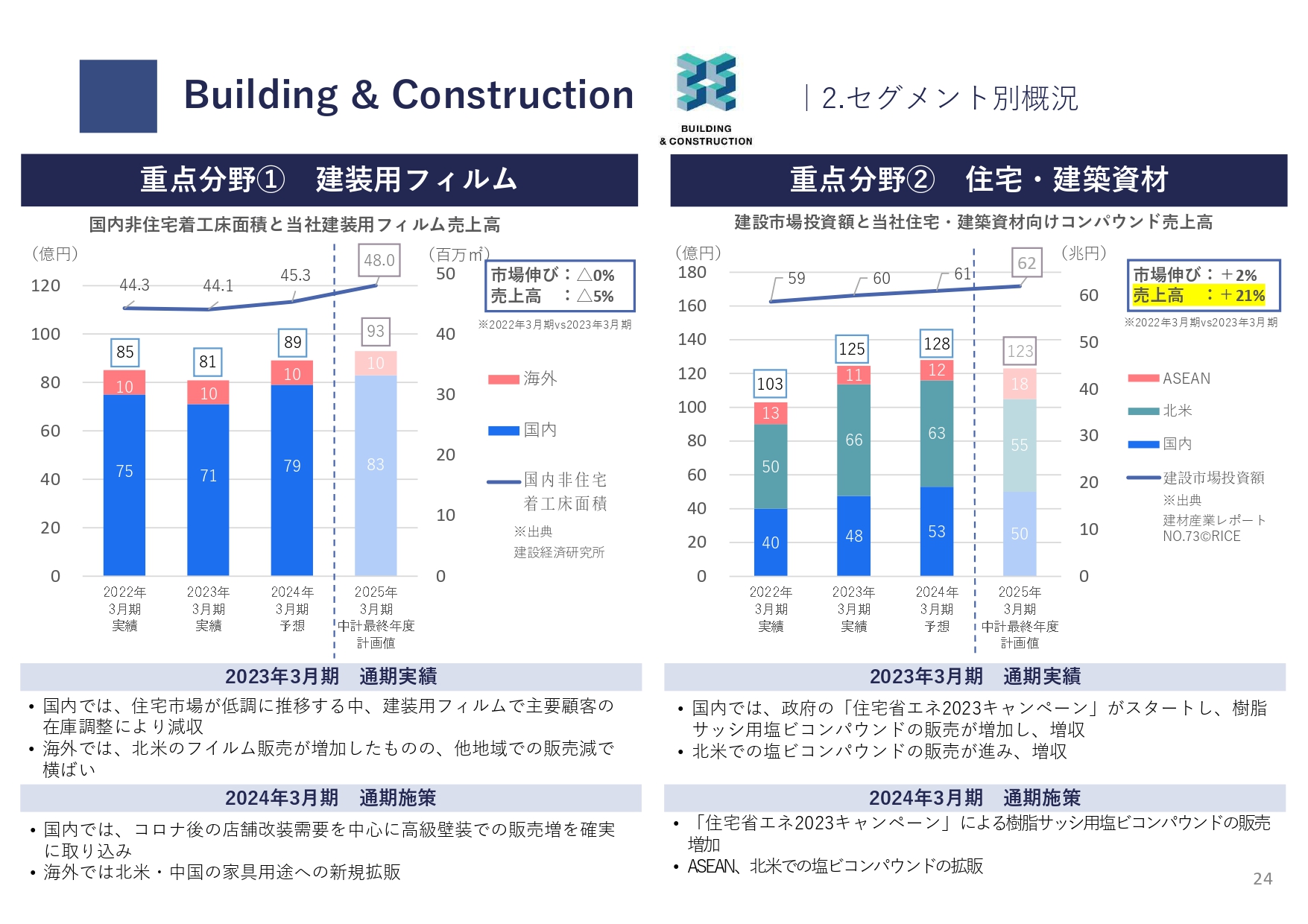

ビルディング&コンストラクションセグメントの重点分野の状況です。1つ目は建装用フィルム分野です。2023年3月期は住宅・非住宅ともに国内市場が低調に推移する中、主要顧客の在庫調整により、売上高は81億円と4億円の減収でした。

2024年3月期は、売上高89億円と前期比8億円の増収を見込んでいます。コロナ禍後の店舗改装需要を中心に、高級壁装での販売増を確実に取り組んでいきます。

2つ目は住宅・建築資材分野です。2023年3月期は国内ではZEH政策および政府の「住宅省エネ2023キャンペーン」が開始され、樹脂サッシ用塩ビコンパウンドの販売が増加しました。北米でも塩ビコンパウンドの販売が増加したことにより、売上高が125億円と前期比22億円の増収となっています。

2024年3月期は政府の「住宅省エネ2023キャンペーン」により、引き続き樹脂サッシ用塩ビコンパウンドを中心に販売を進めていきます。売上高は128億円と、前期比3億円の増収を見込んでいます。

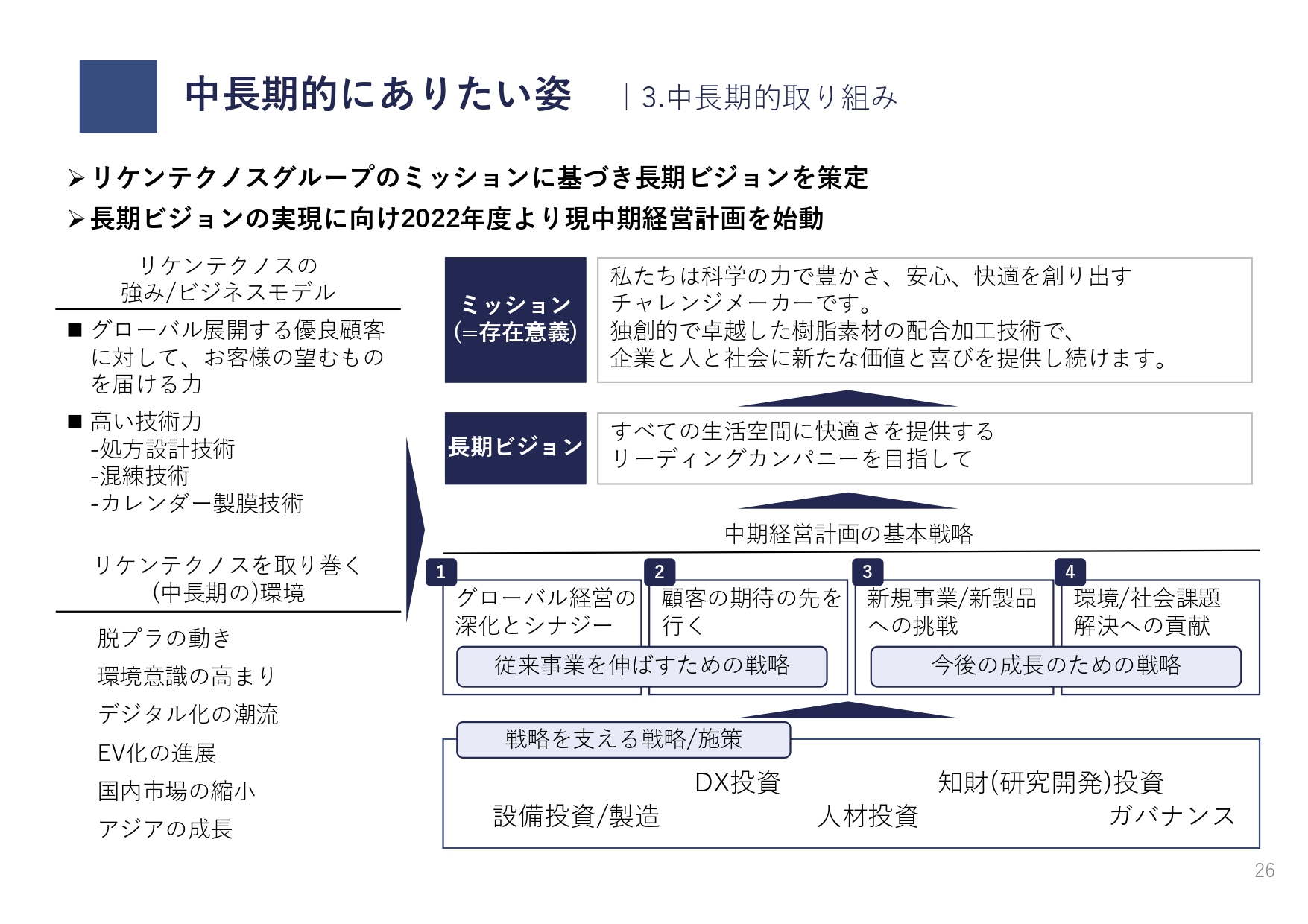

中長期的にありたい姿

中長期的な取り組みについてご説明します。リケンテクノスグループは、2016年より長期ビジョンとして「すべての生活空間に快適さを提供するリーディングカンパニーを目指して」を掲げています。

長期ビジョンの実現のため、当社グループの強みやビジネスモデル、当社を取り巻く環境を踏まえ、2022年4月より現在の中期経営計画をスタートしています。

従来事業を伸ばすための戦略として「グローバル経営の深化とシナジー」「顧客の期待の先を行く」の2点、今後の成長のための戦略として「新規事業/新製品への挑戦」「環境/社会課題解決への貢献」の2点をそれぞれ掲げています。

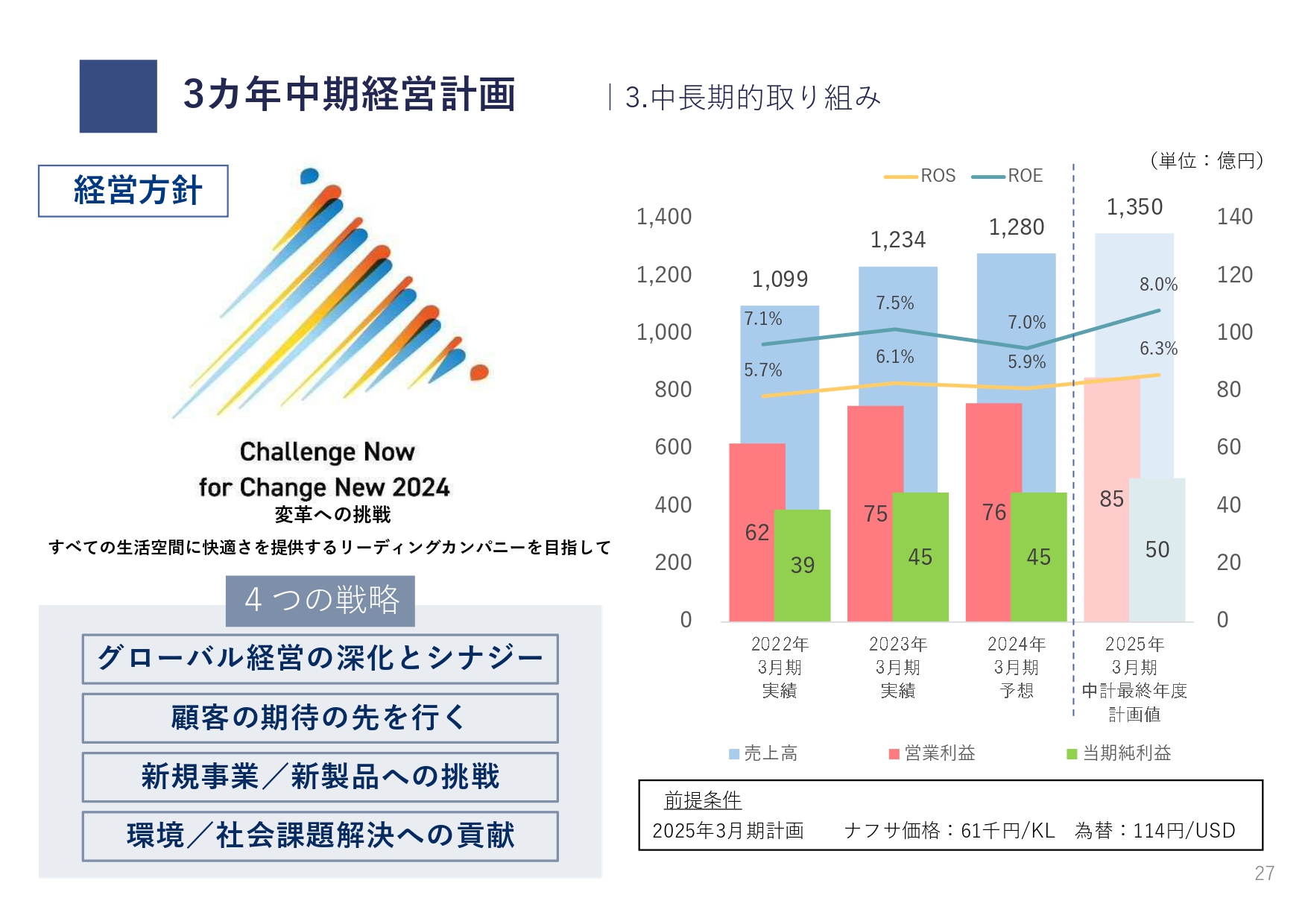

3カ年中期経営計画

中期経営計画では、最終年度の2025年3月期の売上高を1,350億円、営業利益を85億円、当期純利益を50億円としています。

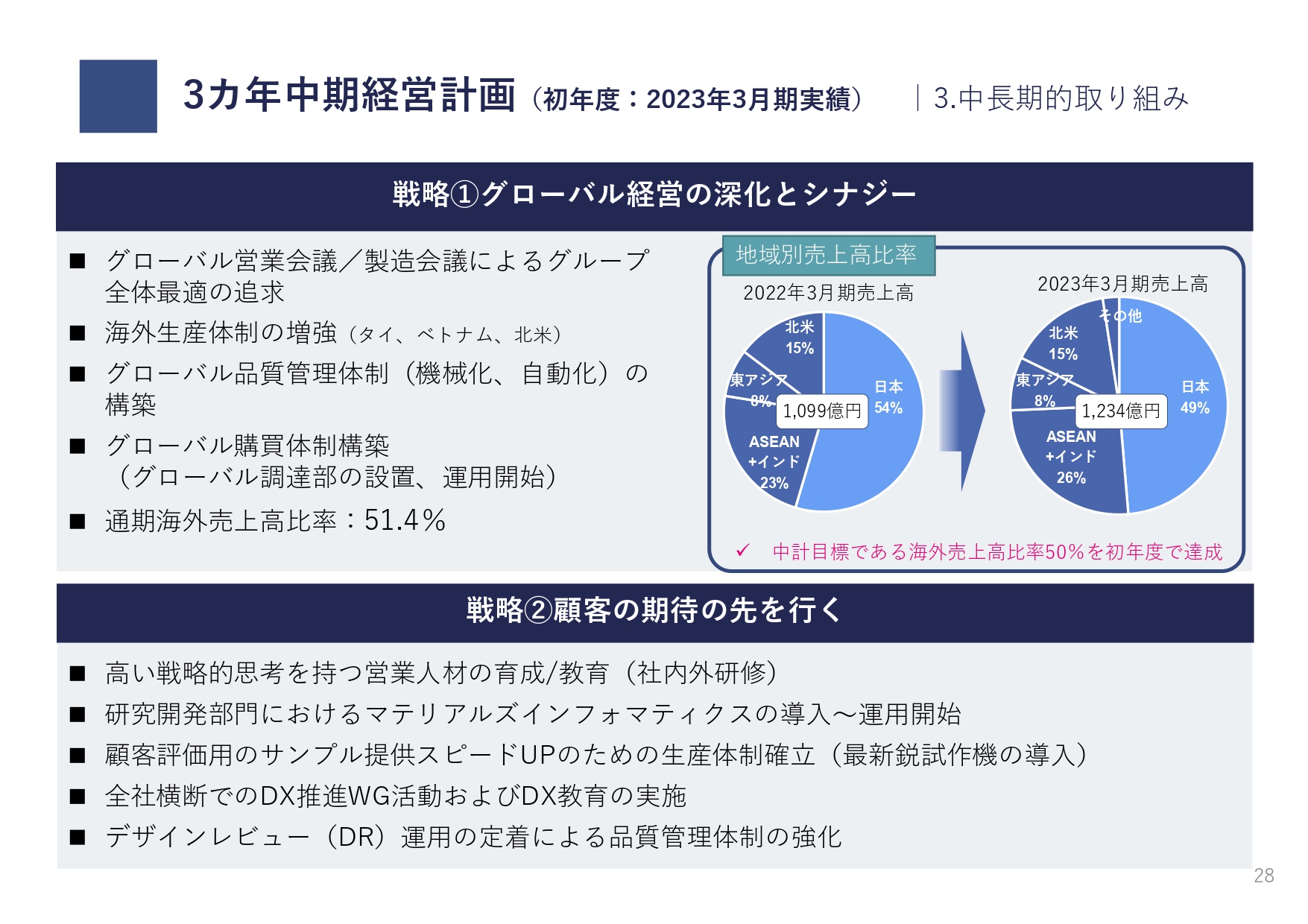

3カ年中期経営計画(初年度:2023年3月期実績)

中期経営計画で掲げた4つの戦略の初年度である2023年3月期の実績です。1つ目の「グローバル経営の深化とシナジー」では、グループ全体最適の追求のため、グローバル営業会議/製造会議を開催し、海外生産体制を増強しました。品質保証や購買においてもグローバル体制を構築し、通期海外売上高比率は51.4パーセントと中計最終年度の目標を達成しています。

2つ目の「顧客の期待の先を行く」では、社内外研修を通じて高い戦略的思考を持つ営業人材の育成に注力しました。研究開発部門においてマテリアルズインフォマティクスを導入し、本格的な運用を開始しています。研究開発センターの増築、最新鋭の試作機の導入等、研究開発体制の充実を図っています。

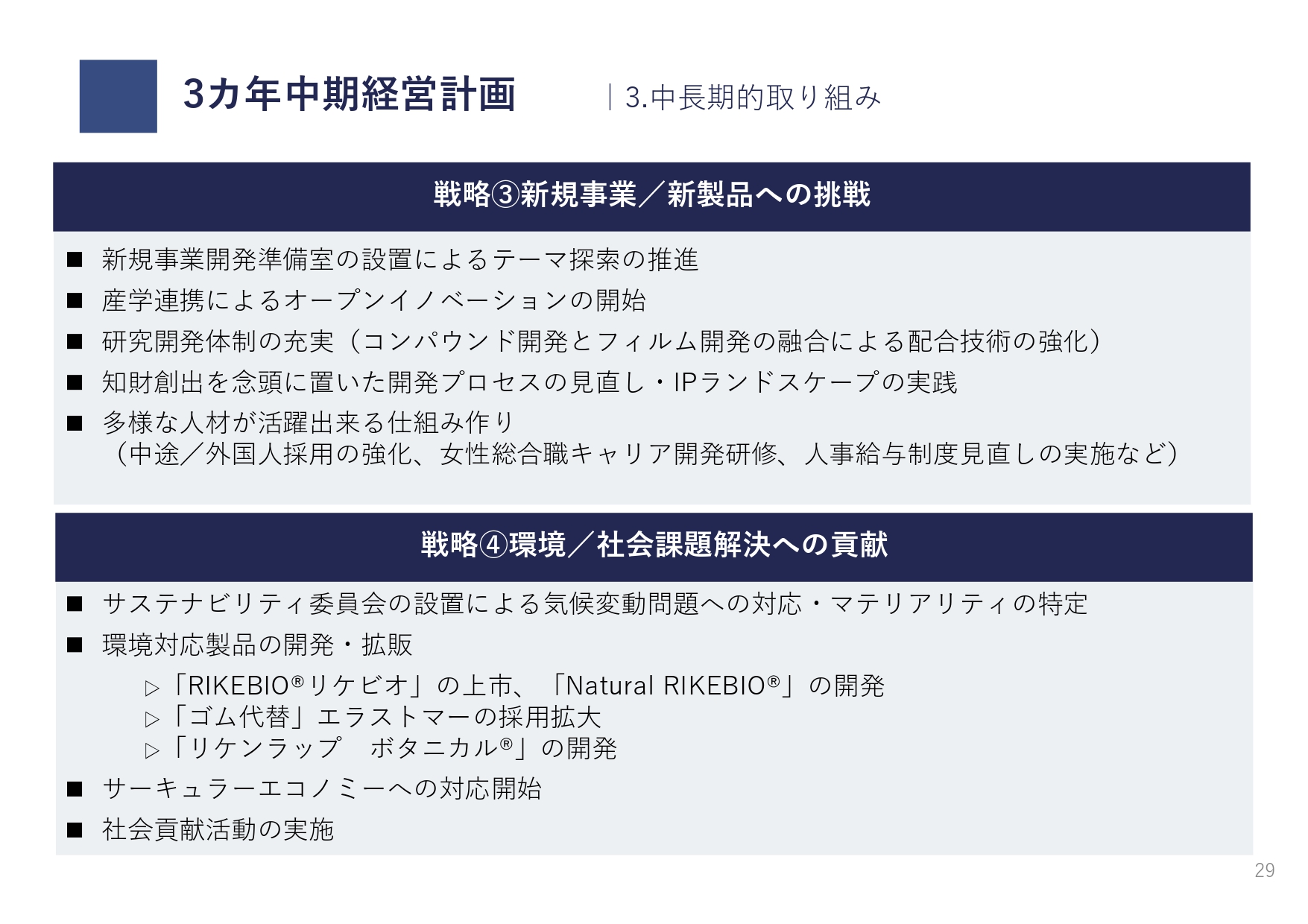

3カ年中期経営計画(初年度:2023年3月期実績)

3つ目の「新規事業/新製品への挑戦」では、新規事業開発準備室を社長直轄の組織として設置し、テーマ探索の推進を行いました。

産学連携によるオープンイノベーションを開始しています。コンパウンド開発とフィルム開発の融合による配合技術の強化による研究開発体制の充実、知財創出を念頭に置いた開発プロセスの見直し、IPランドスケープの実践などを行っています。

4つ目の「環境/社会課題解決への貢献」では、サステナビリティ委員会を設置し、気候変動問題への対応、マテリアリティの特定等を行いました。環境対応製品として、さまざまな製品を開発し、上市しています。

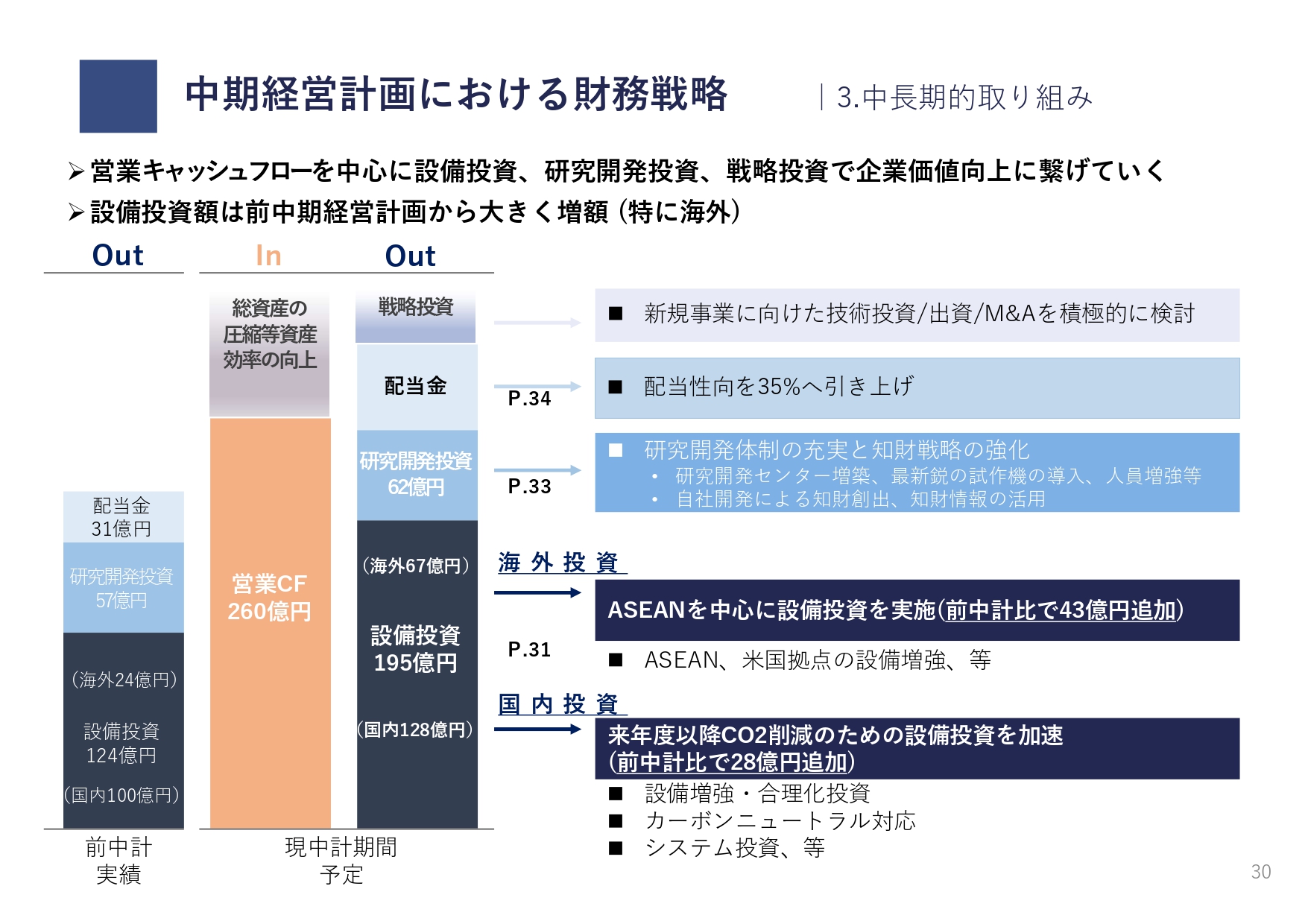

中期経営計画における財務戦略

中期経営計画における財務戦略についてご説明します。中期経営計画期間から生み出される営業キャッシュ・フローを中心としつつも、資産効率の向上から生み出されるキャッシュも原資にして、設備投資をはじめとする各種投資により、さらなる企業価値の向上を目指していきます。

設備投資については後ほど詳しくご説明しますが、前中期経営計画の124億円から195億円と大幅に増額しています。研究開発投資、配当金の他、戦略投資についても積極的に検討していきます。

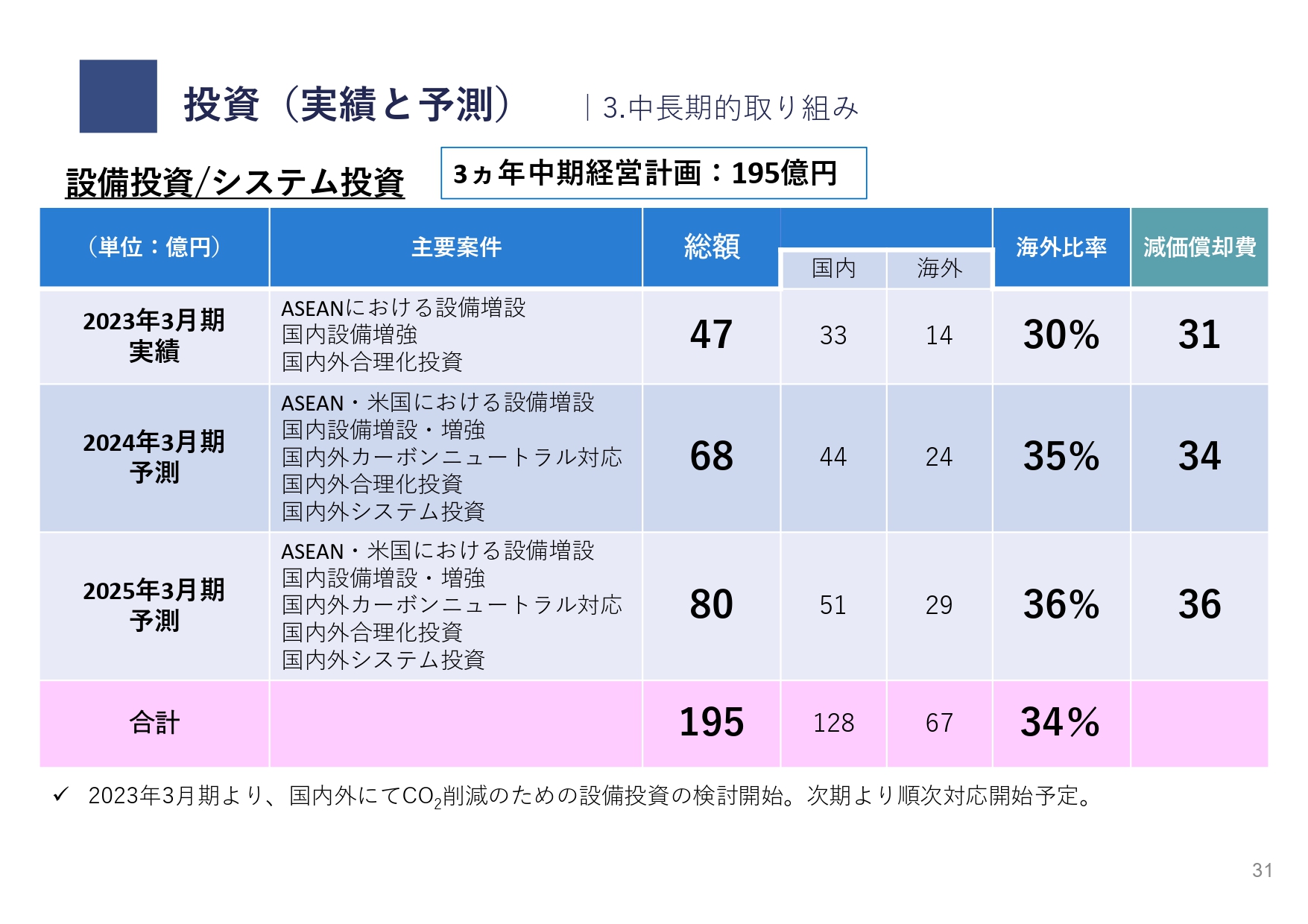

投資(実績と予測)

設備投資/システム投資の状況です。2023年3月期の実績は、国内既存設備の増強、タイの新工場建屋建設等で47億円を使いました。2024年3月期は、タイの新ラインやベトナムの新工場、米国の新ラインの導入に加え、国内外での合理化投資により68億円を予定しています。

2025年3月期は80億円と予測しています。3年間を合わせると195億円で、中期経営計画から変更はありません。

設備投資

現在進めている海外拠点での新工場や新ラインの増設状況です。タイでは既存工場の敷地内に新しく建屋を増設し、新ラインを増設します。建屋の建設は完了しており、現在ラインを導入しており、本年6月より稼働する予定です。

ベトナムも既存工場の敷地内に新しい建屋や倉庫を増設し、新ラインの導入を予定しています。当初の計画より約1年間遅れて、都市計画の承認を取得しました。2024年第4四半期に稼働を予定しています。

米国は、ケンタッキー州にある既存工場の建屋に新ラインを増設します。当初の計画どおり、2024年第4四半期に稼働開始予定です。今後も積極的な設備投資の検討を進めていきます。

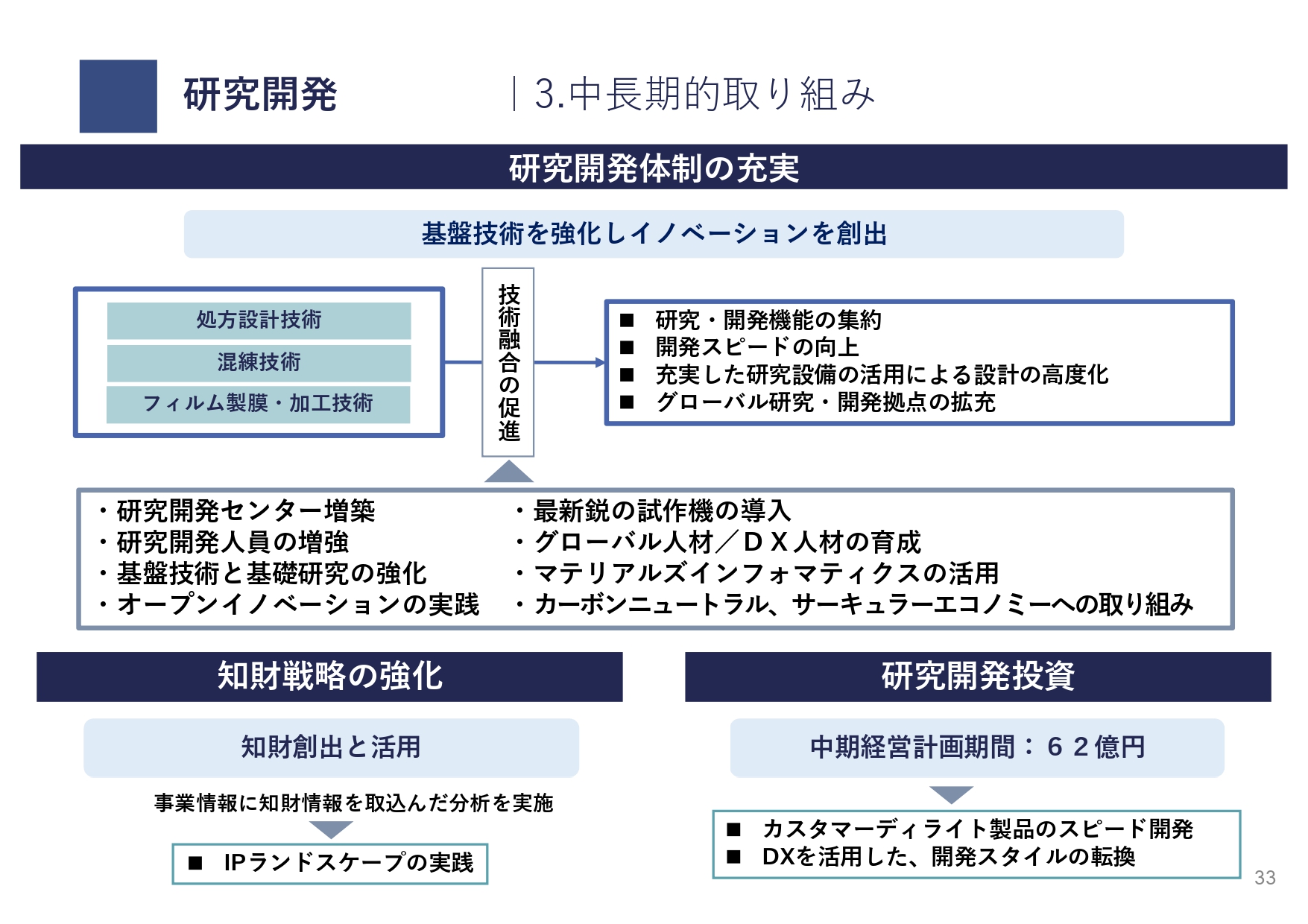

研究開発

研究開発体制の充実についてご説明します。基盤技術を強化しイノベーションを創出するため、当社の大きな強みである配合・処方設計技術、混練技術、フィルム製膜・加工技術等の融合を促進するとともに、研究開発センターの増築や試験機の導入等、研究開発体制の充実を行っています。

知財戦略の強化として特許出願を促す仕組みの運用を開始し、知財創出につなげるとともに、事業情報に知財情報を取り込んだ分析を実施するIPランドスケープを実践していきます。

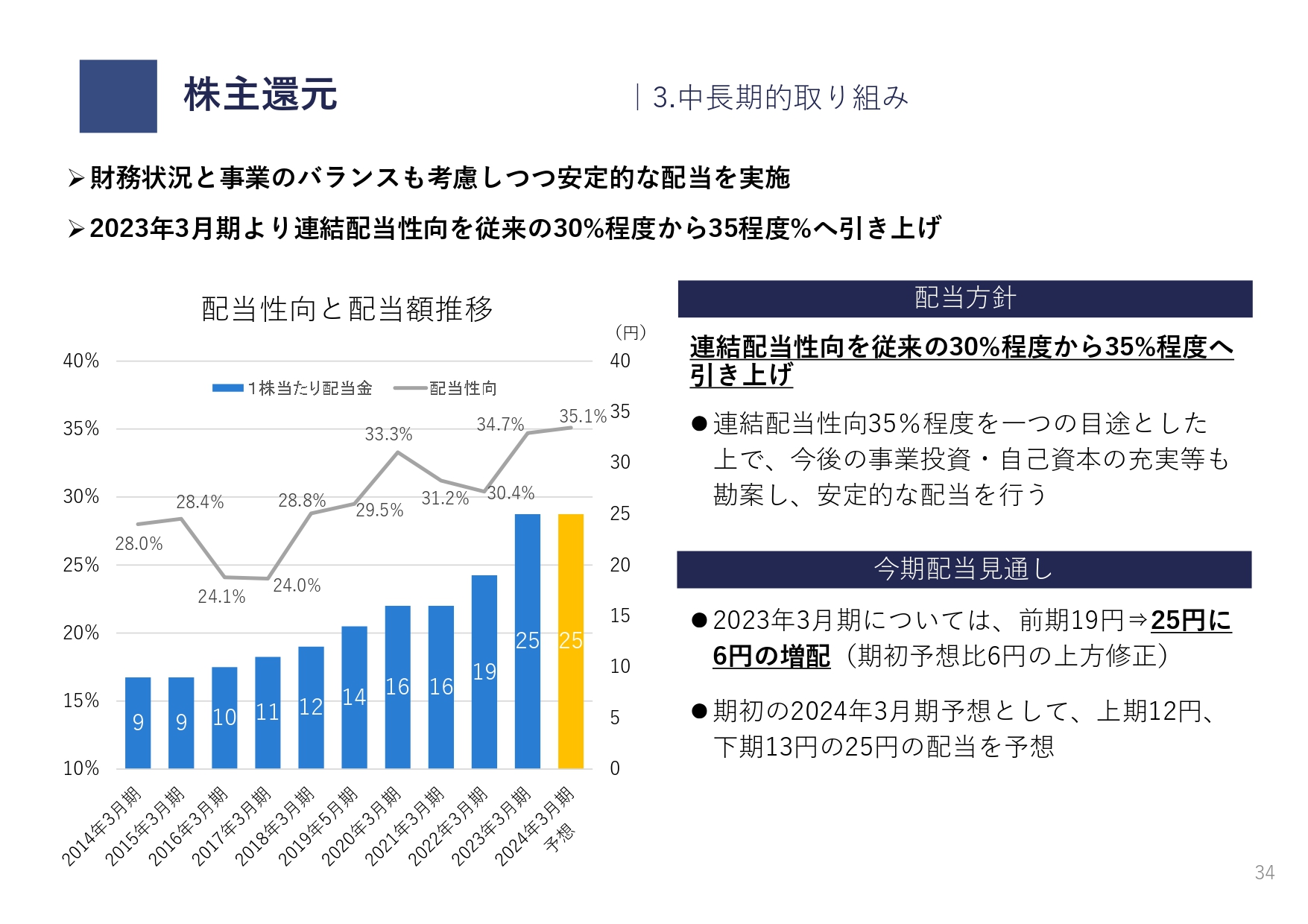

株主還元

株主還元です。中期経営計画がスタートした2023年3月期より、連結配当性向を従来の30パーセント程度から35パーセント程度に引き上げています。2023年3月期は、年間配当金を前期より6円増配した25円として、6月開催予定の株主総会に諮っていきます。

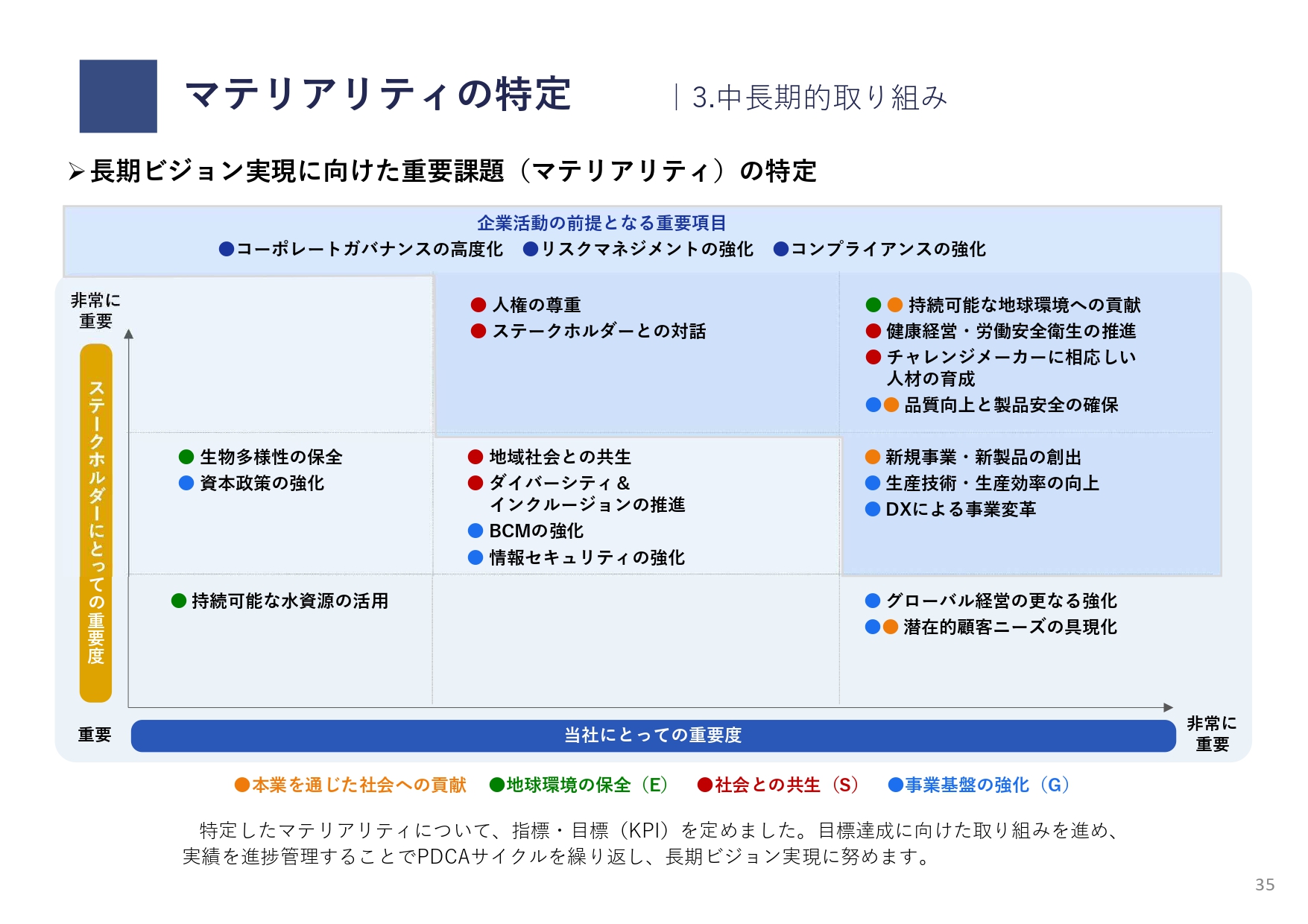

マテリアリティの特定

当社の重要課題(マテリアリティ)についてご説明します。当社グループでは、サステナビリティを巡る対応が経営の重要課題の1つであると認識しています。経営に取り込むことで持続可能な社会の実現に貢献するとともに、企業価値の向上を目指していきます。

当社が掲げる長期ビジョンを実践するため、当社の取り組む中長期の環境・社会課題、ステークホルダーのみなさまからの要望を議論し、取り組むべき重要課題を特定しました。各KPIについては、参考資料として添付しています。

サステナビリティへの対応(環境配慮型製品の開発)

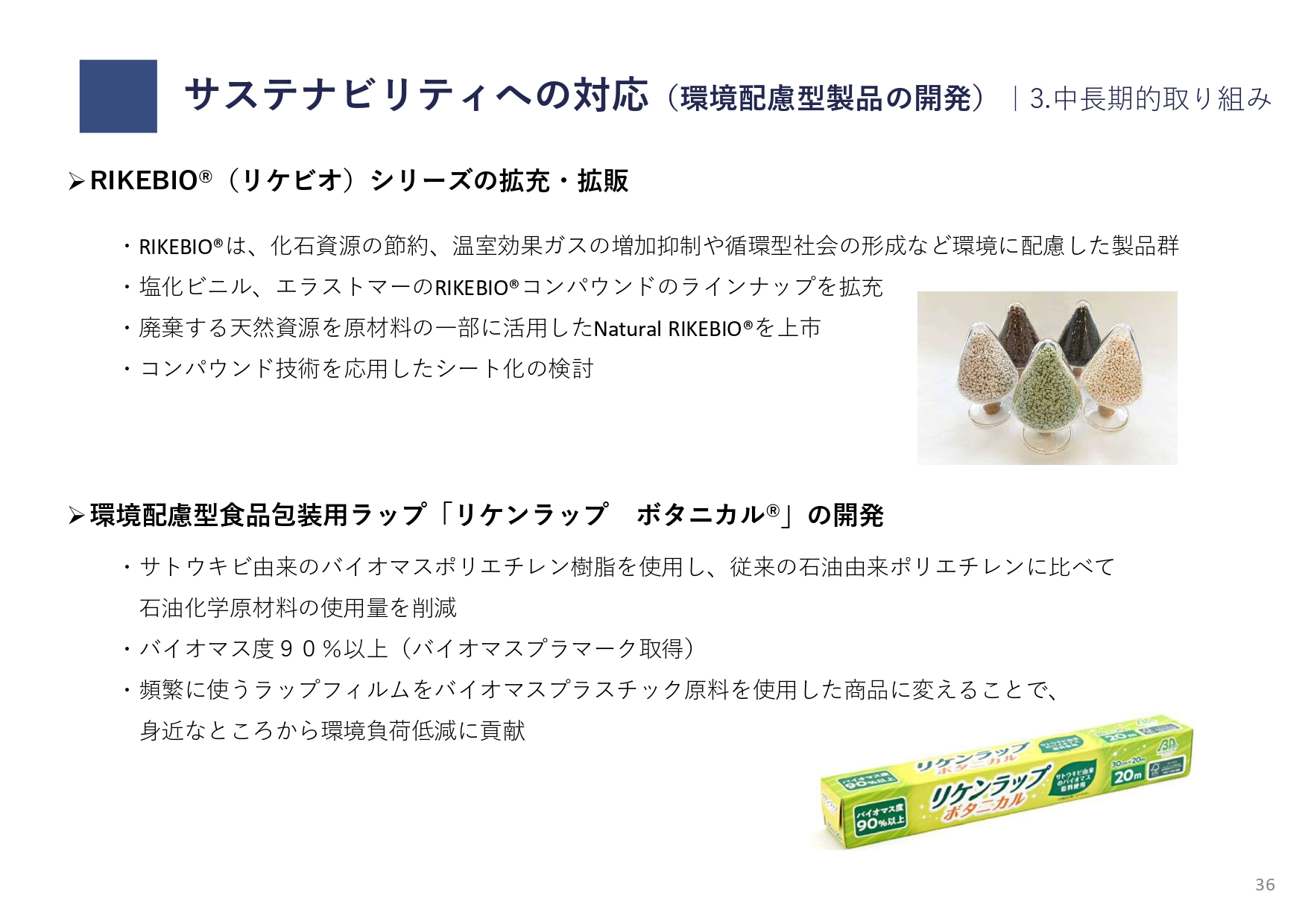

サステナビリティへの対応についてご説明します。環境配慮型の製品の開発として、1つ目に「RIKEBIO」シリーズの拡充と拡販についてご紹介します。

「RIKEBIO」はバイオマス由来の原料を使用しており、環境に配慮した製品群です。配合加工技術を活かして、籾殻や茶殻などの廃棄する天然資源を利用した「Natural RIKEBIO」もラインアップに加えています。今後ともラインアップを増やすとともに、成膜技術を応用したシート化にも着手していきます。

2つ目は環境配慮型食品包装用ラップ「リケンラップ ボタニカル」の開発です。頻繁に使用するラップフィルムをバイオマスプラスチックに変えることで、生活の身近なところから環境負荷の低減に貢献していきます。

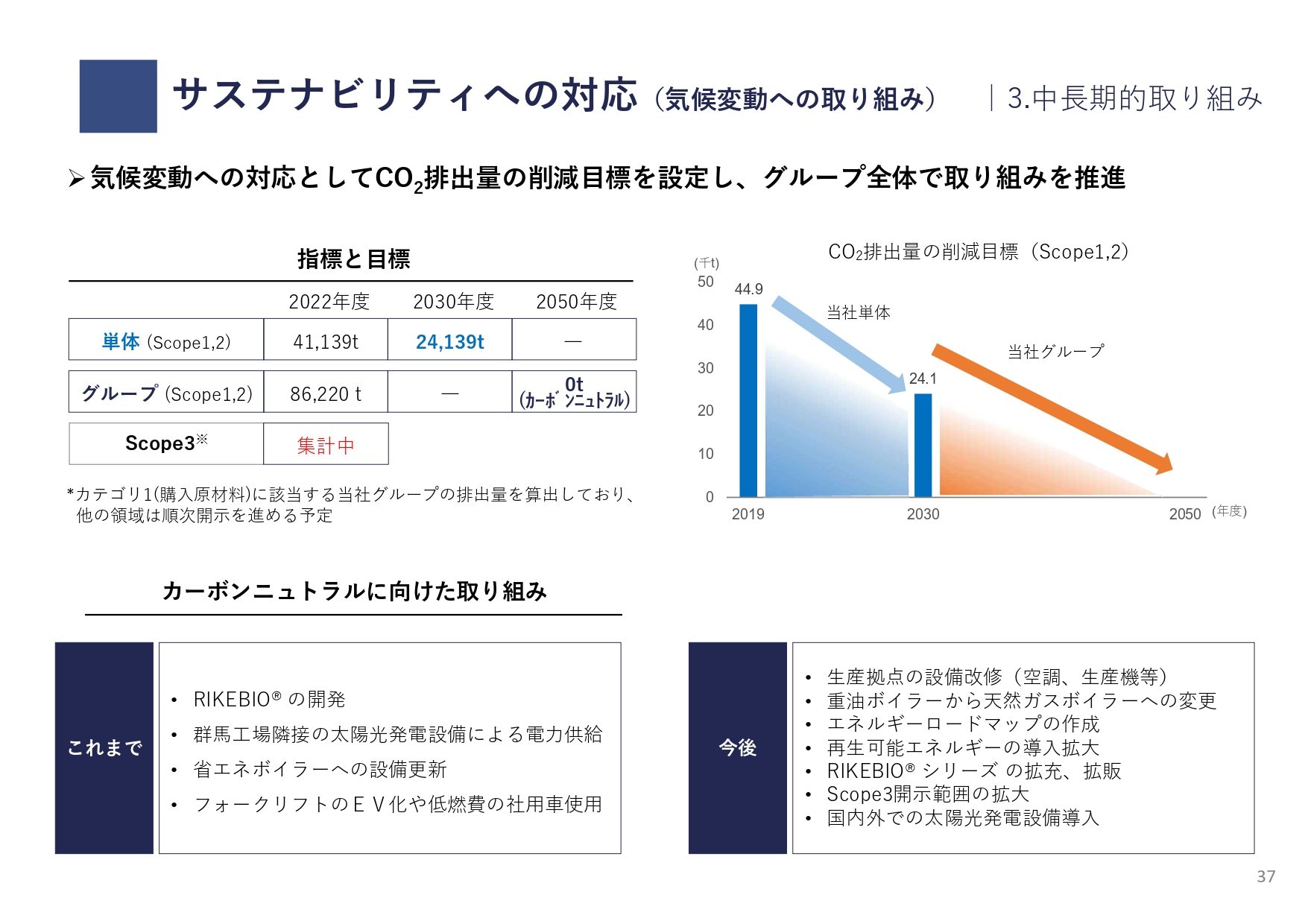

サステナビリティへの対応(気候変動への取り組み)

気候変動への取り組みです。気候変動への対応としてCO2排出量の削減目標を設定し、グループ全体で取り組みを推進しています。単体では2030年までに46パーセントの削減、グループ全体では2050年のカーボンニュートラルの達成を目標に掲げています。削減目標の達成に向け、各種取り組みを進めています。

サステナビリティへの対応(事業を通じた環境への貢献)

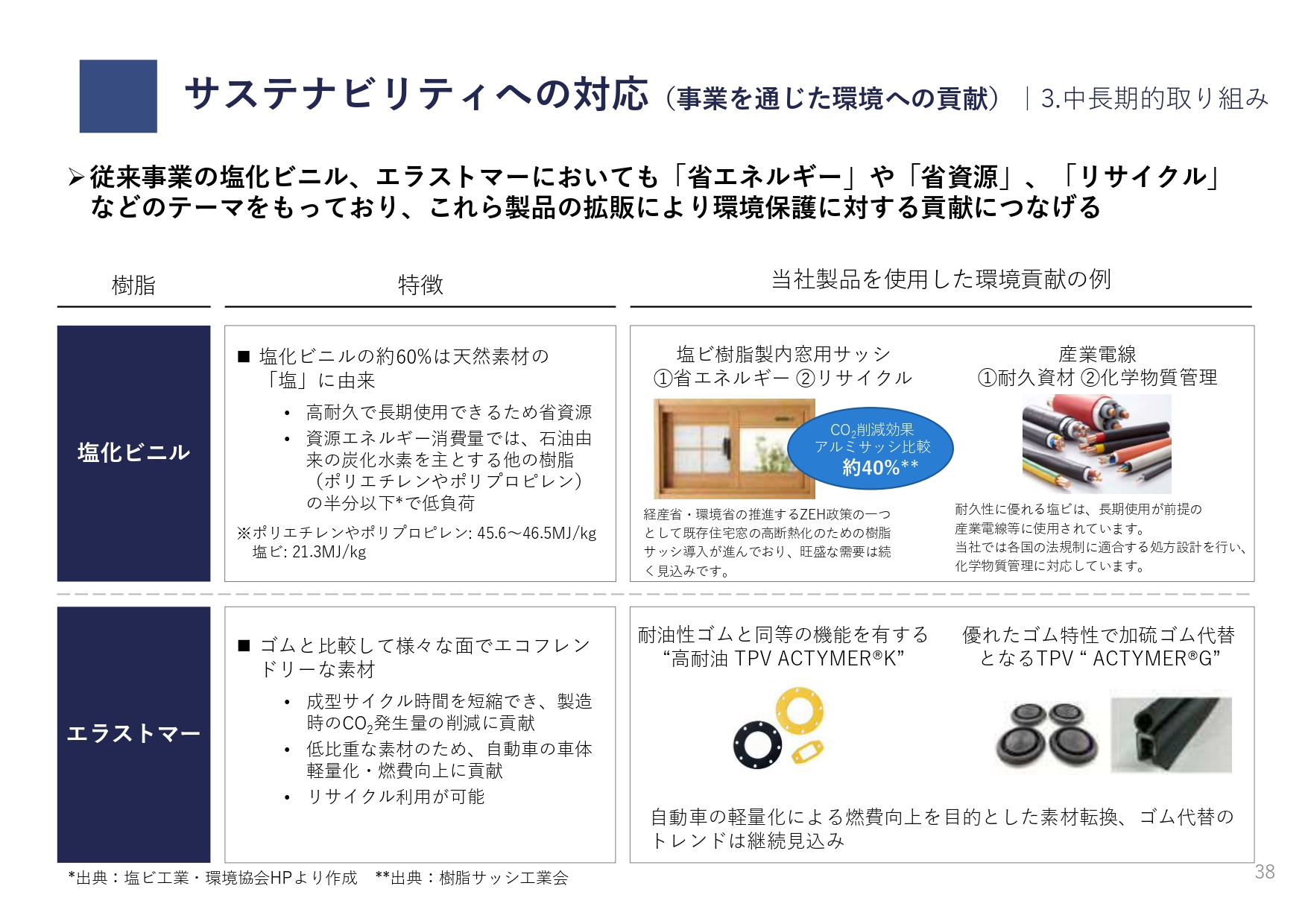

事業を通じた環境への貢献です。当社の主要原材料の1つである塩化ビニルは、約60パーセントが天然素材の塩に由来しています。他の汎用樹脂に比べて環境への負荷が低い樹脂となっています。

こちらの樹脂を使用した当社製品の環境貢献の例として、塩ビ樹脂製内窓用サッシがあります。こちらはアルミサッシと比較して窓から逃げる、または窓から入ってくる熱量を抑えることができます。その結果、冷暖房効率を上げることができ、CO2の排出量を約40パーセント抑えることが可能だと言われています。

また、エラストマー製品も環境貢献の製品です。ゴムと比較してさまざまな面でエコフレンドリーな素材です。自動車用の部材に用いられており、車体の軽量化など燃費の向上に貢献しています。

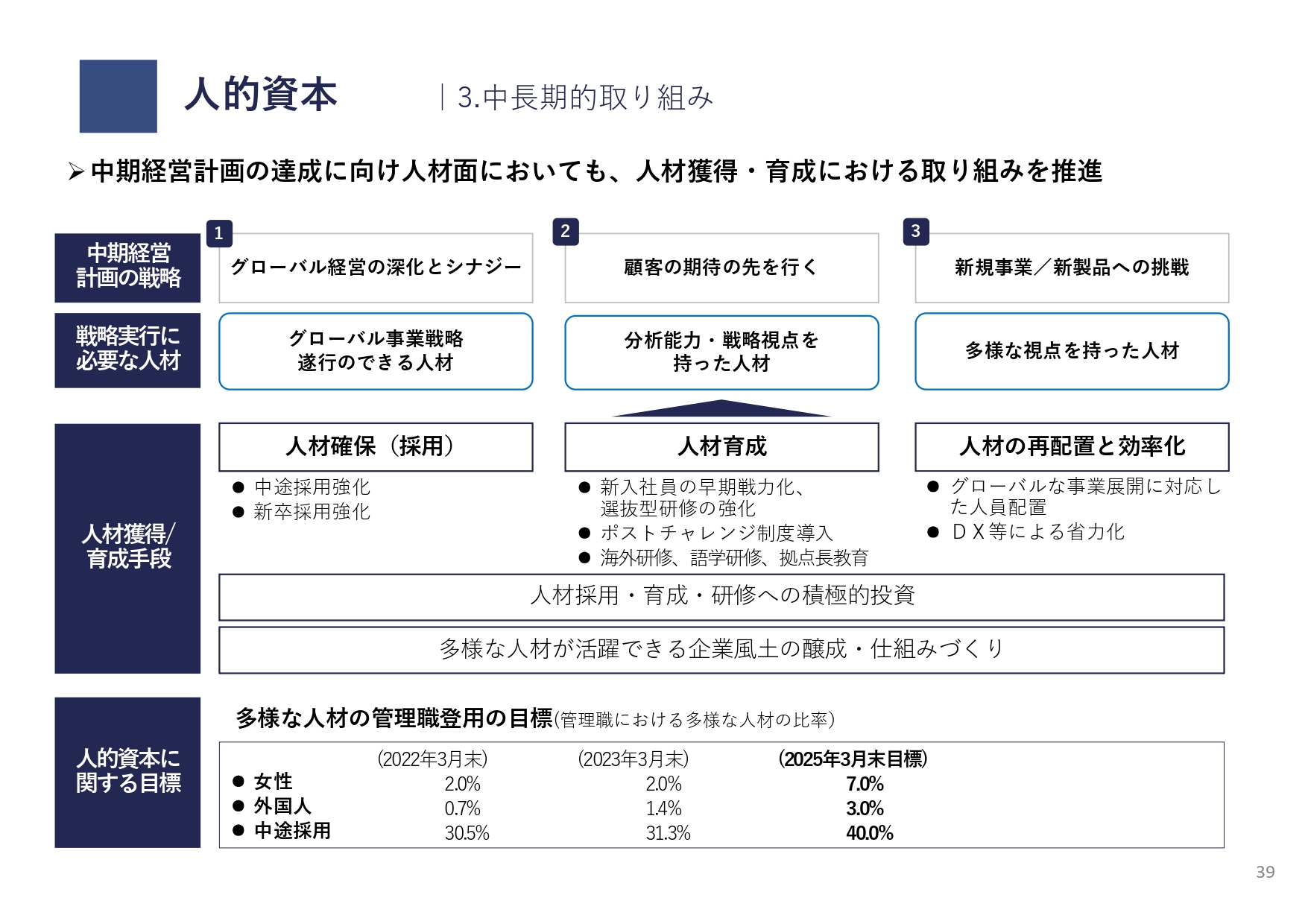

人的資本

人的資本の取り組みです。人的資本は、中期経営計画と連動した人材戦略を実施していきます。中期経営計画の戦略の実行に必要な人材として、グローバル事業戦略を遂行できる人材、分析能力・戦略視点を持った人材、多様な視点を持った人材が不可欠です。

採用強化による人材の確保、研修・教育による人材の育成、グローバルな事業展開に対応した人材の再配置と効率化を進めていきます。加えて、多様な人材が活躍できる企業風土の醸成・仕組み作りを進めていきます。

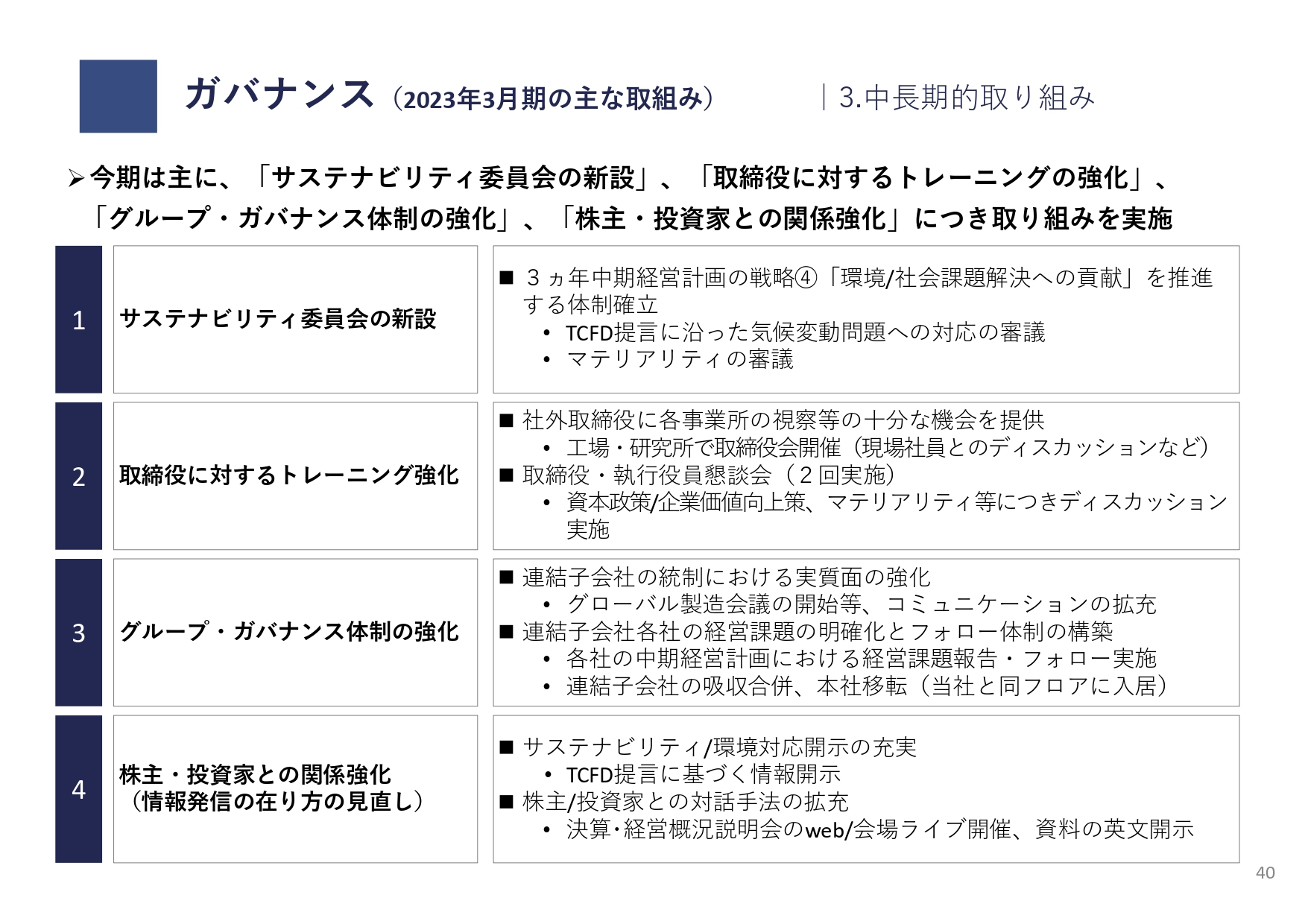

ガバナンス(2023年3月期の主な取組み)

ガバナンスにおける、2023年3月期の主な取り組みです。サステナビリティ委員会を新設し、気候変動問題への対応やマテリアリティ、KPIなどを審議しました。

社外取締役のトレーニングの強化として、工場・研究所で取締役会を開催し、社員とのディスカッションや現場視察を実施しました。グループ・ガバナンス体制を強化して、グローバル製造会議の開始、連結子会社の吸収合併、本社移転を実施しました。

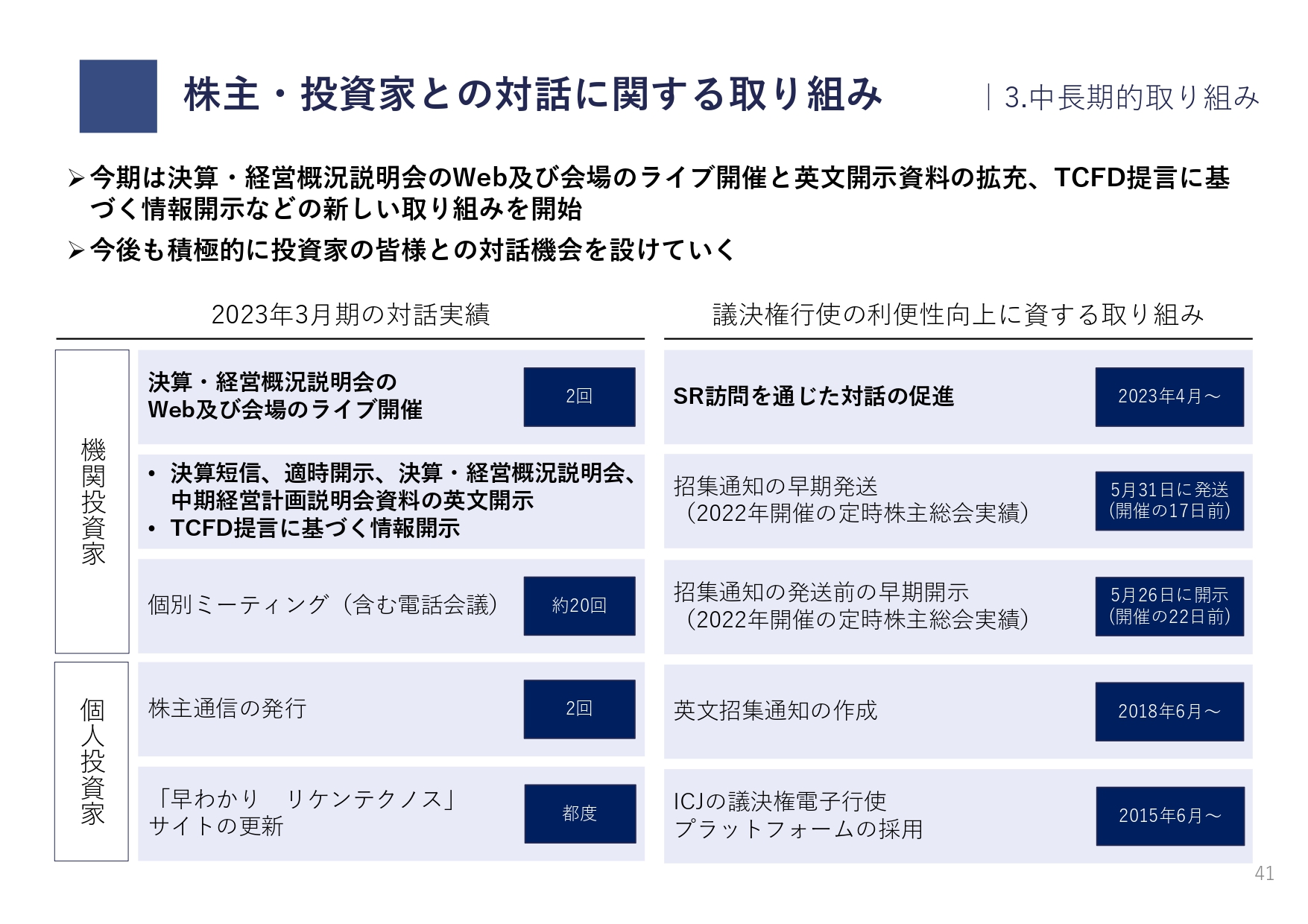

株主・投資家との対話に関する取り組み

株主・投資家さまとの対話に関する取り組みとして、決算・経営概況説明会のWebおよび会場のライブ開催と英文開示資料の拡充、TCFD提言に基づく情報開示など新しい取り組みを開始しています。今後とも、株主・投資家のみなさまとの対話の機会を拡充していきます。

中期経営計画の経営方針「Challenge Now for Change New 2024 変革への挑戦」のもと、リケンテクノスグループはこれからも「すべての生活空間に快適さを提供するリーディングカンパニーを目指して」邁進していきます。

ご説明は以上になります。最後まで、ご清聴ありがとうございました。