2023年5月17日に発表された、ユアサ商事株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ユアサ商事株式会社 代表取締役社長 田村博之 氏

目次

田村博之氏(以下、田村):社長の田村でございます。本日はお忙しい中ご参加いただき、誠にありがとうございます。さっそく、ご説明を始めます。本日は、スライドの順にご説明していきます。

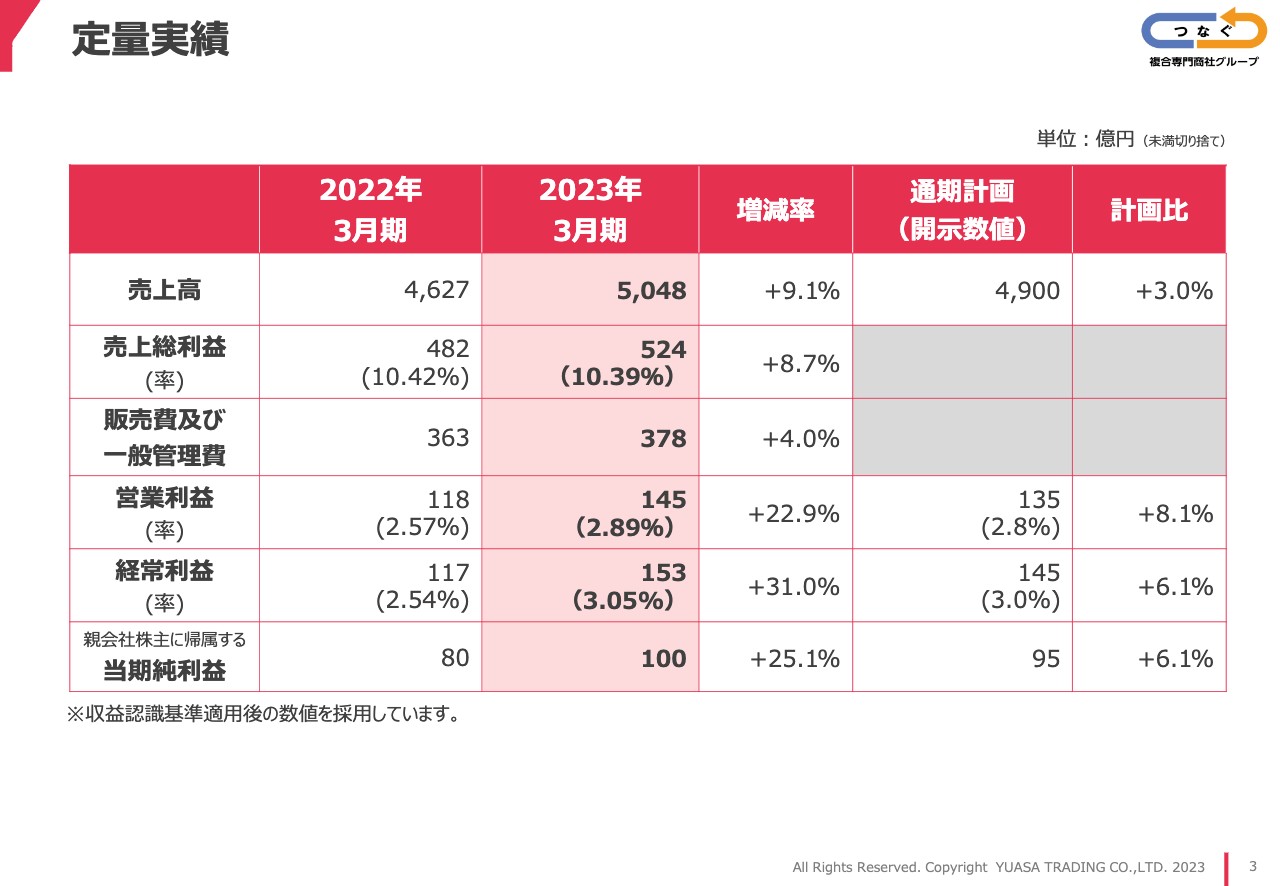

定量実績

2023年3月期の決算概要です。スライドに記載のとおり、増収増益で着地させることができました。

昨年、中期経営計画第2ステージの目標を下方修正してはいるものの、そこで開示した数字を達成したということです。なお、利益面では、すべて当社の過去最高益となっています。

セグメント別 売上高・営業利益

セグメント別の売上高・営業利益です。スライドに赤色で記載した工業機械セグメントが引っ張っていった期となりました。工業機械セグメントは、32.2パーセントの増益と伸びてきています。

住設・管材・空調セグメントもいつもどおり、健闘した1年であったと言えます。特に、カーボンニュートラルのビジネスが増加しました。

スライドでは主な増減要因を整理していますが、全セグメントとも増収となっています。また、ほとんどのセグメントで増益を達成しましたが、エネルギーセグメントとその他セグメントの2つは、残念ながら減益となりました。

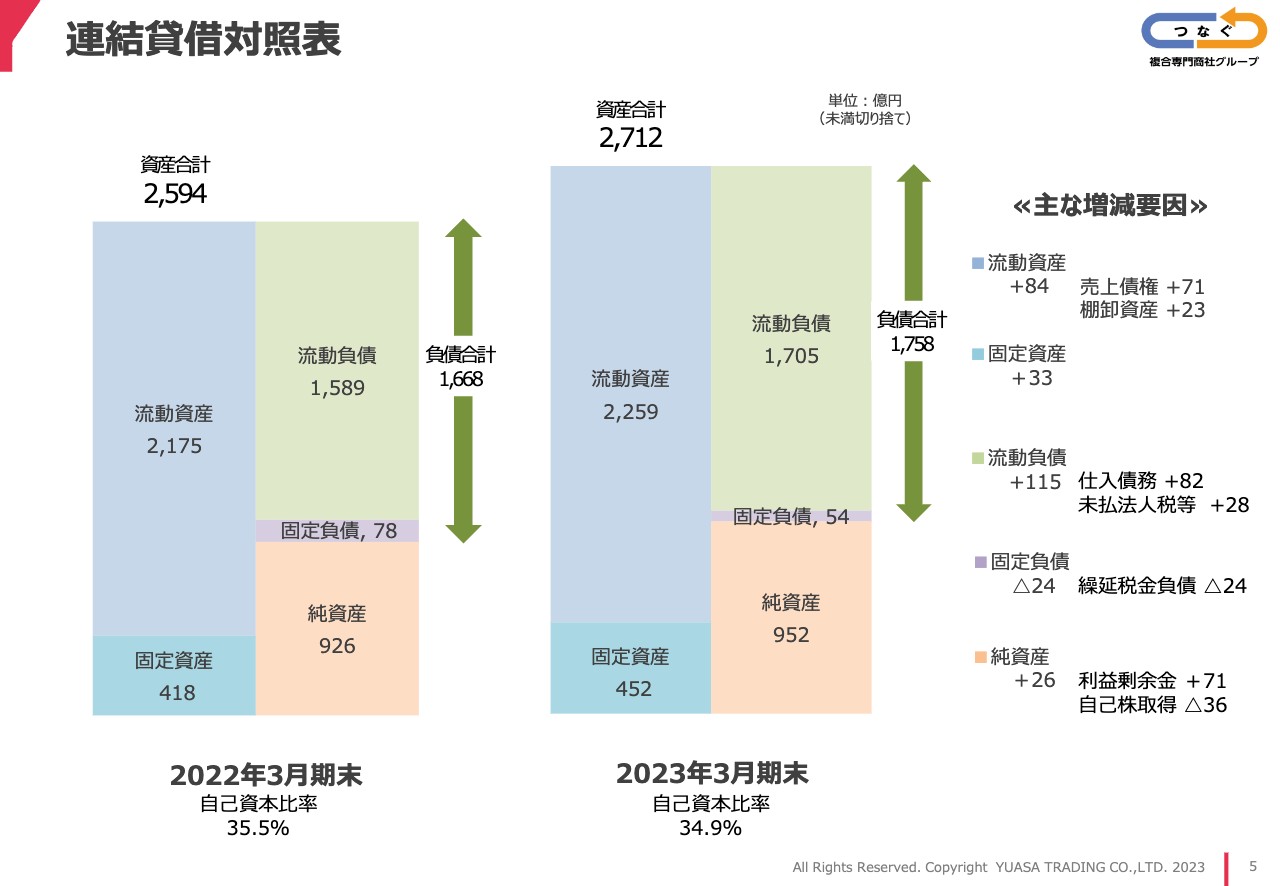

連結貸借対照表

連結貸借対照表です。2023年3月期末の資産合計は、118億円の増額となりました。これは売掛債権が増えたことが要因です。自己資本比率は34.9パーセントとなっています。

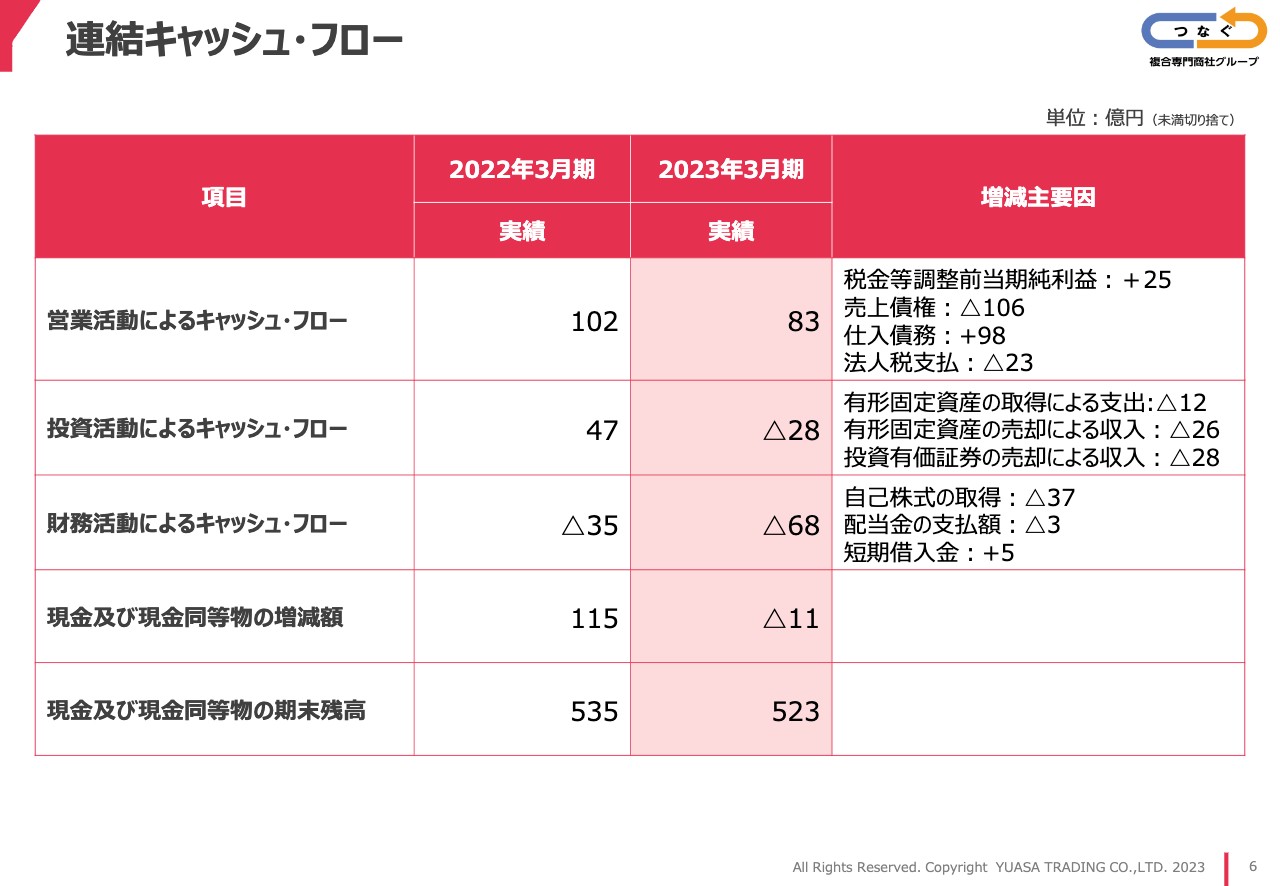

連結キャッシュ・フロー

連結キャッシュ・フローはスライドに記載のとおりですが、2023年3月期末の現金及び現金同等物の残高は523億円となっています。

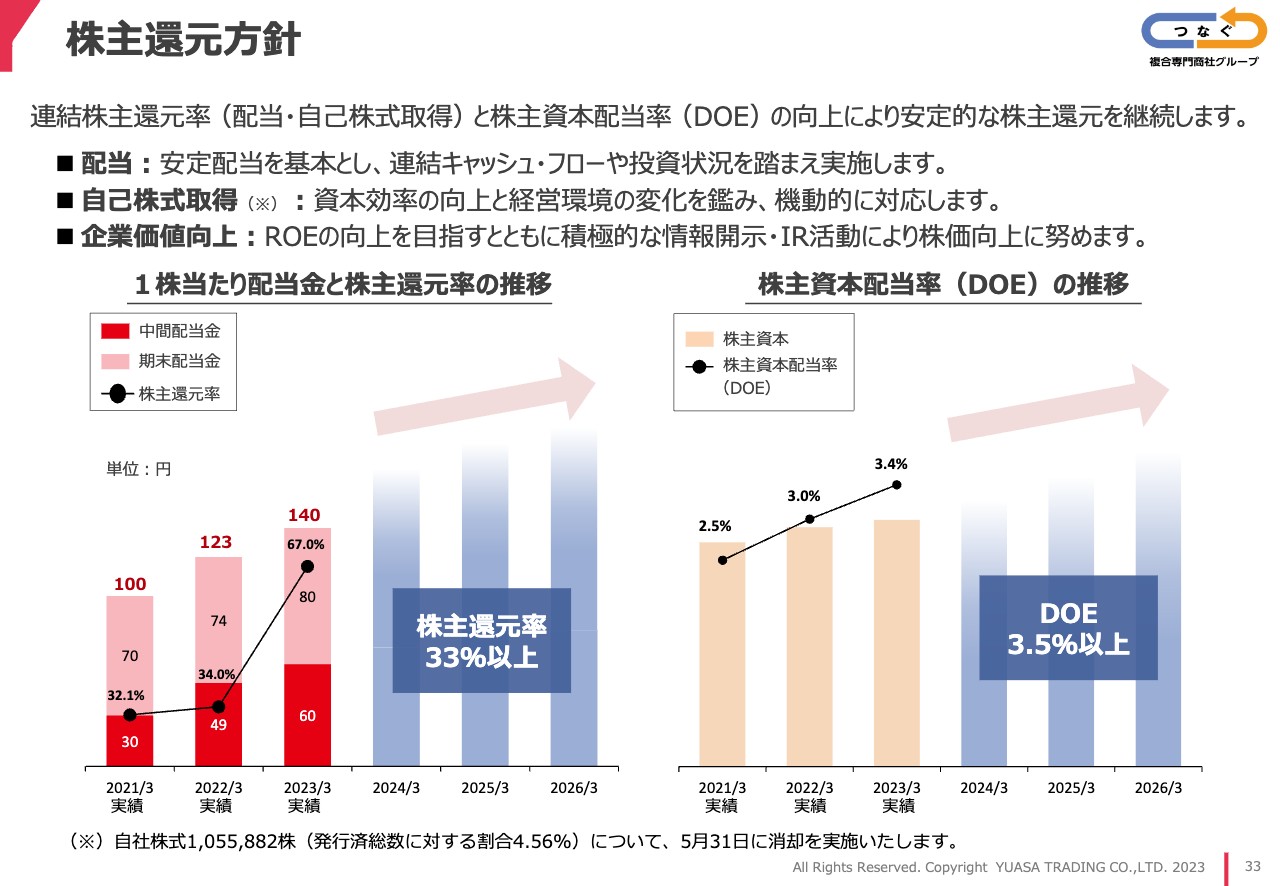

スライドでは配当について触れられていませんので、口頭でお伝えします。5月12日に発表しましたが、期末配当を80円としました。中間配当は60円で実施したため、通期で140円の配当となる予定です。

昨年、40億円・170万株を上限として、自己株買いを実行すると発表しました。3月末の決算までに、数として約105万6,000株となる37億3,800万円分の自己株買いを実行しました。この自己株買いの還元を含めて、配当金の還元率はトータルで67パーセントという実績になっています。

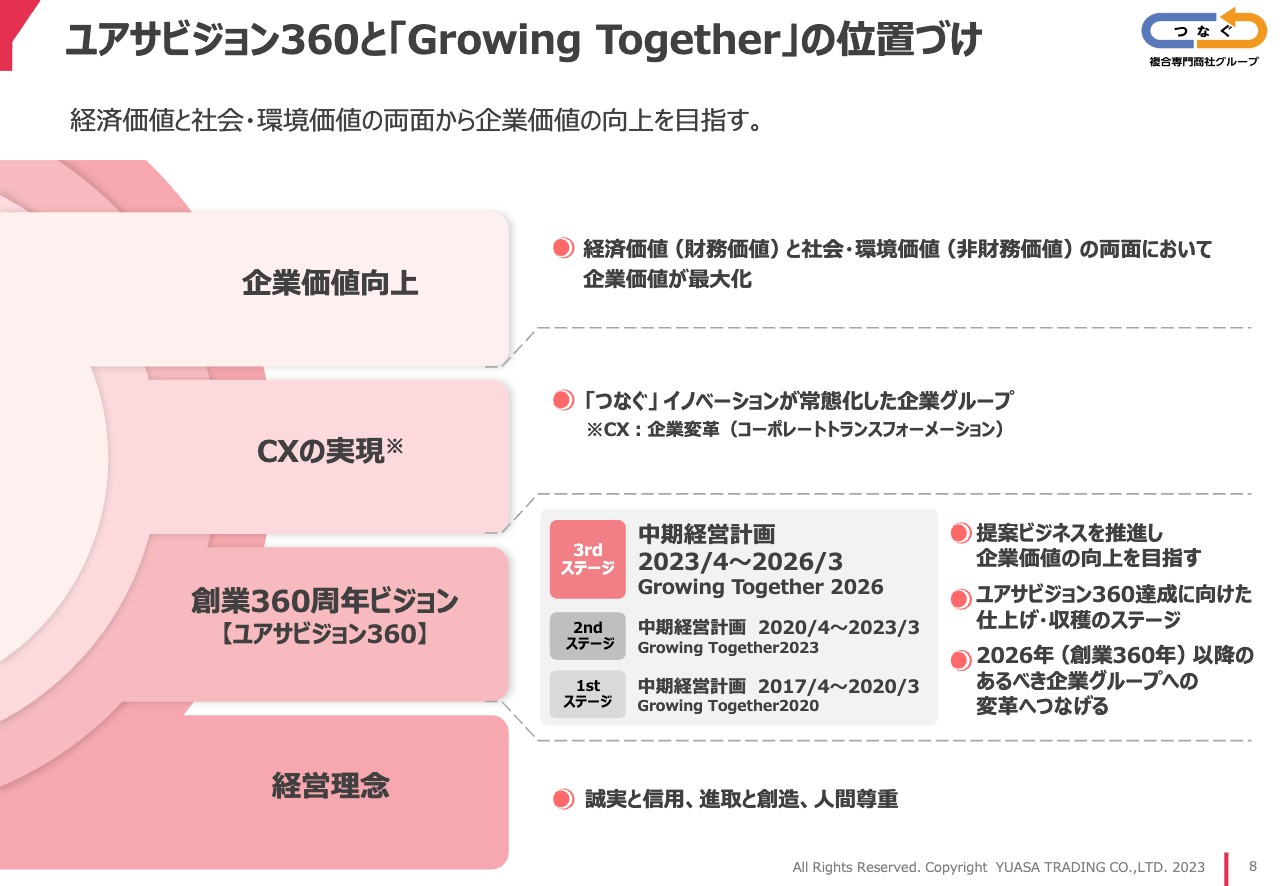

ユアサビジョン360と「Growing Together」の位置づけ

中期経営計画を振り返ります。まずは、第2ステージとなる「Growing Together 2023」の振り返りです。

今回の中期経営計画は、2026年の創業360周年に向けて2017年に構築した「ユアサビジョン360」に基づいています。トータル9年間を3年間ずつに分けて中期経営計画を立て、1stステージ、2ndステージ、3rdステージと、2026年に向かって進んできています。この2023年3月期は、第2ステージの最終年度にあたります。

2023年4月からは「ユアサビジョン360」の仕上げとして、第3ステージがスタートしています。主な項目をスライドに記載していますのでご確認ください。

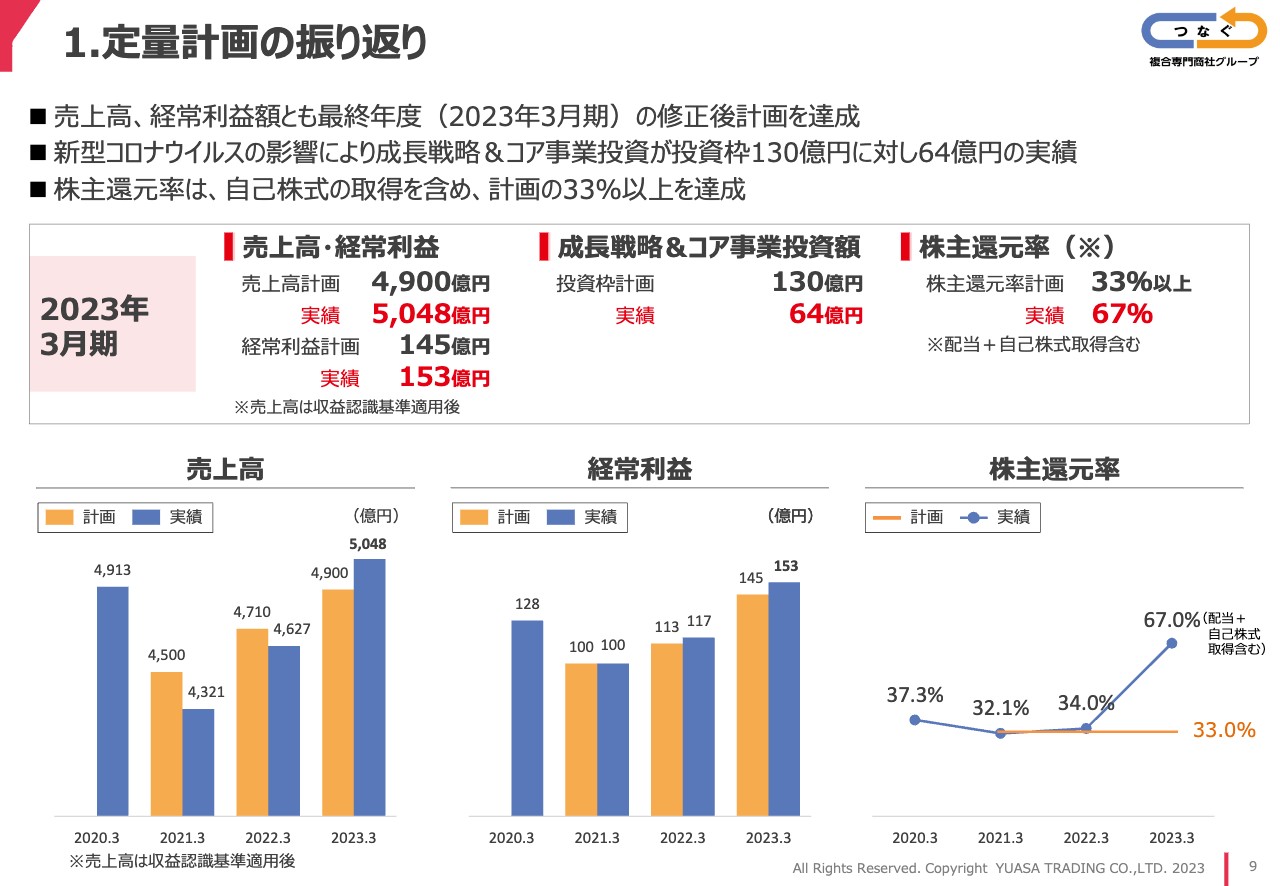

1.定量計画の振り返り

定量計画の振り返りです。スライドに赤字で記したのが2023年3月期の実績ですが、こちらに関しては先ほどご説明したとおりです。

投資については、計画では130億円を予定していましたが、実績としては64億円となりました。コロナ禍において、M&Aにしても新たな投資先にしても、残念ながら活動が制限されたことが主な理由です。

株主還元率については、33パーセント以上という計画に対して、配当と自己株買いを含めた実績は67パーセントとなりました。

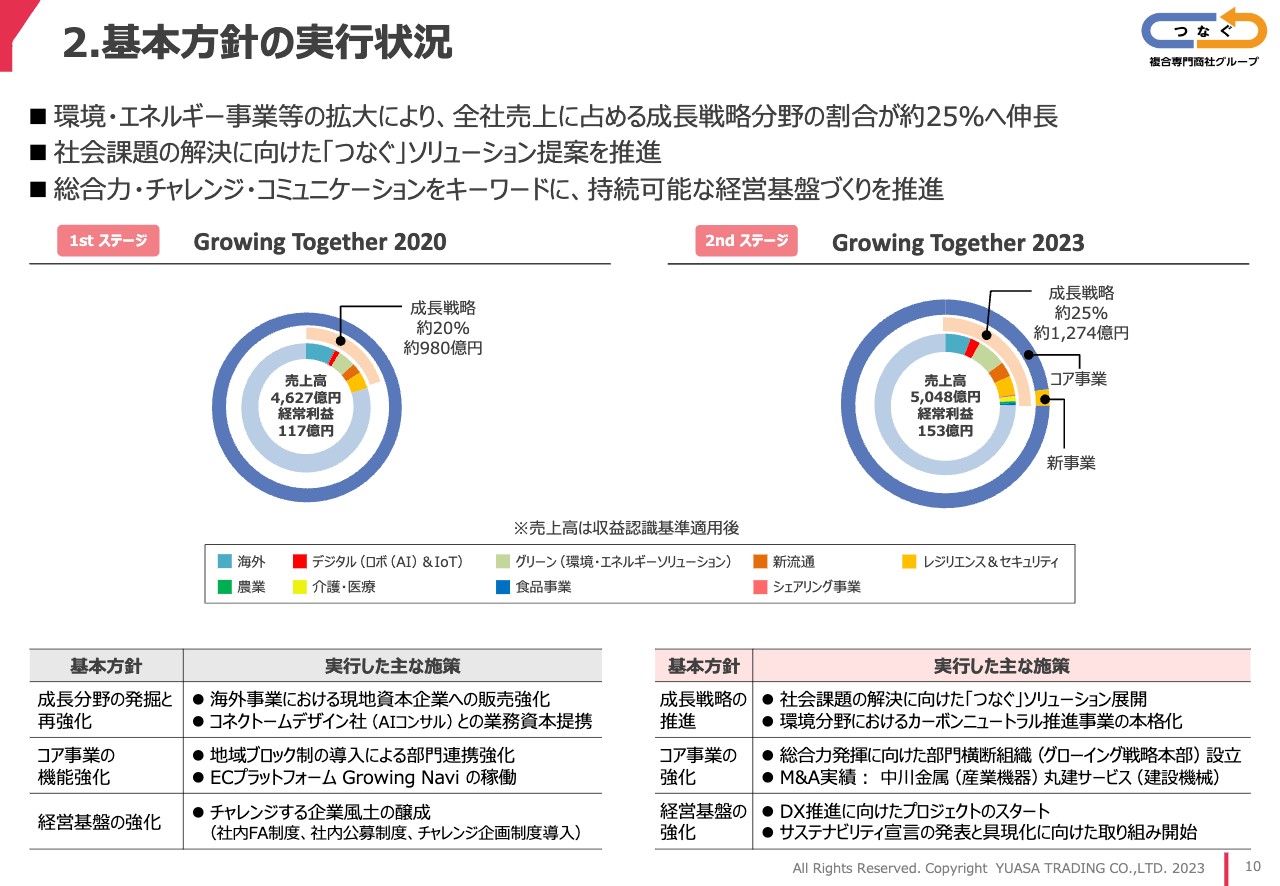

2.基本方針の実行状況

基本方針の実行状況です。基本方針では、スライドに記載の3つを中期経営計画第2ステージの骨子にしていました。その結果、第1ステージの2020年3月期においては、成長分野の比率は約20パーセントでしたが、第2ステージ終了時点で25パーセントまで増加しています。

その内訳ですが、第2ステージでは、食品事業とシェアリング事業はチャレンジ項目とし、それ以外の7つの戦略を立てていました。7つの戦略のうち、海外事業を除く6つは増収となりました。

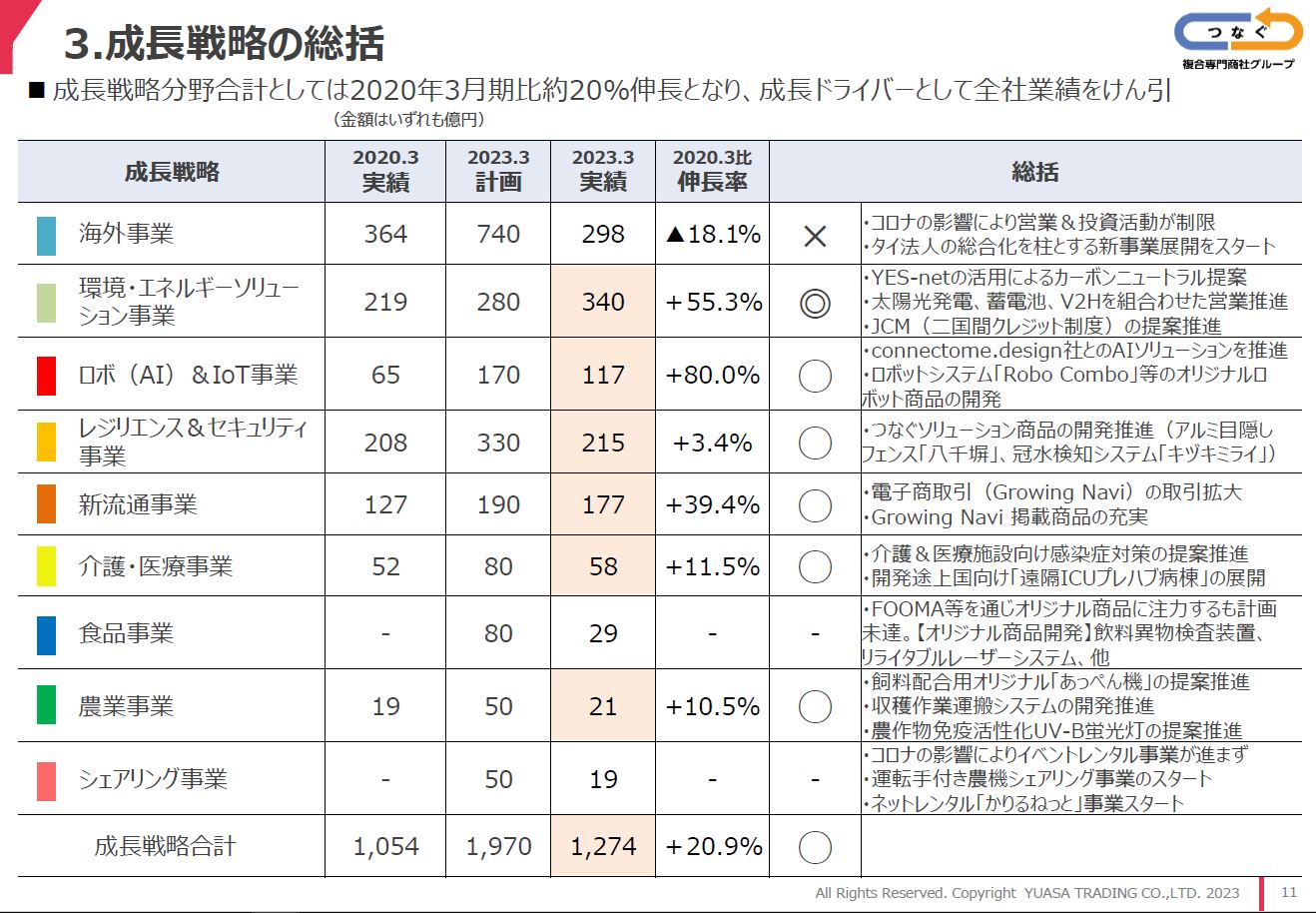

3.成長戦略の総括

成長戦略の総括です。スライドの表には、総括として「◎」「〇」「×」を表示しています。主なトピックスをまとめていますのでご確認ください

環境・エネルギーソリューション事業は非常によい結果を残せました。海外事業については、到底満足できる結果ではありませんでした。チャレンジ項目の食品事業とシェアリング事業も、現状、進捗が遅いと判断しています。

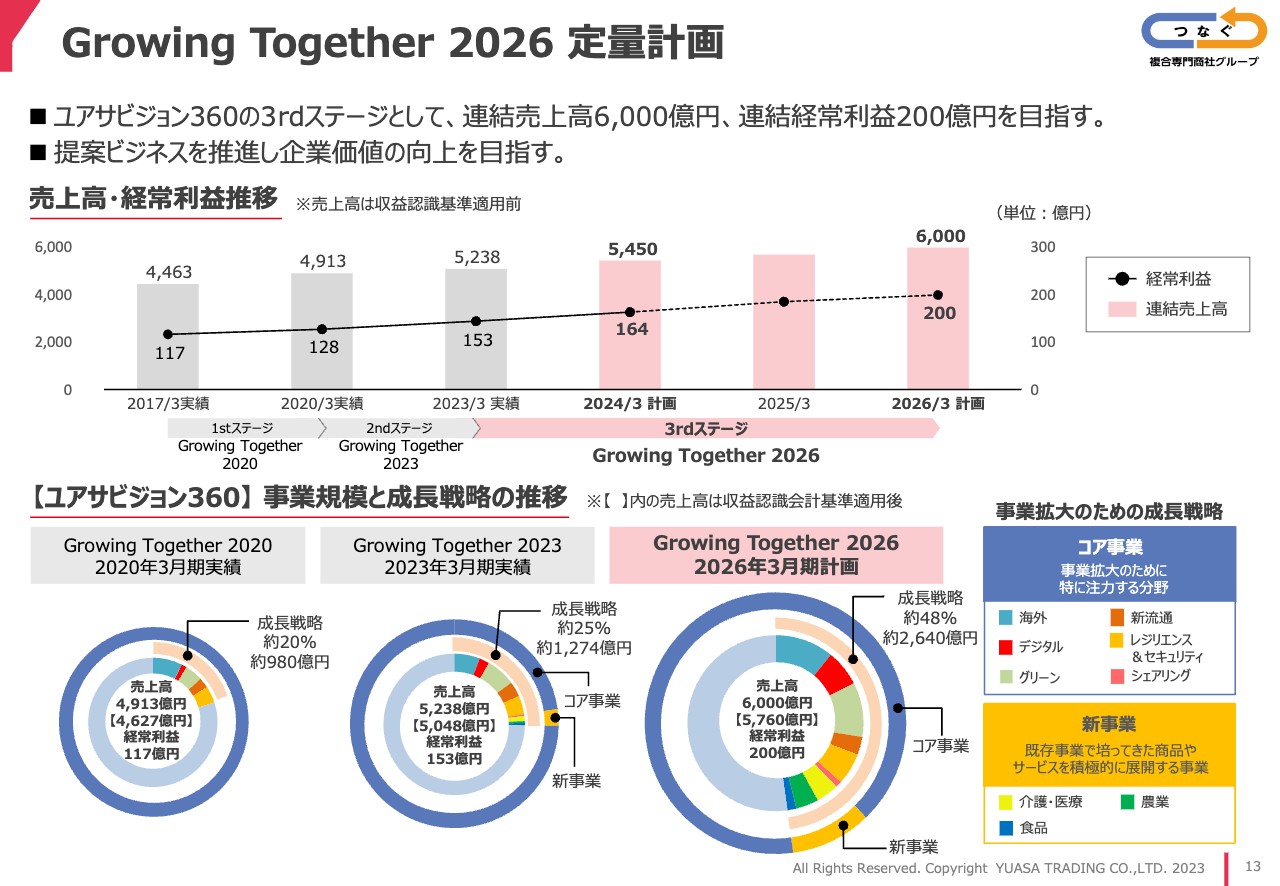

Growing Together 2026 定量計画

4月に始まった第3ステージ「Growing Together 2026」についてご説明します。最終年度となる2026年3月期に、旧収益基準の数字で連結売上高6,000億円、連結経常利益200億円を達成することを目標に、今推移しているところです。

先ほど下方修正したとお伝えしましたが、スライドの2024年3月期計画の箇所には「売上高5,450億円、経常利益164億円」と記載しています。もともとの2023年3月期の目標値がこの数字でした。2023年3月期はこれを下方修正した数字をクリアしたとご理解ください。

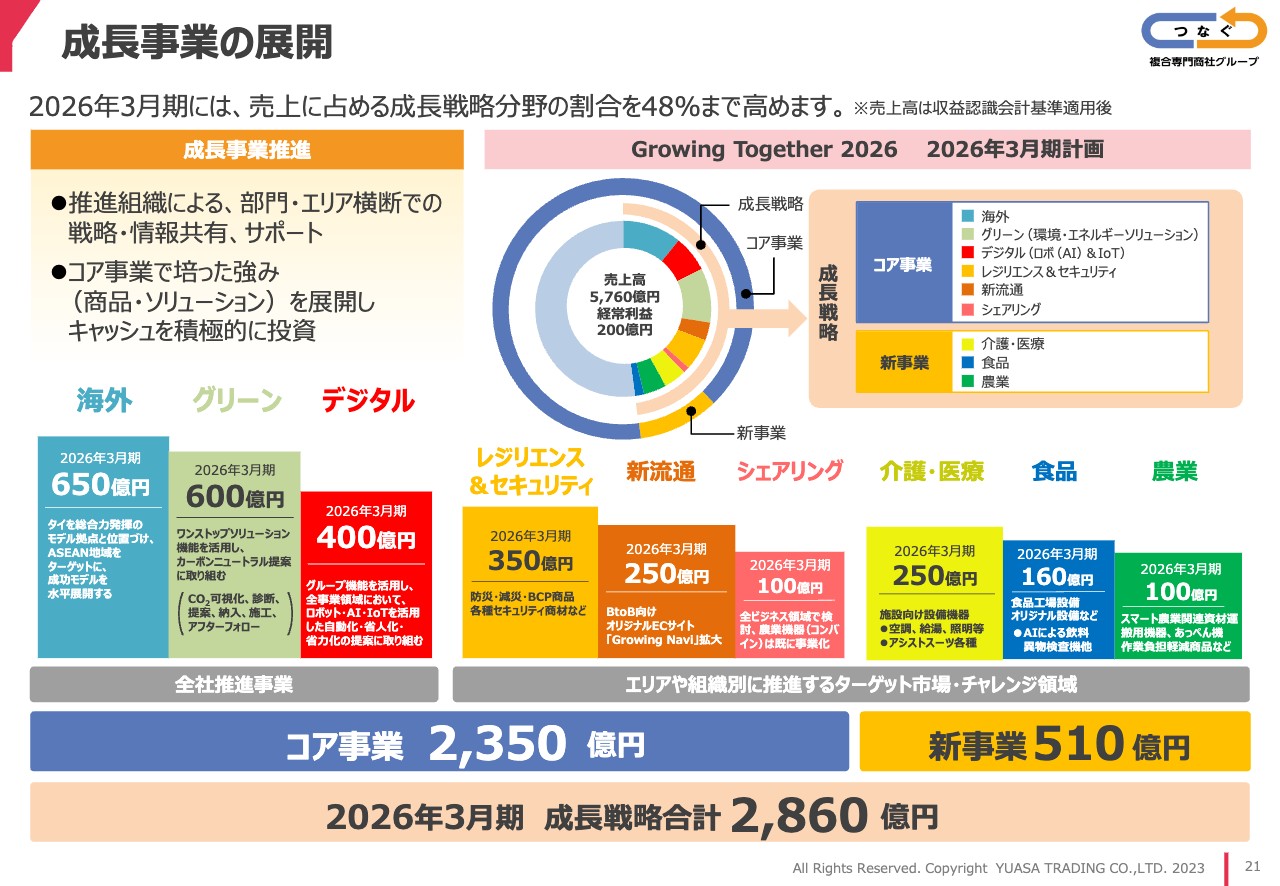

成長戦略の割合については第1ステージで20パーセント、第2ステージで25パーセントとなっていますが、2026年3月期には48パーセントを目指していきたいと思っています。

ただし、よく誤解されるのですが、成長戦略の中にはコア事業の拡大も含んでいます。コア事業は、スライド下段の円グラフの一番外枠です。今まったく取り組んでいない新事業はオレンジ色の部分だけで、それ以外はコア事業の成長につながっているとお考えください。

戦略別に整理すると、コア事業に関わる成長戦略は海外、デジタル、グリーン、新流通、レジリエンス&セキュリティ、シェアリングの6項目です。そして、介護・医療、農業、食品が我々にとってまったくの新事業となります。

現状認識

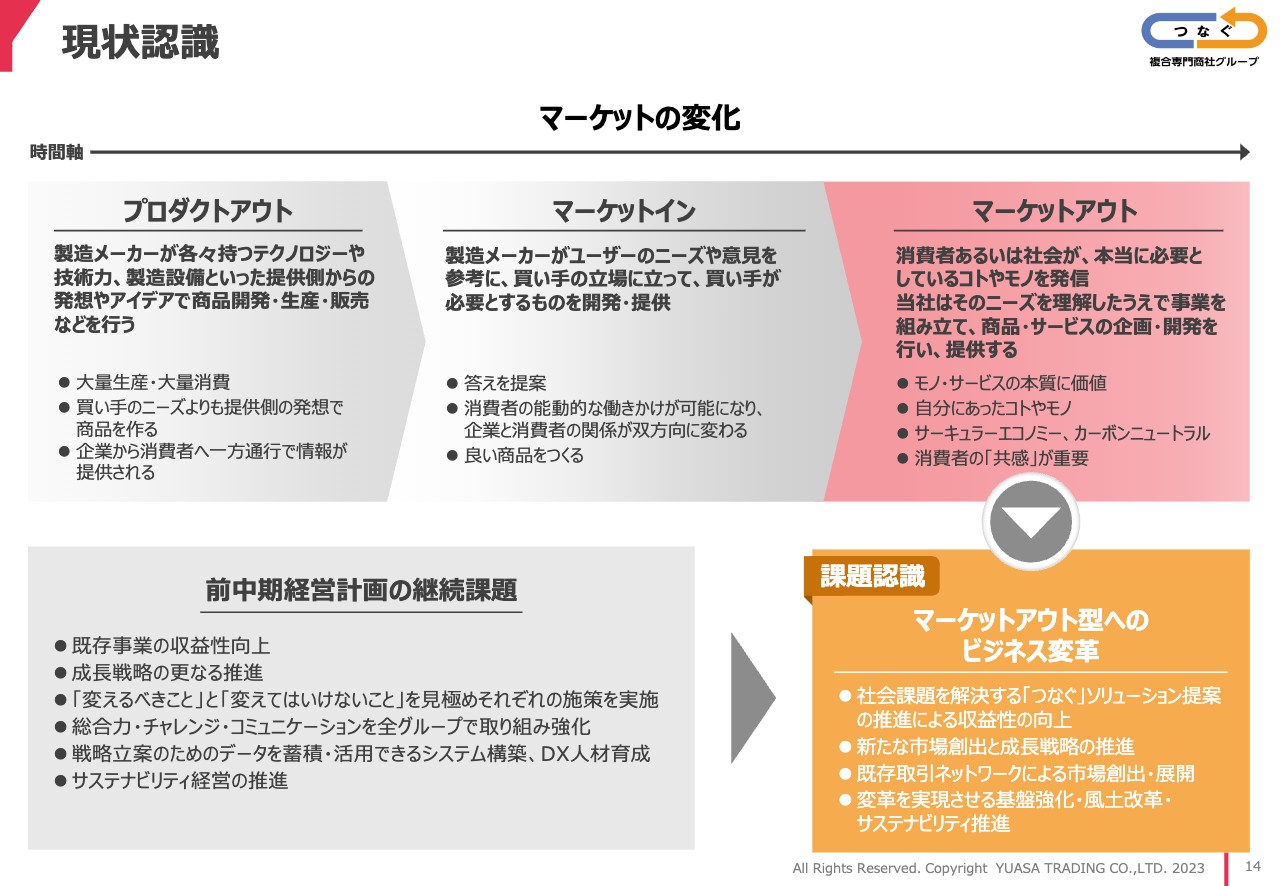

スライドでは現状認識を整理しています。我々のマーケットである流通業界では、メーカーからいただいた商品を市場に投入していく「プロダクトアウト」の時代が長らく続きました。次に、お客さまの立場に立って、メーカーがモノを作り、そして我々が市場へ供給していく「マーケットイン」の時代が来ました。

そして今は「マーケットアウトの時代」が到来しているのだろうと、我々は判断しています。簡単に言いますと、流通の一端を担う我々のような商社が、マーケットが必要としているものを察知し、メーカーとともにその商品を作り上げて、マーケットに供給していくというサイクルを担っていきたいと考えています。

以上の基本的な考え方をもとに、スライドに記載の4つの課題があると整理しています。

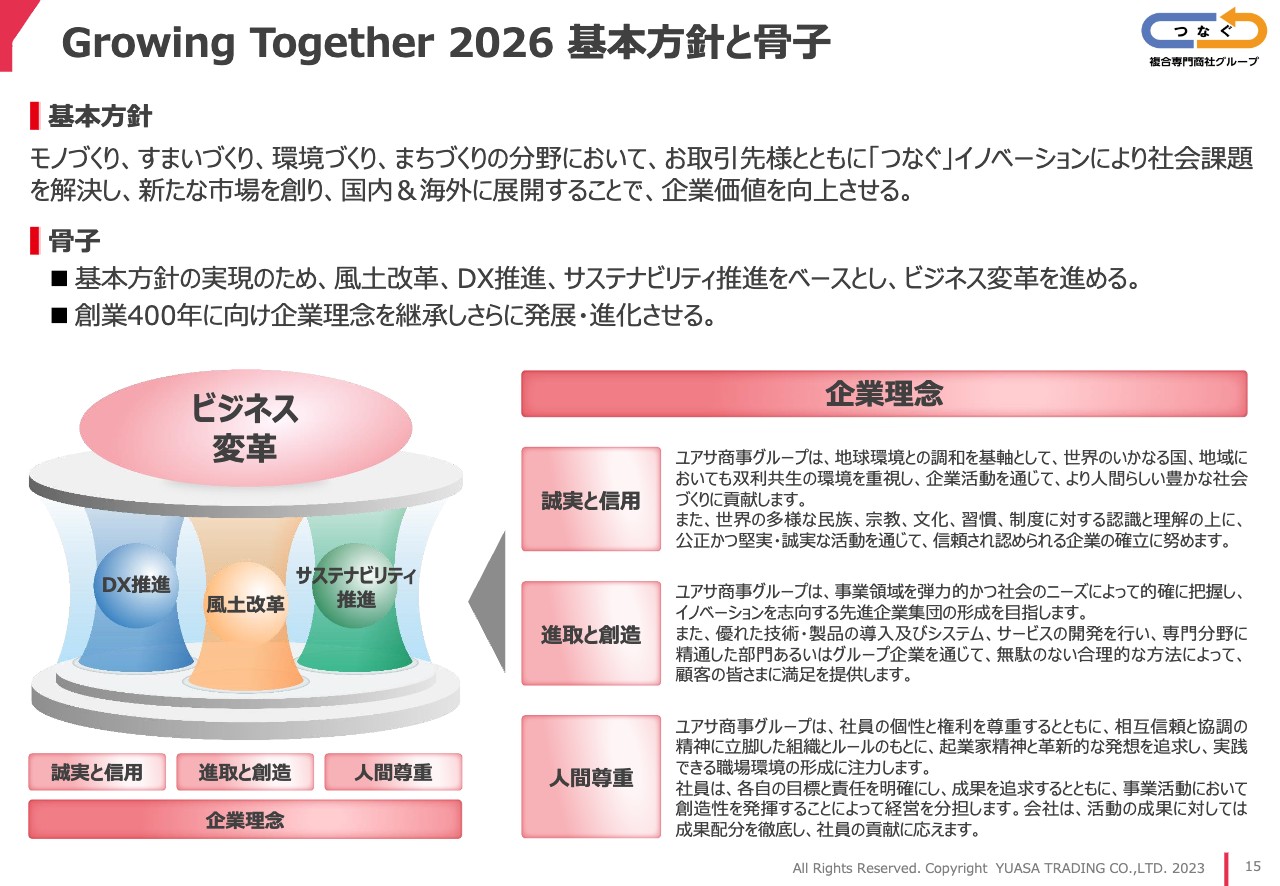

Growing Together 2026 基本方針と骨子

「Growing Together 2026」の基本方針と骨子です。「モノづくり、すまいづくり、環境づくり、まちづくりの分野において、お取引先様とともに『つなぐ』イノベーションにより社会課題を解決し、新たな市場を創り、国内&海外に展開することで、企業価値を向上させる」ことに取り組みたいと考えています。

加えて、今後の行動の指針としたい企業理念についても「誠実と信用」「進取と創造」「人間尊重」の3つを策定しました。ここからスタートして、ビジネスの変革にたどり着きたいと考えています。

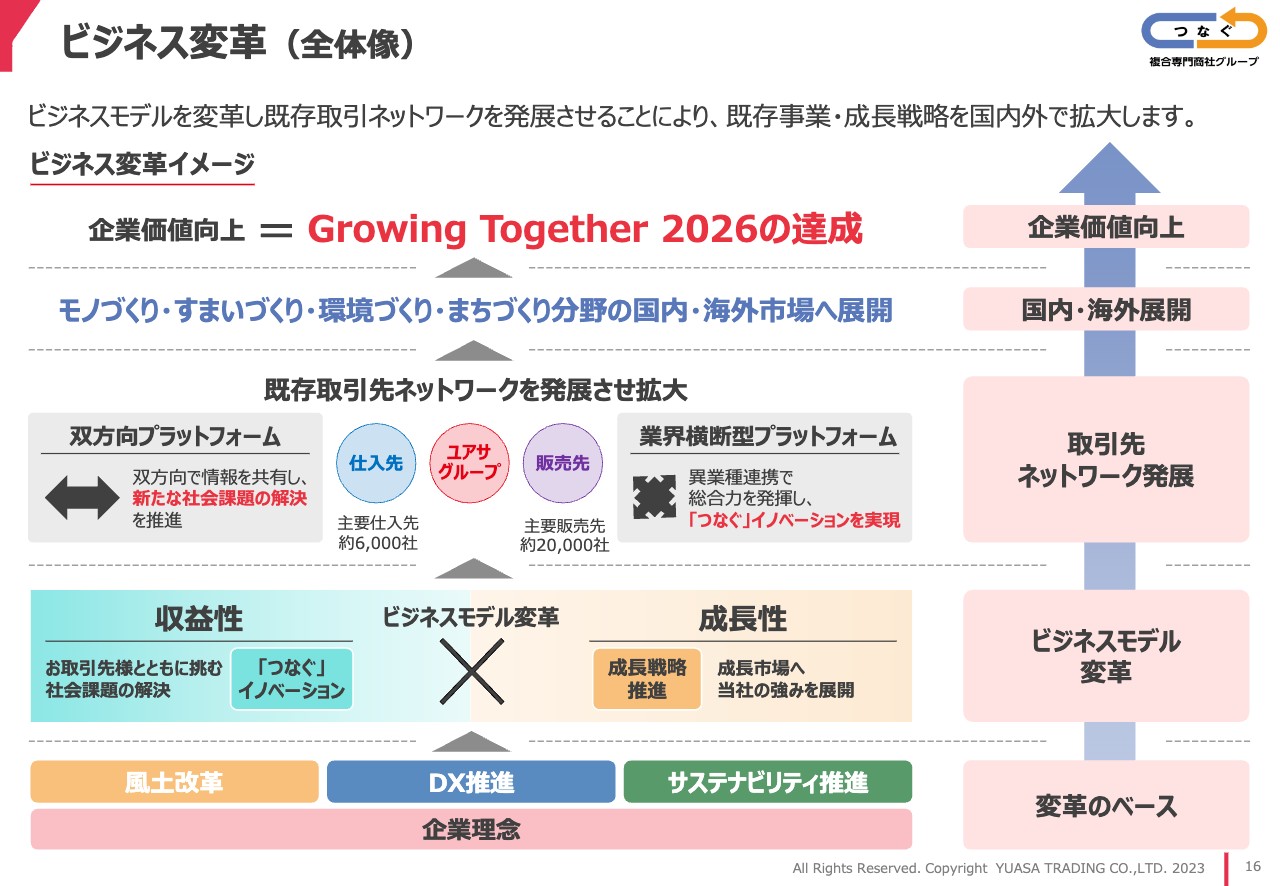

ビジネス変革(全体像)

ビジネス変革の全体像についてご説明します。スライドの図のとおり、ビジネス変革のベースには企業理念があります。それに基づき、企業の風土を変え、DXとサステナビリティを推進することによって、ビジネスの変革を起こしたいと考えています。

ビジネス変革には、収益性と成長性の2つ柱があります。今より収益性を上げていくカギは「つなぐ」イノベーションです。また、常に展開をしている成長戦略を、より一層スピーディに強力に推進することにより、成長性を上げていきたいと思います。

その結果、当社が長い歴史の中で有しているネットワークをさらに進化させ、一方向のプラットフォームではなく、市場と生産側の両方に向けた双方向のプラットフォームを構築していきたいと考えています。

また、当社のネットワークはいろいろな業界にまたがっています。業界横断型プラットフォームを構築することによって、「つなぐ」イノベーションを実現していきたいと思っています。「モノづくり」「すまいづくり」「環境づくり」「まちづくり」の各分野において、国内外で市場展開していこうと考えています。

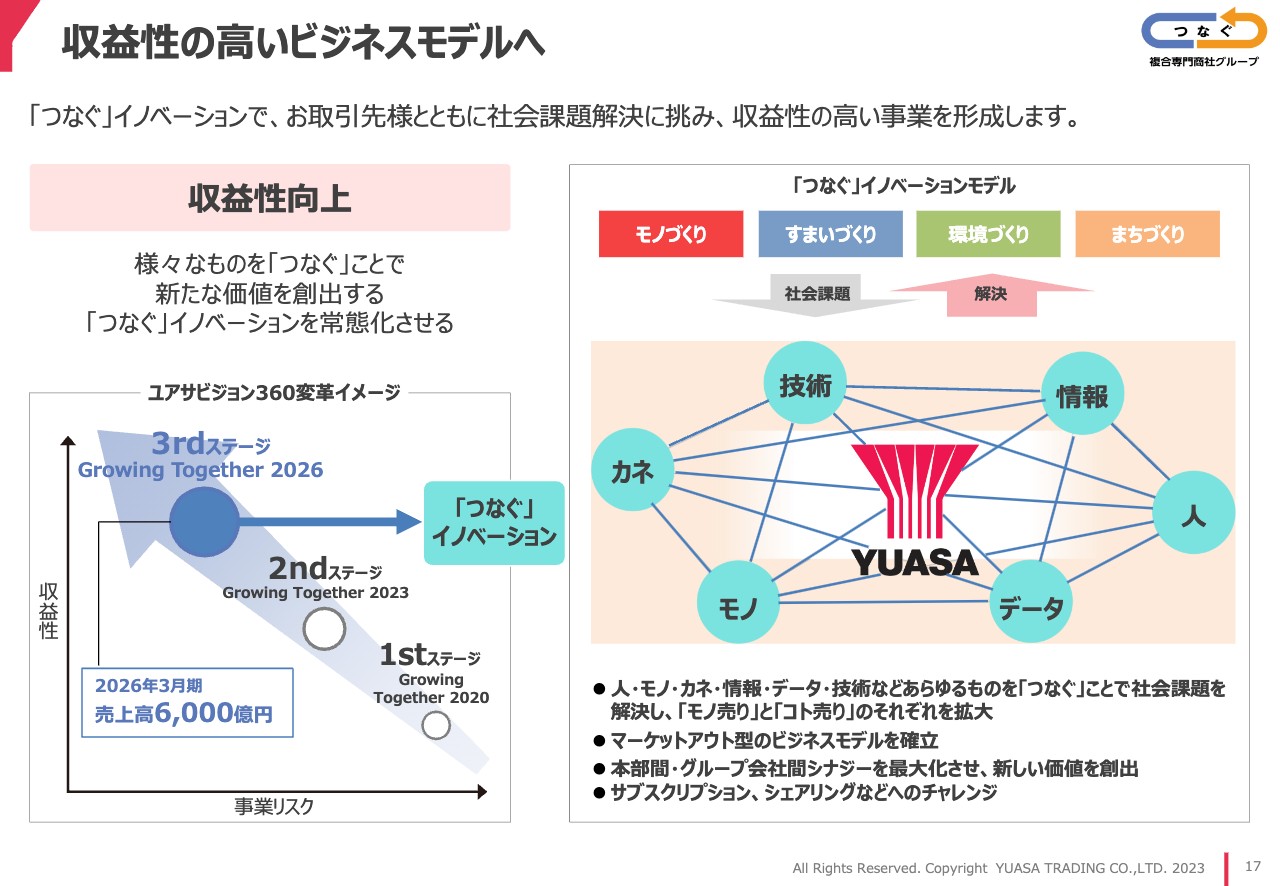

収益性の高いビジネスモデルへ

収益性の高いビジネスへの変革についてです。スライド右の図をご覧ください。我々商社は元来、メーカーからいただいた商品を市場へ送っていく過程で、「カネ」「モノ」「人」をつないできました。

そこに加えて今回、我々が新たに作ろうとしているのは、「技術」「情報」「データ」も加えてつないでいくというビジネスモデルです。その結果、モノ売りとコト売りのそれぞれを拡大していこうとしています。

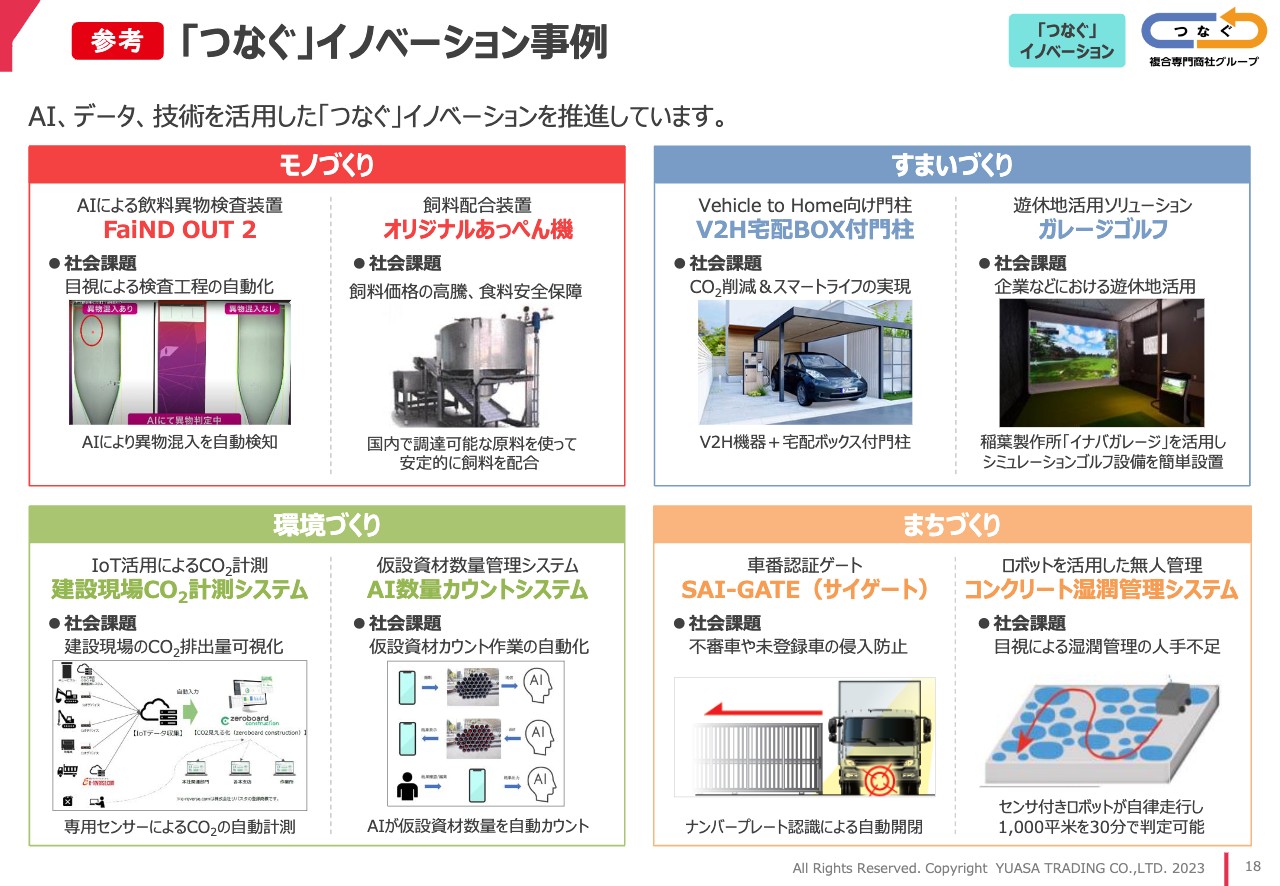

参考「つなぐ」イノベーション事例

何度もお話ししている「つなぐ」イノベーションの事例について、具体的にご説明します。スライドでは代表する内容の一部を、4つの項目に整理しています。

スライド左上の「モノづくり」は、AIを使った飲料検査工程の自動化装置や、日本の酪農業で抱える飼料・餌の課題を解決していくため、オリジナルあっぺん機を展開しています。こちらも今、実際に商談を抱えながら展開中です。あっぺん機に関しては、北海道ですでに実績が上がってきています。

右上の「すまいづくり」は2点ありますが、「ガレージゴルフ」については後ほど動画をご覧いただければと思います。

左下の「環境づくり」のAI数量カウントシステムについても、後ほど動画をご覧いただきます。建設現場のCO2計測システムは、よく工事現場で「何デシベルの騒音を出していますよ」と表示している装置にCO2計測機能を加えたものです。工事現場がどれだけCO2を排出しているのかが見える化できるシステムを開発しており、すでに数ヶ所の工事現場で実用化しています。

右下の「まちづくり」ですが、コンクリート湿潤管理システムについては後ほどご説明します。「SAI-GATE(サイゲート)」は不審車や未登録車の侵入を防ぐシステムで、このゲートがナンバープレートを読んで記憶することで、プレート登録済みの車に対しては自動で開閉を行うものです。

その他、このスライドにないもので、すでに商品化している事例がたくさんあります。これらの取り組みを「『つなぐ』イノベーション」と表現しています。当社が業界をまたがって、いろいろなメーカーをつないで、新しい価値創造を進めていこうという意味です。

参考「つなぐ」イノベーション事例

先ほどのコンクリート湿潤管理システムについてです。2023年4月24日の日刊工業新聞にて発表しましたが、コンクリートの湿り具合を自動管理する装置です。

コンクリートは、打設後に水分をまきます。その散水養生の工程で、水分を適切に管理しないと、コンクリートの出来栄えが変わってきます。従来はそれをベテランの技術者が、目視でチェックしていました。

そのチェックを自動化できないかという課題に対して、ロボットを夜中中走らせて、水分の管理を行う装置の開発を続け、ようやく出来上がったところです。スライドにあるように、これによって100平米を30分で認識完了でき、散水養生に関わる人員を2割減らせるという効果が出ています。

参考「つなぐ」イノベーション事例

AIを使って画像から数量をチェックできるシステムについて、動画をご覧ください。

(動画流れる)

こちらは、当社の持分適用会社でAIを開発しているconnectome.design社と共同で作り上げたシステムです。この商品の発表後、いろいろな引き合いをいただいています。

特にトピックスとしては、トラック運転手の不足が心配される2024年問題があります。大きな倉庫になると、特定の時間にたくさんのトラックが荷を降ろしに来るため、トラックが並んでしまい、動かない時間が増加するという傾向があります。その理由の1つとして、検品作業に時間を費やして、なかなか荷降ろしが完了しないことがあります。

このシステムを使って、今後そのような社会課題に貢献していきたいと思っています。

成長事業の展開

第3ステージにおける成長戦略の位置付けを整理しました。合計9つの戦略を動かそうとしています。

先ほどお話ししたように、食品とシェアリングは、第2ステージではチャレンジ項目としていましたが、今回は成長戦略に組み込んで展開していきます。スライドにある9つのうち、一番左の海外、グリーン、デジタルについては、全部門・全組織で展開していく方針です。

右側のレジリエンス&セキュリティ、新流通、シェアリングと、まったく新しい事業である介護・医療、食品、農業の6つの戦略に関しては、エリアごと、かつ組織別に特徴を踏まえた上で、ターゲットとする市場あるいはチャレンジの領域を決めます。リードする組織およびエリアを設けながら、展開していきたいと考えています。

この9つの戦略を展開することで、48パーセントのシェアを目指していきます。

取引先ネットワークの発展

先ほど少し触れた「ガレージゴルフ」について、動画をご覧ください。

(動画流れる)

「ガレージゴルフ」において、何をつないだかと言いますと、物置のメーカー、シミュレーションゴルフ装置のメーカー、そして、鍵の代わりに顔認証で入退室を管理するセキュリティシステムのメーカーの3つをくっつけました。さらに、お客さまの中にある「遊休している土地を有効利用したい」「それを自社の福利厚生として使いたい」というニーズもくっつけました。

すなわち、双方向型のプラットフォームの役目を当社が果たした事例として、動画でご説明しました。このような活動をどんどん進めていきたいと考えています。

国内&海外への市場展開

先ほどのご説明で、成長戦略の中で唯一「×」となっていた海外戦略についてです。これに対して、どのように挽回していくのかご説明します。

海外への市場展開

今まで、当社の海外戦略は縦割りで進めていました。工作機械を売っている部隊が海外で展開する、あるいは住宅の部隊が海外に出て展開するという、縦割りの展開でしかありませんでした。

この課題に対し今回、総合力を発揮することで、海外戦略の新たな起点として、私は「ミニユアサ」と呼んでいるのですが、タイにおけるプロジェクトを開始しました。日本で展開している機能やサービスの内容を、タイでもできるだけ同じように展開できる企業を作っていこうと、すでに建設分野あるいは建材分野の人間も派遣しています。

後ほど国内の「グランドフェア」という、当社最大のセールスプロモーション展示会についてお話ししますが、2025年にはタイでも同様の「グランドフェア」を開催したいと思っています。こちらがタイでの旗印となります。

構想としては、タイで新たに土地を購入し、新社屋を建てます。その新社屋には、タイで実現したい販売ビジネスモデルに基づき、作りたい商品や進めたい考え方を織り込み、社屋自体をショールームとして使っていきたいと思っています。

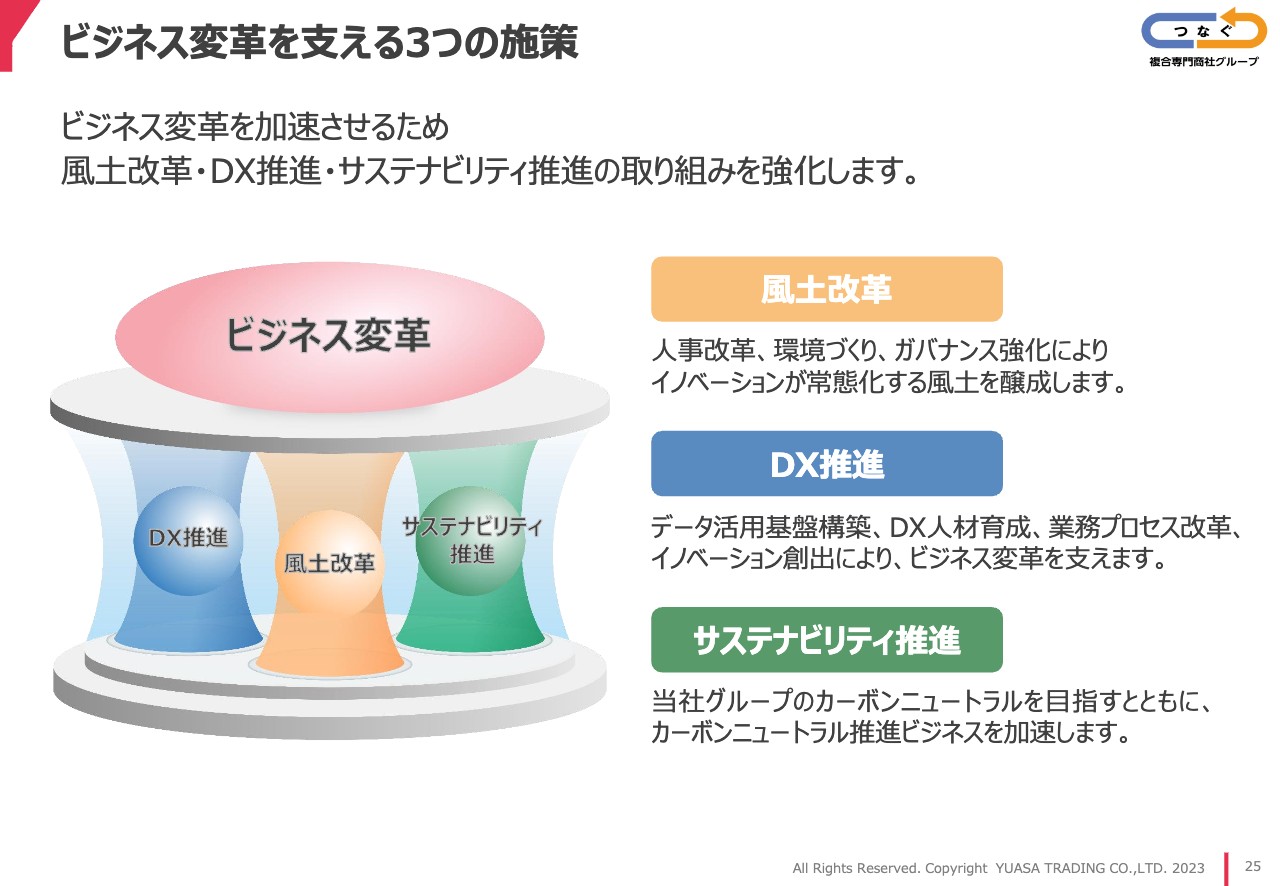

ビジネス変革を支える3つの施策

ビジネス変革を支える3つの施策として、サステナビリティ、DX、風土改革の3つを挙げています。特に風土改革について、力を入れていきたいと考えています。

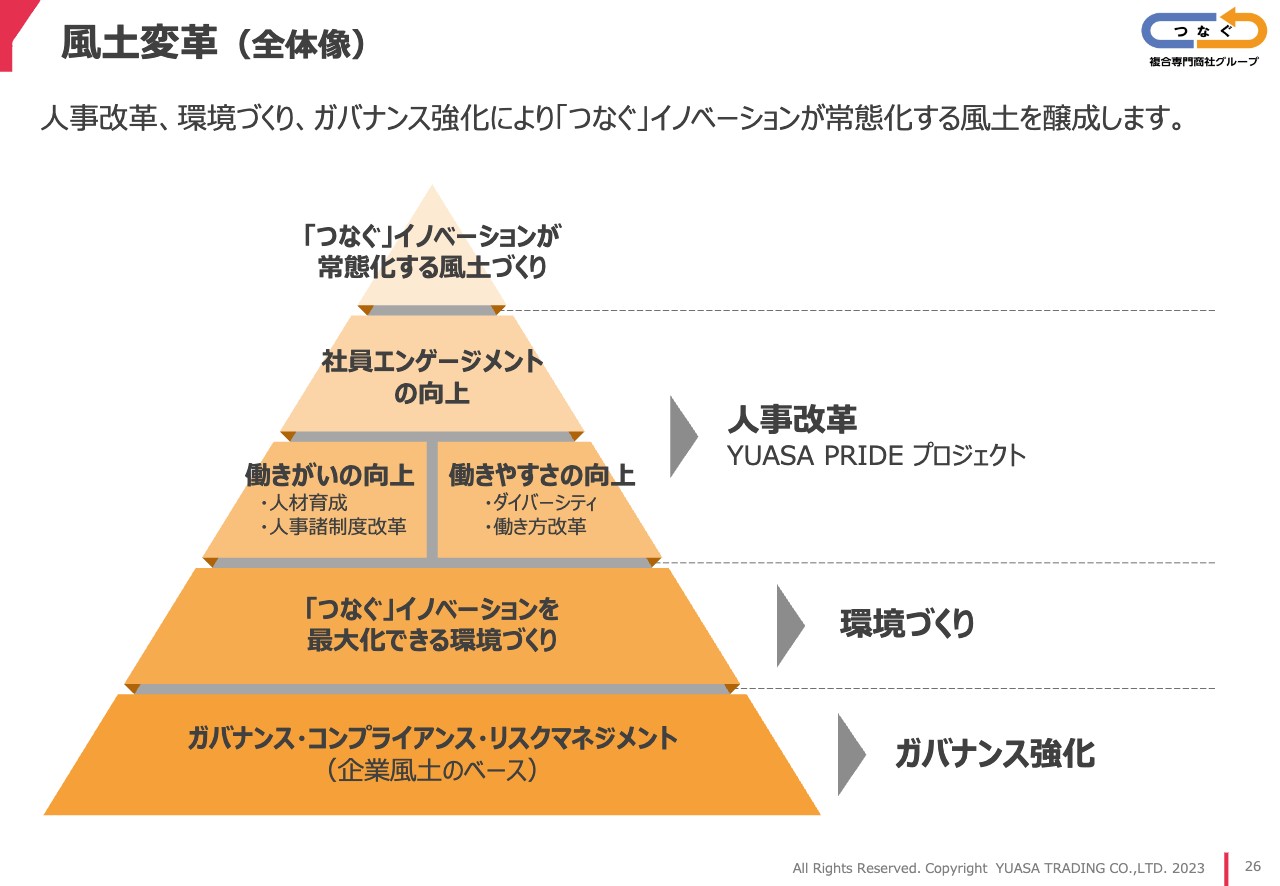

風土変革(全体像)

風土改革の内容です。ガバナンス強化と環境については、後ほどお話しします。風土改革の1つの目玉として「YUASA PRIDE プロジェクト」がすでに始動しています。

働きがいの向上、働きやすさの向上、社員エンゲージメントの向上を図り、スライドには載っていませんが、「チャレンジ」「総合力」「コミュニケーション」をキーワードに展開していきたいと思っています。「YUASA PRIDE プロジェクト」は、社員も巻き込んで、風土改革にチャレンジする企画です。

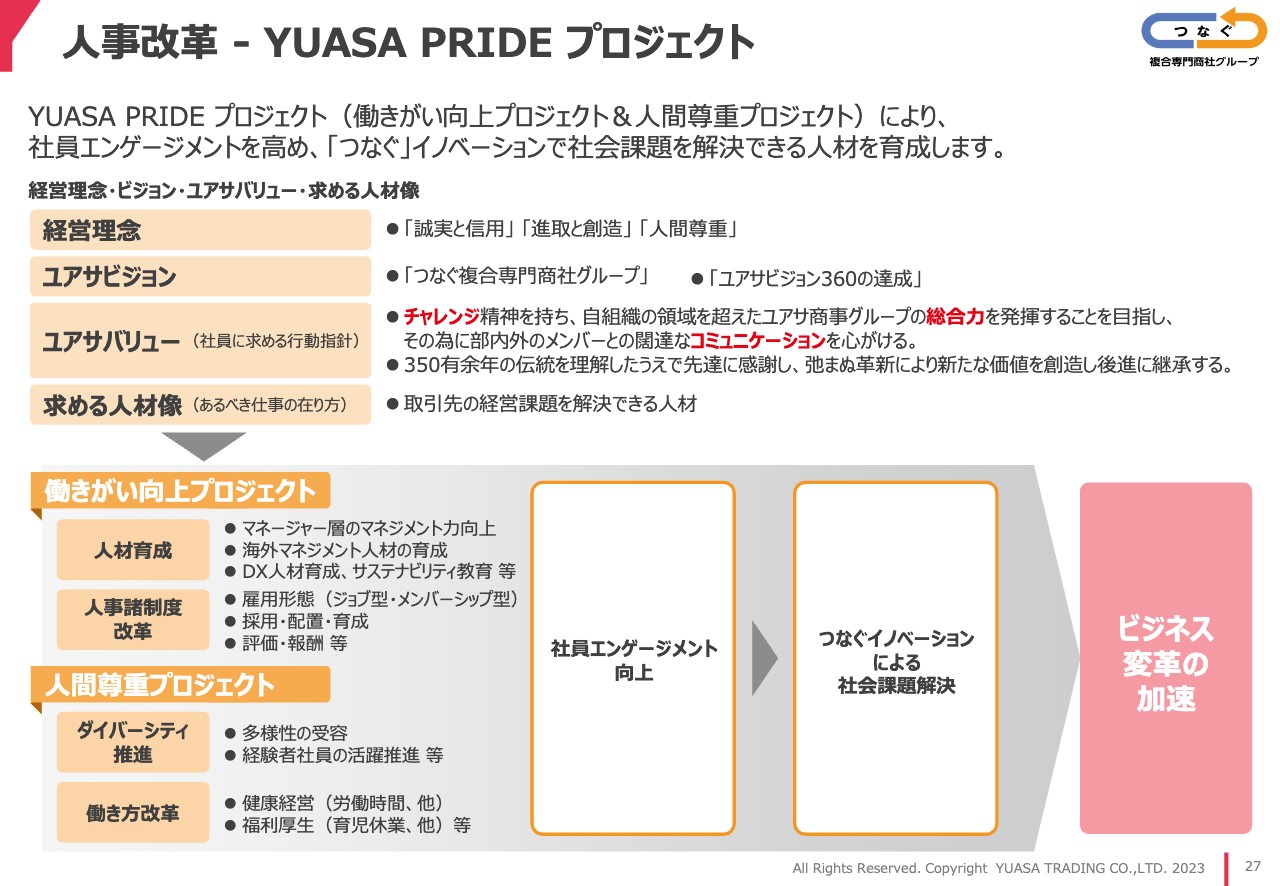

人事改革 ‐ YUASA PRIDE プロジェクト

「YUASA PRIDE プロジェクト」について、もう少し詳しい内容を整理してご説明します。「ユアサバリュー」という、社員に求める行動指針についてです。

「チャレンジ精神を持ち、自組織の領域を超えたユアサ商事グループの総合力を発揮することを目指し、その為に部内外のメンバーとの闊達なコミュニケーションを心がける」ことができる社員を、育てていきたいと考えています。

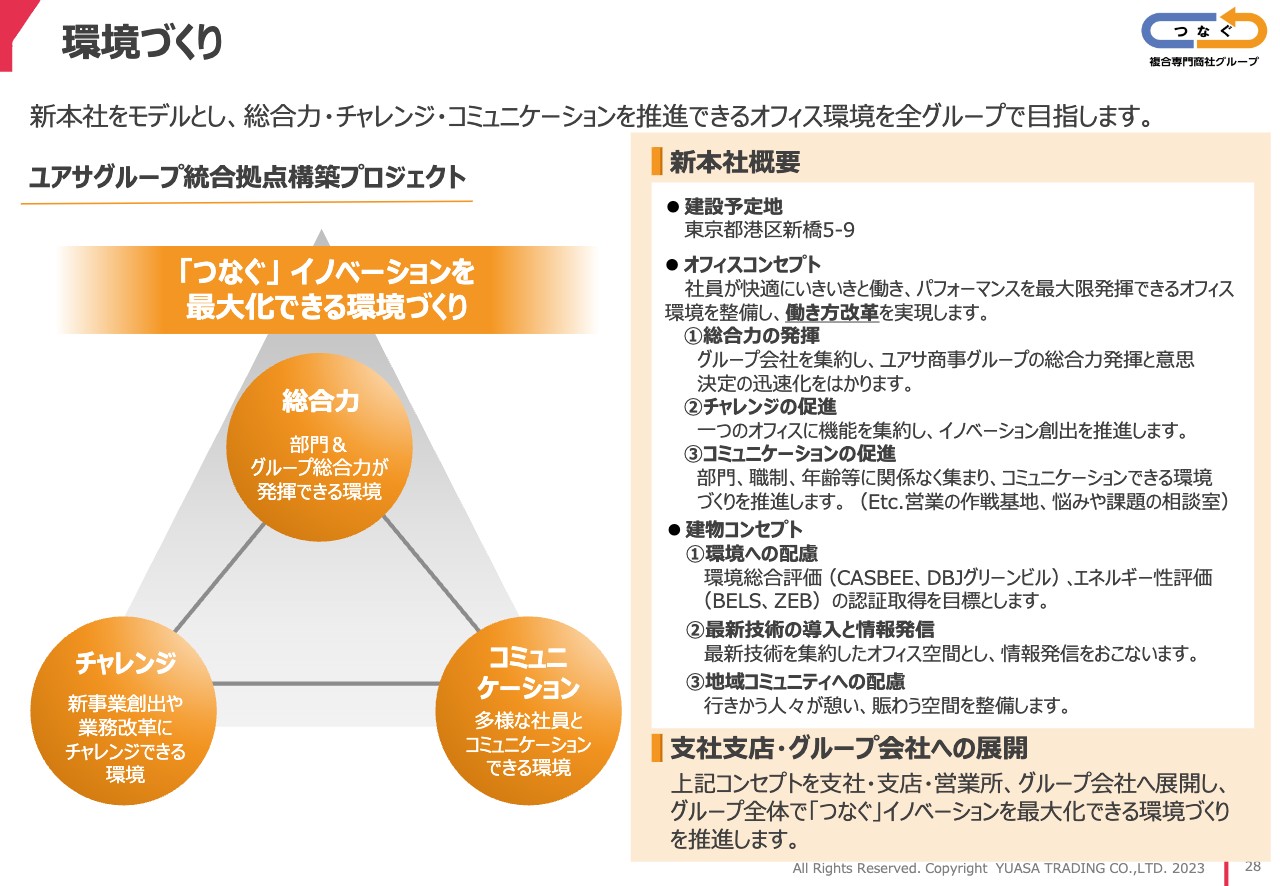

環境づくり

環境づくりについては、すでに開示しましたが、新本社の建築を進めており、2027年の完成を予定しています。建築予定地は、日比谷通り沿い(東京都港区新橋5丁目)で、目的等についてはスライドに記載のとおりです。

本社という位置づけよりは、当社のビジネスあるいは労務のベースメントにしていきたいという考えを基本として、現在プロジェクトチームを作ってその中身を検討しています。全グループ会社をこの新本社に集合させて、総合力を発揮していきたいと考えています。

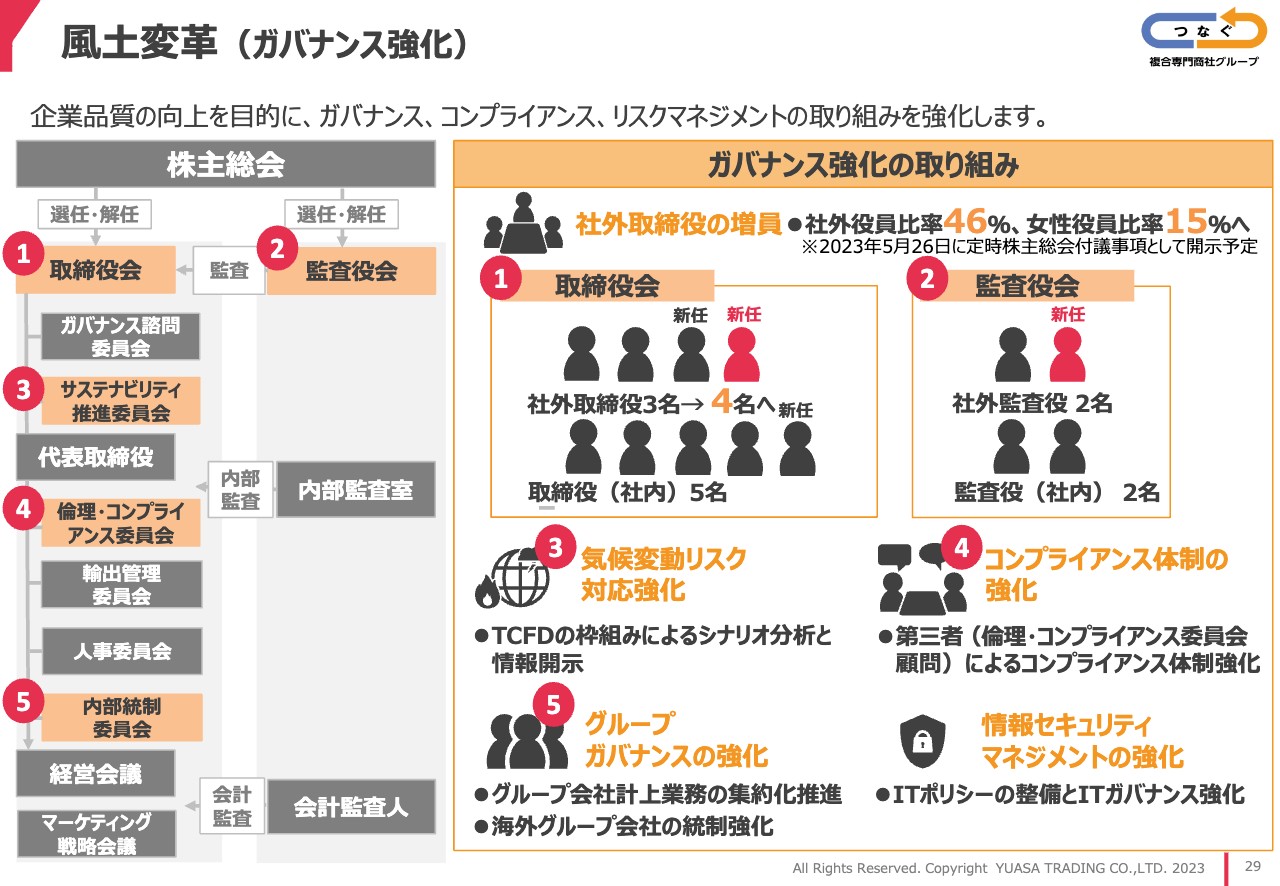

風土変革(ガバナンス強化)

風土改革の中のガバナンス強化についてです。すでに発表していますが、株主総会の決議をいただきましたら、社外取締役を3名から4名に増員したいと思っています。

また、監査役会は人数の変更はありませんが、女性1名を登用したいと考えています。これにより、ボードメンバーとしては女性が1名から2名に増員予定です。もちろん、コンプライアンス体制の強化も図っていきます。

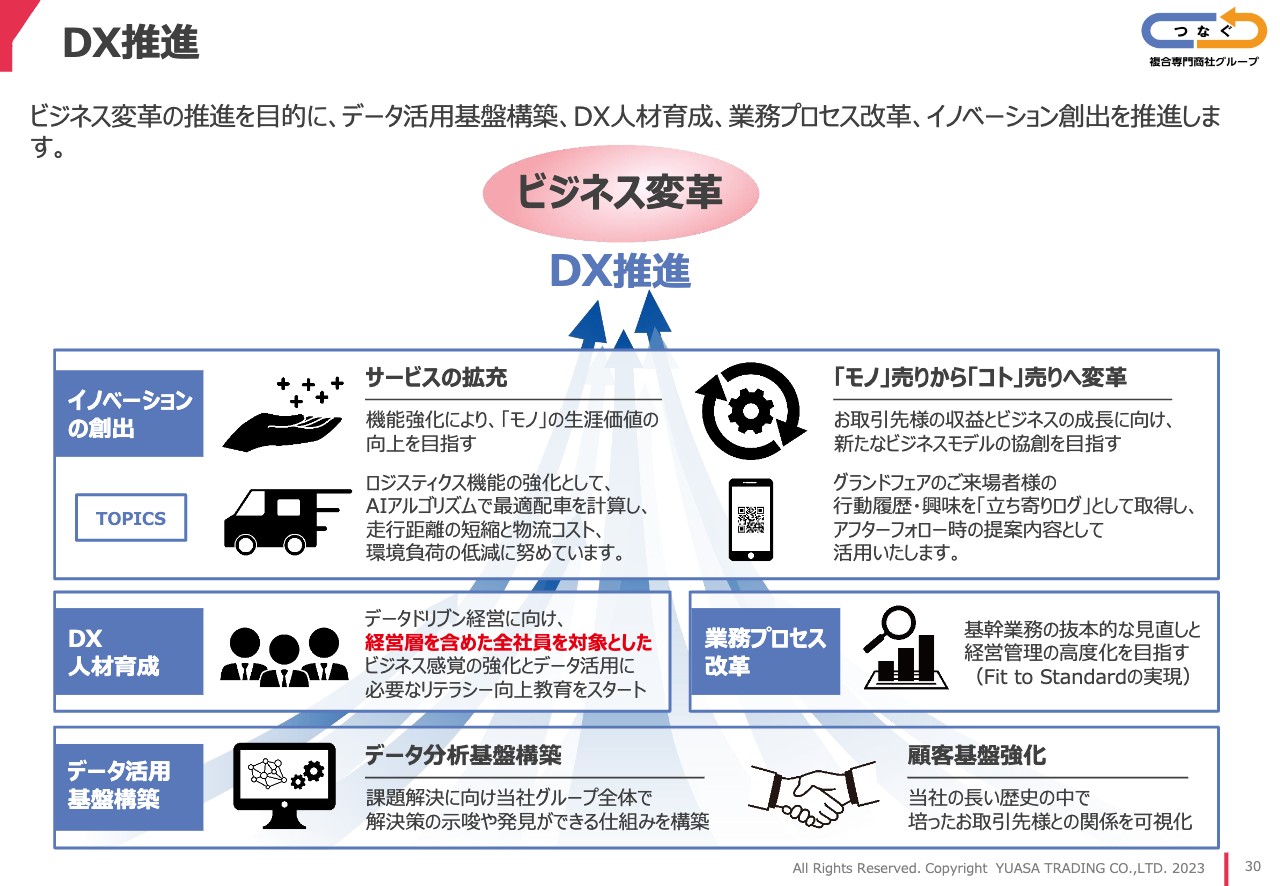

DX推進

DXの推進についてです。データを背中に持って展開できる会社に生まれ変わりたいと考えています。現在当社では、一人ひとりの頭の中にデータをしまい込んでいますが、それを外へ出してデータを使って運営できるようにするために推進中です。

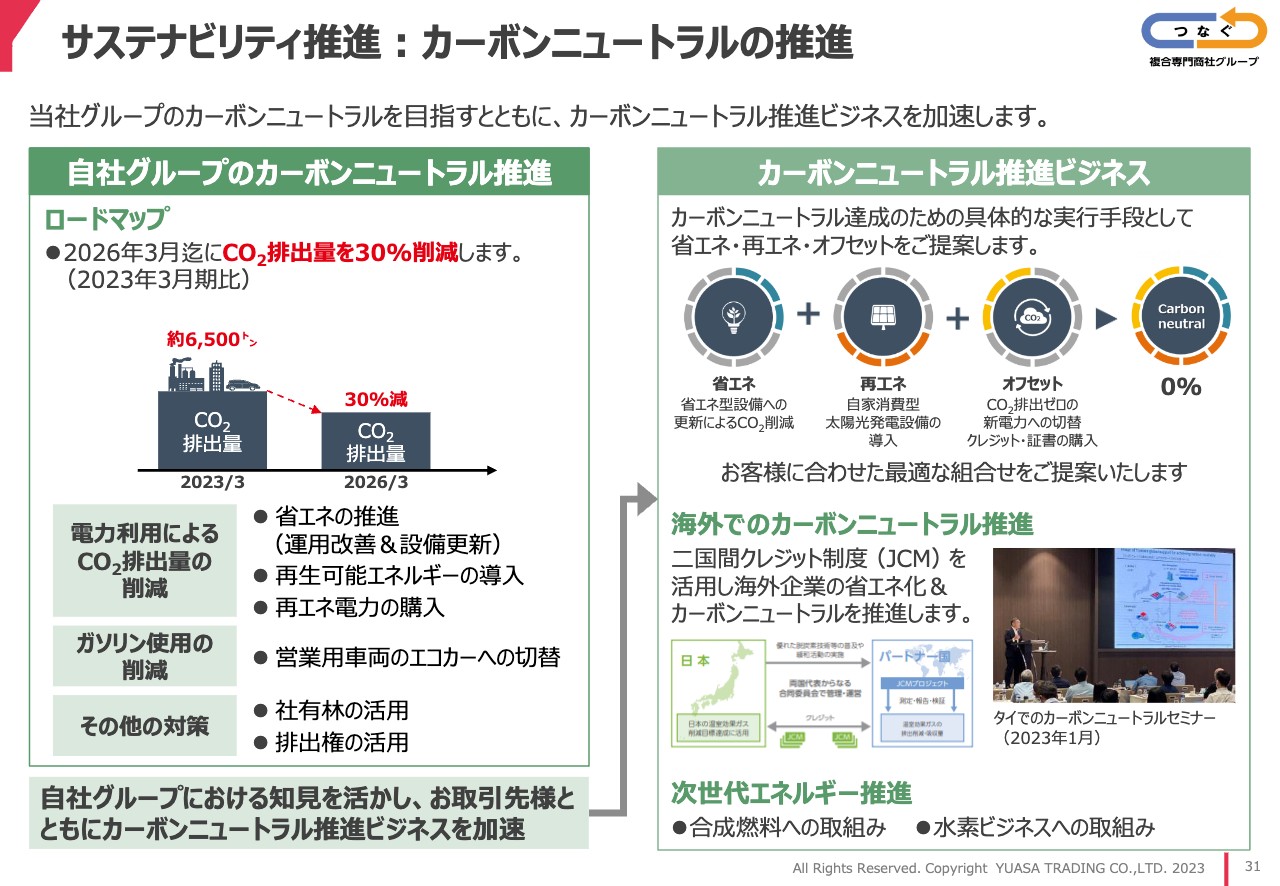

サステナビリティ推進:カーボンニュートラルの推進

自社のカーボンニュートラルをどう進めていくかについてです。2026年3月期までにグループでのCO2排出量30パーセントの削減を目指しています。その具体的な方策もすでに整理し、発表しています。

また、カーボンニュートラル関係のビジネス展開を加速させます。これは国内外両方で展開しようということで、海外においては今、担当の役員が飛び回り、各国でセミナーを開催しています。

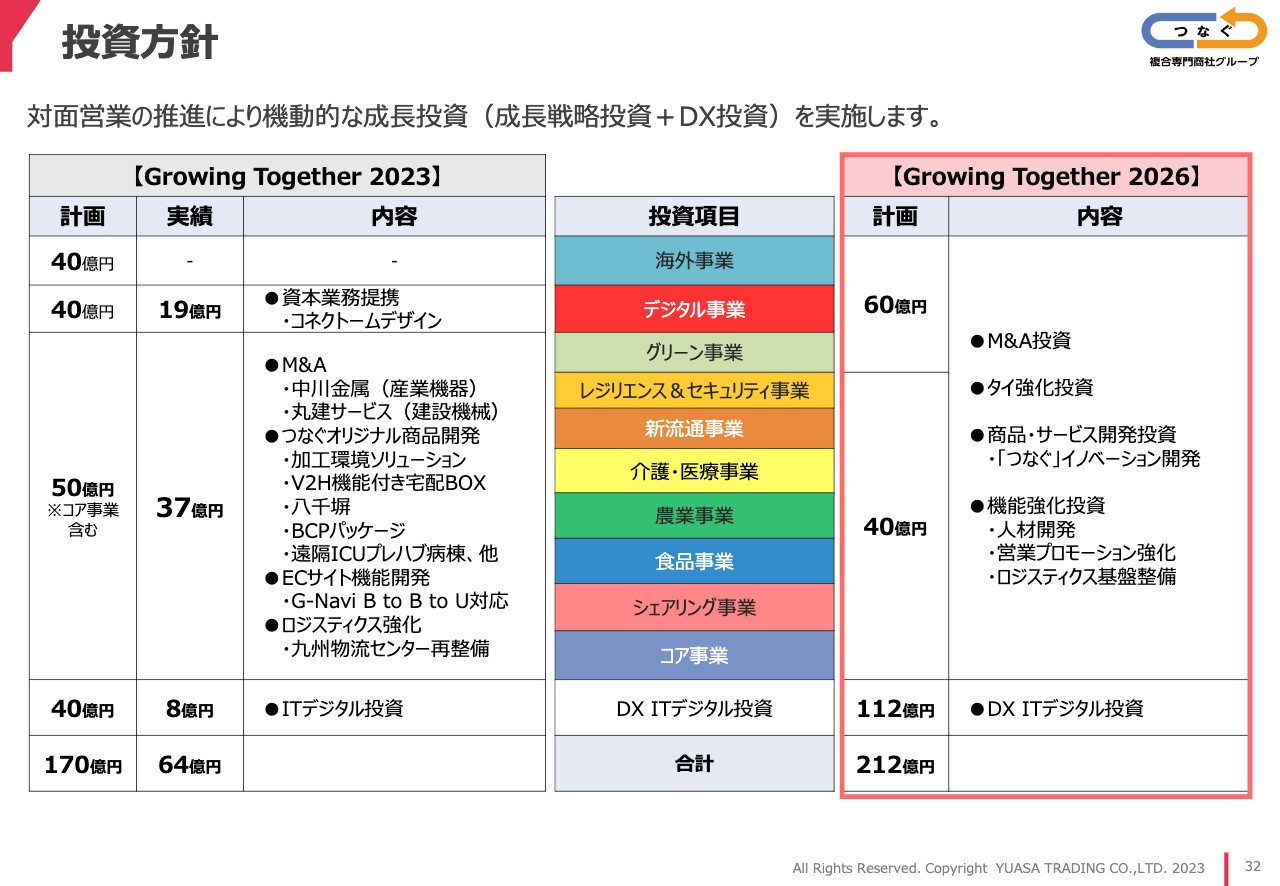

投資方針

投資方針です。海外、デジタル、グリーンの3つで60億円、それ以外の成長戦略で40億円、DX・デジタル化で112億円、合計212億円の投資を計画しています。

株主還元方針

株主還元方針についてです。この第3ステージにおいては、引き続き株主還元率33パーセント以上をキープします。また、新しい物差しとしてDOE3.5パーセントという指標を掲げましたので、これを継続していきたいと考えています。

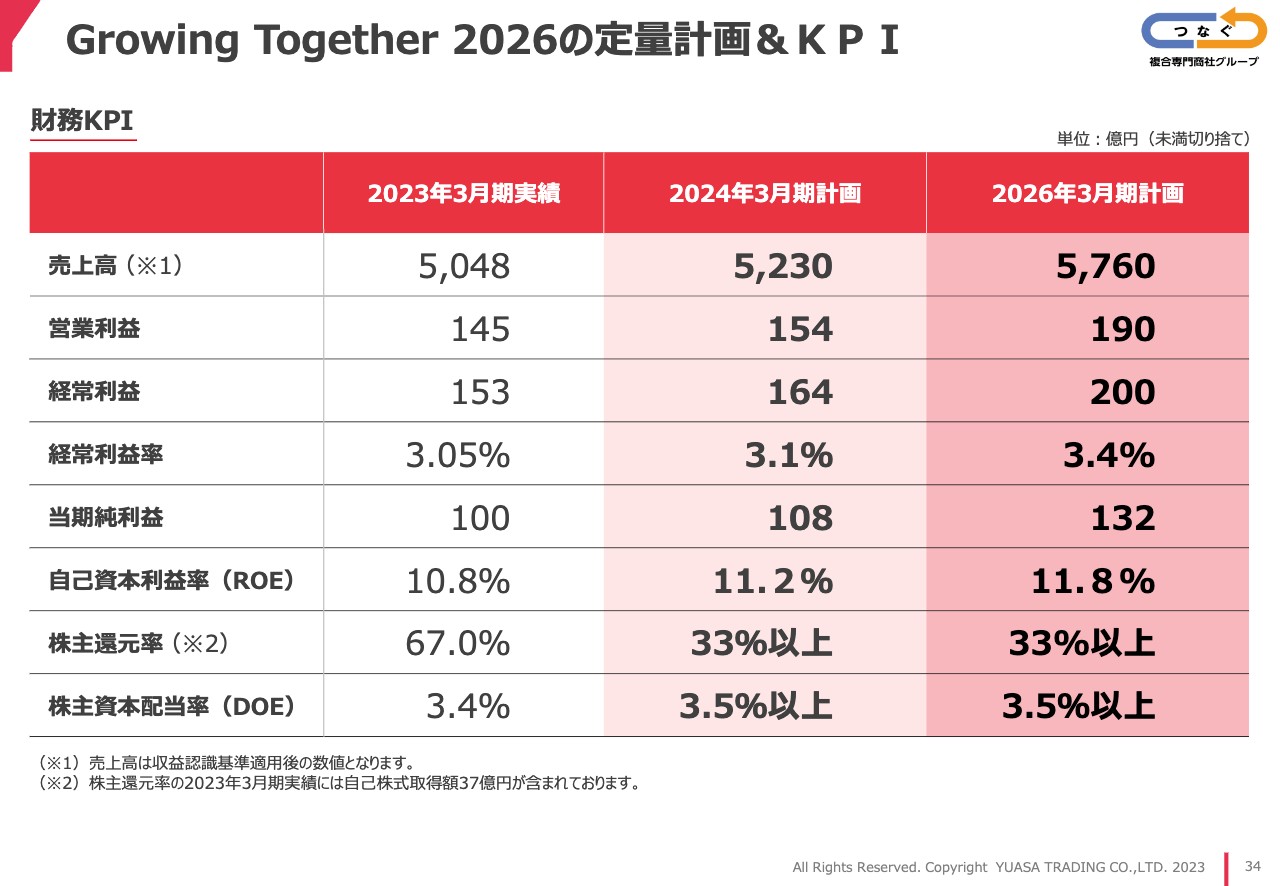

Growing Together 2026の定量計画&KPI

2026年のKPIです。業績はスライドに記載のとおりです。売上高は5,760億円、経常利益は200億円としています。来年の3月期の計画についても、スライドのとおりです。

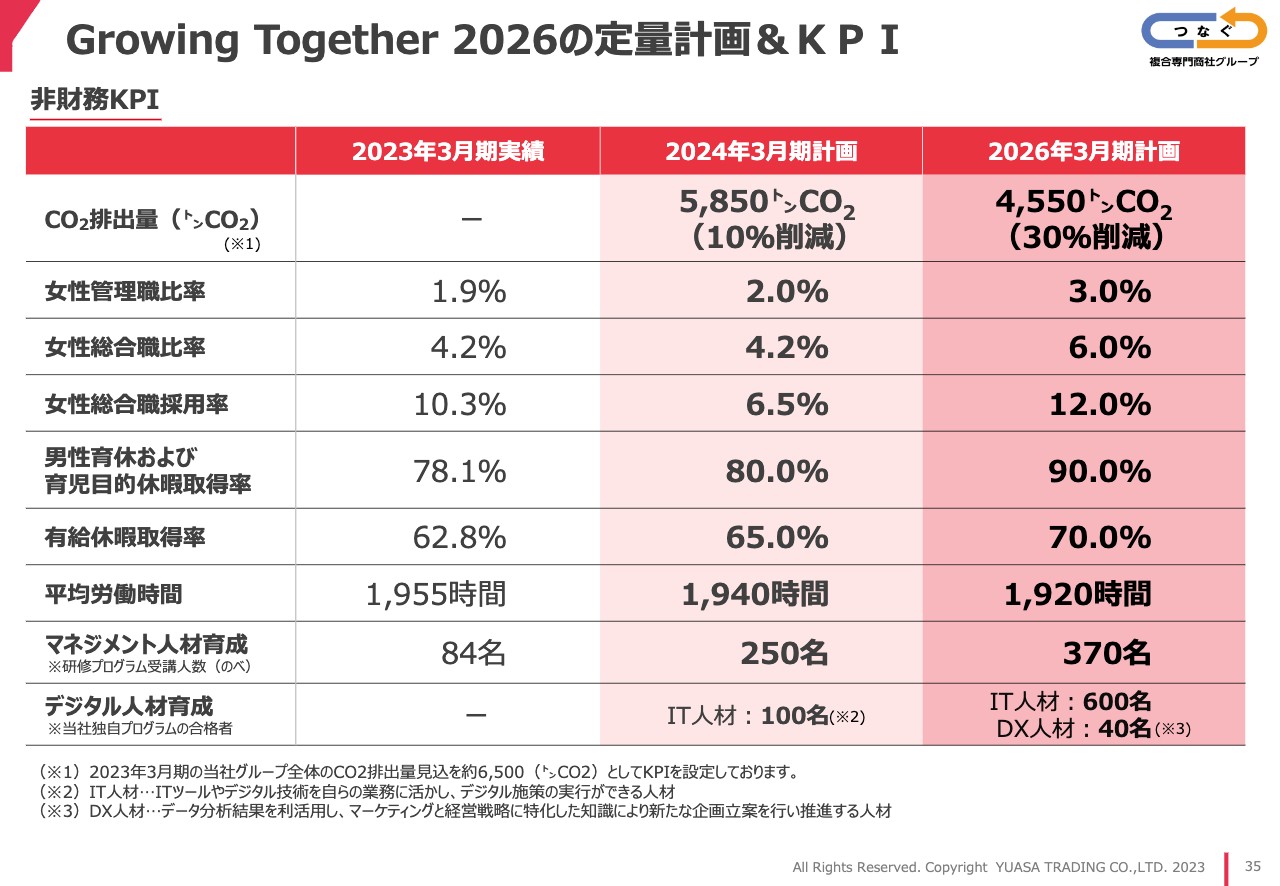

Growing Together 2026の定量計画&KPI

非財務KPIですが、女性総合職や休暇などについてまとめ、スライドに整理しました。特に人材育成にも力を入れていきたいと考えています。

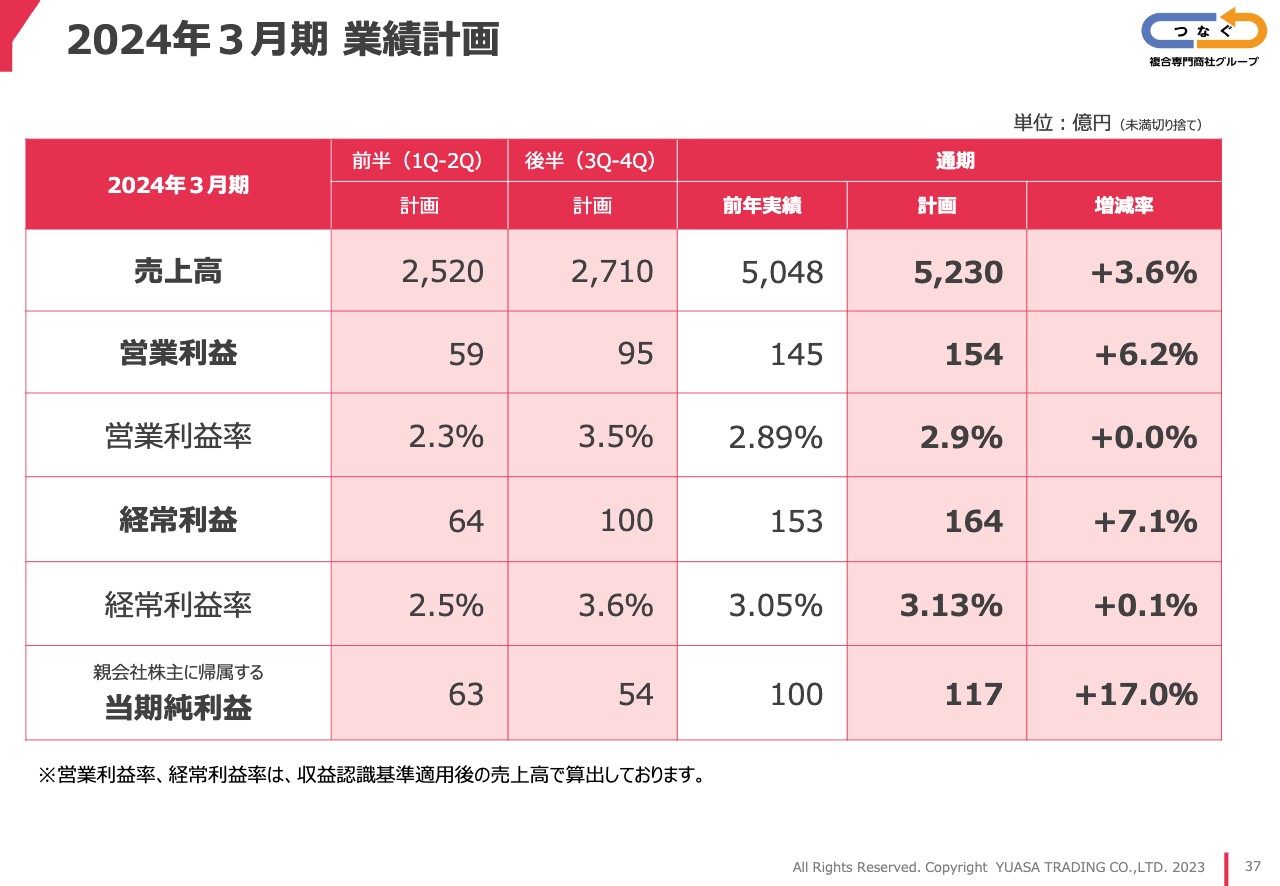

2024年3月期 業績計画

2024年3月期の業績計画です。通期で売上高5,230億円、経常利益164億円、当期純利益117億円としました。

展示会のご案内

当社の最大のセールスプロモーション「グランドフェア」をスライドに記載した日程で展開していきます。今年はコロナ禍前の2019年の運営に戻して、全国5ヶ所で開催します。

駆け足となりましたが、以上でご説明を終わります。ご清聴、誠にありがとうございました。

ご質問の前に、ご説明の中で大事な部分が抜けていました。今年度の配当について、追加でご説明できればと思います。

今年度は中間配当86円、期末配当86円、トータル172円と決算の中で開示しています。3月末までに自己株買いを実行しましたが、上限には至りませんでした。そのため、今期に入って5月12日を最終日として、数として6万7,500株、金額で2億6,100万円の自己株買いを実行し、40億円の上限にほぼ到達しました。

その自己株買いも含めて、還元率33.4パーセント、そしてDOEが3.76パーセントとなる予定です。それを踏まえて、今年度の配当は中間で86円、期末で86円のトータル172円を見込んでいます。

質疑応答:海外部門の見通しについて

司会者:「前中期経営計画期間において、海外部門は目標未達となりましたが、今後の見通しはどのようにお考えでしょうか? また、海外の中でもタイに注力する理由を詳しく教えてください」というご質問です。

田村:非常に物足りない結果となり、大いに反省しています。海外部門は2026年に向けて、売上高650億円という目標値を掲げています。

当社はこれまで、縦割りのいわゆる単一部署の海外戦略に終始してきましたが、ユアサ商事全体の総合力を発揮できる海外戦略に大きく舵を切っていきたいと考えています。その中で相乗効果は必ず出てくると確信しています。

なぜ、タイなのかということですが、当社は工業部門が現地に進出して、もう30年以上活動しています。また、住宅分野でも6年目を迎えています。すでに工業分野と住宅分野の基盤がある程度出来上がっていることに加え、社会情勢が安定していることもあり、それ以外の部隊もまずはタイに進出し、「ミニユアサ」を実現していこうと考えています。

総合的に近隣諸国に比べると、当社にとってリスクが少なく、ポテンシャルが大きい国だと判断してタイを設定しています。タイで成果を上げられれば、今度はインドで同様に展開していきたいと思います。

質疑応答:新本社ビルの概要について

司会者:「新本社ビルの概要についてもう少し詳しく教えてください」というご質問です。

田村:新本社ビルについては、先ほど少しだけ触れましたが、まず当社の会社運営の話をします。コロナ禍を機に、世の中ではリモートでの就業、あるいは在宅勤務の割合が増えてきたことは承知しています。ただし、当社事業の性質からして、社内外とも対面が非常に大きな要素になるビジネスモデルであると考えています。

今現在、本社は賃貸ビルに入っているのですが、残念ながら1つのビルに収まることなく、いくつかのビルに分散しています。また、関係会社においては当然、違うビルでの営業となっています。

「チャレンジ」「総合力」「コミュニケーション」を発揮していきたいという考えもあり、やはり1つのビルの中でこの3つを実現し、「『つなぐ』イノベーション」につなげていきたいと考えているところです。

非常に良い土地が見つかったものですから、一部近隣の方々にも開放することも含めて検討し、全社員が「チャレンジ」「総合力」「コミュニケーション」を感じられるビルを作りたいと考えています。内容はこれから詰めていきます。

質疑応答:工業機械部門の受注状況と見通しについて

司会者:「工業機械部門の受注状況と見通しについてご説明ください」というご質問です。

田村:当社の大きな柱である工業機械部門の状況ですが、売上については2桁以上伸びています。受注については、昨年4月から今年3月までの年度においては、ややブレーキがかかっています。

数字で言いますと、2022年3月期は国内で前年比181パーセントの受注増となりました。海外においては前年比137パーセントで着地しています。2023年3月末においては、国内は前年比101パーセント、海外は前年比107パーセントと伸び率は鈍化しました。特に昨年末から期末に向けての3ヶ月、4ヶ月、この第4四半期はかなり厳しい状況でした。

今期に入った4月、日本工作機械工業会がすでに発表していますが、国内は前年比78パーセントという中で当社は81パーセントと、やはり落ち込んでいる状況です。

この状況が恒常的なものなのか、一時的なものなのかというところですが、工作機械は近年、各種補助金による景気の継続がありました。その補助金が全部なくなったわけではありませんが、いったん落ち着いた状況である今は、しばらくはこの水準で推移するだろうと判断しています。

しかし、我々は工作機械だけを工場に提供しているわけではありません。工場で今必要とされているのは、一番わかりやすく言うとロボットですが、このロボットを中心とした省力化のビジネスを増やしていきたいと考えています。工作機械の販売を維持しながら、省力化のビジネスを増やすことにより、補助金があまり多くないこの時期を乗り切っていきたいと考えています。

受注残の推移についても少しお話しします。国内は昨年3月で前年比191パーセント、今年3月で前年比121パーセントでした。海外は昨年3月で前年比73パーセント、今年3月で前年比193パーセントと受注残が増えています。これは工作機械メーカーの納期の関係で、受注の動きと受注残の動きに少しギャップが出ているものと考えています。