今月のゴールデンウイークは、旅行や外出に出かけた人も多いのではないでしょうか。コロナ禍もだんだんと落ち着いてきて、外出が増えると気になるのが「出費」です。

特に貯蓄や年収が少ない世帯では、出費を抑える必要性が高いでしょう。では、仕事を辞めて老後を迎える人が多い60歳代はどれくらいの貯蓄があるのでしょうか。

本記事では、60歳代で貯蓄3000万円以上の割合を紹介します。持ち家のデメリットも紹介するので、参考にしてみてください。

60歳代二人以上世帯で「貯蓄3000万円以上」の割合はいくらか

60歳代夫婦世帯で3000万円以上の貯蓄がある世帯はどれくらいいるのでしょうか。

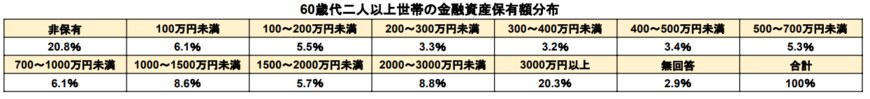

金融広報中央委員会「各種分類データ(令和4年)ー家計の金融行動に関する世論調査[二人以上世帯調査](令和3年以降)」によると、60歳代二人以上世帯の貯蓄額分布は以下のとおりです。

60歳代・二人以上世帯の貯蓄額の分布

- 非保有 :20.8%

- 100万円未満 :6.1%

- 100~200万円未満 :5.5%

- 200~300万円未満 :3.3%

- 300~400万円未満 :3.2%

- 400~500万円未満 :3.4%

- 500~700万円未満 :5.3%

- 700~1000万円未満 :6.1%

- 1000~1500万円未満 :8.6%

- 1500~2000万円未満 :5.7%

- 2000~3000万円未満 :8.8%

- 3000万円以上 :20.3%

- 無回答 :2.9%

3000万円以上の貯蓄がある世帯は20.3%です。約5世帯に1世帯が3000万円以上の貯蓄を持っている計算になります。

ただし、金融資産非保有世帯も20.8%いるため、世帯による差は大きいです。

60歳代単身世帯で「貯蓄3000万円以上」の割合はいくらか

60歳代単身世帯で貯蓄3000万円以上の世帯はどれくらいあるのでしょうか。

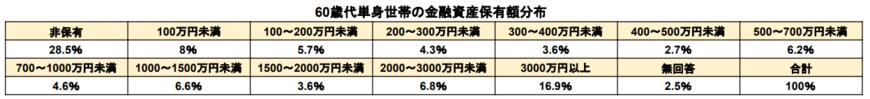

金融広報中央委員会「各種分類データ(令和4年)ー家計の金融行動に関する世論調査[単身世帯調査](平成19年以降)」によると、60歳代単身世帯の貯蓄額分布は以下のとおりです。

60歳代単身世帯の貯蓄額の分布

- 非保有 :28.5%

- 100万円未満 :8%

- 100~200万円未満 :5.7%

- 200~300万円未満 :4.3%

- 300~400万円未満 :3.6%

- 400~500万円未満 :2.7%

- 500~700万円未満 :6.2%

- 700~1000万円未満 :4.6%

- 1000~1500万円未満 :6.6%

- 1500~2000万円未満 :3.6%

- 2000~3000万円未満 :6.8%

- 3000万円以上 :16.9%

- 無回答 :2.5%

3000万円以上の貯蓄を保有する世帯は16.9%となっていて、二人以上世帯の20.3%と比べると割合は少ないです。

また、貯蓄がない世帯は28.5%となっていて、3.5世帯に1世帯は貯蓄がない計算となります。

リタイア後に気付いた持ち家のデメリット4つ

老後の生活が不安でも、持ち家であれば家賃がかからない点については安心される方もいるでしょう。

住宅ローンの返済が完了したら自分の家に住み続けられ安心感の強いイメージな持ち家ですが、一方でデメリットはあるのでしょうか。

定年後に気付いた持ち家のデメリット4つを紹介します。

デメリット1.維持費がかかる

持ち家は住宅ローン返済後も維持費がかかります。主に発生する維持費は以下などがあります。

- 固定資産税

- 火災保険料

- 修繕費用

上記の費用は住宅ローンを完済した後も支払いが続きます。特に、修繕費用は古い物件ほど高くなる傾向にあるため注意が必要です。

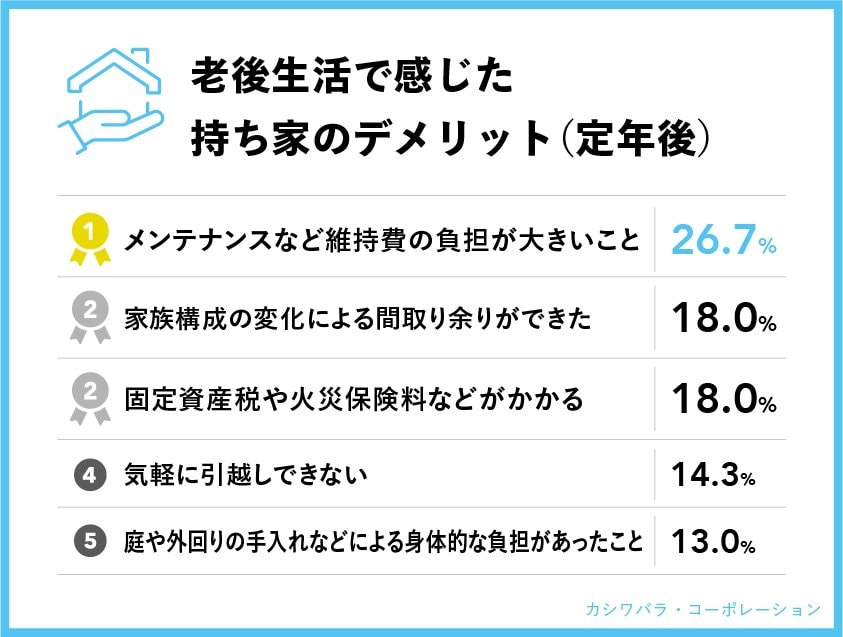

株式会社 カシワバラ・コーポレーションが全国の65歳以上の年金受給者である男女600名におこなった「老後の住まいに関する実態調査」によれば、老後生活で感じた持ち家のデメリット1位は「メンテナンスなど維持費の負担が大きいこと」で26.7%でした(2023年4月24日公表)。

維持費が継続的に発生することは考えておきたいでしょう。

デメリット2.間取りが余る

間取りが余ることは、持ち家のデメリットです。先程の株式会社 カシワバラ・コーポレーションの調査でも、2位は「家族構成の変化による間取り余りができた」で18.0%でした。

子どもがいる世帯の持ち家は、子ども部屋があることが多いでしょう。ただし、子どもが独立して別居すると、子ども部屋は使わなくなります。

夫婦二人で住むには、部屋の間取りが余ってしまいます。二人で住むには家が広すぎて、寂しく感じる世帯も多いようです。

そのため、間取りが余ることは定年後に気付きがちなデメリットとなります。

デメリット3.簡単に引っ越せない

老後になってスーパーや病院の近くに住みたいなど、生活環境を変えたいと考える人も多いかもしれません。ただし、持ち家の場合は引っ越しが難しいです。

株式会社 カシワバラ・コーポレーションの同調査でも「気軽に引っ越しできない」は4位で14.3%でした。

住んでいる家を売ってほかの家に引っ越す方法もありますが、多くの場合は購入時よりも価格が下がっています。

デメリット4.住宅ローンの負担が貯蓄に影響することも

家の購入費用は高額です。住宅ローンの返済に精一杯で、なかには十分な貯蓄ができない世帯もあるでしょう。

住宅金融支援機構「2021年度 フラット35利用者調査」によると、物件区分別の平均購入費用は以下のとおりです。

物件区分別の所要資金(平均購入価格。注文住宅については予定建設費と土地取得費の合計金額)

物件区分 購入価格

- マンション 4528万円

- 土地付注文住宅 4455万円

- 建売住宅 3605万円

- 注文住宅 3572万円

- 中古マンション 3026万円

- 中古戸建 2614万円

マンションや土地付注文住宅の平均購入価格は4000万円を超えます。また、住宅ローンを組んだ場合には利子がかかります。

賃貸物件に住むよりも毎月の支出が高くなり、ご家庭によっては貯蓄ができないリスクがあります。

一方で、持ち家であれば住宅ローン返済後は家賃がかからないというのはやはりメリットなので、総合的に考える必要があるでしょう。

老後を見据えて行動しよう

老後は突然やってくるものではありません。現役時代の貯蓄の有無が、老後にどのような生活を送るかに繋がります。

また、持ち家にするのか賃貸にするのかも大きな決断です。自分がどのような老後を送りたいのかを考えて、さまざまな判断をしてみてください。

参考資料

- 金融広報中央委員会「各種分類データ(令和4年)ー家計の金融行動に関する世論調査[二人以上世帯調査](令和3年以降)」

- 金融広報中央委員会「各種分類データ(令和4年)ー家計の金融行動に関する世論調査[単身世帯調査](平成19年以降)」

- 住宅金融支援機構「2021年度 フラット35利用者調査」

- PRTIMES「年金受給者に聞く!―老後の住まい&大規模修繕に関する実態調査― 【賃貸vs持ち家】老後生活におけるメリット&デメリットを公開!定年前に気づかなかったデメリットが明らかに!?」

苛原 寛