人生100年時代といわれますが、年金だけで生活する難しさは年々増しています。

そんな中で、2024年からNISA制度が抜本的に拡充されます。運用益に対して課税されない枠が大幅に引き上げられ、上手に活用すれば老後資金の多くを準備できる改正です。

今回は新NISAの概要を解説し、老後資金準備のシミュレーションをしてみます。新NISAでの老後資金準備をイメージし、今後の実践につなげていただけると幸いです。

NISAの積立投資と老後資金準備について

NISA(少額投資非課税制度)とは、2014年からはじまった運用益に対して課税されない制度です。

2018年からは非課税期間が最長20年のつみたてNISAが選択できるようになり、老後資金準備にも利用しやすくなりました。

つみたてNISAは名前のとおり、積立投資に特化して長期でコツコツ資産形成するための制度です。つみたてNISAには以下のような特徴があります。

- 運用商品の買付方法は積立のみ

- 投資対象は投資信託(とETF)のみ

- 非課税期間は最長20年

新NISAではつみたてNISAは「つみたて投資枠」という非課税投資枠に引き継がれます。

つみたて投資枠の年間の投資額上限は、つみたてNISAの40万円から120万円と大幅に拡大されます。

上記の1と2の特徴は、新NISAのつみたて投資枠でも基本的に変わりません。しかし、3の非課税期間は新NISAでは撤廃され、無期限となります。

そのため、いっそうの長期投資が可能になり、老後資金準備に有利になるわけです。

つみたて投資枠(つみたてNISA)の投資対象は、長期投資、積立投資、分散投資に適した投資信託を金融庁が選定しています。

現在、日本で販売されている投資信託は約6000本といわれていますが、つみたてNISAの投資信託は約220本(ETF8本、2023年4月27日現在)です。

各金融機関はそこから取り扱う商品を選ぶため、口座開設した金融機関によって購入できる投資信託は異なります。

投資対象は、選択肢が多いほど個人の希望に合った商品が見つかるでしょう。

しかし、運用初心者にとって選択肢が多すぎると何を選んでいいかわからず、結局始められないことになりかねません。

商品があらかじめ絞られていると選びやすくなり、初心者にとっては最初のハードルが低くなると考えられます。

40歳から64歳まで毎月5万円ずつ25年間積立てるといくらになる?

現行制度のつみたてNISAでは、非課税期間は最長20年でした。

年間の非課税投資枠が40万円、最大で800万円が非課税投資の上限です。

それ以上の長期運用は、特定口座などの課税口座に移して続けるしかありませんでした。

一方、新NISAでは非課税期間が無期限になるため、20年以上の非課税運用が可能です。

新NISAでは現行の一般NISAを引き継ぐ成長投資枠とつみたて投資枠を併用できます。

しかし、全体の非課税保有限度額1800万円の全額をつみたて投資枠に利用してもかまいません。

一般的な年金受給開始年齢は65歳からです。40歳から64歳までの25年間に老後資金準備のために、新NISAのつみたて投資枠で毎月5万円ずつ積立てるといくらになるでしょうか。

金融庁の「資産運用シミュレーション」を使って試算してみます。

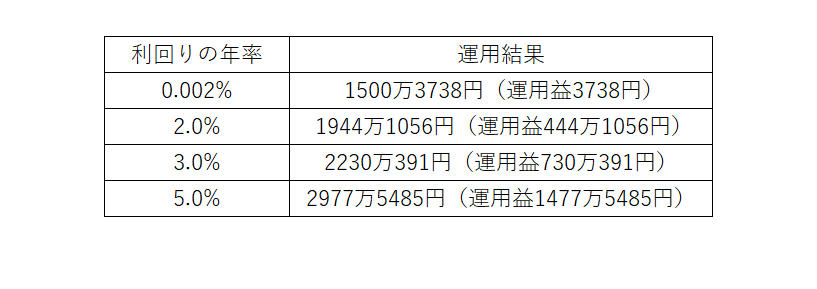

25年間で毎月5万円ずつ積み立てた場合

- 利回りの年率0.002%:1500万3738円(運用益3738円)

- 利回りの年率2.0%:1944万1056円(運用益444万1056円)

- 利回りの年率3.0%:2230万391円(運用益730万391円)

- 利回りの年率5.0%:2977万5485円(運用益1477万5485円)

年利0.002%は一般的な定期預金の金利であり、この水準では資産はほとんど増えないことが確認できました。

しかし、年2.0%で運用できれば25年間で約444万円もの運用益が期待できます。

年5.0%で運用できれば元本の1500万円がほぼ2倍になる計算です。

つまり、元本1500万円でも運用次第で2000万円の老後資金を準備できる可能性があります。

しかし、投資信託には値動きがあり、期待する利回りが高いほど値動きの幅が大きくなることに注意が必要です。

つまり、高い利益が見込める反面、損失も大きい傾向があるわけです。

ただし、金融庁の資料によれば、基本的には長期の積立運用では年率の平均のリターンはプラス方向に安定する傾向があります。

一時的な値下がりは気にせず、淡々と積立を続けていくといいでしょう。

課税口座で運用した場合、運用益444万円には約91万円の税金がかかり、手取りは353万円になります。

NISAでは全額が受け取れるため、運用利回りが高いほどメリットも大きくなるのです。

老後25年間で毎年いくらずつ取り崩せるかを試算

新NISAでは積立てた資産を、非課税運用を続けながら取り崩せます。

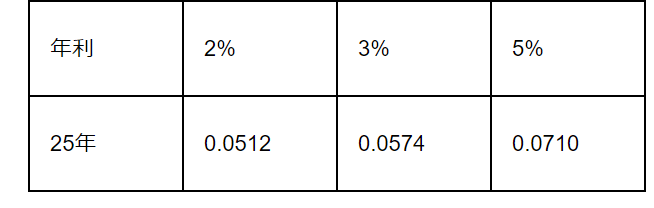

NISAの資産を運用しながら、老後を25年間と仮定して取り崩す場合、1年間にいくら取り崩せるかは資本回収係数を用いて求められます。

NISAで準備した2000万円の資産を2%、3%、5%で運用しながら取り崩す場合の1年あたりの受取額は以下のとおりです。

- 利回りの年率2.0%:102万4000円

- 利回りの年率3.0%:114万8000円

- 利回りの年率5.0%:142万円

年利2.0%で運用できれば1年に100万円ずつ取り崩しても、90歳まで資産が枯渇しないことになります。

単年では運用成績がマイナスになるケースも考えられます。そのような場合は、取り崩す金額を少なめにするとよいでしょう。

老後に向けて新NISAでの積立投資も検討しましょう

これからの年金制度は存続するものの、生活に十分な給付は受けられないでしょう。国は国民の自助努力を支援するために、NISAやiDeCoの制度を拡充していると考えられます。

NISAやiDeCoは「制度は整えますから、老後の生活は自助努力でお願いします」という国からのメッセージといえるのではないでしょうか。

預貯金だけでは十分な準備をしていくのは難しいため、これからは資産運用に目を向けることも必要です。

リスクがあり、将来の受取額は確実ではありませんが、NISAやiDeCoには制度そのものにリスクを軽減する仕組みが備わっています。

この機会に少額からの積立投資を検討してみてはいかがでしょうか。

参考資料

- 金融庁「新しいNISA」

- 金融庁「つみたてNISAの概要」

- 金融庁「つみたてNISA対象商品届出一覧(2023年4月27日)」

- 金融庁「教えて虫とり先生」

- 金融庁「つみたてNISA早わかりガイドブック」

松田 聡子