2023年1月13日に発表された、株式会社Branding Engineer(新社名:TWOSTONE&Sons) 2023年8月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社Branding Engineer 代表取締役CEO 河端保志 氏

2023年8月期第1四半期決算説明

河端保志氏:株式会社Branding Engineer、代表取締役CEOの河端保志です。本日はお忙しい中、多くの方にご参加いただき、誠にありがとうございます。早速ですが、2023年8月期の第1四半期決算について私からご説明させていただきます。また本資料は会社HPのIRページにアップされておりますので、併せてご確認いただけますと幸いです。

本日は最後に質疑応答も設けており、私がご回答しますので、みなさまぜひ、いろいろとご質問いただければと思います。

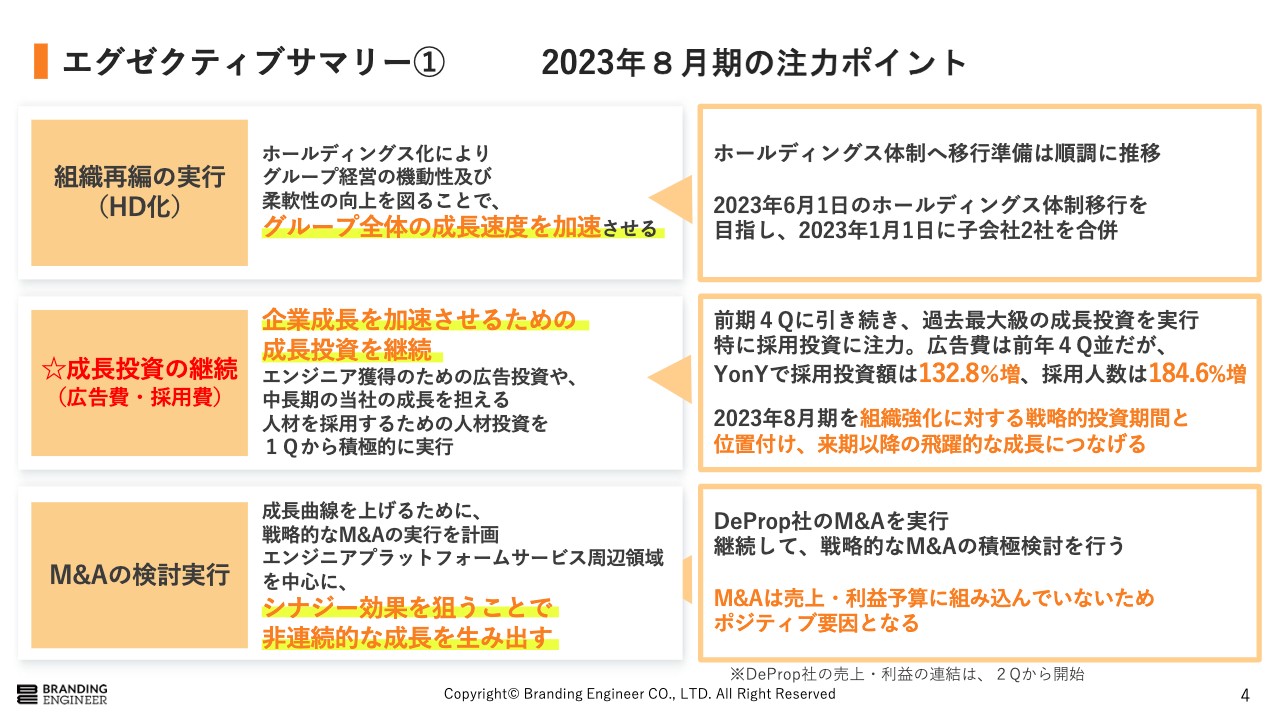

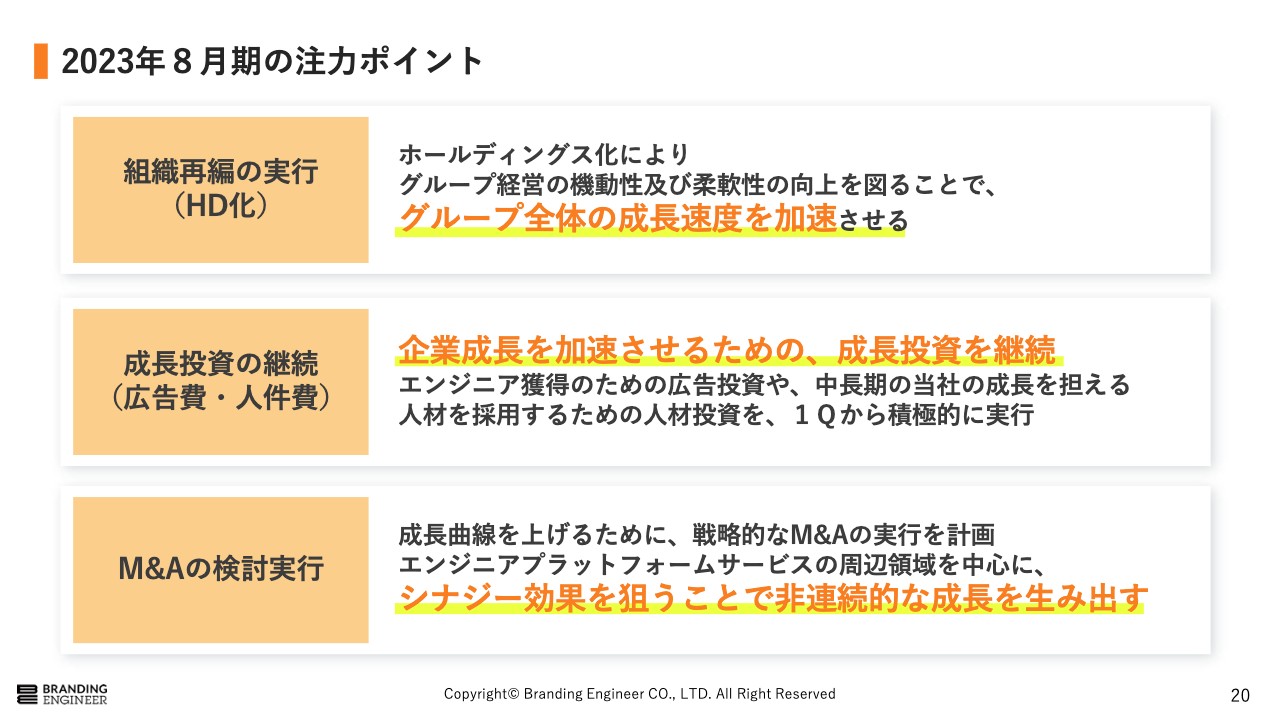

エグゼクティブサマリー① 2023年8月期の注力ポイント

まず、エグゼクティブサマリーです。2023年8月期は組織再編の実行、成長投資の継続、M&Aの検討実行の3点を注力ポイントとして考えています。

それぞれの進捗についてご説明します。1つ目の組織再編の実行に関しては、ホールディングス体制への移行準備が順調に進んでいます。2023年6月1日のホールディングス体制移行を目指しており、2023年1月1日に子会社2社を合併しました。引き続き、ホールディングス体制への移行に向けて、積極的に取り組んでいきます。

今回最も大事なポイントである成長投資の継続に関しては、第1四半期に、2022年8月期第4四半期並みの大きな成長投資を実行し、エンジニア獲得のための広告投資を過去最大級の規模で継続しました。

昨年と大きく変わっている点として、2023年8月期を組織強化に対する戦略的投資期間と位置づけ、特に採用投資に注力した結果、採用投資額は前年比で132.8パーセント増となりました。

こちらは主にエージェントなどに支払う手数料がメインで、変動費であるためご安心ください。今後、第2四半期以降も採用投資を継続し、早期の戦力化を行うことで、来期以降の飛躍的な成長につなげられると考えています。

M&Aの検討実行に関しては、第1四半期中の2022年9月にDeProp(ディプロップ)社のM&Aを実行しました。今後も継続して戦略的なM&Aを積極的に実行していく予定です。当社のM&A戦略に合致する会社であれば、積極的にM&Aを行っていくというスタンスで進めています。

また、M&Aによる売上・利益に関しては、今期の当初予算に組み込んでいないため、M&Aを行うことは、特に売上予算に対してはポジティブに働く要因となると考えています。現状では、今まで当社が行ってきたM&Aは、当社の経営数値に対して非常によい貢献を行っているため、今後も同様のかたちでよい結果を生み出すようなM&Aに注力していこうと考えています。

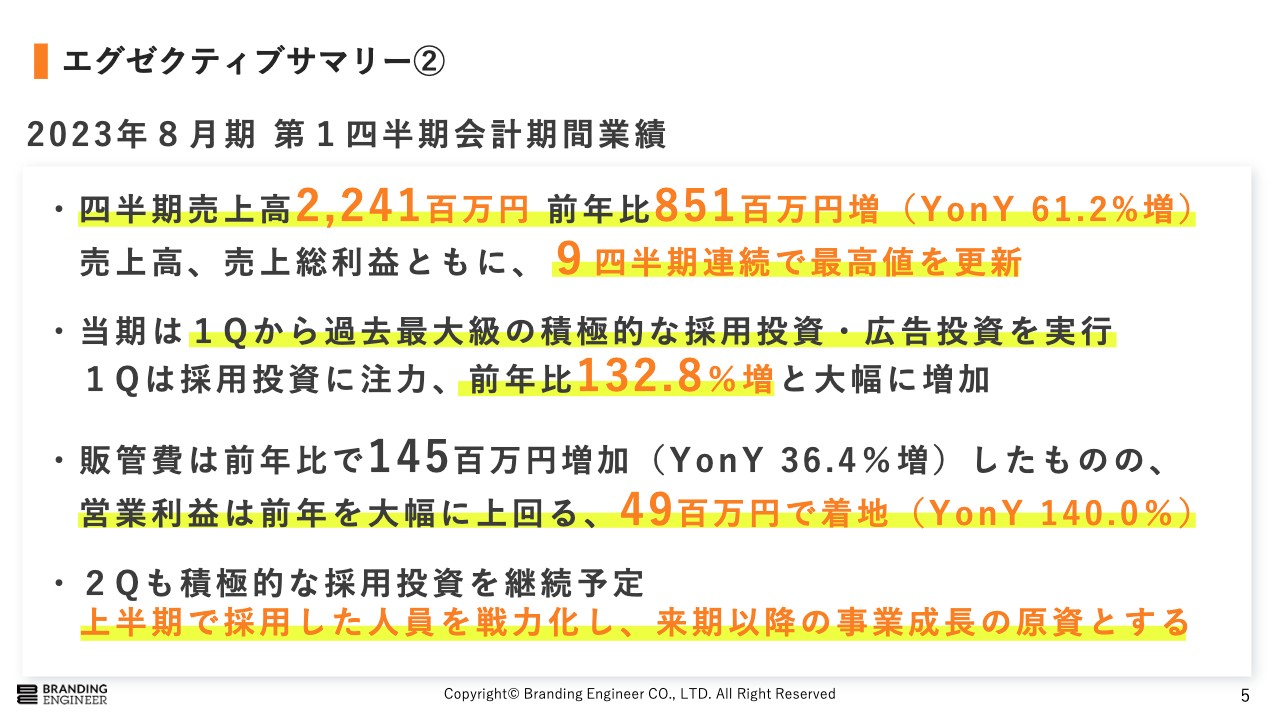

エグゼクティブサマリー②

第1四半期業績結果のサマリーです。第1四半期の売上高は22億4,100万円、前年比8億5,100万円増、比率では約61.2パーセントの大幅な増加で着地しました。売上高、売上総利益ともに9四半期連続で最高値の更新を継続しています。

先ほども触れたように、2023年8月期は第1四半期から過去最大級の積極的な投資を実行しています。主な内容としては、エンジニア獲得のための広告投資と、優秀な人材確保のための採用投資であり、第1四半期は特に採用投資に注力しました。その結果、採用投資額は前年比132.8パーセント増と大幅に増加しています。詳細はのちほどご説明します。

販管費全体で見ると、前年比で約1.5億円増加したものの、上場後から続けている積極的な投資による売上規模拡大を行った結果、営業利益は前年比140パーセント増の4,900万円と大幅な増加で着地しています。

第2四半期についても積極的な投資を継続する予定です。広告投資、採用投資を軸とし、並行して、採用人員の早期戦力化を図ることで、来期以降の事業成長の原資としていく考えです。

第1四半期は、戦略的投資タイミングとして見据えていたため、当初ここまでの利益が出る想定ではありませんでした。そのため、会社としては大変ポジティブな実績が出ていると考えています。

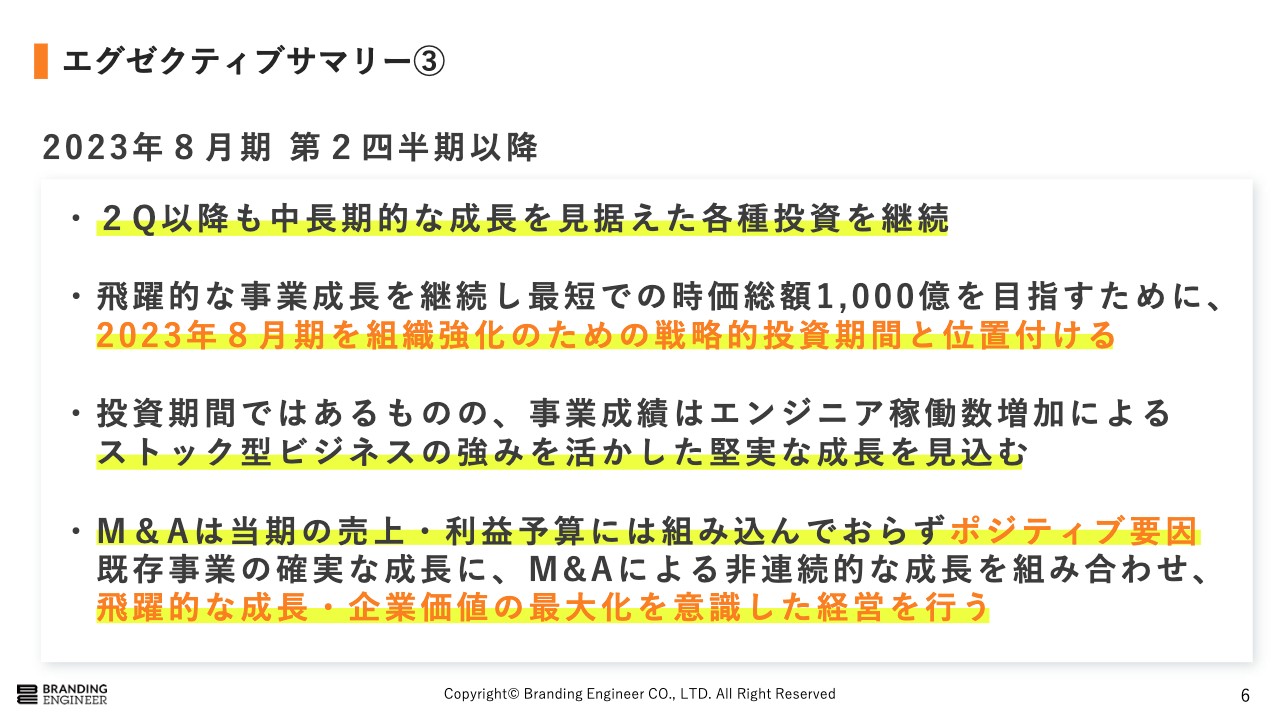

エグゼクティブサマリー③

第2四半期以降の方針です。これまでと同様に、今回もさらに積極的な成長投資を継続します。2022年8月期決算の場でもお伝えしてきたように、当社はまず最短での時価総額1,000億円を目指しています。その目標を達成するために、2023年8月期はさらなる組織強化を行うための戦略的投資期間と位置づけ、優秀な人員の採用や採用した人員の早期の戦力化、組織体制のさらなる見直しを図っていきます。

なお、投資期間ではあるものの、事業成績に関しては、これまでに集客したエンジニアの稼働数増加によるストック型ビジネスの強みを活かした堅実な成長を見込んでいます。

M&Aに関しても、先ほどお話ししたとおり、2023年8月期の売上・利益予算には組み込んでいないため、基本的には、もし進捗があれば当社の経営数値に対してポジティブであると捉えています。既存事業の確実な成長にプラスして、M&Aによる非連続的な成長を組み合わせることで、飛躍的な成長および企業価値の最大化を意識した経営を行っていきます。

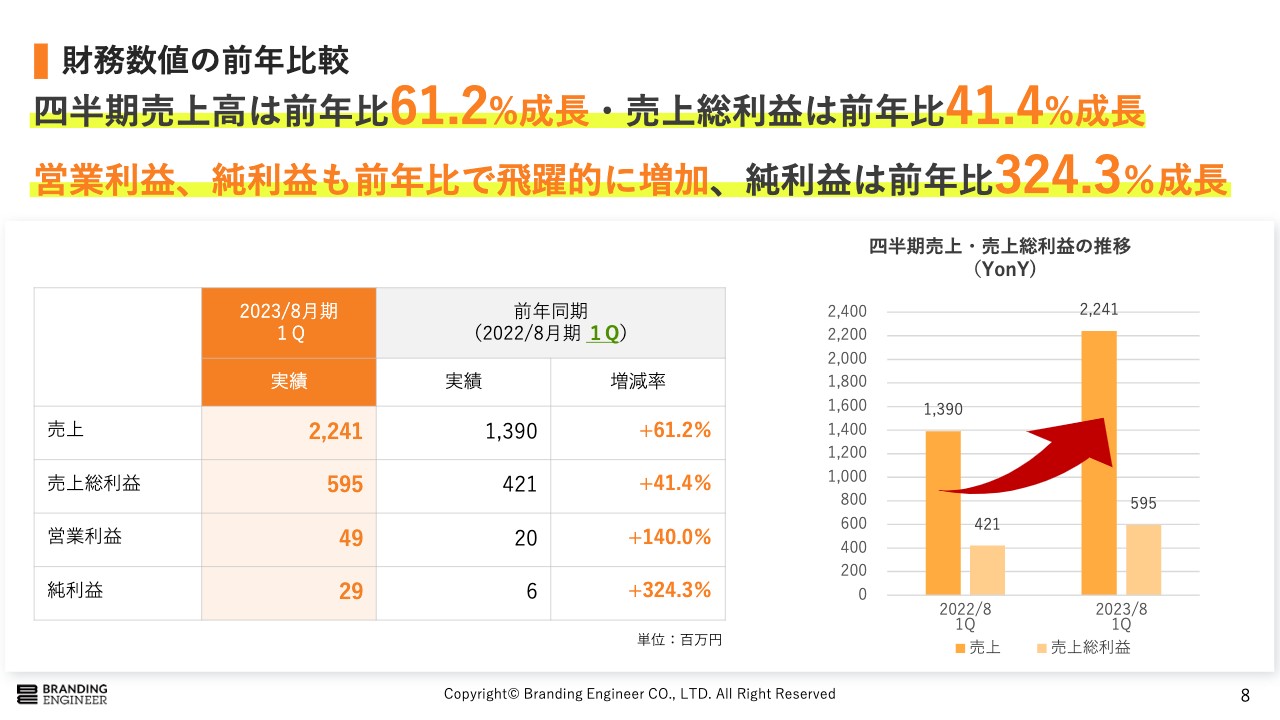

財務数値の前年比較

四半期の業績についてです。2023年8月期第1四半期の売上高は22億4,100万円と、前四半期で初めて超えた20億円を再び突破し、前年比61.2パーセント増と大きく上回るかたちで着地しました。右のグラフのとおり、売上・売上総利益ともに大幅な成長を達成し、それぞれ9四半期連続で過去最高値を更新しています。

また、営業利益、四半期純利益に関しても飛躍的に増加し、純利益は前年比324.3パーセント増と大幅に増加しました。

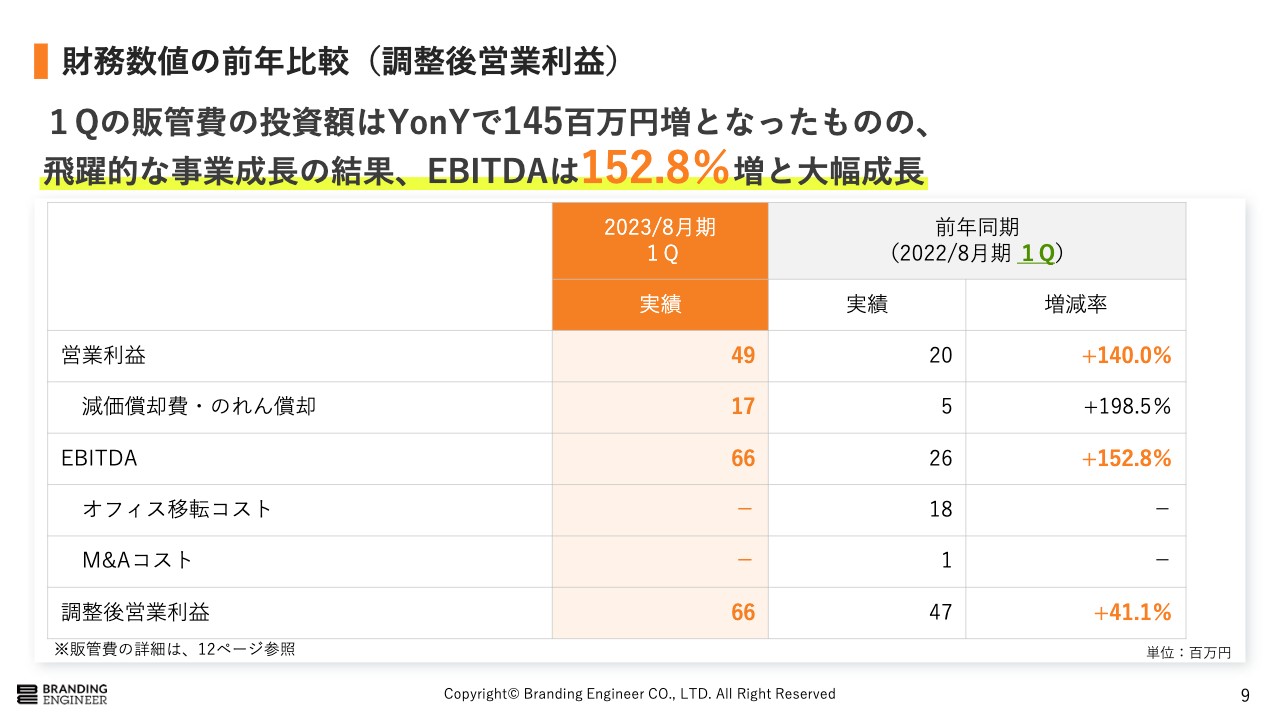

財務数値の前年比較(調整後営業利益)

EBITDAや調整後営業利益の前年比較をご説明します。EBITDAは、前年比152.8パーセント増の6,600万円となりました。販管費の投資額に関しては、主に採用投資を中心として前年比で1億4,500万円増えたものの、投資を行った分が事業成長につながることで、しっかりと利益を出すことのできる、攻めの経営ができています。

通期業績予想に対する進捗率

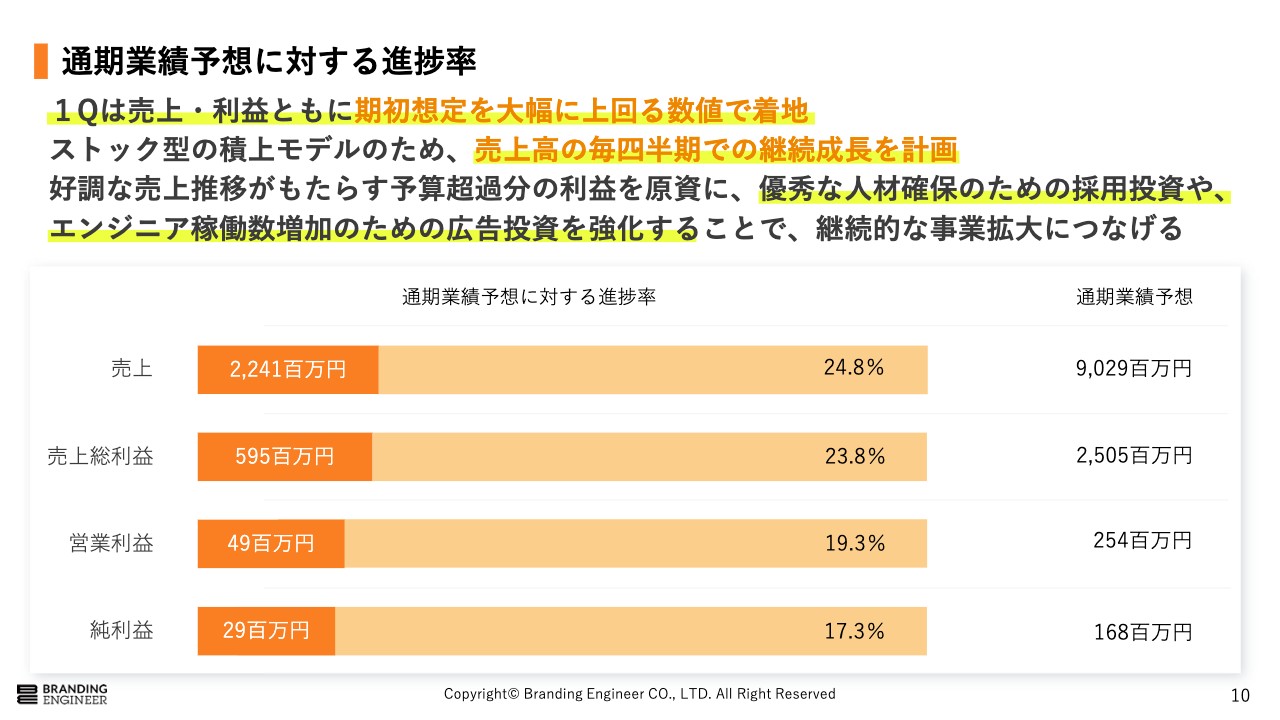

2023年8月期の進捗率です。第1四半期は売上・利益ともに非常に好調であり、期初想定を大幅に上回る数値で進捗しました。

当社はストック型の積上モデルのため、売上高は毎四半期の継続成長を計画しています。そのため、特殊要因がない状態であれば、上期より下期で売上が大きくなる状況であるため、第1四半期の時点で売上規模が約25パーセントで推移していることは、進捗としては非常にポジティブな傾向であると考えています。

好調な売上推移の結果、予算を超過した利益に関しては、それらを原資として追加投資を実行することで、継続的な事業拡大につなげていきたいと考えています。投資内容は、優秀な人材確保のための採用投資やエンジニア稼働数増加のための広告投資などです。

第2四半期以降も短期の利益を追うのではなく、中長期の利益を獲得するための投資を行う攻めの経営を続けることで、中長期的な成長を継続していきます。

四半期ごとの業績推移

四半期ごとの業績推移です。第1四半期は、売上・売上総利益ともに9四半期連続で過去最高値を更新しています。四半期売上高に関しては、22億円を突破し、前年比で61.2パーセント増という非常に高い成長率で着地しています。

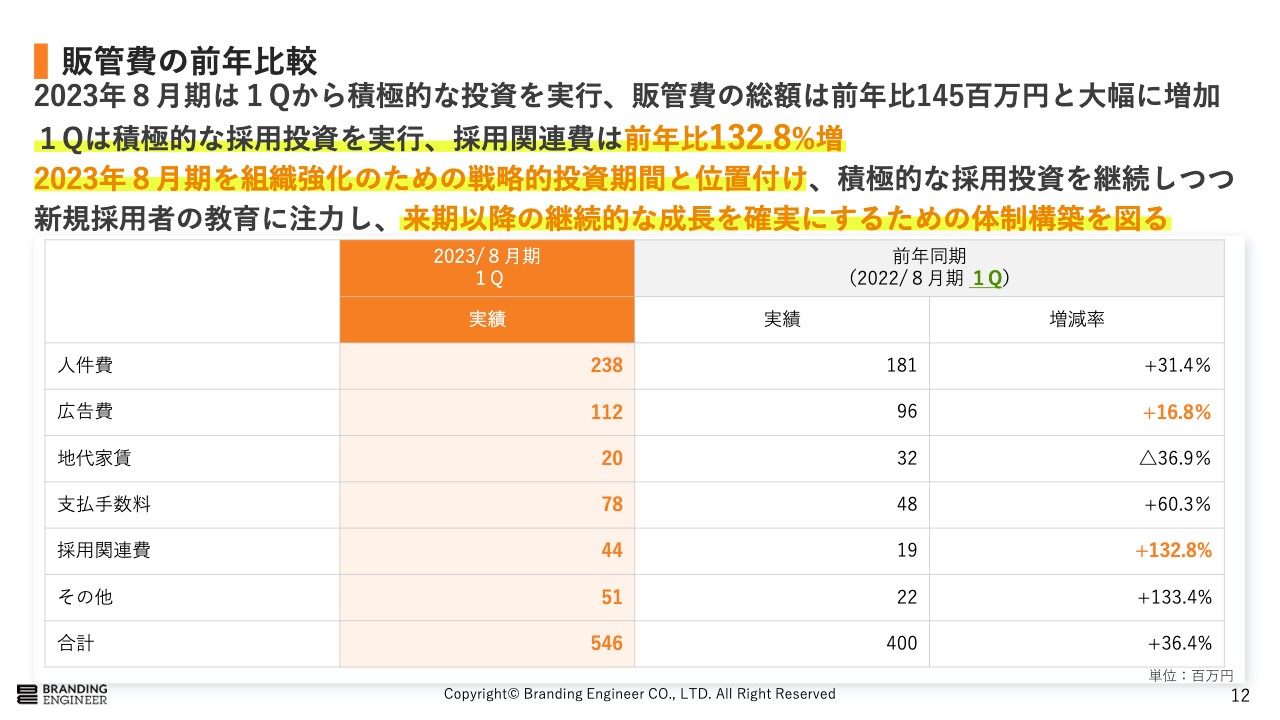

販管費の前年比較

販管費の前年比較です。2023年8月期は第1四半期から積極的な投資をさらに実行しています。販管費の投資額に関しては、前年比で1億4,500万円の大幅増加となりました。

第1四半期は特に、優秀な人材を獲得するための採用投資に注力しました。その結果、採用関連費に関しては、前年比で132.8パーセント増となっています。採用投資に関しては、主に転職エージェントの手数料となっており、入社月におけるその方の年収に応じた一時的なショットのコストとなります。そのため、事業を維持するために常時発生する費用ではありません。

今期はこのような採用だけにとどまらず、新規採用で入社した人材の教育にも非常に注力しており、来期以降の継続的な成長を確実にするための体制構築を図っています。

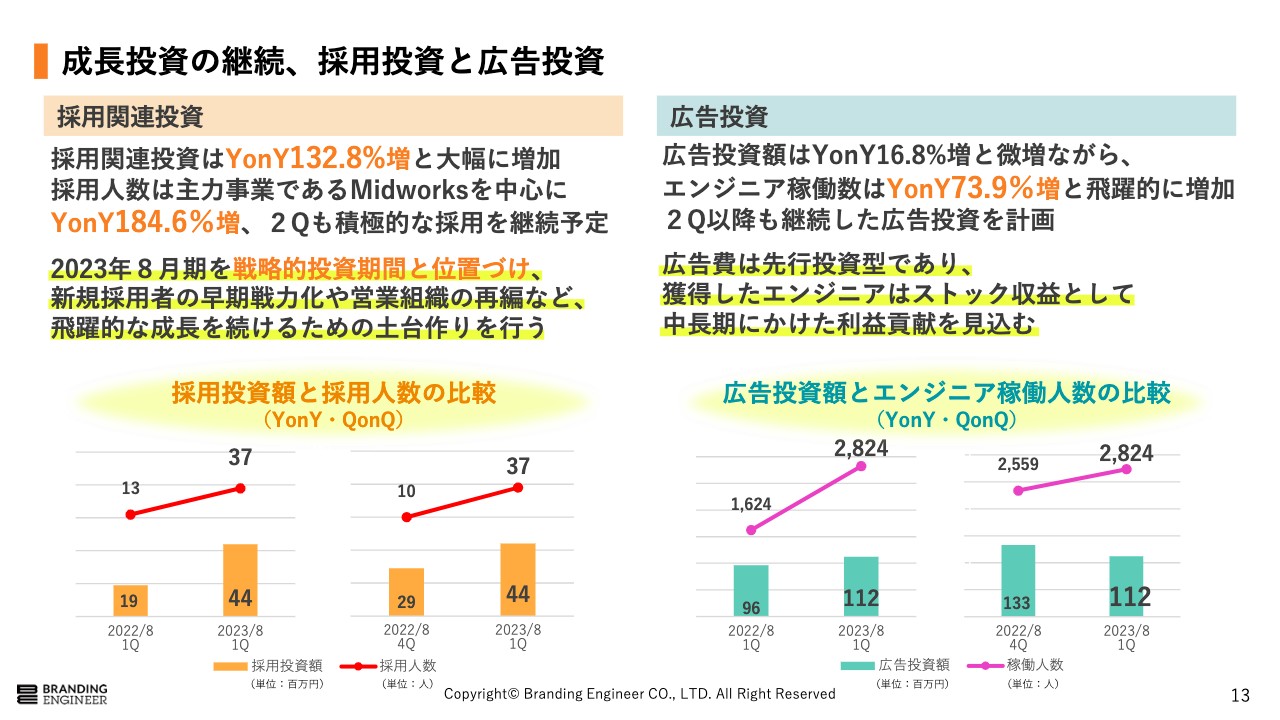

成長投資の継続、採用投資と広告投資

採用投資および広告投資に関して具体的にご説明します。先ほどお話ししたように、第1四半期は優秀な人材を獲得するための採用投資に注力しました。この結果、採用投資額は前年比で132.8パーセント増と大幅に増加しており、採用人数も主力事業である「Midworks」の営業人材を中心に、前年比で184.6パーセント増と大幅に増加しています。

また、前年第4四半期と比較しても大幅に増加しています。現状では、採用は非常にうまくいっていると考えており、第2四半期も積極的な採用を続けていきます。

当社としては、2023年8月期を組織強化のための戦略的投資期間と位置づけており、積極的な採用と新規採用者の早期戦力化を図ることで、来期以降も飛躍的な成長を続けるための土台つくりを行っていきたいと考えています。

また、現状採用している人員のほとんどが営業人材になっているため、売上に非常に貢献しやすい人員をメインに採用しています。

広告投資に関しても、前年比で16.8パーセント増と微増ながらも、エンジニアの稼働数は前年比で73.9パーセント増と大幅に飛躍しました。当社のビジネスモデル上、広告費は先行投資の性質が強く、広告投資を行ったことで獲得したエンジニアは1回の稼働で終了せず、継続して利益を生み出してくれます。したがって、ストック収益を獲得するための先行投資と考えることができ、獲得したエンジニアによる中長期にかけた利益貢献を見込むことができます。

2023年8月期は前年と比べて、採用関連投資を積極的に行っていく1年にしていこうと考えています。

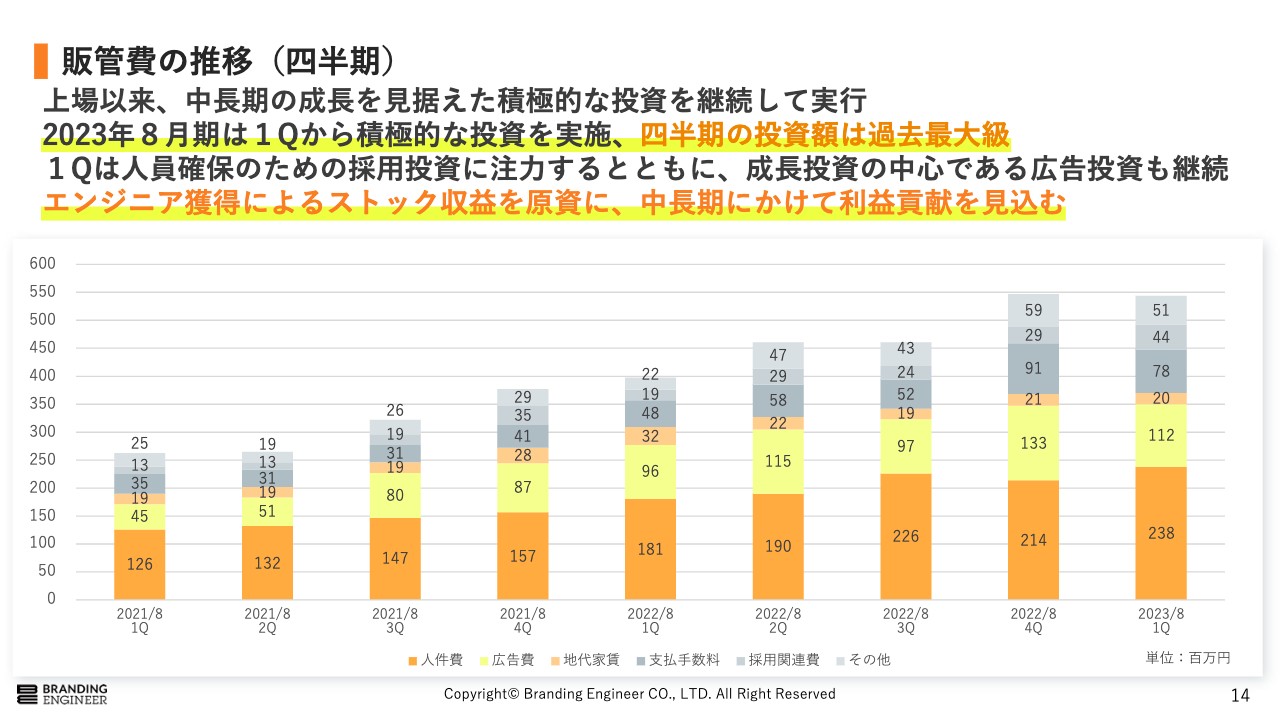

販管費の推移(四半期)

販管費の推移です。上場以来、中長期の成長を見据えた積極的な投資を継続して実行してきました。2023年8月期の第1四半期から、過去最大級の積極的な投資をさらに実行しています。内訳としては、こちらのスライドのとおり、採用投資、広告投資が主な増加要因となっています。

採用投資は先ほどもお伝えしたとおり、エージェントフィーなどの一時的な投資や、広告費も将来の売上獲得のための投資であり、こちらがないと売上規模が維持できないという性質のものではありません。

2023年8月期は、特に組織強化のための採用投資およびエンジニア獲得のための広告投資を行っていこうと考えています。ただし、広告費投資に関しては、2022年8月期に比べてあまり増資しておらず、広告費を大きく上げなくても着実に売上が上がる流れが構築できています。そのため、現状ではセールスの人材を獲得することで、さらに大幅な売上の飛躍を見込めると考えています。

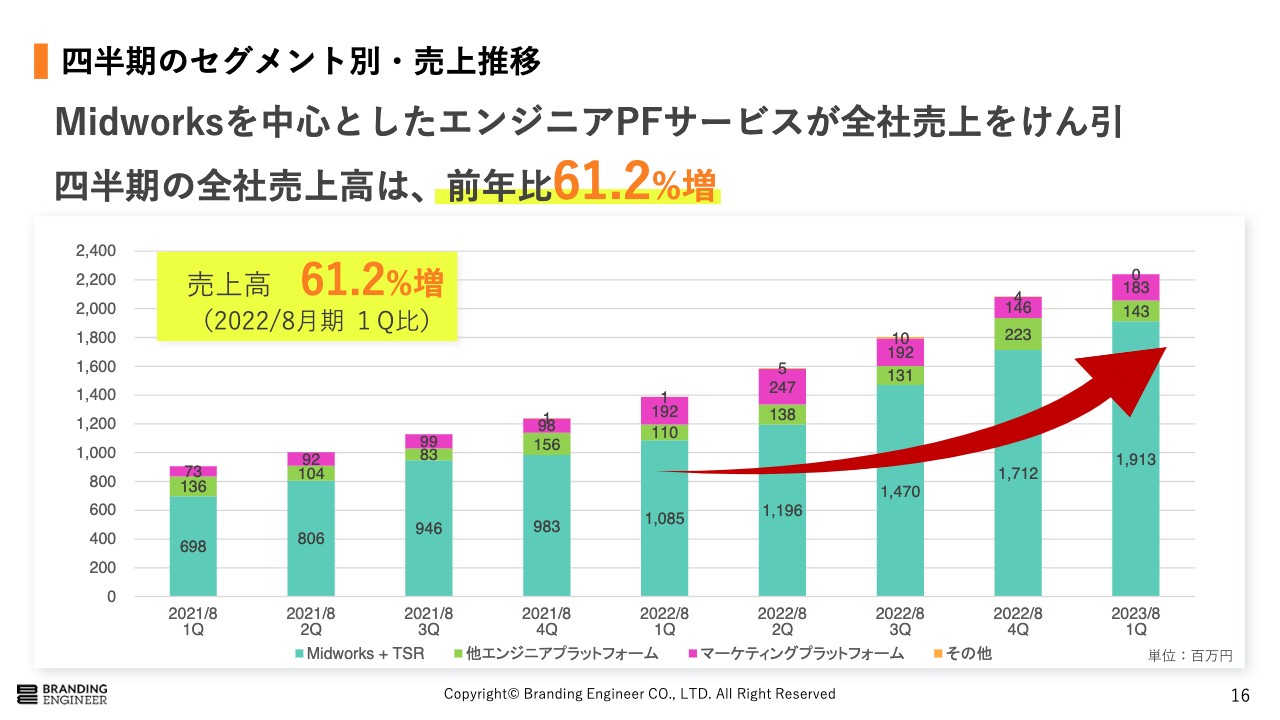

四半期のセグメント別・売上推移

四半期のセグメントごとの売上についてです。第1四半期は主にエンジニアプラットフォームサービス内の「Midworks」の売上高が全社売上を牽引し、四半期売上高は前年比61.2パーセント増加しています。

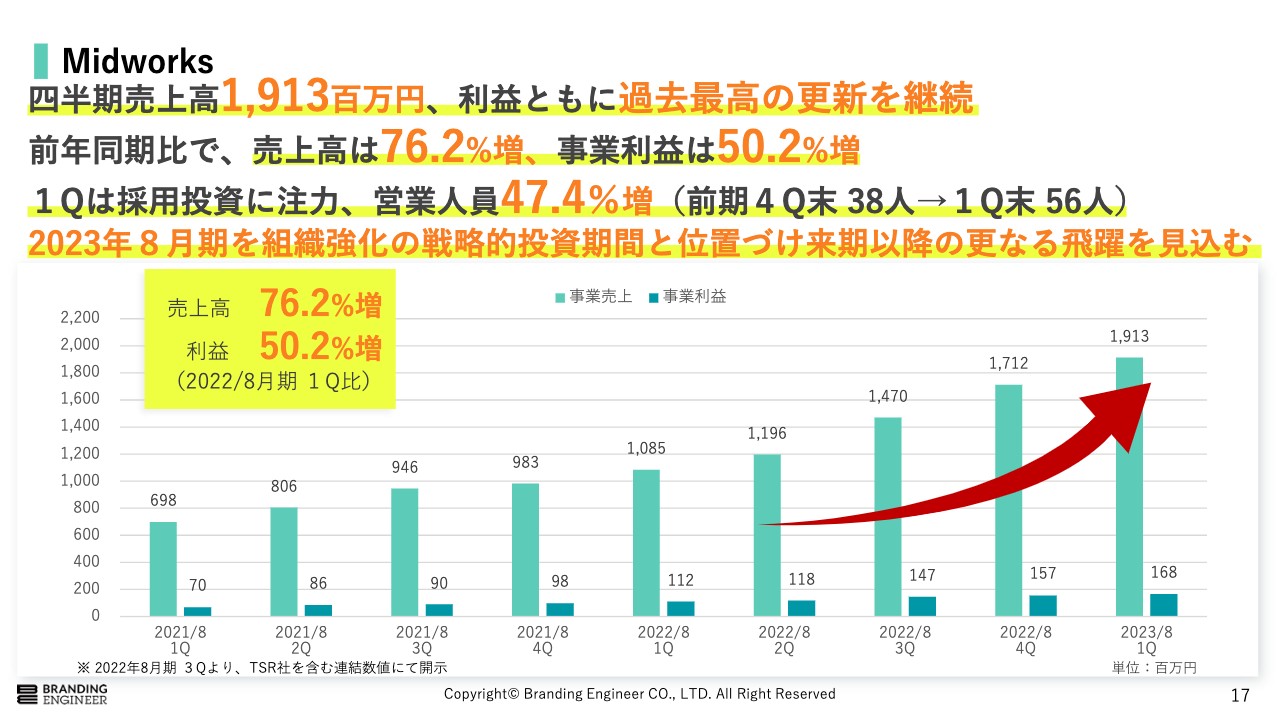

Midworks

「Midworks」の売上推移です。四半期売上高および利益ともに継続して過去最高値を更新しています。前年同期比で四半期売上高は76.2パーセント増加、事業利益に関しても50.2パーセントの増加と、大幅に成長できています。

前述のとおり2023年8月期も、第1四半期からエンジニア獲得のための広告費の投資は積極的に実施しており、将来の成長に向けた順調な事業運営を行えていると考えています。また、2023年8月期に関しては、さらなる事業成長のための組織強化の戦略的投資期間というかたちで、採用を強化しています。

その結果、2022年8月期の第4四半期と比較しても、営業人員は47.4パーセント増加しています。第2四半期以降は採用をさらに継続するとともに、採用した営業人員の早期戦力化を行うことで、来期以降のさらなる飛躍につなげていきたいと考えています。足元の現状でも、組織体制強化に注力している状態となっています。

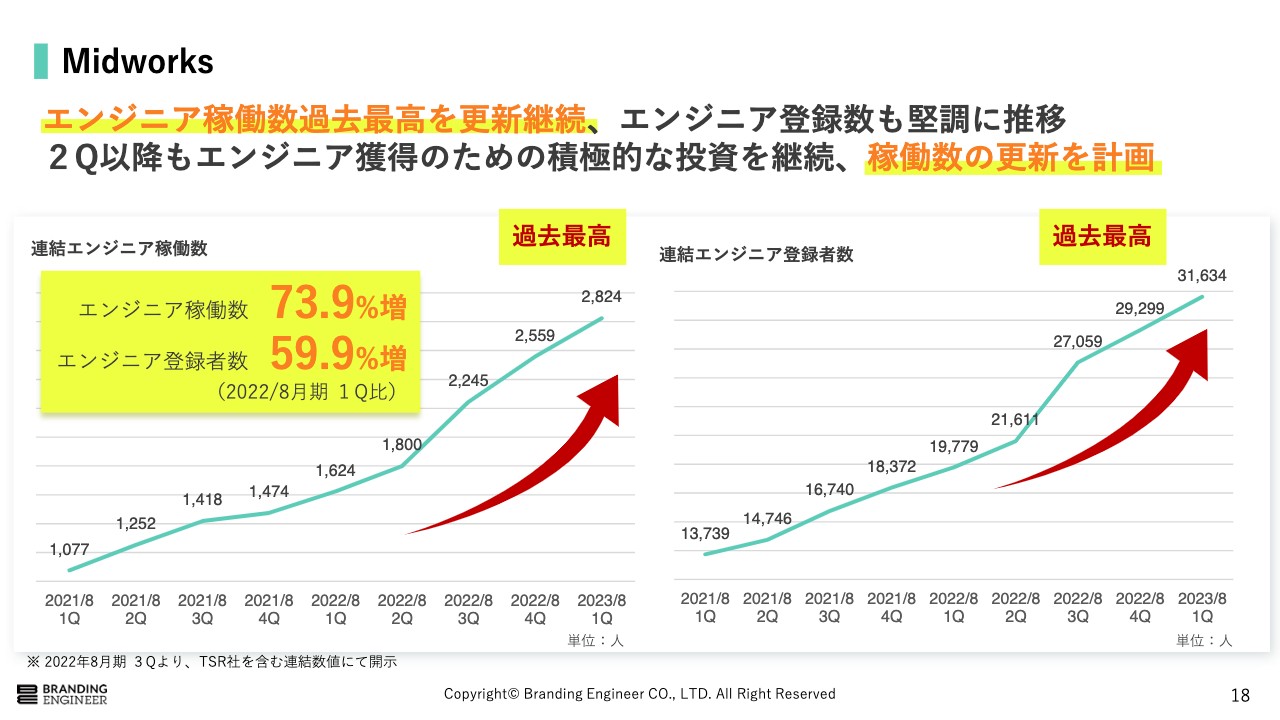

Midworks

エンジニア稼働数に関してご説明します。エンジニア稼働数も前年比で73.9パーセント増と、過去最高値を継続して更新しました。エンジニアの登録者数も前年比59.9パーセント増と、3万人を突破しています。

このように登録者数も堅調に推移しており、第2四半期以降もさらなるエンジニア獲得のための積極的な投資を継続し、稼働数の更新を計画しています。

2023年8月期の注力ポイント

2023年8月期の方針についてあらためてご説明します。冒頭でもお伝えしたように、2023年8月期はスライドの3点に注力して事業を進めていきます。3点の中でも特に、成長投資の継続の人件費、採用強化の部分により注目していただければと思っています。

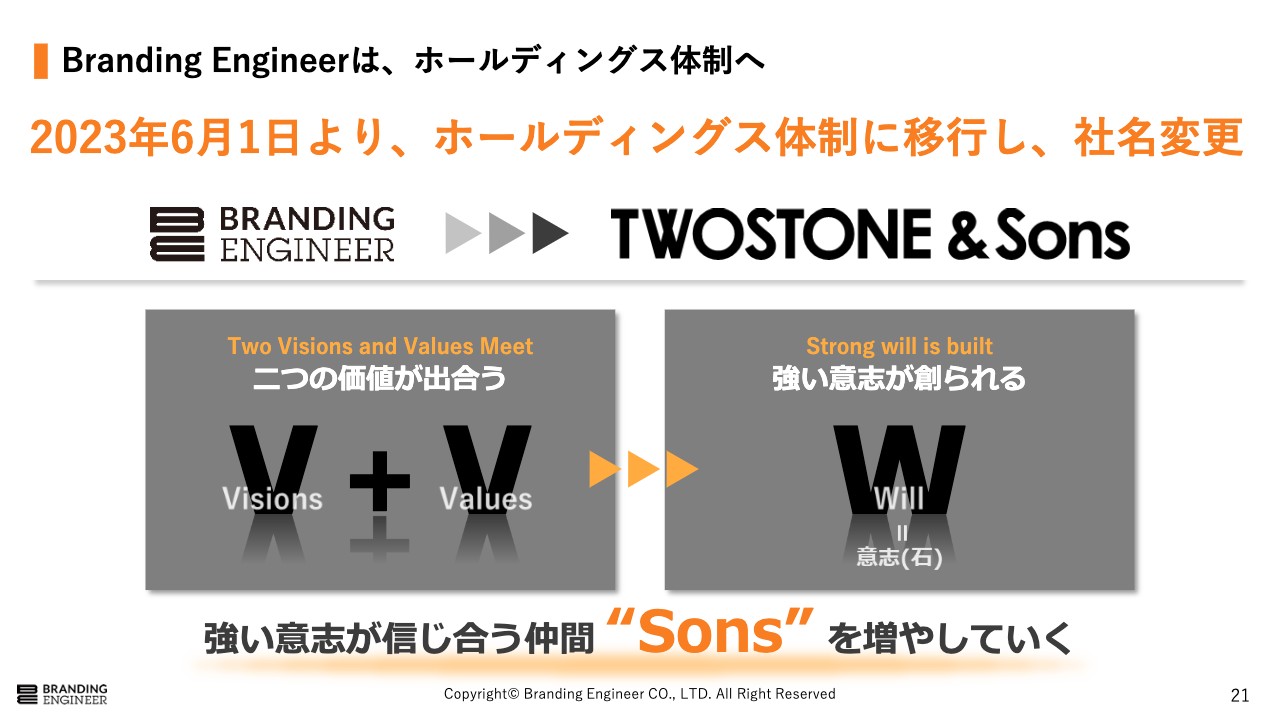

Branding Engineerは、ホールディングス体制へ

組織再編に関して詳しくご説明します。2022年11月に行われた株主総会で、2023年6月1日をもってBranding Engineerは、TWOSTONE&Sons(ツーストーンアンドサンズ)へと名称変更し、ホールディングス体制へと移行することが決議されました。

TWOSTONE&Sonsの社名には、創業期に、私と共同代表の高原がそうであったように、「異なる二つの価値が出会うことで強い意志が創られる。そして、信じ合う仲間を増やしていく」という意味が込められています。

私たちは常識にとらわれない、さまざまな価値観を内包しあえる仲間を増やすことで、ホールディングス全体として成長して行きたいと考えています。

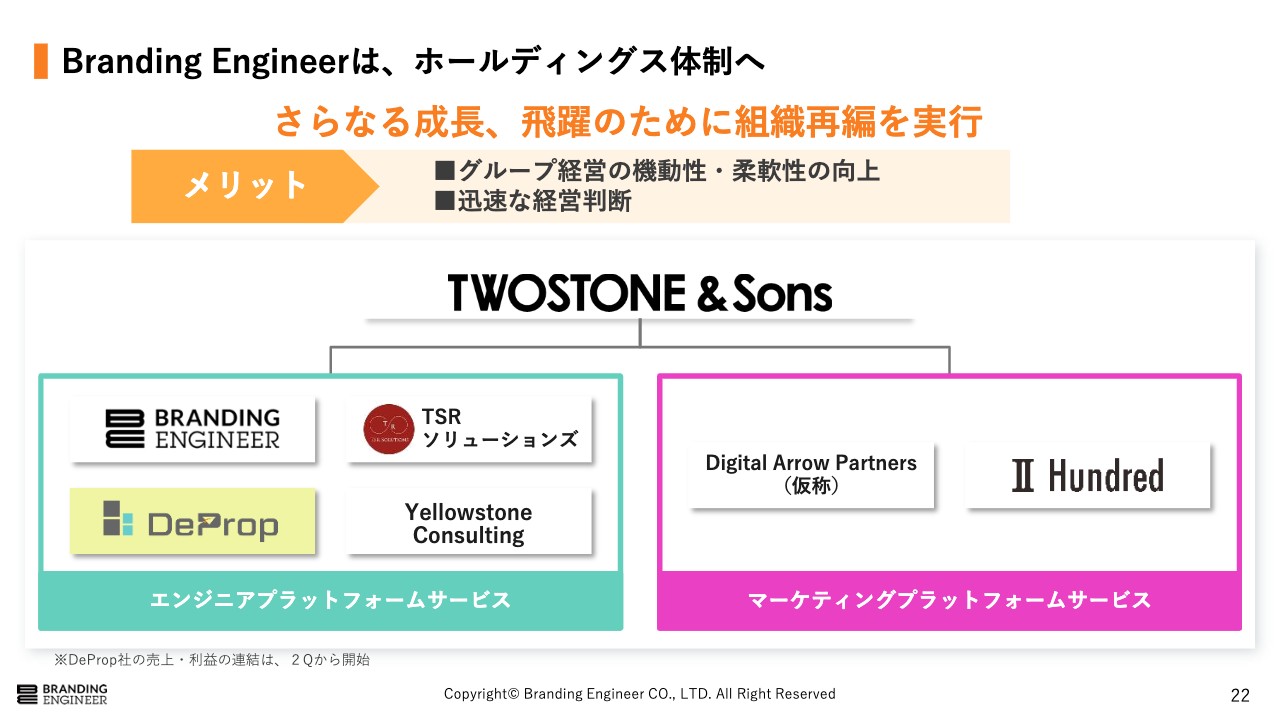

Branding Engineerは、ホールディングス体制へ

ホールディングス体制移行後の体制図です。TWOSTONE&Sonsの子会社として、エンジニアプラットフォームサービスの継承会社であるBranding Engineer社を中心とした企業群と、マーケティングプラットフォームサービスの継承会社であるDigital Arrow Parters(デジタルアローパートナーズ)社を中心とした企業群を配置するかたちを計画しています。

この体制変更により、グループ経営の機動性・柔軟性の向上、ならびに迅速な経営判断を実行できる体制を作り、さらなる成長、飛躍につなげていく考えです。

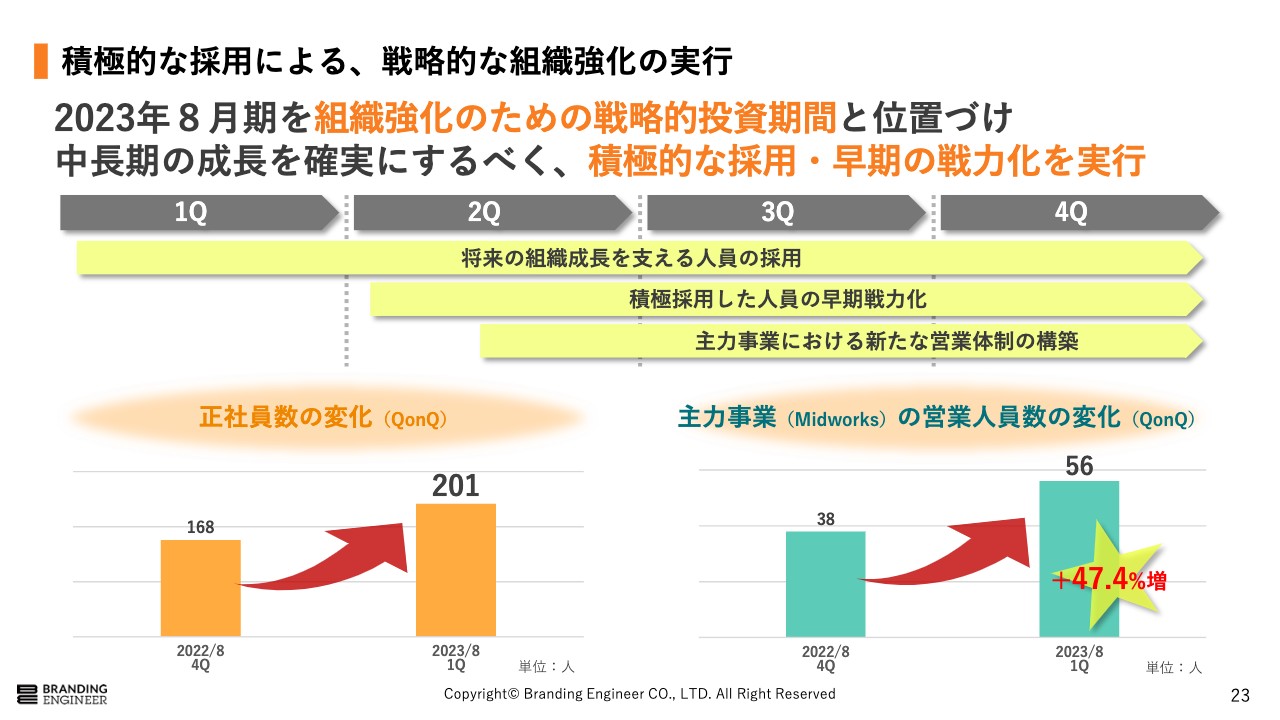

積極的な採用による、戦略的な組織強化の実行

2023年8月期の大きなテーマの1つである戦略的な組織強化の実行についてです。組織強化のための戦略的投資期間と位置づけることはこれまでお話ししたとおりですが、中長期の成長を確実にするべく、積極的な採用、そして早期の戦力化を実行します。

特に注力するポイントは、「将来の組織成長を支える人員の採用」「積極採用した人員の早期戦力化」「主力事業における新たな営業体制の構築」の3点です。

まず、第1四半期から組織成長を支える優秀な人員を採用します。そして、第2四半期から第3四半期にかけて、これまでに採用した人員を早期戦力化すべく教育を行います。第1四半期は多くの人材を採用したため、第2四半期は特に社員の戦力化に向けて重点的に注力していきたいと考えています。同時に、結果の出る営業体制の構築を実行していくことで、優秀な人員による強い営業組織の構築を図ります。

第1四半期に関しても、特にこの採用がうまくいっており、グラフのように正社員人数、および主力事業である「Midworks」の営業人員が大幅に増加しています。ここで、採用したポテンシャルある優秀な人員を第2四半期以降で育成するとともに、さらなる成長を確実にするための営業組織の構築を、第3四半期から第4四半期にかけて目指していきます。

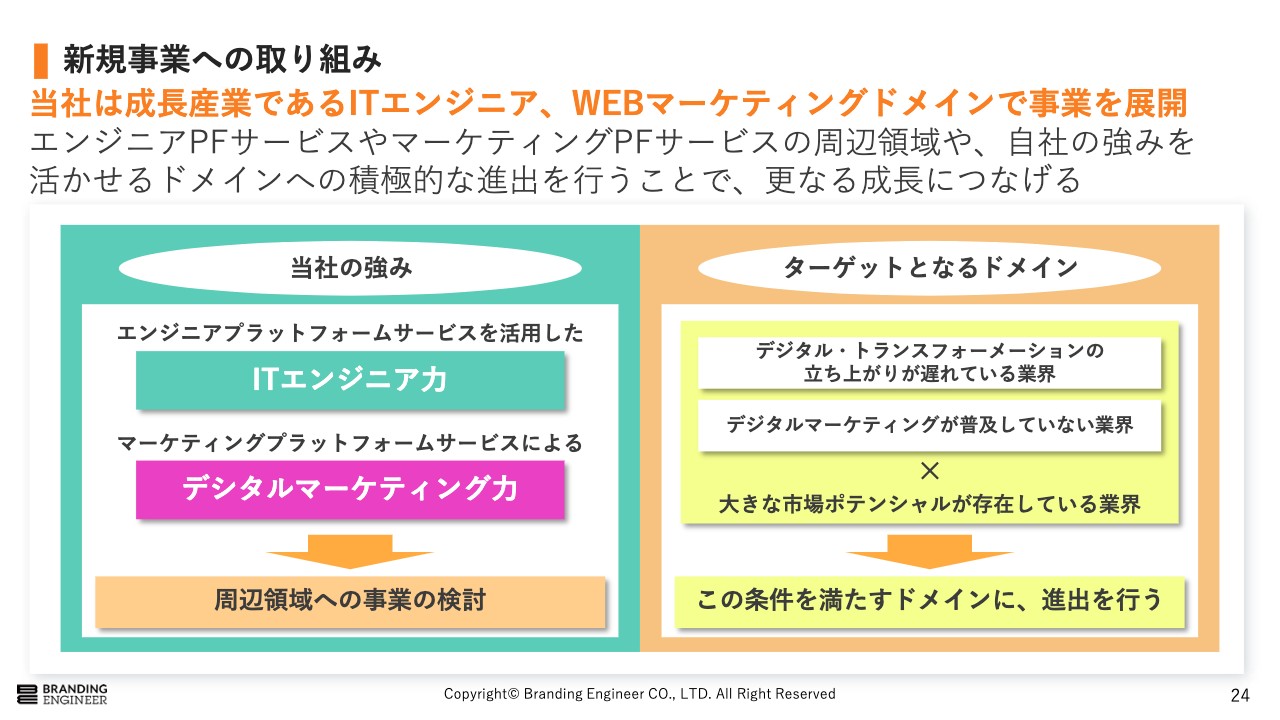

新規事業への取り組み

新規事業の方針についてです。当社はすでに成長産業であるITエンジニアおよびWebマーケティングドメインにおいて事業を展開しています。これは大きなポテンシャルであると考えています。当社としては、このポジションを活かした新規事業展開を行うことで、さらなる成長につなげていきたいと考えています。

具体的には、自社の得意領域であるエンジニアプラットフォームおよびマーケティングプラットフォームの周辺領域で新規事業の検討を行うとともに、当社の強みであるITエンジニア力およびデジタルマーケティング力を活かし、DXの立ち上がりが遅れている業界や、デジタルマーケティングが普及していない業界に対しても事業展開を検討していきたいと考えています。

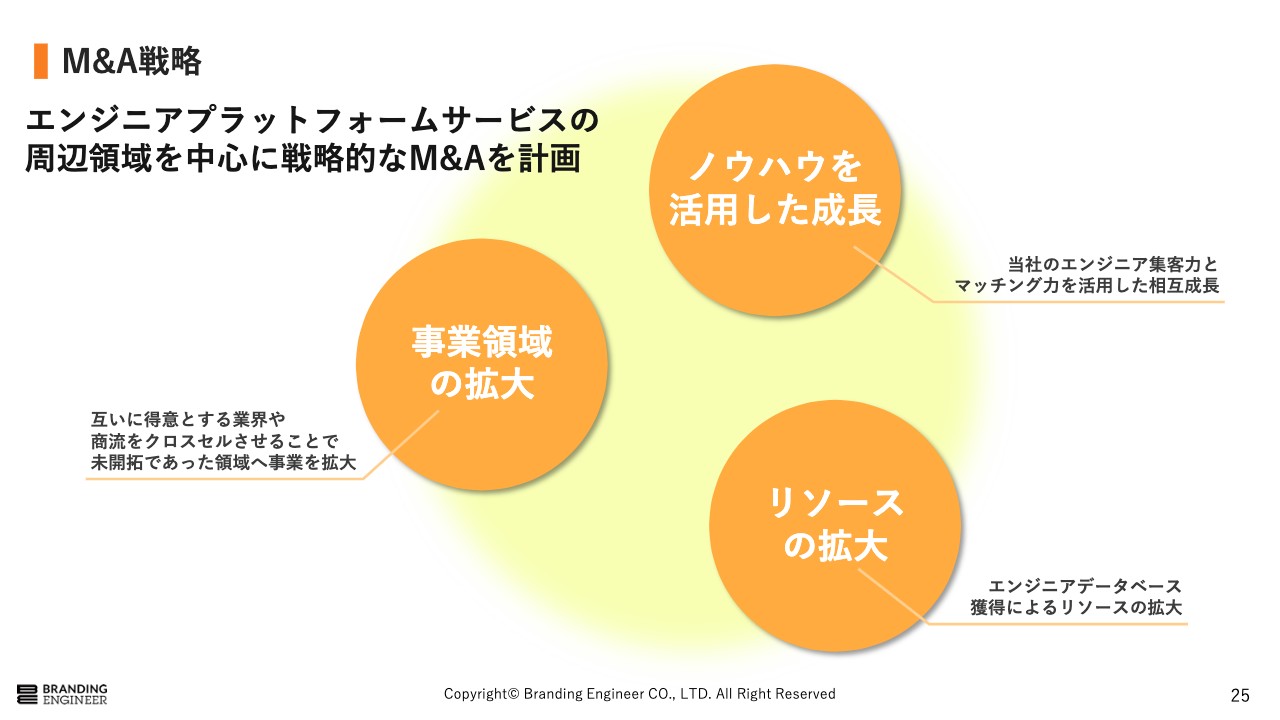

M&A戦略

M&Aの方針についてです。当社では、M&Aは飛躍的な成長を遂げるための重要なファクターの一つであると考えています。2022年8月期に行ったTSRソリューションズ社や、第1四半期で行ったDeProp社のM&Aのように、当社が展開するエンジニアプラットフォームサービスの周辺領域を中心に、戦略的なM&Aを実行していきたいと考えています。

具体的には、M&Aには次の3つの効果があると考えています。

1つ目は、ノウハウを活用した成長です。当社はエンジニアの集客力とマッチング力を得意としているため、当社が集客したエンジニアを買収先の企業が保有する案件へとマッチングすることにより、相互に成長できると考えています。

2つ目は、事業領域の拡大です。当社とM&Aの相手企業が互いに得意とする業界や商流をクロスセルさせることにより、互いに未開拓であった領域へと事業を展開し、相互成長できると考えています。また、それにより案件の幅をさらに拡張することができると考えています。

3つ目は、リソースの拡大です。M&Aの相手企業が保有するエンジニアデータベースを活用できることにより、当社グループ全体としてのエンジニアリソースの拡大が見込めます。その結果、グループ全体の売上拡大につなげることができると考えています。

また、デューデリジェンスの方針としても、M&Aの相手企業が保有しているエンジニアがどのような単価でお客さまと参画しているかがすぐわかるため、当社側の案件と見比べて、アップセルができるかどうかを考えます。そして、その相手企業がすでに持っている案件についても、当社のエンジニアが入ればさらに単価向上ができるかどうか、この考え方を主にデューデリジェンスの指標として見ています。それにより、PMI、買収後の企業価値向上が非常に高くなると考えています。

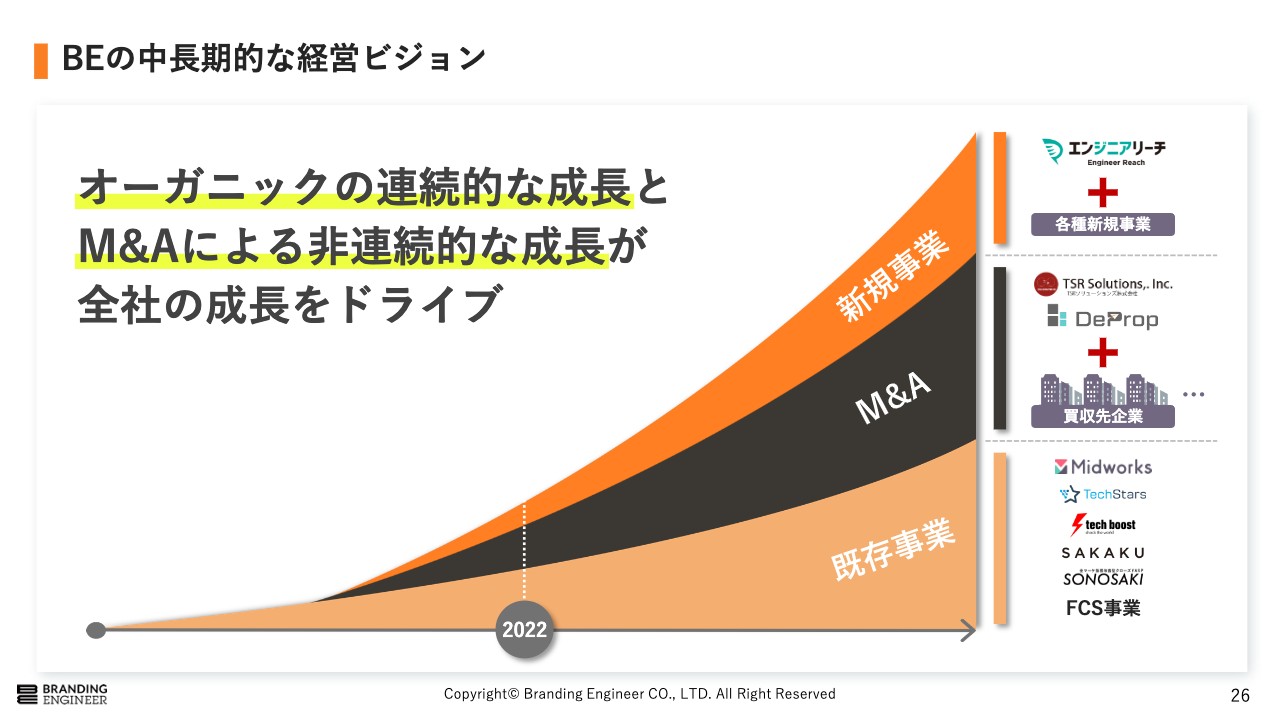

BEの中長期的な経営ビジョン

これまでの内容を踏まえ、当社グループとしては既存事業の連続的な成長と、M&Aや新規事業による非連続的な成長を組み合わせることにより、中長期的に全社の成長を達成していきたいと考えています。

以上が、2023年8月期第1四半期決算説明の発表内容となります。以下のスライドには、ESGへの取り組み並びにAppendixとして多くの補足情報を記載しています。ご一読いただけますと幸いです。

本日の発表はできる限り大まかにご説明し、このあとの質問時間を長く設けることにより、みなさまのご理解を深めることができる機会にできればと思っていますので、何卒よろしくお願いします。

質疑応答:DeProp社の売上計上時期について

「DeProp社の売上が計上されるのはいつになりますか?」というご質問です。

直近の第1四半期に買収したDeProp社に関してのご質問です。DeProp社は第2四半期からの売上計上を考えています。ただし、規模が非常に小さいため、2023年8月期の業績に与える影響は少ないと考えています。

質疑応答:今期の人材採用の進捗について

「今期の人材採用の進捗は計画どおりに進んでいると考えていますか? 現時点での費用や人数、人材教育など採用の課題はあるのですか?」というご質問です。

2023年8月期の人材採用に関しては、順調というよりも、第1四半期から想定を上回り非常によい採用ができています。よい採用ができている分、確かに現状の採用投資額に関しては多少アッパーしている状態ではありますが、第1四半期の利益進捗はそれを上回ることができているため、そこは特に問題ないと考えています。

ただ、採用はうまくいきましたが、採用した人員に関しての組織体制の構築や営業力の強化が非常に大事になっています。一人ひとりのメンバーについては非常によい採用ができているため、あとはチームとして勝っていけるかどうかです。今はこの組織強化を同時に進めていますので、これが来期以降に大きく機能していくと考えています。

質疑応答:人材教育の状況について

「採用した人材の教育状況について教えてください。御社の規模から採用人数はかなりアクティブであると感じましたが、一方で採用した人材の教育のために現場のリソースが削られ売上を落とすケースを心配しています」というご質問です。

現状、まさに当社もそのようなケースにならないように教育の状況を精査しています。

まず計画の前提としては、人材を増やしても問題ないタイミングを昨年から継続して見計らっています。2022年8月期は広告投資を特に強めたため、人材採用の部分に関しては2023年8月期ほど注力していませんでした。しかしながら、今の組織体制の中で人材を採用すれば、教育できるスピードが非常に上がると考えています。

そのため、昨年とはまったく違う状況です。人材が入ってきて教育して、そこから戦力化するまでの期間は、前年比で考えると非常に速いスピードでできると考えています。入社してすぐに結果を出すことはもちろん難しいのですが、通常の会社よりも数ヶ月以上早くパフォーマンスが出ると考えています。

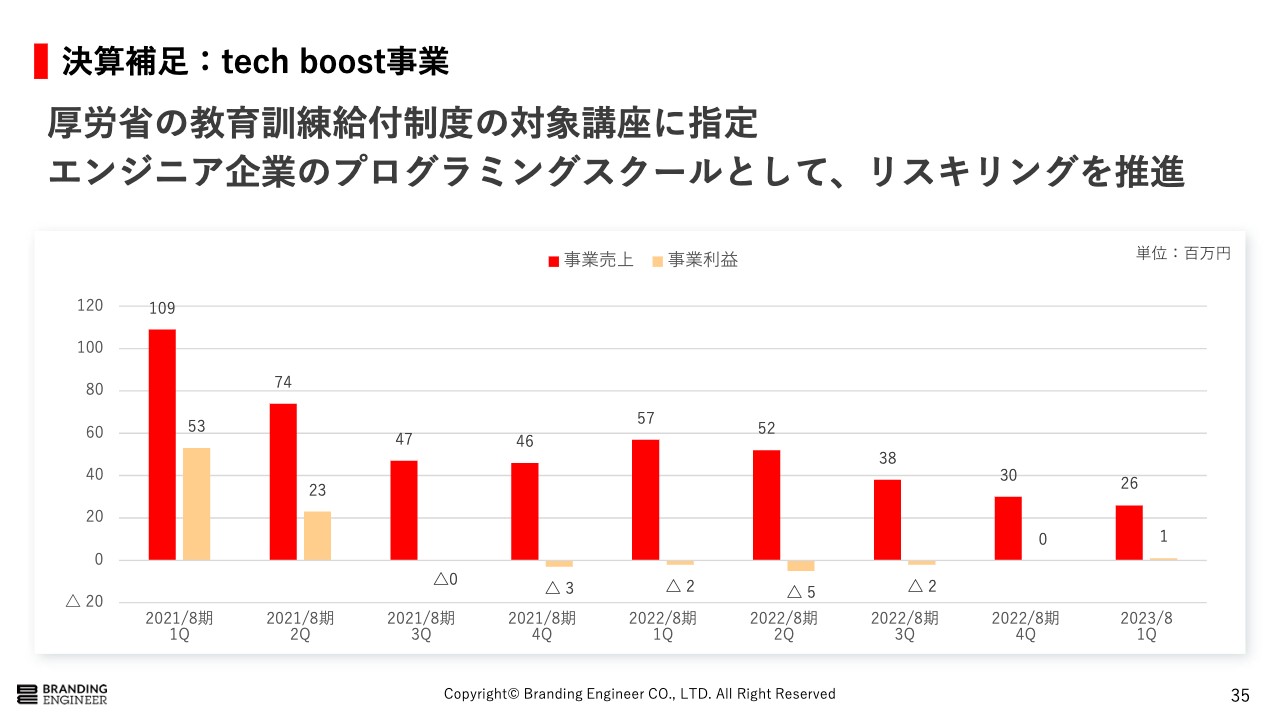

質疑応答:tech boost事業の売上について

「tech boost事業の売上が頭打ちのように見えます。これは計画されたものですか? 『Midworks』の成長性と対になる事業にもかかわらず、売上が伸びていないことに疑問を感じました」というご質問です。

tech boost事業に関しては、毎決算時にご説明したとおり、売上、利益が黒字維持状態くらいでしたらこのまま続けていきたいと考えています。「tech boost」で入口をおさえることにより、「Midworks」でエンジニアを獲得できていたり、認知度が上がっている現状があります。

正直に言えば、tech boost事業とMidworks事業ではビジネスとしてどちらが収益を出しやすいかというと、Midworks事業であるのは間違いないです。しかしながら、「Midworks」につなげるためには、「tech boost」の存在は非常に大事だと考えています。

ただ、足元でコロナ禍が落ち着き、ユーザーの伸びが見えてきているため、「tech boost」に関してもリソースを強化していくことを考えています。

質疑応答:具体的な人材教育について

「積極採用した人材の教育とありますが、具体的にどのように教育していくかたちになりますか?」というご質問です。

こちらはかなりマイクロな教育をしていると思っています。1人あたりに対してきちんとリーダーを設けることにより、デイリーベースでマイクロマネジメントをしているかたちになっています。

具体的な教育としては、まずエンジニア業界のリテラシー向上があります。今回は即戦力な営業出身者を採用しているため、営業の基礎ではなく、この業界特有のリテラシーの吸い込みなどが主な部分になると思っています。

また、当社は営業活動を行っていく上で社内システムを多く使っています。この社内システムの使い方も教育が必要になっています。このような部分などに具体的な教育をしています。

質疑応答:案件の商流や上流人材の活用について

「前回の決算発表では案件の商流を上げることや、PMなど上流人材の活用などもありましたが、その進捗はどのようになりましたか?」というご質問です。

今は非常によい状況になっていると思います。今回の資料では公開していないため、具体的な数値感は控えますが、商流に関してもプライム案件が次々に増えてきています。PMに関しても、上流の案件が非常に増えている状態になっているため、案件幅は大幅に拡大してきていると考えています。

質疑応答:離職防止策について

「採用がうまくいっているとのことですが、離職率の高さが気になります。離職防止策について教えてください」というご質問です。

そもそも社歴やメンバーが若い組織であるため、正直なところ会社として離職率を気にしていないのが本音ではあります。また、離職率の計算の定義の問題として、当社のような設立から年数が短い会社や若手が多い会社は離職率が高く出ることがあります。

独自にベンチャー業界の離職率を調べたところでは、当社の数字も特段問題ない数字だと思っています。今の時代、特にIT業界で終身雇用で働く方は非常に珍しいため、数年単位でのある程度の組織の活性化や人材の流動化はネガティブではないと考えています。

ただ、優秀な方だったり、優秀な若手の方に当社を選んでもらえるかたちにするとともに、当社でのやりがいや当社に残る意味を作っていかなければならないとも思っています。そこは随時、経営陣で画策し、人事部とも連携しながらしっかりと拡充しています。

質疑応答:大手SIerやエンド企業の開拓について

「以前の発表で、大手SIerやエンド企業の開拓に力を入れるとありましたが、その後の進捗を教えてください」というご質問です。

こちらも上場後から着実に増えてきています。間違いなく上場後から当社のお客さまの大手の割合は非常に増えてきていると考えています。

ただ、まだ業界の中では多いわけではないため、大手SIerエンド企業をもっと開拓することにより、客単価の向上や案件のバラエティの豊富さにつながります。当社のエンジニアのデータベースは他社に比べても非常に豊富なため、ここはさらに売上の規模を拡大化できると考えています。

そのために、第1四半期に営業人員の採用を強化しています。そこが来期以降に大きく機能していくことを期待しています。

質疑応答:インフレについて

「経済動向として、インフレが強まってきているように思えます。河端代表として、どのように受け止められていますか?」というご質問です。

現状ではインフレが強まってきていることに対し、私は比較的ネガティブではないと考えています。特に今、政府が賃金の向上を掲げています。それに伴い、直近では他社も賃金の向上を反映させています。

当社のような人材ビジネスでは、賃金の向上が行われることにより、粗利率は上がらなかったとしても、単価が向上することにより、テイクレートの粗利額という絶対値の数字が上がるビジネスモデルのため、ビジネスとしては非常によいと思っています。

何よりも当社はBranding Engineerという名前であり、エンジニアの価値を向上させていきたいという思いもあり、エンジニアの報酬額をさらに上げていきたいと考えています。

エンジニアの報酬が上がれば、会社としての利益もさらに向上し、社内のメンバーに対しての報酬も上げられ、全員がプラスになると思っています。そのため、インフレに関しては特段意識していないのが現状です。

質疑応答:M&A資金の確保について

「先行費用を投下しながらM&A資金を確保していく方法、考え方を教えてください」というご質問です。

M&A資金に関しては、まさにインフレが起きていくと銀行からの金利は上がります。しかしながら、当社のバランスシートは非常に健全な経済状態だと考えています。M&Aをする会社を担保にするなど、さまざまな手法で銀行からの融資を非常に受けやすくなっています。

そのため、現状エクイティファイナンスをするほどの大きな調達は必要ないです。当社が買える規模感の会社としては、銀行などと組むことにより、大概は資金調達・買収することができるため、先行費用とはまったく違うかたちでM&Aを捉えています。

この先行費用の部分に関しては、あくまでも当社のP/Lで生み出していく資金の上振れた部分を広告費や採用投資に回していきます。同時に、買収するそもそもの資金に関しては、銀行などのデットファイナンスを組み合わせることにより、経営判断として着実に安全に行っていくことを考えています。

質疑応答:上流人材の不足について

「昨今、PMなどの上流人材の不足が深刻化しています。御社は教育事業も行っているため、それと関連してPMの教育などを行うのはいかがですか?」というご質問です。

おっしゃるとおり、非常に人材不足になっていると考えています。人材の教育に関しては検討する余地があると思っているため、今後もいろいろと検討していこうと考えています。

質疑応答:金融相場における戦略について

「時価総額1,000億円を目指して生み出したキャッシュを投資に回す姿勢はすばらしいです。マーケットの地合いも時価総額の変動要素として大きいと思うのですが、今年後半から来年前半に訪れると想定される金融相場で利益を出すための戦略があれば、話せる範囲でお聞かせください」というご質問です。

これは少しマクロな話になりますが、私は株式市場で個別株を数多く取引するくらい大好きで常に見ています。2022年の株式市場は非常に地合いが悪かった1年であったと思います。主にコロナ禍で金融緩和が行われ、市場に流れるお金が潤沢になったおかげで、昨年は非常にインフレが強まり、主にアメリカを中心とした金利上昇からの金融引き締めが行われることにより、株式市場は非常に冷え込んだ1年になったと思っています。

現状では、経済指標を見ても明らかに不景気が進行しています。わかりやすく不景気が進むと、どの国も金融緩和政策を取りますので、アメリカも今年の後半にかけて着実に利下げを行っていくのではないかと考えています。

私は2023年の中旬以降にこれ以上悪くなることはないかと思いますし、実際インフレもピークが見えてきていると考えています。2023年の金融相場に関してはまだ何とも言えませんが、日銀に新総裁が就任することもあり、マーケットを注視しながら変化に合わせた施策、経営を行っていく必要があります。

ただ、私たちは株価をコントロールすることはできないため、まずは何よりも業績を上げる、組織を強くしていくことが一番大事だと思っています。業績を上げることで、市場でみなさまに認知していただける会社になり、IR活動も強化することで、企業価値の向上に努めていきたいと考えています。

質疑応答:ホールディング体制移行後の事業棲み分けについて

「ホールディング体制に移行したあと、4つのエンジニア事業はそれぞれどのように棲み分けするのですか?」というご質問です。

こちらについては、例えば上流、中流、下流など、その会社ごとにある程度変化を持たせたいと思っています。やはり会社の規模が大きくなると、リーダー陣のイニシアチブや責任の部分がブラックボックスになりがちなため、大きくなり過ぎないよう組織を切り分けて、一人ひとりに主体性と責任感をしっかり持たせることが大切です。

社員にやりがいを与えて貢献度をできる限り見える化し、報酬にもしっかり反映させることで、全員が「Win-Win」になるようにしていこうと考えています。

質疑応答:メタバースへの具体的な取り組みについて

「メタバースの記事が出ていましたが、具体的にはどのようなことをするのですか?」というご質問です。

特にこのWeb3の領域はIT業界で非常に盛り上がっています。最近FTXという世界最大級の取引所の大きな事件もありましたが、それでもビットコインの価格は根強く維持されており、中長期で考えるとまだ拡大していく余地があると考えています。

このWeb3に取り組む人材は、当社が抱えるWebエンジニアです。エンジニアたちはメタバースやWeb3領域に大変興味を持っており、この案件に特化したサービスには多くのニーズがあることから、良い案件をエンジニアに随時提供していきたいと考えています。

ただし、Web3領域の案件の多くがエンジニアに勧められるようなものではないのが現状ですので、そこは当社企業側が案件をしっかり審査して供給するべきだと考えています。当社が間に入るメリットやバリューは大きいため、今後も強化していきたいと思っています。

質疑応答:エンジニア稼働数が伸長した要因について

「エンジニア稼動数が飛躍的に伸びている要因を、内部の施策と顧客の評価の観点から教えてください」というご質問です。

まず内部の施策に関してですが、当社はエンジニアファーストの考えを徹底させています。したがって、エンジニア側からの要望への対応も強化していますし、どのようにすればエンジニアがよろこぶのかを第一に考えています。

エンジニアの単価を上げたり、エンジニアのやりがいを大きくすることで、顧客企業でのパフォーマンスも上がっていくと考えているため、エンジニアの満足度を上げるための要素を何よりも徹底的に分析しています。

ここがやはり営業人員のリソースと紐付かなければいけないところであり、2022年8月期以上に成長していくためにも、人員の拡充を強化していこうと考えています。

顧客評価に関しては、顧客側ではなくエンジニアの満足度を上げることで、最終的に顧客の評価も上がっていくと考えています。もちろんレスポンスを早くするなど、通常の顧客満足度アップにつながるような営業を行うことが前提ではありますが、顧客側に寄り添うよりもエンジニアファーストで考えています。エンジニアの満足度を上げることでパフォーマンスが上がり、顧客満足度が上がるという良質な循環を作っていこうと考えています。

質疑応答:経営計画における課題やリスクについて

「直近の経営計画において、課題やリスクと認識していることがもしあれば、検討している対策とともに教えてください」というご質問です。

当社はエンジニアのリソースを提供する事業を展開しているため、コロナ禍のように大きな経済パニックが起きた時にはリスクを抱えることになります。だからこそ、2023年8月期の第1四半期で採用を強化したのですが、実は当社が上場してから社員数はさほど伸びていません。

上場時には1人あたりの売上高がかなり高く、会社の成長に組織がついていけなくなる可能性も大いにあったため、それを踏まえて、昨年は体制を強化しながら、いかに新しい人材を増やしパフォーマンスを上げるかが大きなテーマになっていました。2023年8月期は体制ができあがったところから考えて、特に優秀な人員を採用することで営業強化を図っていこうと思っています。この採用の強化、絶対値は今回の資料にも載せているように着実に増えています。

採用した方々が売上に寄与できるようになるには、もちろん数ヶ月のブランクはありますが、そのブランク後に売上貢献ができるかどうかが課題であると考えていますので、デイリーベースでウォッチしながら、具体的な教育なども含め、意識して注力しています。

質疑応答:株価上昇の要因について

「第1四半期の終わりくらいから株価が大きく上昇しましたが、これらの要因は何だと考えますか?」というご質問です。

言える範囲での回答となりますが、まず、当社が上場してから2年連続でグロース市場において非常に高い成長率を出せたためだと思っています。それに伴い、今回もそうですが、決算ごとに、説明会への機関投資家などの参加者数が非常に増えてきています。

今までさまざまな機関投資家の方から、例えば「出来高次第ではすぐに入りたい」などと言っていただきましたが、この出来高も非常に伸びてきており、いろいろな投資家の方が取引に入ってきていると考えています。

そうして知名度が上がったことで、個人投資家の方も売買の機会が少しずつ増えていったことが大きな要因ではないかと思っています。それがたまたま年初来高値や上場来高値を更新して一気に目立つことができ、大きく浮上したと私は考えています。

一過性ではなく、しっかりと安定して継続的に上昇できるよう、まずは業績を徹底的に追っていこうと考えています。

質疑応答:マーケティング事業の成功要因について

「業績が2022年8月期第4四半期と比較して伸びましたが、こちらの成功要因はどのように捉えていますか?」というご質問です。

マーケティング事業は2022年8月期も一応成長はしてきていたものの、今年も伸びています。通常の組織体制を強化して営業を行い、今まで積極的にお客さまを取りにいくこともしてこなかったところを、徐々に増員してお客さまを増やしたのが成功要因かと考えています。

ただし、当社はこの事業を「Midworks」に一番つなげられるものと考えているため、会社としてはMidworks事業に大きく注力し、一番大切なエンジニア事業をさらに伸ばして、同時にデジタルマーケティングの領域も伸ばしていけるよう進めていこうと考えています。

質疑応答:米国からのオフショア先に関する動きについて

「米国からのオフショア先として日本が選ばれる可能性があるとのことですが、もし動きがありましたらお聞かせください」というご質問です。

まだ会社に影響を与えるような大きな数字につながっているわけではないものの、着実にいろいろな相談を受けており、中長期的には結果が出るのではないかと考えています。

質疑応答:今後の株主還元施策について

「直近で株価が伸びており、うれしい限りです、今後、配当額の増減など株主還元施策はお考えでしょうか?」というご質問です。

今後も企業価値の向上を目標に、当社のことを認知してもらうためのIR活動をさらに強化していこうと考えています。

配当額に関しては、何よりも私たちが業績を上げて、時価総額、企業価値を上げていくことが一番大事だと考えています。もちろん状況次第で配当額の増減も考えてはいますが、主に企業価値向上に焦点を合わせ、グロース企業としてしっかり取り組んでいこうと考えています。

質疑応答:決算説明会の継続について

「決算説明会は参考になるため今後も続けてください、『ログミーFinance』経由で知りましたが、今後も個人投資家向けに年に1回程度の説明会開催をお願いします」というご質問です。

先ほどもお伝えしたとおり、今後も個人投資家の方にできる限り認知していただけるような施策を強化していきたいと考えています。そのために、「ログミーFinance」だけでなく、さまざまなかたちで証券会社などと随時お話ししています。上場した当初はまだ企業規模も小さかったスタートと比べて、この2年間で高い成長率を示せるようになってからは、機関投資家、証券会社側からアポイントメントをいただくことが非常に増えてきています。

当社も受け身ではなく能動的に個人投資家に認知度の高い企業さまなどと提携することで当社の認知度も高め、何よりも業績を上げることで企業価値を上げて株主さまにしっかり利益還元できるようにしていこうと考えています。

河端氏からのご挨拶

今年はまだ始まったばかりで、経済も含め社会情勢は非常に不安定であるものの、2023年8月期も大きく飛躍できるようがんばっていこうと考えています。

特にこの第1四半期は採用に関して大変満足のいく結果が出ているため、早くて第3四半期から2024年8月期あたりには、この採用からの強化人員が大きく機能するかたちにしようと取り組んでいます。

2021年8月期は第3四半期から第4四半期の伸びが止まった時期もありましたが、ちょうど組織体制を強化していたため、結果的に2022年8月期は飛躍的な成長ができました。この組織体制をさらに強化し、しっかり数字につなげられるようにしたいと考えています。

みなさまのご期待に応えられるよう、社員一丸となってがんばっていきます。今年も何卒よろしくお願いいたします。