2023年1月13日に発表された、バリュエンスホールディングス株式会社2023年8月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:バリュエンスホールディングス株式会社 取締役CFO 佐藤慎一郎 氏

2023年8月期第1四半期決算説明会

佐藤慎一郎氏:バリュエンスホールディングス取締役の佐藤でございます。本日はお忙しい中、2023年8月期第1四半期決算説明会にご参加いただき、誠にありがとうございます。それではさっそくご説明に入りたいと思います。

Index

本日のアジェンダです。まずは業績について、次に第1四半期ハイライトおよび第2四半期以降の取組に関してご説明した後、最後にサステナビリティの取組についてご説明したいと思います。

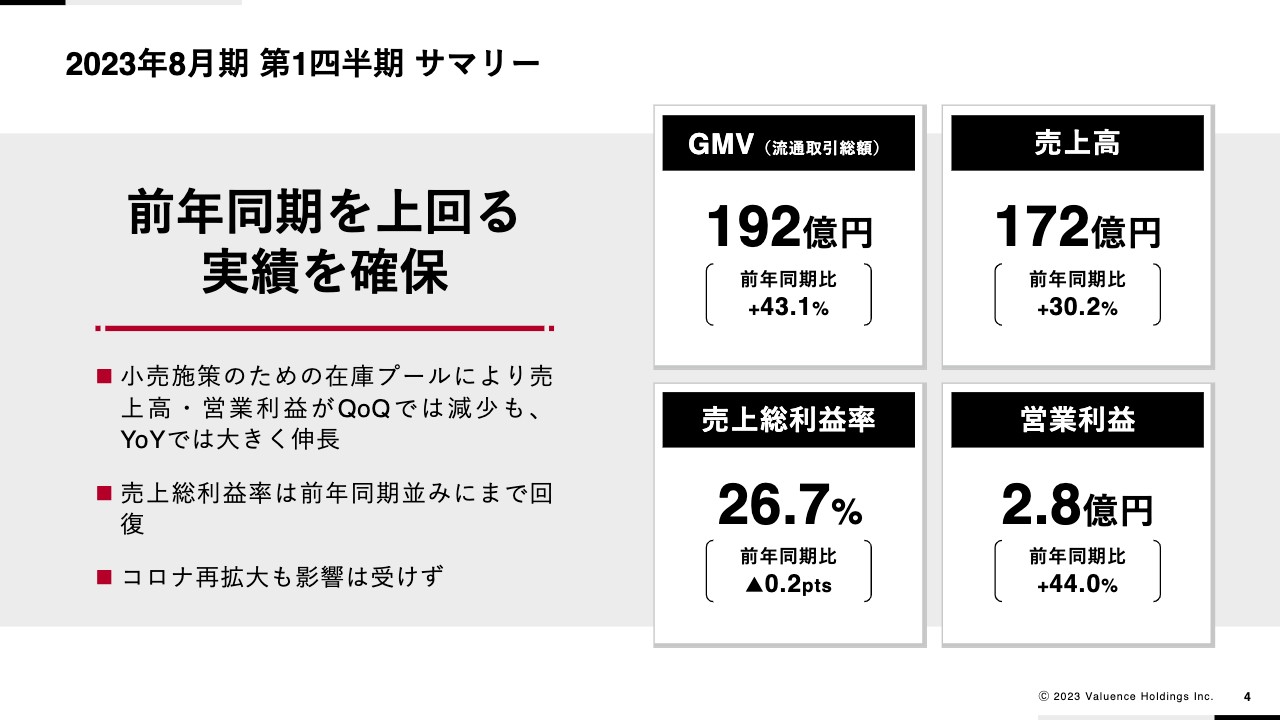

2023年8月期 第1四半期 サマリー

2023年8月期第1四半期サマリーです。GMV、売上高、営業利益に関しては、前年同期比においてそれぞれ大きく成長しています。一方、売上総利益率については、前年同期比0.2ポイント悪化の26.7パーセントとなっています。直前四半期と比べると1.4ポイント改善しており、第1四半期に関してはまずまずの数字であったと考えています。

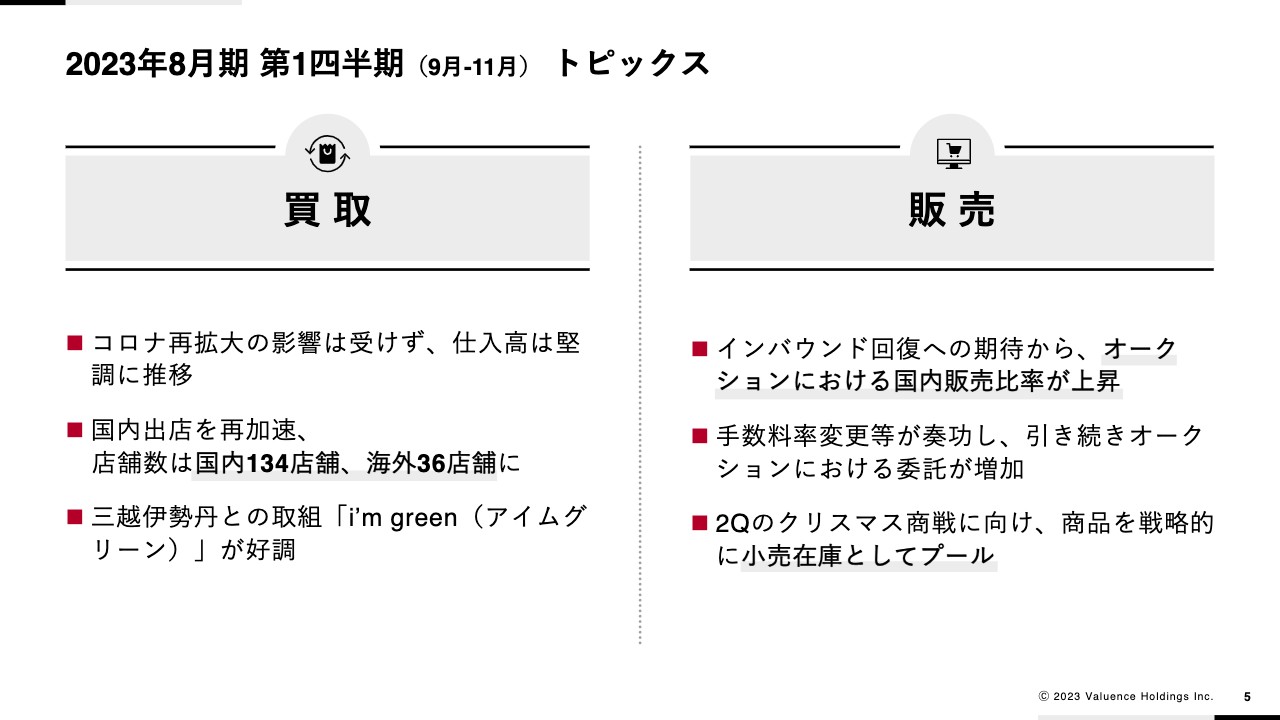

2023年8月期 第1四半期(9月-11月) トピックス

第1四半期のトピックスです。買取に関しては、新型コロナウイルス感染症の再拡大の影響は受けず、仕入高は堅調に推移しました。出店については、国内で4店舗、海外で2店舗純増となり、合計170店舗の体制になりました。また、三越伊勢丹との取組「i’m green(アイムグリーン)」が好調です。その他、金融機関との取組など、当社独自の仕入ルート以外にも、他社との取組による仕入ルートが順調に拡大しています。

販売については、インバウンド回復への期待から、オークションにおける国内販売比率が上昇しています。また、手数料率変更が奏功して、オークションにおける委託の比率が増加し、全体の20パーセントにまで割合が増加しています。決算にもやや影響がありましたが、第2四半期のクリスマス商戦に向け、商品を戦略的に小売在庫としてプールしています。

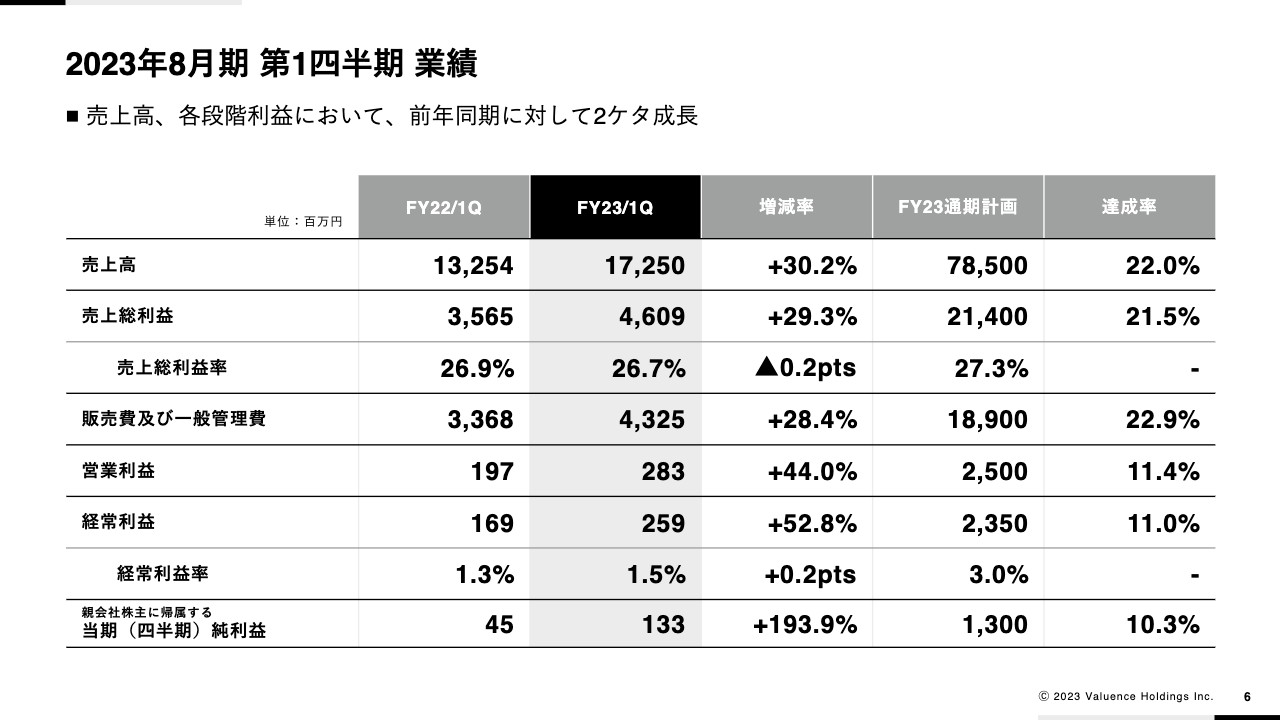

2023年8月期 第1四半期 業績

第1四半期業績です。売上高に関しては、先ほどご説明したとおり前年同期比30.2パーセント増と非常に好調です。売上総利益に関しても同じく29.3パーセント増となっています。一方、販管費については28.4パーセント増と、売上高・粗利に対してパラレルに増加するかたちになっています。こちらの増加要因に関しては、後ほど詳しくご説明します。

営業利益は44パーセント増の2億8,300万円、経常利益は52.8パーセント増の2億5,900万円となりました。なお、営業利益・経常利益の達成率については、当期の計画に対して11パーセントと、ややビハインドのように見えるかもしれません。こちらはクリスマス商戦に向けて、小売に一部商品の在庫を意図的に振り向けたことによる影響であり、仕入は堅調であるため、我々としては、この進捗に関して悪化しているとは決して考えておらず、悲観的に捉えてはいません。

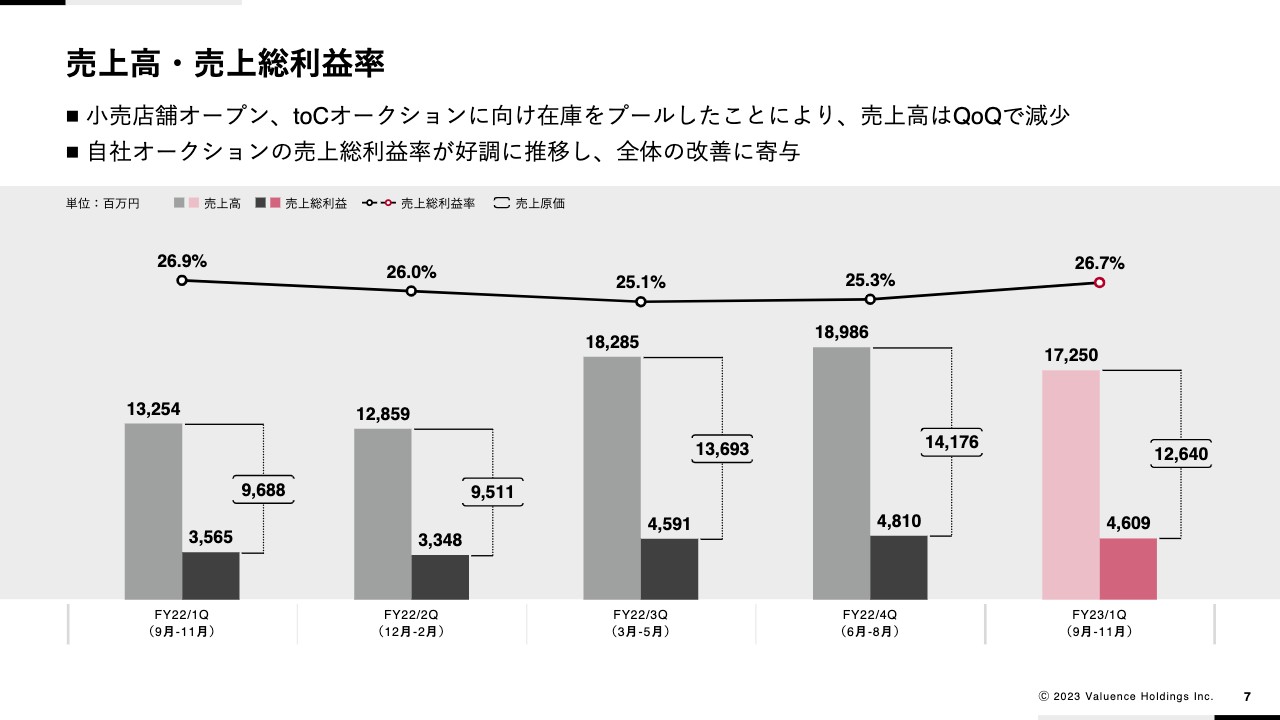

売上高・売上総利益率

売上高・売上総利益率の推移です。先ほど業績について悲観していないとお話しした理由となりますが、直前四半期の第4四半期に関しては、141億7,600万円の原価に対し、売上高が189億8,600万円となっていて、その結果、売上総利益は48億1,000万円となりました。一方、当四半期は原価が126億4,000万円、売上総利益率が改善し、売上高が172億5,000万円、売上総利益が46億900万円となっています。

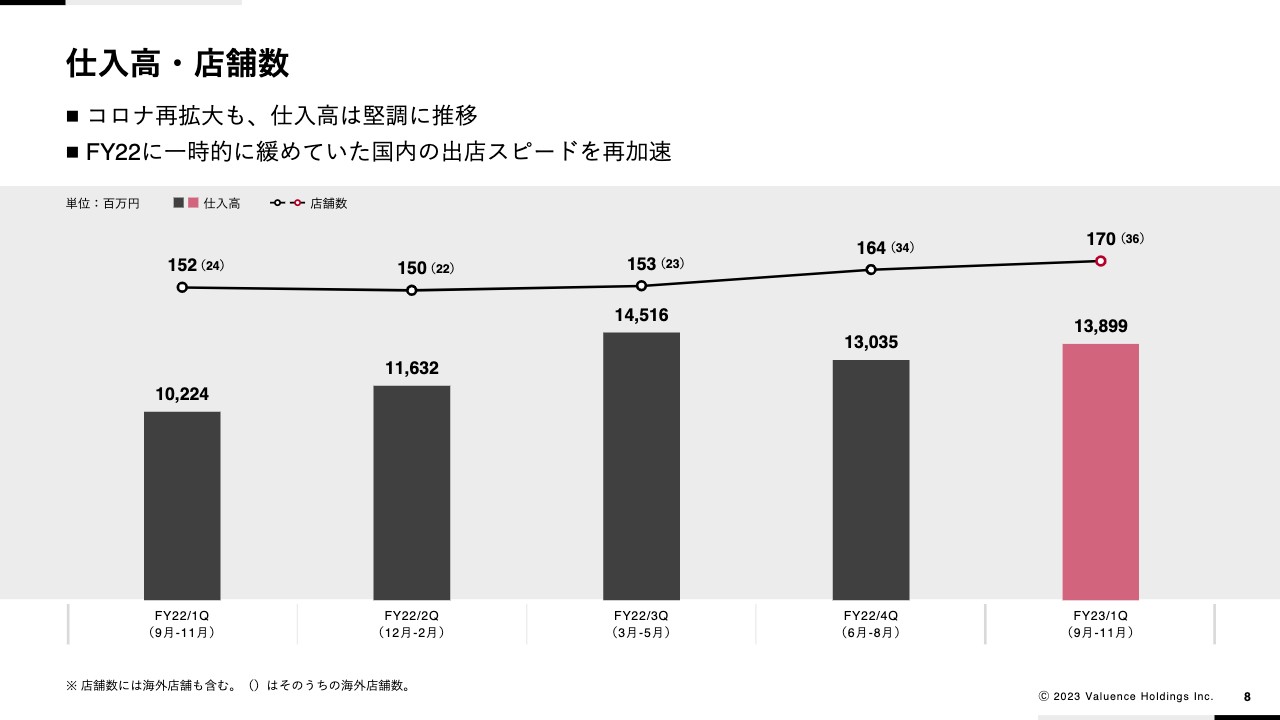

仕入高・店舗数

仕入高・店舗数の推移です。仕入高は前期の第4四半期よりも増加しています。前期の第3四半期は金価格の上昇に伴う金の大幅な持ち込み増がありましたが、金価格に大きな変動がない中でも、きっちりと直前四半期より仕入高を増やすことができています。

一方、1つ前のページに戻りますが、原価に関しては、売上を作るために使った原価の量を前期の第4四半期よりも減らしています。こちらはクリスマス商戦に向けて小売に在庫を意図的に振り向けた結果です。

仕入額がしっかりしていることを考えると、第1四半期の利益ベースの進捗は一見芳しくないように見えますが、あくまでも期間損益の数字になりますので、我々としては決して悲観的には考えていません。通期の業績達成率に関しては、順調に推移していると考えています。

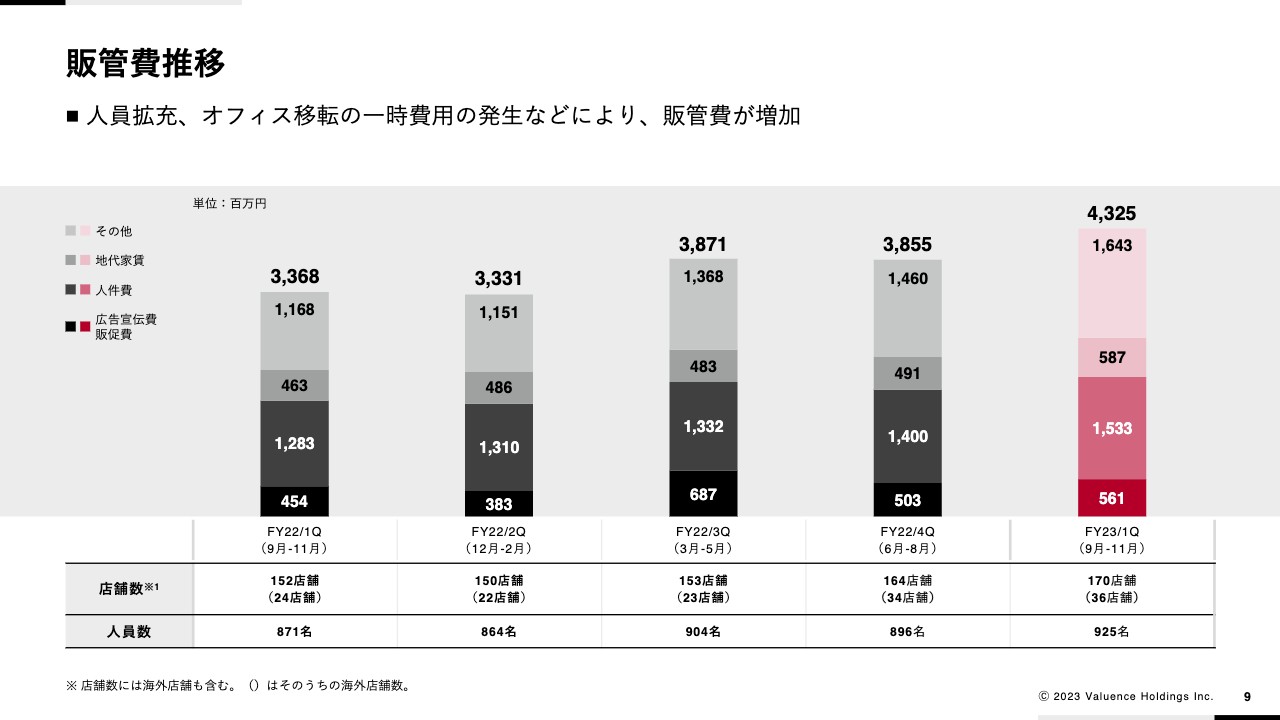

販管費推移

販管費の推移です。販管費について、前年同期比で10億円、直前四半期比でも5億円の増加になっています。直前四半期からの5億円増加は本社オフィス移転費用などが含まれています。すでに発表されているとおり、今年の2月下旬に本社オフィスを品川から表参道に移転する予定です。昨年の9月からすでに新オフィスの家賃が計上されていること、既存のオフィスの加速償却が開始されていることなど、移転費用を中心とした一時的な費用が約2.5億円程度かかっている状況です。

また、人員の増強を進めた結果、人件費が増えています。人員増に関しては前期の決算でご説明したとおり、今後のビジネスの発展を見据えて、積極的に採用を行っていく方針です。

オフィス移転に関しても計画内のコストであり、なにか突発的に、想定外のコストが膨らんだということではなく、新規の設備投資と人的投資を行った結果であるとご理解いただければと考えています。

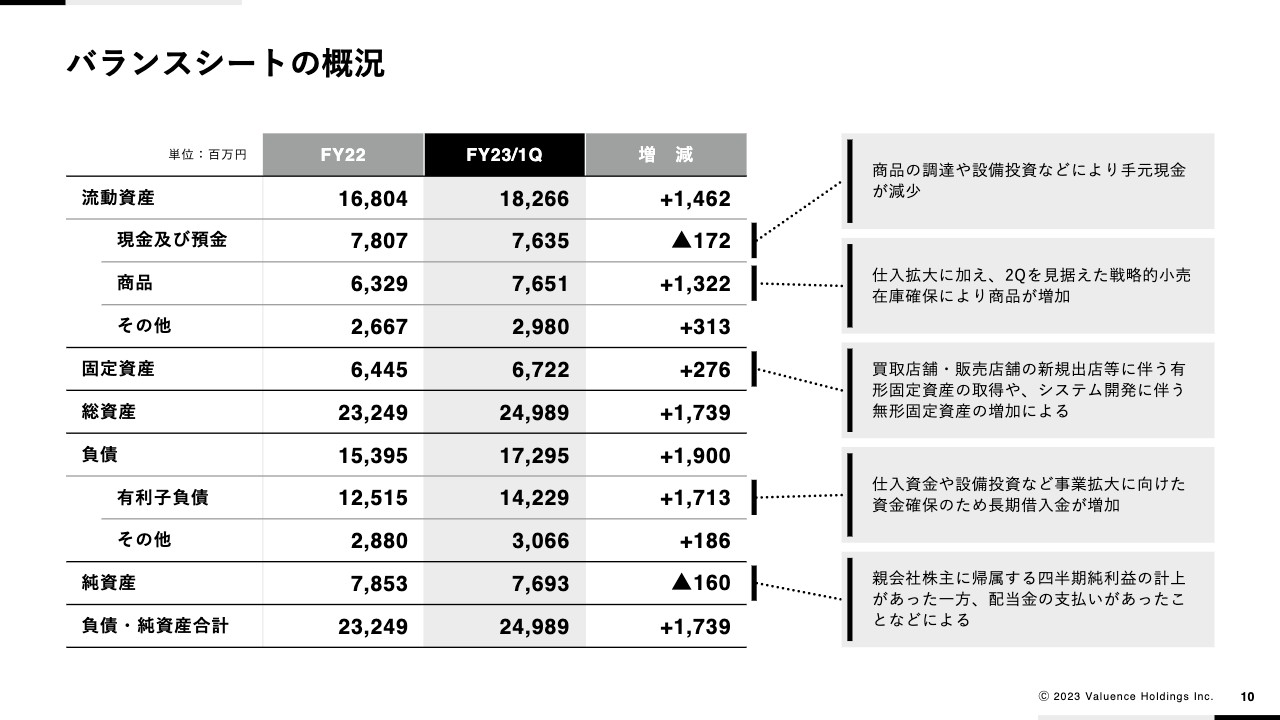

バランスシートの概況

バランスシートの概況です。第2四半期を見据えた戦略的な小売在庫確保により、前期末と比較すると、13億円ほど商品の在庫が増えています。その分については借入金でまかなっており、意図的な戦略が反映された結果になっています。

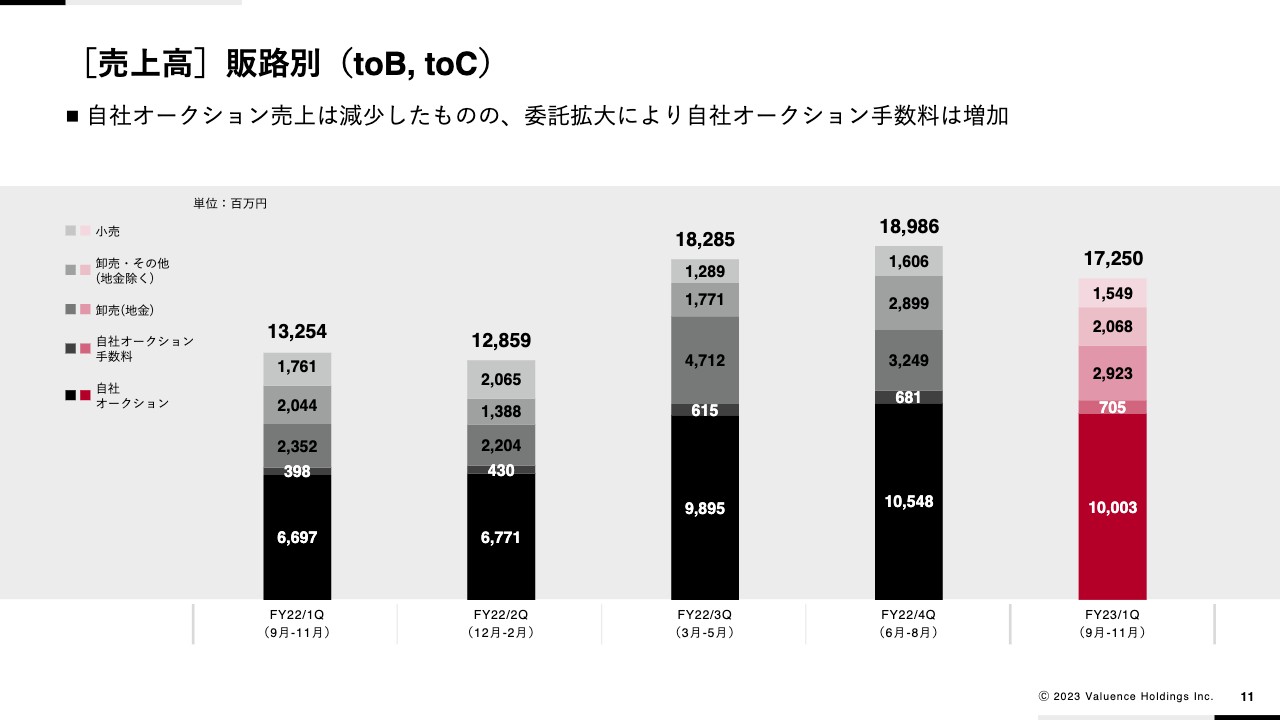

[売上高]販路別(toB, toC)

販路別の売上高です。当四半期の自社オークションの売上高は100億円を超え、好調に推移しています。基本的に、物がきちんと仕入れられれば売れるという状況に変化はありません。

一方、委託比率の上昇により、自社オークション手数料が増加しています。前期の第3四半期から手数料を変更したことにより、委託の数量が非常に増え、その分の落札手数料が増加しています。一方、地金の卸売に関しては、直前四半期から大きく減少しています。

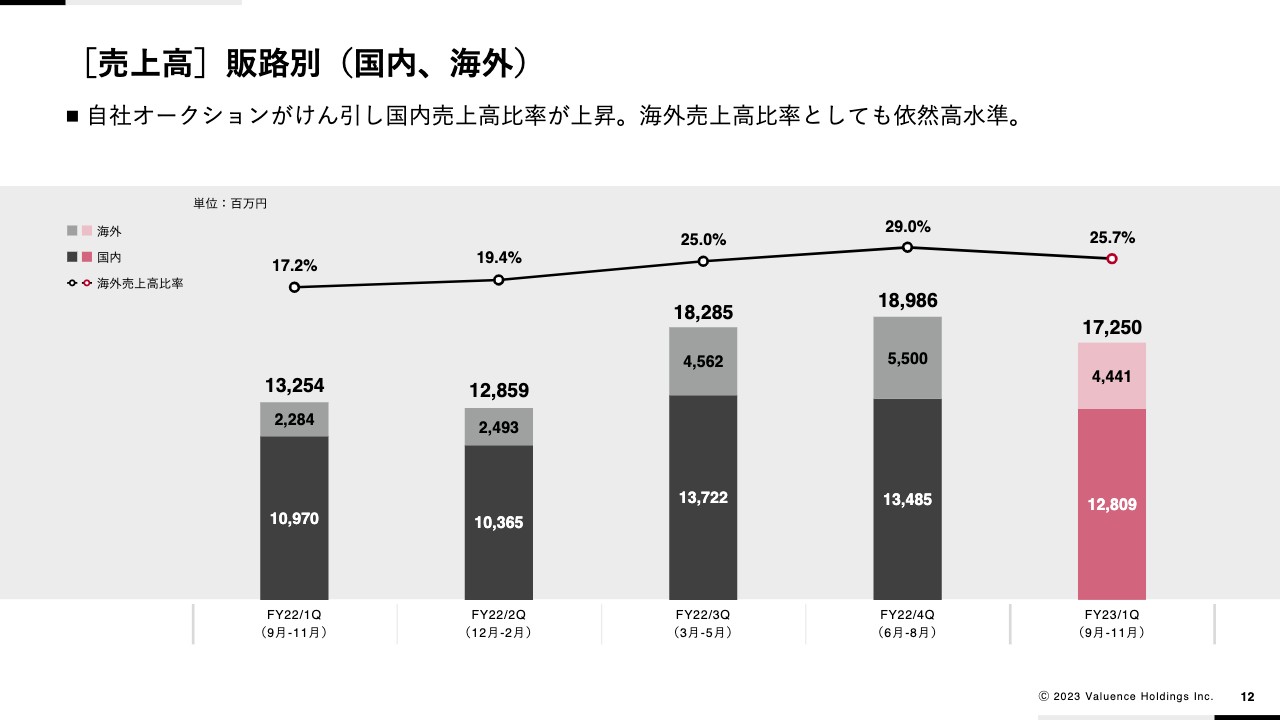

[売上高]販路別(国内、海外)

国内外の販路別の推移です。自社オークションがけん引し、国内売上高比率が上昇しており、海外比率は25.7パーセントと若干減少していますが、依然として海外売上高比率は高いと考えています。

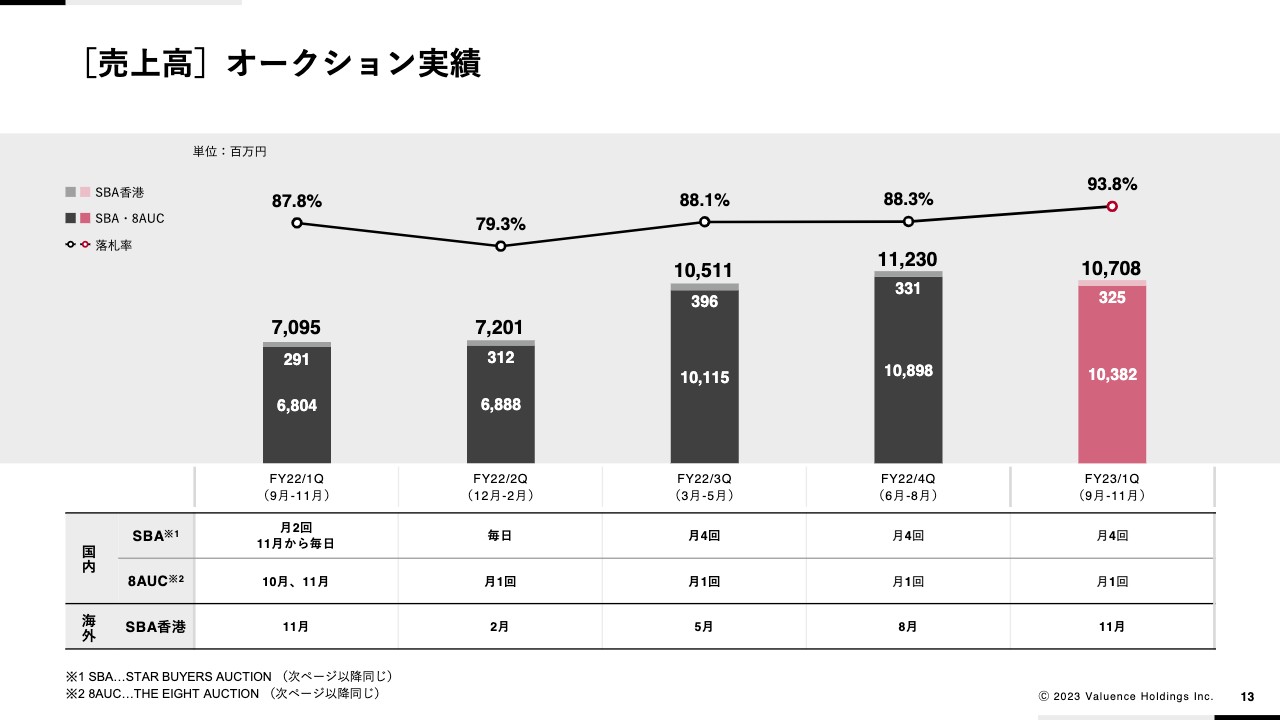

[売上高]オークション実績

オークション実績です。香港の「STAR BUYERS AUCTION(以下、SBA)」、国内の「THE EIGHT AUCTION」と「SBA」が、スライドに記載のとおり開催されており、直前四半期とほぼ同じような水準、前年同期比では取扱高が大きく増加しています。

こちらで注目していただきたいことは、落札率です。前期においてオークション回数を月2回から毎日開催に変更した時、落札率が大きく低下しました。そこにすばやく対応し、月4回の開催に変更した結果、落札率が順調に改善しました。

また、月4回開催が安定的に稼働し、落札率93.8パーセントと、月2回開催時よりも高い水準にまで回復したこともあり、非常に好調に推移したと考えています。

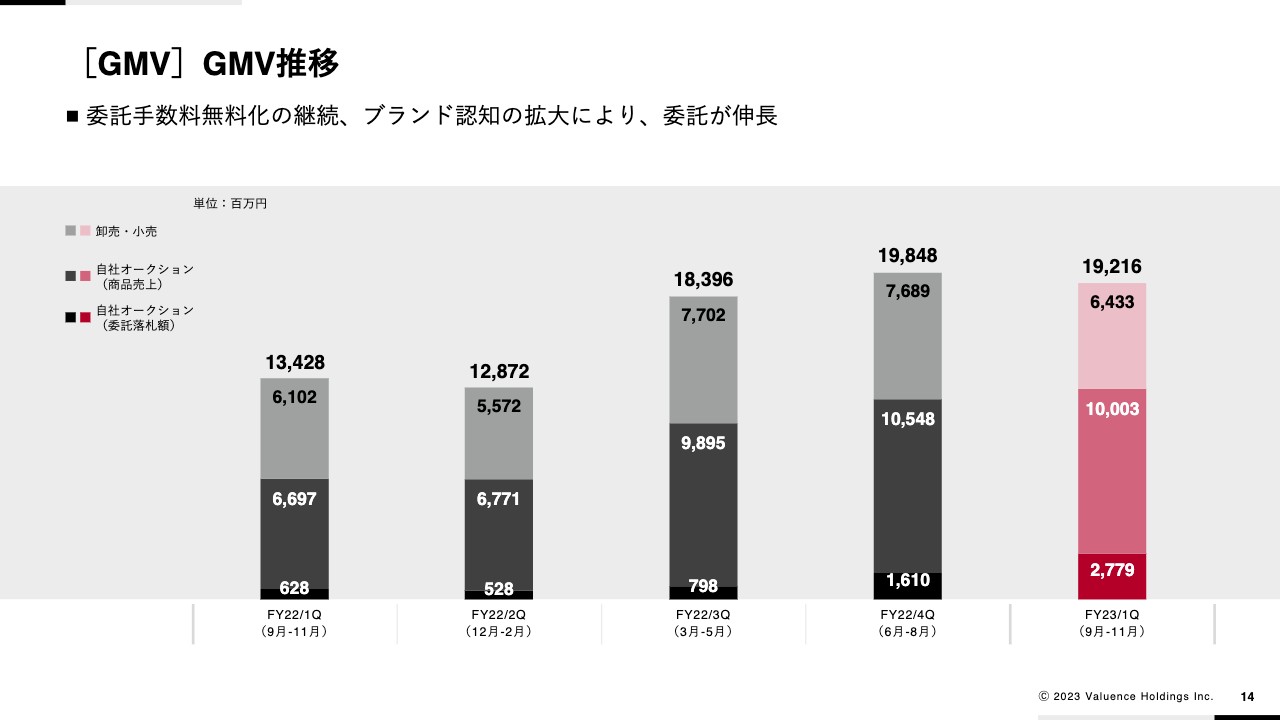

[GMV]GMV推移

GMV推移です。自社仕入商品のオークション売上100億円に対して委託落札額が27億円となっており、全体の委託比率は20パーセントを超える水準になっています。こちらは引き続き力を入れていきたいと考えています。

他社からの委託が増えた要因としては大きく2つあります。1つ目は売り手数料を無料化するという施策を継続していること、2つ目は円安による海外パートナーからの買いによって、当社のオークションでは比較的高く売れるということが業界内にかなり浸透していることです。

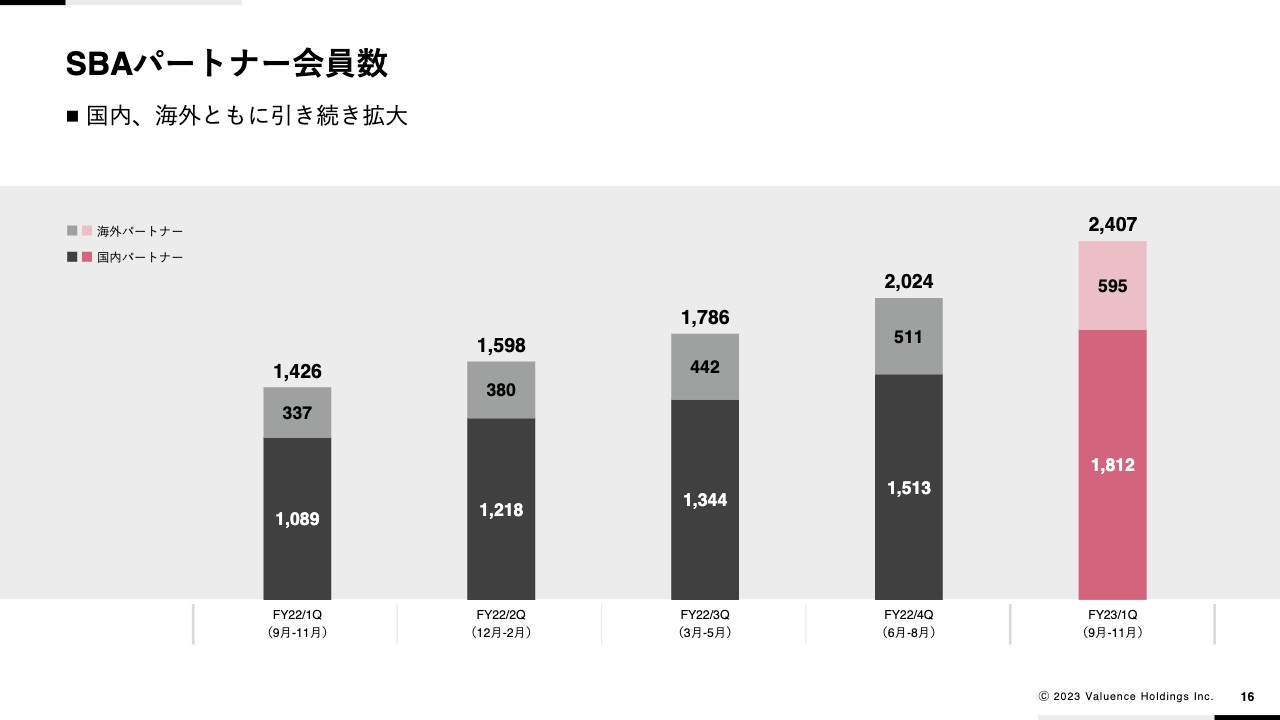

SBAパートナー会員数

第1四半期ハイライトです。「SBA」の会員数については、引き続き好調に増えており、国内で1,812社、海外では595社と、合わせて2,407社まで増えています。

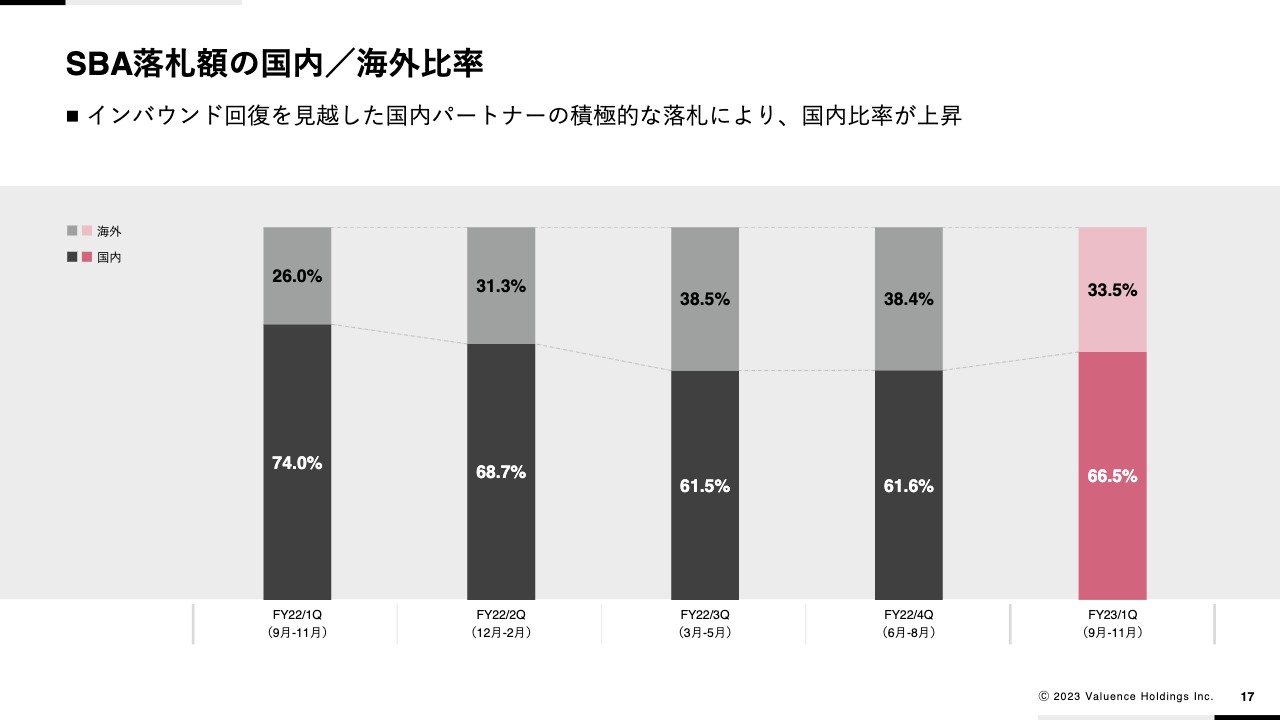

SBA落札額の国内/海外比率

「SBA」の落札額の国内/海外比率です。海外パートナーによる落札比率は、前年同期比では大きく増えているものの、直前四半期比ではやや低下しています。しかし、依然として高い水準にあると考えています。

また、海外パートナーによる落札が減少したというよりは、国内パートナーによる買いが優勢でした。この要因の1つとして、円安の落ち着きがあると思います。

もう1つの要因としては、インバウンドを見据え、国内のパートナーが積極的な仕入れを行っていることが考えられます。

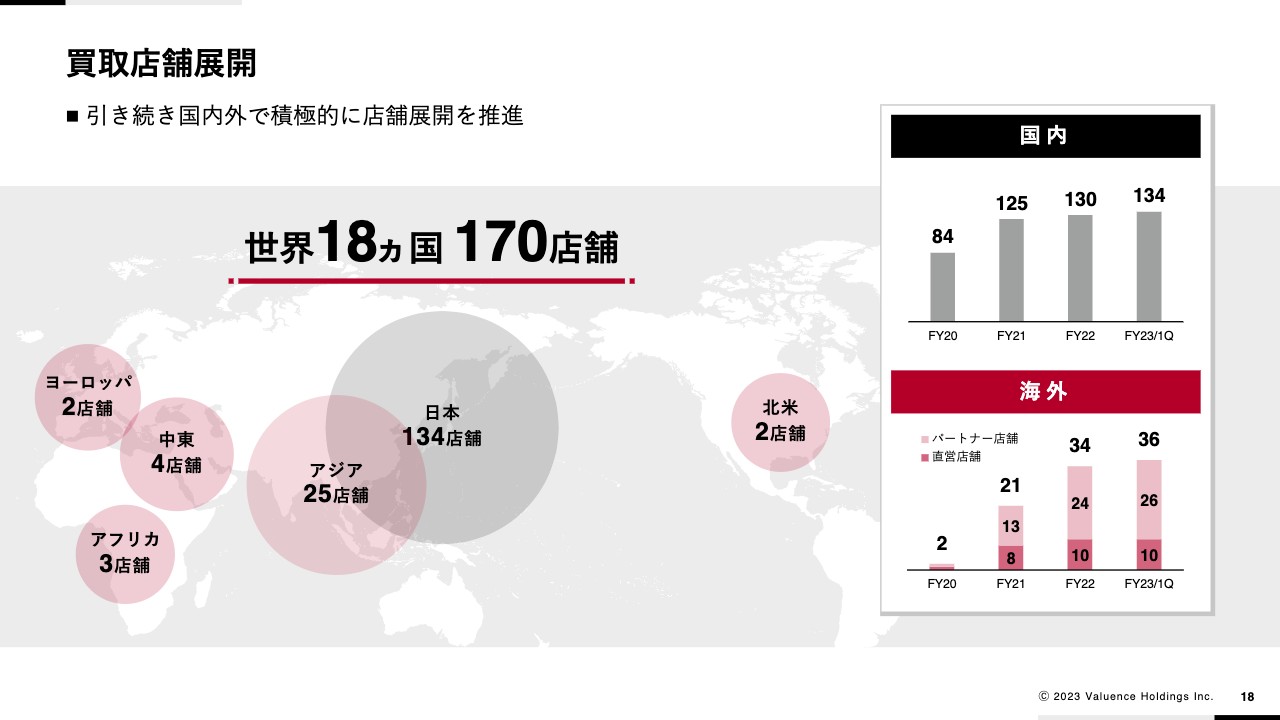

買取店舗展開

国内外の買取店舗の展開です。先ほどもお伝えしたとおり、国内では134店舗、海外では36店舗まで拡大しています。その結果、世界の18ヶ国に170店舗を展開する規模になっています。

国内出店を再加速

国内での出店についてです。2022年8月期は質の向上のため、新規出店をやや抑えていましたが、2023年8月期に入り、再加速しています。この四半期のみで、4店舗の新規出店と1店舗の移転を実施しました。

ALLU心斎橋店オープン

第2四半期以降の取組についてです。すでに第2四半期も半分が経過しましたが、これまでに「ALLU」の心斎橋店を新たにオープンしています。銀座店、アメリカ村店、表参道店に続く4店舗目となる心斎橋店は、心斎橋筋商店街の中心に、インバウンドの需要を取り込むべく新規に出店しました。

タイミングも非常によく、インバウンドによる需要が期待できる時期と環境になってきました。そのような需要を十分に取り込むことで、小売の売上をしっかりと伸ばし、利益率の向上につなげていきたいと考えています。

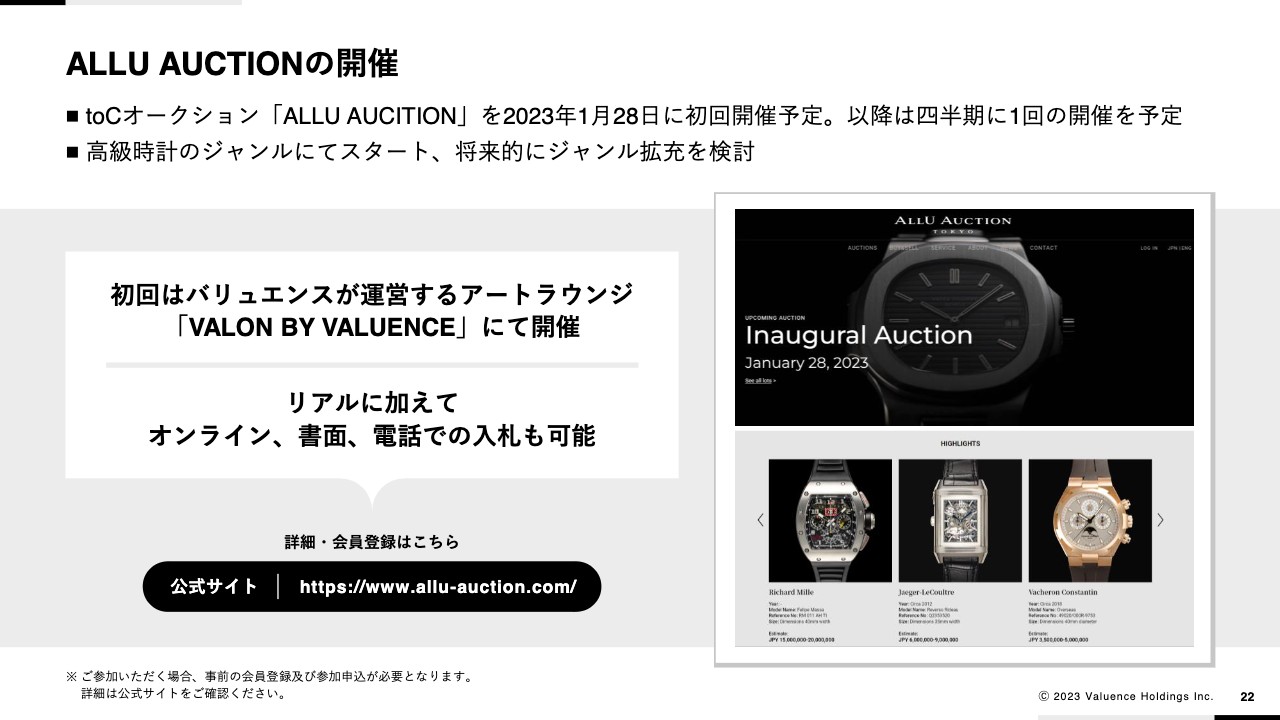

ALLU AUCTIONの開催

「ALLU AUCTION」の初回を、今月28日に開催予定です。当初は前期に開催を予定していましたが、それが延期になっていました。初回以降は四半期に1回ずつ開催する予定となっています。まずは高級時計のジャンルでスタートし、将来的にはジャンルを拡充していきたいと考えています。

なお、初回は当社が運営する銀座のアートラウンジ「VALON BY VALUENCE」で開催する予定です。リアルに加えて、オンライン、書面、電話での入札も可能となるため、興味のある方はぜひ参加していただければと思います。

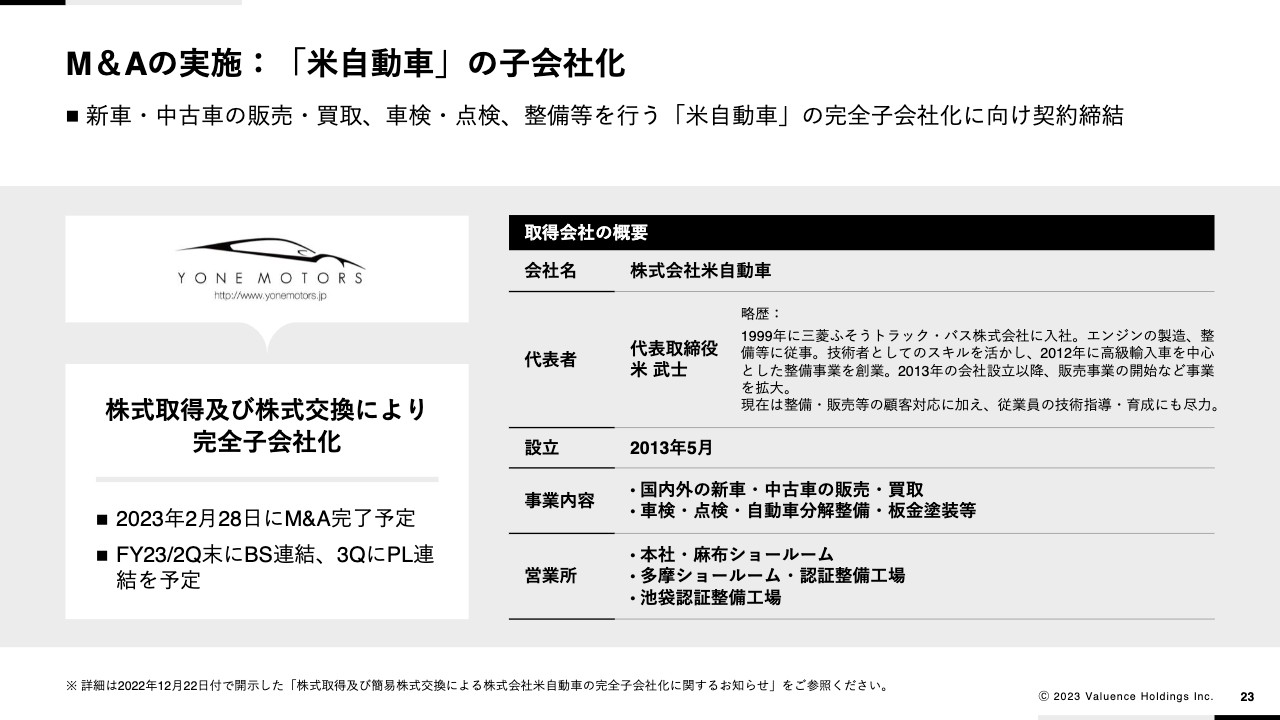

M&Aの実施:「米自動車」の子会社化

昨年末に、米自動車とのM&Aを発表させていただきました。同社は、新車・中古車の販売のほか、高級外車の整備・点検に非常に強い会社です。現在完全子会社化の手続きを進めており、2月28日にM&Aを完了し、2月末にB/Sを、第3四半期からP/Lを連結する予定です。

やや古風な社名ですが、米自動車は、正規代理店並みの技術力によって、高級輸入車の整備を非常にスピーディかつ安価で行うことができるということで、固定客を非常に多く増やしている会社です。

この会社の創業者である米社長は、もともと三菱ふそうトラック・バスの技術者で、その技術力を活かし、2012年に創業されました。今後、我々の資本に入った上で、ともにビジネスを伸ばしてしていきたいという方針が当社と合致し、仲間入りを果たしました。

M&Aの実施:「米自動車」の特徴

米自動車の特徴として、点検・整備の分野に強みがあることが挙げられます。高級輸入車を整備する技術力がある会社が非常に少ない中、同社は正規ディーラーを超えるような技術力を持っています。

特に、「Aston Martin」や「Ferrari」「Lamborghini」などの高級輸入車に強く、そのような車を有する方々が、定期的な整備・点検などの固定客となっています。また、そのようなお客さまに対する販売業務も同時に行っており、紹介やリピーターによる売上が7割を占めるような会社です。

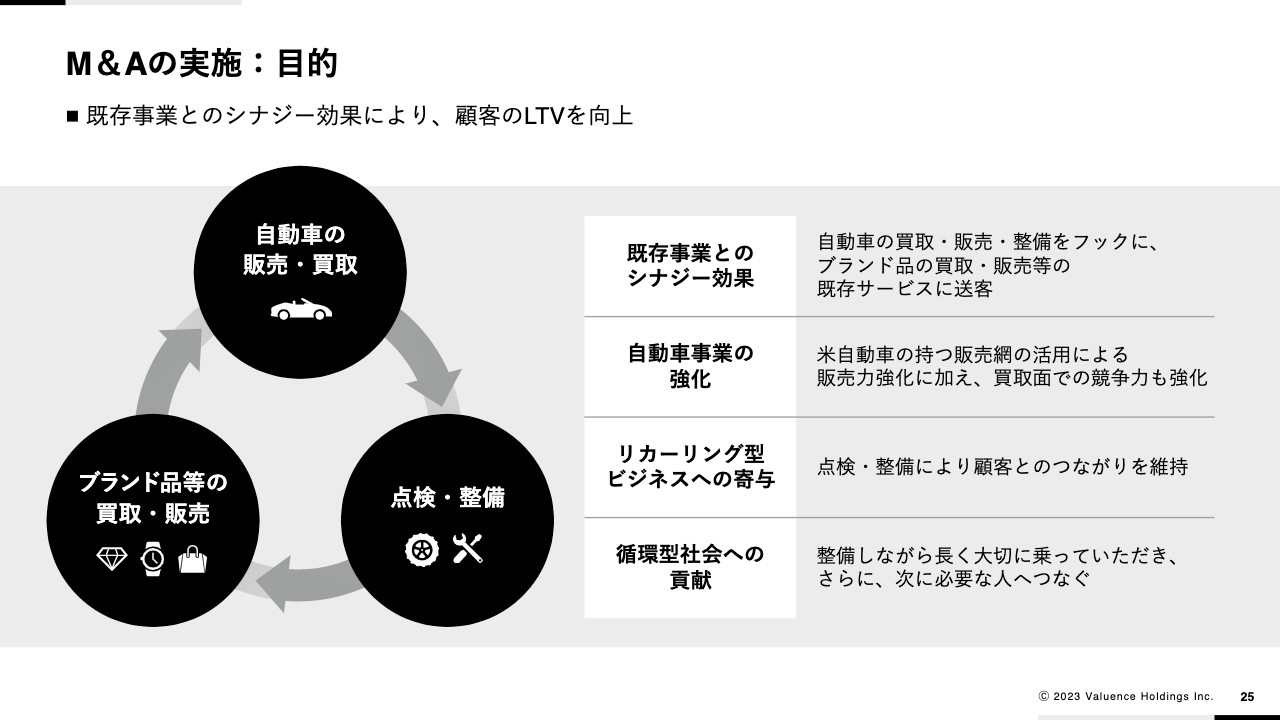

M&Aの実施:目的

米自動車と提携し、グループ化することで、当社は新たな事業領域を拡大でき、自動車の買取事業にも非常に弾みがつくと思っています。高級自動車を扱えるというところも今回のM&Aの大きな魅力です。

高級自動車を持っている方は、高級時計も保有していることが多く、つまり、我々が行っているブランド品等の買取・販売事業のアップセル・クロスセルにつなげられます。

また、当社では現在自動車買取を行っていますが、簡易査定などのデータを見ると、高級自動車を持っているお客さまの割合が非常に高くなっています。そのようなお客さまに対して、点検・整備などもご紹介し、我々が提供するさまざまなサービスを繰り返しご利用いただきたいと考えています。

いわゆるリカーリング型のビジネスに変えていくためにも、点検・整備の事業を持っていることは鍵になります。そのような意味でも、この米自動車のM&Aは、当社の自動車買取事業だけでなく、今後の我々のブランド品等の買取・販売、あるいは自動車の販売などにつなぐことができると考えており、非常に親和性の高いM&Aが実施できたと考えています。

本社オフィスを表参道へと移転

今回、一時コストとして販管費が膨らんだ要因となりますが、表参道への本社の移転を実施いたします。多くのラグジュアリーブランドが旗艦店を出店している表参道に本社を移転することで、よりハイブランドのイメージを醸成していくことができ、企業ブランドのイメージ向上にもつながると考えています。

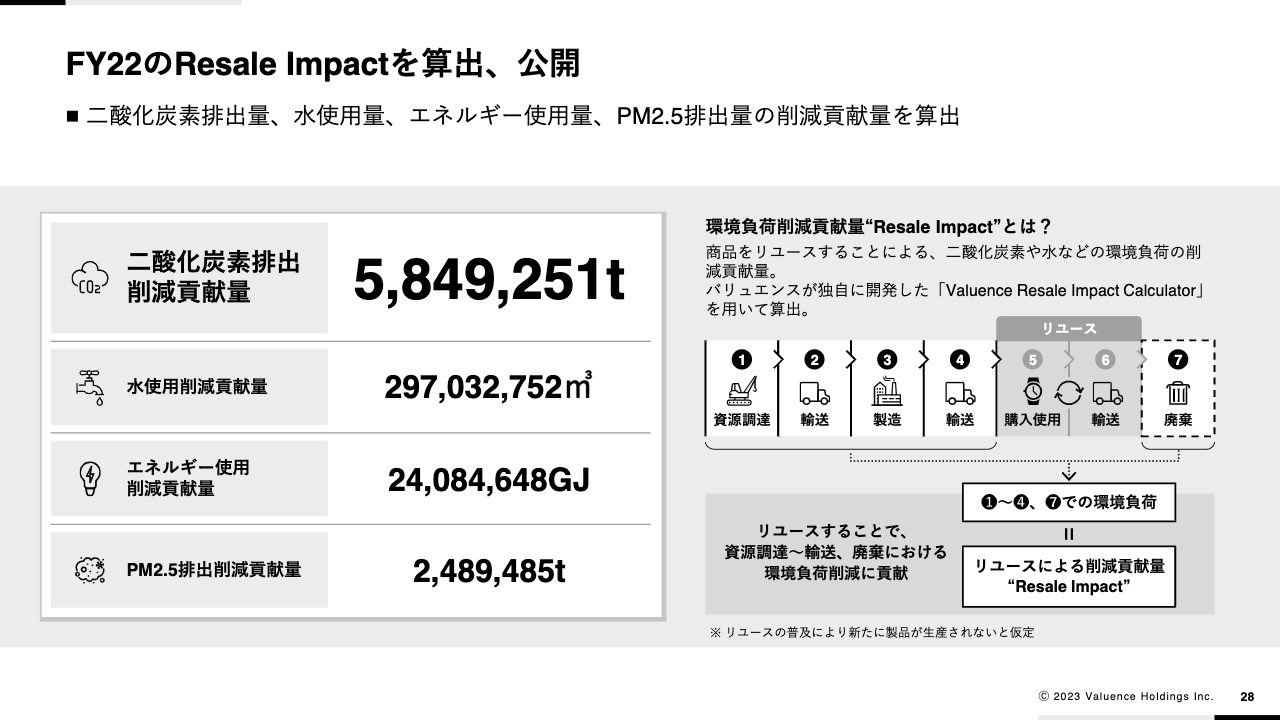

FY22のResale Impactを算出、公開

サステナビリティです。2022年8月期のResale Impactを算出し、公開しています。このResale Impactはリユースによる二酸化炭素や水などの「環境負荷削減貢献量」を見える化したもので、昨年より公表を開始しました。

スライド右側の図のように、リユースにより新たに製品が生産されないと仮定し、新品の生産流通時に発生したであろう資源調達から輸送・廃棄にかかる環境負荷の削減に、リユースによって貢献できたという考え方になります。

これについて、我々は現在、例えば「ALLU」の店舗では商品タグに付けることによって、その商品を購入したお客さまが「どのくらい二酸化炭素の排出量の削減に貢献したのか」を見える化しています。

我々は、リセール商品・リユース商品というものの価値を上げていき、さらにそれがどのくらい地球に貢献しているかを見える化することで、その普及と促進に尽力していきたいと考えています。

The Fashion Pact(ファッション協定)に加盟

The Fashion Pactに加盟しました。このThe Fashion Pactは、主にヨーロッパの「Kering」「CHANEL」「Hermes」などの世界的なファッションブランドが参画し構成している団体で、気候変動・生物多様性・海洋保護の3分野において活動を行っています。

これに、我々は日本国内のリユース企業としては初めて参加しました。日本企業としても、2社目の参加になります。我々は、一次流通の大手ブランドと一緒になって、環境負荷を低減していく取組を行っていくとともに、その中で新たなビジネスの創出などもできればと考えています。

以上で、第1四半期決算についてのご説明を終了します。ご清聴ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。