やっておきたいことその2. 積立投資でコツコツと老後資金の準備

とはいえ、医療や介護などにかかる費用は、抑えるにも限界があるでしょう。また、リタイヤ後は、趣味や旅行など「お楽しみ」のために使えるお金もぜひ確保しておきたいところですね。

限られた年金収入で暮らすとき、それを支えるのは現役時代からコツコツ準備した老後資金です。

このリタイヤ生活の大切な原資は、ときに数千万円が必要ともいわれます。多くの世帯にとって、一朝一夕で準備できる金額ではないでしょう。

まずは預貯金をしっかり確保することから始めましょう。とはいえ、超低金利が続くいま、銀行などの預貯金としてお金を眠らせておくだけでは、残念ながら資産を増やすことには繋がりにくいです。

預貯金にプラスして「資産運用」でお金を育てる

次にぜひ持ちたいのが、資産運用で「効率よくお金を育てる」視点です。

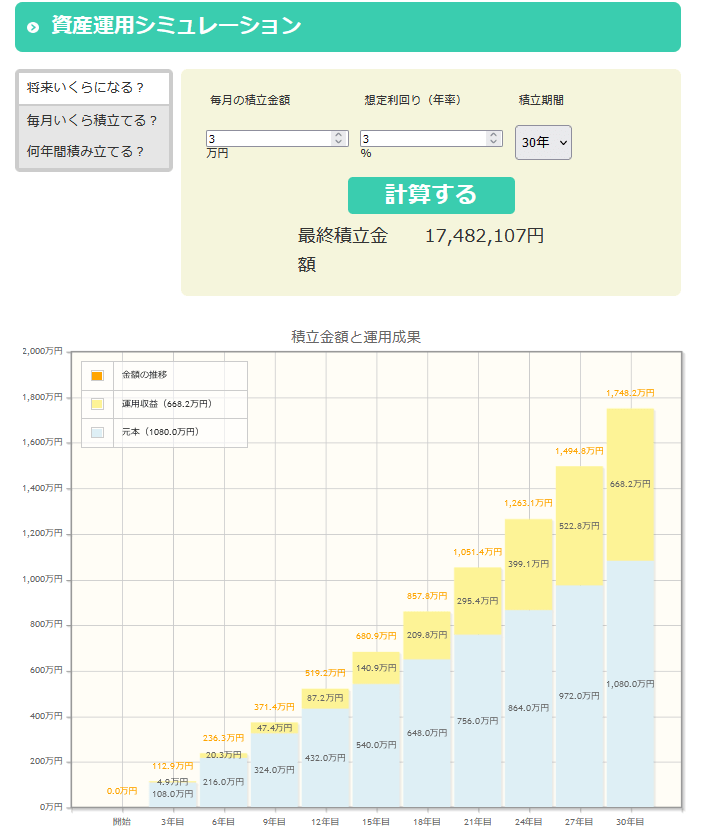

「30年間毎月3万円ずつ」積立てることを想定し、「預貯金の場合」と、「積立投資で運用した場合」のシミュレーションを比較してみましょう。

「毎月3万円を30年間」預貯金で貯蓄した場合

※利息や税金は考慮せずに計算

- 1080万円(3万円×12カ月✕30年)

「毎月3万円を30年間」積立投資を活用した場合

- 1748万2107円(※金融庁資産運用シミュレーション活用/想定利回り(年率3%の場合)

30年間、毎月3万円を預貯金だけで積立てた場合は1080万円、年率3%で運用できた場合は1748万2107円。かなりの差がつきますね。

資産運用は預貯金とは異なり元本保証がありませんが、運用期間を長くとることでリスクを抑えながら、複利のチカラを生かして効率よくお金を育てていくことも可能です。

「つみたてNISA」や「iDeCo(イデコ:個人型確定拠出年金)」といった国の税制優遇制度の活用を検討するのも一案でしょう。

まとめにかえて

今回は、「おひとりさま女子」の厚生年金事情をながめたあと、リタイヤ後の生活費、老後に向けての心構えなどに触れてきました。

自分のペースで生活できる快適さを好んで、「おひとりさま」という生き方を選ばれる方も中にはいるでしょう。

リタイヤ後もその快適な暮らしを長く維持できるために、「老後の資金」はしっかり準備をしておきたいものですよね。

「おひとりさま」の場合、家計の決定権を握るのは自分だけ。ちょっと心細く感じることもあるでしょう。でも、その強みを活かして、自分の理想に合う資産形成のスタイルを見つけていけるとよいですね。

参考資料

- 厚生労働省「令和3年度 厚生年金保険・国民年金事業の概況」

- 金融庁「資産運用シミュレーション」

- 厚生労働省「健康寿命の令和元年値について」

- 厚生労働省「令和3年簡易生命表の概況」

鶴田 綾