不動産投資は融資で決まる!?

不動産投資(特に一棟ものなどの大型物件)は、融資ありきです。

数千万~数億円の物件を現金で買える人はほとんどいませんので、多くの方が金融機関から融資を受けて物件を購入すると思いますが、実はその融資条件次第で出口までの投資プランがほとんど決まってしまいます。

前回の記事(『不動産投資の王道:税金と借金の原理原則を知る!』)では、「元金」の返済は銀行への残債の支払い(借りたものを返すだけ)なので経費にはならないことをご説明しました。

今回は借入金の返済のうち「利息」についてお話します。

利息はお金のレンタル料!

利息は元金の返済に上乗せして銀行へ支払う「お金のレンタル料」です。

銀行へ利息を支払うことで借入金の返済期間に猶予をもらうわけです。ちなみに返済期間に猶予がもらえることを「期限の利益」といいます。

利息の支払は元金返済と違い「経費」となります。元金返済はお金が出ていくものの、負債を減少させるだけのものなので経費ではありませんでした。

しかし、利息は“売上を上げるために必要な営業活動の一環として支払いが発生したもの”と考えられるので経費となるのです。

では、この「利息」に関連して見落としがちな損益ポイントとは、いったいどのようなものでしょうか。

金利が低くてもお得ではない、要注意のケースがある!?

物件を購入する際の融資条件の中で最重要視するものとして、「金利(利息)の低さ」を挙げられる方は多いと思います。

金利(利息)が低いほど毎月の返済額も少なくなり、より多くのキャッシュフローが見込めますし、残債が減っていくスピードも速いので、やはり金利が低いことによるメリットは大きいです。

ただし、キャッシュフロー上では良いと思われる金利の低さも、税金のことまで考えると単に金利が低ければ良いとは言えない場合があります。

それは、先ほど説明した利息が経費になるということと、前回の記事でご説明しました元金返済が経費にならないということが大きく影響してきます。

以下、数字を用いてご説明します。

たとえば、1億円の融資を受ける際に2通りの条件があるとします。

A)借入金額:1億円 金利:1.5% 借入期間:23年

B)借入金額:1億円 金利:3.0% 借入期間:30年

実はこの2つの条件は年間の返済額がほぼ同じです(約510万円)。

この場合、金利も低く、借入期間の短いAを選ばれる方が多いかと思います。

ただし、年間の返済額が同じでも、その内訳(元金返済部分と利息部分)により不動産所得そして税金が大きく変わってきます。

〇年間返済額(約510万円)の内、元金返済額と支払利息額(1年目)

A)元金返済額:約365万円 支払利息額:約145万円

B)元金返済額:約210万円 支払利息額:約300万円

Bの場合、約300万円が経費となるのに対し、Aは同じ返済額であるのにも関わらず約145万円しか経費になりません。

ちなみに、不動産所得は、以前の記事(『不動産投資の命運を分ける減価償却のインパクト!』)で解説しましたが、「売上-経費」で計算できます。

経費が少ないということは、反対に不動産所得が上がる、つまり税金が上がるということになります。

たとえば、この利息額の差(約155万円)を税率30%として計算すると、税金で46.5万円の差になります。残債を早く減らしたいために、返済期間を短くして金利を下げたのに、税金が約50万円も増えてしまったケースです。

税引後のキャッシュフローで考えると思ったほど残らなかったり、場合によっては物件からのキャッシュフローではその税金が賄えずに手出し(=デットクロス)となってしまうということが起こり得るのです。

税金の落とし穴、借り換えで損をするケース!

物件購入から一定期間が経ち、キャッシュフローの改善のために借換えを検討される方も多いと思いますが、この場合も注意が必要です。こちらも数字を用いて説明します。

〇購入時 借入金額:1億円 金利:3.0% 借入期間:30年

A)3年後 借入金額:9,400万円 金利:1.0% 借入期間:21年で借換え

B)購入時の借入条件のまま

この場合、年間の返済額はA)約495万円、B)約510万円と、借換えをすることにより返済額が年間約15万円少なくなりました。

ただし、先ほどと同じように返済額の内訳(元金返済部分と利息部分)が変わってきます。

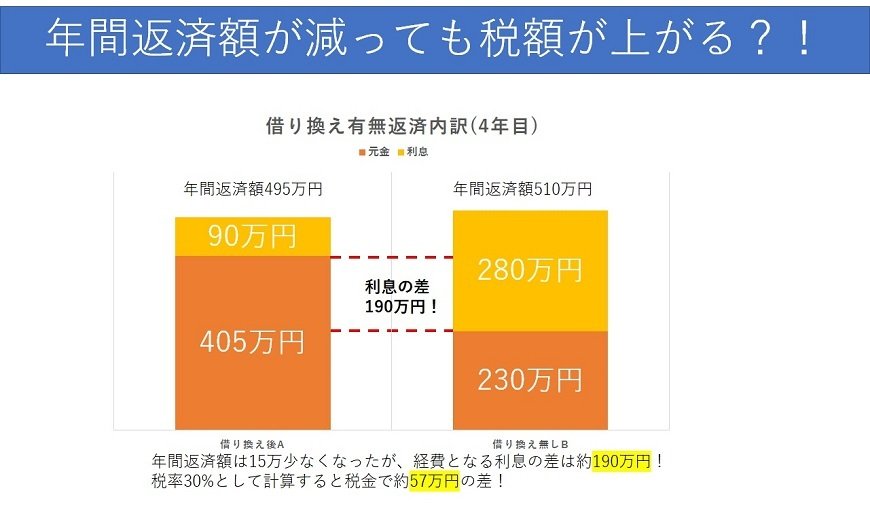

〇元金返済額と支払利息額(4年目)

A)年間返済額:約495万円 元金返済額:約405万円 支払利息額:約90万円

B)年間返済額:約510万円 元金返済額:約230万円 支払利息額:約280万円

利息(経費)の差額が約190万となりますので、税率30%で計算すると、税金で約57万円の差になります。

年間の返済額が下がったのにも関わらず、増える税金がその額を上回ってしまいました。

ここで注意しなければならないのは、金利が低くなったのと同時に「借入年数」が短くなったということです。

一般的に、金利が低いほど借入年数が短く、反対に金利が高いほど借入年数が長くなります(金利の期間構造といいます)。そして融資期間が短いほど、返済額の内、利息の占める割合も減っていきます。

これらの理由により、利息(経費)が少なくなることで不動産所得が上がってしまい、結果税金も高くなってしまうのです。

とにもかくにもシミュレーション!

前述のように、利息(金利)が低いということは毎月の返済額も少なくなり、より多くのキャッシュフローが見込めますし、残債が減っていくスピードも速いので、やはり金利が低いことによるメリットは大きいです。

しかし、これまで説明した通り、利息(金利)が低い=経費が少ない=不動産所得(税金)が上がるという点にも注意が必要です。

購入時の融資条件を選ぶ際や借り換えを検討するときは、単に利息(金利)で決めるのではなく、以下についてしっかり検証してください。

- キャッシュフローへの影響

- 不動産所得と課税額への影響

また、利息(金利)が低いのが良い・悪いのではなく、その利息(金利)によってどのような状況になっていくのかを自身で把握することが重要です。

(例)※その他条件によりこの限りではありません。

利息(金利)が低い=残債の減るスピードが速いのでキャピタルゲイン(売却益)狙い

利息(金利)が高い=経費が多くなり税金が低いのでインカムゲイン(運用益)狙い

これらを物件購入の段階でしっかりとシミュレーションし、自身の状況にあった戦略を立てられれば、不動産投資は手堅い事業となるのです!

以上、株式会社コン・パスでした。