2022年6月21日に行われた、株式会社アルデプロ2022年7月期第3四半期決算説明会および中期経営計画説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社アルデプロ 代表取締役社長 椎塚裕一 氏

株式会社アルデプロ 取締役専務執行役員営業本部長 秋元和弥 氏

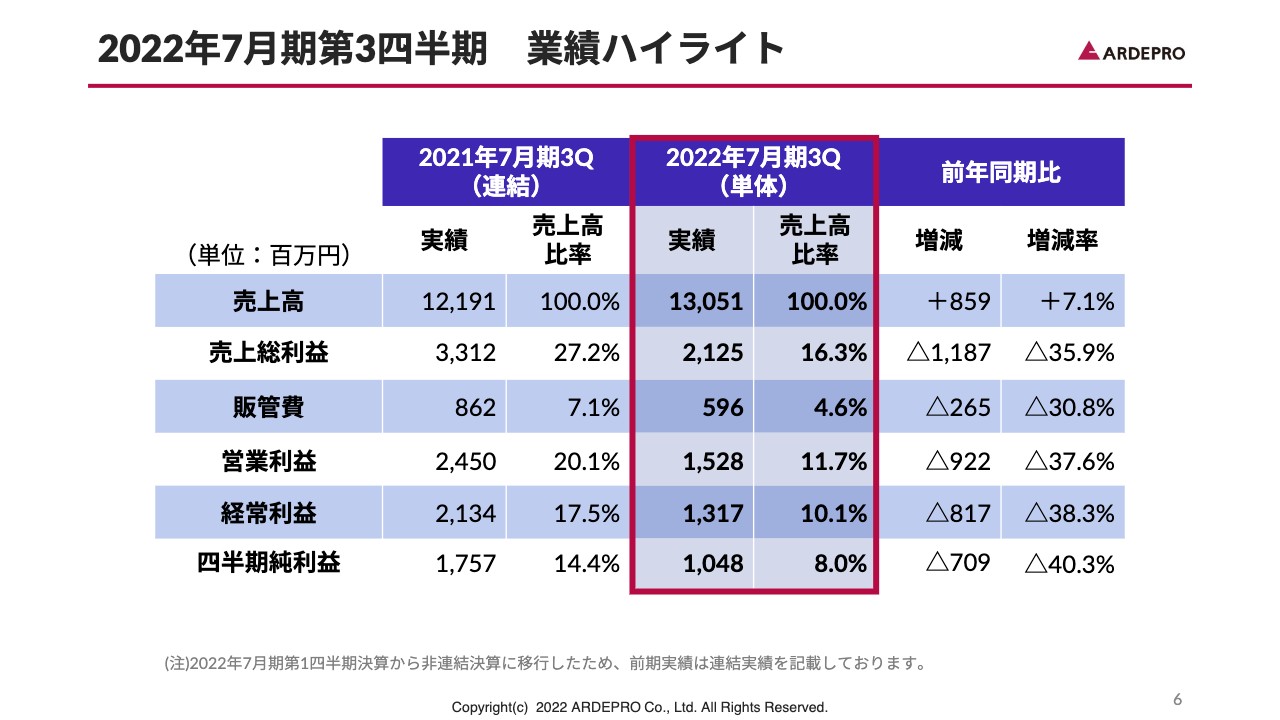

2022年7月期第3四半期 業績ハイライト

椎塚裕一氏(以下、椎塚):株式会社アルデプロ代表取締役の椎塚でございます。はじめに、私から2022年7月期第3四半期決算の概要についてご説明させていただきます。

まずは第3四半期決算の業績ハイライトについてです。ご覧のとおり、この第3四半期は、売上高130億5,100万円、売上総利益21億2,500万円、営業利益15億2,800万円、経常利益13億1,700万円、四半期純利益10億4,800万円という数値を残すことができました。

前期は連結決算制度を採用していましたが、「前期に比べて利益面で若干落ちているのでは」というご指摘もあるかと思います。こちらについては、前期は第3四半期に利益率が非常によい案件の引き渡しがあったために、このような数値となっています。今期は、期首の時点で想定したとおり順調に推移していると考えています。

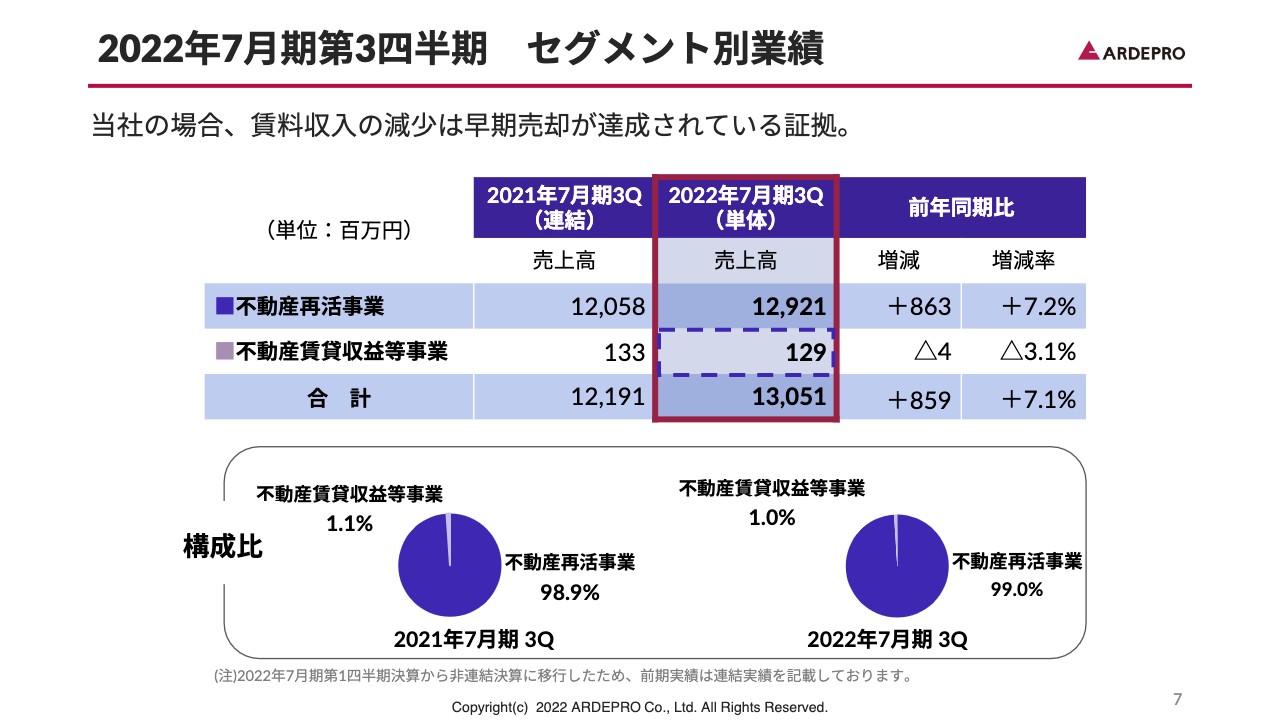

2022年7月期第3四半期 セグメント別業績

続いて、第3四半期のセグメント別業績です。不動産再活事業が129億2,100万円、不動産賃貸収益等事業が1億2,900万円です。スライド下に前期と今期の構成比の比較を掲載していますが、前期は不動産再活事業が約99パーセント、不動産賃貸収益等事業が1.1パーセント、今期も同様に売上の99パーセントは不動産再活事業が占めています。

このように、当社にとって不動産賃貸収益等事業は、再活事業で棚卸の在庫としてあげているものから上がってくる賃料収入のみの事業です。そのため、賃貸収益等事業の比率が小さければ小さいほど、当社の不動産再活事業が順調に進んでいる証と考えています。

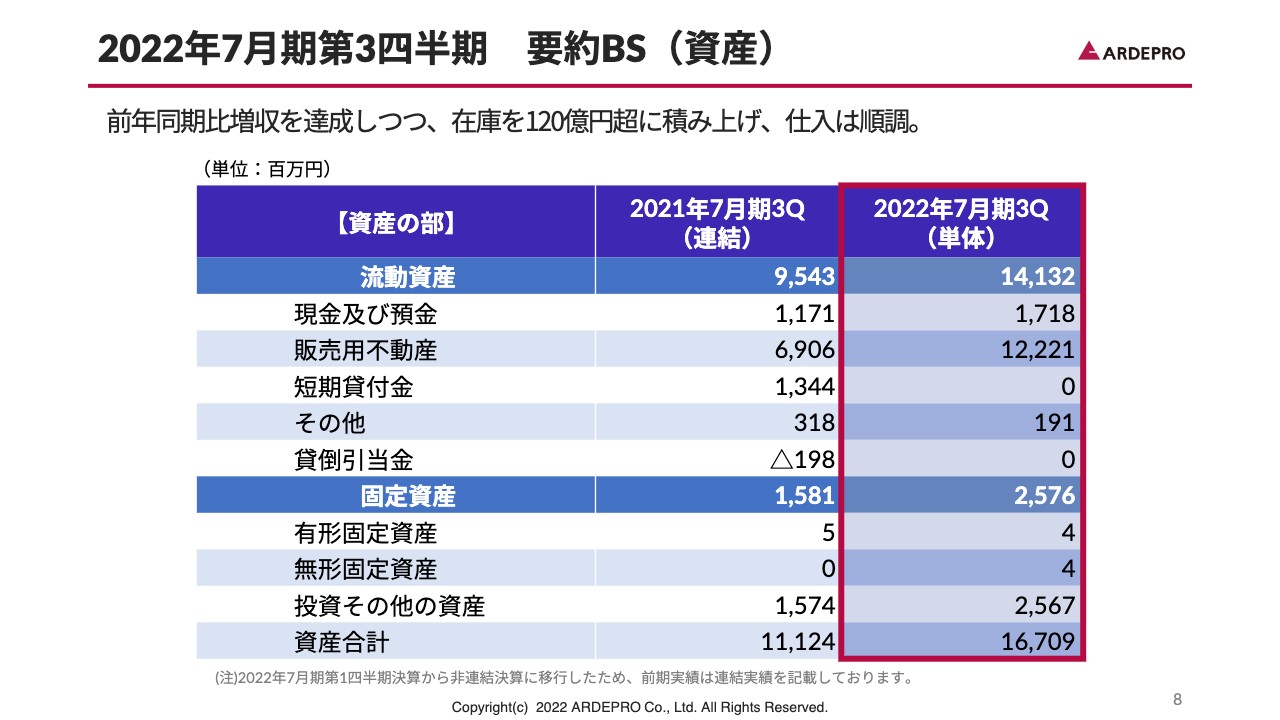

2022年7月期第3四半期 要約BS(資産)

当社のバランスシートの要約版についてご説明します。流動資産141億3,200万円の主な内訳として、現預金が17億1,800万円、販売用不動産が122億2,100万円、固定資産が25億7,600万円、資産合計として総資産が167億900万円という数値を積み上げることができました。

販売用不動産はすでに在庫として120億円を超えるだけの在庫を積み上げています。これらの在庫については、今期に引き渡すものも入っていますが、来期用の販売用不動産として、すでに在庫として積み上げているものも含まれています。先ほどご説明したとおり、売上高にして、販売用不動産がまだ122億円以上残っているということです。

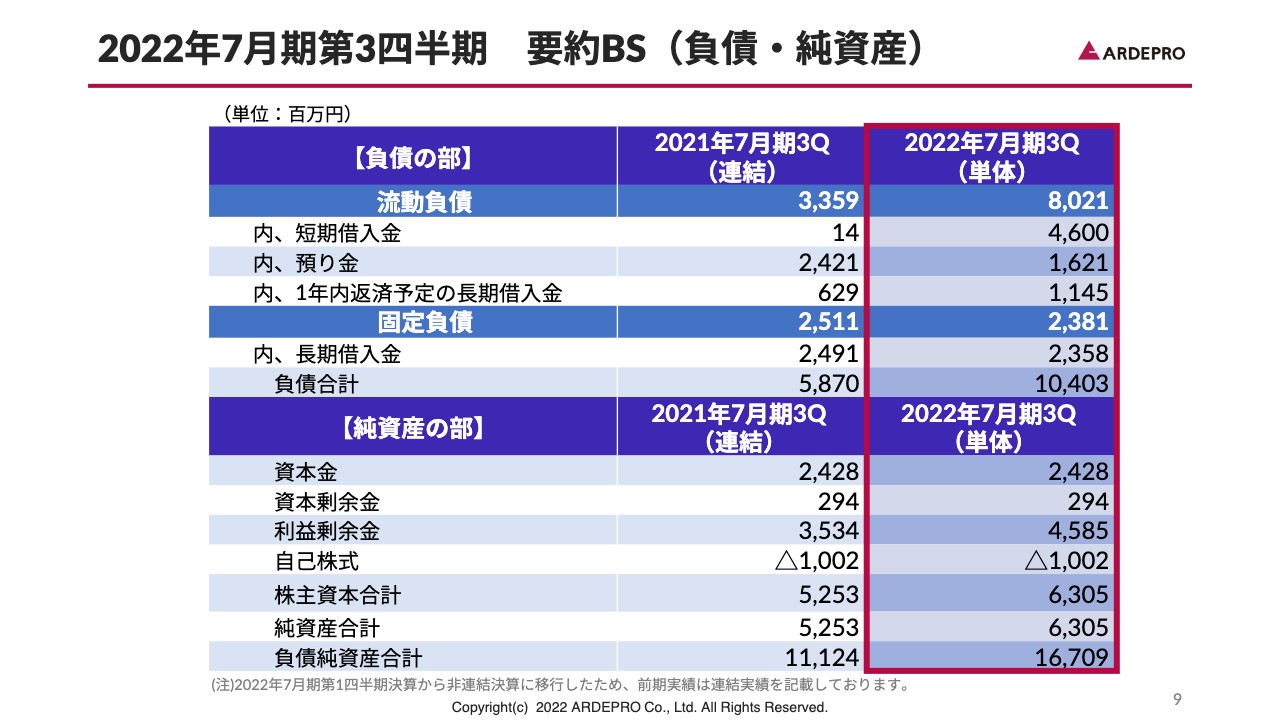

2022年7月期第3四半期 要約BS(負債・純資産)

続いて、バランスシートの負債・純資産の部です。流動負債80億2,100万円、固定負債23億8,100万円、負債合計104億300万円という数字が積み上がっています。こちらは順調に仕入れ活動を行った結果、それに伴い借入金が増えています。

また、純資産の部は、資本金、資本剰余金については前期と変わりはありません。利益剰余金は前期の35億3,400万円に対して45億8,500万円、純資産は前期の52億5,300万円に対して、今期はすでに63億500万円まで積み上げることができました。

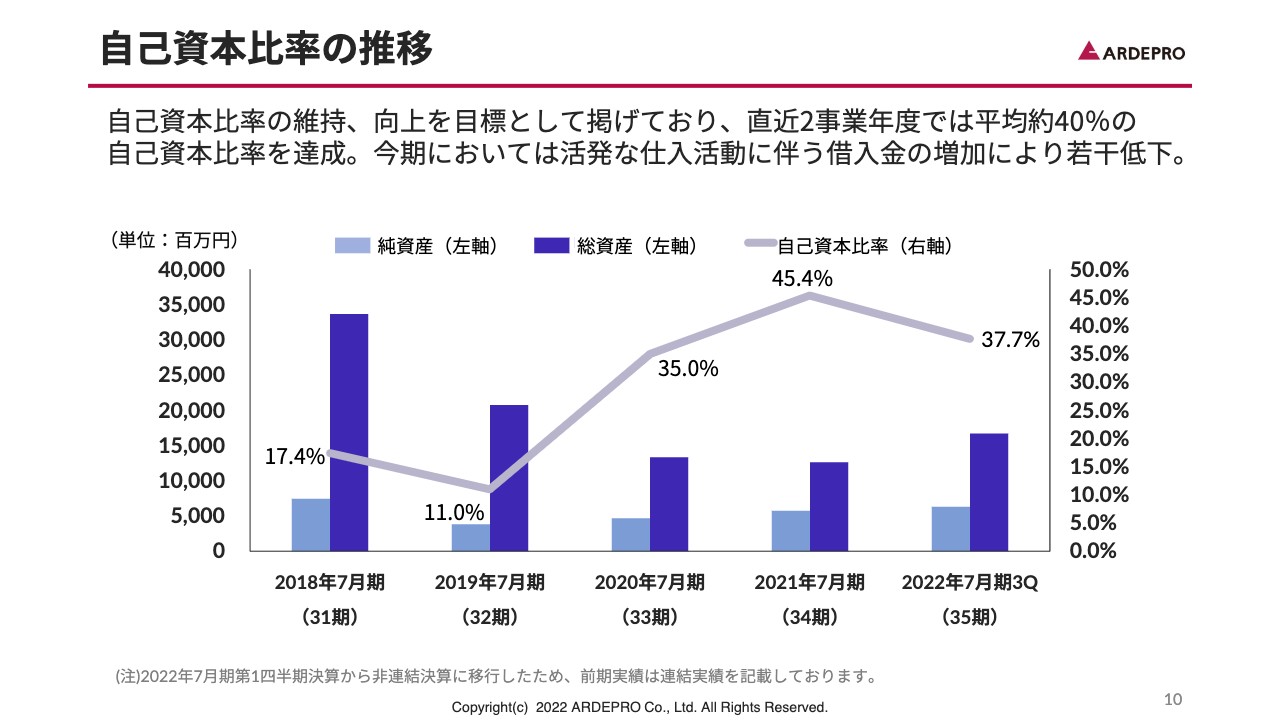

自己資本比率の推移

当社の自己資本比率の過去の推移についてです。当社は2020年7月期から「原点回帰3ヵ年計画」を掲げており、当社の一定の目安として、自己資本比率を30パーセントから40パーセント以内に収まるように事業活動を行っています。

今期については、仕入れ活動も順調に行うことができており、借入金もそれに伴い増えています。しかし、目標としている自己資本比率30パーセントから40パーセント以内に順調に収まっており、第3四半期では自己資本比率は37.7パーセントになっています。

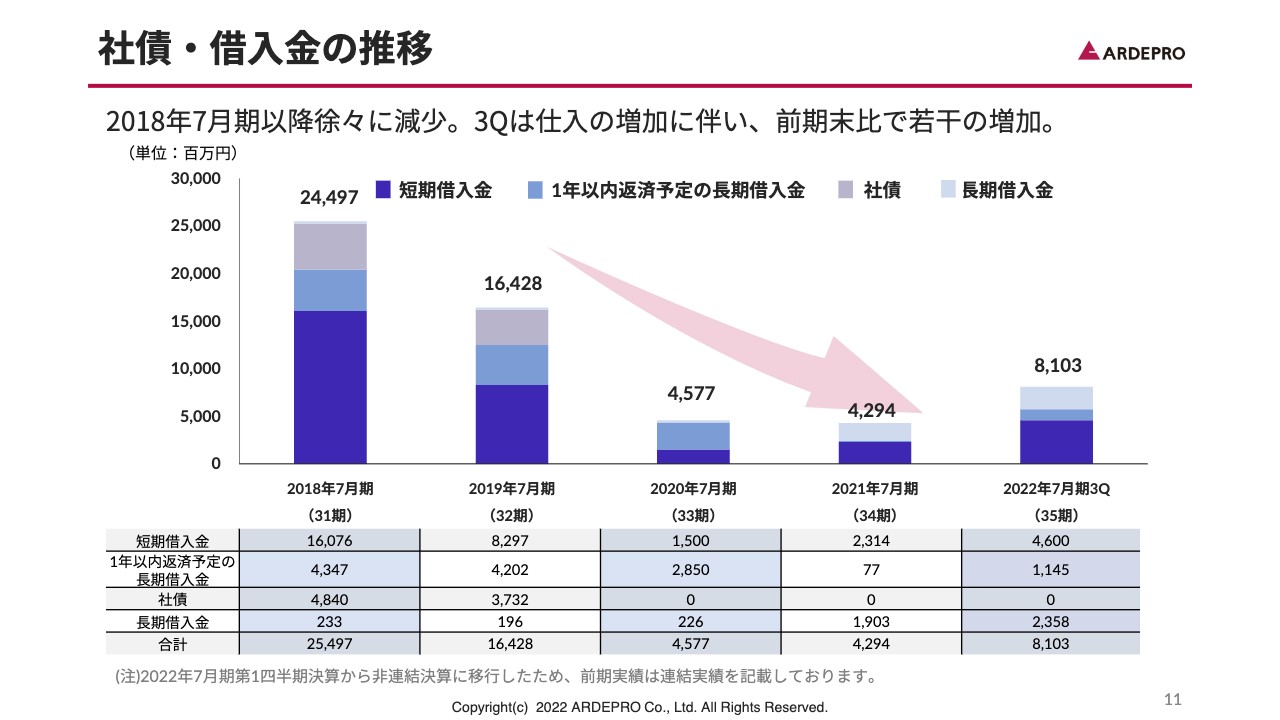

社債・借入金の推移

続いて、過去5期の当社の社債ならびに借入金の推移についてです。2018年、2019年は、1つのプロジェクトで100億円を超えるような大型プロジェクトをいくつか同時に取り扱っていました。その結果、負債が非常に膨らみ、一番多い時で約245億円の負債がありました。

その反省から、2020年7月期より原点回帰を行った結果、借入金は順調に減少しています。今期はすでに来期用の在庫も複数抱えているため、借入金、負債の部分に関しては若干増えていますが、先ほどご説明したとおり、当社の規模に見合った自己資本比率30パーセントから40パーセント以内に収まっています。まだまだ負債の部分に関しては問題ないものと考えています。

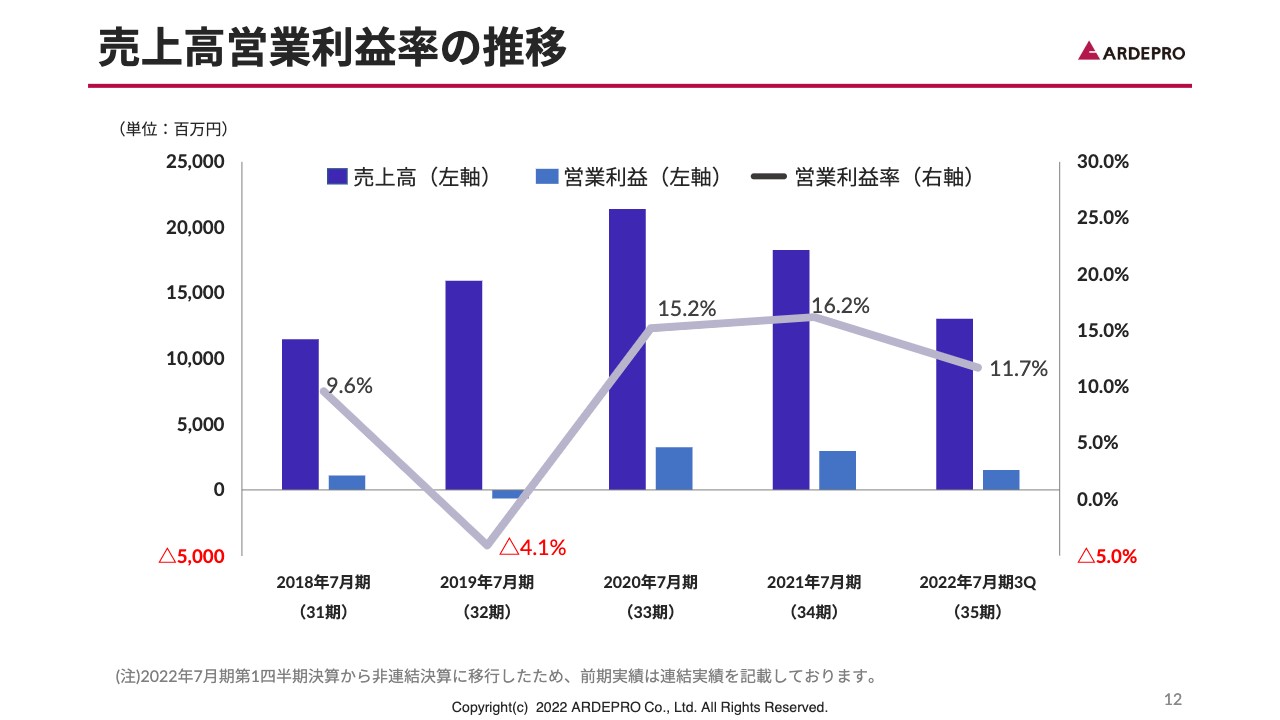

売上高営業利益率の推移

当社の過去5期の営業利益率の推移です。先ほどもお話ししたように、2018年、2019年には、1つのプロジェクトで100億円を超えるような大型のプロジェクトを複数同時に扱っていました。その結果、1つのプロジェクトが期ズレを起こし、その期の売上、営業利益が大幅に変動するという状況がありました。

当社は、2020年7月期より営業利益率15パーセントを目標に掲げており、この第3四半期は11.7パーセントという営業利益率を達成しています。ちなみに、第2四半期が終了した時点では、今期の営業利益率はまだ7.8パーセントでした。これは、第2四半期の決算説明でもお伝えしたとおり、上期は営業利益率の低い不動産再活案件が多かったためです。

下期は、営業利益率の高い、再開発アジャストメント案件の引き渡しが複数あるため、利益率がここまで上昇しています。今期も、本決算時点では、当社の目標としている営業利益率15パーセントを達成できるように事業を行っています。

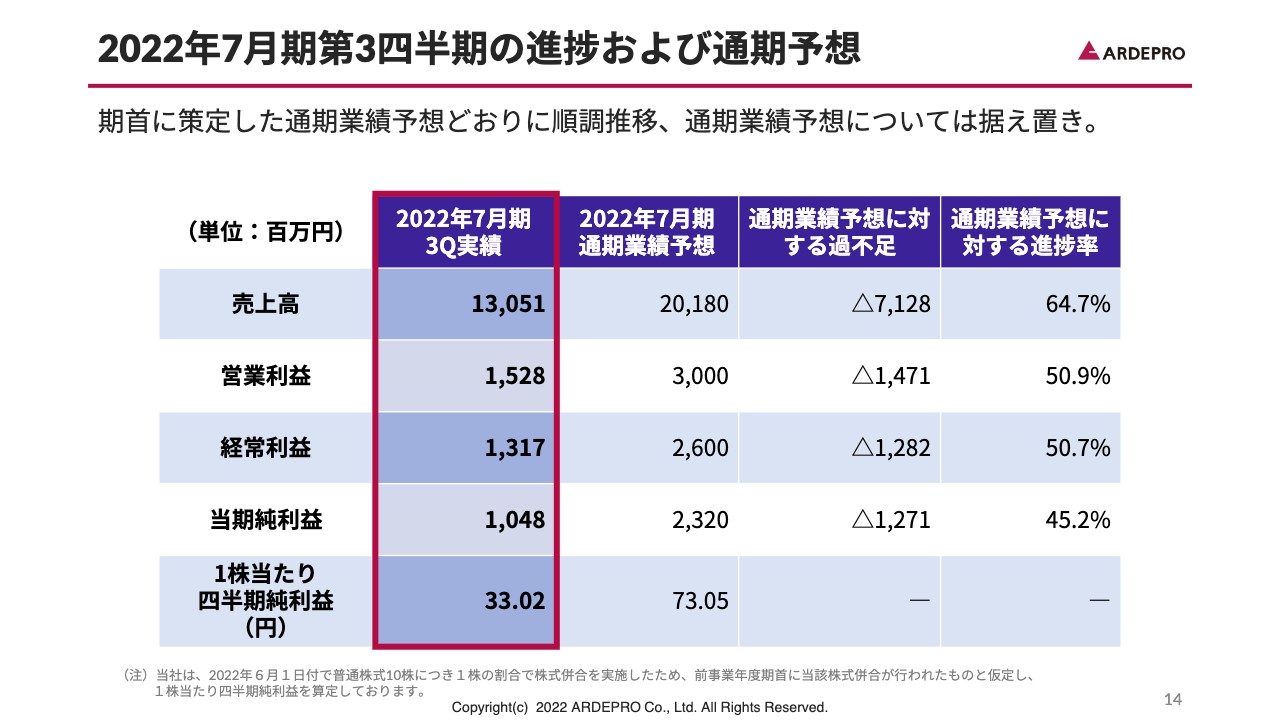

2022年7月期第3四半期の進捗および通期予想

続いて、今期の経営計画に対する進捗状況です。今期は売上高201億8,000万円、営業利益30億円、経常利益26億円、当期純利益23億2,000万円という通期予想を期首の時点で立てていました。その結果、第3四半期が終了した時点で、売上高130億円、営業利益15億円、経常利益13億円、当期純利益10億円という数字を積み上げています。

進捗率が若干鈍いように見える方もいらっしゃるかと思いますが、期首の時点で予想したとおりに物件引き渡しが順調に推移しており、現時点では、今期も通期の業績予想は十分達成できると考えています。

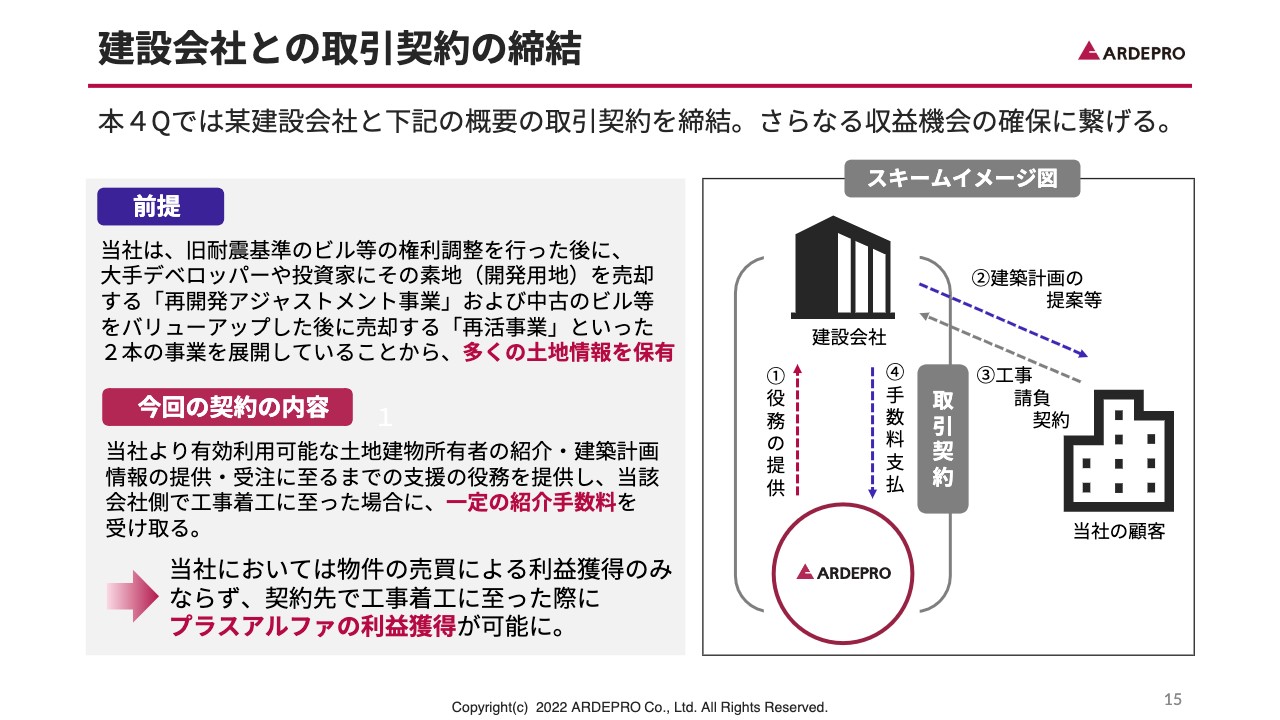

建設会社との取引契約の締結

こちらは第4四半期における新規のトピックスでございますが、当社が懇意にしているゼネコン、建設会社から取引を勧められて契約を締結したものです。具体的には、私どもが売却した開発素地のお客さまを建設会社にご紹介し、この建設会社で建物の建築が行われた際に、建設会社から当社に紹介手数料をいただくというものです。

私どもは、売却しただけではそこで利益が確定してしまうため、その後も不動産をきっかけに引き続き収益を上げる機会を探っていました。そこで今回このようなかたちで契約を締結することとしました。

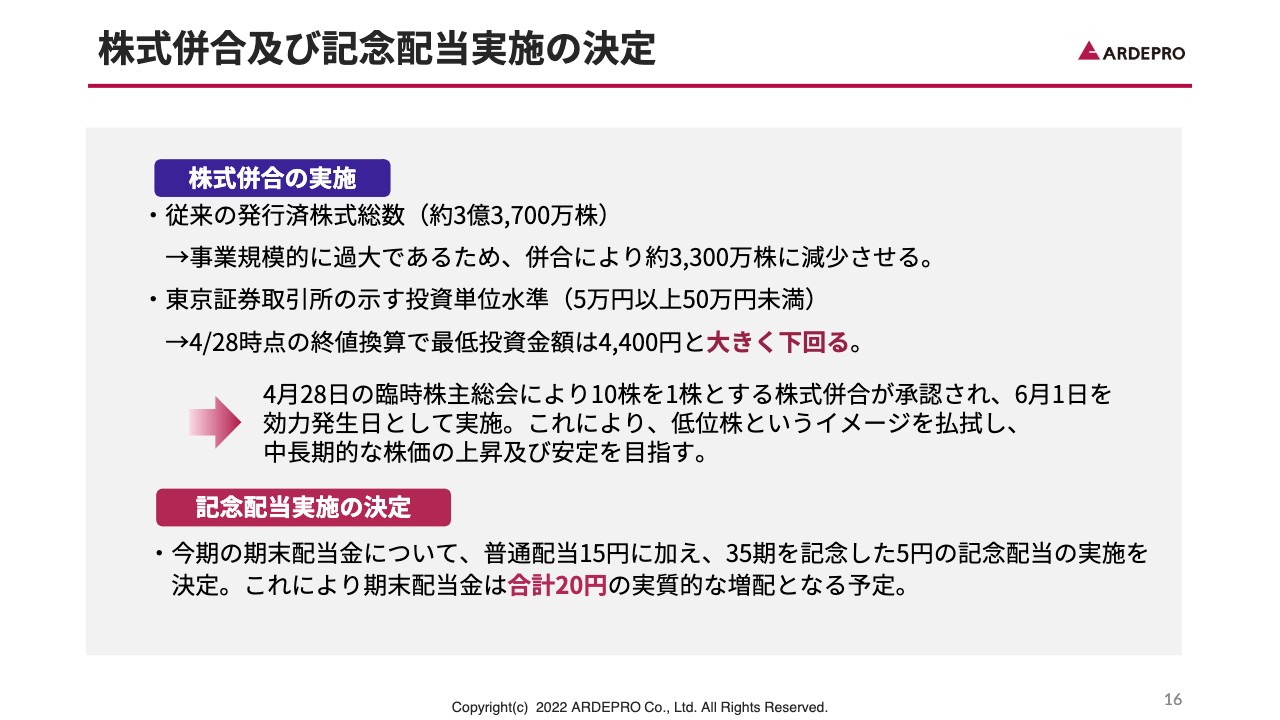

株式併合及び記念配当実施の決定

第3四半期のトピックスとして、株式併合を実施しました。従来お伝えしていたように、発行済株式総数が約3億3,700万株と非常に膨大でしたが、こちらを当社の事業規模に合わせるようにし、東京証券取引所が示している5万円以上、50万円未満の投資単位水準により近づけるために10株を1株に併合する方法を採用しました。

さらに、今期は当社の35期を記念して、5円の記念配当を実施することを決定しています。通常配当15円にプラスし、最終的に期末の配当金として20円を株式配当とさせていただく予定です。

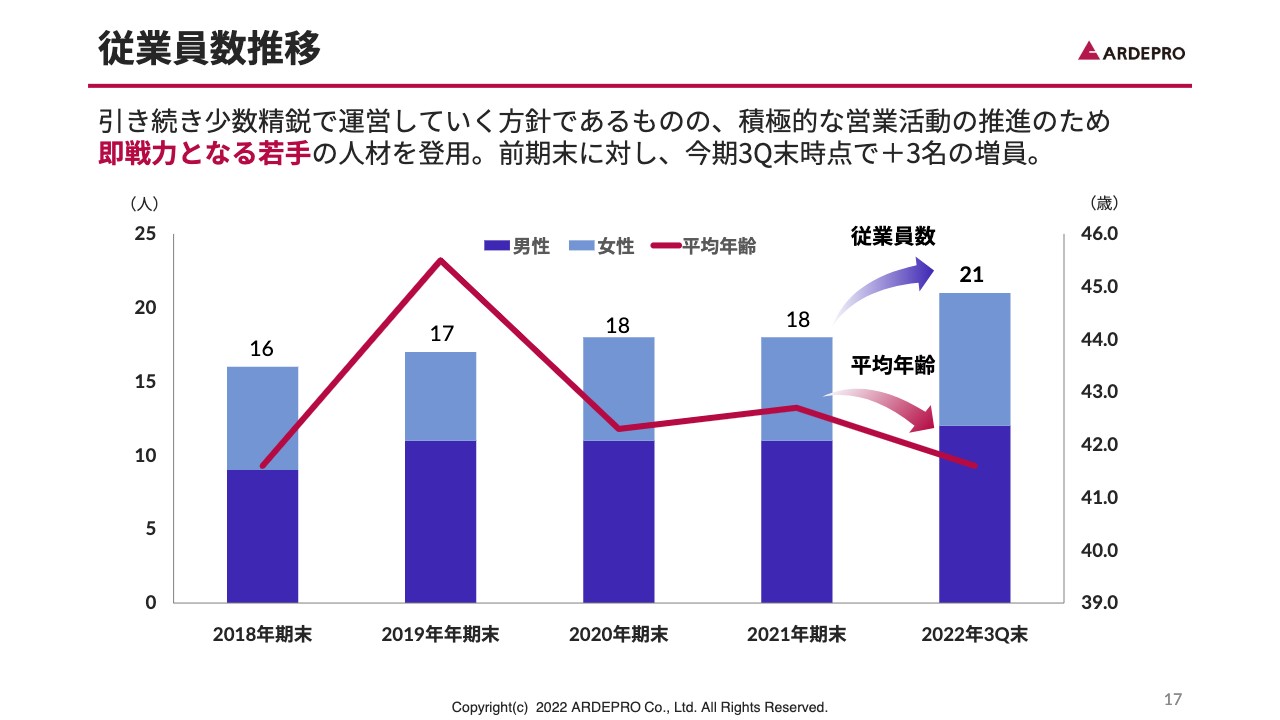

従業員数推移

こちらは過去5年間の従業員数の推移と平均年齢を示したものです。当社は非常に少数で事業を行っており、その結果、従業員1人当たりの売上、営業利益は、上場会社の中でもトップクラスを誇っています。

この少数精鋭の体制を極力維持しつつも営業人員を増大させ、社員の若返りを図り、企業を継続させていきたいと考えています。その結果、今期は3名増え、平均年齢も若干若返っています。この流れをさらに推進すべく、継続的に当社が成長していくための人材戦略を練っているところです。

2022年7月期第3四半期の決算説明は以上となります。

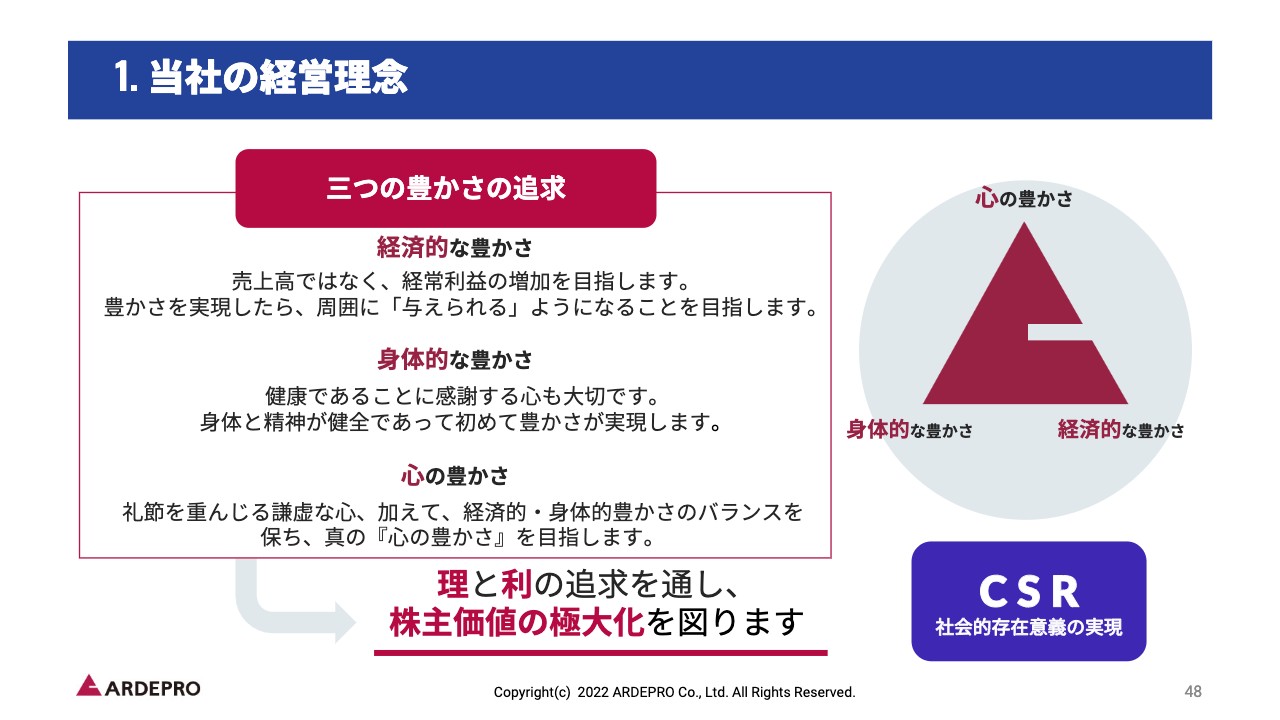

1. 当社の経営理念

次に、中期5ヶ年経営計画についてご説明します。計画の骨子の前に、まずは当社の経営理念をご説明します。当社は創業以来、「三つの豊かさの追求」という経営理念を掲げています。三つの豊かさとは、「経済的な豊かさ」「身体的な豊かさ」「心の豊かさ」であり、この三つをバランスよく追求していくことによって、心身ともに健常に、人間として、また企業として成長していくものと考えています。

この三つの豊かさのどれか1つでも欠けることなく、きれいな正三角形を描き、この正三角形が少しでも大きくなるように事業を行っていきたいと考えています。

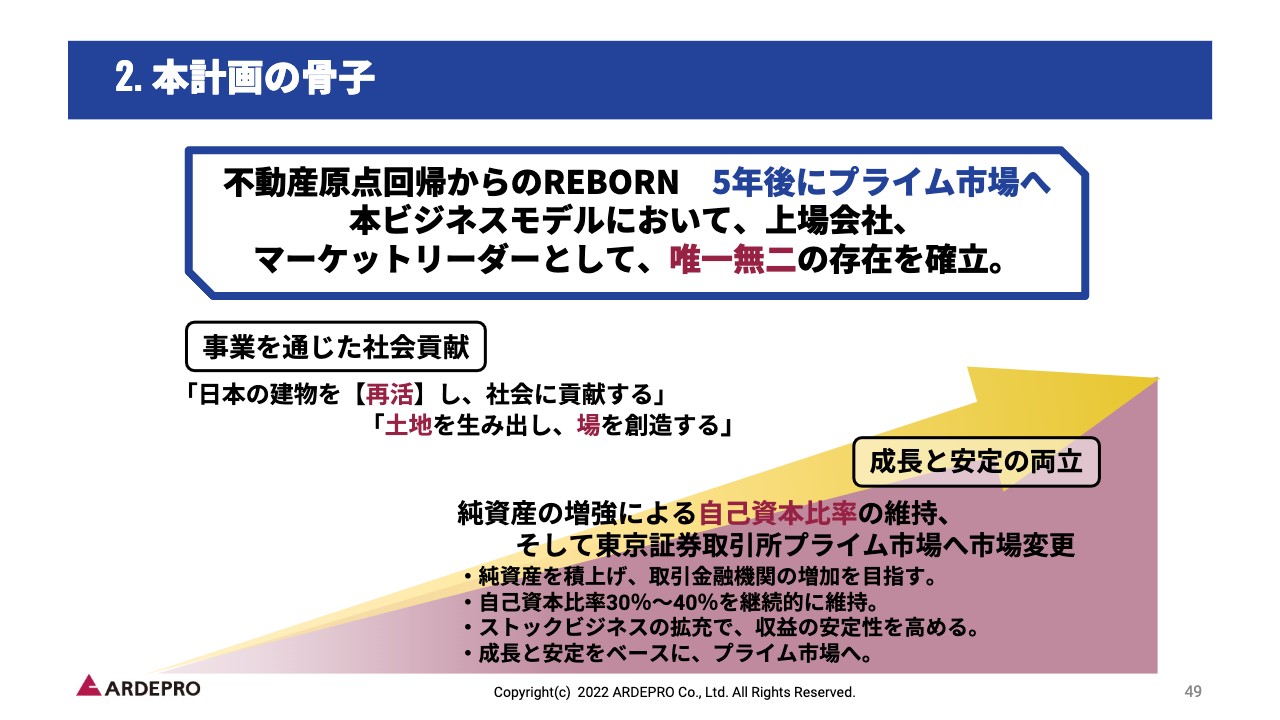

2. 本計画の骨子

それでは、この経営理念に基づいて策定した中期5ヶ年経営計画についてご説明します。まず、計画の骨子です。当社はこの5ヶ年において「不動産原点回帰からのREBORN」、つまり「株式会社アルデプロは再出発するんだ」という目標を掲げています。

そして、5年後の2027年7月期である第40期にプライム市場に市場を変更します。また、今当社が行っているビジネスモデルにおいて、上場会社はもとよりマーケットリーダーとして唯一無二の存在を確立していきます。

そのためには、成長と安定の両立が必要だと考えています。具体的には、純資産を積み上げることによって取引金融機関の増加を目指します。また、自己資本比率は30パーセントから40パーセントを継続的に維持していきます。

現在、当社はほとんどがフロービジネスですが、今後この5年間の間にストックビジネスを拡充していき、それによって収益の安定性を高めていきます。この成長と安定をベースに、5年後プライム市場に移行するものとしました。

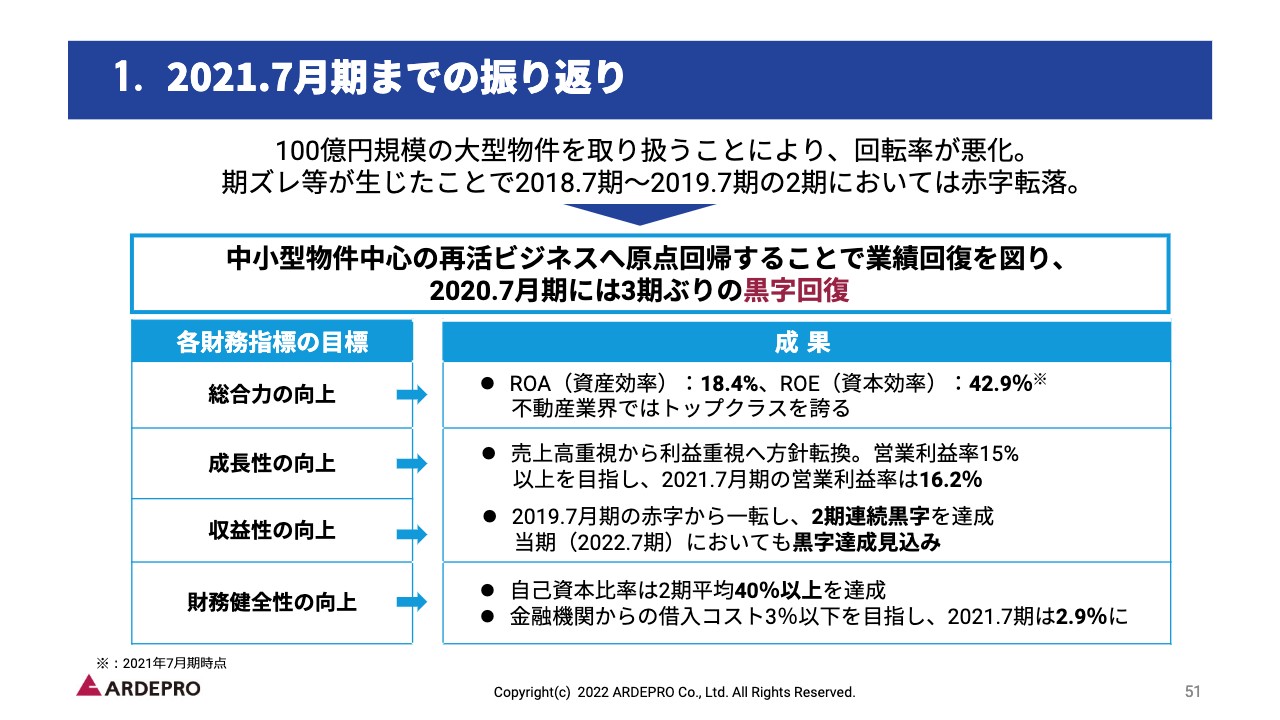

1. 2021.7月期までの振り返り

本計画の全体像についてご説明します。まず、これまでの当社を振り返ります。当社は以前からお伝えしていたとおり、1つのプロジェクトで100億円を超えるような大型の物件を複数扱っていた時期がありました。

その結果、在庫回転率が悪化し、物件の引き渡しの期ズレ等が生じたことによって、赤字に転落したことも事実です。その反省を踏まえ、2020年7月期より原点回帰を行い、中小型物件を中心に扱うこととし、在庫回転率を上げ、業績の回復を図ろうという計画を立てました。

その3年間の結果について、各財務指標の目標に基づいてご説明します。まず1つ目の「総合力の向上」では、ROAが18.4パーセント、ROEが42.9パーセントと、不動産業界では非常に高いトップクラスを誇る成果を残すことができました。

また、「成長性の向上」「収益性の向上」では、売上高重視から利益重視へ方針転換し、目標とする営業利益率15パーセントを掲げました。その結果、営業利益率は2020年7月期で15パーセント、2021年7月期で16.2パーセントと、赤字から脱却し、2期連続黒字を達成しています。

「財務健全性の向上」では、自己資本比率は2020年7月期、2021年7月期の2期を平均して40パーセント以上を達成しています。その結果、「金融機関からの借入コスト3パーセント以下」という目標に対して、2.9パーセントの成果を達成できました。

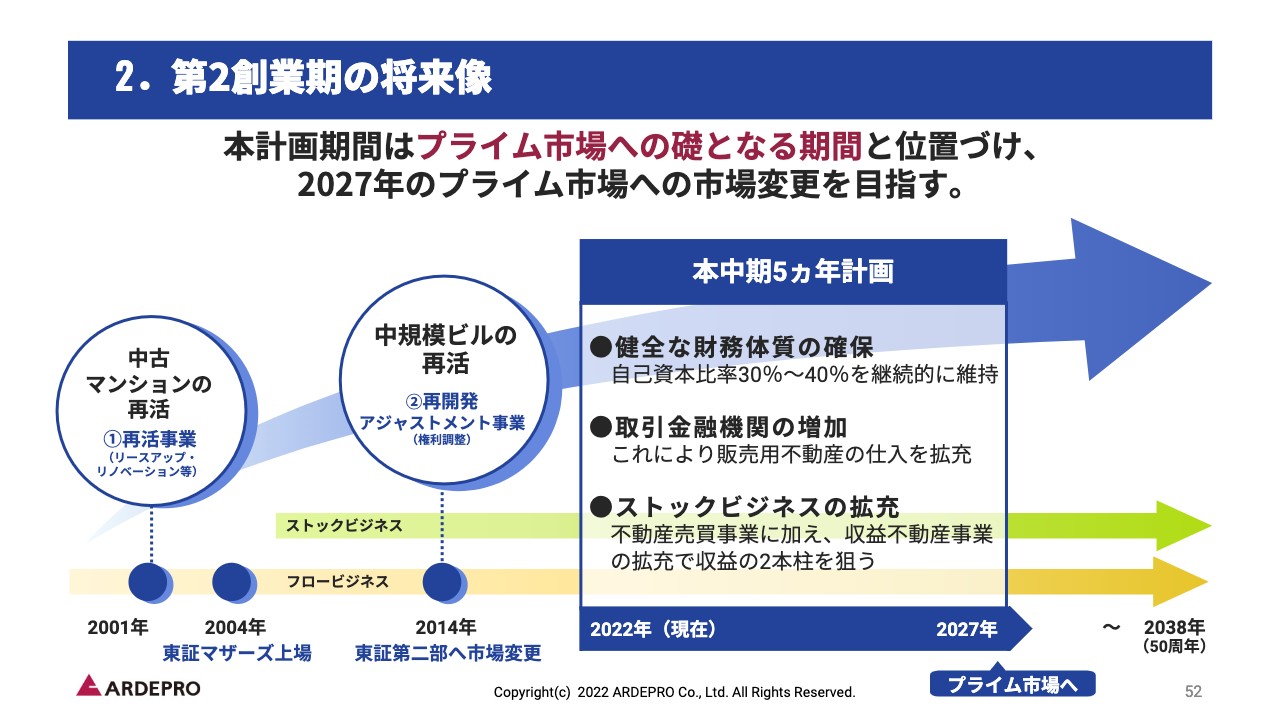

2. 第2創業期の将来像

第2創業期の将来像についてご説明します。当社は2027年にプライム市場へ市場変更を目指します。そのためのこの5ヶ年です。健全な財務体質の確保や取引金融機関の増加によってストックビジネスの拡充を目指していきます。

この5年間でどれだけ当社が成長していけるか、また安定した成長路線を示せるかが非常に大切な期間だと考えています。このような将来像を掲げながらこの5ヶ年を進んでいきたいと考えています。

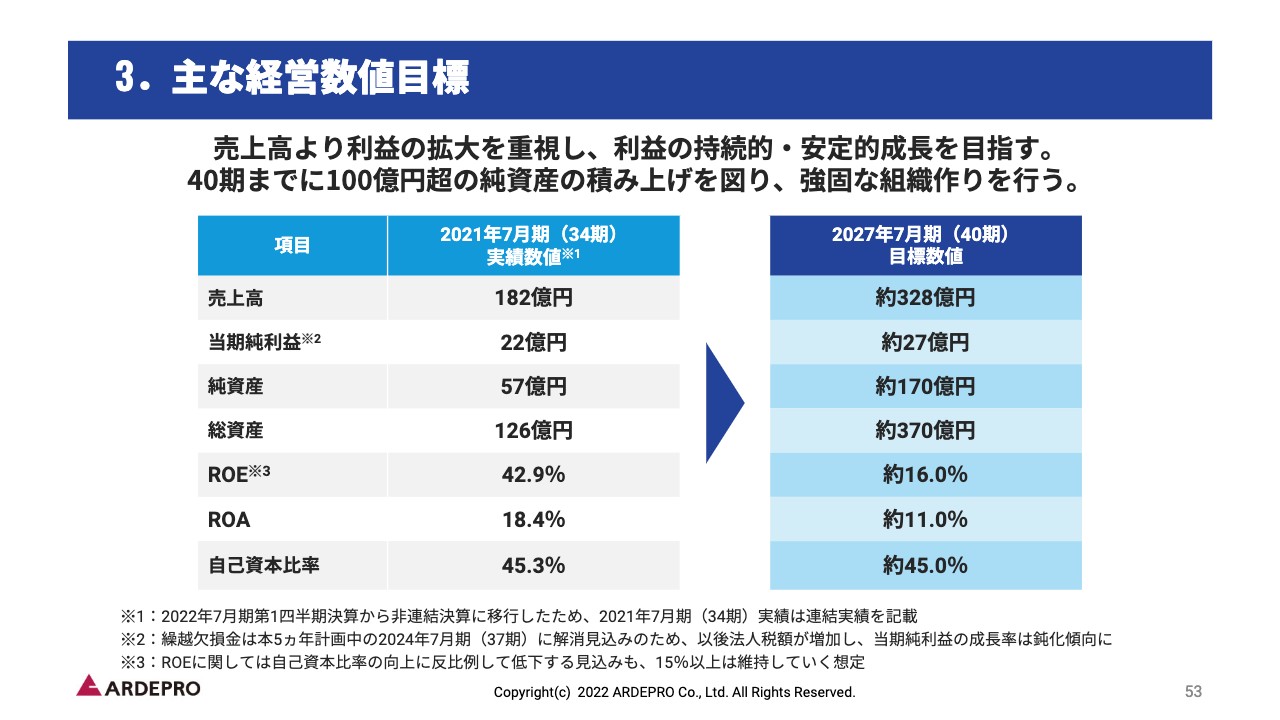

3. 主な経営数値目標

中期経営計画最終年度の40期における具体的な経営数値をいくつか発表します。売上高328億円、当期純利益27億円、純資産170億円、総資産370億円、ROE16.0パーセント、ROA11.0パーセント、自己資本比率45.0パーセントという目標数値を示しています。

この目標数値を見ると、売上高に対して当期純利益の伸びが非常に鈍いのではないかというご指摘もあろうかと思います。これについては、当社は過去の赤字の結果、税務上、繰越欠損金が非常に多くありました。それによって当社は現在も法人税の面では軽減されています。

しかし、税務上の繰越欠損金は37期ですべて解消する見込みとなっています。その結果、38期以降は法人税の軽減などがなくなりますので、税引き後の当期純利益の成長率が若干鈍っているように見えるかと思います。しかしながら、営業利益、経常利益については売上高も含め、期ごと平均で約10パーセント成長の目標を掲げています。

ROEについては、純資産が170億円と非常に増加する関係で今の42.9パーセントよりも下がっていますが、15パーセントを維持することを目標に事業を行っていきたいと考えています。同様に、ROAに関しても10パーセントを維持することを目標に事業を行っていきたいと考えています。

また、自己資本比率については、引き続き30パーセントから40パーセントを維持していきたいと考えています。

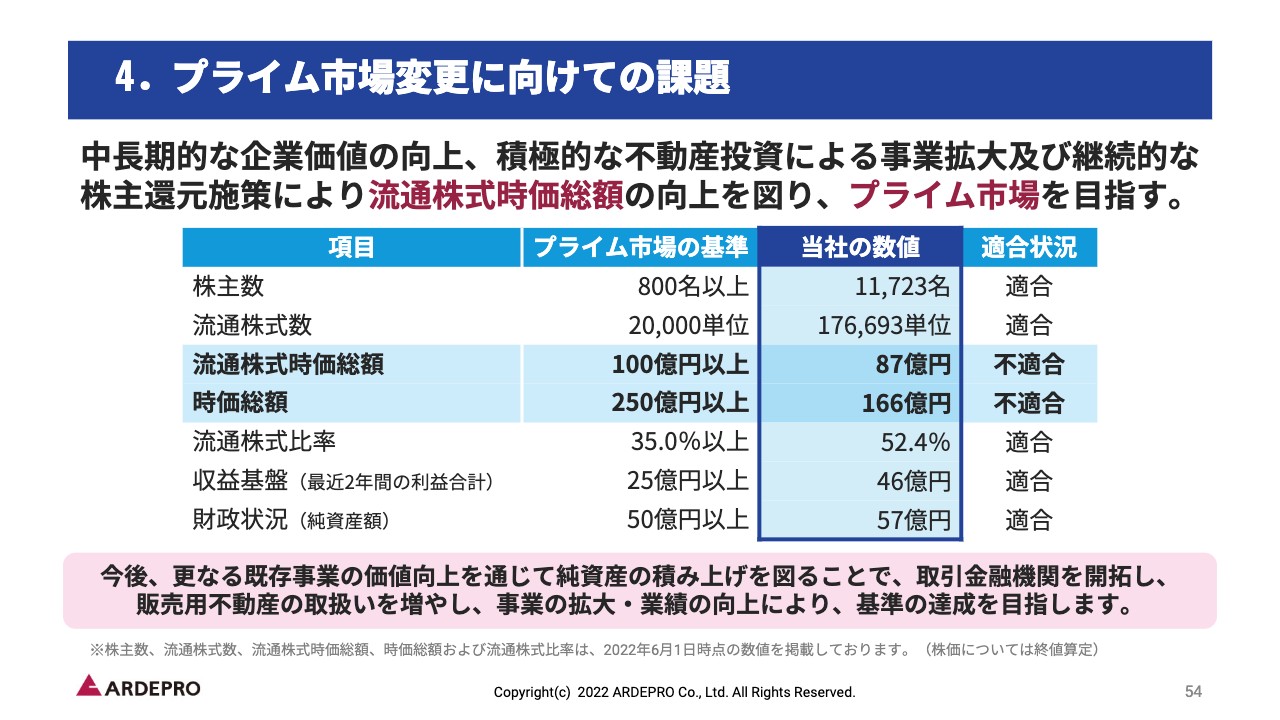

4. プライム市場変更に向けての課題

プライム市場変更に向けての課題として、形式基準をいくつか掲げています。スライドに記載のとおり、当社がプライム市場に変更するにあたり、「流通株式時価総額」と株式の「時価総額」の2点が達成されていないものとなっています。

こちらをこの5年間で達成するために企業として成長していかなければなりません。既存事業の価値を向上させること、また純資産の積み上げにより事業拡大や業績向上を図ることによって、この基準を必ず達成するという考えで目標を掲げています。

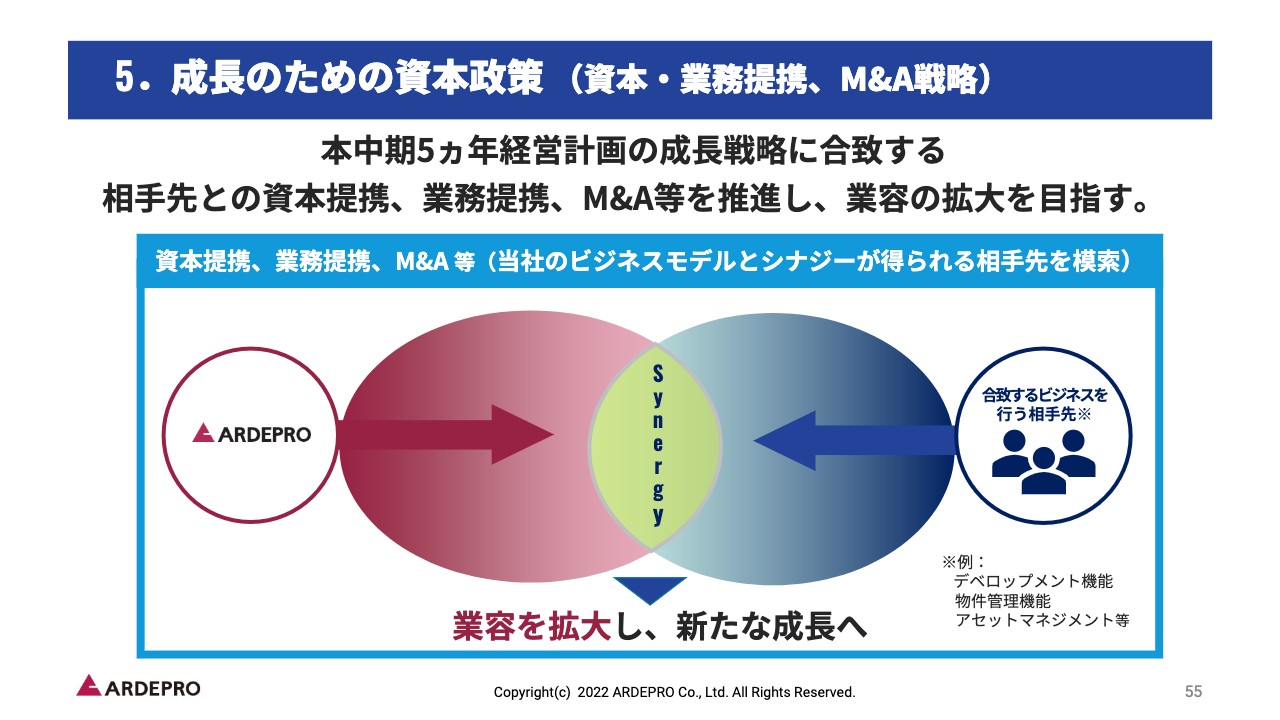

5. 成長のための資本政策(資本・業務提携、M&A戦略)

当社が成長するために、今後は積極的に資本業務提携またはM&A戦略を展開していきます。当社のビジネスモデルとシナジーが得られる相手先を模索し、資本業務提携もしくはM&A等を推進することによって、当社のみならず各事業会社の力を借りながら業容を拡大し、新たな成長戦略を描いていきます。

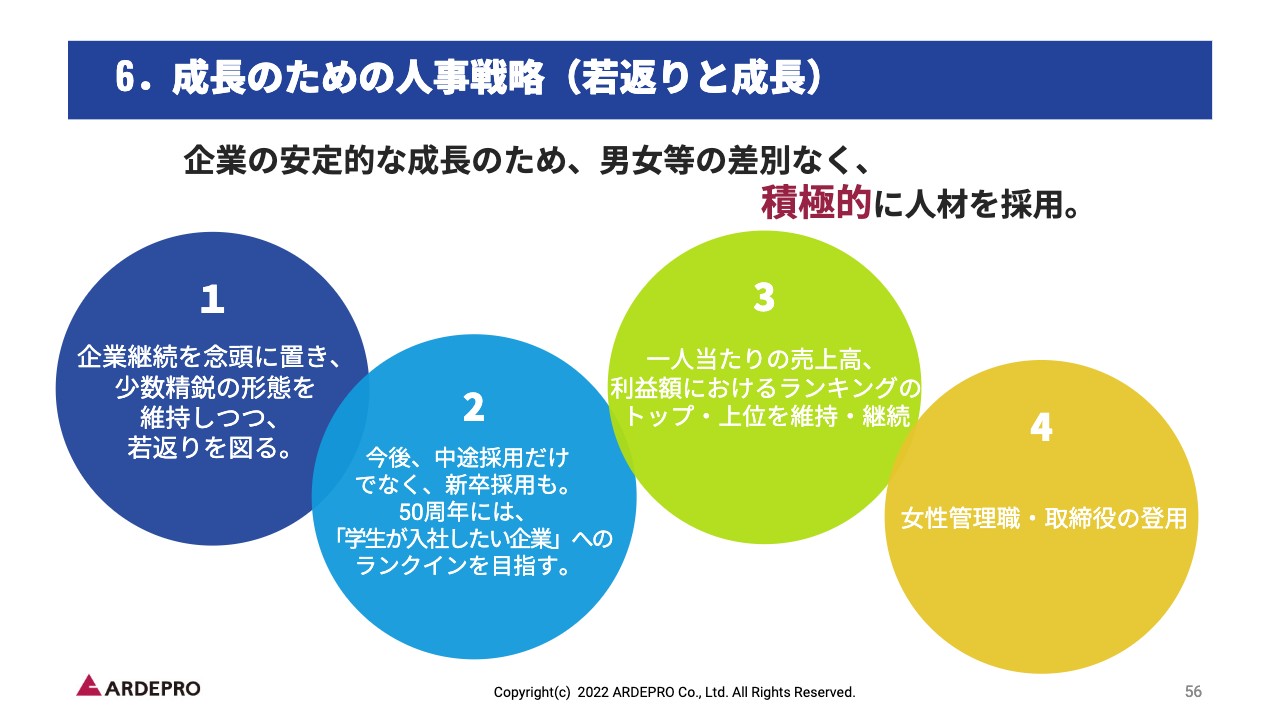

6. 成長のための人事戦略(若返りと成長)

成長のための人事戦略を一言でいうと「若返りと成長」です。当社は非常に少数精鋭で事業を行っています。その結果、1人当たりの売上高、利益額は上場会社の中でもトップ水準を誇ります。この水準を維持・継続し、少数精鋭の形態を守りながら、事業の拡大にあわせて人材を確保していきます。それに伴って人材の若返りを図ることが、未来永劫成長していくための人事戦略だと考えています。

また、現在は中途採用のみ行っていますが、この5年間の中でなるべく新卒の採用も行っていきたいと考えています。50周年を迎える2037年には、学生が入社したい企業にランクインを目指せるような企業でありたいと考えています。また、現時点でも当社は多いほうなのですが、女性管理職・取締役についてもさらに積極的に登用していきたいと考えています。

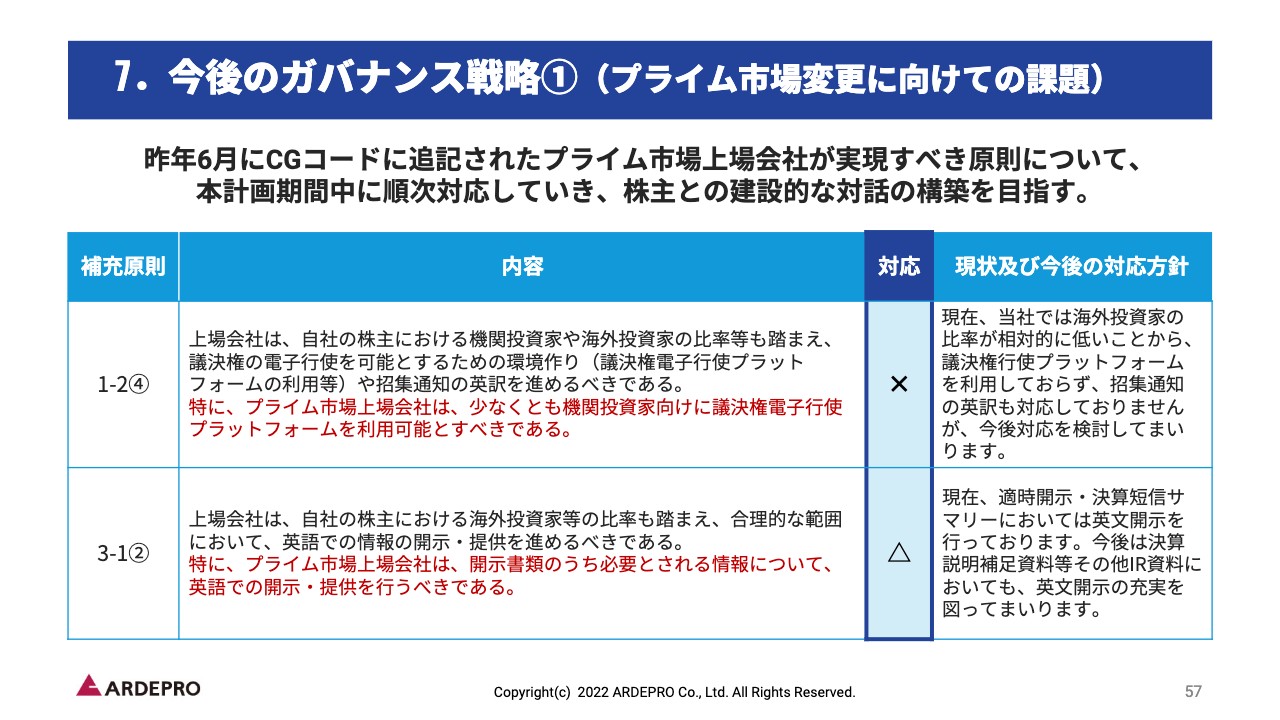

7. 今後のガバナンス戦略①(プライム市場変更に向けての課題)

昨年6月に東証からCGコードで追記された、プライム市場上場会社が実現すべき原則を、いくつか例として掲げています。この中でも、当社が達成しなければいけない未対応のものもいくつかあります。

主立ったものとしては、海外投資家向けに議決権の電子行使などを可能とするための環境作り、招集通知の英訳、適時開示、決算情報に関しての英訳にどれくらい対応できているかです。

当社は現在、株主の中で海外投資家の比率が相対的に低くなっています。そのため、議決権行使プラットフォームなどは利用していません。また、招集通知についても英訳は対応していません。しかしながら、ここの部分に関してはこの5年間の中で対応を検討していければと考えています。

また、当社の開示事項については、適時開示・決算短信サマリーは英訳で開示していますが、今後は決算補足説明資料等においても英訳で対応していきたいと考えています。

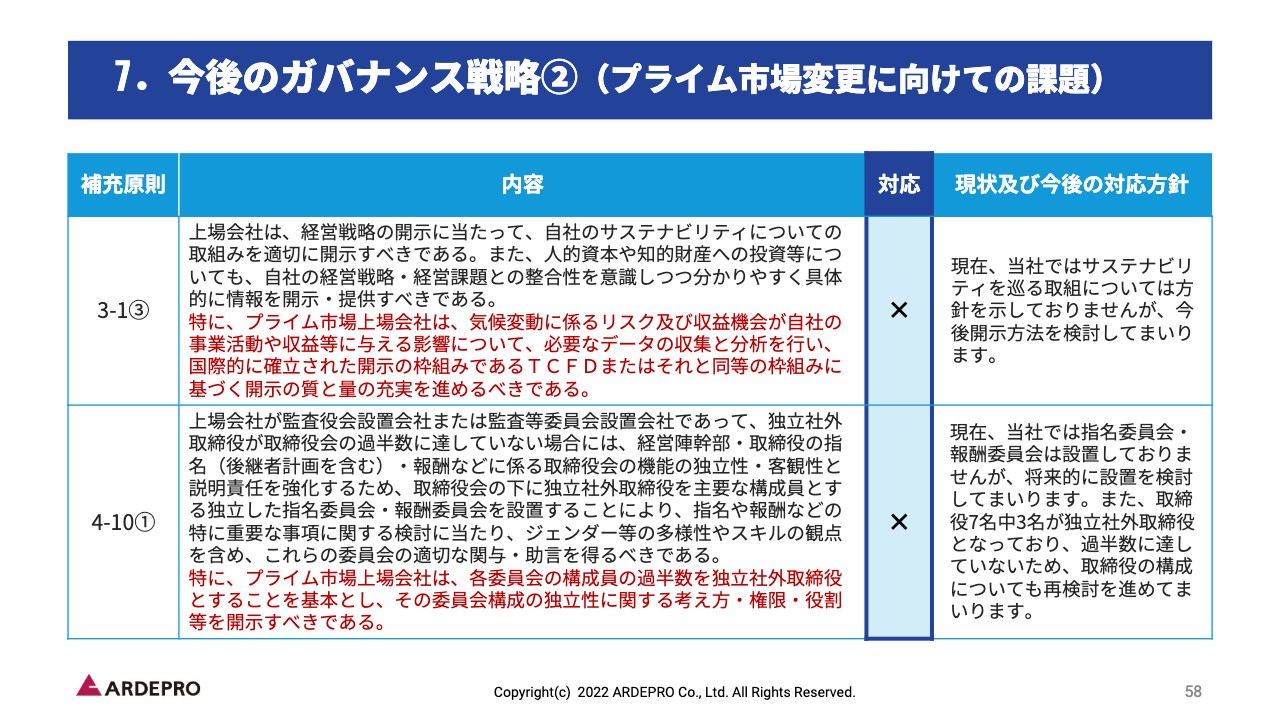

7. 今後のガバナンス戦略②(プライム市場変更に向けての課題)

スライドは、CGコード未対応のものの具体例です。昨今言われている「サステナビリティを巡る取り組み、また気候変動リスクに関しての取り組みを開示しなさい」という原則です。こちらは現在対応していませんが、今後5年間の中でなるべく対応していきたいと考えています。

また、「指名委員会、報酬委員会もプライム市場に上場する会社はなるべく設置する」「取締役の構成も社外の取締役を過半数にしたほうがよい」という原則もあります。こちらに関しても、当社の事業規模などを鑑みながら適宜対応していければと考えています。

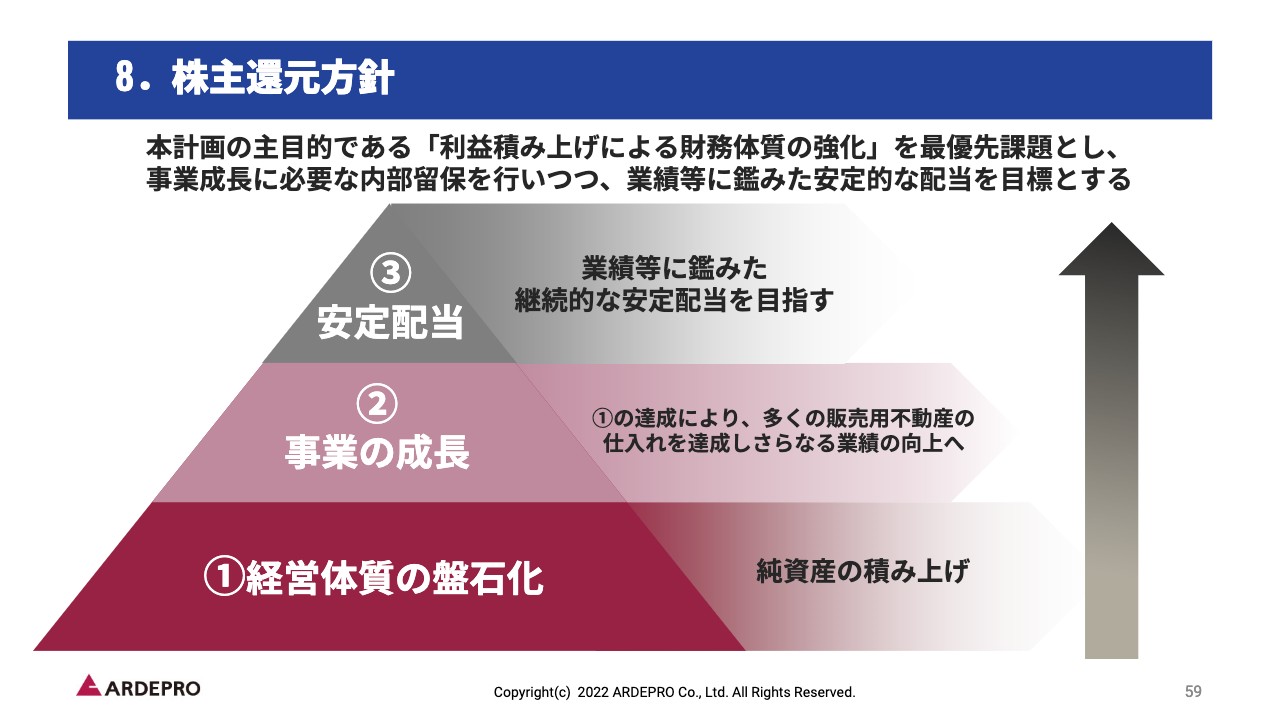

8. 株主還元方針

当社の株主還元方針についてご説明します。当社は、株主還元の方針として、安定した配当を継続して行っていくと掲げました。スライドの図に記載のとおり、まずは「経営体質の盤石化」が第一だと考えています。その結果、事業を成長させ、配当を安定し、また継続して株主のみなさまに還元策として行っていきたいと考えています。

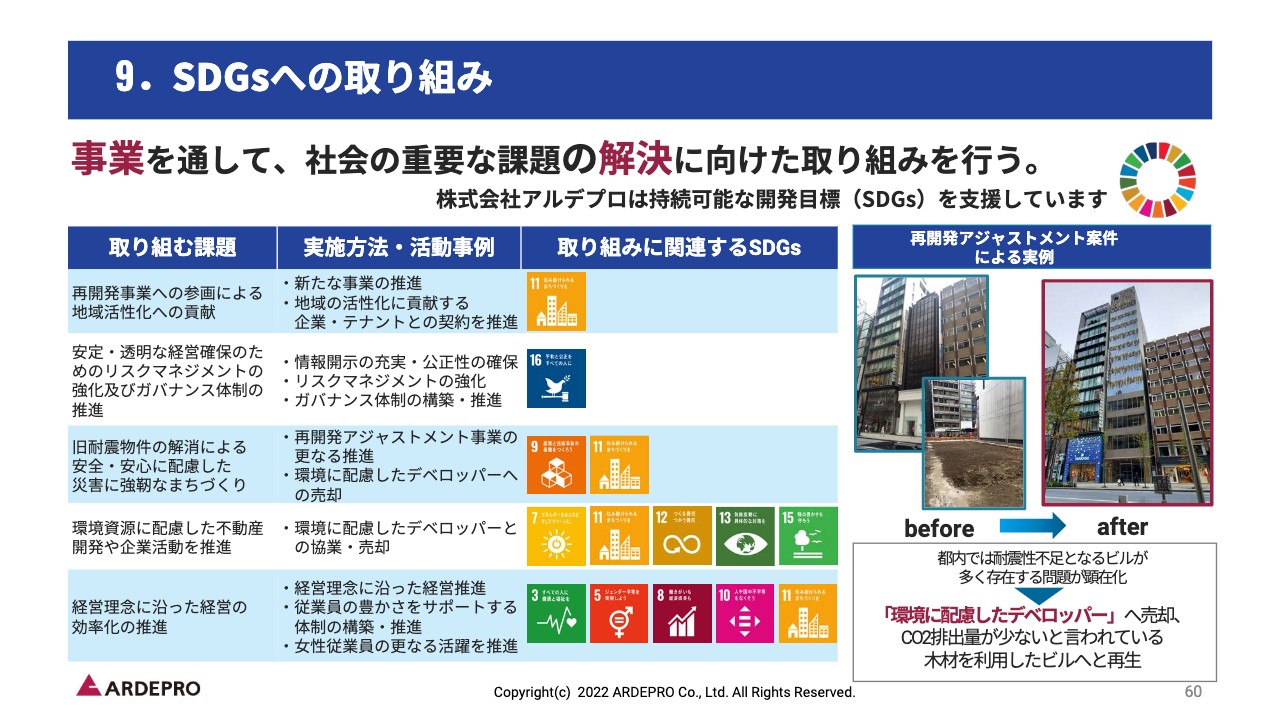

9. SDGsへの取り組み

SDGsへの取り組みです。スライドに記載のとおり、当社もSDGsに対していくつか取り組みを行っています。その中の1つとして、都内では耐震性不足のビルが数多く存在していますので、これらを再開発アジャストメント案件として取り上げ、再開発用地としてデベロッパーに売却しています。その売却先であるデベロッパーも、なるべく環境に配慮したデベロッパーに売却していきたいと考えています。

スライド右に挙げた実例は、東京都心のとある目抜き通りの不動産です。当社が再開発用地としてデベロッパーに売却した後、そのデベロッパーが、CO2排出量が非常に少ないといわれている木材を利用し環境に配慮したビルへと再生しました。このように、当社は当社にできるSDGsへの取り組みを行っていきたいと考えています。

なお、61ページ以降は、現在当社を取り巻く環境などについて具体的にご説明していますので、お時間のある時に目を通していただければと思います。

以上、私から中期経営計画についてご説明しました。

質疑応答:ゼネコンとの取引契約について

司会者:「ゼネコンとの取引契約について、具体的な取り組みの内容と業績に与える影響を教えてください」とのご質問です。

秋元和弥氏(以下、秋元):今回、東証プライム市場に上場している大手のゼネコンのグループ会社の1社と締結に至りました。経緯としては、昨今、ゼネコン側は施工ができる土地の確保にかなり苦労しており、その中で我々の再開発アジャストメント事業に注目いただいたことにあります。

当社の土地の提供先はデベロッパーが中心ですが、売却先には自社ビルを建てたい一般法人や個人投資家など、デベロッパー以外の方も一定数存在します。

それらの方々はプロではないため、建物を建てる際にいろいろな建設会社に相見積をするケースが多いと思うのですが、その中の1社としてぜひ紹介してほしいという依頼のもと、ゼネコンの斡旋契約というかたちで締結したのが今回の契約です。

具体的な収入としては、受注に至った場合に施工費用の3パーセントを上限に、当社に対して紹介手数料を支払ってもらう契約となっています。従来は個人や一般法人への売却後に当社が取引を継続することはなかなかできなかったため、今回はそうした取引を進めていくよいきっかけになりますし、二次的に当社の利益を生むことにもなるため、ゼネコンと当社の思惑がうまく一致した契約になったと考えています。

今期の第4四半期から、または来期から具体的な案件がいくつか出てくるかと思いますので、またあらためて紹介できればと思います。

質疑応答:取り扱う物件の規模について

司会者:「昨今は100億円の案件を減らしてきていますが、今後一切そのような物件には取り組まないのでしょうか?」という質問です。

秋元:今回の中期5ヵ年経営計画の最終期までには、100億円を超えるような物件も視野に入れていきたいと考えています。現在もそれらをまったく取り扱わないわけではなく、紹介されたものについては吟味しています。

ただ、例えば200億円の売上高に対して100億円を超える物件をワンショットで組み入れると、ポートフォリオとしてかなり大きくなってしまいます。それよりは、四半期ごとの偏りがない売上高・営業利益を計上していくことを目標としています。

したがって、100億円を超える物件を取り入れるよりは、例えば20億円から30億円の物件を5件、10件と保有し、それらをうまく回転させていくことが、今の当社のビジネスモデルとしては重要だと考えています。今後はそうした物件の組み入れも念頭に入れつつ、事業計画を組んでいければと考えています。

質疑応答:2027年7月期の目標数値について

司会者:「2027年7月期の営業利益および経常利益の目標が知りたい」との要望です。

椎塚:こちらについては具体的な数値の発表は控えたいと思います。しかし、先ほどお伝えしたとおり、各段階利益・売上高は各期の平均で10パーセントの成長をさせていく計画です。この言葉をもってご推察ください。

質疑応答:今後想定されるM&A先について

司会者:「今後、具体的に想定されるM&A先、アライアンス先はどのようなものか教えてください」との要望です。

椎塚:現在も、当社には多くの会社から「資本提携、業務提携もしくはM&Aを」という情報が寄せられています。今後ストックビジネスを拡充していくためには、不動産の管理会社も挙げられるかと思っています。それ以外にも、アセットマネジメント業務やプロパティマネジメント業務を行うような会社を当社のM&Aの先様として取り上げていければと考えています。

この場で具体的な企業名を上げるのは控えますが、数多く寄せられている情報の中から、当社の事業にどれだけシナジーを得られるかを見極めてM&A等を推進していきたいと考えています。