2022年5月25日に行われた、コーア商事ホールディングス株式会社2022年6月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:コーア商事ホールディングス株式会社 代表取締役社長 首藤利幸 氏

コーア商事ホールディングス株式会社 取締役 小松美代子 氏

コーア商事ホールディングス株式会社 取締役 田中輝幸 氏

I-1 当期のトピックス

首藤利幸氏(以下、首藤):コーア商事ホールディングス代表取締役の首藤利幸と申します。2022年6月期第3四半期のスモールミーティングを始めさせていただきます。本日はご参加いただき、誠にありがとうございます。

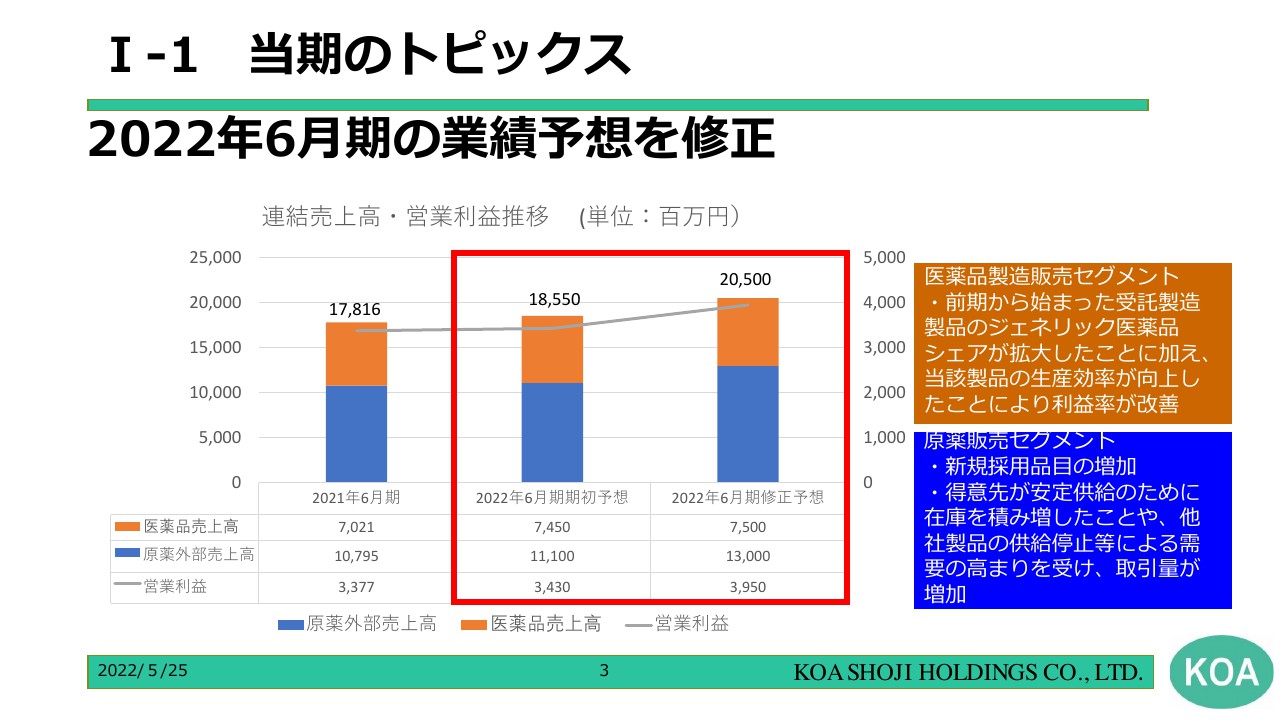

まずは、当期のトピックスとして、2022年6月期の業績予想を修正しました。今期の売上高は185億5,000万円の着地でしたが、修正して205億円となりました。

営業利益は34億3,000万円を予定していましたが、39億5,000万円の予想となっています。医薬品製造販売セグメントは、前期から始まった受託製造が売上拡大と利益率の向上による増益へとつながりました。

原薬販売セグメントについては、新規採用品の増加と、安定供給のために医薬品メーカーが在庫を積み増したこと等が取引量増加に関係していると考えられます。

I-2 当期のトピックス

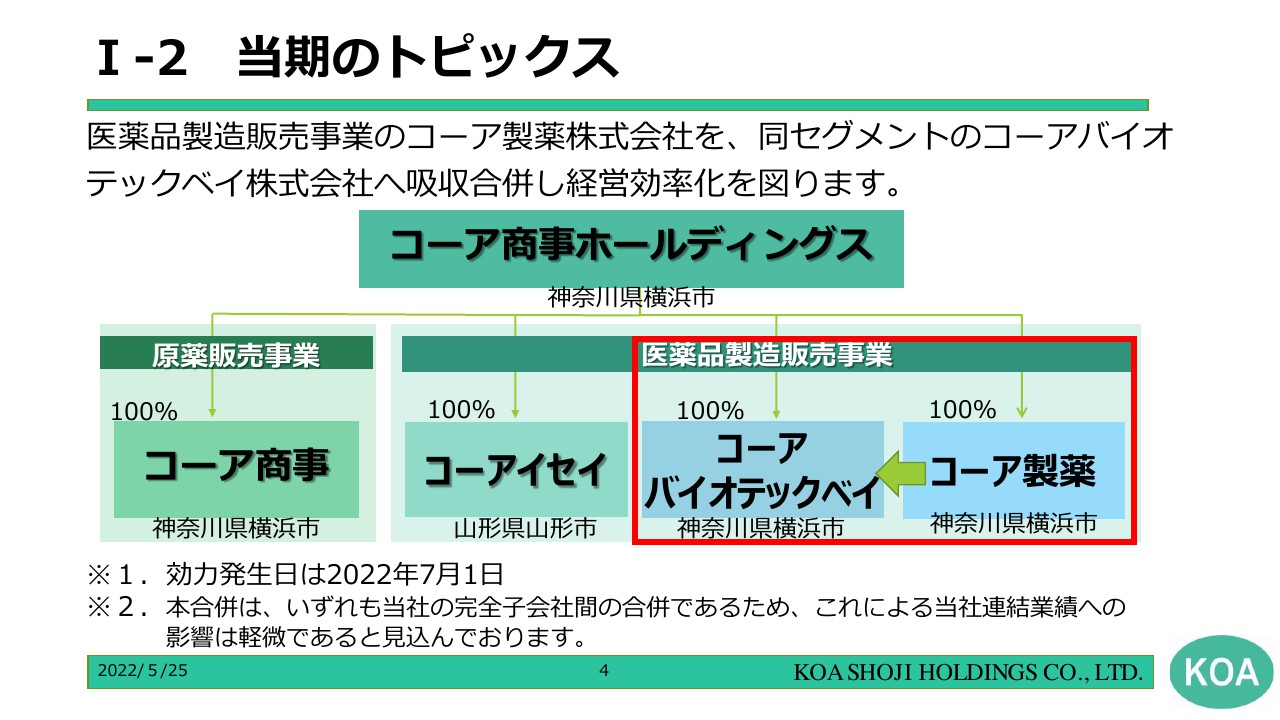

当期のトピックスです。医薬品製造販売事業のコーア製薬を、同セグメントのコーアバイオテックベイに吸収合併し、コーア製薬は、コーアバイオテックベイの中で事業を継続します。また、OTC医薬品はコーアバイオテックベイの中で活動するかたちになり、本年7月1日から新組織となります。

I-3 当期のトピックス

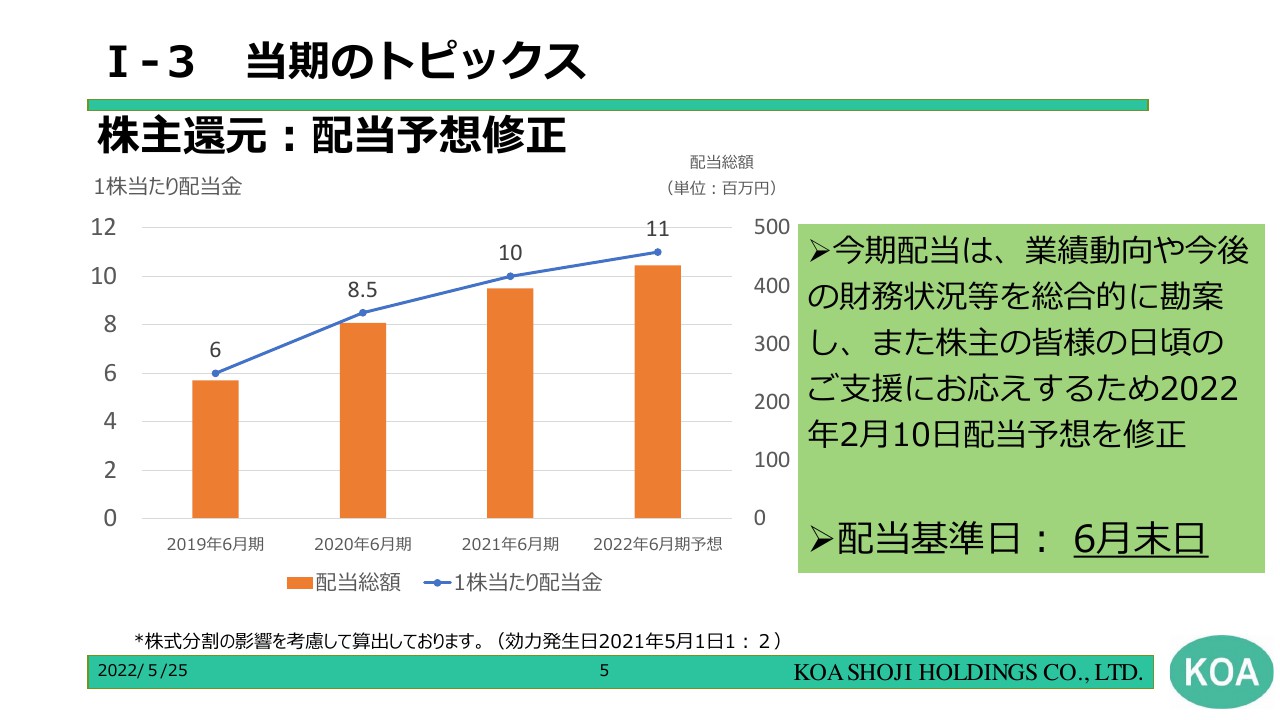

株主還元として配当予想を上方修正しました。期初予想は1株あたり10円配当でしたが、2月10日に配当予想を修正し、1円上げて11円としました。配当基準日は6月末に設定し、1株あたり11円の配当を予定しています。

I-4 製造販売承認取得(医薬品製造販売事業)

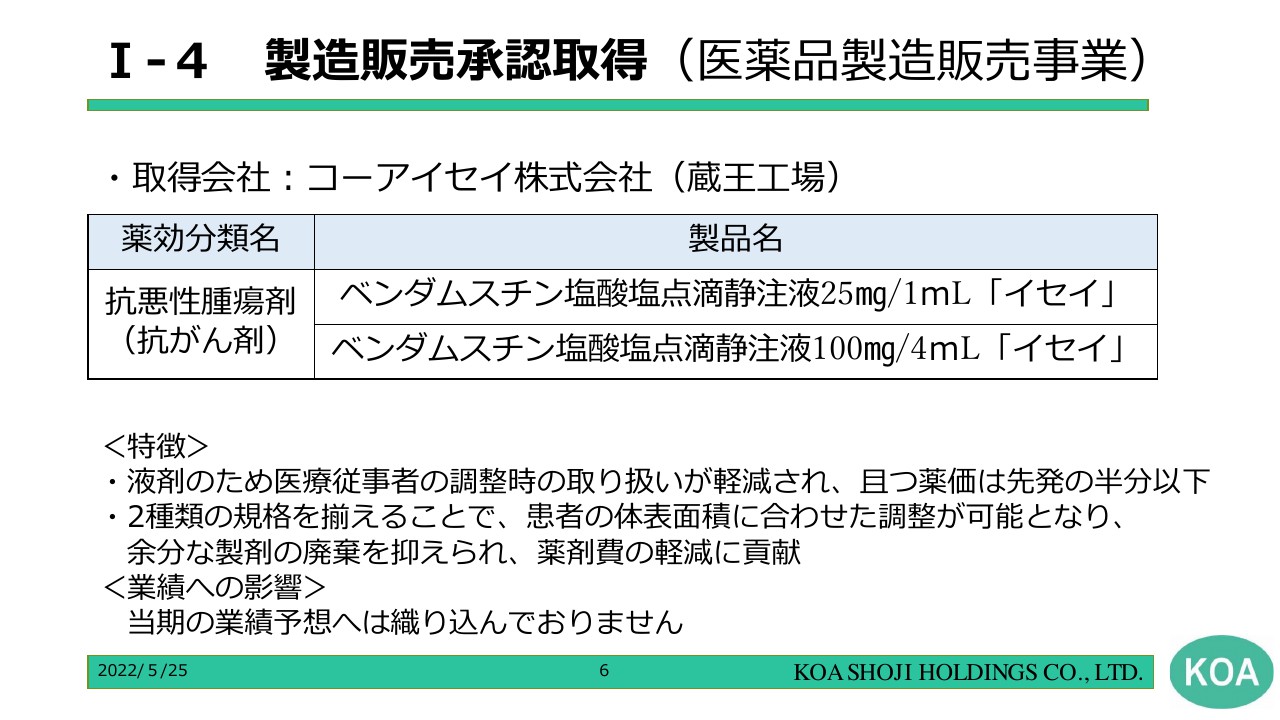

医薬品製造販売事業では、コーアイセイの蔵王工場における抗悪性腫瘍剤(抗がん剤)ベンダムスチン塩酸塩点滴静注液25mg・100mgの製造販売承認を取得しました。ただし、今期の業績予測に織り込んでいないため、今期の業績には関係しません。

I-5 医薬品製造販売事業

我々は、付加価値を備えたジェネリック医薬品の製造・販売をしています。炭酸ランタンOD錠は口腔内崩壊錠で、水が制限されている慢性腎臓病の患者にとって有益で、そのため売上が伸びています。

また、マキサカルシトール静注透析用シリンジですが、先発、ジェネリック、いずれも他社からはアンプル製剤が発売されています。プレフィルドシリンジは薬液が内包されているため、感染症予防と医療従事者の安全、それ以外のさまざまな面で大変有用であり、市場で受け入れられています。

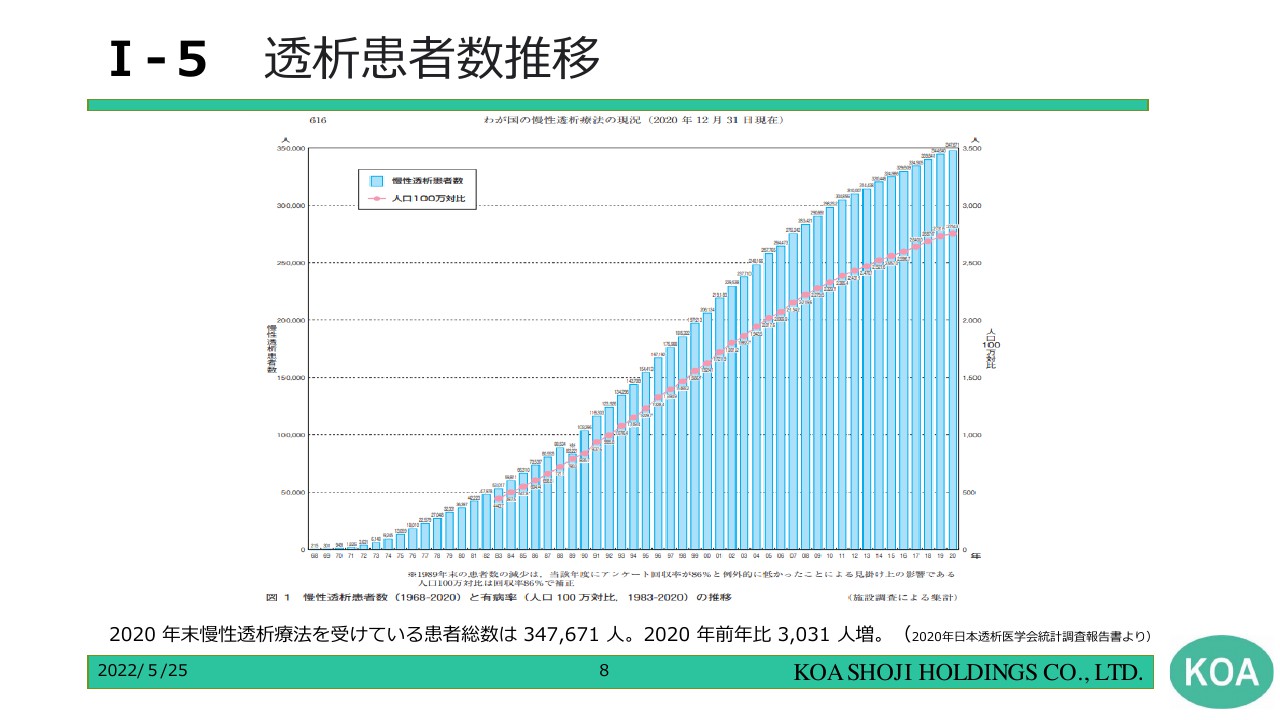

I-5 透析患者数推移

マキサカルシトール静注透析用シリンジと炭酸ランタンOD錠は、主に透析市場で使用される薬剤です。透析患者は年齢を重ねるにつれて患者数が増加し、2020年の透析患者数は34万7,671人となっており、前年比で3,031人増加しています。この増加傾向は、高齢化社会が進むにつれて増えていくと推測されます。

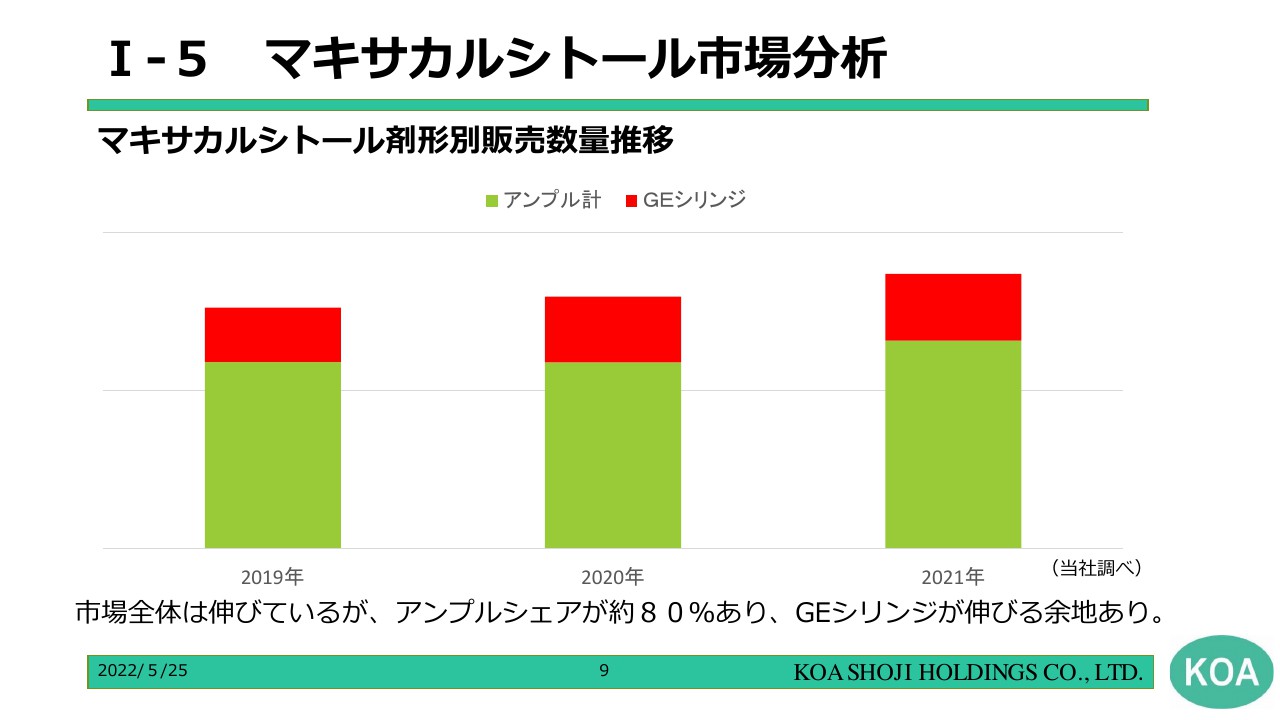

I-5 マキサカルシトール市場分析

マキサカルシトール静注透析用シリンジですが、この市場には、アンプルとシリンジが存在していますが、ジェネリックも含めて市場全体としては増加傾向です。

その中でアンプルのシェアは80パーセントと高くなっていますが、医療現場においてシリンジのニーズが高まっていることから、さらに伸びていく余地があると考えています。

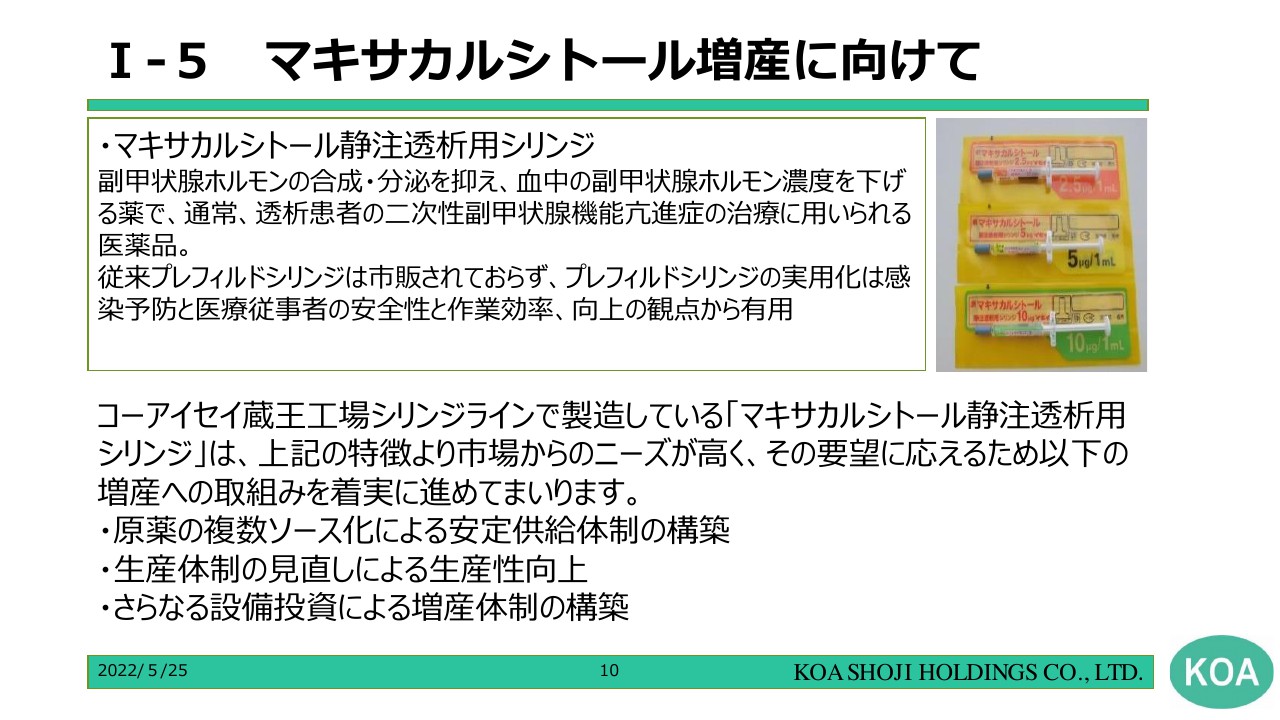

I-5 マキサカルシトール増産に向けて

市場におけるマキサカルシトールの高いニーズに応えるため、量産への取り組みを進めています。具体的には、原薬の複数ソース化等による安定供給体制の構築、そして生産体制の見直しによる生産性の向上、設備投資による増産体制の構築です。

2022年4月に薬価改定がありましたが、その中でマキサカルシトール静注透析用シリンジは不採算品目に指定され、薬価の見直しが実施されました。医療現場で必要とされていることもあり、量産に踏み切りました。

実際には、3月に製造量を15リッターから17リッターへと、約10パーセント上げました。さらに17リッターから約50パーセントアップの25リッターを目指していますが、当然ながら充填時間が長くなるたびに、品質の変化や安定性などいろいろな試験の必要性が出てきます。また、同一の設備で作るため、3シフト体制にし、検査についても自動化が求められています。

少なくとも来期の前半、2022年中には検査の自動化が可能な設備を導入し量産を進める予定です。

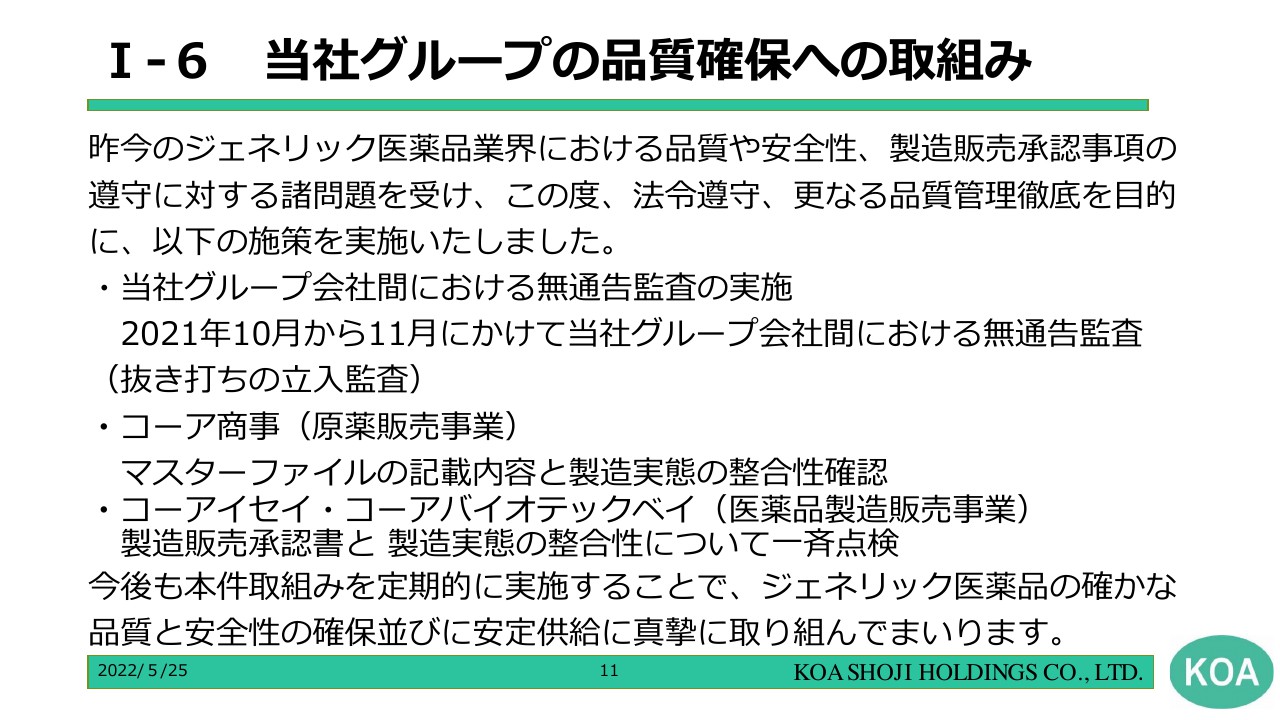

I-6 当社グループの品質確保への取組み

近年、ジェネリック医薬品業界において、品質や安全性などの問題が出てきています。我々もジェネリック医薬品メーカーとして、安定供給と品質が何よりも大切と考え、品質確保への取組みの一環として、グループ会社間における無通告監査を実施しています。

原薬販売事業のコーア商事では、海外のマスターファイルの記載内容と製造実態との整合性確認、また医薬品製造販売事業のコーアイセイ、コーアバイオテックベイでは、製造販売承認書と製造実態の整合性に関する一斉点検を実施しました。これらはホームページなどでも開示しています。

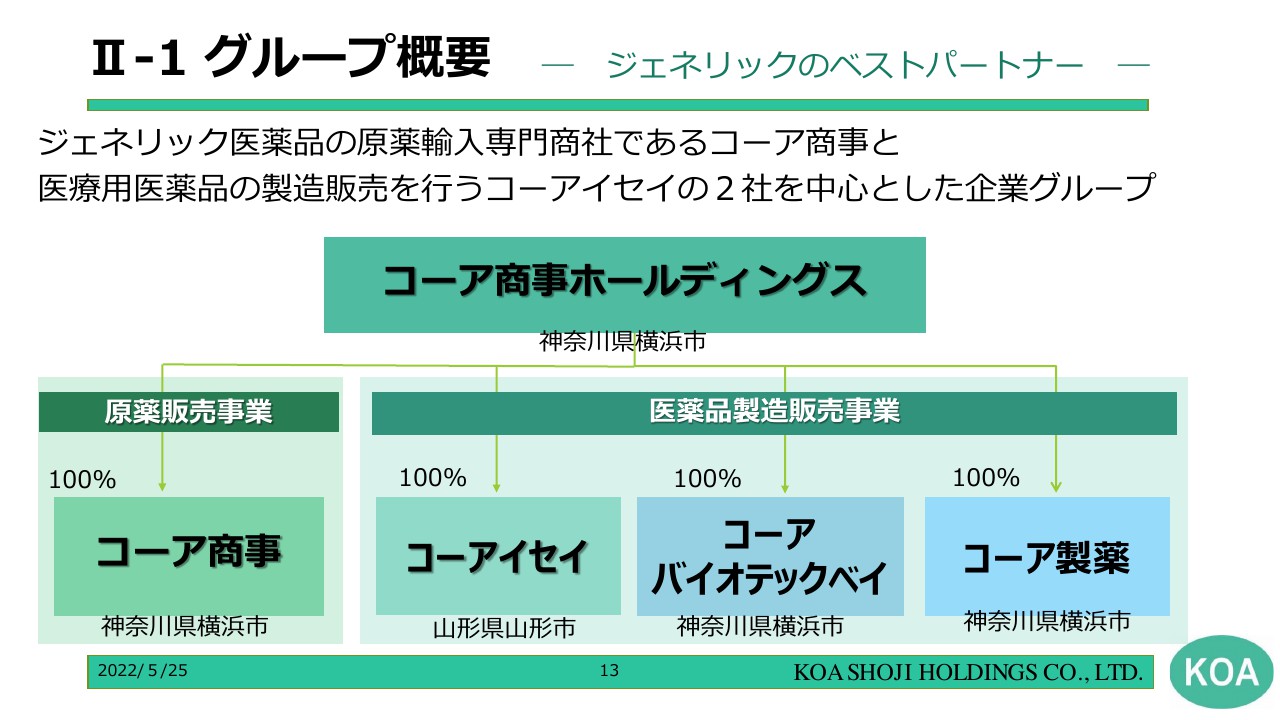

II-1 グループ概要

グループ概要です。コーア商事ホールディングスグループにおいて、コーア製薬は本年7月1日でコーアバイオテックベイに吸収合併されます。コーアバイオテックベイは医薬品の包装のみならず、OTC医薬品を販売していくことになります。

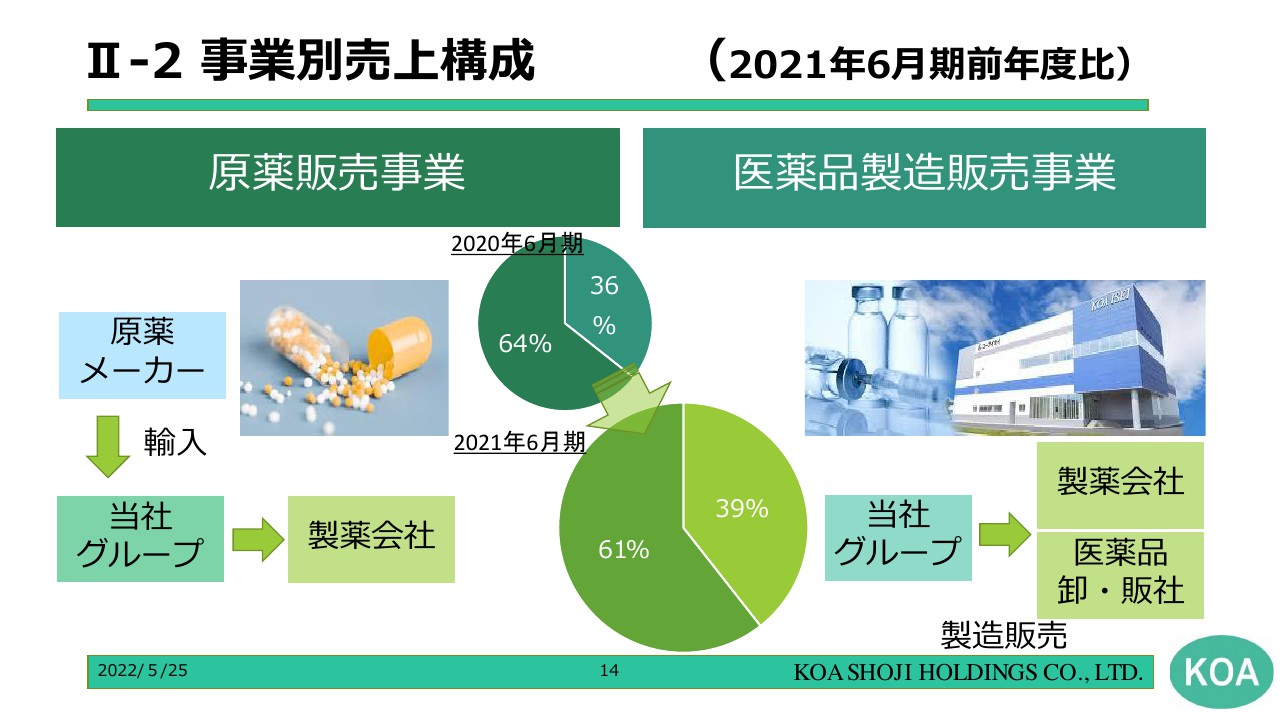

II-2 事業別売上構成 (2021年6月期前年度比)

事業別売上構成について、2020年と2021年を比較すると売上そのものが大きくなっています。また、原薬販売事業と医薬品製造販売事業の比率では、後者の比率が高くなっており、具体的には2020年の36パーセントから、2021年6月は39パーセントになっています。

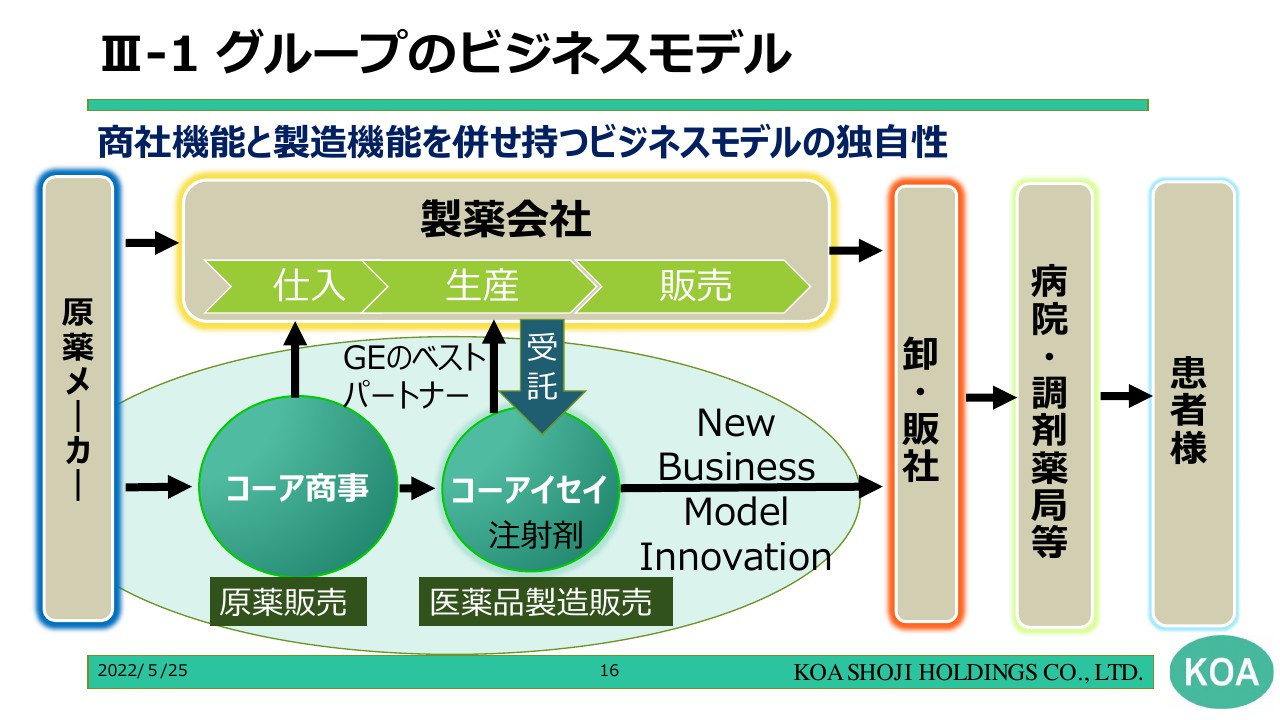

III-1 グループのビジネスモデル

グループのビジネスモデルについてです。我々はコーア商事、コーアイセイともに製薬会社のベストパートナーになることを目指しています。コーア商事は原薬を供給し、コーアイセイは、自社での製造・販売以外に、受託製造、受託開発を行うことで、製薬会社のベストパートナーとなります。

「New Business Model Innovation」については、グループ会社間で商社機能とメーカー機能を併せ持つことで、より幅広いビジネスの展開が可能となっています。

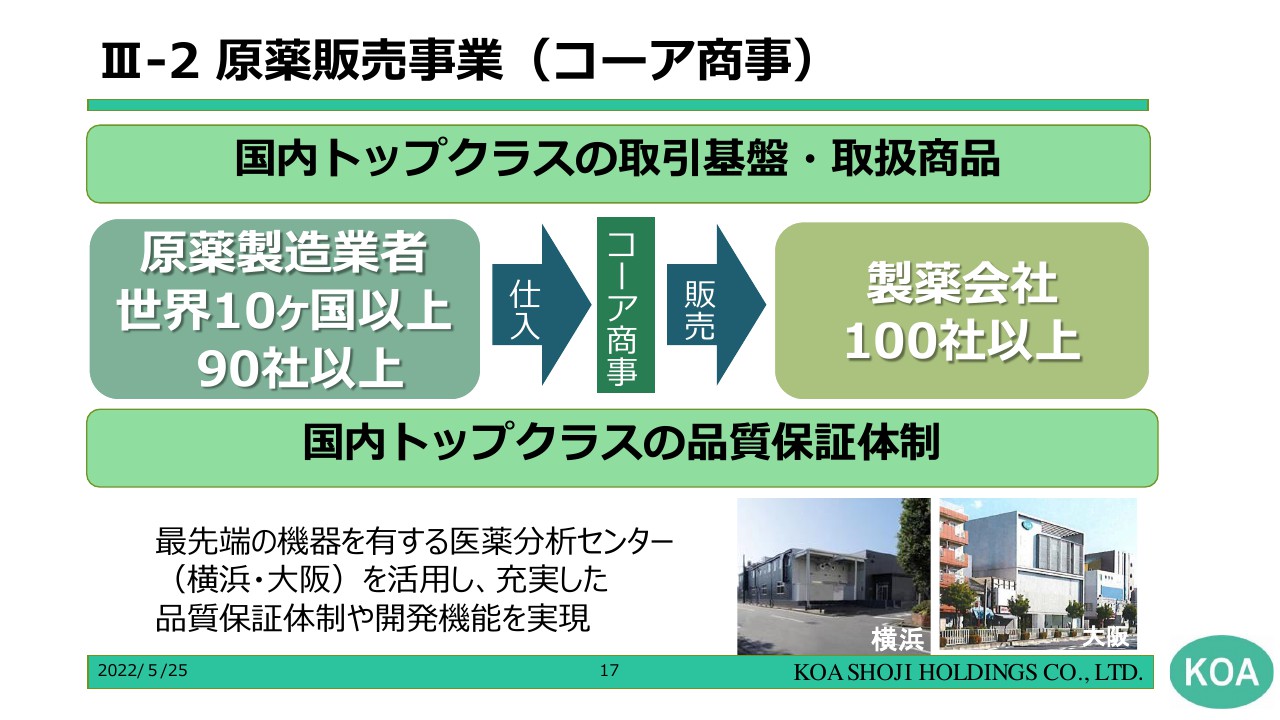

III-2 原薬販売事業(コーア商事)

コーア商事は30数年間にわたり原薬を輸入していますが、取扱商品、輸入数量、金額、販売先、輸入先のメーカーといった取り扱い規模の大きさから、国内におけるトップ輸入商社と自負しています。また、横浜と大阪に医薬分析センターを所有し、品質を担保しています。

III-3 医薬品製造販売事業(コーアイセイ)

コーアイセイは60数年間、注射剤を中心としたジェネリックメーカーとして活動してきました。注射剤はバイアル・アンプル・シリンジに対応しており、凍結乾燥を含めて、注射剤における大半の剤形の製造、または受託が可能です。

III-4 医薬品製造販売事業(コーアイセイ)

コーアイセイは、2018年から蔵王工場のシリンジラインで製造を開始し、2022年から増産を検討しています。現在は2直体制ですが、3直体制の検討を進めています。

同工場のバイアルラインでは、2021年3月に製品を初出荷しています。今後、バイアル液剤ラインでは抗がん剤のベンダムスチン、凍結乾燥ラインでも品目を増やしていく予定です。

IV-1 SWOT分析

田中輝幸氏:事業開発と経営企画を担当している田中でございます。成長戦略について私からご説明します。

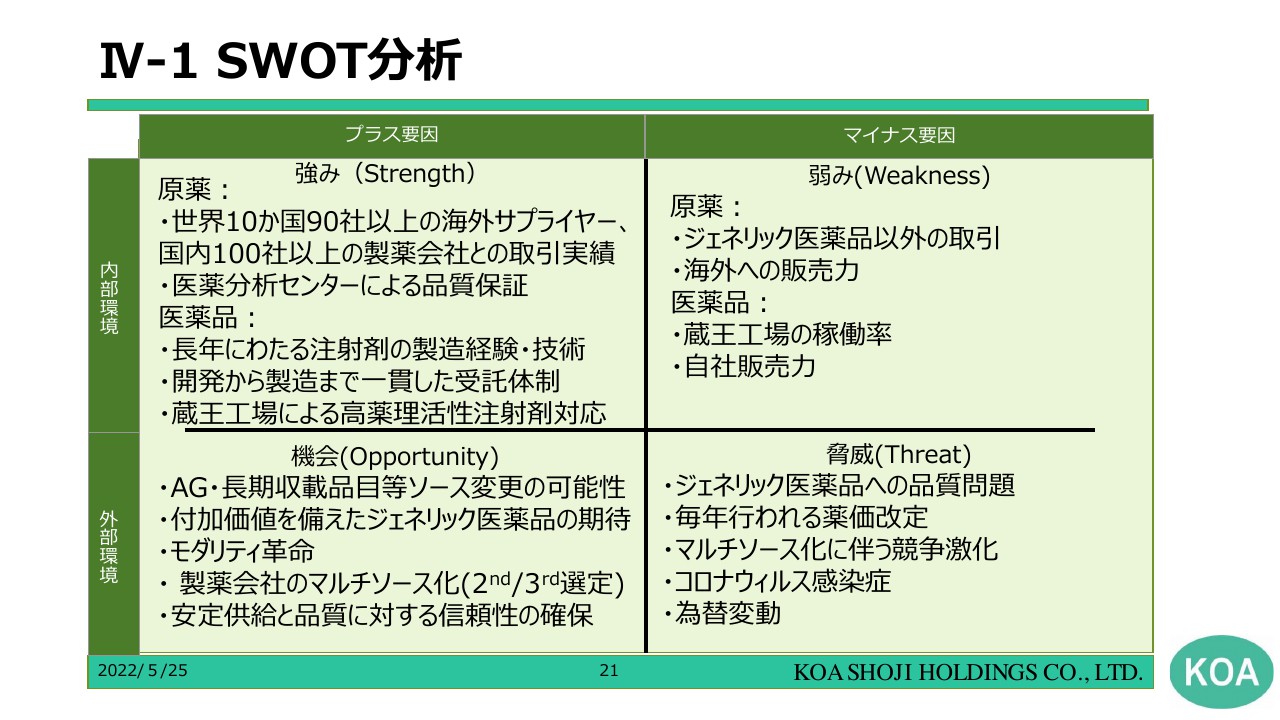

成長戦略は、自社の強み・弱み、あるいは外部環境がどのようになっているのかといった分析からスタートして策定しています。

まず内部環境について、原薬販売事業は90社以上の海外サプライヤー、そして国内100社以上の製薬会社との取引実績や、大阪と横浜の医薬分析センターにより品質保証体制を確立していることが強みと考えています。

医薬品製造販売事業については、コーアイセイでは注射剤の製造経験・技術がありますし、開発から製造まで一貫した受託体制も構築しています。さらに、蔵王工場における抗がん剤等の高薬理活性注射剤の製造も強みと考えています。

一方で、弱みはジェネリック医薬品以外の原薬の取引がまったくないわけではありませんが、まだ少ないため、どのようにカバーしていくかということが今後の課題です。

海外への販売力も実績はゼロではありませんが、まだまだ拡大の余地がありますので、これから力を入れていきたい分野です。

医薬品部門は、まだ動き始めたばかりということもあり、蔵王工場の稼働率にまだ少し余裕があります。今後はより積極的に展開していきながら、稼働率を上げていきます。

また、自社販売力があまり強くないということに関しては、我々は受託を主とした会社のため、自社の販売力が強いと委託元から警戒されてしまうことから、程々がよいと考えています。したがって、これから大幅に販売力を増強していくことはないと思います。

一方、外部環境における機会と脅威について、「AG・長期収載品目等ソース変更の可能性」のAGとはAuthorized Generic(オーソライズド・ジェネリック)のことです。先発品と同じような設備で、同じような原薬と添加物を使っているため、先発品とほとんど同じ内容です。

後発品がすでに出てしまった先発品の長期収載品については、薬価が大きく下がっていますので、いずれはコストが合わなくなります。我々のような原薬輸入商社にとってそれはビジネスチャンスですので、現在アプローチをしているところです。

「付加価値を備えたジェネリック医薬品の期待」についてです。先ほどお話しした、炭酸ランタンOD錠やマキサカルシトール静注透析用シリンジのように、医療ニーズを見極めて、少しでも差別化されたものを開発していこうと考えています。

スライドの外部環境のプラス要因に「モダリティ革命」と記載していますが、モダリティとは、医薬品を新たに開発する時の手段の分類のことです。これが近年、画期的に進展していますので、革命という表現が使われることがとても多いです。

「製薬会社のマルチソース化」については、厚生労働省から「安定供給確保のためにマルチソースを確保しなさい」という指導が出ていますので、チャンスも増えるのではと考えています。

「安定供給と品質に対する信頼性の確保」については、近年まさに重要なポイントとなりますので、こちらをきちんと獲得・確保できれば、ビジネスチャンスが広がる機会だと捉えています。

一方、右側の「脅威(Threat)」について、昨今は「ジェネリック医薬品への品質問題」があり、全体的にジェネリック医薬品の信頼性が揺らいでいます。各社で足並みを揃えて、きちんと改善していかねばならないと考えています。

「毎年行われる薬価改定」については、従来は2年に一度だった改定が、昨今は毎年行われており、非常に厳しい事業環境となっています。それをどのように乗り切るかが1つの大きな課題です。

「マルチソース化に伴う競争激化」について、原薬ではチャンスもある一方で、競争も増えます。そのあたりをどのように乗り切るかも課題です。

「コロナウイルス感染症」も、いまだ完全に収束したとは言えません。そのような時代に即応したアクションを続けなければならないと考えています。

「為替変動」については、昨今の急激な円安は、ビジネス上、脅威になりますので、対策をきちんと取っていくことが重要だと考えています。

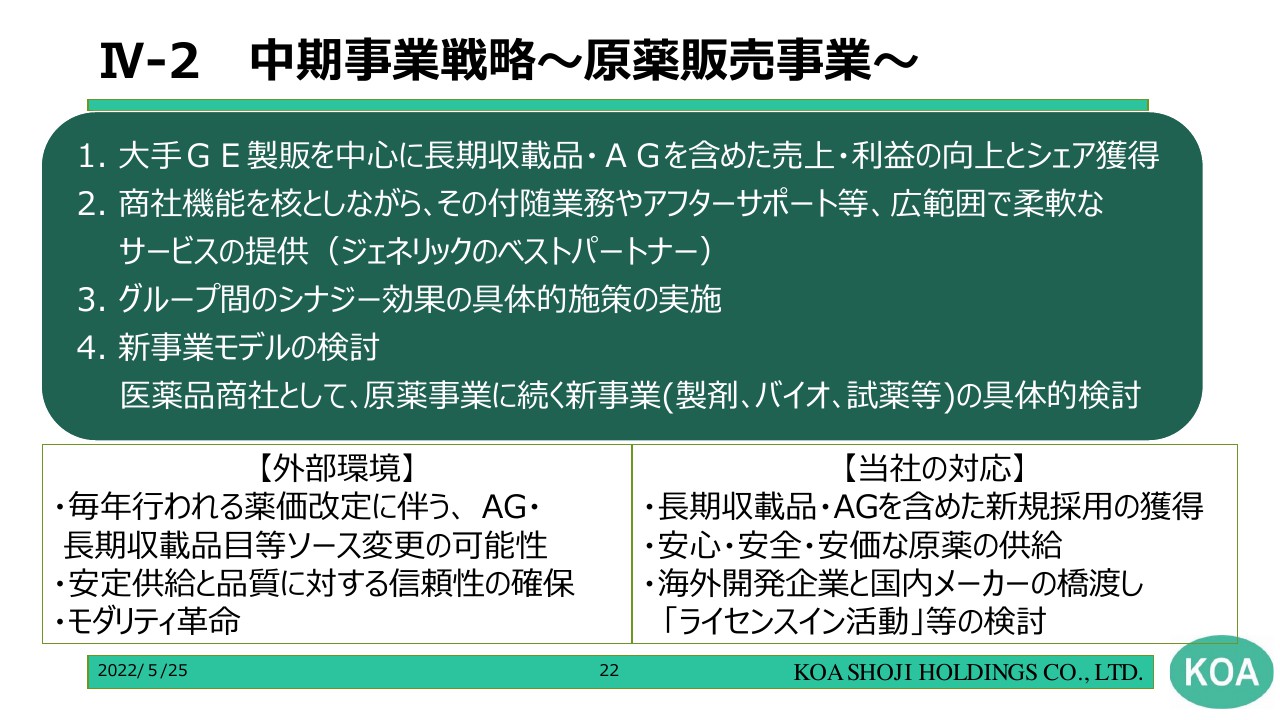

IV-2 中期事業戦略~原薬販売事業~

先ほど、外部環境に対する当社の対応についてお話ししましたが、原薬販売事業の中期事業戦略の1つ目として、大手ジェネリックを中心とした長期収載品・AGを含めた売上・利益の向上とシェア取得を掲げています。

2つ目は、商社機能を核としつつ、付随業務やアフターサポートなど、広範囲で柔軟なサービスの提供です。ジェネリックのベストパートナーとして、役割をしっかり果たします。

3つ目は、グループ間のシナジー効果の具体的施策の実施です。原薬だけでなく、医薬品製造販売事業との連携が非常に重要ですので、さらに推進します。

4つ目は、新事業モデルの検討です。現在、原薬販売事業は「原薬輸入商社」ですが、ゆくゆくは「原薬」の部分を取り、「医薬品商社」として、原薬事業に続く新事業を検討しています。例えば、海外の製剤を日本に持ってくるなどの取引です。

また、バイオ医薬品では、新薬やバイオシミラーも含めて、試薬などの具体的な検討を進めていきます。

スライド右側の「当社の対応」は先ほどとほぼ同じ内容ですが、一番下の「海外開発企業と国内メーカーの橋渡し『ライセンスイン活動』等の検討」についてご説明します。このような活動は、今日始めて明日すぐに売上につながるわけではありませんが、中期的には一歩ずつ進めていくべきことですので、プロジェクトを組んで少しずつ始めています。

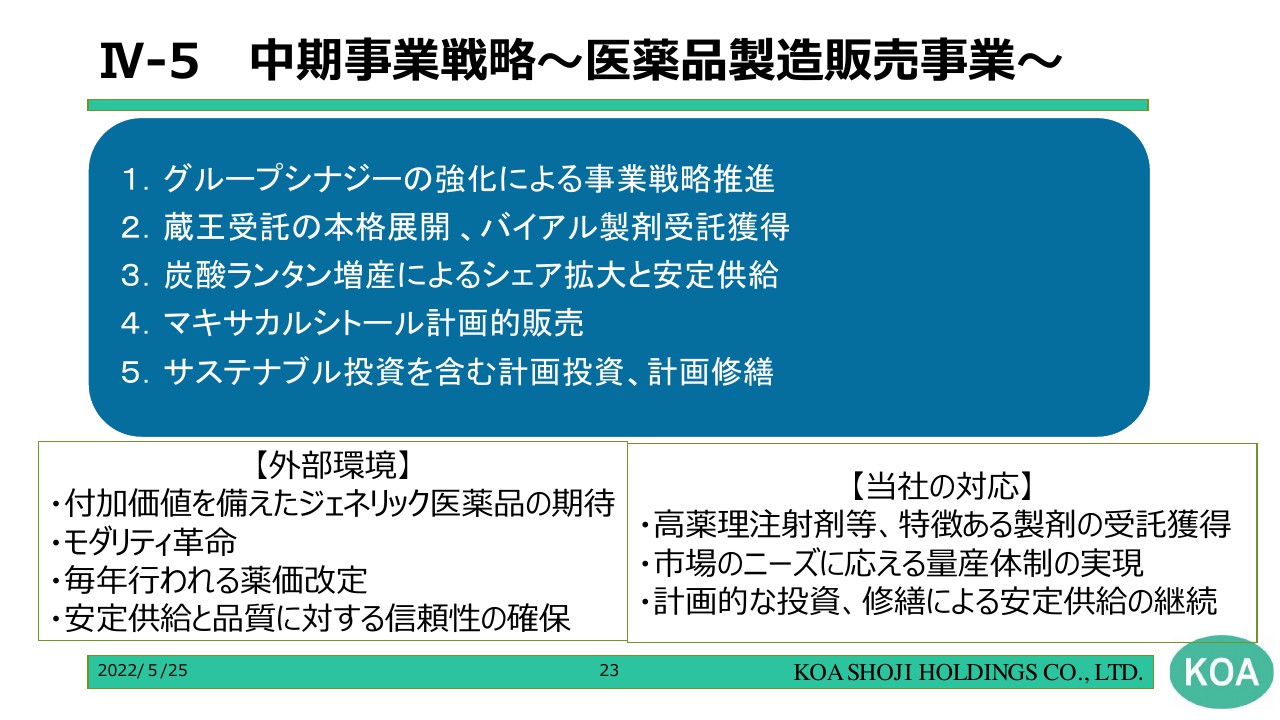

IV-5 中期事業戦略~医薬品製造販売事業~

医薬品製造販売事業の中期事業戦略です。1つ目は、「グループシナジーの強化による事業戦略の推進」です。医薬品製造においては、原薬事業とのシナジー効果が非常に高いため、特許あるいは調達について、全世界でシナジー効果をしっかり創出していきます。

2つ目は、「蔵王受託の本格展開、バイアル製剤の受託獲得」です。先ほどお話ししましたが、蔵王工場の稼働率にはやや余裕がありますので、バイアル製剤の受託を獲得したいと考えています。

3つ目は、「炭酸ランタン増産によるシェア拡大と安定供給」です。マーケットサイズは大きく、増産すればシェア拡大できるチャンスは十分残っていますので、注力していきます。

4つ目は、「マキサカルシトール計画的販売」です。マーケットサイズは80パーセント残っていますので、きちんと取り組んでいきます。

5つ目は「サステナブル投資を含む計画投資、計画修繕」です。こちらを意識しながら進めていきます。最も重要なのは「モダリティ革命」と、医薬品製造販売事業の関連です。実は、バイオ医薬品、特にバイオシミラーは、日本においてかなりの製薬会社が開発製造販売を手がけるようになってきています。

特徴として、バイオシミラーを含めバイオ医薬品において、リウマチ用の薬剤はシリンジに充填されるものが大半ですが、がんに使われる薬剤はほとんどがバイアルです。我々は蔵王工場にシリンジの設備、そして、バイアルの設備も持っていますので、国内の製剤化において大きなチャンスがあるだろうと考えています。

しっかりと高いアンテナを張って情報を共有、収集し、受託については努力する余地があるのではないかと考えています。

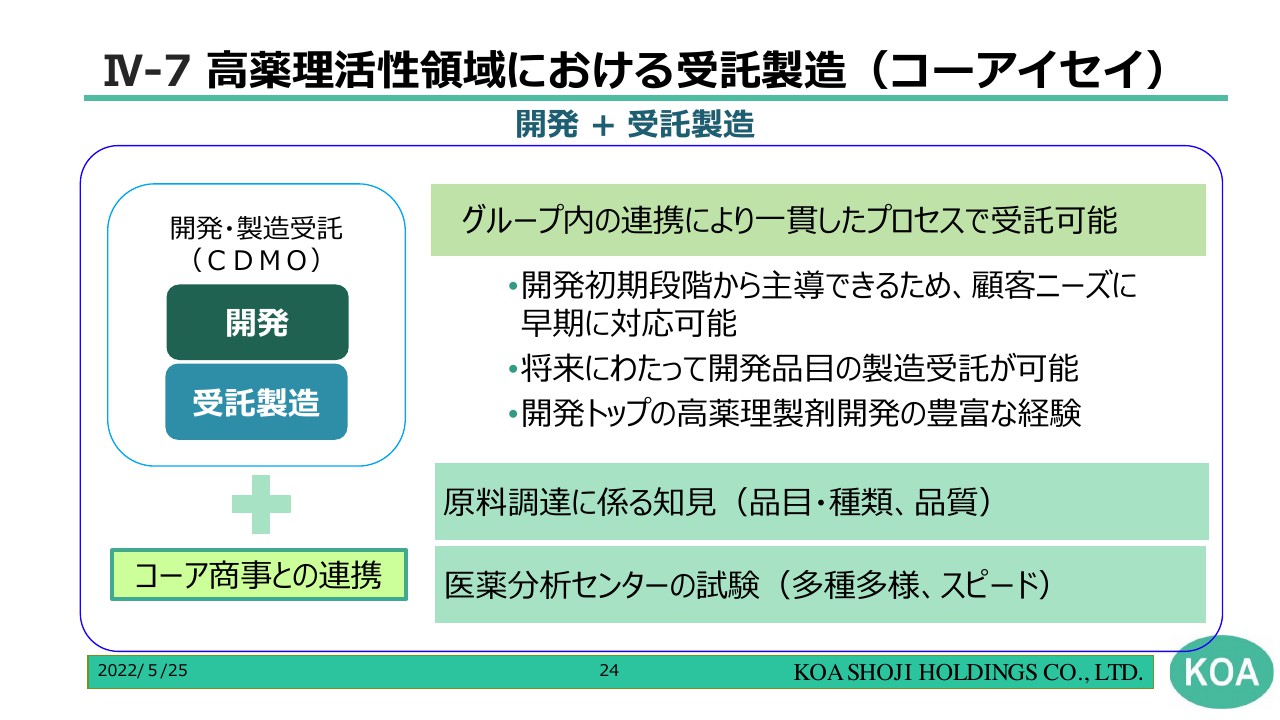

IV-7 高薬理活性領域における受託製造(コーアイセイ)

コーアイセイの高薬理活性領域における受託製造についてです。スライド左側に記載のとおり、開発・製造を一貫して受託し、コーア商事との連携でお互いに情報交換しながら、これを中心に据えて進めていきます。

したがって、今後はこちらのフローにて、開発と受託を蔵王工場で一貫して行うこともあり、バイオ医薬品関係では製剤化に受託のチャンスもありますので、コーア商事とコーアイセイの連携の元に、業績を確保できるように推進していきます。

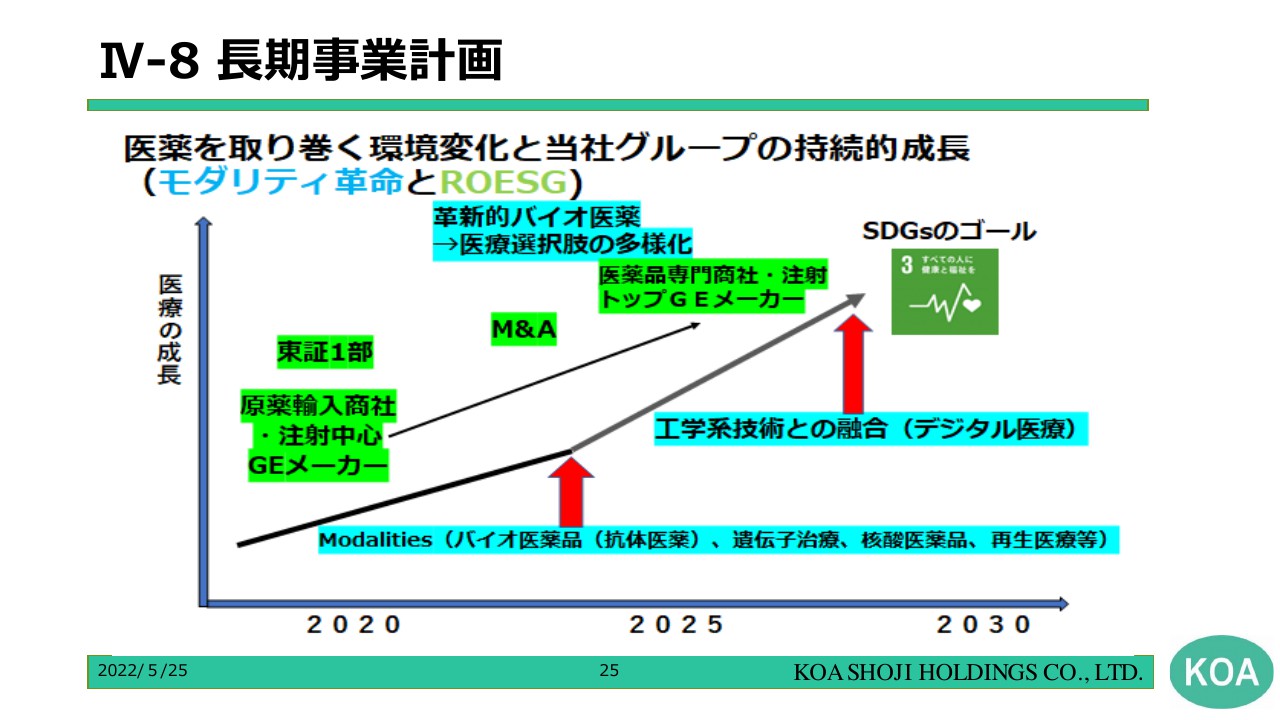

IV-8 長期事業計画

長期事業計画です。事業環境において、モダリティ革命の進展に対応し、2030年のSDGsのゴールも意識しつつ、ESGへ対応することが、業績確保の秘訣だと考えています。

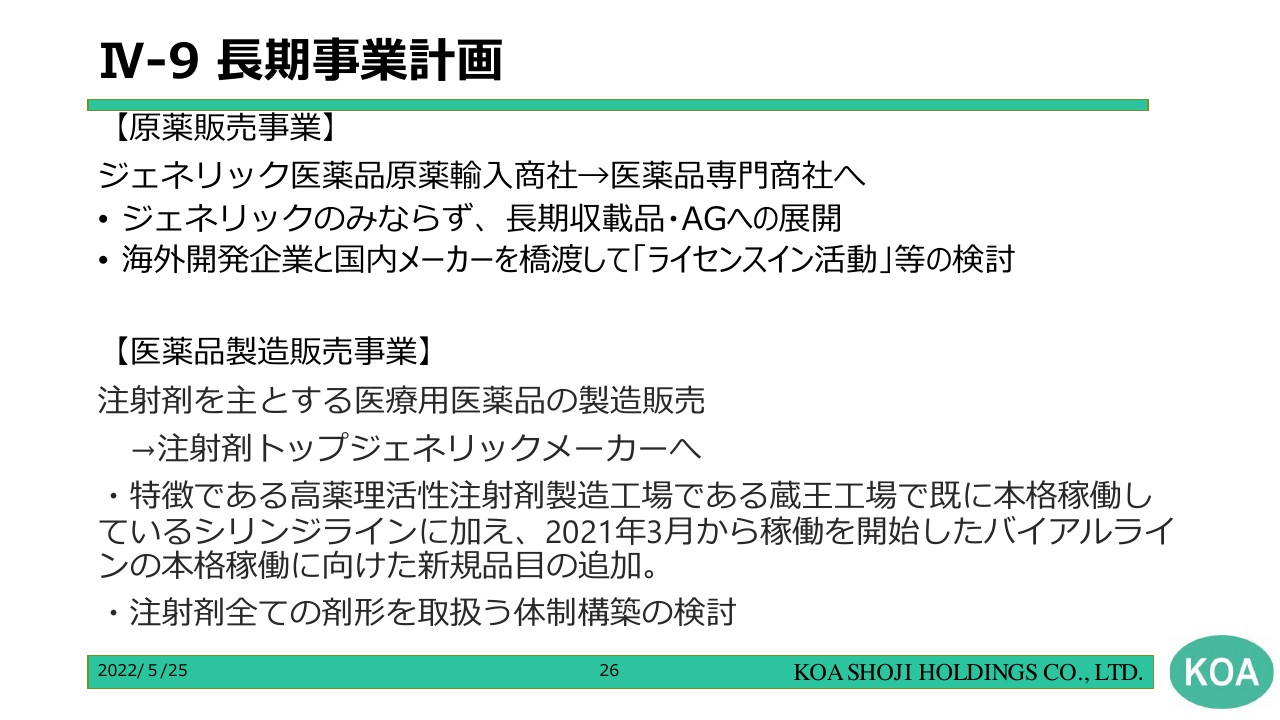

IV-9 長期事業計画

長期事業計画のまとめです。まず原薬販売事業では、ジェネリック医薬品原薬輸入商社から、医薬品の専門商社へ事業領域を拡大していきます。ジェネリックのみならず長期収載品、AGへの展開を積極的に行います。

また、海外開発企業と国内メーカーの橋渡しとして、第三者委員活動などの検討を行います。「検討」はただ考えるだけですが、もう一歩踏み込んで進めようと計画しています。

医薬品製造販売事業では、注射剤を主とする医療用医薬品の製造販売を行い、注射剤トップジェネリックメーカーへ成長したいと考えています。

高薬理活性注射剤製造が特徴の蔵王工場では、すでに本格稼働しているシリンジラインに加え、2021年3月から稼働を開始したバイアルラインの本格稼働に向けた新規品目の追加に注力をしていきます。

最後に、注射剤すべての剤形を取り扱う体制構築の検討も、非常に重要な課題であろうと認識しています。

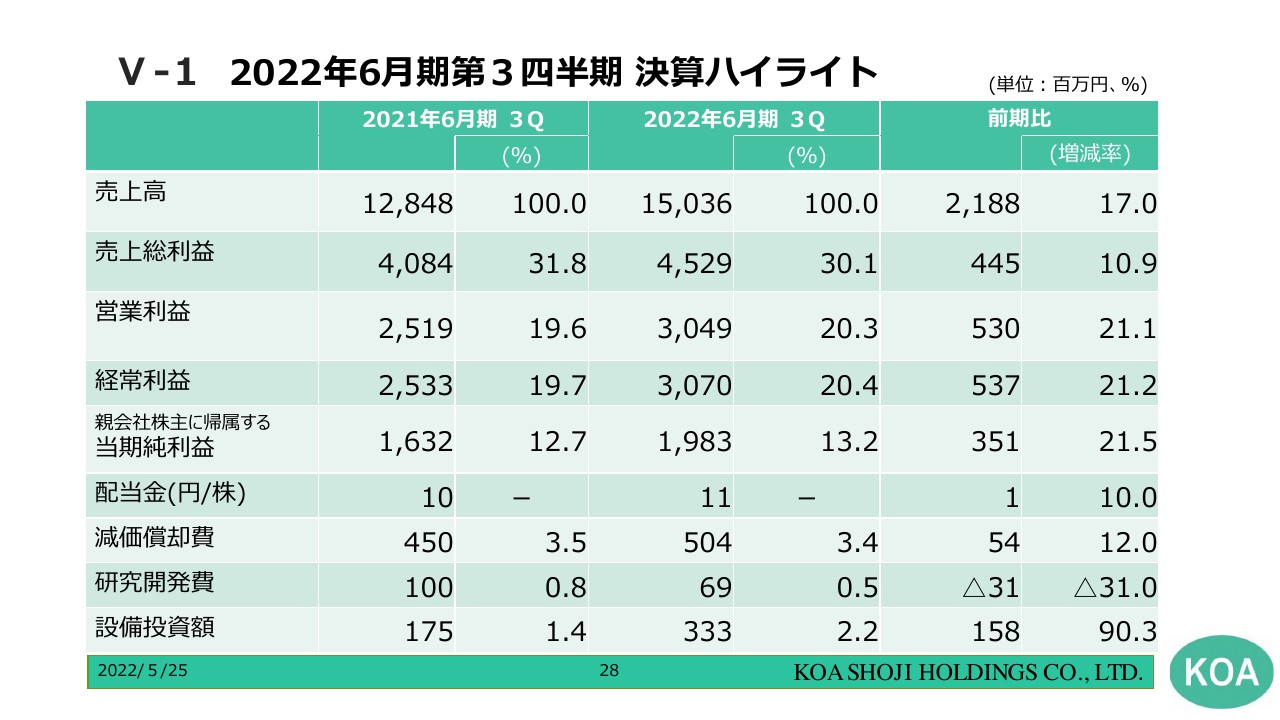

V-1 2022年6月期第3四半期 決算ハイライト

小松美代子氏:それでは財務経理担当の小松より、今期の第3四半期の決算概要と、今期予想についてご説明します。

第3四半期の決算ハイライトです。売上高は、前期比21億8,800万円増の150億3,600万円となりました。売上総利益は、前期比4億4,500万円増の45億2,900万円となっています。

営業利益は、前期比5億3,000万円増の30億4,900万円となっています。経常利益は、前期比5億3,700万円増の30億7,000万円、当期純利益は、前期比3億5,100万円増の19億8,300万円となっています。

減価償却費については、「設備投資額」の欄に記載のとおり、今期は増産や生産効率化のための設備投資を行っていますので、その関係により前期比5,400万円増の5億400万円となっています。

研究開発については、継続的に新規の開発品目に取り組むスタンスは変わっていませんが、一部期ズレなどが発生していますので、第4四半期ないし翌期に多少ずれ込む可能性がありますが、現時点では前期比3,100万円減の6,900万円となっています。

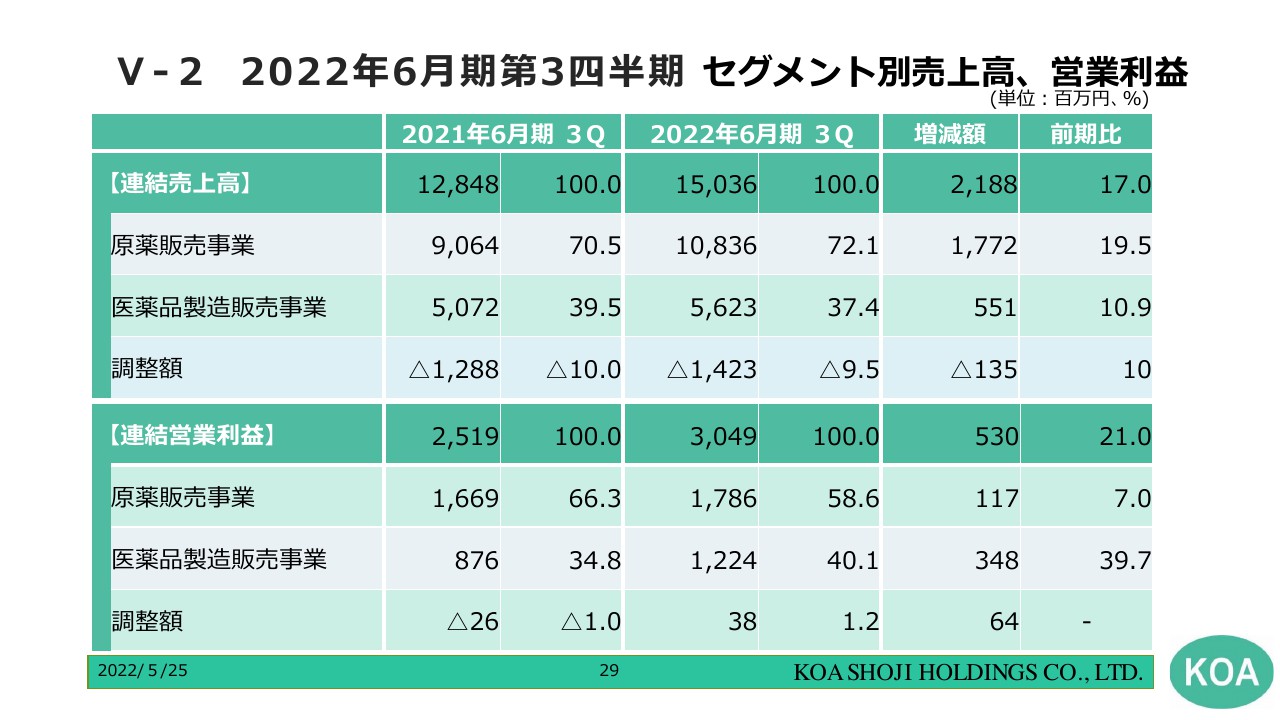

V-2 2022年6月期第3四半期 セグメント別売上高、営業利益

第3四半期の営業成績について、セグメント別にご説明します。売上高について、原薬販売は、前期比17億7,200万円増の108億3,600万円、医薬品製造販売事業は、前期比5億5,100万円増の56億2,300万円となっています。

一方で、営業利益について、原薬販売事業は前期比1億1,700万円増の17億8,600万円、医薬品製造販売事業は、前期比3億4,800万円増の12億2,400万円となっています。

原薬販売事業は、循環器薬やいわゆる抗がん剤などが伸び、また新規採用品目が増えた影響により、増加しています。また、医薬品製造販売事業については、以前からの受託製造が堅調に推移したため、前期比で増加しています。

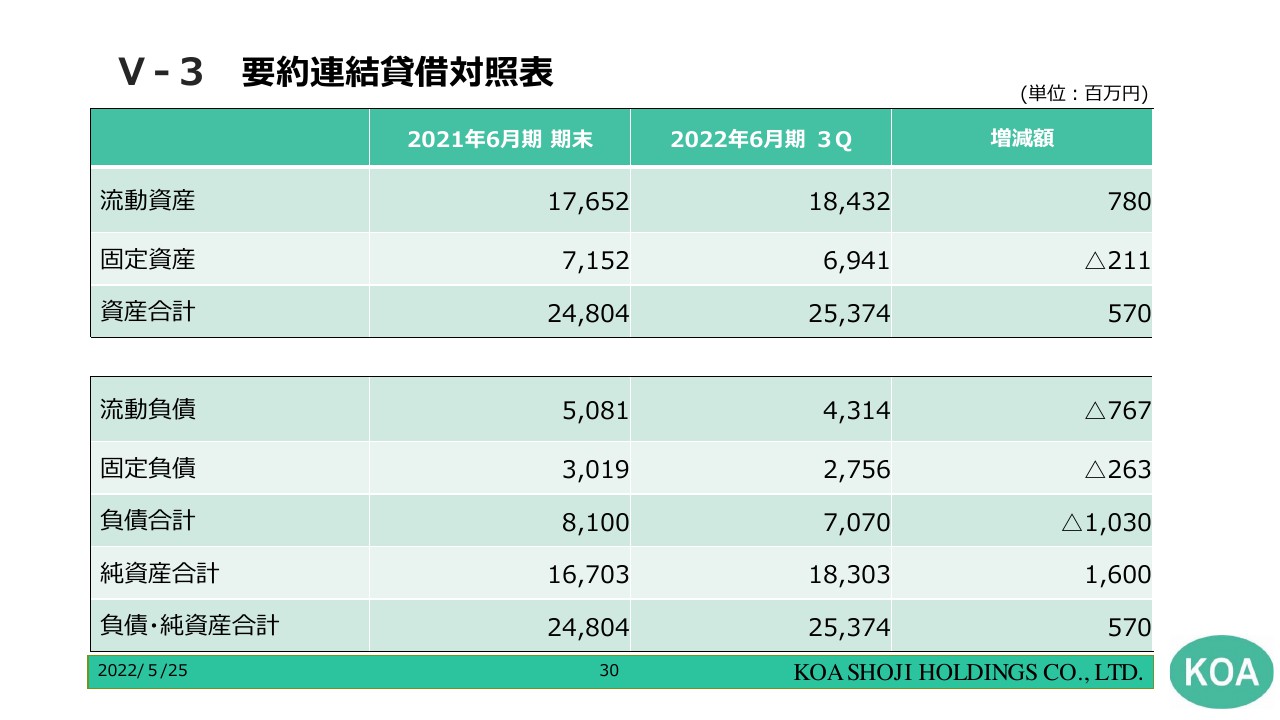

V-3 要約連結貸借対照表

第3四半期の連結貸借対照表です。流動資産は、前期末と比較して7億8,000万円増の184億3,200万円となっています。固定資産は、一定の設備投資などを行っていますが、減価償却がそれを上回り、前期末と比較して2億1,100万円減の69億4,100万円、総資産は前期末と比較して5億7,000万円増の253億7,400万円となっています。

また、前期末と比較して、流動負債は7億6,700万円減、固定負債は2億6,300万円減で、負債合計は10億3,000万円減の70億7,000万円となっています。

純資産は、当期純利益の19億8,300万円から配当による流出を加味し16億円の増加で、183億300万円となっています。

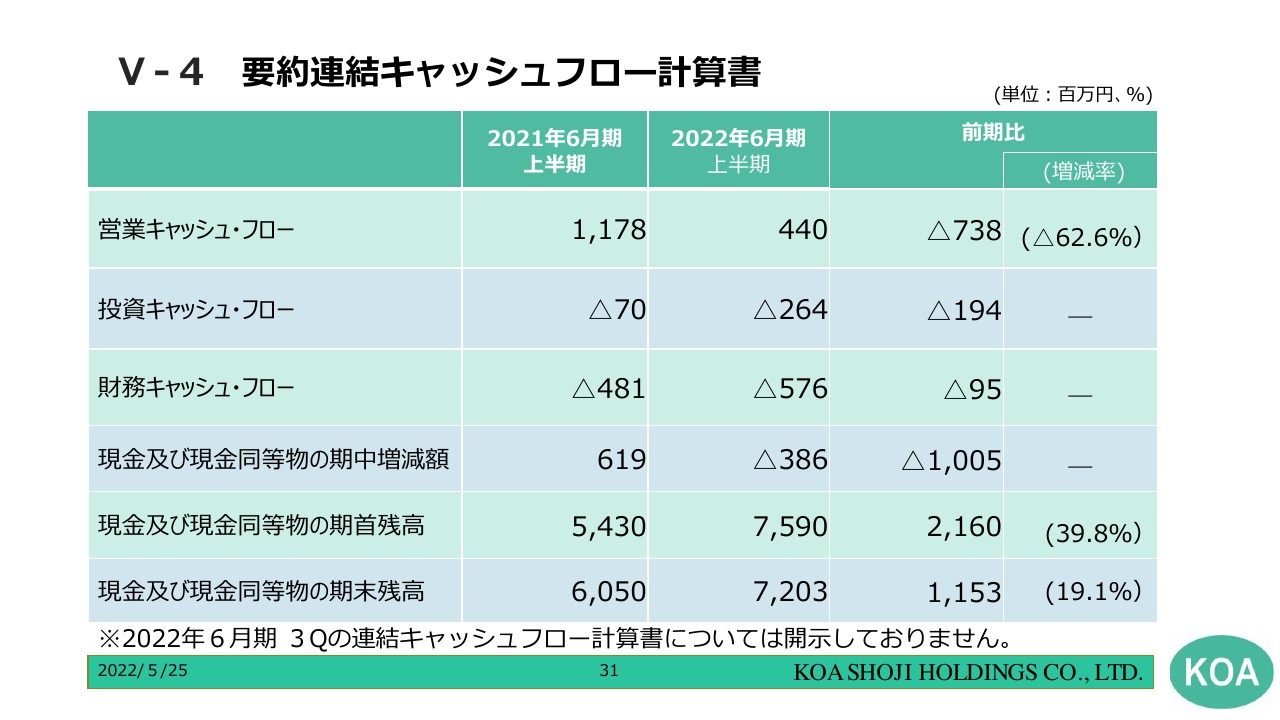

V-4 要約連結キャッシュフロー計算書

連結キャッシュフローですが、第3四半期は開示していないため第2四半期と同じ内容となっていますので、ご説明は割愛します。

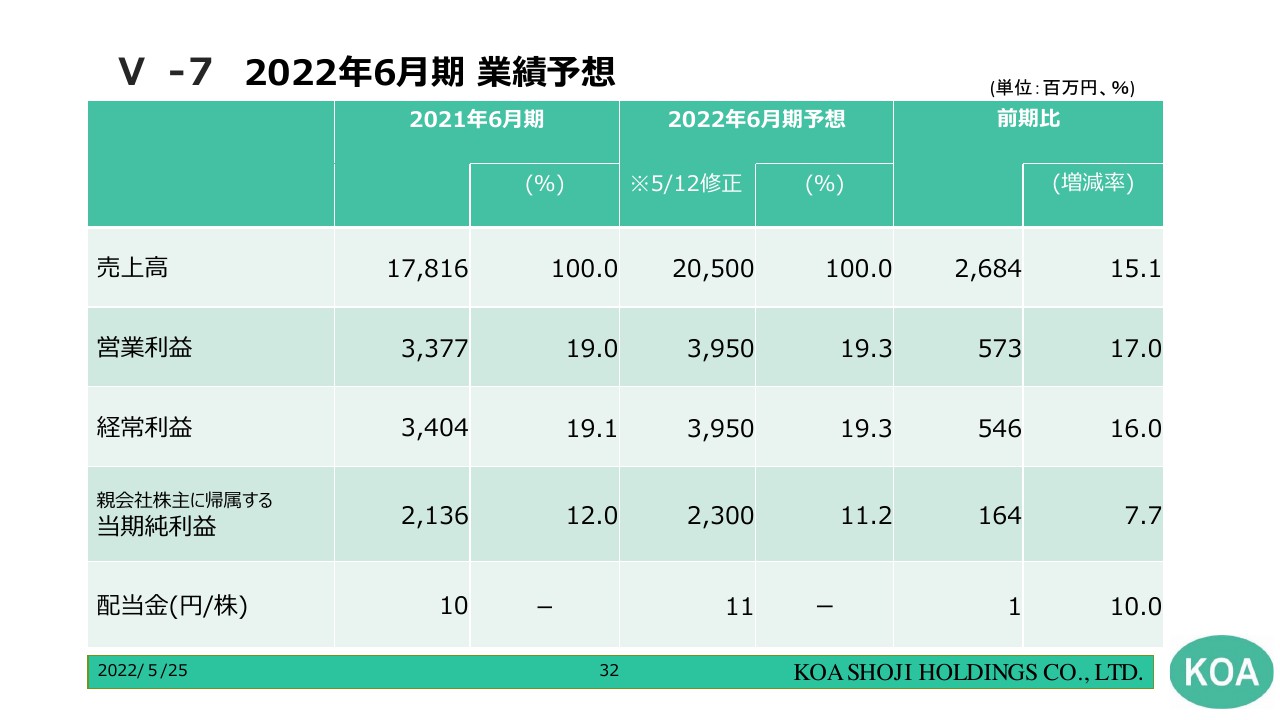

V -7 2022年6月期 業績予想

今期の着地予想についてご説明します。売上高は、当初期首に開示した185億5,000万円に比べて10.5パーセント増となる、前期比26億8,400万円増の205億円を今期の着地予想として開示しています。

営業利益は前期比5億7,300万円増の39億5,000万円、経常利益は前期比5億4,600万円増の39億5,000万円、当期純利益は前期比1億6,400万円増の23億円としています。具体的な内容については、次のスライドにてご説明します。

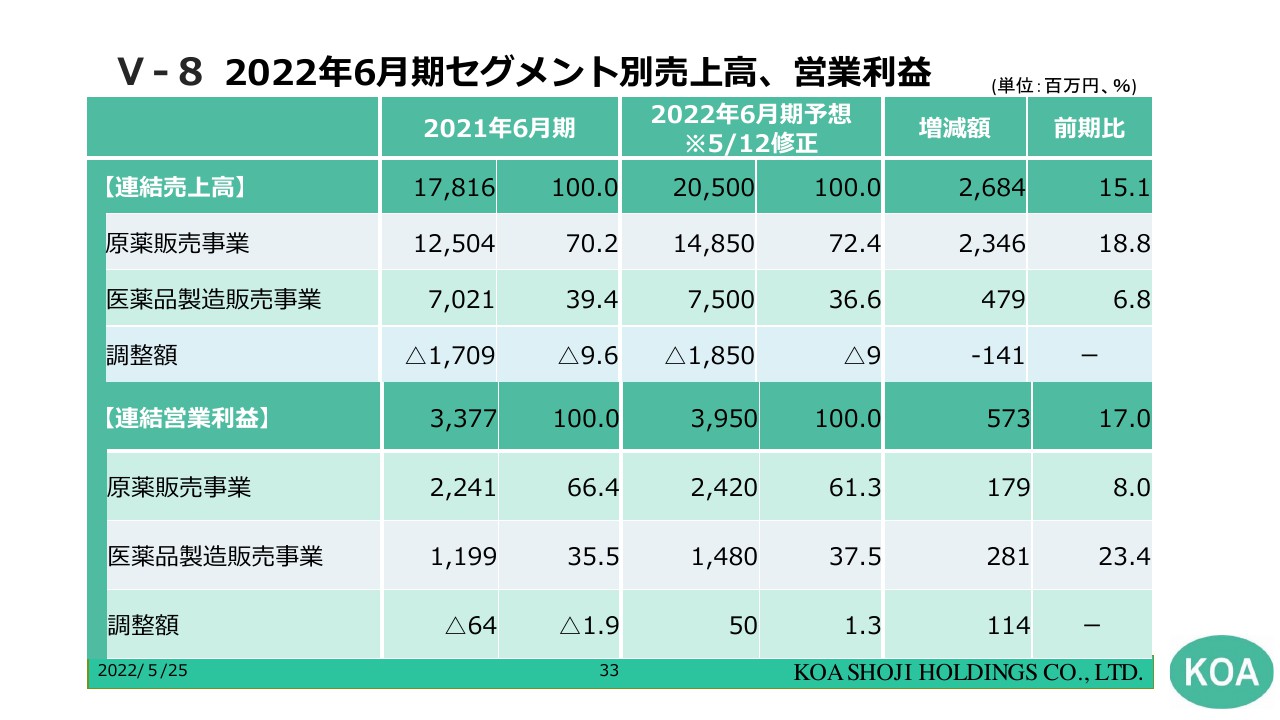

V-8 2022年6月期セグメント別売上高、営業利益

今期の着地予想について、セグメント別にご説明します。売上高は、原薬販売事業で前期比23億4,600万円増の148億5,000万円、医薬品製造販売事業で前期比4億7,900万円増の75億円となっています。

営業利益は、原薬販売事業で前期比1億7,900万円増の24億2,000万円、医薬品製造販売事業で前期比2億8,100万円増の14億8,000万円となっています。

業績予想の修正については、第3四半期までの実績で、当初発表していた予想に対し進捗率75パーセント以上、項目によっては80パーセント強と堅調に推移しており期末の着地がかなり見通せるようになってきたため、このタイミングで業績予想を修正し、発表しました。

理由としては、第3四半期までの業績説明でお伝えしたとおり、原薬販売事業での新規採用品目の伸び、得意先での安定供給体制維持のための需要増加、供給停止に伴う代替品の需要増等が原薬販売事業の伸長につながりました。

医薬品製造販売事業では、受託製造が引き続き堅調に推移し、生産効率の向上による利益率の改善が業績予想修正の主な理由となっています。

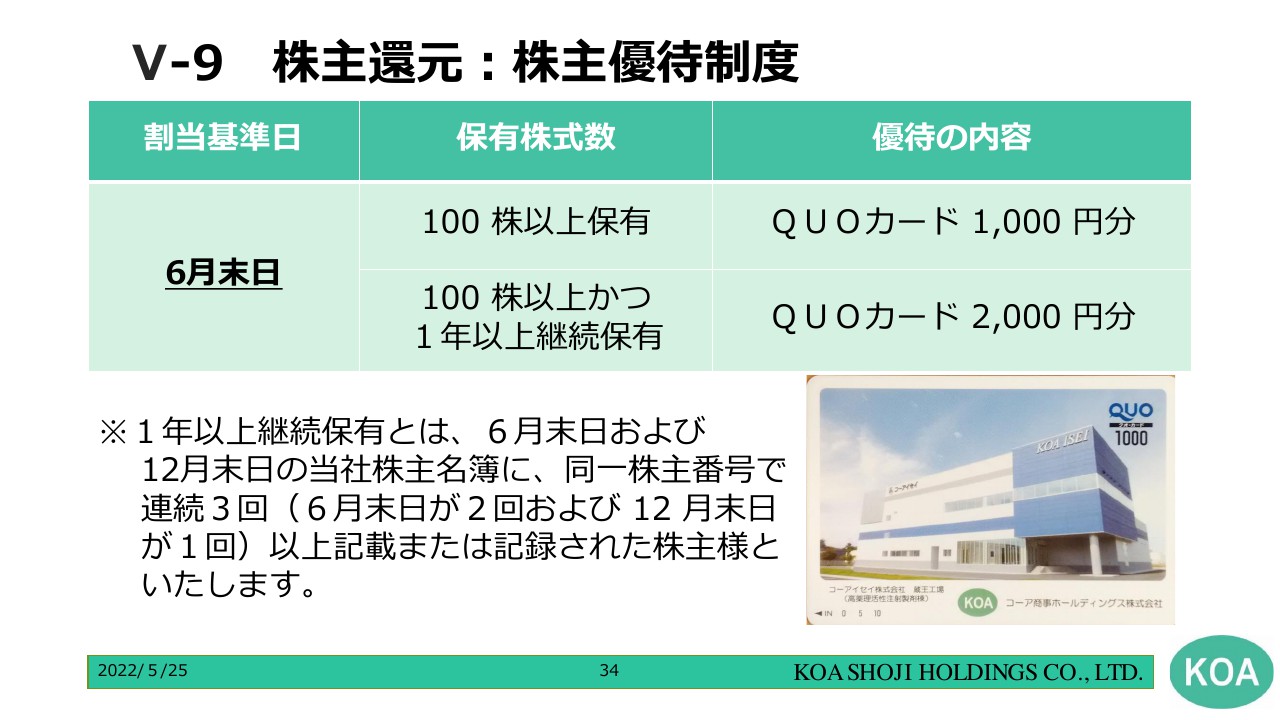

V-9 株主還元:株主優待制度

株主還元制度では、配当金以外に、株主優待制度も導入しています。6月末を基準として、100株以上保有の株主さまにはQUOカード1,000円分、100株以上かつ1年以上継続保有の株主さまには2,000円分との内容で今期も実施予定としています。

会社概要や当社グループの沿革などは、お時間があるときにご覧いただければと思います。以上でご説明を終わります。

首藤:本日は大変お忙しい中、当社の第3四半期決算説明会にご参加いただき、誠にありがとうございました。私どもも引き続き全力で努力し、安定供給、品質向上等の面で、製薬会社としてしっかり取り組んでいきますので、どうぞご支援のほどよろしくお願いします。