2022年5月17日に行われた、神戸天然物化学株式会社2022年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:神戸天然物化学株式会社 代表取締役社長 宮内仁志 氏

2022/3期決算におけるポイント

宮内仁志氏(以下、宮内):みなさま、本日はオンラインによる決算発表にご参加いただき、誠にありがとうございます。神戸天然物化学株式会社代表取締役社長の宮内でございます。2022年3月期の決算実績、そして、現在進行中の2023年3月期の見通しについてご説明させていただきます。

2022年3月期の決算実績からご説明します。はじめに、全体を通じてポイントとなる項目を3つ挙げています。1つ目のポイントは、本決算期の売上高は、前年比23パーセント増収の74億4,000万円と、過去最高を更新しました。

現在、生産を外部委託する需要は、非常に旺盛な状況にあると我々は考えています。本決算期では、これまで行ってきた設備投資や人的投資による生産能力向上によって着実に需要を取り込み、売上向上へつながったと考えています。

2つ目のポイントは、2023年3月期の業績見通しについてです。現時点の予想では、2022年3月期ほどの伸びは難しいと思われ、微増を見込んでいます。前期に想定以上の成長を遂げたため、今期はその反動を考慮した売上を想定しました。

また、コスト面において、製造キャパシティのさらなる拡大に向けて、固定費の増加や、現在混乱している世界情勢の影響による原料単価上昇なども、一部加味した想定としています。

3つ目のポイントは、中長期的な成長戦略の視点から、市場の活発な需要の取り込みに向け、さらなる製造能力の充実を図る必要が出てきました。現在は「屈む戦略」による成果の回収期間と位置付けていますが、2022年3月期の成長の原動力となった量産テーマの受注増加状況から考えると、さらなる業容拡大が必要になっていると感じています。

以上、この後のご説明のポイントとして、まず3項目を挙げてご説明しました。

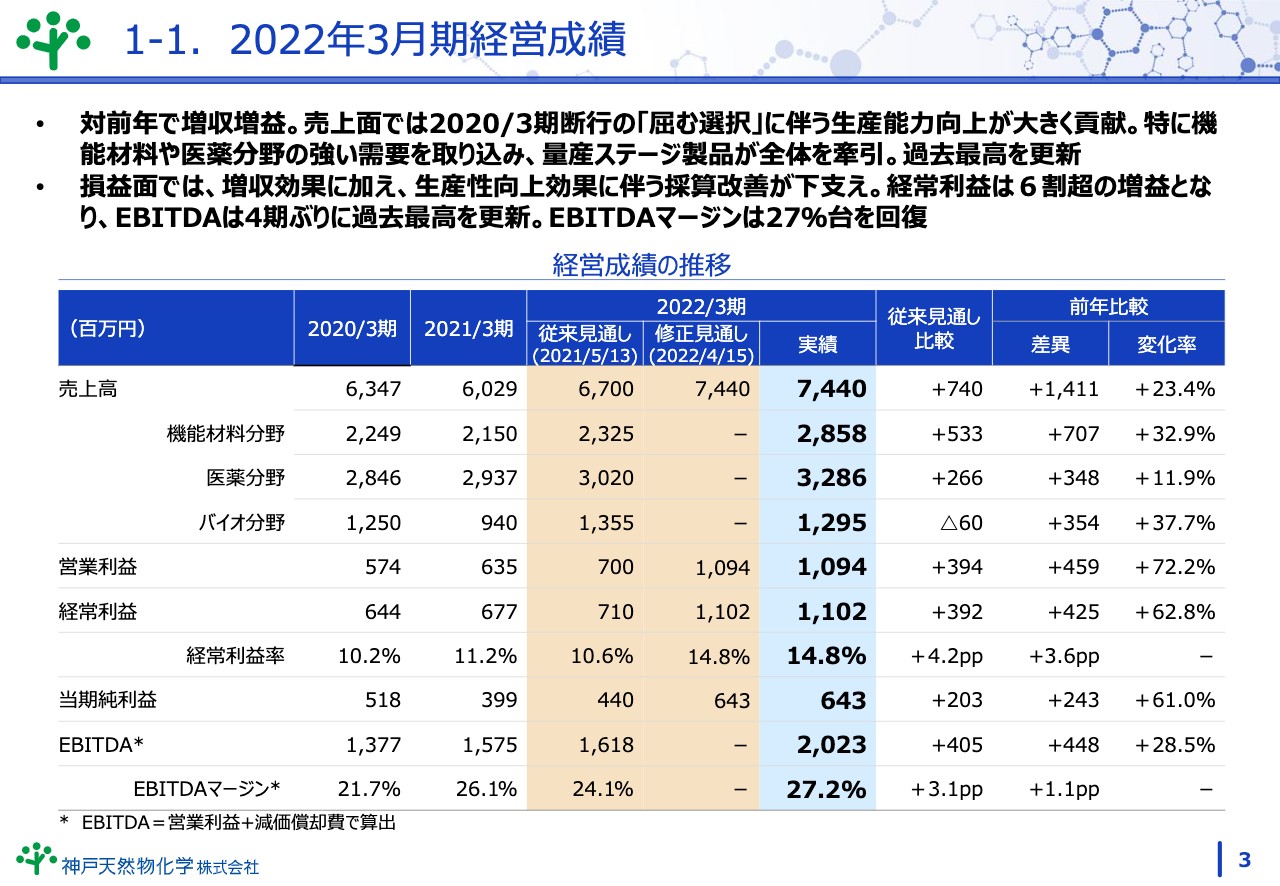

1-1. 2022年3月期経営成績

2022年3月期の業績です。まず、前年比で増収増益となりました。売上面では、前年比23パーセントの増収の74億円超えを達成しました。当初の見通しと比較しても7億円以上の超過達成となり、売上高は想定を大きく上回りました。

分野別に見ると、機能材料分野では、既存の量産案件を中心に成長を牽引しています。医薬分野でも、大型の量産案件が売上に大きく貢献しています。バイオ分野は、当初の見通しにはやや届かなかったものの、資材問題が緩和したため、大きく成長することができました。

利益の面では、増収効果に加え、生産性向上に伴う採算改善が下支えとなり、経常利益は前年比で約60パーセントを超える増益となりました。また、EBITDAは4年ぶりに過去最高を更新しました。EBITDAマージンは、27パーセント台に回復することができました。

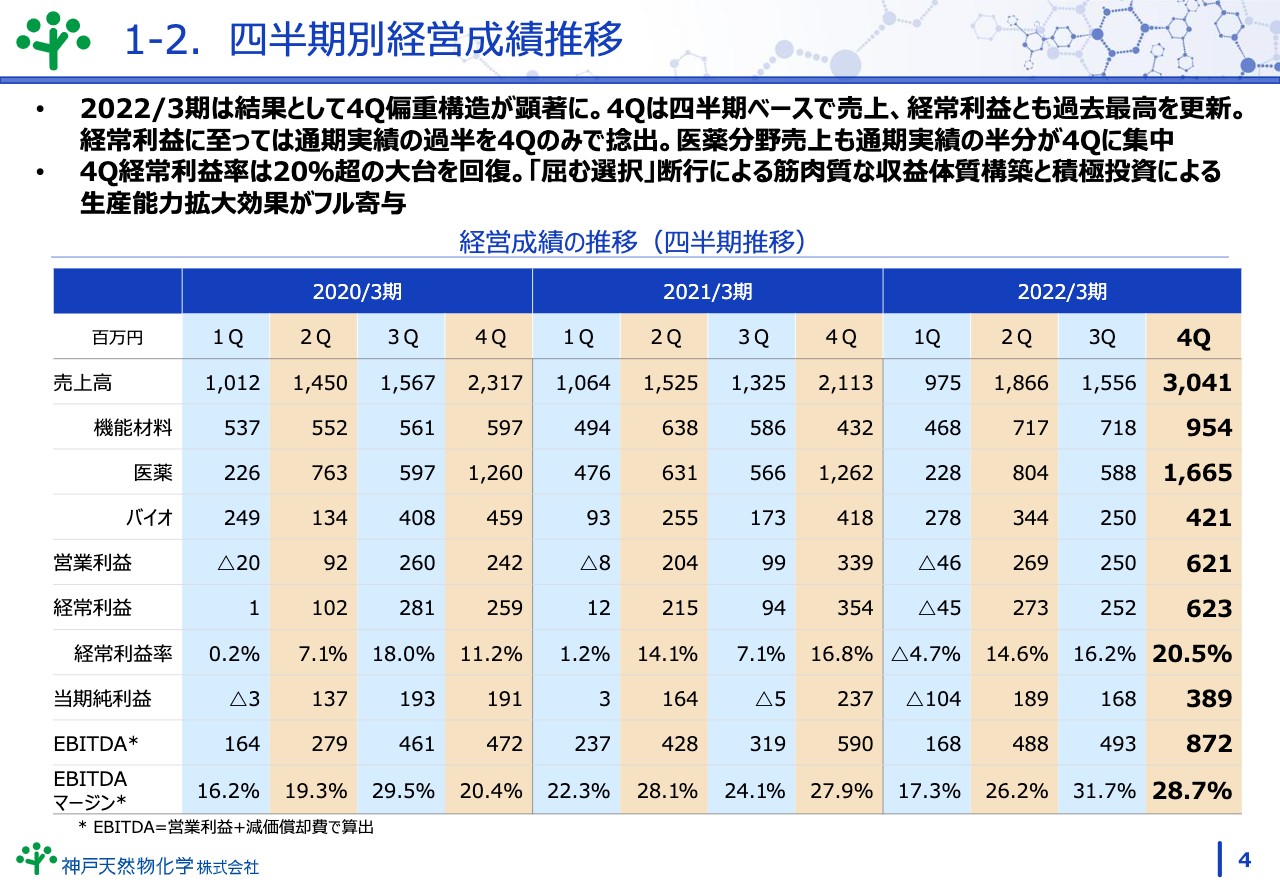

1-2. 四半期別経営成績推移

四半期別の業績推移です。2022年3月期は、第4四半期の販売が他の第1四半期から第3四半期と比べて顕著に大きくなりました。売上時期の平準化を望んでいますが、顧客の要望などからこのような結果となっています。

売上が集中した第4四半期は、四半期ベースの売上・経常利益ともに過去最高を更新しました。経常利益は、通期の半分以上を第4四半期で稼ぐ結果となりました。

機能材料分野は、期を通じて売上が平準化する傾向にあります。そして、年を追うごとにその販売量は大きくなってきています。

医薬・バイオ分野は、現在のビジネス環境から、「下期に販売が集中する傾向は避けがたい」との認識を持たざるを得ないと思っています。

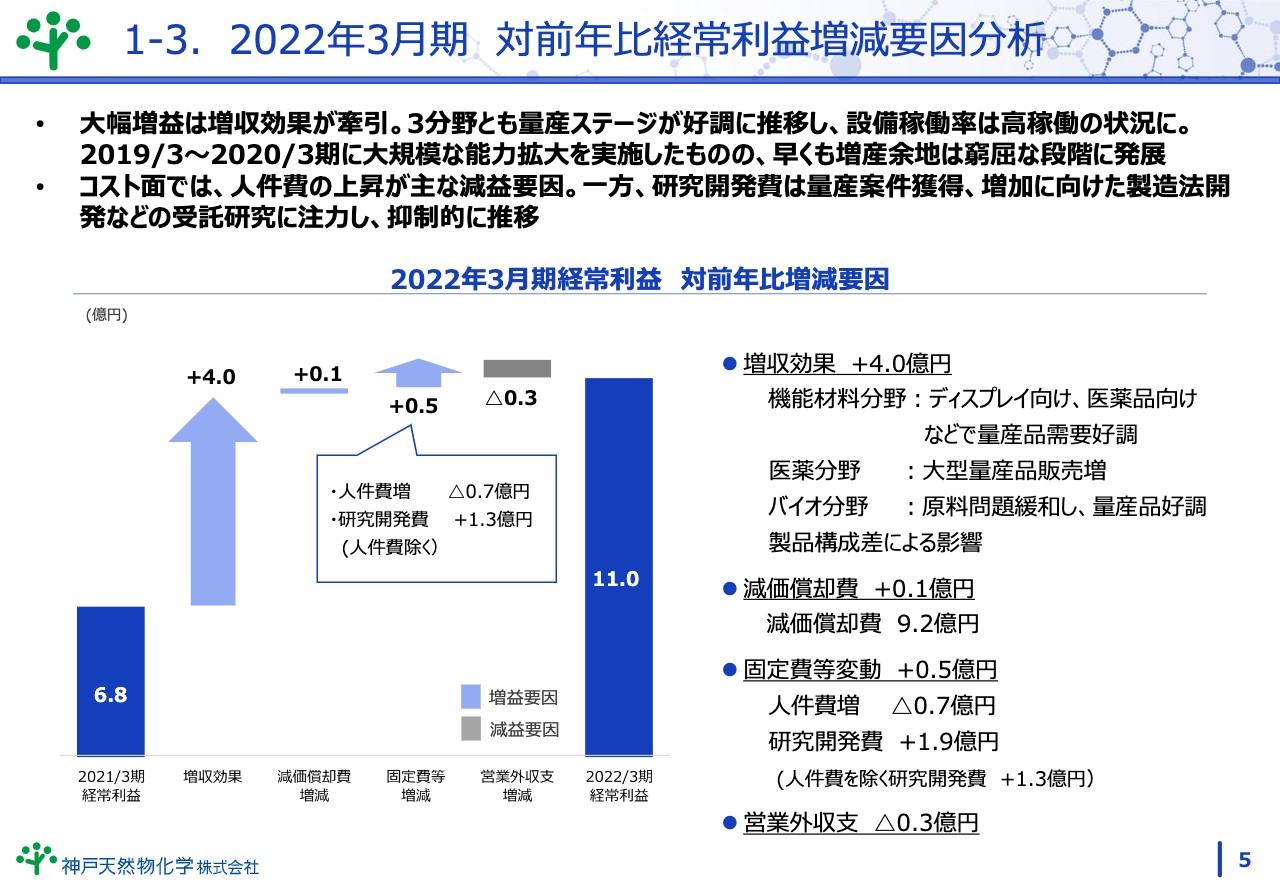

1-3. 2022年3月期 対前年比経常利益増減要因分析

対前年の、経常利益の増減要因を分析していきます。経常利益の大幅増は、増収効果が牽引しています。3分野とも量産ステージが増収に貢献し、工場は高い稼働率を示しています。

機能材料分野では、主にディスプレイ関連や医薬向けの好調な需要の取り込みができました。バイオ分野において、資材問題が落ち着いたことにより、量産案件が好調となりました。一方、製品構成の入れ替わりもあり、4億程度の増収効果となりました。

コスト面では、減価償却費はほぼ変わらず、人件費の上昇が主な減益要因となりました。また、量産案件の獲得や効率化により、製造法開発などの受託研究に研究部門のリソースを費やしたため、結果的に研究開発費が低下しました。

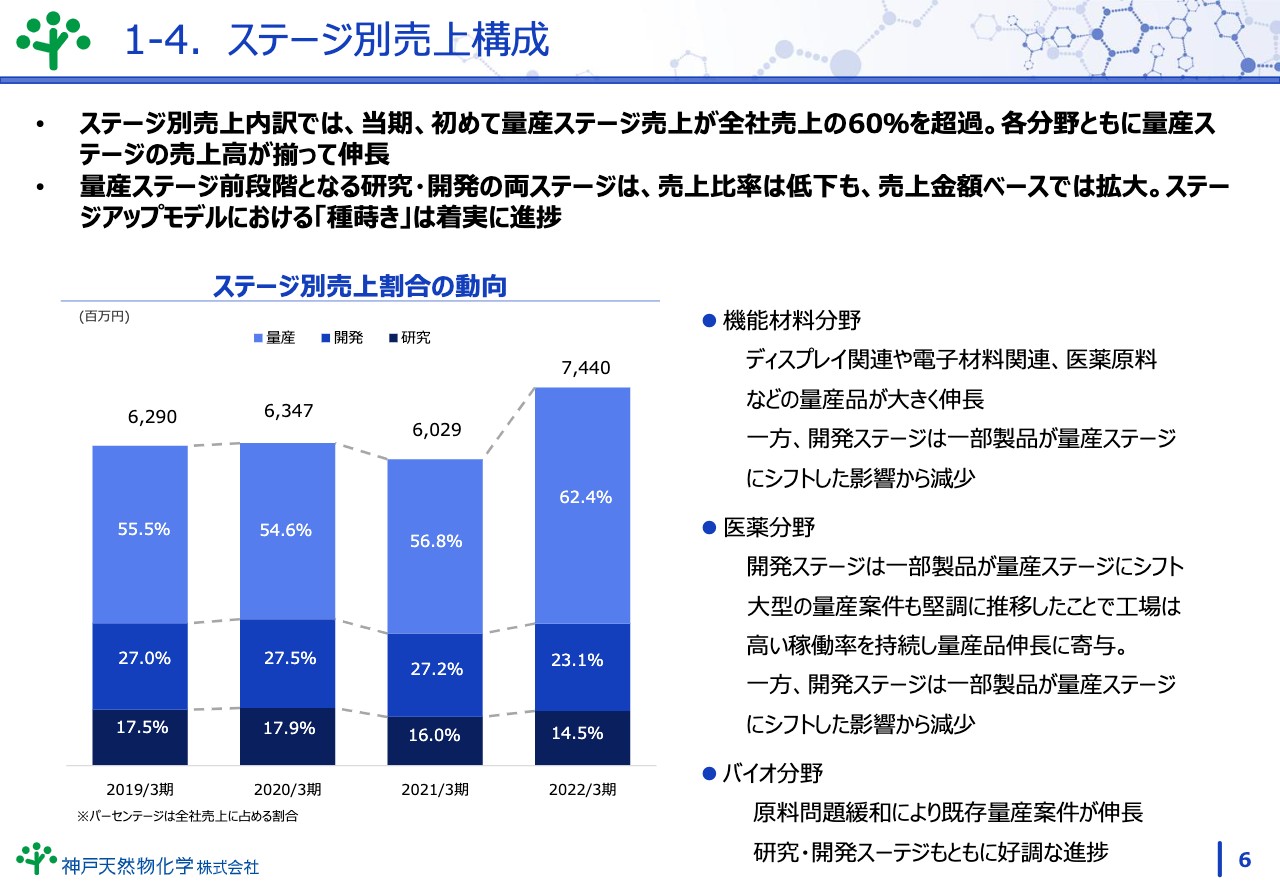

1-4.ステージ別売上構成

ステージ別の売上構成比です。2022年3月期においては、3つの分野とも、各ステージの売上高が伸長しました。この結果、量産ステージの売上高比率は、初めて全社売上の60パーセントを超えることとなりました。

機能材料分野と医薬分野では、既存の量産案件の拡大と併せて、開発ステージから量産ステージへのステージアップも起こっています。医薬分野においては、定常的な新たな大型量産案件を導入することができました。バイオ分野については、量産案件が伸長した一方で、研究・開発ステージも合わせて好調な進捗となりました。

1-5. 案件規模の拡大

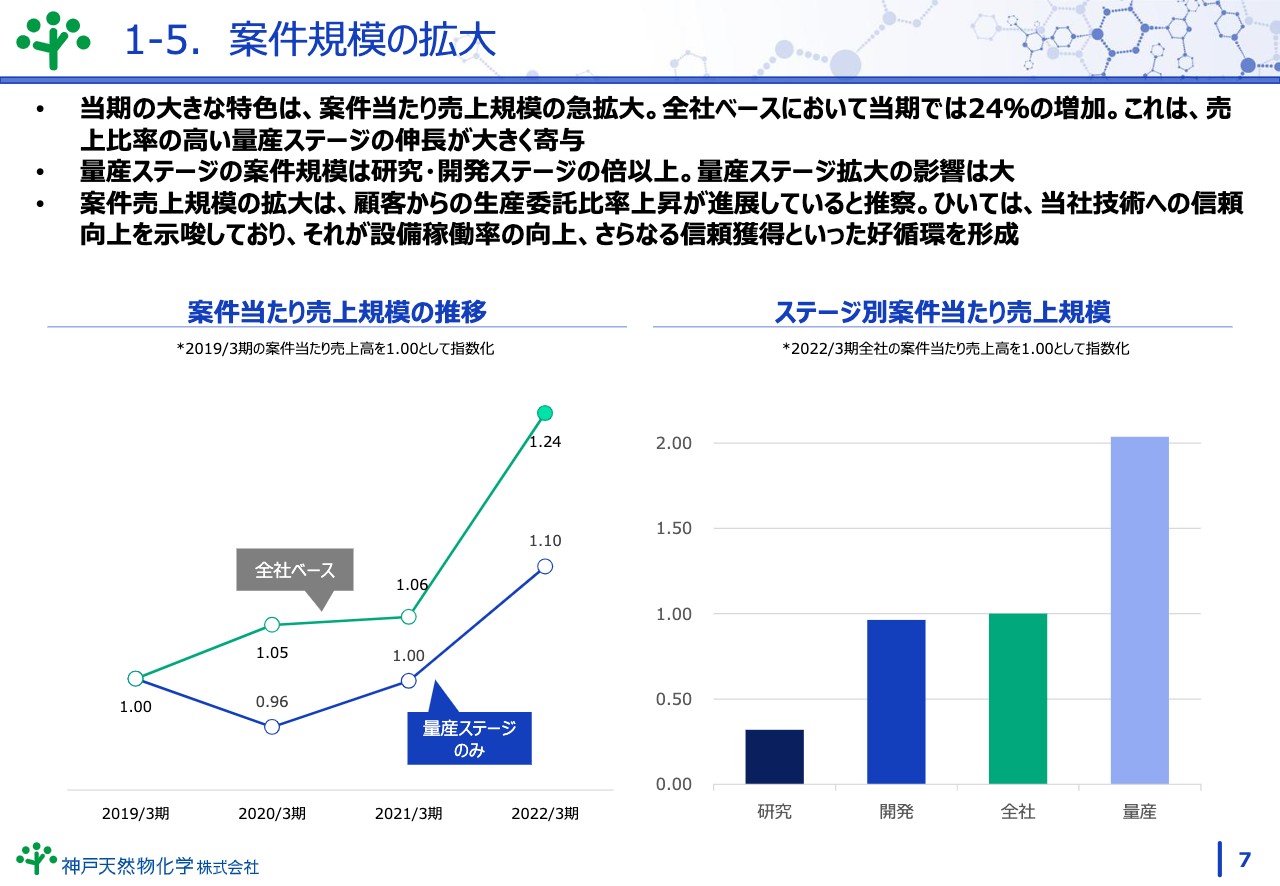

案件規模から見るビジネス内容の変化についてお話しします。本決算期の大きな特徴は、売上規模の急拡大が生じていることが挙げられます。

スライド左下の緑の折れ線グラフは、2019年3月期の1案件当たりの平均売上高を1として、指数化したものです。2019年から2021年の1案件当たりの単価指数はわずかに上昇トレンドを示しているものの、傾きは緩やかであることがわかります。

しかし、本決算期(2022年)は、1案件当たりの価格が1.24と、24パーセントまで急上昇しています。また、各年の量産案件のみに絞って表示しているのものが、青線のグラフです。量産案件規模の拡大に従って会社全体も伸びていることがわかり、量産案件の寄与が大きなものであることが見て取れます。

このように価格が上昇してきている要因は、単純な加工費の値上げなどではありません。依頼される要求内容が以前より高度なものや、製造量的に多くの新たな案件、既存品の増産要求など、1つの案件に対してすべきことが増えてきたことから、その対価の付加による価格の上昇となっています。

このように、顧客からの新たな要求や、これまでよりも大きな案件などを任せていただけることが増えてきたことは、当社技術への信頼向上が進んでいる証と捉えているところです。このような状況から、工場の稼働率は相当上がってきています。

また、スライド右のグラフは、2022年3月期の全案件の平均値を1として、緑の棒グラフで表しています。これに対し、研究・開発・量産ステージの各案件の平均値を比べたものですが、量産案件が研究や開発案件の約2倍以上を示しており、量産案件の重要性は非常に高くなってきています。

今後も、信頼性の向上、稼働率の上昇、設備投資、そしてさらなる信頼獲得へと、好循環を続けていければと思っています。

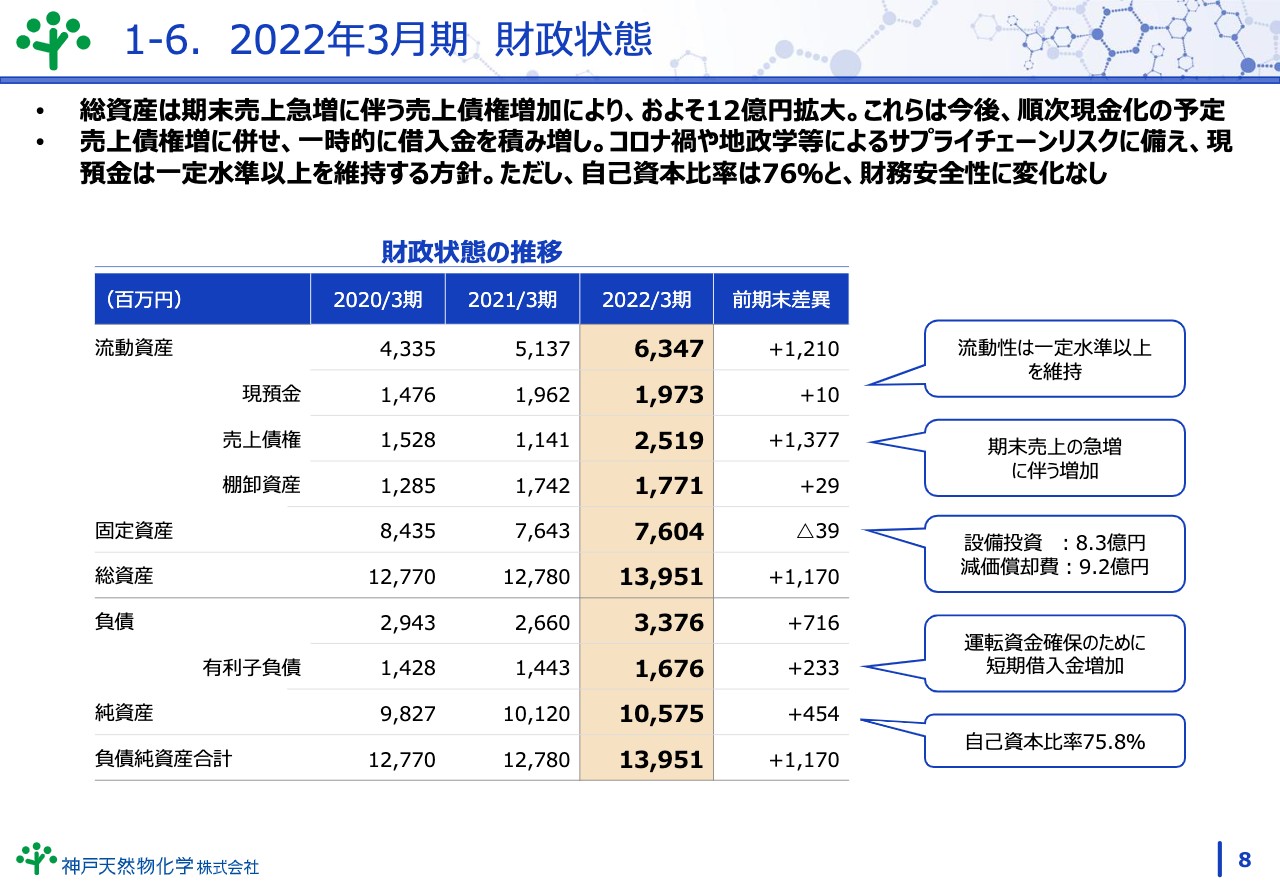

1-6. 2022年3月期 財政状態

財政状況です。総資産は、期末売上急増に伴う売上債権の増加によって、おおよそ12億円増加しました。これらは2022年4月期に現金化しています。

なお、売上債権の増加に併せて、一時的に短期借入金を積み増しています。足元の外部環境などを考慮し、一定水準のキャッシュポジションは維持する方針です。

ただし、自己資本比率は依然76パーセントと高水準にあり、財務の安全性に変化はありません。

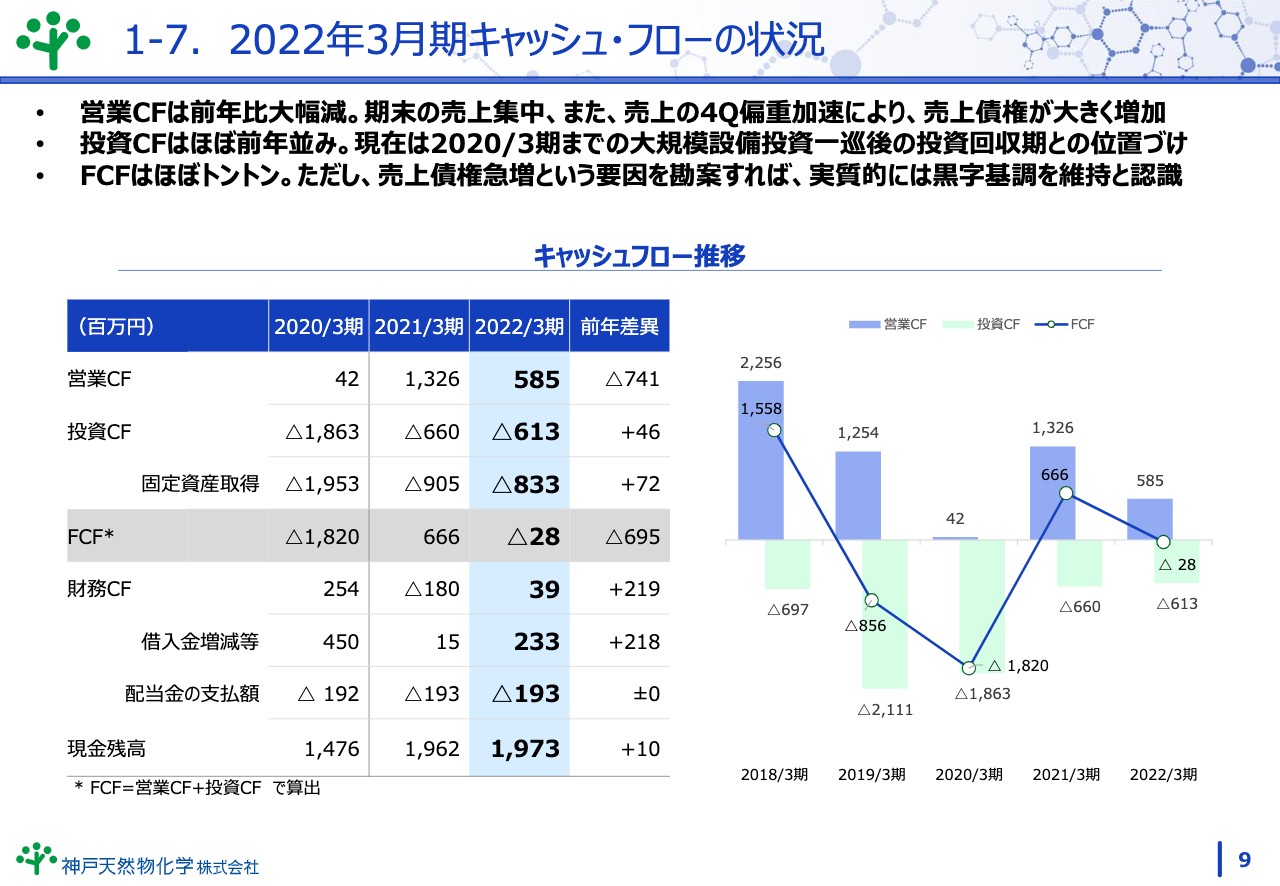

1-7.2022年3月期キャッシュ・フローの状況

キャッシュ・フローの状況です。営業キャッシュ・フローは、前年比で7億4,100万円減と、大幅に減少しました。これは期末の売上集中などの影響により、売上債権が大きく増加したことによります。

投資キャッシュ・フローは、前年並みの水準となりました。これは2022年3月期を、大規模設備投資一巡後の投資回収期間と位置づけ、大型の設備投資を実施しなかったためです。

フリー・キャッシュ・フローは、ほぼフラットな着地となりましたが、売上債権の大幅増加を加味すれば、実質的に黒字基調を維持していると判断しています。

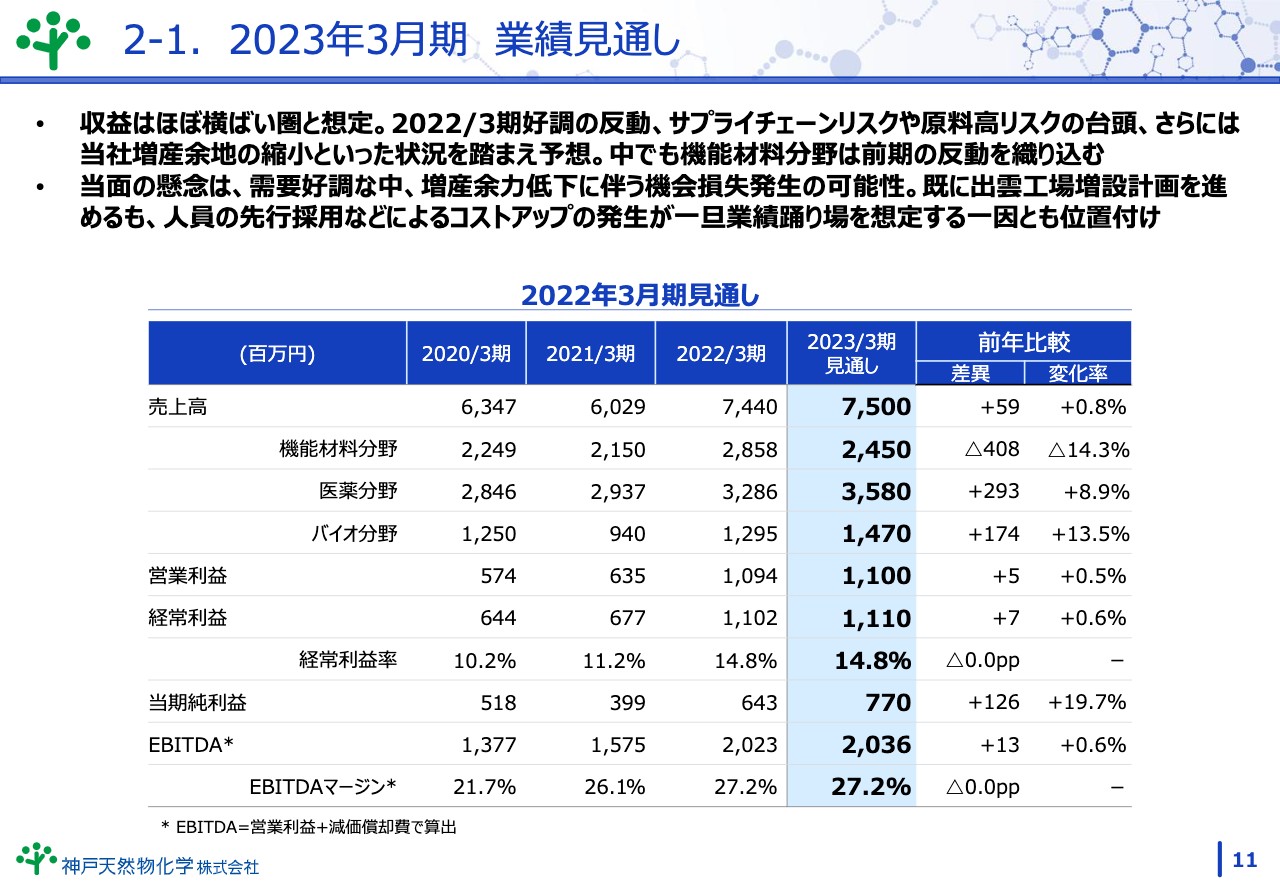

2-1.2023年3月期 業績見通し

2023年3月期の見通しをご説明します。業績の見通しですが、現時点の収益は、前期ほどの伸びは難しいと考え、微増程度を見込んでいます。世界的なサプライチェーンリスクの影響、当社の生産余力が少なくなっていることや、2022年3月期の予想外の急成長の反動などにより、慎重な予想としています。

ただし、一方では、非常に活発な市場状況から、需要の取り込みは大いに期待できるとも考えています。

繁忙状況下での新たな受注品の導入は大変ですが、機動的に生産計画を練り直しながら対応していきたいと思っています。

損益面においては、利益は2022年3月期とほぼ同等となりますが、同期に発生したような特別損失は見込んでいません。このため、純利益は20パーセント程度の増益を見込んでいます。

当面の懸念点は、生産余力が少なくなっていることです。受注は可能な限り取り込む予定ではあるものの、機会損失が生じる可能性は否定できないと考えています。対策として、現在は出雲工場の増設計画を進めていますが、同時に、人員の先行採用等によるコストアップの発生も、増益の重しとなっています。

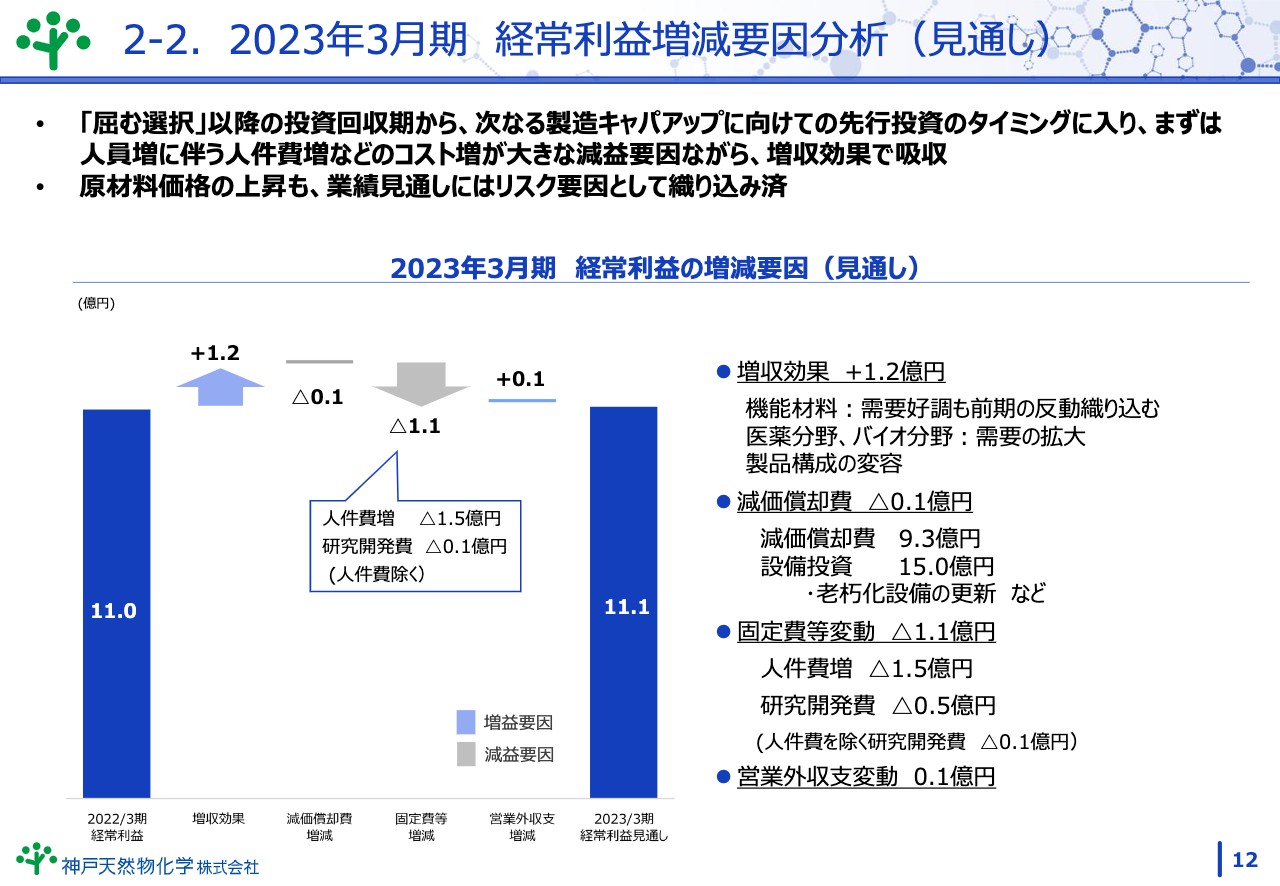

2-2.2023年3月期経常利益増減要因分析(見通し)

経常利益の増減要因についてご説明します。当社は、前回の大型設備投資の投資回収期間から、次のステージへ向けた先行投資期間へ入ろうとしています。先行的な人員増に伴う人件費の増加が、増益への主な負荷要因となっています。これらの負荷要因を、医薬分野とバイオ分野の拡大による増収効果で吸収し、経常利益の向上につなげたいと思っています。

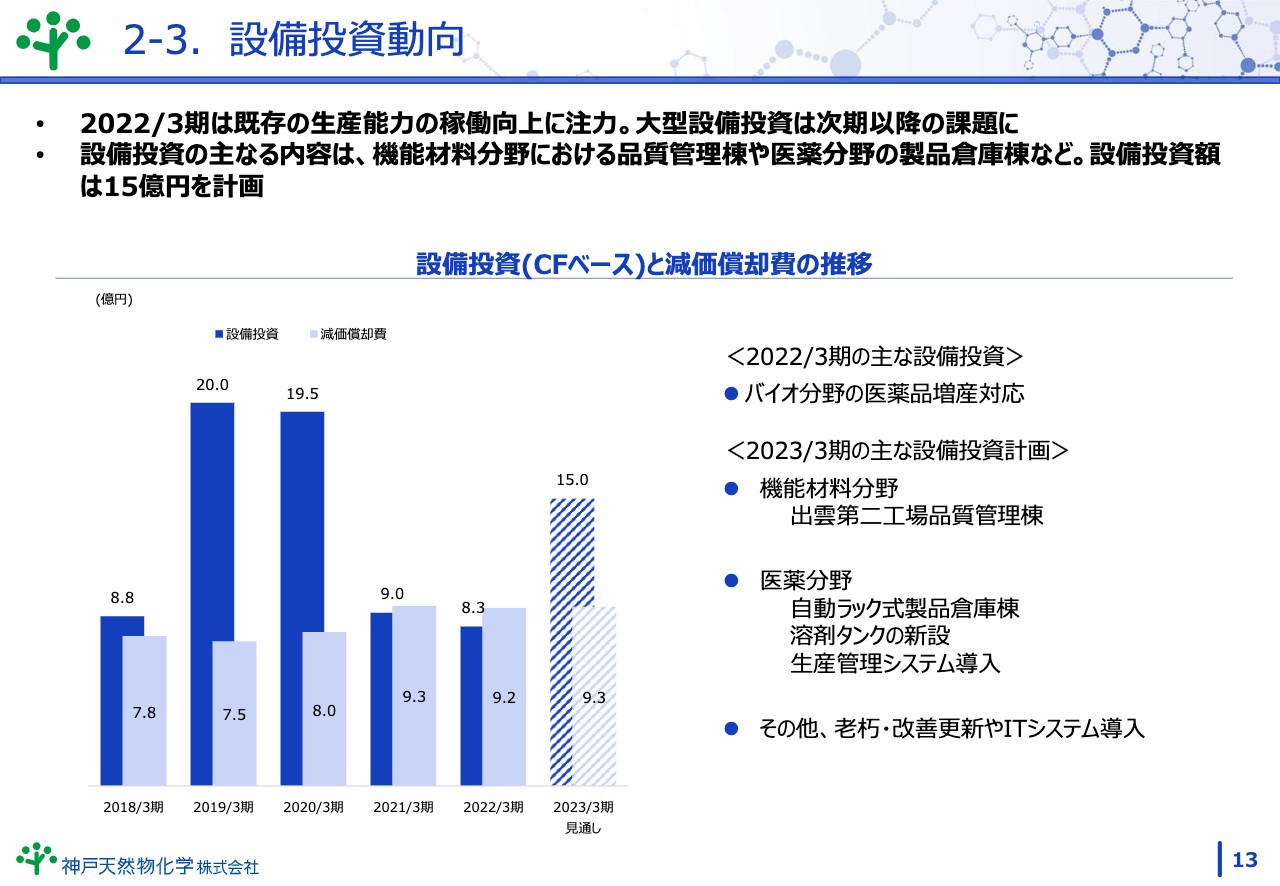

2-3. 設備投資動向

設備投資の動向についてご説明します。2022年3月期は既存の生産設備の稼働向上に注力しており、大型の設備投資は次期以降の課題となっています。2023年3月期の投資計画は、キャッシュフローベースで15億円を予定しています。

主な投資は、以前開示した出雲工場における機能材料分野の品質管理棟と、医薬分野におけるラック式製品自動倉庫です。

機能材料分野の品質管理棟の導入では、ハイテク分野で求められる高精度の分析が可能となり、さらなる業容拡大を目指しています。また医薬分野では、量産案件拡大へより効率よく応えるため、ラック式自動倉庫や溶剤タンクなどの取得を計画しています。

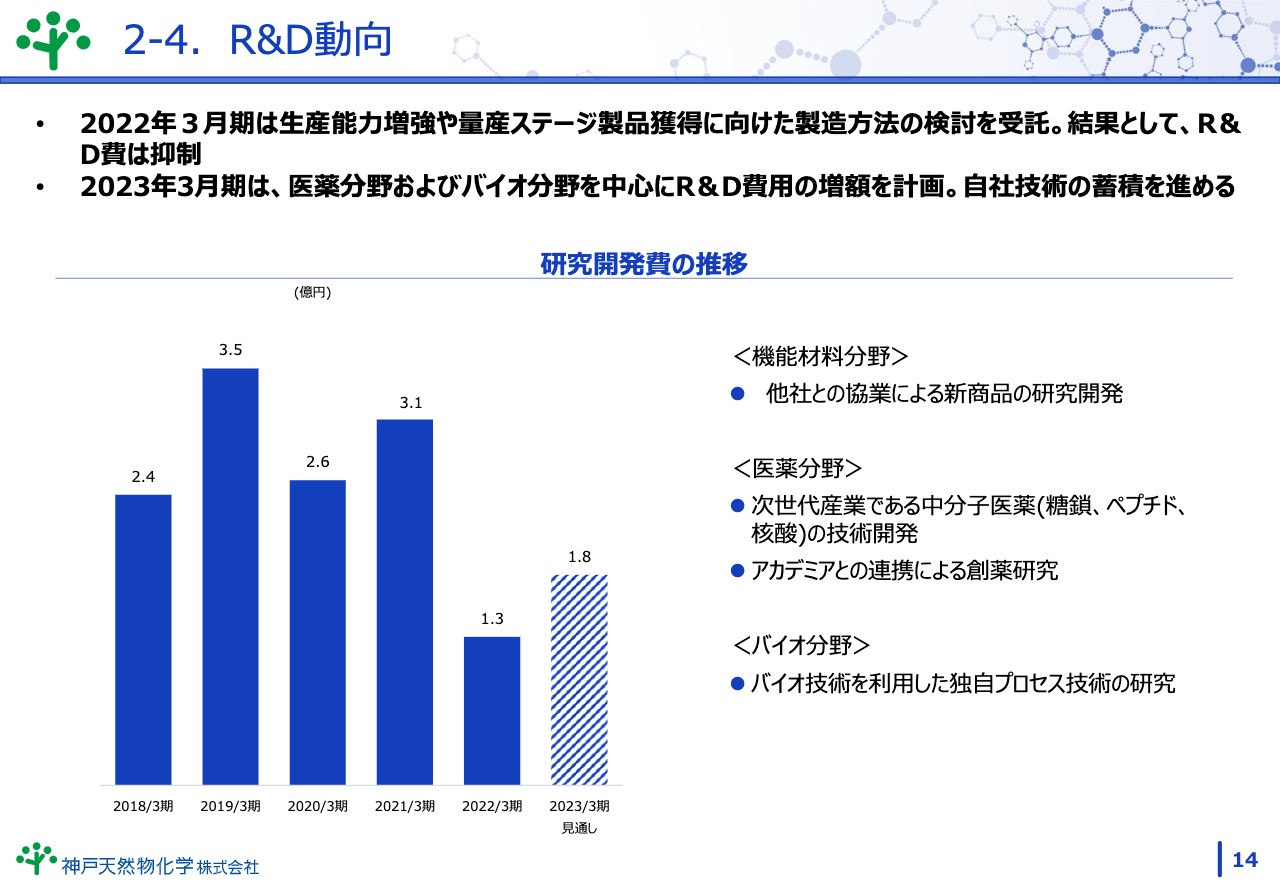

2-4. R&D動向

研究開発動向についてご説明します。2022年3月期は、生産能力の増強や、量産ステージの獲得に向けた製造方法の検討を受託することに注力しました。その結果、研究開発費は抑制的となりました。

ただし、製造方法の検討は、対価を得ながら自社のノウハウを蓄積することができるため、技術蓄積という側面においては研究開発が後退したという認識はありません。

2023年3月期は前期と同様に、量産ステージの獲得につながる製造方法の検討に関する受託を積極的に行いながら、当社独自の研究も活発化していく方針です。

当社独自の研究を具体的に言いますと、機能材料分野では他社との協業による新商品の開発、医薬分野では中分子医薬における技術開発やアカデミア創薬の分野、バイオ分野では独自のプロセス技術検討などを計画しています。

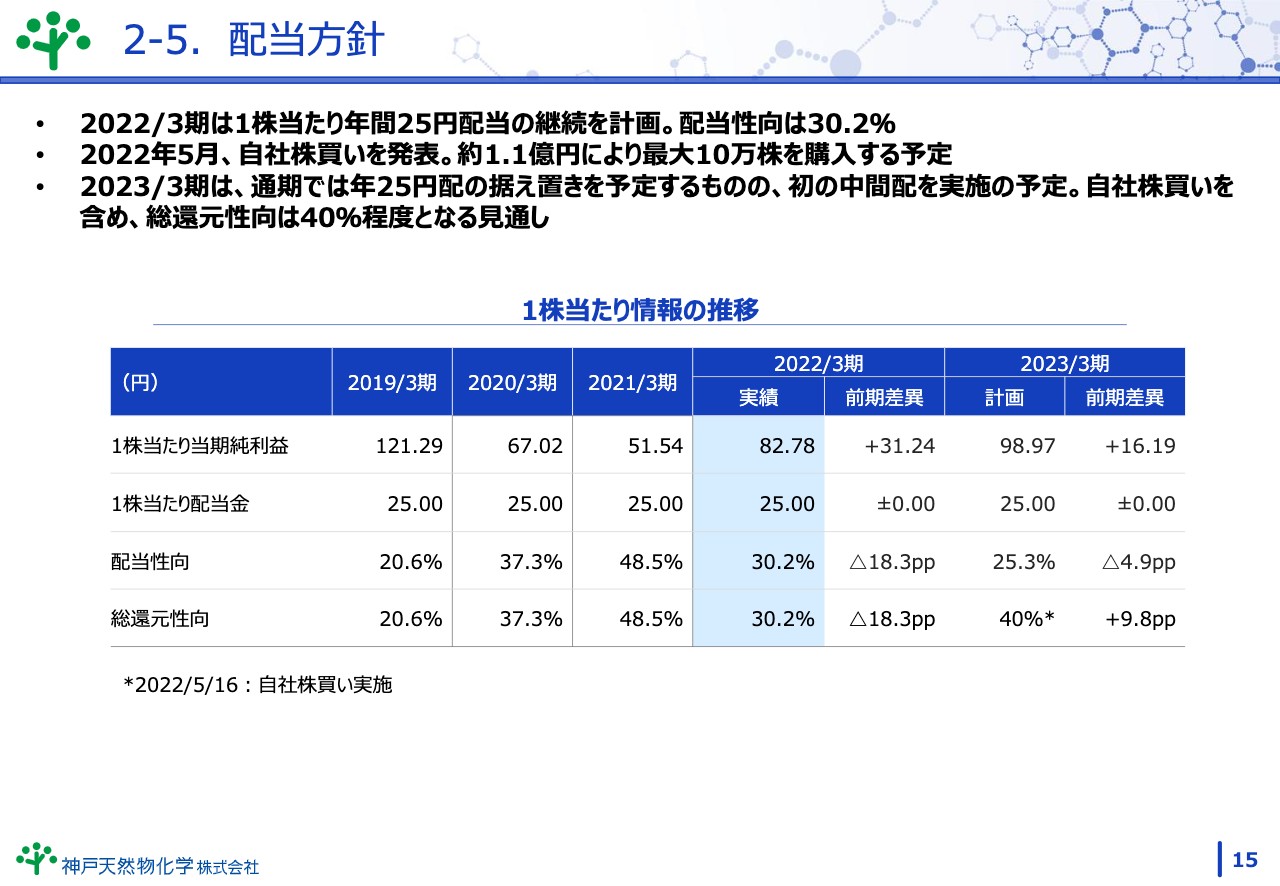

2-5.配当方針

配当方針について、2022年3月期の配当は、当初の予定どおり25円の配当を継続します。配当性向は30パーセントです。5月には自社株買いを実施し、10万株を取得しています。

2023年3月期は、配当金額25円は据え置きするものの、中間配当を実施する予定です。自社株買いと合わせて、総還元性向は40パーセント程度になる見通しです。

3-1. 当社のビジネスサイクル

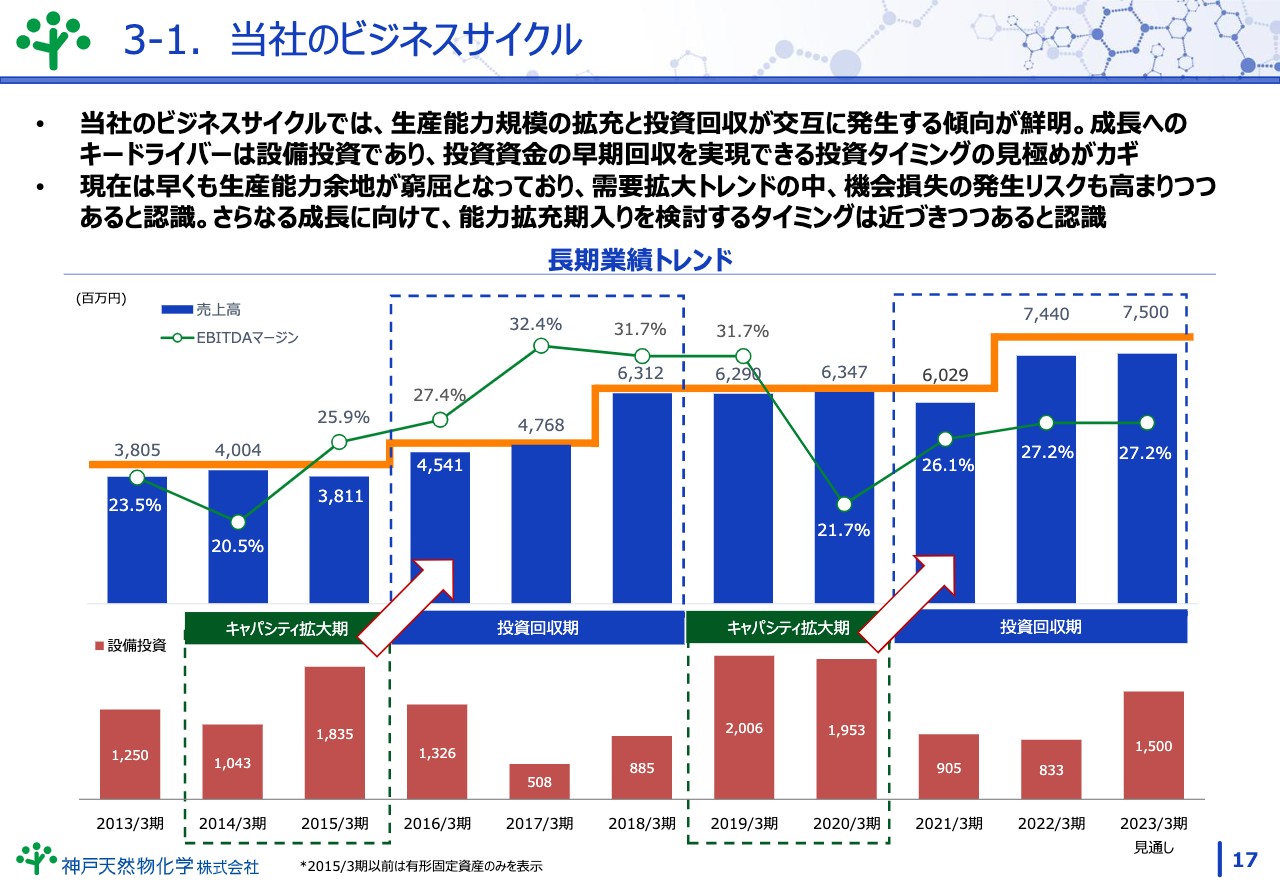

ビジネスサイクルと中長期の事業の推移について、ご説明します。当社は生産能力の拡充期と投資回収期が一定の間隔で発生する傾向があります。

スライドの棒グラフは、赤色が設備投資額、青色がその年度の売上の推移を表しています。例えば、点線で囲んでいる2014年、2015年に実施した設備投資で拡充した製造能力は、2年から3年後の2016年、2018年あたりに売上として顕著に表れてきています。

また、2019年、2020年に導入した設備は、2021年から現在、そして2023年にかけて効果が売上面に表れてきつつあります。

このように、当社の成長の鍵には、設備投資が大きく関わっています。設備投資のタイミングで重要なことは、回収最大時期を見極めることです。これまでの実績を見ると、大きな設備投資を行えば、その後、数年で設備投資に見合った稼働が可能となる傾向にあります。

ビジネスサイクル的に見ると、現在は投資回収期の2年目で、本決算期(2022年3月期)の売上上昇は想像以上の結果となりました。生産能力面でも、早くも余力を使い切りそうな状況となりつつあります。

一方で、市場は活発に需要が拡大しているため、機会損失の発生が懸念される状態に近づきつつあると危惧しています。次のステージへの成長に向けて、設備導入を進める時期は、すぐそこまで近づいてきていると強く感じています。

3-2.量産ステージ拡大

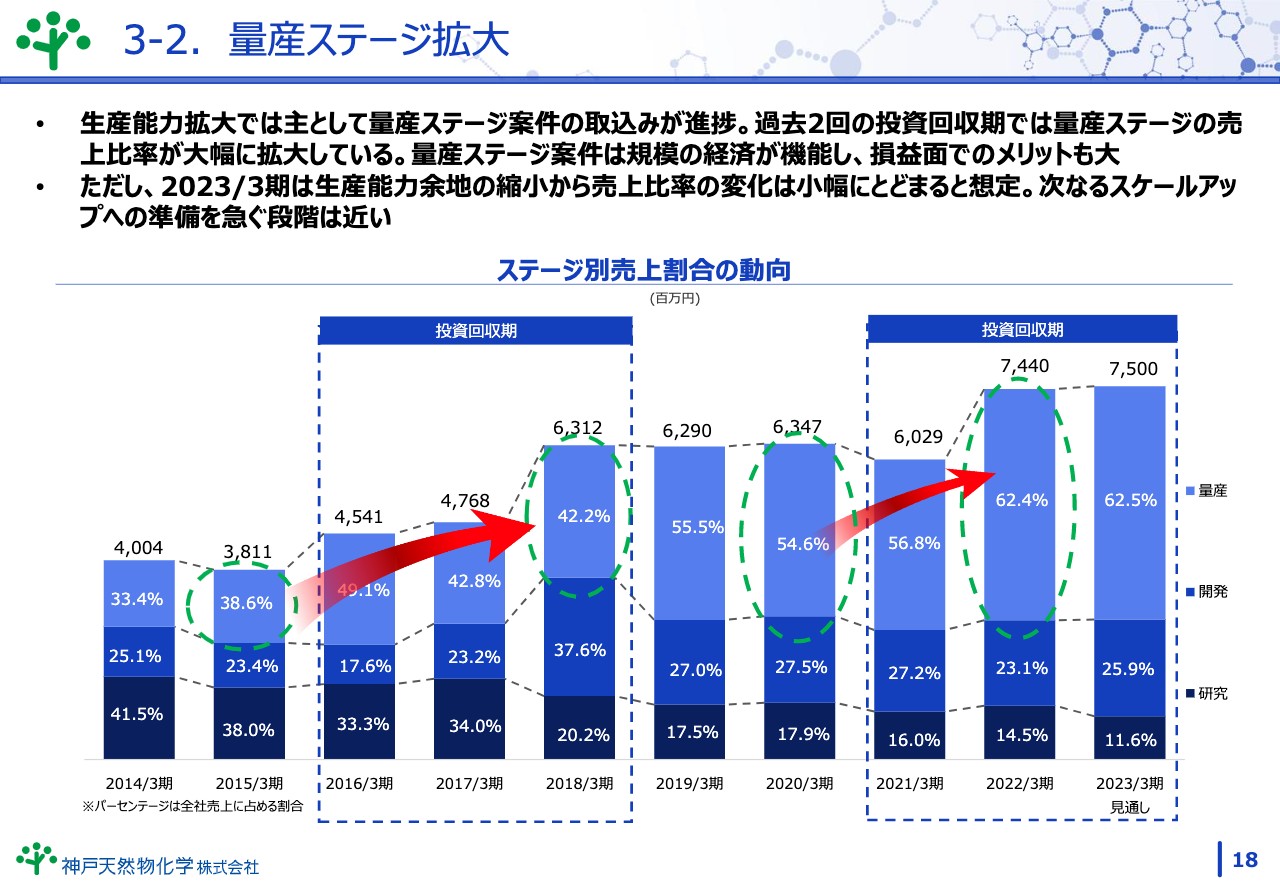

当社は、研究開発から量産までを一貫して支援し、受託する「ステージアップグロースモデル」がビジネスモデルです。このモデルにより、量産ステージの拡大とともに成長してきました。その推移をご紹介します。

生産能力拡大後の投資回収期では、量産ステージ案件の取り込みが進捗しています。スライドのグラフで示す直近2回の回収期では、量産ステージの売上比率が大幅に拡大していることがうかがえます。

また、量産案件は製造量も大きくなる傾向があり、設備的対応も必要となりますが、損益面でのメリットも大きく、当社にとって非常に重要なものとなります。

現在、量産ステージとその前段階の開発ステージの打診が非常に多い状況が続いています。設備投資を行ってまだ2年くらいで回収が始まったところですが、設備的には空きがなくなりつつあります。やはり、次のステージに進む時期は近づいているとあらためて感じています。

3-3.出雲工場増設

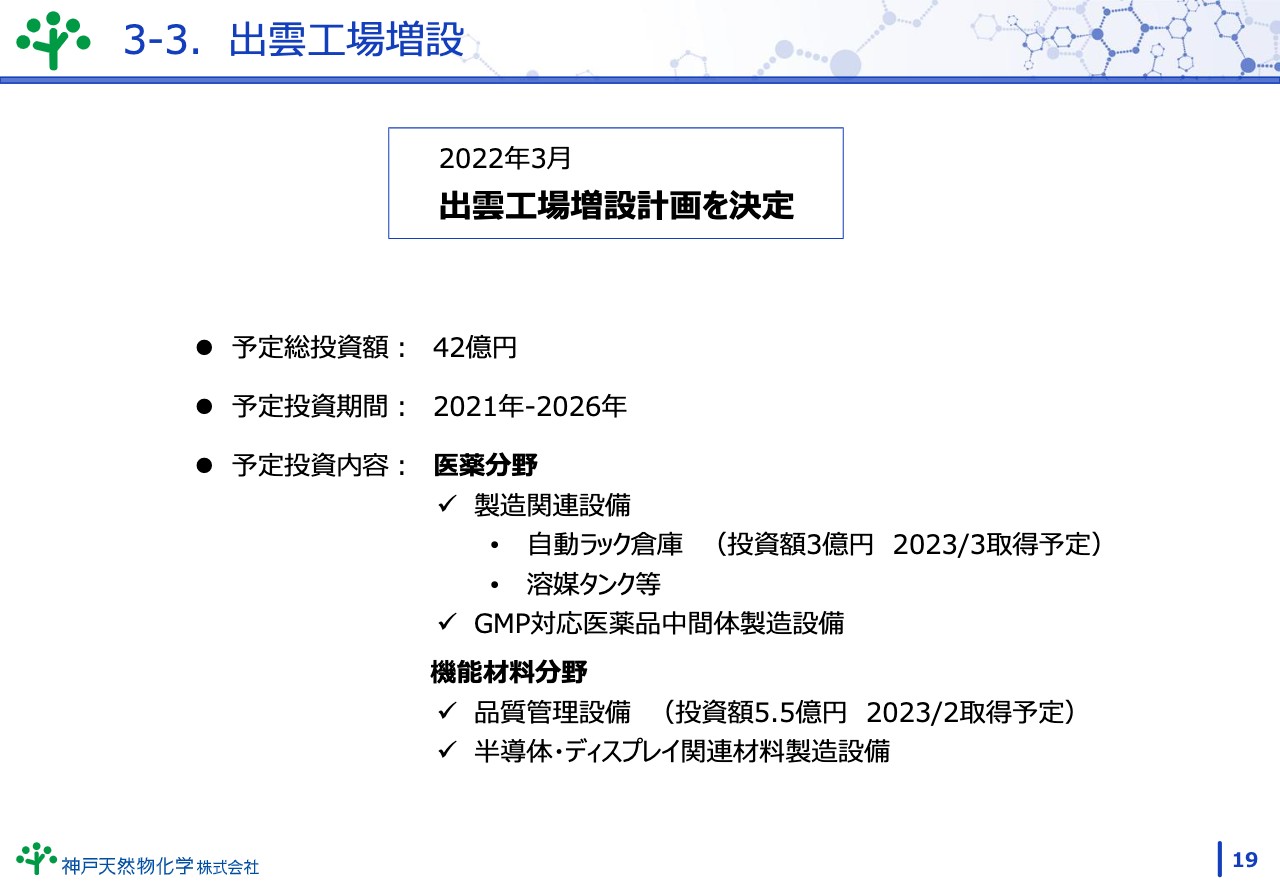

次のステージに進むための投資として、島根県出雲エリアにおける既存工場の増設計画についてご紹介します。予定投資額は5年間で40億円と、大規模なものとなります。

医薬分野では、生産効率の向上を企図した製造周辺設備の拡充、そして、医薬中間体のGMP設備の取得を順次進める予定です。

機能材料分野では、半導体・ディスプレイ関連材料等のハイテク分野で、高精度の品質管理が求められる分野の需要獲得に向け、品質管理設備を取得します。これらの分野の製造設備も順次、取得していく予定です。

医薬・機能材料分野ともに、計画を詳細に検討している最中です。情報がまとまり次第、あらためて詳細を開示する予定です。

以上で、2022年3月期の決算説明を終了させていただきます。ご清聴ありがとうございました。

質疑応答:売上規模が急拡大した背景と継続性について

司会者:「前期に、1案件あたりの売上規模が急拡大した背景と、今後の継続性はありますか?」というご質問です。

宮内:先ほど言及したように、顧客からの当社への信頼度は年々増加していることから、売上規模の大きな案件が増加しています。

また、量産ステージ製品は医薬品では法規制が、ハイテク分野では品質保証の面で、サプライヤ変更が簡単にできないため、獲得した仕事は継続するものと考えています。

今後、上昇トレンドを維持できるかは不透明ですが、設備投資や受入体制の整備などを通じて拡大していきたいと考えています。

また実際に、これまでの開発支援に加えて、量産に向けた仕事もどんどん入ってきていますので、開発部隊も尽力し、取り組んでいます。

質疑応答:今後の量産ステージについて

司会者:「量産ステージが60パーセントを超えました。これは今後、どのようになっていきますか?」というご質問です。

宮内:量産製造を目的とした設備投資を進めているため、量産ステージの割合は、今後も少しずつ上昇していくと思っています。当面の目安としては、65パーセントから70パーセント程度になろうかと考えています。

このためにも量産ステージに移る前段階の開発ステージについても、引き続き取り込めるよう、努力していこうと考えています。

質疑応答:2022年3月期の研究開発費の減少と今後の見通しについて

司会者:「2022年3月期の研究開発費が減少となりました。量産ステージに向けて、経営資源を振り向けたとのことでしたが、今後はどのようになっていくと考えていますか?」というご質問です。

宮内: 引き続き、研究開発部門の一部が量産案件獲得に向けた研究開発受託を行う方針に変更はありません。これは、量産案件獲得と技術、ノウハウの獲得の両面から当社にメリットがあると考えているからです。

一方、自社の新サービスや新製品の開発という点については、2022年3月期よりも力をいれていきたいと考えており、2023年3月期では研究開発費の予算を拡大しています。

質疑応答:今後の企業イメージについて

司会者:「これまで御社は研究開発に強いイメージがありました。今後は、量産案件に強い企業にシフトしていくのでしょうか?」というご質問です。

宮内:「量産案件にも強い」企業へのシフトを目指しています。顧客の製品開発から上市後まで一貫してサービスを提供する体制が重要と考えています。この意味では、研究開発がより重要な要素となると考えています。

質疑応答:2023年3月期の増収効果について

司会者:「2023年3月期の見通しについて、機能材料分野は減収、医薬分野とバイオ分野は増収の見込みですが、1.2億円の増収効果の発生を見込んでいます。これは機能材料分野の利益率が医薬分野、バイオ分野に比べて低いという認識で合っていますか?」というご質問です。

宮内:機能材料分野の利益率が低いという認識は、社内ではありません。反対に、利益率としては一番高い分野に入ります。

今期(2023年3月期)は売上が少し下がる傾向があるのですが、これは前期(2022年3月期)から作っていた特殊な製品などの売上が絡んできたためです。売上的には、前期は多かったのですが、今期(2023年3月期)はそのようなものがなく、通常の機能材料の伸びとなりますが、それなりの利益は出してくれています。

ただし今、医薬分野、バイオ分野の需要の取り込みが非常に活発な状況にあり、引き続き伸びると想定しています。こちらで利益の回収と言いますか、利益を増やすことになると考えています。

質疑応答:EBITDAマージンの推移について

司会者:「EBITDAマージンが、過去5年ほどのトレンドでは30パーセント以上あったということですが、一度落ち込み、ここ2、3年で回復してきています。一体何が変わったのでしょうか?」というご質問です。

宮内:4、5年前は売上もまだ少なかったのですが、非常に利益率のよい開発テーマが2年間に2つ入っていました。その関係で、EBITDAは30パーセントを超える高い値を示していました。それらの開発がなくなったわけではありませんが、顧客サイドでの開発フェーズに入っているため、当社ではここ3年くらい販売していない状況です。

そのような中で、最近では、さまざまなテーマにおいて、売上・価格面も上がってきました。現在は、それらを含めて、EBITDAは27パーセントまで回復しました。

以前は、1品目に瞬間風速的に頼っていたようなところがありましたが、最近は自力がついてきたと言いますか、トータルで稼ぐ力がついてきたと思っています。今後も、EBITDAは30パーセントを目指していきたいと考えています。

質疑応答:中長期的な目標の売上キャパシティについて

司会者:「御社は今後5年ほどで、出雲工場増設に約40億円の追加投資をするということでしたが、中長期的な目標の売上キャパシティはありますか? もしあれば教えてください」というご質問です。

宮内:売上キャパシティについては、これまでも「投資して伸ばす」ということを繰り返しています。今回の投資で、製造キャパシティ的には100億円を超える設備は確保したいという思いがあります。

質疑応答:ROEの改善について

司会者:「今後、御社の課題の1つとして、現状1桁のROEの改善が挙げられると思いますが、どのように認識していますか? また、目標水準があれば教えてください」というご質問です。

宮内:4、5年前に、瞬間風速的に非常に高いROEを示していた時があります。それ以来、徐々に下がってきており、現時点では6パーセントくらいだと思います。

この点については非常に気にしており、やはり最低でも8パーセントくらいまでは、早く上げなければならないという思いがあります。足許の自己資本比率を鑑みると次の大型設備投資の資金調達は借入が有力な選択肢になるかと想定しています。こうなると、会社の成長と共に必然的に資本効率は改善できると考えています。