投資に少しでも関心のある方は、「分散投資」という言葉を耳にしたことがあるでしょう。分散投資は、投資手法の中で最も代表的で基本的な手法です。投資をしている人の大半は分散投資を行っていると考えられますが、特に投資をこれからはじめようという人にはおすすめしたい投資手法です。ここでは、分散投資の基本的な事項を解説し、効果的な分散投資について考えてみることにしましょう。

目次

1. 分散投資とは

2. 3つの分散投資

2.1 時間による分散

2.2 銘柄による分散

2.3 資産による分散

3. 分散投資のメリットとデメリット

3.1 分散投資のメリット

3.2 分散投資のデメリット

4. 効果的な分散投資とは

4.1 相関係数に着目しよう

4.2 分散投資の例

5. まとめ

1. 分散投資とは

分散投資とは、投資金額をいくつかに分けて投資することをいいます。投資の有名な格言に「卵は一つの籠に盛るな」というものがあります。卵を一つの籠に盛れば、籠を落としてしまった時に中の卵がすべて割れてしまうことから、別々の籠に分けて入れるべき、つまりこれは分散投資の必要性を表した言葉なのです。

一つのものに一点集中して投資した場合、その資産が値下がりした場合に大きな損失を被りますが、分散して投資した場合には、投資金額全体の値下がりが少なくなるため、損失を小さくすることができます。すなわち、分散投資はリスクを軽減する手法なのです。

投資でよく使われる「ポートフォリオ」という言葉は、もともとは紙ばさみや書類ケースを指していますが、投資の世界では、リスクを分散させた資産の組み合わせを指します。分散投資によって構成された資産がポートフォリオというわけです。

2.3つの分散投資

分散投資の方法は、大きく分けて時間による分散、銘柄による分散、資産による分散の3つがあります。以下では、それぞれを解説します。

2.1 時間による分散

時間による分散は、一度に全額を投資するのではなく、投資するタイミングを分散させる方法のことです。投資対象が今後どのような値動きをするかはわかりません。そこで、いくつかのタイミングに分けて投資をすることによって、買付単価を平準化し、価格変動リスクを抑えようというのです。

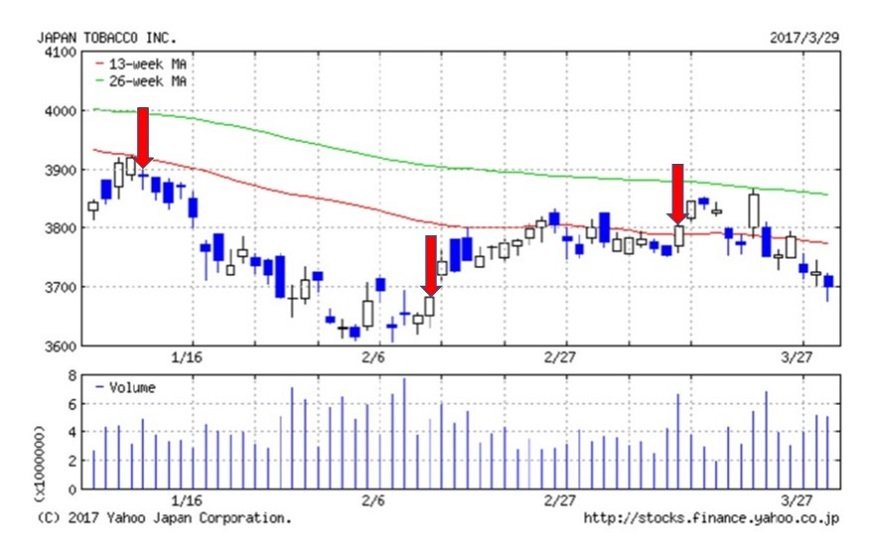

ここで、JT(2914)を例に時間による分散投資を考えてみましょう。以下のグラフは、同社の過去3ヶ月(2016/12/30~2017/3/29)の株価の変動を表したものです。

毎月10日に終値で1単元投資したと仮定すると、投資金額は以下のようになります。

出所:ヤフーファイナンス

株価の動きをみると、2月上旬頃に一度株価が下落していますが、一度に全額を買付けるより3ヶ月に分けて買付けた方が値動きの影響が小さいことが分かります。このようにして、時間による分散を行えば、買付単価が平準化され価格変動リスクを抑えることができるのです。

2.2 銘柄による分散

株式投資において、最もよく用いられているのが銘柄による分散です。複数の銘柄に分散して投資することで個別銘柄による価格変動の影響が小さくなり、資産全体の値下がりリスクが小さくなります。例えば、輸出産業と輸入産業というように、異なるリスクを負い、株価の動きが相関しない業種同士での分散を行うと、リスクを軽減し安定的な運用をすることができます。銘柄数が多ければ多いほどリスクは小さくなる傾向がありますが、個人での投資には限界があります。一般的には10銘柄~20銘柄程度で、ある程度の効果が期待できると言われています。

2.3 資産による分散

株式だけでは、株式市場全体が値下がりした時にはリスクを回避できません。そこで、債券や投資信託、預貯金などの複数の資産に分けて投資する方法があります。国内に限らず外国預金や外国株式、外国債券などに分散させることで為替変動リスクも抑えることができます。株式と債券や国内預金と外国預金などは、値動きが逆になる傾向があるので分散効果が期待できる組み合わせです。

3.分散投資のメリットとデメリット

以上を踏まえて、分散投資を行うメリットとデメリットを整理しておきましょう。

3.1 分散投資のメリット

ここまで述べたように、時間、銘柄、対象資産を分散して投資することで、保有資産全体の損失を小さくすることができます。例えば、株式の場合には保有している銘柄のうちの一つが倒産しても受ける影響は小さく、資産がゼロになってしまうということにはなりません。このように資産価値が減るリスクを軽減することができるのです。

また、一つの銘柄や一つの資産などの影響が小さくなるため、細かい値動きをそれほど気にする必要がありません。最適なタイミングで投資するのはとても難しく、値動きをこまめに注視する必要があるため手間がかかりますが、時間による分散によってそれはあまり気にする必要がなくなります。

3.2 分散投資のデメリット

リスクを小さくすることと表裏一体ですが、分散投資することによって大きなリターンが得られにくくなるというデメリットがあります。保有している株式の一銘柄が大きく値上がりしても投資金額が小さいために影響が小さかったり、他の銘柄や資産の値下がりと相殺されてしまったりするのです。

また、投資対象が多いと少ない場合と比べて、取引手数料がかかったり管理が大変だったりというデメリットもあります。

4. 効果的な分散投資とは

それでは、分散投資を行うにあたって、何に着目すればよいかを考えてみましょう。

4.1 相関係数に着目しよう

分散投資をするにあたっては、異なる資産を組み合わせることにより、リスクを下げる投資を行うことが大前提です。そのためには、異なる動きをする資産同士に投資しなければいけません。そこで各資産間の相関係数に着目してみましょう。相関係数とは、2つの値の関係の強さを1から-1までの間の数値で表したものであり、絶対値が1に近いほど強い関係があるとされます。1に近いほど正の相関があり-1に近いほど負の相関があります。つまり、資産同士の相関係数が-1に近づくほど、効果的な分散投資が行われているということになります。

以下の表は、主要資産の相関係数を表したものです。

出所:モーニングスター

資産間の分散投資を考えると、例えば国内債券と先進国株式、先進国債券などはマイナスの相関係数になっているので、効果的な分散が行えるというわけです。これは、資産間に限らず株式の銘柄間でも同じことが言えます。このように、相関係数が低くなる資産や銘柄同士を見つけて、組み合わせて投資をするようにしましょう。

4.2 分散投資の例

以上のように、いろいろな形での分散投資について解説しました。自分で資産や銘柄を選び、配分を考えるのは勉強にもなりますし、やりがいもあるでしょう。しかし、実際には株式銘柄を分散させると言っても3,500を超える銘柄から10~20銘柄を選ぶのは容易ではなく、またそれだけの資産や調べる時間がない場合もあります。そのような場合には投資信託に投資するのも一つです。なかでもインデックスファンドやETF(株価連動型上場投資信託)は少額からでも気軽に分散投資が行えるのでおすすめです。上場しているETFもTOPIXや日経平均に限らず、業種別や規模別、外国株式やREIT、金や銀など多岐にわたります。これらの商品を利用すれば多くの資産に分散投資をすることが可能になるのです。

5.まとめ

分散投資はおそらくほとんどの人が実践していることですが、改めて効果的な分散投資について考えるきっかけになったでしょうか。時間がない、資産が少ないなどとあきらめず、分散投資の幅を広げ、リスクを抑えて安定的にリターンを狙ってみましょう。

【PR】テーマ投資を始めてみるなら

[PR]

■ネット証券元祖!松井証券の「テーマ投資ガイド」

- テーマ投資を一覧化。株価や騰落率、関連度なども表示。

■業界最大手もテーマ投資に参入!SBI証券「テーマキラー!」

- 単元未満株(S株)を活用。5万円、10万円、20万円、30万円、40万円の5つの購入コース。

LIMO編集部