マンションや一戸建てなどを購入する際に、ほとんどの人が住宅ローンを利用します。住宅ローンは最長35年の個人向けローンで、借入額も他の個人向けローンと比較しても高額となります。そのため、早期に返済を完了する方法として、繰り上げ返済の話題がよく出てきます。

しかし、利用することで税制優遇措置なども取られている住宅ローンは、本当に早期に返済したほうがよいのでしょうか?

住宅ローンの繰り上げ返済について、検証してみます。

住宅ローンとは?

そもそも住宅ローンとはどういったものなのでしょうか? 家を購入するときに銀行からお金を借りるというざっくりとした内容でしか知らない人も多いと思います。中には、住宅ローンの選定まで不動産業者に任せっきりで、その本質を具体的に理解していない人もいるでしょう。ここで繰り上げ返済の前に、住宅ローンの基礎について、しっかりと理解しましょう。

住宅ローンの利息計算

よく住宅ローンの利息が話題になることがありますが、住宅ローンの利息計算はどのように行われるのでしょうか?

元利均等方式による返済額計算

住宅ローンの中でも最も一般的な月々の返済額が一定となる元利均等返済方式について考えてみます。月々の返済額は、借入額に利息分を加算した形で表されます。ここで注意しなければならないのが、銀行などで表記している金利は年利になることです。銀行表記の金利を12か月で割った月利が月々の返済額に適用されます。

また、月々の返済で借入額は毎月減っていくため、その月の残っている借入額に月利の利息分を加算するため、毎月の利息分は返済が進むと減っていくことになります。

これらを考慮し、金利の変動がなければ、月々の返済額が一定となる住宅ローンの返済方式が「元利均等返済方式」ということになります。実際の計算は非常に複雑となるため、各銀行や住宅ローン協会などのホームページ上での返済額シミュレーションなどから計算することをおすすめします。

例として、4,000万円の家を購入するのに、1%の金利で35年の住宅ローンを利用したという条件で計算します。その計算結果が11万2915円となります。これが月々の返済額となります。総返済額は月々の返済額×返済回数(35年×12か月=420回)となり、4,742万4,300円となります。

金利利息支払い分は総返済額-借入額となります。4,000万円で35年の住宅ローンを利用した場合、その計算結果が、742万4,300円となります。これは、フラット35などのような金利が返済期間に一定であった場合にのみ適用できます。(本来の金利の計算方法は各銀行によって異なります。この計算方法は参考です)

金利が低い、または借入額が少ない方が、金利支払い分が少ない

上記の計算式より、金利が低いと利息支払い分が少ないことが言えます。また、借入額が少ない場合も利息支払い分が少なくなることが分かります。当たり前ですが、大きなお金を借りるとその分月々の返済額が多くなり、利息の支払いが多くなります。

返済額を少なくする方法としては、「借入額を少なくする」「金利が低くなる」という二つの方法があることがわかります。

住宅ローンの金利ってどうやって決まるの?

余談になりますが、各銀行の住宅ローンの金利はどのように決まるのでしょうか?

これは変動金利と固定金利での融資で異なります。変動金利の場合は、各銀行の短期プライムレートという融資金利を基に決定されます。これは、各銀行の基準がありますが、主に日銀の政策金利や金融政策に左右されます。フラット35など固定金利の場合、10年国債の金利により決定されます。国債がマイナス金利となったことで住宅ローン金利が史上最低となったというニュースは、これに関連します。

また、銀行の形態によっても多少違います。都市銀行などの窓口を持っている銀行とネット銀行を比較すると、実店舗のないネット銀行の方が、金利が低い傾向にあります。このように金利については、住宅ローン利用者ではなかなか決められない側面が強いものとなります。

借入額を途中で減らす! 繰り上げ返済

では、本題の住宅ローン繰り上げ返済についてです。前項での住宅ローンの特性から、金利と借入額によって、月々の返済額や利息支払い分が少なくなることが分かりました。個人で住宅ローンの負担を減らそうと考えた場合、最も一般的な方法が、借入額を期日前に返済する繰り上げ返済です。

では、繰り上げ返済について、実際のシミュレーションも行いながら、検証していきます。

繰り上げ返済の種類

繰り上げ返済には、期間短縮型と返済額軽減型の2種類があります。それぞれの特徴についてです。

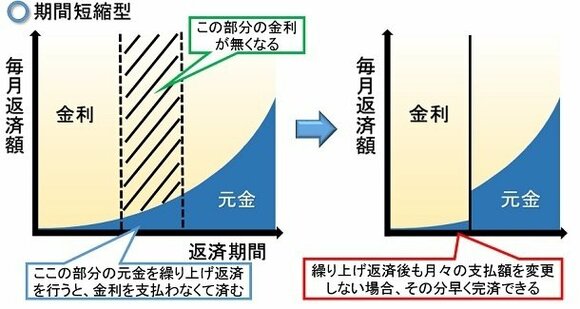

期間短縮型 繰り上げ返済

期間短縮型繰り上げ返済は、文字通り、繰り上げ返済をした際に金額に応じて、返済期間を短縮するというものです。例えば、1か月分の返済額に相当する金額を繰り上げ返済した場合、期間短縮型繰り上げ返済を行った場合、返済期間が1か月短縮されるというものです。月々の返済額は同じでも、返済期間が短くなっていくというものです。

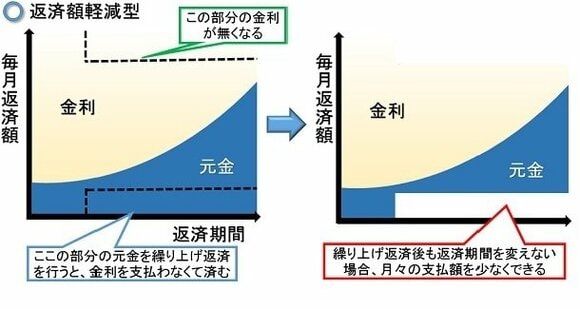

返済額軽減型 繰り上げ返済

返済額軽減型繰り上げ返済は、繰り上げ返済を行うことで、月々の返済額を減らすタイプの繰り上げ返済です。月々の返済額は減りますが、返済期間は当初と変わりません。しかし、月々の返済額が軽減されていきますので、生活が楽になります。

どちらも一長一短

では、どちらがオススメの繰り上げ返済かということですが、どちらも一長一短があります。返済額軽減型は、月々の返済額が軽減されるため、選択する人が多いかと思いますが、返済期間は同じとなります。

一方で、期間短縮型は月々の返済額は変わりませんが、返済期間が短くなるため、その後の生活に安心を作ることができます。

どちらにしても、今ある借入額を軽減する方法であることには変わりありません。

繰り上げ返済には手数料がかかる?

そんな繰り上げ返済ですが、ちょっと浮いたお金で少しずつ返済をしていこうと考えている人も多いと思います。

しかし実際には、銀行によっては繰り上げ返済に手数料がかかることもあります。その手数料についてです。

都市銀行

みずほ銀行、三菱東京UFJ銀行、三井住友銀行などの都市銀行については、繰り上げ返済を行う時の手数料はインターネットバンキングでの手続きの場合は無料としているところが多いです。電話や窓口で繰り上げ返済手続きを行うと、5,000円程度の手数料がかかることが明記されています。

インターネットバンキングが主流となっている今では、窓口で繰り上げ返済を行うということも少ないかと思いますが、回数の多い場合は手数料負担も大きくなってきます。

地方銀行

各地方の金融機関では、一回の繰り上げ返済につき5,000~10,000円程度の手数料を請求されることが多いです。地方銀行での住宅ローンを考えている方には、繰り上げ返済を繰り返していくと手数料負担が大きくなっていきますので、まとまった金額で繰り上げ返済を行うことをお勧めします。

信用金庫

信用金庫などの金融機関の住宅ローンは、年間の繰り上げ返済の回数に応じて、無料回数を制限するといった形の手数料体系を掲示しています。年間2回まで手数料無料で、それ以降は5,000円程度の手数料がかかるといった形となっています。

ネット銀行

ネット銀行では、繰り上げ返済には手数料はかかりません。1円から繰り上げ返済が可能という銀行も多いため、ちょっとした金額をコツコツと繰り上げ返済に充てるという人もいます。

繰り上げ返済を行うのに一番お得な時期は?

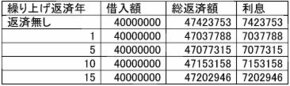

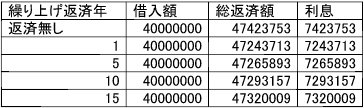

繰り上げ返済を行うのであれば、いつ行えばよいのでしょうか?前項の例に示したように、4,000万円の35年住宅ローン、金利1%という条件についてシミュレーションします。繰り上げ返済100万円分を何年目に実行した時が一番得なのかというものを検証します。

(住宅保証機構株式会社のシミュレーションによる検証)

https://www.hownes.com/loan/sim/repayment_advance.asp#result

期間短縮型での繰り上げ返済

返済額軽減型での繰り上げ返済

上記の表は、期間短縮型、返済額軽減型それぞれで、1年目、5年目、10年目、15年目で100万円を繰り上げ返済した場合、総返済額、総利息がどのようになるのかをシミュレーションした結果です。これより、繰り上げ返済の時期が早ければ早い方が、総返済額が減ることが分かりました。

また、返済額軽減型よりも期間短縮型の方が、総返済額が減るという結果になりました。

繰り上げ返済は早い段階、期間短縮型がオススメ?!

シミュレーションの結果から、繰り上げ返済のタイミングは早い方がよく、期間短縮型での繰り上げ返済がよいという結果が出ました。

しかし、現実にはどうでしょうか?

住宅ローンを組んだ直後は何かと物入りで、そんな繰り上げ返済まで気が回っていない状態ではないかと思います。ましてや1年目に繰り上げ返済した方がお得とはいいますが、お金が必要だから住宅ローンを組んだのに、早期に繰り上げ返済というのは本末転倒とも言える結果です。

また、返済額軽減型よりも期間短縮型ということに関しても、多くの人は現在の返済額を減らすために繰り上げ返済を行う人も多いのではとも思います。

結果は理想として、融資による利益を受けるために利息支払いを

銀行の利息は少ない方がいいと考える人も多いと思います。繰り上げ返済を行えば、こうした無駄な利息を支払わずに済むとも言えます。しかし、現実には総返済額が少ない方法をとると、現実にそぐわなくなってしまうということもあります。

しかし、そのために、住宅ローンを利用しているのだということを忘れてはいけません。こうしたお金を融資してもらうための利息だと考えれば、決して無駄なお金ではありません。

総返済額を下げる理想を知ったうえで、上手に繰り上げ返済をしていく必要があります。

繰り上げ返済病にならないで

上記条件のシミュレーションは、100万円という高額な繰り上げ返済を何年目に行ったかという結果です。それでも、最も返済額が減った期間短縮型の1年目でも、40万程度しか総返済額が減っていませんでした。残りの60万円はどこに行ったかと言えば、平均された利息支払いの中に埋もれてしまったのでした。

住宅ローン総返済額の計算は複雑で、不動産を買いたい人にとっては、悩みの種となりますが、繰り上げ返済は高額でなければあまり効果が見られないという結論は覚えておきましょう。よく、余った10万単位のお金を繰り上げ返済に回すという行為が見られますが、総返済額からすればあまり効果が見られません。その反作用で、繰り上げ返済に回した資金による他の生活への影響が大きいと考えられます。

ちょこちょこと繰り上げ返済を繰り返していくことを「繰り上げ返済病」などと言われていますが、データ上からも少額の繰り上げ返済はあまり意味をなさないことが明らかです。住宅ローンの繰り上げ返済は、まとまったお金が入ったときに初めて検討した方がよいでしょう。

住宅ローンの税制優遇措置「住宅ローン控除」

今までは住宅ローンと繰り上げ返済について検証してきましたが、別の側面からも住宅ローンを利用するメリットがあります。では、住宅ローン控除とはどのようなものなのでしょうか?

住宅ローン控除の条件

住宅ローン控除を受けることができる人は、自分の住む住宅を購入する際に住宅ローンを利用する人です。

具体的には以下のような条件となります。

- 新築又は取得の日から6か月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続いて住んでいること。

- この特別控除を受ける年分の合計所得金額が、3千万円以下であること。

- 新築又は取得をした住宅の床面積が50平方メートル以上であり、床面積の2分の1以上の部分が専ら自己の居住の用に供するものであること。

- 10年以上にわたり分割して返済する方法になっている新築又は取得のための一定の借入金又は債務があること。

(国税庁ホームページhttps://www.nta.go.jp/taxanswer/shotoku/1213.htm)

簡単に言うと

- 住宅ローンを組んでいる家に住んでいる

- 年収が3,000万円以下

- 購入不動産の広さが一定以上

- 10年以上の住宅ローンを組んでいる

場合に、住宅ローン控除を受けることができます。これは35年の住宅ローンを利用する人ほとんどすべての人に該当すると言える条件です。

住宅ローン控除の控除額

住宅ローンの控除額は、年末の借入残高によって決まります。住宅ローンを利用している場合、年末調整の季節になると銀行から住宅ローンの残高証明書が届きます。ここには毎年の12月末時点での住宅ローン債務残高が記載されています。住宅ローン控除は、この債務残高の1%に相当する金額を控除開始から10年間控除するというものです。

条件として、4,000万円の住宅ローンを借り入れた場合、1年目の債務残高が3,900万円だった場合、その1%として、39万円が住宅ローン控除金額となります。住宅ローンを組んでいるだけで、これだけの控除が受けられるのですから、とても大きいです。

年間の住宅ローン控除額には上限がある

住宅ローンの残高の1%が住宅ローン控除額となりますが、その控除額にも条件があります。以下のような住宅ローンの借入を行った年月によって、控除限度額が異なります。

現在、住宅ローンによる控除を受けようとした場合、最大で40万円までとなります。つまり、住宅ローンは4,000万円以上利用しても毎年の控除額は変わらない形となります。

住宅ローン控除の適用範囲

住宅ローン控除は主に所得税控除となります。そのため、所得税が40万円以下という人は所得税控除が受けられません。

しかし、その住宅ローン控除額の所得税控除に至らなかった分は、住民税から控除する形で補てんすることとなります。住宅ローンの住民税控除は、現在最大136,500円ですが、住宅ローン控除額を最大限有効に使えるような税制優遇措置となっています。

住宅ローン控除の観点からは借入額が大きい方がいい??

住宅ローン控除の観点からは、10年間は4,000万円以上の住宅ローン残高がないと最大の控除を受けることができません。そのため、借入額は大きいほど、より多くの住宅ローン控除を受けることができます。

ここで、繰り上げ返済の話に戻ります。繰り上げ返済は早期に行うと総返済額が低くなるとの結果が出ていました。

しかし、住宅ローン控除の観点から見ると10年間は住宅ローン残高が多い方がよいということになります。この二つの観点は相反する結果となっています。

少額の繰り上げ返済はあまり意味をなさない。住宅ローン控除優先で!

シミュレーションの結果から、少額の繰り上げ返済はあまり意味をなさないことが分かりました。

また、住宅ローン利用後10年間は、住宅ローン控除による税制優遇措置が大きいため、むやみに住宅ローン残高を減らすことはデメリットにもなりうるものです。繰り上げ返済を行うタイミングは、まさしく住宅ローン控除が終わる10年目以降に行うことが賢い返済と言えるでしょう。

また、もし繰り上げ返済を行うのであれば、まとまった金額を検討するようにしましょう。すべては数字が物語っています。

まとめ 数字に弱い人は住宅ローンで損をする!?

住宅ローンは様々な条件や、金利の動向など数字に弱い人が見ると敬遠したくなるような内容です。そのため、不動産屋の言いなりになってしまい、自分で比較検討を行わずにあまりよくない住宅ローンを利用してしまうこともよくあります。35年の住宅ローンを利用する方も多いと思いますので、住宅ローンとは長い付き合いになります。

そんな長い年月をかけて返済していくのですから、あまりよく知らないから、返済が早ければと安易に繰り上げ返済を行っていくことは、非常に危険です。実際には住宅ローン控除などの優遇措置もあるため、早く返せばよいというものではありません。お金を借りた状態が危険だと考えて、繰り上げ返済を行ってしまうという心情はよくわかります。

しかし、それは明らかに返済不可能な多額な負債の場合のみで、自分の住む場所を確保する住宅ローンは、そうした借金とは少し異なった性質を持っていることが理解できたかと思います。

住宅ローンは借金という概念を一度捨てて、税金のため、将来のためなど前向きなものとして捕えてみてはいかがでしょうか?

マンションサプリ