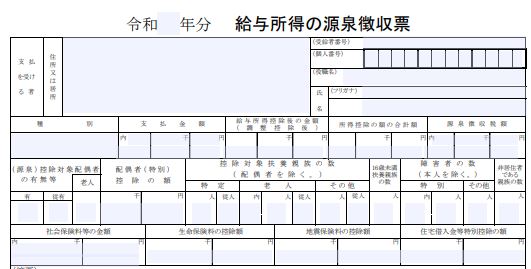

【最新版】源泉徴収票で確認する7つの項目を解説

年収と所得の違いは分かりましたが、源泉徴収票ではどこの項目が該当するのでしょうか。他にもたくさん項目があって分かりづらい印象です。

ここからは源泉徴収票から読み解く7つの項目について解説します。

1.年収は「支払金額」

支払金額は年収に該当します。その年の1月1日から12月31日までに受け取った給与や残業代、賞与、その他手当が含まれています。

なお給与所得控除に該当する手当は支払金額に含まれません。

2.所得は「給与所得控除後の金額」

給与所得控除後の金額は所得に該当します。支払金額から「給与所得控除額」を差し引くことで求められます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

表の出所:国税庁「No.1410 給与所得控除」

3.給与などから控除される金額は「所得控除の額の合計額」

所得控除の額の合計額は、毎月の給与から天引きされている金額が該当します。

主に健康保険料、厚生年金保険料、雇用保険料、共済保険料の年間合計額ですが、転職した場合は前職の分も含まれます。

4.徴収された所得税合計は「源泉徴収税額」

源泉徴収税額は、1月1日から12月31日に徴収された所得税合計が該当します。

源泉徴収税額の算出方法は、まず2.給与所得控除後の金額から3.所得控除の額の合計額を引いて課税対象の所得金額を求め、これに対し税率をかけて控除額を差し引くことで求められます。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

表の出所:国税庁「No.2260 所得税の税率」

5.扶養家族の人数や金額は1〜4の下段

3.所得控除の額の合計額に含まれる控除のうち、扶養家族の有無や人数、控除額が記載されています。

・(源泉)控除対象配偶者の有無等

控除対象の配偶者がいると◯が記載される。

・配偶者(特別)控除の額

年末調整で記載した配偶者(特別)控除の金額が記載される。

・控除対象扶養親族の数(配偶者を除く。)

子供や親など配偶者以外の扶養家族の人数。19歳以上23歳未満は「特定」、70歳以上は「老人」、それ以外は「その他」に記載される。

・16歳未満扶養親族の数

16歳未満の扶養親族がいる場合、その人数が記載される。

・障害者の数(本人を除く。)

給与所得者を除く扶養家族で障害を持っている方の人数。特別障害者は「特別」、一般障害者は「その他」に記載される。

・非居住者である親族の数

国外に居住する親族の数が記載される。

6.その年に支払った社会保険料合計は「社会保険料等の金額」

社会保険料等の金額は、その年に支払った健康保険料、厚生年金保険料、介護保険料、雇用保険料の合計が該当します。

毎月の給与明細に記載されている金額を足すと、社会保険料等の金額と一致します。

7.各種控除の金額は6.の右側

保険料や住宅ローンの控除額が記載されている項目です。

・生命保険料の控除額

控除上限額:所得税12万円・住民税7万円

・地震保険料の控除額

控除上限額:所得税5万円・住民税2万5000円

・住宅借入金等特別控除

計算された所得税から直接控除が可能