不動産投資の落とし穴!?

不動産投資にご興味をお持ちのあなた、デットクロスをご存知ですか?

デットクロスとは不動産業界の造語です。株のチャートのデッドクロスになぞらえていますが、意味は全く異なります。不動産所得で、実際の手残りキャッシュに比べて割高な税金を取られてしまうという逆転現象を指します。

不動産投資を行う際、ほとんどの皆さんが融資を受けますよね?

実は融資を受ける割合が大きいほど、金利や返済期間などの条件によってデットクロスを避けられなくなります。

デットクロスは大抵の場合、あとからやってきます。購入時点ではわからないのが恐ろしいところ。なぜこんなことが起きるのでしょうか・・・。

収支と損益の違いを知ろう

デットクロスの解説の前に、不動産の収支計算と損益計算のお話を少しさせてください。

そもそも、キャッシュフローと課税所得は計算方法が違います。キャッシュフローは収支計算、課税所得は損益計算です。

収支計算は、お金の動きそのままを指します。

収入-支出=CF(キャッシュフロー)

損益計算は、似ているようで少し異なります。

売上-経費=損益(課税所得)

ポイントは"支出"と"経費"の違いです。

手残りキャッシュが税金で消える?

実際にご相談のあったAさんの例を解説します。

上図のように、一見とてもお買い得な物件に見えます。しかしシミュレーションをしてみると、場所、構造、築年数のわりに割安な価格で購入されましたが、初年度はともかく2年目以降ずっとマイナスキャッシュフロー。税引き後の手残りがないのです。

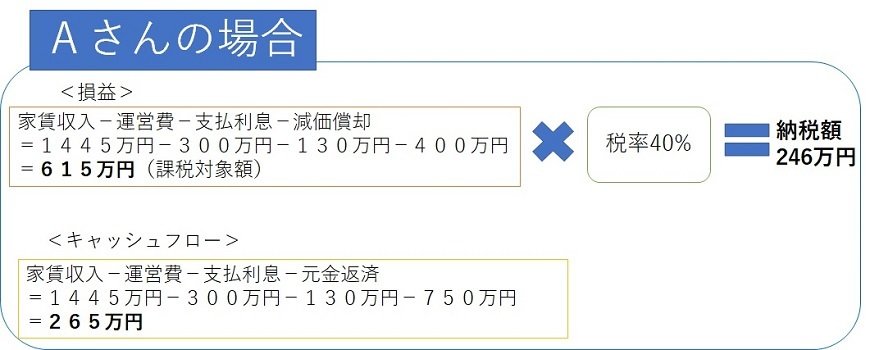

この場合、経費にできるのは運営費+利息に減価償却を加えて合計830万円。損益、キャッシュフローは次の通りになります。

損益計算の場合、615万円が課税対象ですから個人税率40%なら246万円の納税です。

(注)減価償却は、建物が劣化する分を損失計上できるという会計ルールで実際の支出はありません。

キャッシュフロー計算は損益計算と異なり実際の支出を見ますので、減価償却分400万円がない代わりに、元金返済分750万円が出て行きます。収入から支出の差し引きが265万円となります。

手元に265万円しかないのに、246万円の税金を納めなければいけないことになりました。このようなわけで、Aさんのケースは都心の割安物件を購入したのに危うく所得税がキャッシュフローを上回る結果となってしまうところです。

元金返済割合の変化に注意

では、なぜAさんの物件は手元にキャッシュがほとんど残らなくなってしまったのでしょうか。

理由はいくつかありますが、大きな原因は「元金返済割合」から起こりうるデットクロスを考慮していなかったことです。

低金利の場合、返済のほとんどが元金になります。しかし元金は経費計上できないため課税の対象となります。元利均等返済の場合、返済金額は一定ですが内訳が変化します。

当初は、利息>元金返済だったのが、最終的には利息<元金になります。出ていくお金は変わらないのに、経費算入できる金額は減っていってしまうのです。

なぜ元金は経費にならないのかというと、元金返済で残債が減る分、純資産が増えるので「総資産=純資産+負債」が変化しないからです。総資産の増減がないので、損益ではプラスマイナスゼロということで、経費計上できないということです。

勝つためには10年先を見据えるべし

デットクロスの恐ろしさはご理解いただけたでしょうか。

そんなものがいつか来るなら不動産投資に勝つのは難しいと思われるかもしれませんが、そんなことはありません。不動産経営は出口ありき。相場は読めなくても経営は先が読めるのです。

不動産投資では知識をつければ10年先までシュミレーションが可能です。

手間を惜しまずシミュレーションをしてデットクロスのタイミングを把握してください。デットクロスを見越し、売却ありきで購入計画を立てればよいのです。そうすることが不動産投資成功への第一歩となるのです。

デットクロスについてもっと知りたい、という方はこちらもご参考にしてください。