本記事の3つのポイント

-

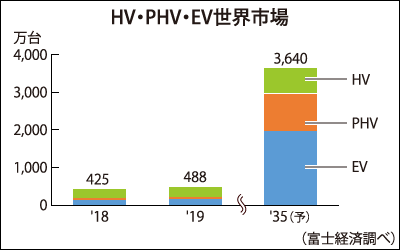

カーボンニュートラルの実現に向けて、クルマの電動化がより一層進展。35年の電動車市場は19年比7.5倍の3641万台に達すると予測

カーボンニュートラルの実現に向けて、クルマの電動化がより一層進展。35年の電動車市場は19年比7.5倍の3641万台に達すると予測 -

日系OEMも中長期の電動車両生産・販売目標を公表。トヨタは30年にグローバルで800万台の電動車販売を計画

日系OEMも中長期の電動車両生産・販売目標を公表。トヨタは30年にグローバルで800万台の電動車販売を計画 -

ホンダや日産、SUBARUなども相次いで目標を打ち出しており、電動化へのシフトが加速している

ホンダや日産、SUBARUなども相次いで目標を打ち出しており、電動化へのシフトが加速している

電動車が市場を牽引

2021年3月の新車販売を見ると、中国市場は前年同月比74.9%増の252.6万台と12カ月連続でのプラス成長となった(中国汽車工業会発表)。車種別では、乗用車が同77.4%増の187.4万台となり、このうちMPVが同105.3%増と倍増以上を記録。さらに、新エネルギー車(NEV=HV、PHV、EV、FCV)に至っては同238.9%増の22.6万台と飛躍的な成長を遂げた。

一方、欧州市場の新車販売台数も、同63%増の137.4万台と大きく回復した。車種別では、電動車、SUVが引き続き市場の成長を牽引。電動車の構成比率は19年3月時点ではわずか3.4%であったものが、20年3月に9.7%、さらに21年3月には16%にまで拡大し、過去最高のシェアとなっている。

「自動車メーカーは相次いで電動車のラインアップを強化しており、欧州の消費者は新モデルに積極的に反応している。しかし、内燃機関車モデルよりも高価であることが多く、ガソリン車、ディーゼル車の大きな落ち込み分(19年3月比では22%減)をカバーするには至っていない」と、自動車産業の調査会社であるJATOのアナリストは語る。

電動車世界市場は35年に3641万台へ

国内調査会社によると、HV、PHV、EVを合計した19年の世界市場は、EVやHVの好調から前年比14.8%増の488万台。20年は新型コロナの影響により同7.2%減の453万台のマイナス成長を余儀なくされた。しかし、自動車メーカー各社において環境対応車のラインアップの拡充が活発化しており、21年の市場は大きく拡大する見通し。以降、市場は堅調に拡大し、35年の電動車市場は19年比7.5倍の3641万台に達すると予測している。

地域別では、中国と欧州が市場を牽引。中国は、補助金などにより環境対応車の普及が進んでおり、今後もEVを中心にPHVやHVも伸び、35年の市場は19年比8.9倍の1374万台と予測。欧州はHVの普及が先行しているものの、環境規制の影響からEVとPHVの普及が急速に進展。35年の市場は19年比9.8倍の1190万台。

北米は、国土が広く長距離の移動が多いことやピックアップトラックなど大排気量車両のニーズが高いことなどが環境対応車普及の阻害要因となるものの、35年の市場は19年比5.1倍の435万台。日本は、HVの普及は進むが、EVやPHVの普及が進まず、35年の市場は19年比2.0倍の207万台と予測される。

日系OEMの電動車戦略

トヨタ自動車は現在、ワールドワイドで55モデルの電動車を展開しており、20年度の販売台数は厳しい市場環境だったにも関わらず、前年度比12.3%増の215.5万台と2桁成長を果たした。

21年5月に開催した決算説明会において、同社は「50年もしくはそれより前に企業としてカーボンニュートラルを実現する」ことを改めて表明。具体的な目標の1つとして、30年にグローバルで800万台の電動車を販売する計画。そのうちEV・FCVの合計が200万台としている。地域別にみると、日本では電動車比率95%(うちBEV+FCV:10%)、北米では電動車比率70%(同:15%)、欧州では電動車比率100%(同:40%)、中国では35年に電動車比率100%(NEV+省エネ車)、そのうちNEVの比率50%を目指していく。

同社は、先ごろ発表した「bZシリーズ」の7モデルを含む15モデルのEVを25年までにグローバルに導入する。現段階では技術を限定せず、様々な技術にチャレンジすることに全力で集中。HV、PHV、EV、FCVのフルラインアップに加え、水素エンジンも新たな選択肢として開発し、早期の実現を目指す考え。

なお、この目標を実現していくためには、車載用電池の供給も確実に確保していく必要がある。現在、トヨタ車向け車載用電池は6GWhだが、これを30年には30倍の180GWhにまで増強する必要がある。EVの生産ラインに換算すると、現在の2本から30年には同30倍の60本以上が必要となり、同社ではここにおいても積極的に設備投資を行っていく。

日産自動車は、強みであるSUVとEVを融合したモデル「アリア」によって、これまでにないシームレスなユーザー体験とEVを超えた価値提供により、電動車市場での攻勢を狙う。すでに約20万人のハンドレイザー(特設サイトを通じて関心を示した消費者)がおり、日産を代表するモデルになると期待されている。

現在、三菱自動車との共同プロジェクトとして、㈱NMKV(日産と三菱自の折半出資)で企画・開発している軽自動車のEVは、今後他社に先駆け、国内市場に投入していく方針。また、「e-POWER」も積極的に搭載車種を拡大し、日本での成功を中国や欧州に広げていくとしている。

中国では21年度の「シルフィ」を皮切りに、25年までに6車種へ搭載する予定。欧州の「キャシュカイ」には、日産が世界で初めて量産を実現した、可変圧縮比エンジン「VCターボ」を発電専用エンジンとして使用するほか、22年度には新型「エクストレイル」にもe-POWERを搭載する。また、日本でも今後搭載車種をさらに拡大させていくとみられる。

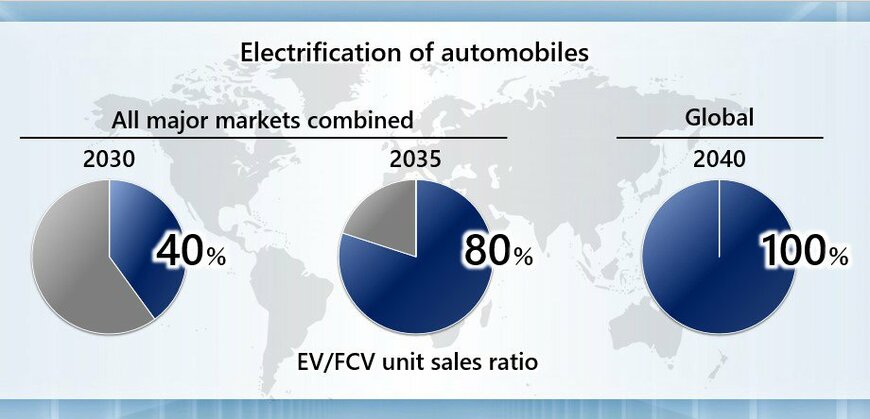

ホンダは、四輪車の電動化戦略として先進国全体でのEV・FCVの販売比率を30年に40%、35年には80%、さらに40年にはグローバルで100%まで高めていくことを目指す。「これは非常にチャレンジングな目標で、バリューチェーン全体での対応が不可欠。全員で目指す姿勢を共有し、実現に向けて高い目標を掲げることにした」と三部社長は語る。

主要マーケット別にみると、日本ではEV・FCVの販売比率を30年に20%、35年に80%、40年に100%を目指すとともに、30年にはHVを含めて100%電動車とする計画だ。また、24年には軽自動車のEVを投入するなど、HV・EVによる軽自動車の電動化にも注力していく。なお、モビリティー領域では、GM・クルーズと共同開発している「Cruise Origin」を、20年代半ばに日本市場に導入することを目指し、21年中に技術実証をスタートさせる予定。

世界最大の自動車市場である中国では、EV・FCV販売比率を30年に40%、35年に80%、40年に100%とする計画。同社では、現地リソースを活用したEVをすでに投入しているが、これをさらに加速させ、今後5年以内に10機種のホンダブランドのEVを中国市場に投入する。まず第1弾として、SUV「e:Prototype」をベースとした量産車を22年春に発売。基幹部品となるバッテリーについても、CATLとの連携を一層強化していく。

GMとのアライアンスを強みとする北米市場では、30年に40%、35年に80%、40年に100%を目指していく。24年には、GMのEV向けバッテリー「アルティウム」を採用した両社共同開発の大型EVを2車種、それぞれホンダとAcuraブランドとして北米市場に投入する。

SUBARUは、20年1月に開催した技術ミーティングにおいて、CO2排出削減に向けたロードマップを発表している。それによると、30年にはワールドワイドでの販売台数の40%以上を電動車(EV+HEV)とし、さらに30年代前半までには世界で販売されるすべてのSUBARU車に電動技術を適用していく計画。各自動車メーカーが電動化を進めるなかで、同社ではモーター駆動でAWD性能を実現し、動的質感をさらに進化させることでSUBARUらしさを強化していく考え。

なお、電動化戦略の第1弾として、トヨタと共同開発するCセグメントのSUVモデルのEV「SOLTERRA(ソルテラ)」を22年年央に市場投入する。EV専用プラットフォーム「e-SUBARU GLOBAL PLATFORM」を採用。両社それぞれの強みを持ち寄るこことで、EVならではの魅力を持つクルマづくりに取り組んでいく。

スズキは、21年2月に発表した中期経営計画のなかで、「走行時CO2排出、製造時CO2排出、高品質の維持」の3つの課題に優先的に取り組んでいく方針を明らかにした。まず、走行時のCO2排出については25年までに電動化技術の開発を完了し、製品に全面的に展開していく。さらに30年からは電動化製品の量的な拡大にも取り組んでいく。同社は、トヨタとのアライアンスにより、電動車関連の開発を加速させるとともに、アフリカでの事業展開、商品ユニットの補完など、提携の深化を積極的に進めている。

なお、21年3月期におけるスズキの四輪車販売台数は、前年同期比9.9%減の257.1万台であったが、このうちHVの販売台数は25.8%増の61.5万台と2桁の高成長を果たしている。

電子デバイス産業新聞 記者 清水聡

まとめにかえて

中国や欧米各国の自動車OEMに加え、日系主要各社も電動化シフトを加速させています。自動車市場の主力がxEVとなるなかで、既存プレーヤーだけでなく、アップルを筆頭に異業種の参入も増えています。今後の自動車市場に向けた主導権争いに目が離せなくなってきました。

電子デバイス産業新聞