2021年3月30日に行われた、サイボウズ株式会社 機関投資家とのミーティングの内容を書き起こしでお伝えします。株主会議2021「サイボウズと語る一日」の記事の内容はこちらからご覧いただけます。

スピーカー:サイボウズ株式会社 副社長 兼 組織戦略室長 山田理 氏

サイボウズ株式会社 執行役員 営業本部長 兼 事業戦略室長 栗山圭太 氏

サイボウズ株式会社 執行役員 経営支援本部長 林忠正 氏

サイボウズ株式会社 財務経理部 田中那奈 氏

機関投資家

5年、10年間タームでの目標

機関投資家:最初に5年間、10年間タームの目標について、ご質問します。数多くの社長のインタビューや会社の理念を読ませていただくと、「チームワークがあふれる社会を作っていきたい」「グループウェアで世界一を目指したい」ということを社長がおっしゃっていると思います。両方ともすばらしい理念だと思いますし、御社の製品は日本企業が今一番必要としているソリューションの1つだと思っています。

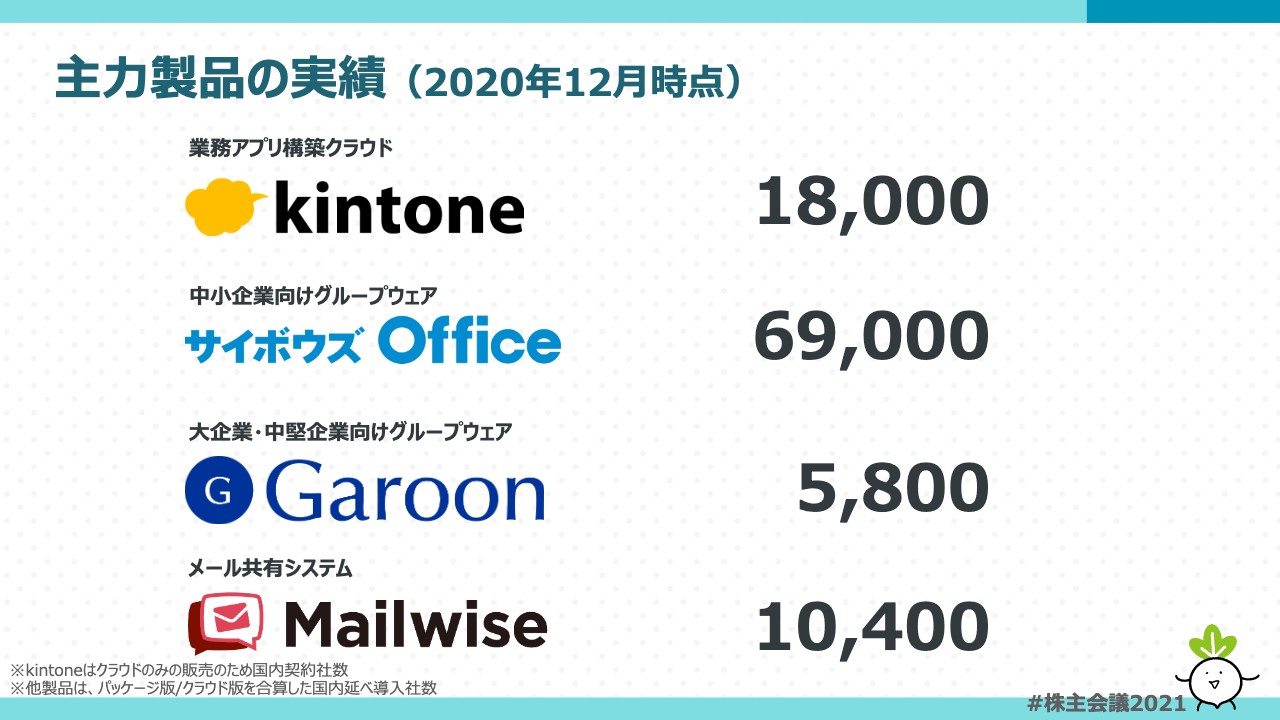

ただ、現在の「kintone」は1万8,000社に導入されており「サイボウズ Office」「Garoon」などを入れるとID数はそれなりに増えてくると思いますが、それでも、30人以上の日本の企業数は20万社、3,700万人の従業員が働いていることを考えると、伸びしろは相当あると思います。

そこで今後、5年間、10年間タームで御社としてどのように考えられているか教えて下さい。ここでアクセルを踏んで、もっと導入ペースを上げていきたいとお考えでしょうか? 過去5年間でも相当伸びていると思いますが、上がってきた利益を投資に回していくタイミングなど、ビッグピクチャーで5年間、10年間タームでどのように考えているのかお願いできますか?

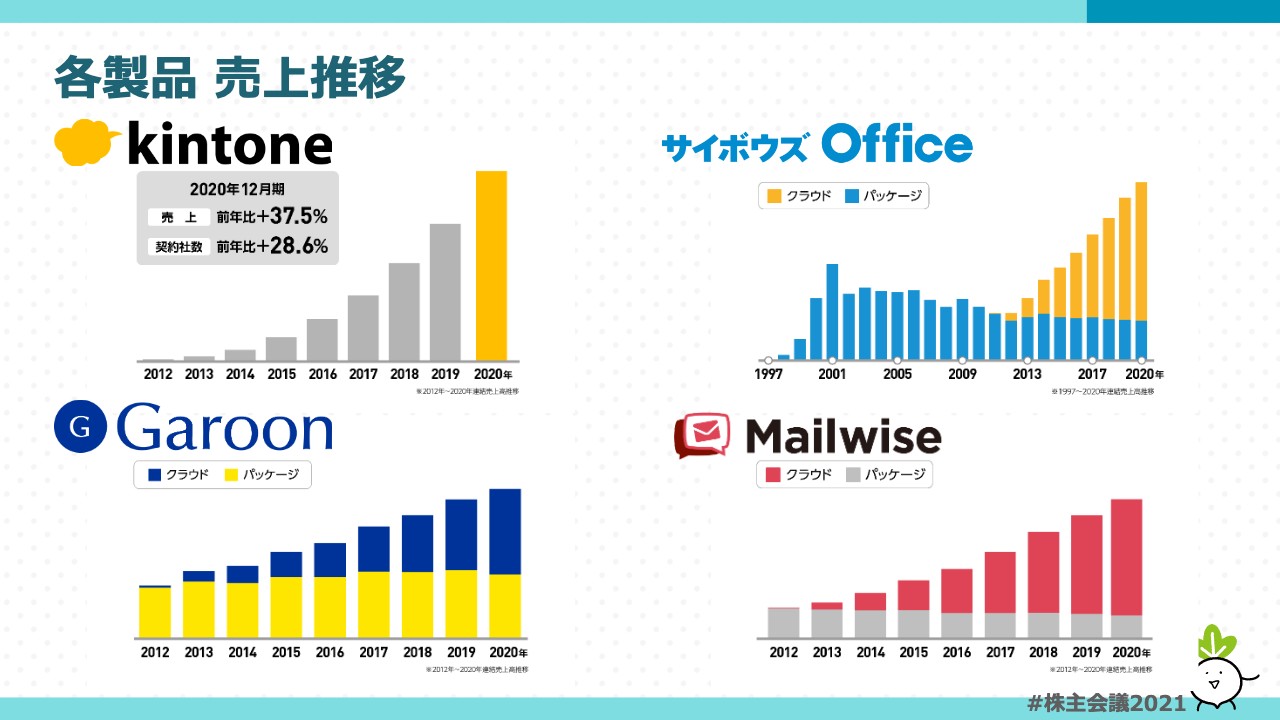

栗山圭太氏(以下、栗山):「kintone」のプロダクトだけを切り出すと、基本的には40パーセント伸長をベースとして考えています。これは売上ですので、ニアリーイコールでユーザー数となるかたちです。当社は「ユーザー数×単価」以外のお金はもらっていないため、基本的に40パーセント伸長できるようにということで、幅としてはだんだん上がっていきます。その幅を取れる投資金額を投資していくということです。

特に今年は「kintone」に徹底して投資するという社内の方針を決めました。青野も社外で「BET」という言葉を使っており、「BET」は、社内のスローガンと一緒です。40パーセントの伸長は年々苦しくなってくるため、続けるための投資を今年は行おうとしています。

機関投資家:例えば、40パーセント伸長が今後5年間継続した場合、ぺネトレーションは今と比べたらそれなりに上がりますが、まだそこまで高くないということですよね?

状況次第だとは思いますが、1年のみならず5年タームでのフォーカスというかたちでしょうか? 戦略は1年1年で立てられているのか、そのあたりをどのように考えればよいか教えてください。

栗山:基本的には1年1年立てています。5年や10年のKPIは作っておらず、1年1年で立てつつ、3年間くらいのザックリとした数字を置いています。それは必達の数字ではなく、目安として社内に説明するために置いているものです。

基本的には、毎年毎年と言いましても、もう少し細かく18ヶ月で作っているため、半年ごとに18ヶ月でローリングしていく、そのような売上と費用の見込みを作っているかたちになります。

機関投資家:そのターゲットは、どのレベルで設定していますか?

栗山:どのレベルと言いますと?

機関投資家:例えば、ターゲットとして18ヶ月後に1万8,000社から4割増やそうといったことです。それが18ヶ月後は、その先の3割、4割なのか、ターゲットについてはどのように議論されて、プロセスとしてどのようなかたちを取っていますか?

栗山:まず新規の獲得数がベースで、毎月何社取れるというものがあって、過去のペースではずっと上がってきています。毎年新規が取れる数も上がってきているため、過去の傾向値から18ヶ月後は月に何社くらい新規が取れるとわかります。

解約率も過去のデータがあるため、その解約率から顧客保有数もおおよそ目安がつく状態で、平均ユーザー数についても、もちろん私たちが数字として持っています。その中には大企業・中小企業などのおおよその分布があり、既存ユーザーではどの程度の追加を狙うかというところで、数字を積み上げていくという結構ベーシックな作り方をしています。

機関投資家:そうなると、採用ペースもその延長線で伸ばしているイメージだと思いますが、逆に、ターゲットを最初にセットして、過去の採用ペースより倍増していく方向にはなりにくいと考えたほうがよいですか?

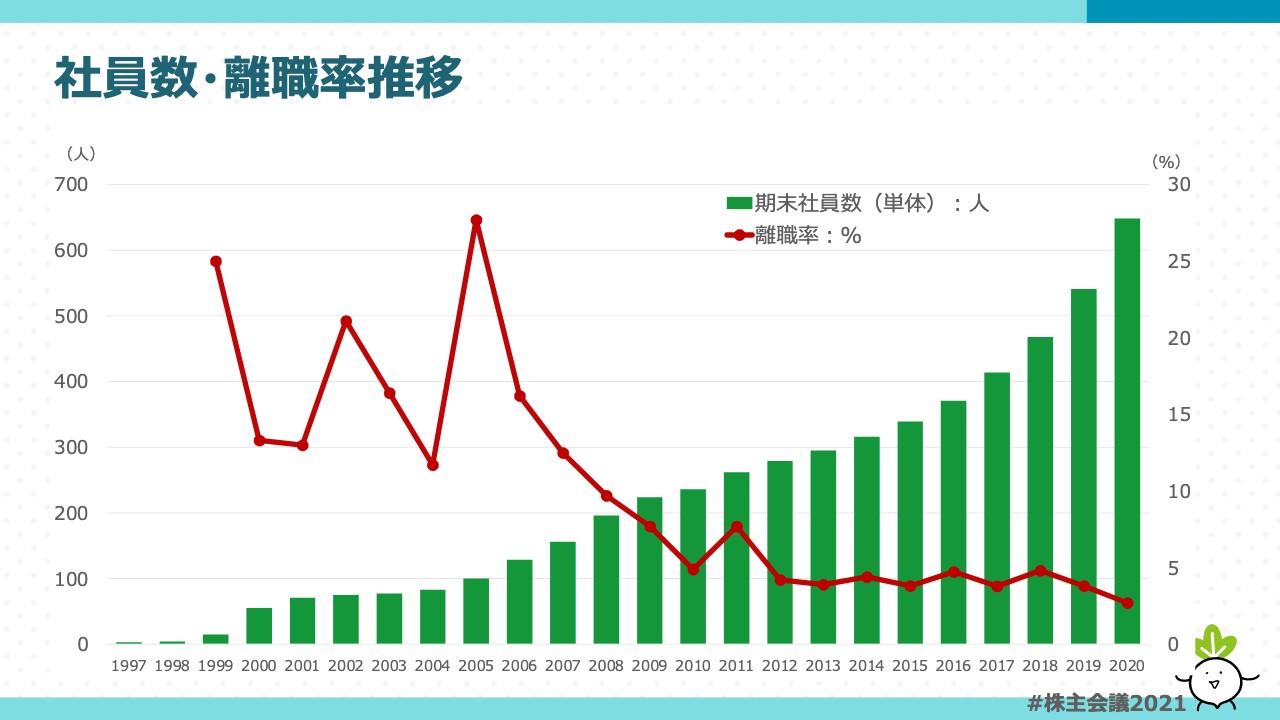

栗山:それはどこかであるかもしれません。ただ、今以上のペースで組織を大きくした時に、私たちが大事にしているものが保てるのかという議論もあります。むしろそちらのほうが大事で、そのあたりの兼ね合いもあるかもしれません。もっと無理をして短期的に数字を作る方法はあると思いますが、そこは行いません。

機関投資家:「保つ」という意味が示しているのは、組織的に昨年は100人くらい増やしたと思いますが、トレーニングの観点で100人を110人、120人に増やすことができたとしても、150人や200人ではトレーニングが難しい、そのような意味で「耐えられるか」という意味ですか?

栗山:いいえ、トレーニングだけの問題ではないです。もちろんトレーニングの観点もゼロではないと思いますが、私たちがそもそも大事にしている企業理念や、それぞれ個人個人で求めるマインドのようなものを指します。

それがあるから簡単にM&Aは行いません。当社は消却していない自己株を持っているため、どこかで会社を顧客ごとポンと買うといったこともできますが、そのようなことはしないという考え方です。

投資判断

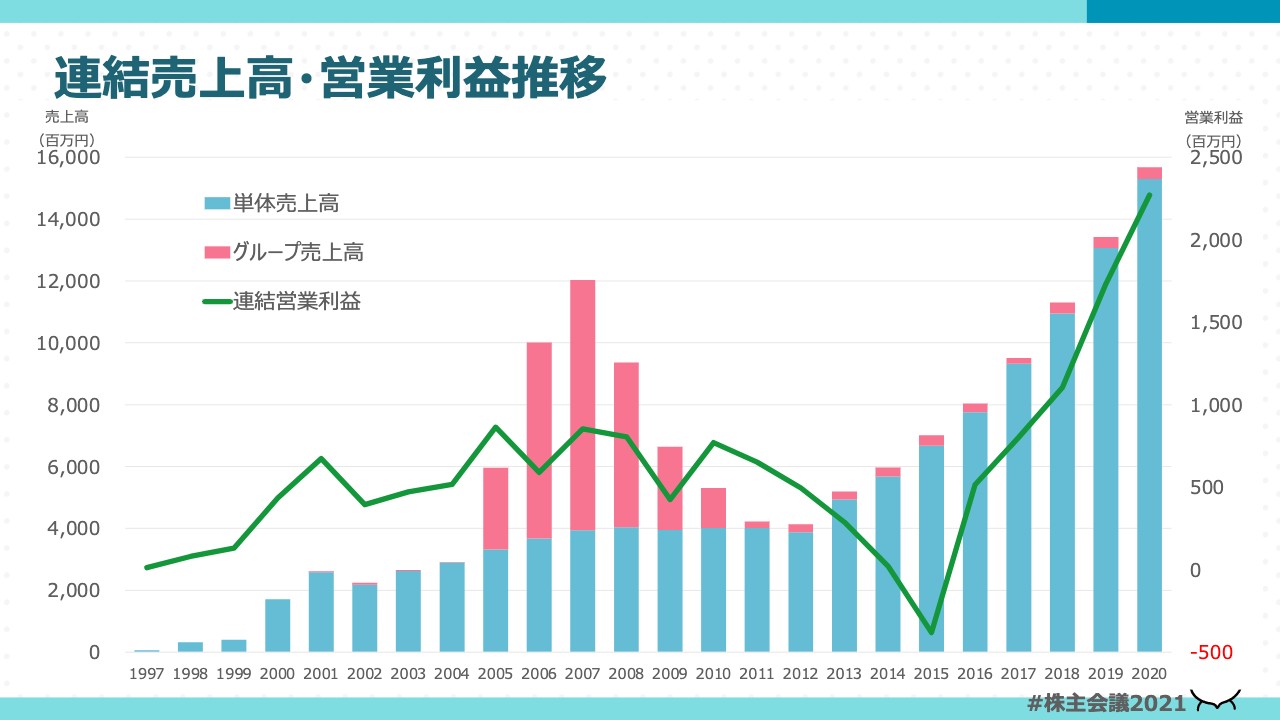

機関投資家:先ほど、今の延長線で過去から利益をそれなりに出しながら、どこかでさらにアクセルを踏み、「kintone」に関しては4割、他はもう少し低くなりますが、トータルでそれなりに伸び続けていますとおっしゃいました。

このペースで行けば、自然にベースが大きくなることにより利益も上がっていくと思いますが、さらにそれを投資に回していけばもっと加速できる部分があるかもしれません。先ほど、それはどこかで行うかもしれないとおっしゃったと思いますが、その判断は組織としてされるのでしょうか? それとも社長が決める話でしょうか?

栗山:社長ももちろん議論には入りますが、社長が決めるわけではないです。トップダウンで決めることはなく誰かが言い出すのですが、おそらく私が言い出すと思います。来年あたりに「少し大きな投資をしてでも『kintone』の確度を上げようと思います」といったことを、おそらく私が社内で発信することになると思います。

発信すると、それに食いついて社内で議論が巻き起こり、「私はこう思う、ああ思う」といったことが出てきて、それがあちらこちらで始まります。オープンな集会のようなものを開いて、そこで意見を集約し、「みんなそろそろ熟成されてきたから、1回これを起案して議論してみようか」と、それが最終的に経営会議に上がってくるというわけです。その経営会議自体もオープンになっているため、全員が聞くことができます。

このようにして大きな意思決定はトップダウンで決めるというよりも熟成させていくのが過去のサイボウズのやり方で、これからもそうだと思います。こういった方法で大きなものは決めていきます。

機関投資家:そのような話が出てくる時に、反対意見などはそれなりに出ますか?

栗山:おっしゃるとおり、出ます。

機関投資家:それもオープンにディスカッションされているということですね?

栗山:そうです。隠れる場所がないから、オープンで行っています。

機関投資家:今後、今年あるいは18ヶ月ベースで考えているのであれば、18ヶ月間は国内の「kintone」を伸ばしていくことがナンバーワンフォーカスと考えてよろしいでしょうか?

栗山:これも売上面ではそのとおりです。ただ、ここから2、3年くらいかけて海外のローカル企業の社数の獲得もしたいと思っています。

正直、2年、3年くらいは売上と言いますか、利益がついてこなくてもよいと思っています。無料で配る気はないため売上はついてきますが、少し投資をしてでも海外でそれなりのまとまった利用社数は作りたいところです。

リソース配分

機関投資家:リソース配分に関しての判断はどのようにされますか? 国内でも「kintone」などを伸ばすためにアクセルを踏みますが、それなりにリソースが必要で、そのためにマーケティング費用や人も必要になります。海外は投資しようと思えば、ある意味いくらでも投資できるマーケットだと思いますが、どのようにしていくらまで投資するという判断は、どのように決まっていますか?

栗山:海外に関しては、現在、社数を作りに行っているフェーズですので、どのくらいの社数まで作りたいか、これもオープンで決めています。ここに関しては、私が決めた感はありますが、「USのローカルでここまで保有したい」「中国のローカルでここまで保有したい」「APACのローカル企業でここまで保有したい」ということを決めています。

ここは明確な数字のゴールがあるため、これを取るためにいくら必要という試算をして予算計上します。

山田理氏(以下、山田):各担当がUSならUS、東南アジアなら東南アジアの一つひとつのKPIを見ながら、「来年はこの程度まで伸ばそう」と一旦予算を置くわけです。

各部署の予算を積み上げていき、サイボウズ全体の売上と費用予算を見ると、利益や費用から赤字なのか、利益が出るのかといったことがわかります。

それを見た時に「もう少し行こうか、こうしようか?」と判断していくため、最初からKPIを決めてお金をドンと突っ込むというより、過去の傾向を見ながら一旦予算を決めて、その後、全体を見ながら増減を調整しているということです。

USや東南アジアを増やしていく時には「赤字が膨らむのは嫌だと思うけれども、ここはもう少し投資しよう」と、お金の調達のところを調整するといったこともあると思います。

ライバルを見ながら増減を検討し「もっと増やしていこう」といったことは、今後の場面では出てくるかもしれませんが、これまで、私たちは過去のものを見ながらトータルを見て、投資金額を増やしていきました。

他社のように、調達具合によりKPIを先に決めるというやり方はこれまでしていませんが、ひょっとしたらそこが私たちにとっての新しいチャレンジかもしれません。このあたり、どうでしょうか?

栗山:それはどこかでチャレンジしたいとは思っていますが、現在は計画していません。しかしながら、林さんには「調達手段は調べてほしい」と言っているところです。

林忠正氏(以下、林):実際の規模感がどのくらいになるかまだわかりませんが、その時のため、できる準備はしておく必要があると思っています。

栗山:青野さんにも伝えていないことではありますね。

林:現在の私たちサイボウズの実力で、どのくらい調達できるかというところはあると思います。ですが、海外のSaaS企業の投資規模は半端ではありません。USで戦っていくのであれば、同じ土俵とまで行くかわかりませんが、投資額として大きく踏み込むパターンが出てくるかもしれません。その準備はしておかないといけないと思っています。

機関投資家:今のお話を聞いてイメージ感はつかめた気がします。おっしゃるとおり、海外のプレーヤーは、それぞれバーティカルで分かれていますが、AsanaとかAtlassianなどはガンガン投資して、赤字を出してもとりあえず伸びています。

それはパブリックな会社もそうですし、プライベートな会社、monday.comやAirtableについても、彼らは赤字を出しまくっても、とりあえず伸ばしている状況です。

組織として利益の考え方

機関投資家:今回、御社の今期の計画を見ていると、利益を確保しながら伸ばしていくという計画になっていると思いますので、そのあたりはどのように決めていっているのか教えていただきたいです。

「利益を出し続ける」ということについて、会社の理念でトップダウンであるのか、組織として利益は確実に出しておきたいというところがあるのか、そのあたりがどのように決まっているのか興味があります。

山田:そのように思いますよね。

機関投資家:私が見ているところでは、日本に関しては御社はリーダーのポジションですので、投資をしてさらに獲得を伸ばせるのであれば、マックスで行うほうがよいと感じています。

それが大きくなればなるほどキャッシュで利益が出て、海外に回していくことができると思いますので、マックスで日本で投資できるところはとりあえず投資し続けて、残った部分は全部海外に回していけばよいと、長期間的に考えるとそう思っています。

栗山:そこまで深く社内で決めているわけではありませんが、ただ1つ、APaaS(Application Platform as a Service)、私たちが行っているローコードツールは、間違いなく面取りゲームではないと思っています。セキュリティ商材や、面取りゲームのSNSなどのようにシェア1位、2位のところしか残れない面取りゲームの分野もありますが、ローコードツールはそうではない分野だと思っています。

顧客にとっては、1位と2位のところを使うメリットがあるわけではないため、面取りゲームで先行投資しすぎているところは、どこかで退場すると思います。SNSは1位、2位のようにユーザーが多ければ多いほどメリットがありますが、単純にそのようなゲームではないのです。

機関投資家:海外を見ていると、みなさまニッチで、例えばAtlassianはソフトウェアのプロジェクトマネジメントツールでファーストリーダーです。そこの分野を支配しており、他のプレイヤーも、それぞれがバーティカルしようとしているように見えます。そこを支配すると、後から入って行くのは相当きつくなると思いますが、そのようなわけではないということでしょうか?

栗山:そのようにはならないと思います。私たちはローコードツールで、Airtableなどはポジションが近いと思いますが、彼らはバーティカルな取り方はしていないと思います。APaaSのツールは有力どころでおおよそ13社ありますが、1社か2社しか残らないというマーケットではなく、方法によっては13社とも残るマーケットと見ています。

それぞれどのような取り方をしたいかというところですが、赤字を続けてでも面取りしたところが後から莫大な利益を得られるというマーケットではないということです。もしかしたら外しているかもしれませんが、先行投資しているところは面取りゲームだと思っているため、あのような投資の仕方をしているのかもしれません。

機関投資家:栗山さまのお考えは、一度導入されても、ある意味チャーンのハードルがそこまで高いプロダクトではないと考えているということでしょうか?

栗山:解約のハードルということですか?

機関投資家:はい。ある意味「面取りではない。イコール最初に取ってもそこは後で取れる」という話だと思いますが、そのツールに慣れると他から移るハードルは高くないということでしょうか?

栗山:ローコードツールは本格的に導入している会社がUSでも多いわけでなく、みなさま、まだPoC(Proof of Concept)です。PoCの段階で「このツールが使えるのか」と検証しながら、2個、3個のツールを使うことになります。

2個、3個のツールを使った上で、自社に合うものを探したり、また、それぞれに得意分野が違うため、2個、3個のツールを採用したまま進む会社もけっこうあったりします。日本の場合は、セールスフォースとサイボウズとマイクロソフトくらいしか選択肢がありませんが、1社だけというわけでもなく、3つとも入れている会社もあります。

山田:栗山さん、違っていたら訂正してフォローしてください。補足すると、面取りゲームではないと言いますか、これから市場が始まっていくところがありますので、面は取りに行きます。ただ、栗山さんが言っていた「大きなところを取ったら全部を引っくり返せるか」と言いますと、私たちは逆にシェアが少ないから、引っくり返されるリスクについては他のSNSツールとは少し違ってきます。

当社製品は他社製品と連携していくことから考えると、ライバルではありません。いかにそことつないでいくかということであり、汎用的にエクセルとメールで行っている業務なども、変わらず残っていきます。そこに私たちは参入し、理想として「どのツールとも連携できますよ」といったかたちを展開していきます。

もちろん似たような製品は出てくると思いますが、今のところ、私たちと当たるAirtableのような企業はそれほど多くありません。まだそのような市場をどんどん作っているところですので、実際に導入されれば業務に直結しており、これが引っくり返されていくリスクは極めて低いと考えています。

当社のようにプラットフォームとして存在して、「今までかなり高いCRMのツールを使っていたけれども、そこまで金を払う必要がないのなら、『kintone』のライセンスを払っているから自分たちで作ってしまおう」となると、それが核になってどんどん進んでいくというわけです。

そうなると「kintone」ワールドが広がり、セールスフォースのような、全社的にどうしても使わないといけないツールという立ち位置になっていきます。面取りと言えば面取りかもしれませんが、そこまでSaaS業界的に何かを取ったら全部が引っくり返るといった面取りではないと理解していますが、合っていますか?

栗山:効率のよい、おいしい市場ではないということです。

山田:今のところは、そうです。当社の「おいしくないところでの売り方」は、他がついてきにくいところがあるのです。特に、アメリカはファンドがお金を入れているため、お金をもらっている分、早く売上を上げるか、ユーザー数を増やすか、どちらかイグジットしていかないといけません。

そうなると、シンプルで説明コストがかなり単価の低い単品のツールになるか、反対に、単価を上げてさまざまなものを組み合わせることにより、難しくしていくかのどちらかに偏っていくことが多くなります。「kintone」は、実はかなりの低コストですが、そこに私たちが使い方を教えていく投資の部分、赤字を出しながらもハンズオンでいろいろ入れていくことに注力しています。

これは日本で成功体験があるのですが、部門間で「これはよいね」と1回火がつくと、横の部門に広がっていきます。アメリカではそのような横への展開について、短期に投資してどのように出るかわからない投資の仕方と言いますか、このようなビジネスモデルは、他のライバルがなかなか出てきません。このように、APaaSはかなり売りにくいがゆえに、いまだ成功しているところがそんなに多くないということです。

「kintone」のマーケティングコスト

機関投資家:日本では、延長線上にそもそもライバルがそれほどいないと思いますし、このまま伸びていくと期待していますが、海外で気になるのは先ほど山田さまがおっしゃった、例えばAirtable、monday.comも、業務で他のAPIなどとのコネクションをどんどん進めているということです。

そして、マーケティングを行いAPIをコネクトしていくと先ほどおっしゃったように、彼らはそのように定着していくと思います。そこに「kintone」がどのように入るのかということについて、海外プレーヤーのマネジメントとそれぞれ話してみましたが、彼らとしてはイメージ的にエンドユーザーにマーケティングする必要があるということでした。

経営者やIT部門ではなく、人事など実際に使用する人に向けて、例えばmonday.comもYouTubeやBillboardで広告を打ちまくっていると思います。

それをセルフサーブでWeb上でサーチしますが、大抵の会社はフリーバージョンを出しているためフリートライアル、例えば、3人、4人のチーム内でタダで使えるようにして、そこから獲得してペイユーザーに変えていくという、そのようなモデルで徐々に増えているという話を聞いています。

そもそもエンドユーザーに訴えていくには、それなりのマーケティング費用を使っていかないといけないと思っており、例えば、導入社数を増やしていきたいとおっしゃっていましたが、今後、海外ではどのようにしていこうと考えていますか?

栗山:それは、それなりのお金は使います。私たちは粗利が高いビジネスをしているため、今のところは赤字にならない範囲で投資しますが、それなりの金額になると思っています。昨年は今年よりも規模は小さかったのですが、一昨年よりマーケティング費用は積みました。

それによってMQL(Marketing Qualified Lead)の獲得が跳ね上がり、丁寧な営業フォローによりクロージングでき、顧客の獲得も進みました。そのモデルに自信が持てたため、今年はさらに費用を積み増して、営業も増やして加速させようと思っています。しかし、そこは常識の範囲の投資と考えます。

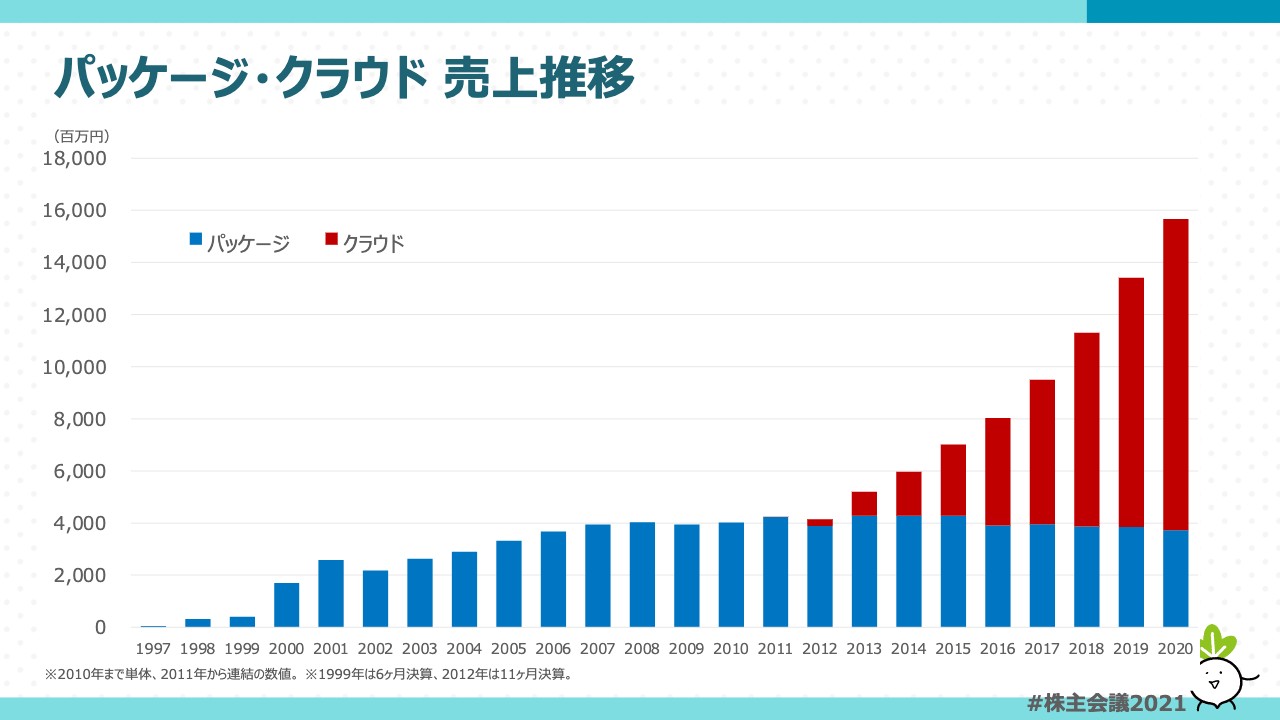

山田:先ほどご質問されたところで、赤字、黒字の経営にこだわっているかという意味では、こだわっていません。そこにこだわっていたから、その呪縛から自分たちを解き放つために何年か前にわざわざ赤字にしたことがありました。

栗山:1回しましたね。

山田:私たちは創業期からずっと黒字を続けていましたので、何年も続けたら赤字にできないと考えましたが、アメリカのライバルを見て、経営のボトルネックになると言いますか、なったらいけないということで、2年をかけて本当にがんばって赤字にしました。

1回赤字になったことで、あとは栗山さんがお伝えしたような、どのタイミングでアクセルをどの程度踏んでいくかというタイミングを見計らい、徐々にその数字は出てきました。ライバルも見えましたし、金をかけたライバルが勝っているのが見えていたら、私たちもアクセルを踏みやすいといったことはあります。

ただ、金をかけているライバルが勝っているわけではないため、 APaaS市場でのアクセルの踏み方については「ひょっとしたらまだ早いかも」と正直思っているところはあります。もう一回りこなれてからでないと、実際に先行しているところが辛い感じでどこかに買収されているところを目の当たりにしていますから、このあたりの判断が難しいところです。

栗山:アメリカでも、まだそのような感じなのですね。

林:大きな調達のタイミングが来るとすれば、栗山がお伝えしたサイボウズ流の売り方の型、マーケティングの型が固まり、かつ、私たちから見てローコード市場が今踏んだら行けると思うくらいの成熟度合いになってきたという確信が持てた時だと思います。

機関投資家:ちなみに国内サイドでは、今年に関しては4割強伸ばしていきたいということでした。フォーカスして伸ばすためのリソースはしっかりと投資しているという話だったと思いますが、栗山さまから見ると、国内の「kintone」を伸ばすためにフルアクセルを踏んでいるというかたちでしょうか?

栗山:まだフルアクセルではないですね。

機関投資家:それをフルアクセルにされてない背景と言いますか、何がそれを止めているのでしょうか?

栗山:正直に言いますと、今私の考えていることや、みんなが走っている施策をフルアクセルにするとブラック労働が発生する可能性があります。そうならないように、採用人数も含めて計画しており、人が揃ったらアクセルを1個ずつ開放していきますが、今のリソースでは壊れる人が出てくるかもしれません。

営業組織構成

機関投資家:営業組織に関してご質問させていただきたいのですが、確か、直近で850人くらいの従業員数で、営業組織は私の認識だと300人くらいと認識しています。

栗山:300人弱ですね。

機関投資家:企業サイト上には「パートナー第1営業部」から「営業戦略部」などいろいろありますが、例えば「kintone」を売っている人も「サイボウズ Office」「Garoon」を売っているのか、それとも製品で分かれているのか、ビッグピクチャー的にどのようなかたちで組織として分かれていますか?

栗山:チャネルごとに分かれています。代理店販売をサポートしているのがパートナー営業部というところで、ダイレクトで直販している部隊がソリューション営業部、その他アライアンスパートナーやインプリのパートナーをサポートしているところが営業戦略部となります。また、東京以外がリージョナル営業部となります。

機関投資家:リソースとして増やされているのは、パートナー営業部、営業戦略部、ソリューション営業部でそれぞれ一通り増やしているのか、どちらに力を入れている感じですか?

栗山:それぞれ増やしていますが、一番増やしたいところはソリューション営業部という、サイボウズがダイレクトにフロントに立って動く営業部隊です。ここを増やしたいのですが、誰でもよいわけではないため、そう簡単に採用できません。

機関投資家:これもどちらかと言いますと、エンタープライズセールスですか?

栗山:そこはミッドも行います。部署中でチームがエンタープライズ、ミッドとそれぞれ分かれています。

機関投資家:営業組織の300人は、パートナー営業部とソリューション営業部が占める割合が大きいのでしょうか?

栗山:ソリューション営業部よりもリージョナルのほうが大きいです。そこの人数が最大で、パートナー第1営業部、パートナー第2営業部、パートナー第3営業部がそれぞれ20名ずつというかたちです。

機関投資家:現在、ソリューション営業部は何人くらいいらっしゃいますか?

栗山:30人弱です。

機関投資家:今後、一番力を入れていきたいのがソリューション営業部で、ミッドとエンタープライズの両方というわけですね?

栗山:そうですね。お客さまからの問い合わせ数に対して、現在そこの人数の受け皿が小さいということがあります。

機関投資家:ダイレクトフォースはアウトバウンドのみならず、インバウンドの対応もソリューション営業部がされているということでしょうか?

栗山:そうです。インバウンド対応もそこで行っています。

機関投資家:フィールドセールスのようなチームはありますか?

栗山:そこがフィールドセールスをします。インバウンドとアウトバウンドの食い違いがあるのかもしれませんね。

機関投資家:例えば、Web経由のものに対しての対応も、このソリューション営業部が担当していますか?

栗山:そうです。ソリューション営業部の中は、細かくインサイドセールスの部隊、フィールドセールスの部隊、エンタープライズの部隊、SI営業の部隊で4つに分かれています。インバウンドのものに対して、インサイドセールスのセールスが振り分けをして、フィールドセールス、エンタープライズの営業に渡していくというかたちです。

機関投資家:わかりました。過去を見るとパートナーの売上が割合として伸びてきていると思いますが、今のお話では、今後はダイレクトセールスをもっと強化していき、パートナーとダイレクトの割合としては、ダイレクトのほうが伸びていくという感触ですか?

栗山:直で動いても商流はパートナーに付けるケースもあるため、そこはこだわりがないところと言いますか、直販を伸ばしたいというわけでもないです。

機関投資家:ソリューションのように、Web経由、インバウンドで来るものと、フィールドで実際に獲得しに行くものでは、割合としてどちらがドライブしていますか?

栗山:フィールドで獲得しに行くというのは、例えばどういうイメージですか? 飛び込みのようなものですか?

機関投資家:例えば、エンタープライズのセールスにおいて、営業で実際にドアノッキングするなど、そのようなことはされていませんか?

栗山:一切していないです。基本的には、問い合わせ、セミナーで仕掛けたりします。セミナーを行ったり、展示会に出したりということはありますが、真正面から電話して「サイボウズですけど、アポイントをお願いします」といったことは行っていません。

山田:そこはもうパートナーに任せている?

栗山:そうですね。それはパートナーに任せています。

機関投資家:御社としては、メインはセミナーなどからのインバウンド対応や、セミナーに来た人にメールなどのコンタクトをして、そこ経由で営業につなげていくといったイメージでしょうか?

栗山:そうです。

機関投資家:既存のお客さまサポートをしているのは、営業チームではなくカスタマー本部ですか?

栗山:そちらについても、カスタマー本部と営業本部にまたがっているプロジェクトになっており、問い合わせ対応などのサポート部隊はカスタマー本部の中にありますが、カスタマーサクセスとユーザー数を増やすリテンション営業は、カスタマー本部と営業本部の共同のプロジェクトというかたちで動かしています。

機関投資家:ちなみに例えば海外のGoogle検索で「SaaSのプロダクティビティツール」や「プロジェクトマネジメントツール」などを入力すると、Airtableなどのさまざまなソリューションが出てくると思います。

日本のGoogle検索で「業務効率ツール」「生産性向上ツール」「DXツール」などと入力しても、御社のプロダクトは検索結果に出てこないと思いますが、デジタル広告は積極的に行われていますか?

栗山:かなり行っています。

機関投資家:サーチに対しても、投資されていますか?

栗山:そこからも入ってくることもあるため、サーチもそれなりには行っています。ただ、最近は「kintone」「サイボウズ」と直接打ってくる人が多い印象です。

「kintone」の認知度

機関投資家:ちなみに認知度に関してですが、弊社がさまざまなリージョナルのSIerとお話しする中で、「『kintone』の認知度ってどれくらいですか?」というご質問をすると、東京や大阪の認知度でも、2割、3割ほどということです。

セミナーに100人に来たら、そのうち「kintone」を知っている人は都市部では、100人中20人、30人くらいはいると思いますが、地方ではもっと低いと思います。御社の中で「kintone」の認知度はどれくらいあるとイメージされていますか?

栗山:どこを取るかによると思いますが、情報システム系では高いでしょうし、一般のビジネスマンでは2割、3割かなという気がします。都市部や地方もそのようなかたちと認識しています。

地方では、「kintone」よりグループウェアの「サイボウズ Office」などのスケジューラーのほうが今でもよく売れています。「kintone」は戦略的にも都市部に集中しているかたちです。

機関投資家:例えば海外のプレーヤーは、エンドユーザーの人事や総務をターゲットにして広告を打っているという話を聞きますが、日本で「kintone」の導入をもっと増やすために、どこを広告などのターゲットにして認知度を上げていっていますか?

栗山:これまでと同じです。「kintone」としては、LOBターゲットで直接そこに打ってきており、昨年くらいから情報システムに対しても活動を強化しています。これまでは数しか追い求めていなかったため、導入社数を増やそうとLOBを中心に行ってきたのですが、エンタープライズ案件などの大規模案件もだいぶ増えており、そのあたりの大規模展開のサポートのノウハウもたまってきました。

大企業のCIOでは、「kintone」のエバンジェリスト的な人も何人か出てきていますので、そのような人たちと一緒にセミナーを行ったりしながら、昨年くらいから情報システム向けのコンタクトはかなり強化してきています。

機関投資家:確か12月にテレビCMを打たれていますが、効果はいかがでしたか?

栗山:年末年始に少し打っただけですので、ダイレクトな効果はまだ出ていないです。今年は投資として広告は何回か打っていきますので、そこからというかたちになります。

人材採用と営業組織

機関投資家:組織に戻りますが、300人の営業を毎年どれくらいのペースで、今後、営業組織を増やしていく予定ですか?

栗山:そこは悩んでいます。本当にどのくらいにしようかと思っていて、一応今年の計画は中途採用で35人と立てていますが、進捗はまったくよろしくない状態です。35人を採用するために無理矢理基準を下げたりはしていませんが、「100人いたら100人に渡す仕事があるな」と思いながら悩んでいるところです。

機関投資家:SaaS企業が営業を探していますから、人手不足により営業の獲得が難しいという状況ですね。

栗山:応募はたくさん来ますが、難しいところです。

機関投資家:そうすると、営業の人数がアクセルのところで一番のボトルネックになっているということでしょうか?

栗山:そうですね。

パートナー契約

機関投資家:次はパートナーのところですが、ホームページ上では「kintone」のパートナーが163社いらっしゃいます。これはさらに今後ずっと伸び続けるかたちでしょうか?

栗山:現在のパートナー契約数は320社になります。

機関投資家:過去数年間では、どのようなペースで伸びてきていますか?

栗山:ここ5年くらいで急激に伸びています。ただ、伸ばす数には限界があります。パートナー契約をする時は、私が必ず直接最終面談をするため私自身がボトルネックになっていますが、会ったことがないパートナーを並べたくもないということもあり、そのようにしています。

必ず最終面談として役員面談を入れるというルールにしており、そのペースでしか増やさないというかたちです。ただ、今年から登録制パートナーというレジスタードパートナーを作ったため、そこでかなり数が増えると思っています。

自治体営業

機関投資家:今回の株主総会でも話が出たと思いますが、LINEの問題は自治体への導入を進めるチャンスであるということで、弊社でもそう思っています。直近で、国内営業部の谷さまと蒲原さまが行っている「自治体なう!」など、過去1年間で見るといろいろと進んでいきていると思いますが、リソース的には、ソリューション営業部で自治体営業も行うということですか?

栗山:いいえ。営業戦略部の中に公共専門の部隊を作って動いています。ただ、そこは戦略を描く部隊で、公共案件自体は、パートナー営業部もソリューション営業部もできるようにしています。公共案件と言いましても、入札以外は特別なことはないということです。

機関投資家:これは新型コロナウイルスなども含めてかなりチャンスですよね?

栗山:そうですね。現在、10個以上の自治体の高齢者向けワクチンの受付を「kintone」で始めています。

機関投資家:また850人の組織は、2018年で73人、82人、109人と伸びるペースが上がってきていると思いますが、今後も投資する部分がいろいろとあるため、ペースとしては今期は100人以上採用していきたいと考えている認識でよろしいですか?

栗山:積み上げですから、統一で100人採ろうというよりも各職能で積み上げた結果がそれになっているかたちです。ただ、今年も同じようになりそうな気がします。

林:事業体が大きくなればなるほど、マーケティングや営業同様、支える側のバックオフィスも人が必要になってきます。その意味で採用のペースはそれほど落ちず、拡大に合わせて大きくなっていくと思います。

機関投資家:ちなみに、この850人のうち、開発の方は何人くらいいらっしゃいますか?

栗山:850人は単体で、日本だけですよね?

田中那奈氏(以下、田中):連結です。連結の無期雇用の人のみです。

栗山:それで800人になっていたのですね。

機関投資家:実際に御社がモニターしている従業員は、パートタイムなど全員入れて考えているということでしょうか?

栗山:そうです。そこはあまり区別していません。千何人ですか?

山田:1000人と少しくらいです。

機関投資家:実際の開発の方は何人くらいいて、基本的には既存のプロダクトのブラッシュアップにみなさまがフォーカスされているのか、それとも5つ目のプロダクト開発、新規開発をされているのか、そのあたりに関してコメントをいただけますか?

栗山:開発は、もの作りをしている開発本部とミドルウェアまで作っている運用本部に分かれていますが、それを足すと350人くらいですか?

山田:400人弱だと思います。

栗山:400人弱ということで、プロダクトに関しては、何をしているのか詳しくは言えないところはありますが、既存のものと次世代のもののR&Dを行っている部隊はあります。

機関投資家:今おっしゃった次世代は「kintone」などの既存のプロダクトにブラッシュアップしたプロダクトを乗せて、価格的にも上げていくためのものと考えるべきか、それとも価格はキープして、さらによいものにしていくといった次世代のものという捉え方をすればよいか、コメントできる範囲でお願いします。

栗山:決まっていることはなく考えているだけのことですが、クラウドは同じクラウド基盤上で作っているため、連続性のあるものです。まったく関係のないものを作っているわけではなく、出来上がってきたものを見てから判断します。

「新しく追加されるものが、切り出しても売れるぞ」ということであれば、そのような値付けをしてもよいと思いますし、そうでなければ定期のバージョンアップの中に組み込むというかたちになります。出来上がってきたもの次第で切り出すことはできますし、それはビジネスサイドである程度決められるものです。

売上・利益・株価の考え方

機関投資家:次に、売上・利益の考え方についてのご質問です。青野社長の過去のインタビュー記事を読むと、社長として「売上利益が増えることには興味はない」「株価にも興味ありません」といったコメントがあります。

グループウェアの促進と、チームワークの向上にフォーカスしているということ、すなわち御社のソフトがさまざまな会社に導入されIDが増える、すなわち売上が増えて利益も増え、株価はそれに連動して上がっていくものと思っているため、基本的には同じ方向を向いていると思っています。しかしながら、ここまではっきりと社長が売上、利益、株価に対して興味がないとコメントされているのは珍しいことです。

栗山:そこは誤解があって、資料を正確に見てもらうとわかりますが、青野がお伝えしているのは、売上や利益よりもユーザー数を優先したいということです。ですので、売上、利益に興味はないとか、売上、利益をまったく見ていないとは実は一言も言っていません。売上や利益よりもユーザー数を優先するという表現になっていることがまず1つです。

2つ目は株価についても、「短期の株価には興味ありません」と言っています。そのため、長期的な企業価値に興味はないとは言っておらず、正確にお伝えすると、売上、利益よりもユーザー数優先ということで、短期の株価はそれほど興味ありませんということです。

林:社内の売上や業績系のデータは、私のチームからBIツールで提供しています。私が知る限り、このデータを社内で一番見ているのが青野ですので、かなり細かく売上分析しているはずです。

山田:そして、社内で1番、2番に株価を気にしています。上がることに興味があるかは人それぞれの表現ですので、なんとも言えないところではありますね。

栗山:けっこう株価に言及していますよね。

山田:かなり見ています。

お客さまのチャネル

機関投資家:営業のお話に戻りますが、チャネルごとに分かれているという話があったと思います。「Garoon」「サイボウズ Office」は相手先で決まる話だと思いますが、「kintone」とグループウェアで重なる部分はありますか?

栗山:これがあまりないのです。もともと私たちはグループウェアのチャネル網しか持っていなかったため、「kintone」はチャネル開発をやり直しました。

機関投資家:「Garoon」「サイボウズ Office」を使っているお客さまが追加的に「kintone」を導入するケースはそれなりにありますか?

栗山:多くはないです。ですので「kintone」のお客さまは、サイボウズ以外のグループウェアを使っている会社もたくさんいます。

機関投資家:「Garoon」「サイボウズ Office」は、トータルで7万5,000社のお客さまがいらっしゃると思います。そこに「kintone」を積極的に売っていくこと、キャプチャされているグループウェアのロイヤルカスタマーへ積極的に「kintone」を売っていくことは考えられないでしょうか?

栗山:先ほど、BtoB、SaaSのツールはLOBに攻めているという話があったと思いますが、そのためにグループウェアの購買窓口に「kintone」の案内を出しても反応が薄いのです。ですので、クロスセルに対しては力を入れていません。

機関投資家:それは力を入れてもそんなに効果はなく、ある意味、一から取りに行くほうがよいということでしょうか?

栗山:そのほうが早いです。過去にも行いましたが、グループウェアのチャネルに「kintone」と言ってもあまり効果がなく、それよりグループウェアの正しい使い方、グループウェアの効果的な使い方の案内を流さないと、「kintone」の宣伝ばかりしても怒られます。どちらかと言えば、LOBに対してまったく違うチャネルで行っています。

このため、「kintone」はサイボウズが作っていることを知らないユーザーもけっこういたということが、1回の調査でわかりました。「『kintone』ってサイボウズだったの?」とよく言われます。

「kintone」の価格

機関投資家:次に、価格に関してのご質問です。「kintone」は海外では1ヶ月、2ヶ月のトライアル期間がありますが、そもそもフリーバージョンはプロダクトとしてリリースされていないと思います。

海外のプレーヤーにマーケットに関して聞くとAsanaやAtlassianは最初はありませんでしたが、フリーのプロダクトを出したほうが、ROI的にメイクセンスするため、結果的にフリーバージョンを出しているということでした。フリーバージョンは海外のみでもよいと思いますが、御社として検討されていますか?

栗山:何回か俎上には上がってきています。ただ、現在のやり方にそぐわないと言いますか、今は堅調に社数を獲得したいということもあり、フリートライアルでばらまいて、そこから何パーセントをコンバージョンするといったやり方はあまり合わないということです。

機関投資家:「kintone」の国内の価格に関しては、ネオジャパンなどを除けば基本的にかなり安いレベルで提供されているという認識ですが、御社の中でもそのような認識だと考えてよろしいですか?

利益も出てきている中で、例えば、導入するために価格を下げることを検討する可能性などはあるのでしょうか? 価格をこれ以上下げても、個人的には導入が進むわけではないと思っていますが、このあたりの認識を再確認させてください。

栗山:今思えば安すぎたと思います。「kintone」をリリースした時はセールスフォースが競合とは思っておらず、バーティカルツールが競合と思っていました。

そこと比べられると思っていたため、「1,500円でも高いかな。相場は500円くらいかな」「チャレンジで1,500円にしてみよう」と1,500円にしましたが、結果的には比べられるツールがそちら側に移ったため、かなり安く見えているかたちです。

機関投資家:例えば、もし安すぎると思っているのであれば、海外のプレーヤーはファンクショナリティをさらに足して、もう少しバージョンを上げていくといった戦略を立てている会社もあると思います。

御社としては「kintone」の月額1,500円は、今はフェアなプライシングだと思いますが、1,500円からさらに3,000円バージョンを出していくといった考えはありますか?

栗山:社内では、企画自体に具体的な起案はされていませんが、プレミアムサポート版のようなものはあったほうがよいと思います。また、ログなどは自分たちで持っているため、そのようなログ解析の定期レポートを提供するサービスなどのアイデアや、もう少し上位バージョンを作る話はしていますが、具体化はまだしていない状態です。

機関投資家:マネジメントのトップ3を挙げるとすると、現在の戦略的に国内の「kintone」のグロースが1番で、海外での「kintone」の獲得社数が2番、3番をあえて挙げると次世代プロダクトでしょうか?

栗山:それは明確にあって、パートナーの売上、エコシステムの規模の拡大です。1番、2番、3番は付けづらいところはありますが、サイボウズの売上ではなくエコシステムの売上を集計しています。

パートナーの「kintone」関連の役務の売上や、「kintone」関連の連携プロダクトも全部報告してもらっていますが、売上規模はかなり似ており、そこの規模を拡大していきたいと考えています。それはサイボウズのライセンスの伸びと同じくらい重要だと思っており、トップ3というより「3つ」と言いたいところです。

機関投資家:わかりました。このエコシステムの収益を上げるためには、御社としてどのようなことをされていますか?

栗山:エコシステム専用のサポート部隊を作り、彼らのビジネスプランを描くお手伝いをしたり、彼らを販売チャネルに紹介したりというSIの専門部隊、アライアンスパートナーの役割を持っています。

プロダクト系のパートナーの専門部隊で、4人ずつの専門チームを作っており、そこのサポートをしています。彼らには「kintone」のライセンスが上がるよりもパートナーのSI契約や、プロダクトが売れるところを見てほしいと言っています。

機関投資家:この部分も強化していきたいということですよね?

栗山:そうですね。そこは非常に大事なところです。

マーケティング戦略

機関投資家:話が行ったり来たりで申し訳ありませんが、海外の社数を獲得して、伸ばしたいという話があったと思います。そのためにマーケティング投資も行うということですが、戦略としてはどのように考えられていますか? エンドカスタマーをターゲティングにデジタルマーケティングをして獲得する、このように考えればよいでしょうか?

栗山:デジタルマーケティングの定番の手法ですね。リストを獲得しインサイドでフォローして、営業がそこをサポートします。そして、カスタマーサクセスのチームに引き渡すという、すごくベーシックな手法を取っています。

機関投資家:そうすると、セミナーも海外で積極的に行っているイメージでしょうか?

栗山:おっしゃるとおりです。

機関投資家:セミナー数も増やしていく予定ですか?

栗山:そうですね。今はウェビナーばかりですが、コアな部分は録画して前後だけ司会をして、裏側で質問に答えてといったやり方ができますので、数は打てます。

機関投資家:USのエンティティは確か2019年の有価証券報告書を見ると、41人のフルタイムの方がいました。どちらかと言いますと、営業のオフィスという認識ですが、海外のためにプロダクトを変えていくことや、ローカライズの必要性はありますか?

栗山:若干あって、海外用に少し変えています。

機関投資家:それは基本的に日本の350人、400人の開発チームが、ローカライゼーションも行っているということでしょうか?

栗山:現地のSEと日本と、私たちはベトナムにも開発拠点を持っていますが、そのあたりも含めて行っています。

機関投資家:先ほどのお話の再確認ですが、海外で伸ばしていくためにマーケティングに膨大なお金をかけて面を取りに行くといったことは基本的に考えておらず、マーケティングにはそれなりにお金を使うけれども、デジタルでROIなどもトラックできるかたちで行う、そのようなイメージですか?

栗山:今年、来年はその方針で行くつもりです。少なくとも今年は絶対その方針で行います。

機関投資家:海外の人材については、ビジネスサイドの人材でも、特にアメリカなどでは採りにくい環境かと思いますが、こちらでの人材確保の状況はいかがですか?

栗山:1人増えましたし、営業系の人材は採れています。

山田:おそらく、アメリカのほうが採用しようと思ったら、比較的すぐ採れるかもしれないです。流動していますし、ベンチャー企業に抵抗がないからかもしれません。

ステークホルダーのバランス

機関投資家:山田さまの2017年「kintone CONNECT」におけるKeynoteのスピーチをYoutubeで拝見しました。当時キャピタリズムとデモクラシーの中でステークホルダーのバランスの話があったと思いますが、直近でこちらに関してのお考えや、「こうしていきたい」など何かありましたら、ぜひご意見を伺えればと思います。

山田:日本とあまり変わりませんが、キャピタリズムが駄目と言っているわけではありません。行き過ぎたキャピタリズムが結局は持続的な成長に対して足かせになったり、差別を生むことにより、特にミレニアル世代の今の若い子たちはそこを遠ざけるように、社会貢献できるよいことを行っている会社を選ぶ傾向はすごくあります。

先ほどの採用もそうで、私たちはシリコンバレーにて新しいことを行っていますが、立ち位置、ブランディングが明確に違っています。説明の仕方自体、本当に日本で行っているブランディングに近いメッセージを出していますが、そこに共感してくれる人たちが一定数おり、それが増えてきているかたちです。

そこについては、アメリカのネイティブのメンバーが、「あなたはサイボウズを知らないと思うけれども、日本の上場企業でこんなことを行っている会社があるんだぞ」と、アメリカでも広げていこうと思っているところに賛同してくれると言いますか、カルチャーに賛同してくれるところがすごく多く、離職率もかなり下がってきています。

長く働いてくれているため、コミュニケーションコストも圧倒的に下がっていますし、その人たちが採用することで、先ほどお伝えした差別化が図れて、採用も比較的進むようになります。

おそらくお金やブランドで引っ張っていこうとすると玉石混交になってしまいますので、他の強いところにみんな持っていかれます。ただ、私たちはそこまでブランドもお金もありませんが、そこの一定数がいればよいわけです。所詮40人が1割減ったところで、4人か5人採ればよいだけの話ですので、そのように加速している気がします。

取締役の役割

機関投資家:次に、取締役の役割に関してのお考えをお聞かせください。今回の取締役会の変更ではユニークなシステムが導入されました。株主総会の質疑応答でもあったと思いますが、そもそも御社はオープンで従業員全員が実質、取締役と同じようなかたちというお話があったと思います。

通常、取締役は監視するのと同時に長期的な戦略に関しての監督と言いますか、アドバイスなどができる人材などを社外の方で構成します。特にVC(Venture capital)であったり、今後は海外で伸ばしていくためにさまざまな投資をしていく局面に入ってきていると思いますが、そこを考えると経験がある人やアドバイスをできる方など、そのような役割も果たすことも可能だと思います。

基本的な取締役の役割に関して、もう一度確認と言いますか、ご意見をお聞きできますか?

山田:逆に、「どう思われますか?」とお聞きしてみたいです。私たちが少なくとも取締役を選ぶわけですが、通常は権限をお渡しするため、限られた人数の中でそれなりの人を選ばないといけません。

少人数からそれなりの人を選んで、役割として、この業界の中で新しい視点で長期的なビジョンに立って意見を述べる人を、ピンポイントで選ぶことがどれだけできるのかと正直に思います。もし、仮にその人を選んだ時にずっと引き止め続ける、その役割の人を置き続けることは、どれだけのコストが掛かってリスクがあるのかとも思います。

一方で、この新しい時代、先ほどからおっしゃられているものはシリコンバレーから生まれてくるわけですが、そのサービスを使い倒している若い子たちが、新しく「こういうものが面白い」と言って出してくるわけです。

シリコンバレーでさえ、30年選手で経営に携わっている人たちが、あの画期的なアイデアを出して承認していると私は思えません。長期的なビジョンに立って新しいものを生み出していくということは、「限られた権限を持ったビジネス経験が長い人を選ぶことが正しいのかな?」と思います。

管理監督という意味では、今回の株主総会でもお話ししたとおり、悪さをしようと思ってもできない仕組みになっているため、管理監督もいらないわけです。逆に、その人たちに権限を渡してクローズドにするほうがリスクとなります。

ですので、そのあたりで世の中の機関投資家のみなさまは、社外取締役を選ばないことで平気で「ノー」と議決権行使されてきますが、それは本当にワークするかというところを聞きたいと思っています。

機関投資家:一般論の話になってしまいますが、よろしいですか?

山田:一般論と、機関投資家としてのご意見もお聞きしたいです。

機関投資家:一般論からお話ししますと、まず社外取締役がいる、いないで違いがあります。特に、御社のようにマネジメントがそれなりの株を持っている組織では、マネジメントに対して意見をきちんと言える人、つまりマネジメントがこう思っているけれども、こっちの方向に行くほうがよいと強く意見を言えるというところに違いが見えます。また、どこまで何が議論されているのか見えづらいため、社外取締役がいることにより、その議論がきちんと行われます。

最低でもインディペンデントな人が少数株主のためにいたほうがよいというのは一般論です。実際に、日本では過去5、6年間で社外取締役の割合はそれなりに増えてきていると思いますが、それと同時に、日本の企業も変わってきています。

ガバナンスストラクチャーはここ過去6、7年間で、日本はガラッと変わってきており、10年前には本当に考えられないような話題が出てきます。

マネジメントとお会いする時に株主価値、企業価値、ROIなどの言葉は、私が投資していた時は一切なく、常にマーケットシェアの話だけだったのが、それが変わってきました。ガバナンスストラクチャーが変わってそのような議論が行われ始めているという背景も、一般論的にはあると思うのです。

個人的にどう思うかというところでは、企業それぞれで違うと思います。御社は社外取締役ではなく、このようなユニークなストラクチャを入れていますが、一般論的に見ると「これってガバナンス上、すごくネガティブだよね」というのがおそらく大半の意見かと思います。

先ほどの山田さまのお話を聞いた上でそこを見ると、フェアポイントだと思います。テクノロジー業界の中で、新卒社員のほうがもしかしたらそのような意見をはっきり言えたりするかもしれません。

それを今お聞きして「そうなのかな」と思い始めている部分もあるとは思いますが、マネジメントも一緒にいる中で、新卒の社員や社内の従業員が本当に自由に意見を言えているのか疑問に思うところもあります。

実際に反対意見ってどこまで言えているのでしょうか? 特に私の経験では、日本の社会的に考えるとマネジメントには反対意見は言いにくいということが文化的にあります。そのあたりが気になるところです。

山田:面白いですね。うまくいっている社外取締役の例を自分があまり知らないからかもしれません。孫さんや柳井さんのような方に永守さんをぶつけていますが、三木谷さんもそうで、結局あの規模の人たちが意思決定してガッと行くから当たったら大きいですし、当たらなかったら責任を取るというところで伸びていると思います。

本当に社外取締役の人の意見を聞いて、「なるほど」とビジネスモデルが変わっていったり、企業価値がそのようにうまくいったケースはあまりイメージが湧きません。うまくいっているところは、結局ある程度リーダーシップを持った人たちの意見に忖度するケースが多いと思います。

逆に言いますと、変に強い人を持ってきたら正解がわからなくなるため、結局、船頭を多くしている気がしています。実際に、自分たちが社外取締役を選ぼうとした時に、その優秀な方が自分たちのビジネスモデルを預けられるような意見を言うかということです。

そこで「ここは調べましたか?」と、指摘する人はいますが、「調べましたか?」と言うことは誰でもできる話です。ですので、そのあたりのチェックという意味ではなく、本当にアドバイザーとしてということで言いますと、私はまだ社外取締役はよくわからないところがあります。

一方で本当におっしゃるとおりとも思います。新人が社長や栗山さんに向かって「これはおかしいですよ」「『kintone』は次こうしたほうがいいですよ」「売り方はこうやったほうがいいですよ」なんてさすがに言わないです。しかし、ネット上でつぶやくのと一緒で、当社はグループウェア上でつぶやいているのです。

Twitterなどで「自分の名前でどうしてネットでつぶやくんだ」と言う人はたくさんいますが、そこが面白かったら「いいね」とリツイートされていきますよね。そうするとすごい人のところにそれが伝わっていく、今の若い子たちのあの感覚です。

ですので、直接は言いませんが、みんなが見ているかもしれないところで勝手につぶやいて、みんなが「いいね」と言ったものは社長や栗山さんの耳に届くということです。それを取捨選択して決めるのですが、このあたりの仕組みが他の会社と比べて圧倒的に違います。

そのような意味では、すごくアンテナが高いと言いますか、広いということかもしれません。さすがに直接は多くないですが、若い子の意見をたくさん得ている気がします。

機関投資家:孫さんや柳井さんが基本的に全部ドライブしているというのは、私もそうだと思いますが、ただ彼らの場合、それぞれの人材をレバレッジしている部分はあると思うのです。

例えば、柳井さんが実際にどうかはわかりませんが、どこかの会社の誰々に会いたい、誰々とコンタクトしたいといったとき、マネジメントの山田さまや社長が持っているネットワークを使えると思います。そこでさらに社外のネットワークを持っている人で、レバレッジを使えるような人が社外取締役で入ると、それはそれで力になると思ったりはします。

山田:それは善しあしで、力があればあるほど私たちはブレて、何が正しいかわからなくなってしまうところがあります。ですので、そのあたりは力の持たせ方と言いますか、結局、誰の意見を聞くかというところです。そこがすでに意思決定になっていて取捨選択しているため、私たちからしたら、それを社員がネットでつぶやくということは平気なことです。

それに対して、みんなの前で答えていくわけですが、答えた時に今回も社内公募についてはいろいろ言われ、賛否両論ありました。これを取捨選択しながら意思決定していく、ガバナンスはこれでよいと私は思っています。

私たちは何も隠していません。正確にきちんと伝えていますので、社内外からすべて正確にフィードバックが来ます。ビジネスでも同じで、自分たちの「kintone」の可能性やライバルについて発信していくことにより、いろいろ突っ込まれるところもあったりします。

もちろんパートナーは自分たちの商売だと言ってくれますし、エコシステムなどはパートナーになる時に「このままじゃ売れない」「こうしなかったらお前らは担がないぞ」と、アメリカでは特にそうですが、当然のことながら平気で言われることがあります。

そのため、そこに対して意思決定するという、ここがなんとなく感覚が違うのかもしれません。一定のコネクションがあり、そのコネクションを持っている人が勝つ世界と、そうではなく、どんどんオープンにすることでオープンにフィードバックが来て、それをオープンにディスカッションしながら周知をもとに経営していくということです。

そのため、青野でなくても意思決定できるような仕組みを作りたいと思っています。アメリカから来るコーポレートガバナンスはネットワークがあったり、力がある人やお金がある人とどのように結び付けられるか、レバレッジをどのように効かせるのかというところが中心になっていますが、私たちはそれは危ういと感じています。

その人がいなくなった瞬間にいきなり会社が傾く可能性もあり、できるだけ分散させて、あまり偏らせたくないところは正直ありますが、所詮、100億円くらいの売上ですので、うまくできているかどうかわからないところもあります。

しかし、100億円くらいの売上だからこそ、そのようなことを自分たちなりにいろいろチャレンジしたいと思っています。外から、そして常識人から見たら危ういところがあるというのは理解しています。ただ、みんながみんなそうならないと言いますか、これからは変わってくると私は信じています。

サイボウズに興味を持った理由(サイボウズからの質問)

山田:私からは1つ、私たちのどこに興味があるのですか? プロダクトと会社という意味で教えてください。

機関投資家:正直に申し上げると両方です。テーマとして日本は人手不足で、それが2015年から続いています。そして、日本の会社はIT投資がまったく足りておらず、結果として労働効率がすごく悪いということで、それを改善するためにどんどん投資をしてきています。

最初にSIerに関する勉強から入り、さまざまなSaaS関連企業の勉強をする中で、それらの企業の製品と「kintone」とがAPIでつながっているという話を聞きました。そして、業界をの勉強をすればするほど、日本の業務効率はコラボレーションなどで増やしていかないと人手不足は悪化していくと思いました。それならばどのようなツールが必要なのかというところで、そのど真ん中にあるのが御社のプロダクトだったのです。

それもエンタープライズのみならず、中小企業はIT投資が一番遅れているところですので、そこに御社が導入することや、企業理念などを見ていくと完全に一致することがわかりました。そのような経緯で興味を持ち始めて勉強し始めたということです。

機関投資家から見たサイボウズの経営(サイボウズからの質問)

山田:「株に興味がない」など少し極端な言い方をしていますが、機関投資家の方から見て、私たちの経営と言いますか、メッセージはどのようなかたちで映っていますか?

機関投資家:社長のコメントをバーっと見ているだけだと正直、ネガティブに感じます。最終的には同じことですが、「グループウェアで世界一になりたいイコールIDが伸び、イコール売上が上がり、イコール利益が上がり、イコール株価が上がる」と、エンドゴールが一緒というところに自信を持てないと厳しいと思います。

ですので、今回の電話会議でも、最初のほうでそのあたりの再確認はさせていただきたかったというところがありました。そこを長期目線で考えた時に、エンドゴールが一緒であれば正直まったく問題ないと思います。

私どもは、最低でも5年、10年タームで見ているため、本当に3ヶ月から6ヶ月くらいをかけて勉強して投資しています。ただ、一般の機関投資家がそこまで深く見るかと言いますと、そこまで見ないと思うのです。最低でも1週間くらいかけて資料を読みますが、そのようなコメントを見ると「これは少しやばいな」と下げてしまうことが一般的な機関投資家に多いと思います。

山田:ありがとうございます。今回も名前は出さないにしてもオープンにするところも受けていただけて、そのようなことを言ってくれる会社もあまりないと思います。

機関投資家:弊社としては、マネジメントとお会いできるのであれば、情報を公開してフェアに投資しているという観点からまったく問題ないと思いますし、おそらく他の機関投資家でも名前を隠して議事録的に出すことに関しては、「OK」とする方はそれなりにいると思います。

山田:私たちは相当出しているつもりではありますが、意外と断られることが多いです。しかし、「IRが駄目な会社ベスト10」にいつも入っているようなかたちです。

機関投資家:最初に1対1の取材をお願いする時は、おおよそ証券会社経由でリクエストを出します。そこで「議事録で名前を開示しますが、それでもOKですか?」という返信が来ていたら、最初の段階で申込みはしていたと思います。

ただ、そもそもこのようなかたちで取材を受けていただけるということも私は認識がなかったため、とりあえず数週間前の株主会議2021の話の後に「このような案だったらどうかな」というかたちでメールをお送りしました。

山田:なるほど。

機関投資家:議事録を公開してもOKというかたちで、取材を受けるということを伝えていただければ、取材したい会社や証券会社のアナリストは多いと個人的に思います。

山田:ありがとうございます。

田中:そうだったのですね。過去に1度、このようなかたちで「公開してOKなら取材を受けますよ」とお話ししたら、「事例はありますか?」と確認されて、「まだ受けてもらったことはないので事例はないのですが」と言ったら断られたりしました。躊躇するポイントがあると思っていたのですが、そのようなことはなかったのですね。

機関投資家:今回の事例を使っていただいて、今後リクエストはこのようなかたちで対応していただけると、IRサイトでの評価も変わってくると思います。山田さまがおっしゃっていたとおり、正直、情報公開としては、他社と比べると実はかなりよい部分があるということです。

おそらく一部の投資家からは、他のSaaSの企業が出しているようなKPIを出してほしいといった依頼はあると思いますが、そもそも取材ができる、できないで1つレベルが変わると思います。

田中:わかりました。今日は長時間になりましたが、ありがとうございました。

機関投資家:こちらこそ、本当にありがとうございました。