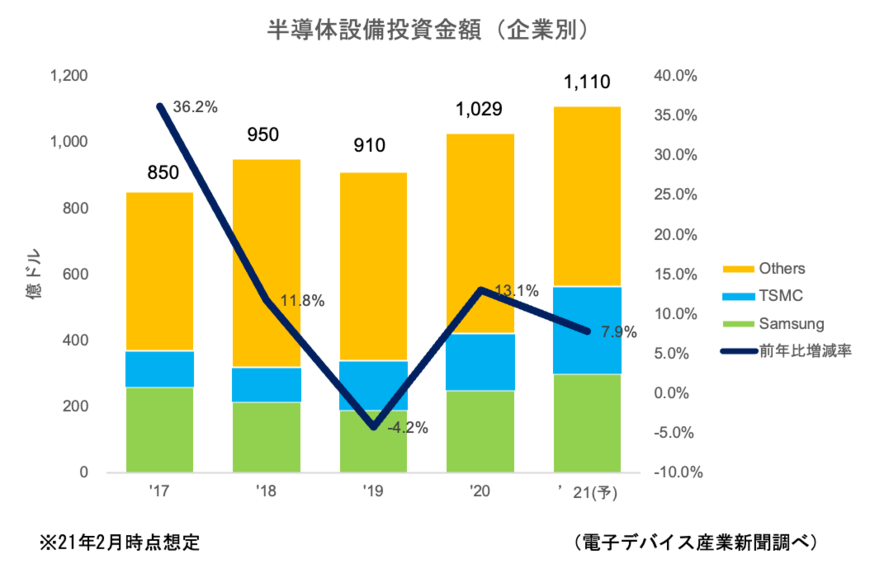

2021年の世界半導体設備投資は前年比8%増の1110億ドルが見込まれており、2年連続で1000億の大台を突破することになりそうだ。TSMC、サムスンの大手2社が巨額投資を敢行する構えで、両社合算の投資金額が全体の51%を占めるという構図になる。

近年はこの2社にインテルを加えた3強による大型投資が展開されていたが、同社の先端プロセスにおける生産戦略に見直しがかかっていることもあり、勢力図が変わりつつある。SMICなどを中心に半導体国産化に向けた戦略的投資が進められていた中国勢の投資は、米中対立の影響などを受けてまだら模様の印象だ。

新型コロナ、米中対立が需要押し上げ

新型コロナで加速度的に普及したリモートワークやオンライン学習/医療などの生活様式の変化によって、半導体の重要性がより一層増しており、これが各社の設備投資拡大につながっている。また、米中ハイテク戦争に伴うデカップリングも中国勢の投資を後押ししており、20年に起きた「新型コロナ」「米中対立」という、大きなマクロ環境の変化はいずれも半導体需要を高めることとなっている。

こうした状況を受けて、TSMCとサムスンは過去に例のない投資計画を打ち出している。TSMCは21年投資金額として250億~280億ドルを計画。現在量産中の5nmプロセスの追加増強が予定されているほか、次世代の3nmも22年の量産開始に向けて、今年から量産用装置の導入が始まる見通し。

TSMCにとっては、インテルの外部委託の方針も今後の投資戦略を大きく左右することになりそうだ。同社は7nmの開発遅延に伴い、ここにきて外部リソースの活用を示唆していたが、CEOの交代に伴い、2月15日以降に改めて戦略がアップデートされる見通し。一時に比べて外部アウトソースの方針がトーンダウンした可能性も指摘されているが、AMDとの競争激化やハイパースケーラー顧客のチップ内製化を前に、猶予はそれほど残されていないのが実情だ。

サムスンは300億ドル超える水準

サムスンの21年半導体設備投資額は300億ドルを超える規模が見込まれている。20年12月に入り、DRAM、NAND双方の投資計画が決まり、一気に製造装置メーカーに設備発注が行われた。DRAMでは平澤第2工場での1Znm世代の投資、NANDでは西安第2工場での92層世代の追加投資、平澤第1/第2工場での128層世代の投資が年初から始まっている。

また、ファンドリー事業でも大型投資が見込まれており、平澤第2工場での5nm世代の量産投資に加え、米オースティン工場での新増設計画の案も浮上している。

メモリー分野はサムスン電子が大型投資を敢行する一方で、他企業は今のところ大きな投資計画には発展していない。DRAM市況は需給環境が改善し、設備投資を行える環境になりつつあるが、NANDはコントラクト価格が依然下落基調にあり、主要各社は設備投資に慎重だ。キオクシア、マイクロン、SKハイニックスともにNAND分野においては大きな投資計画は具体化していない。そのなかで、サムスンが大型投資を再開しているのはシェア拡大に向けた動きとみられており、それが実行できるのは他社と比べて技術優位性を確保しているからに他ならない。

中国投資は投資確度の見極め重要に

中国現地の半導体メーカーによる設備投資はここ数年、製造装置市場を牽引する材料の1つであったが、21年に関しては投資スタンスが二極化の傾向にある。SMICは米中制裁の影響から20年に投資計画を大きく前倒しした影響で、21年は前年比では大きく減少する見込み。

一方で、3D-NANDを生産するYMTCは、年初から128層世代の量産投資をスタートさせるなど、引き続き強気の投資姿勢を貫く。中国の半導体投資プロジェクトにおいては資金調達のめどが立たないケースが散見されており、武漢でファンドリー事業の展開を目指していたHSMCもプロジェクトが頓挫した。材料・装置サプライヤーにとっては、これまで以上に投資確度の見極めが重要になってきそうだ。

電子デバイス産業新聞 副編集長 稲葉 雅巳