2020年11月4日に行われた、伊藤忠商事株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:伊藤忠商事株式会社 代表取締役 専務執行役員 CFO 鉢村剛 氏

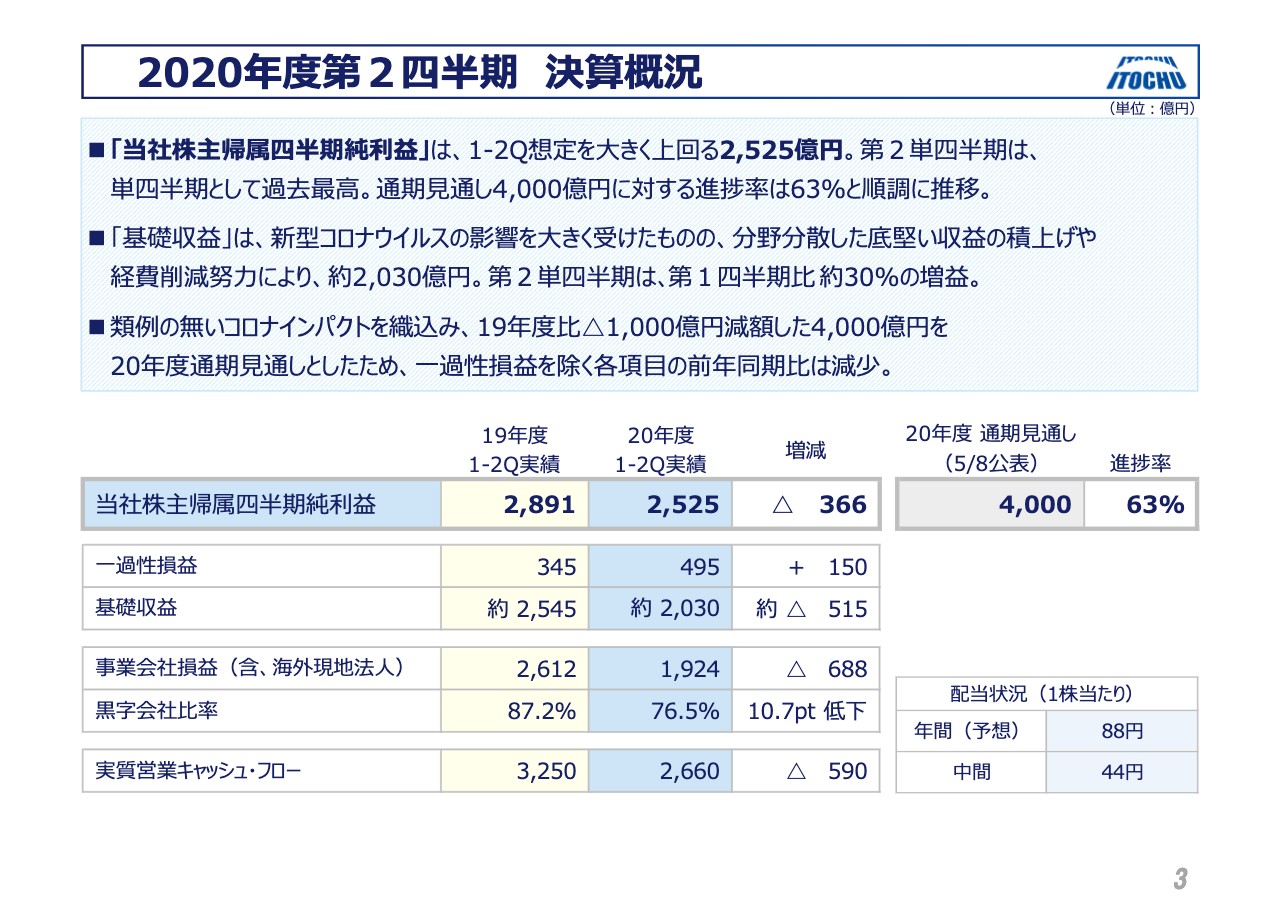

2020年度第2四半期 決算概況

鉢村剛氏:CFOの鉢村です。お忙しい中、お集まりいただいてありがとうございます。それでは、決算説明を始めます。

まず、決算概況です。上期の株主帰属純利益は2,525億円ということで、コロナの影響はありましたが、過去3番目の好決算となりました。とりわけ、7~9月期(第2四半期)の税後利益は1,477億円で、四半期単位では過去最高です。

この四半期単位の7~9月期べースでは、前年同期比でも、コロナの影響下ではありましたがプラスに転じています。また、第1四半期はマイナス30パーセント弱であったことを考えると、大幅な改善傾向にあります。

(上期の)一過性の利益が495億円ですが、第1四半期は60億円でしたので、第2四半期のみで335億円です。495億円と若干大きく見えますが、これは後ほどご説明いたします。

この一過性を除く基礎収益が、上期で2,030億円ということで、これも歴代で3位という好決算でした。第1四半期の基礎収益が888億円であったことを考えると、基礎収益自体が、第2四半期になって前期から30パーセントアップしてるということで、着実に基礎収益力が回復しているというのがご覧いただけると思います。

また、コロナ影響を受けた特殊な年でもありましたので、計画対比を大事にしています。第1四半期の決算公表の際には、第1四半期計画である700億円に対して150パーセントの結果であったとお伝えしました。経営計画は上期が1,780億円、下期が2,220億円でしたが、1,780億円に対して142パーセントという実績になりました。

また、(通期見通しの)4,000億円に対する進捗率は63パーセントで、年初に申し上げたバッファーの500億円は使用していません。上期のコロナのインパクトは約400億円を想定しています。

コロナインパクトはもちろん大きかったですが、各セグメントが回復力や強靭性を示し、「削る・防ぐ」の徹底もあって、分野分散したポートフォリオ経営は強固な基礎収益に支えられていて、景気変動にも耐性が強いということを示せたと思っております。

機械を除く7カンパニーが上期の予算対比で大幅に増益となっており、前年対比で見ても、第8、情報・金融、食料、エネルギー・化学品の4カンパニー、すなわち半分のカンパニーが前年実績を上回っています。

国内情報・通信関連分野や食肉関連事業、北米の住宅関連事業、中国・アジア・国内の化学品のトレードや事業が好調でした。逆に、コロナインパクトで営業活動が大きく阻害された、あるいはビジネスモデルへのチャレンジを受けている、アパレル、自動車、CVS関連は減益でした。

上期の好調な決算の要因は、コンセンサス以上の好調な数字であったと理解していますが、これはみなさま方がすでにご想像のとおり、金属分野での鉄鉱石の価格上昇効果はある程度予想どおりでした。

また、新たに第8カンパニーで、予算外のファミリーマートを非上場化するにあたり、繰延税金負債の取り崩しで、一過性で300億円を超えるものがあったのが増益要因になっています。

この2つが大きかったということで誤解があるかもしれませんが、この2つを除いても、繊維、機械、エネルギー・化学品、住生活、食料、情報・金融の6カンパニーすべてが、事業会社個々に濃淡はあるものの、想定以上に利益を積み上げたり、減益幅を削減したり、滲み出しがあったりして、合わせると200億円近い基礎収益の伸びになっています。

9月、10月と、何度も上期末の見通しを見直しましたが、その都度じりじりとアップサイドに振れてきたというのが現状です。

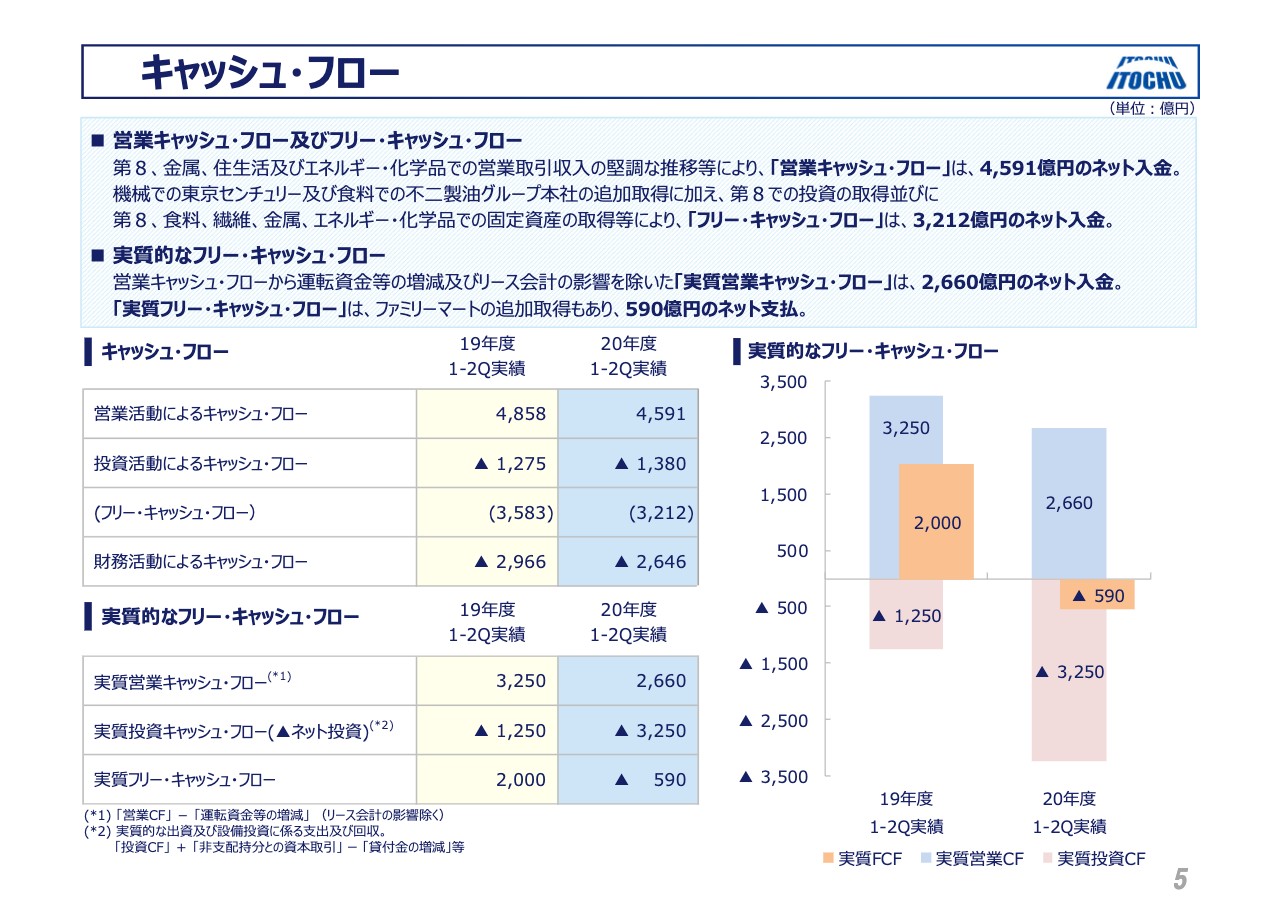

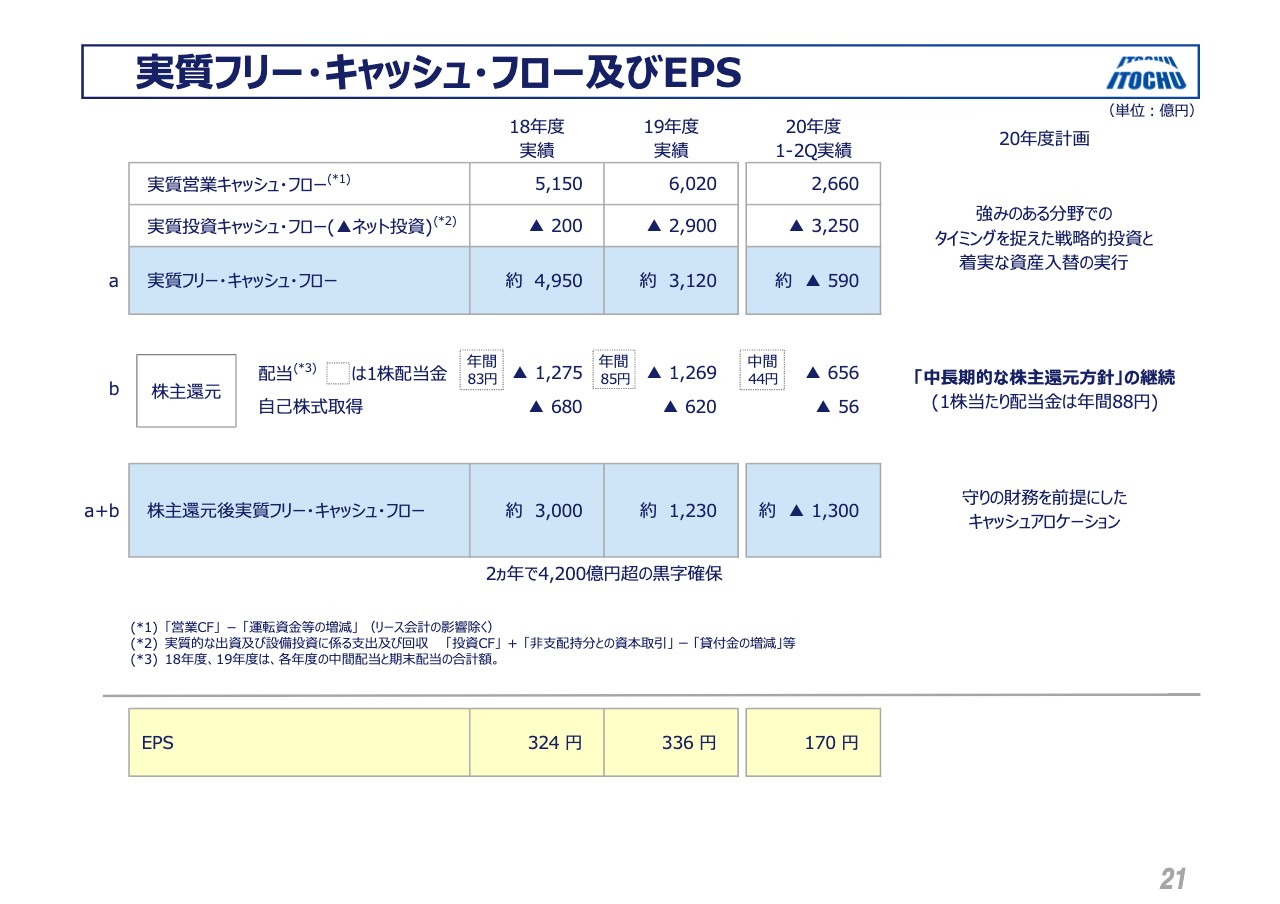

キャッシュ・フロー

キャッシュ・フローです。営業キャッシュ・フローは4,591億円、ワーキングキャピタルを除いた実質営業キャッシュ・フローは2,660億円でした。コロナの影響で前年対比では590億円の減少ですが、第2四半期だけ見ますと、鉄鉱石価格の上昇や、コロナの影響が緩和したということもあり、第1四半期に比べて740億円増えた1,700億円という実質営業キャッシュ・フローのジェネレーションになっています。

また、投資に関しては、前年同期比で2,000億円プラスの3,250億円となっています。ビジネスモデルを変えていくために、ファミリーマートのTOBや、市場評価が我々が想定しているよりも十分ではない上場子会社・関係会社の経営サポートのために、持分増加投資などを行っています。

これらも踏まえて、下期にファミリーマートの非上場化による大型キャッシュアウトがありますが、格付けのA格維持という財務の基本方針は変わっていませんので、財務規律を意識した投資厳選方針を今後も続けていく予定です。

この結果、実質フリー・キャッシュ・フローは590億円のマイナスということで、配当、自己株買いが710億円ありました。これらを勘案した株主還元後の実質フリー・キャッシュ・フローは1,300億円の持ち出しとなっております。これについては後でご説明します。

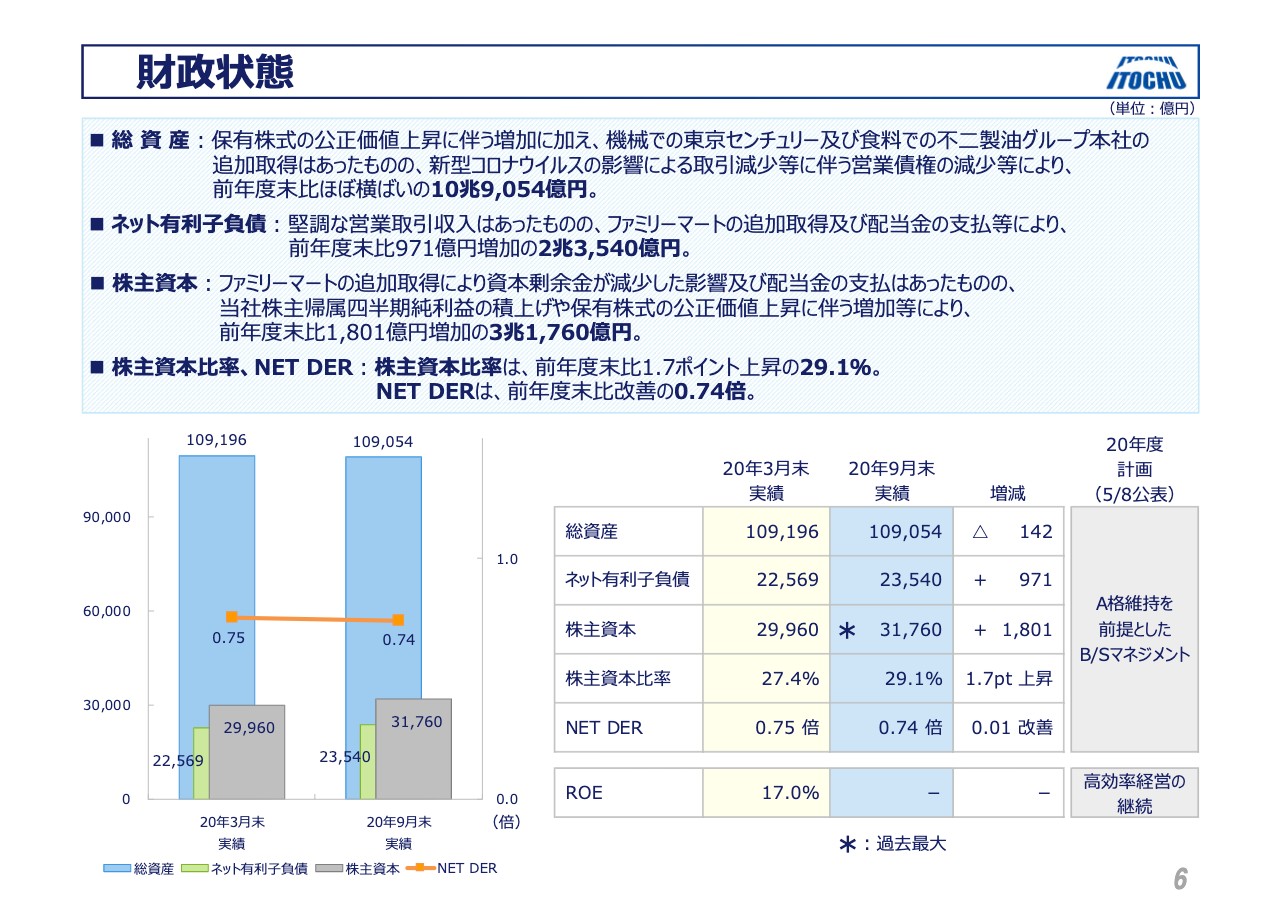

財政状態

B/Sです。ここで一番強調しておきたいのは、株主資本が3兆1,760億円と、このタイミングで史上最高に積み上がっているということです。NET DERは0.74倍まで低下しています。

総資産については、3月末からほぼ横ばいの10兆9,000億円です。コロナにより営業債権は減少していますが、保有株式の公正価値がアップしたり、投資増があり、これらとほぼ見合いということです。

ネットの有利子負債については、ファミリーマートのTOBや配当金の支払いもあり、1,000億円増加した2兆3,500億円になっています。

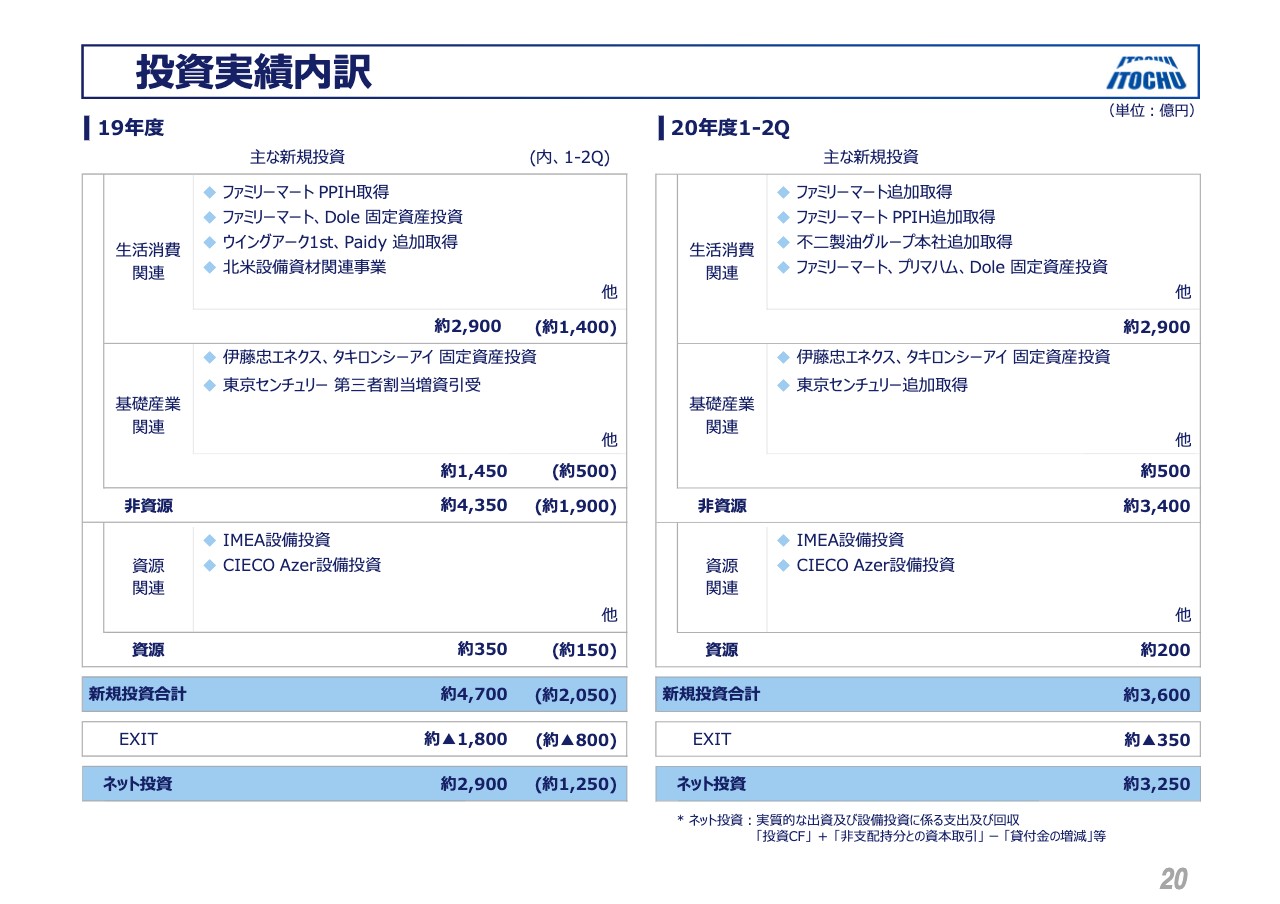

投資実績内訳

投資について、補足資料の20ページをご覧ください。グロスで3,600億円の投資とありますが、第1四半期で1,100億円と申し上げましたので、第2四半期で2,500億円の投資となっています。

EXITも同様に、第1四半期で150億円と申しましたので、今回350億円になっているということは、第2四半期で200億円ということになります。これらを合わせて、上期の投資はネットで3,250億円になります。

リマークではありますが、会計上の投資キャッシュ・フローが1,380億円となっています。(ネット投資との)差が極めて大きく、1,870億円となりますが、会計上はファミリーマートの追加投資を資本取引としてみなしているため、ここの差が出ています。

主な新規投資は、ファミリーマートのTOBに関して1,800億円、ファミリーマートが行ったパン・パシフィック・インターナショナルホールディングスに対する投資が250億円、東京センチュリーの買い増しが230億円など、各分野の固定資産投資などがそれ以外の主なものです。

主なEXITについては、ビジネス変革のための資産入替を積極的に行っているわけですが、第1四半期に公表したイー・ギャランティの一部の持分の売却、そして海外の食料上流に関する部分のEXIT等があり、この部分が350億円の中に入っています。

先月ご公表しました日伯紙パルプ資源開発株式会社の売却に関しては、まだ実現はしていませんので、ここにはカウントされていません。

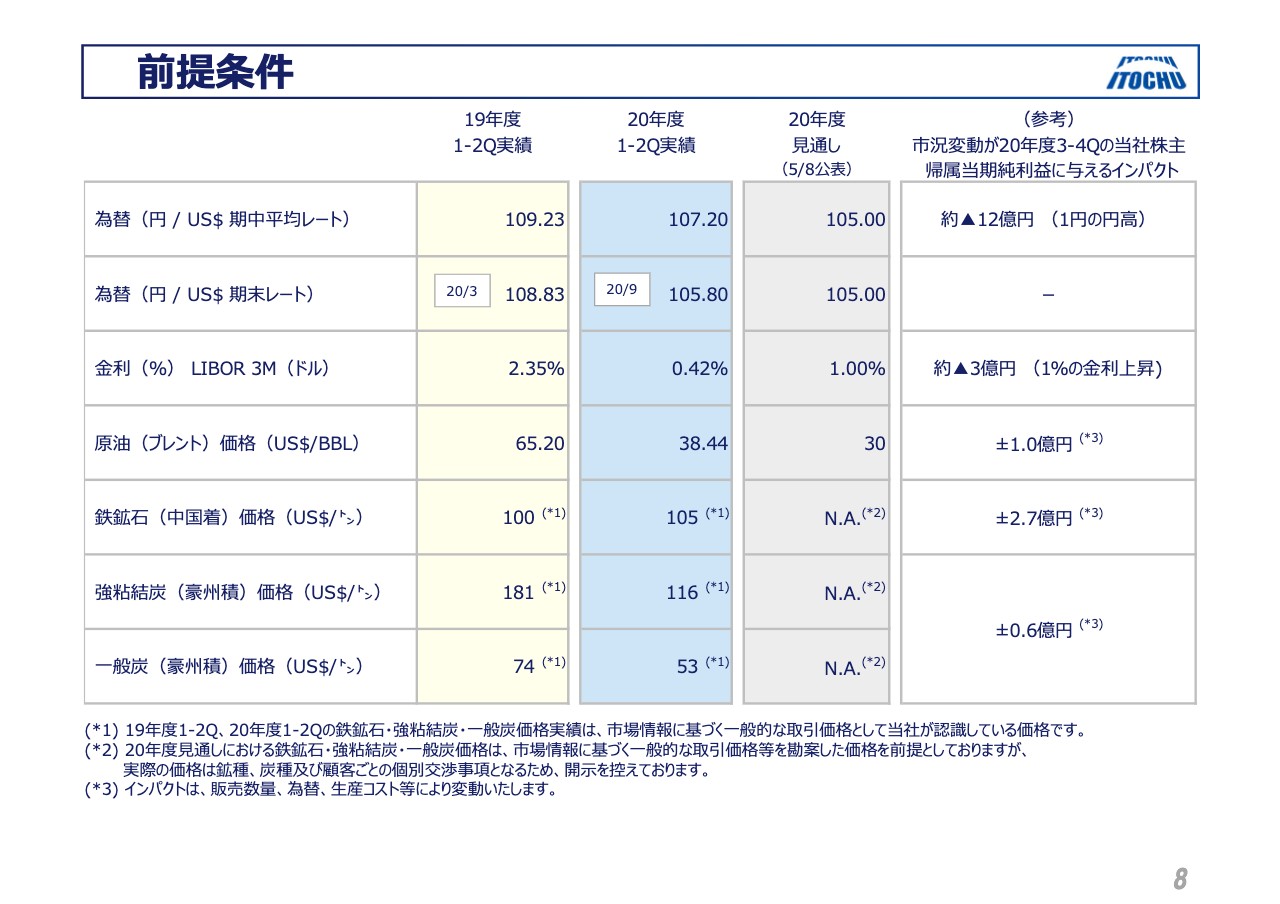

前提条件

年間の見通しですが、こちらの前提条件は変わっていませんし、4,000億円の見通しも変えていません。

年間の4,000億円の予算は、上期が1,780億円、下期が2,220億円ということで、下期は新型コロナウイルスのインパクトから一定の回復がなされて、上期ほどの影響を受けないという前提で作成しております。

期初計画にあったほぼ500億円の一過性の利益には、日伯紙パルプや台湾のファミリーマートの一過性の利益など、すでに公表されたものがあります。こういうものは未実現として加えていませんし、年初に決めたバッファーも使っていません。コロナからの回復で強含みなスタートであるということは、これらを含めると間違いない事実です。

その中で、景況感として、この下期に対しては、日銀の見通しや内外の公的・私的な機関の見通しのとおり、景気全般は厳しい状況にある中で、持ち直してきているとは思います。しかし、先行き経済に対しては不透明感、不確実性が高く、ヨーロッパや一部アメリカでも出てきているように、コロナの第2波がありますし、国際政治情勢の変動などのリスク要因も浮上してきています。

経済の下振れリスクは、まだまだ安心はできないものだと思っております。そういう中で、コミットメント経営を実践して、市場の信頼を勝ち得てきた我が社としては、まずはコミットした4,000億円を確実に仕上げることをお約束します。

上方修正は、今の段階ではしていません。下期の経営環境に関わらず、4,000億円の達成と、配当の88円の必達をこの場でお約束できると思っております。今後の対応については、第3四半期以降の経営の実績を見ながら、柔軟に判断していきたいと思います。

このような中で、先に申し上げておくと、下期に対する懸念事項は何があるかというと、対外公表値の実行確度に悪影響を与える懸念事項という意味であれば、これは、コミットメント経営上はありえません。

ただ、繊維、機械、ファミリーマートは弱含みです。また、黒字会社比率では、下期の改善要因であるとは思っております。2018年、2019年と連続5000億円を達成した時から、今年度はコロナ影響もあって1年お休みだと期初に明言しましたが、早期に成長トラックに戻すべく、2021年度からの中計を考えて、資産の入れ替えやビジネスモデルの精査、「か・け・ふ」をさらに徹底していこうと考えています。

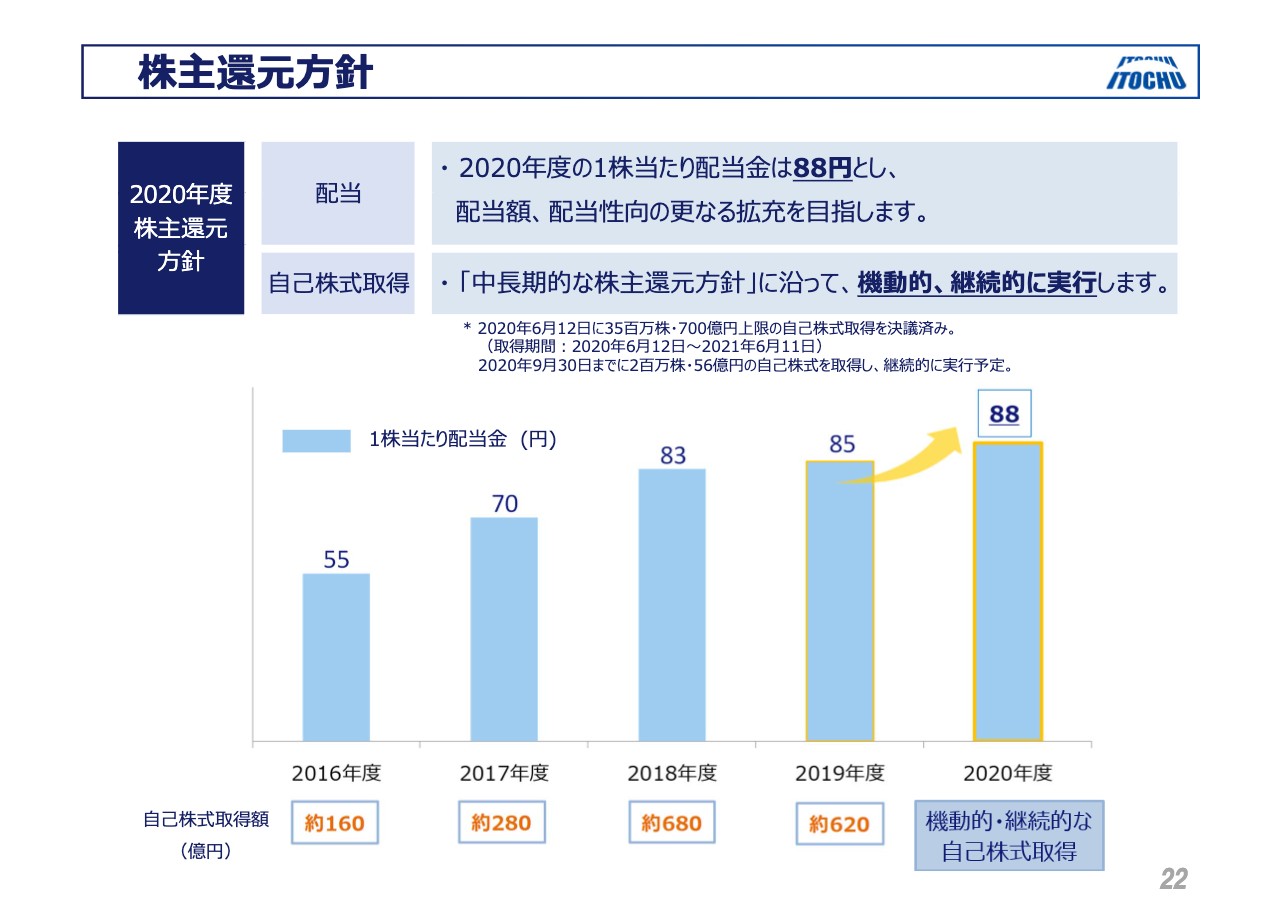

株主還元方針

株主還元について、22ページに前回と同様の表があります。(年間配当)88円というのは変わっていませんし、毎年BPSを上げるという方針も不変です。今年は減益でも増配したのが、その証左です。

実質フリー・キャッシュ・フロー及びEPS

自己株買いについては、21ページに、自己株買いの数字が56億円と出ています。上期の段階で自己株買いは240万株実行しました。また10月に公表した170万株の追加購入をしています。

自己株買いに関しては、株価そのものが好調で単価が切り上がっている中で、株価のフロアを意識しながら、市場評価が低いと判断する場合には、ルールに従って機能的に着実に進捗させています。

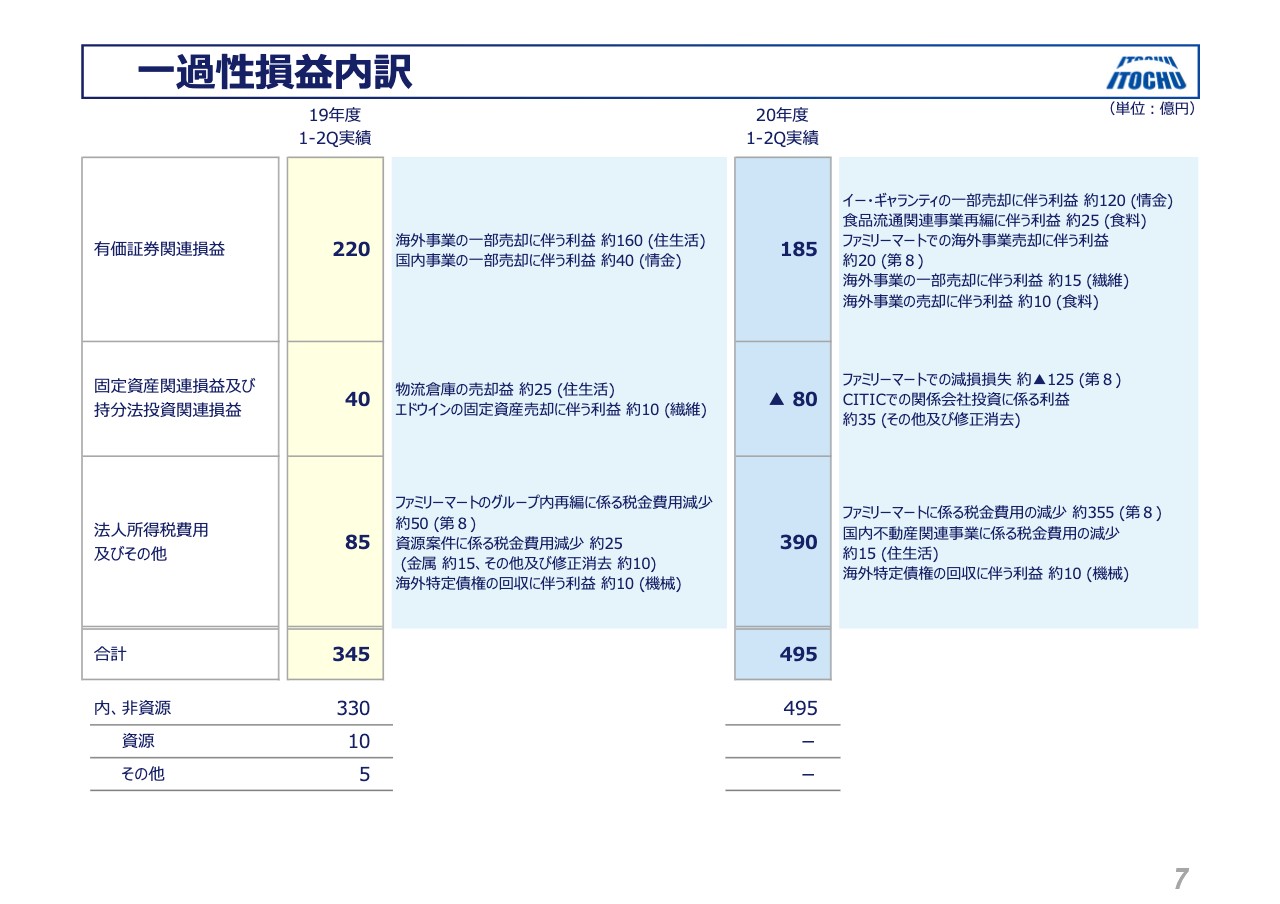

一過性損益内訳

次に、一過性損益について補足説明します。一過性が大きく見えますが、第1四半期の一過性の利益は160億円と申し上げましたので、第2四半期での335億円と合わせて、上期で約500億円の一過性があります。

利益が出たのは結果に過ぎませんので、従来から現状に対する危機意識を経営陣として極めて高く持っている中で、ビジネスモデルを変革させるための積極的な資産入れ替えを行うということで、ファミリーマートの非上場化もそうですし、日伯紙パルプの売却についても、まさにそういう観点から行っています。

今回、大きなプラスの部分というのは、ファミリーマートの税金費用の減少に関わる部分で、355億円というのがここに書かれています。今回、この部分が極めて大きく出ています。

カンパニー別だと、繊維が海外事業の一部の売却を行って15億円の利益が出ています。機械も特定債権の回収があったということで10億円がプラスで出たり、食料も国内の食品流通の再編を行った結果25億円、アメリカでの穀物関連事業の売却を行って10億円、住生活関連では、国内の不動産事業に関わる税金費用が減少して15億円、情報・金融部分では、第1四半期でご報告したイー・ギャランティの売却益が約120億円あります。

第8カンパニーでは、今申し上げたファミリーマートの繰延税金負債の取り崩しが355億円でしたが、一方でファミリーマート側での店舗での減損で約125億円等が入っています。

その他の修正消去の中には、CITIC側での関係会社投資として、マクドナルドに係るプラスの利益が出ていますので、ここに記載されています。

コロナインパクトのご説明をします。コロナについては、年間の計画の段階では、約400億円から500億円のインパクトを見ていると申し上げて、第1四半期が終わった時点での実績は、コロナのインパクトが約200億円ほどでした。

この際に、年間の見通しインパクトについて、第1四半期前の段階では、ファミリーマート側がコロナのインパクトを見込んでいなかったということがあり、これを入れると年間の見通しを約600億円に増加させた見方をすると申し上げました。

上期を締めて、今はだいたい400億円のコロナのインパクトがあったと思っています。機械分野、第8分野で100億円を超えるインパクトがあったと見ています。その次に大きなものが繊維です。また、CITIC bankで貸倒引当金の積み増し等があった部分のマイナスを見ております。

住生活、食料も、それぞれのマイナスがありますが、上期については、国内・北米を中心に、自動車や建設、産業機械分野へのインパクトが大きくあったということと、都市部を中心にした外出自粛によるコンビニの収益減があったということ。そして、店舗休業による国内のアパレル関連事業の消費の低迷、あるいは在庫が増えたということで、これは赤字会社にも関わってきます。繊維事業は大きな数で赤字会社が残っています。

そして、コンビニや外食関連の卸事業を行っている、食料分野の事業会社に対するインパクト、また、私どもはイギリスでタイヤ事業を行っていますが、ロックダウンによって、上期においてはマイナスの影響が出ています。このタイミングで反転はしてきていますが、タイヤ需要に対する影響がありました。さらに、自動車の販売が低迷したということで、鉄鋼需要も落ちています。

年間に関しては、分野別ではコロナ影響というのは差が出てくると思われますが、全体としては上期ほどの大きな影響を受けずに、年間で600億円程度の見通しは変わらないと思っております。

懸念する対象しては、ファミリーマートでの影響の拡大とその長期化、また、国内外のアパレル事業の需要の低迷や、在庫が増える、来期の商品発注が減るという問題、そして自動車分野、航空機関連事業で、影響の長期化や悪化が懸念されます。

我々のコロナのインパクトは、地域別で見ると国内が約7割程度と見ています。

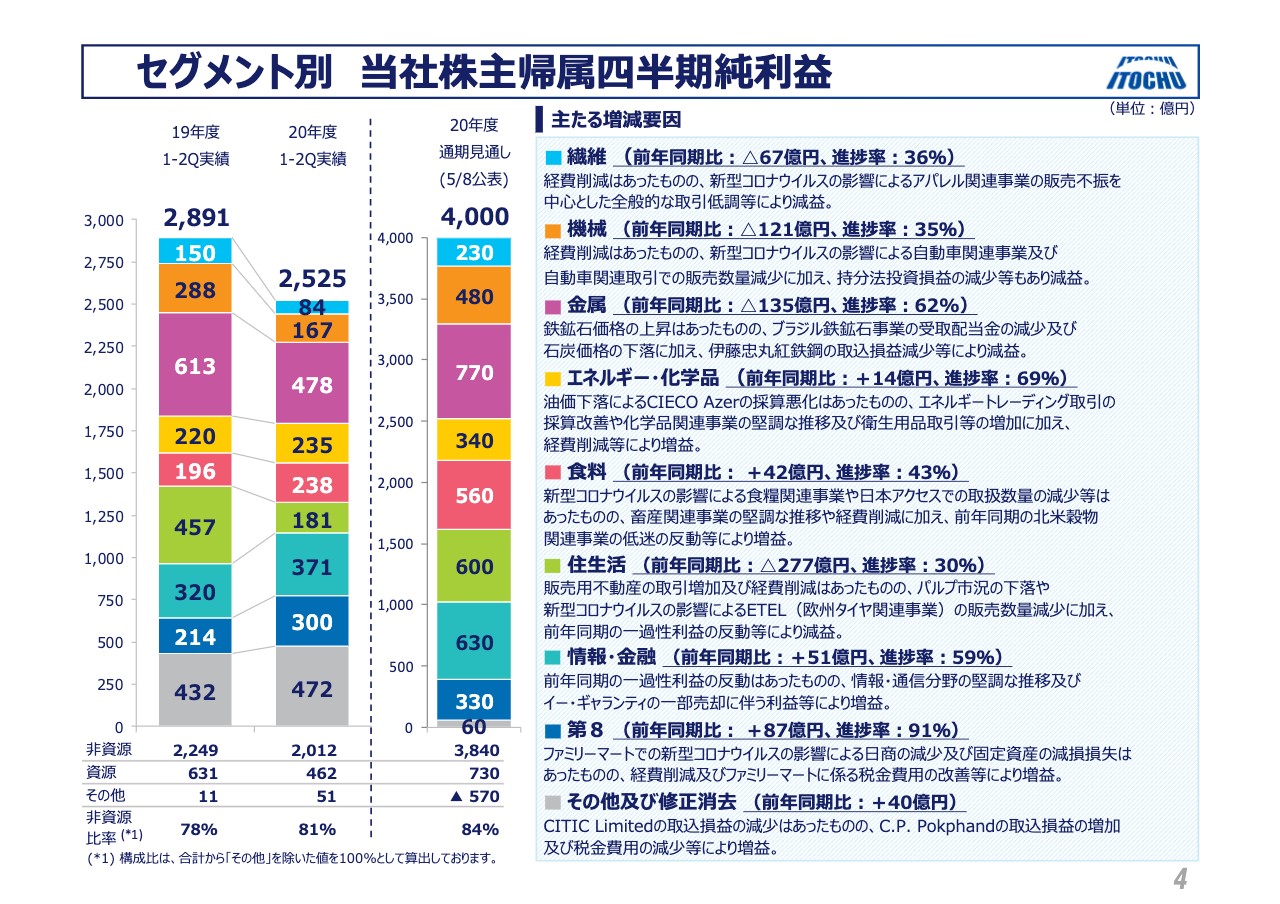

セグメント別 当社株主帰属四半期純利益

最後に、簡単にカンパニー別についてのコメントをしておきます。前年対比では4ページ、個別のセグメント情報では10ページから19ページに書いていますので、ご参照ください。

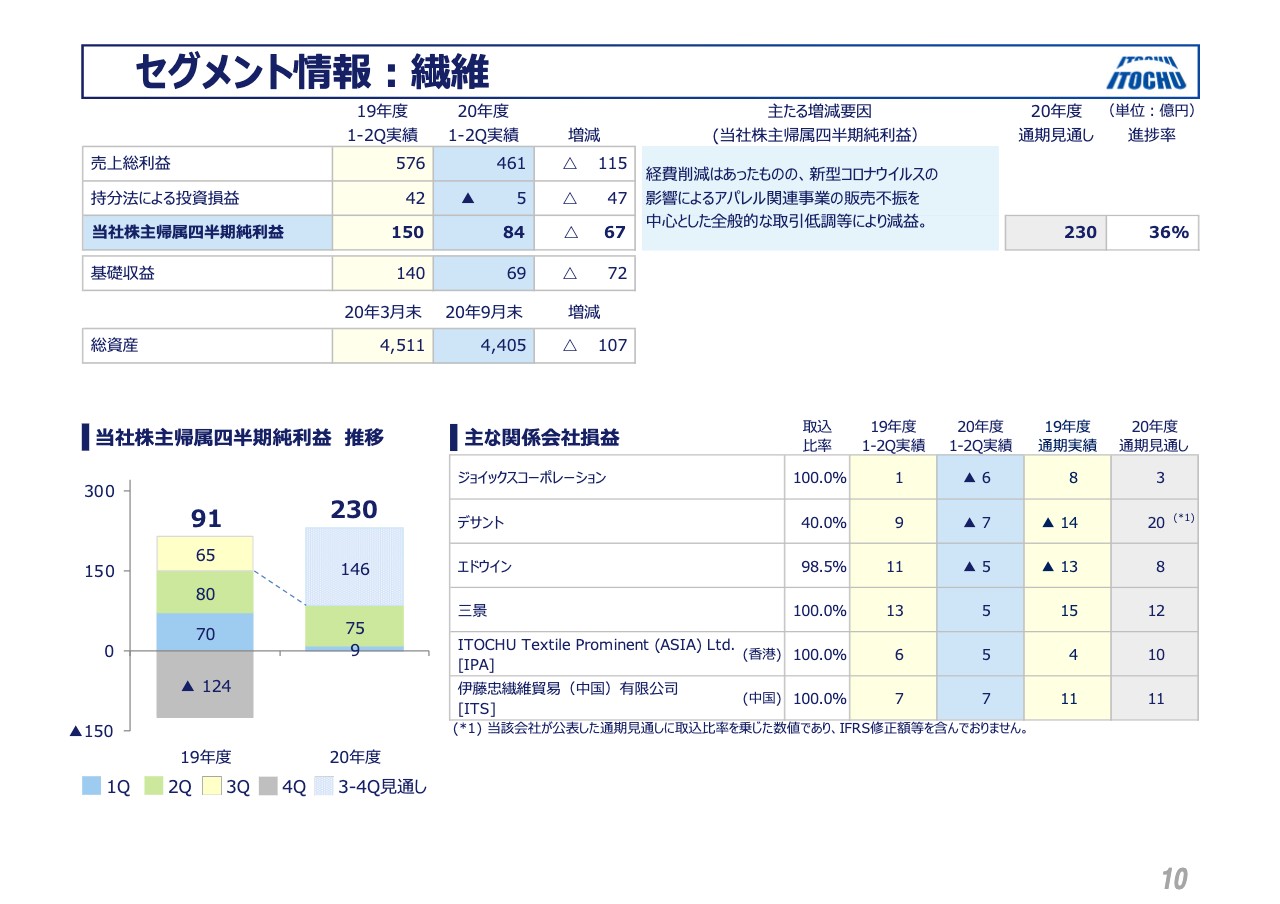

セグメント情報:繊維

繊維は、前年比で67億円マイナスの84億円となりました。赤字会社が極めて大きいというのは懸念事項です。経費削減に加えて、助成金を受け取ったり、新型コロナウイルスによる軽減がありましたが、アパレル関連の販売不振というのは、極めて大きなインパクトを受けており、全般的に取引は低調でした。

伊藤忠モードパルやコンバース、香港にあるITSといった一部の事業会社は、予算比で好調ではありますが、その他のアパレル中心の事業会社が苦戦しています。

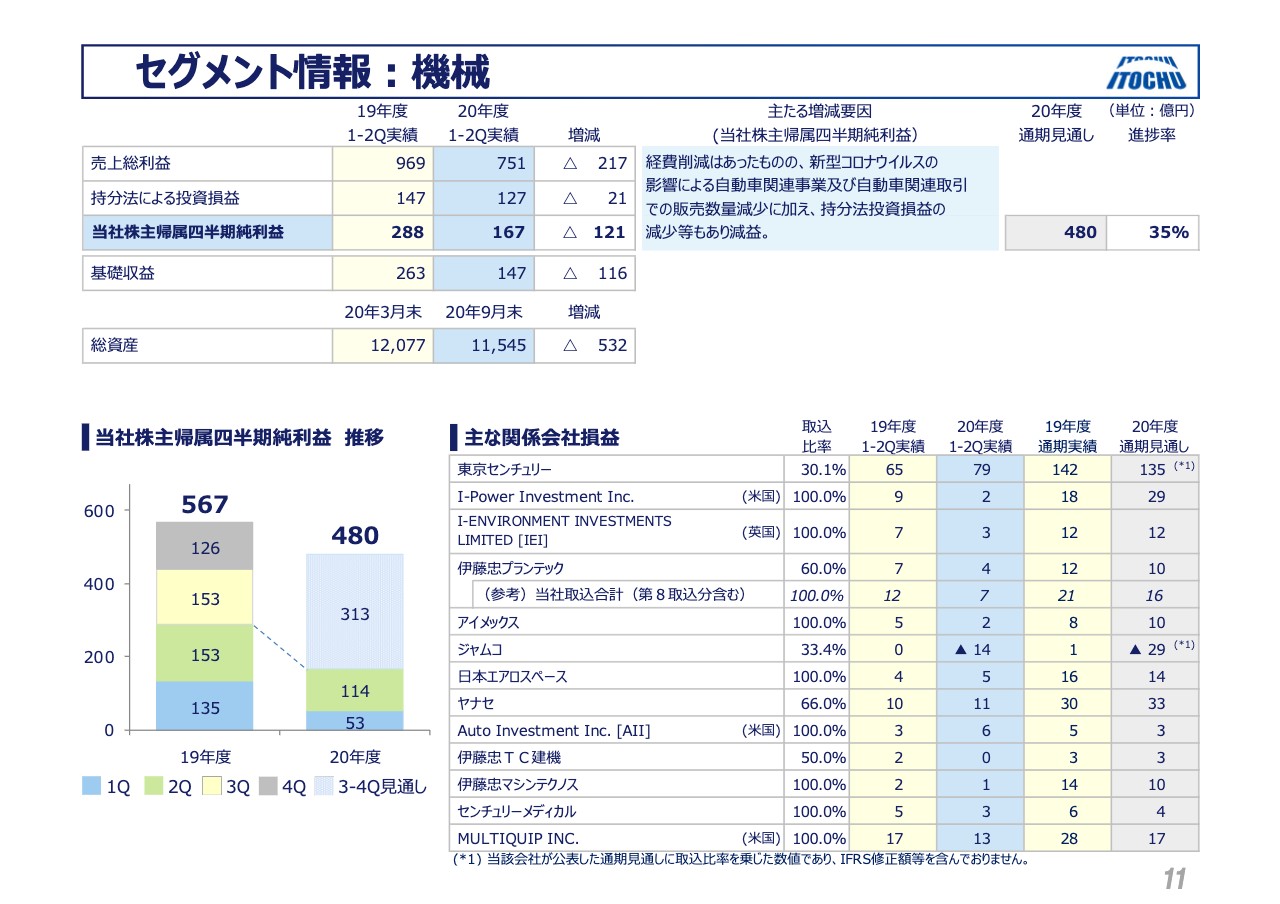

セグメント情報:機械

機械分野は、移動手段を持っている自動車・航空機がこのような環境下で極めて大きなダメージを受けているということで、前年同期比で121億円マイナスの167億円です。さらに自動車メーカーの輸出台数が減ったりということもあり、この分野も年度の見通しに関しては弱含みです。

もちろん足元では、ヤナセが9月、10月好調で業績が戻ってきていることや、自動車のトレードを中心に、穏やかに回復傾向にはありますが、やはり今年度は厳しい環境にあるというのが実感です。

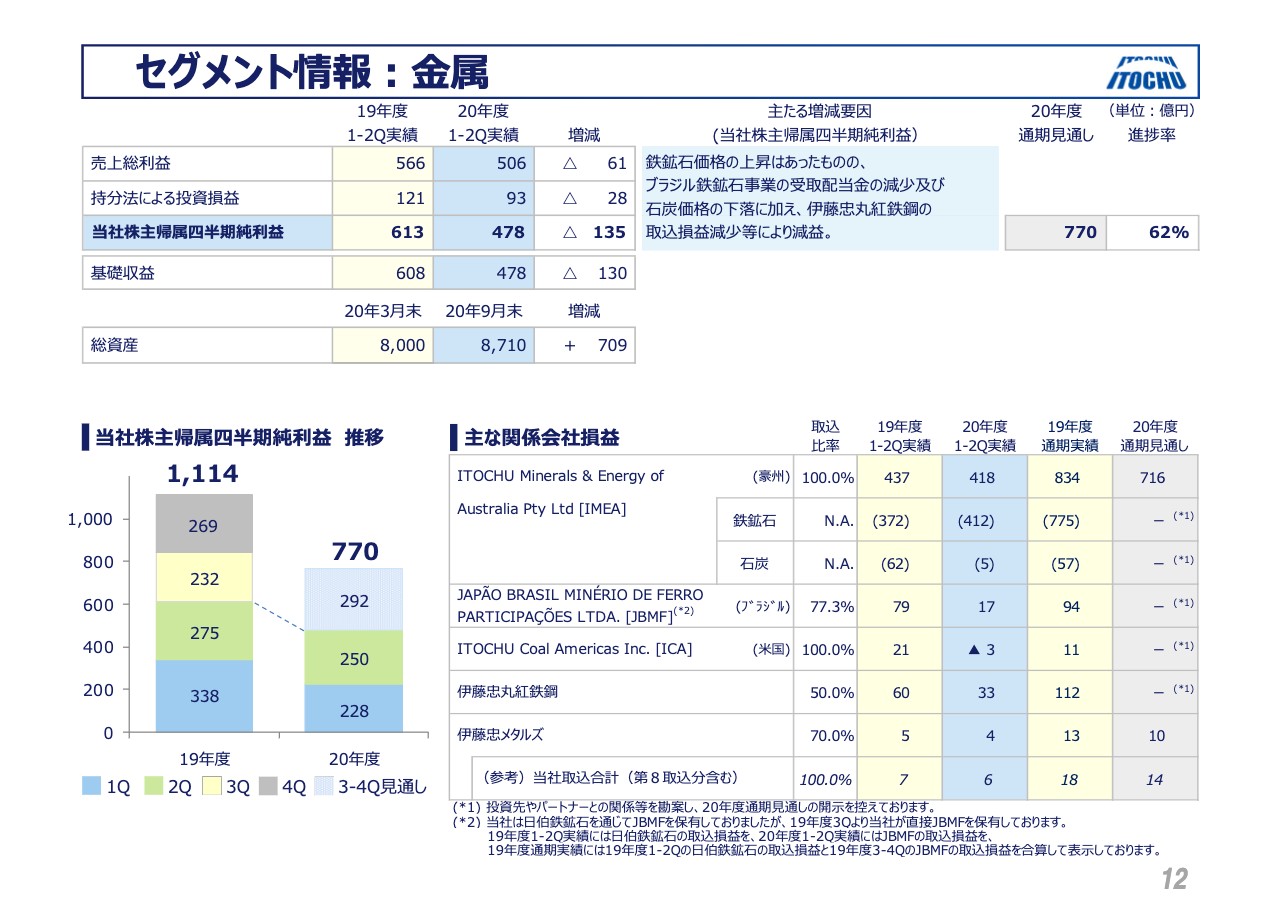

セグメント情報:金属

金属分野は、鉄鉱石の価格が好調でしたが、前年対比で見ますと、主要な事業会社はオーストラリアのIMEA等やコロンビアの会社も軒並み前年比マイナスです。

このような中ではありますが、予算進捗率が62パーセントということで、鉄鉱石の価格は現状高止まりしています。中国のディマンドが強いということで、このディマンドが引っ張っていますが、これが徐々に落ち着いてくるだろうという部分と、ヴァーレ社の増産が始まってくるだろうという観点から、中長期的には価格が下がっていくと思います。ただ、まだ高止まりの可能性があるということで、この分野は鉄鉱石によって強含みと考えています。

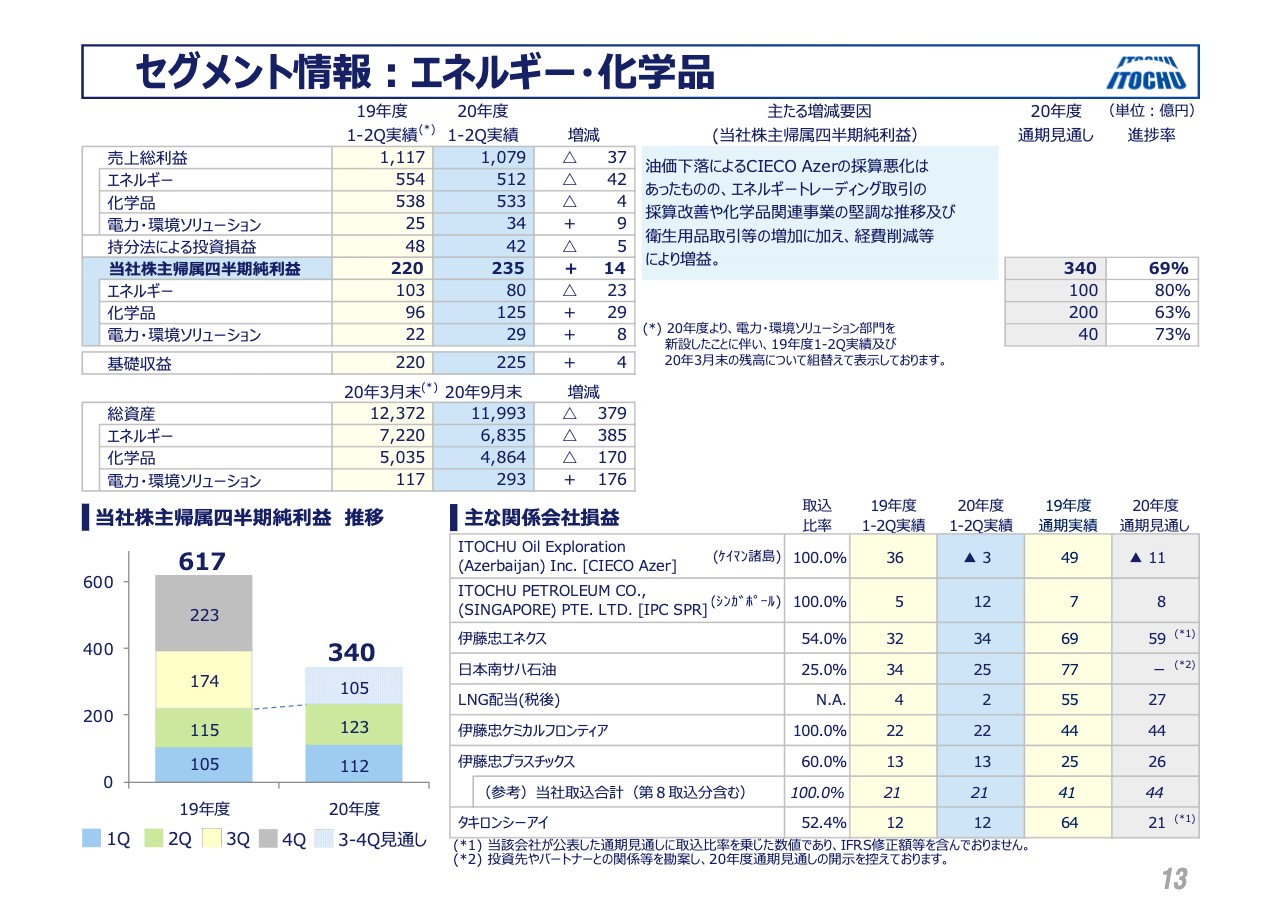

セグメント情報:エネルギー・化学品

エネルギー・化学品は235億円で、前年同期比で14億円のプラスでした。このセクターが、実は一番力強いのかなと思っています。

エネルギー部門は、前年と比較しますと23億円マイナスの80億円ですが、これはアゼルバイジャンの船積みが増加したりしたためで、エネルギートレードは好調でした。前年と比べると、油価の下落の減少が大きく、マイナスインパクトを持っておりますが、徐々に回復してきているなという感じです。

その中で、化学品部門がやはり力強く、特に中国・アジア・国内の合成樹脂関連のビジネスが好調です。そして、電力・環境ソリューション部門が今年度から新たに設立されまして、巣ごもり需要を捉えたエネルギートレードなどが貢献しています。

好調な事業会社としては、シンガポールのIPCや、上海やシンガポールにある合資のトレーディング会社、ポリエステルやプラスチックバッグを作っている日本サニパックなどは、前年と比べても好調ですし、予算比でもエネルギー関連の事業会社が、いくつも予算よりも好調な数字を出しているということで、ここは強含みです。

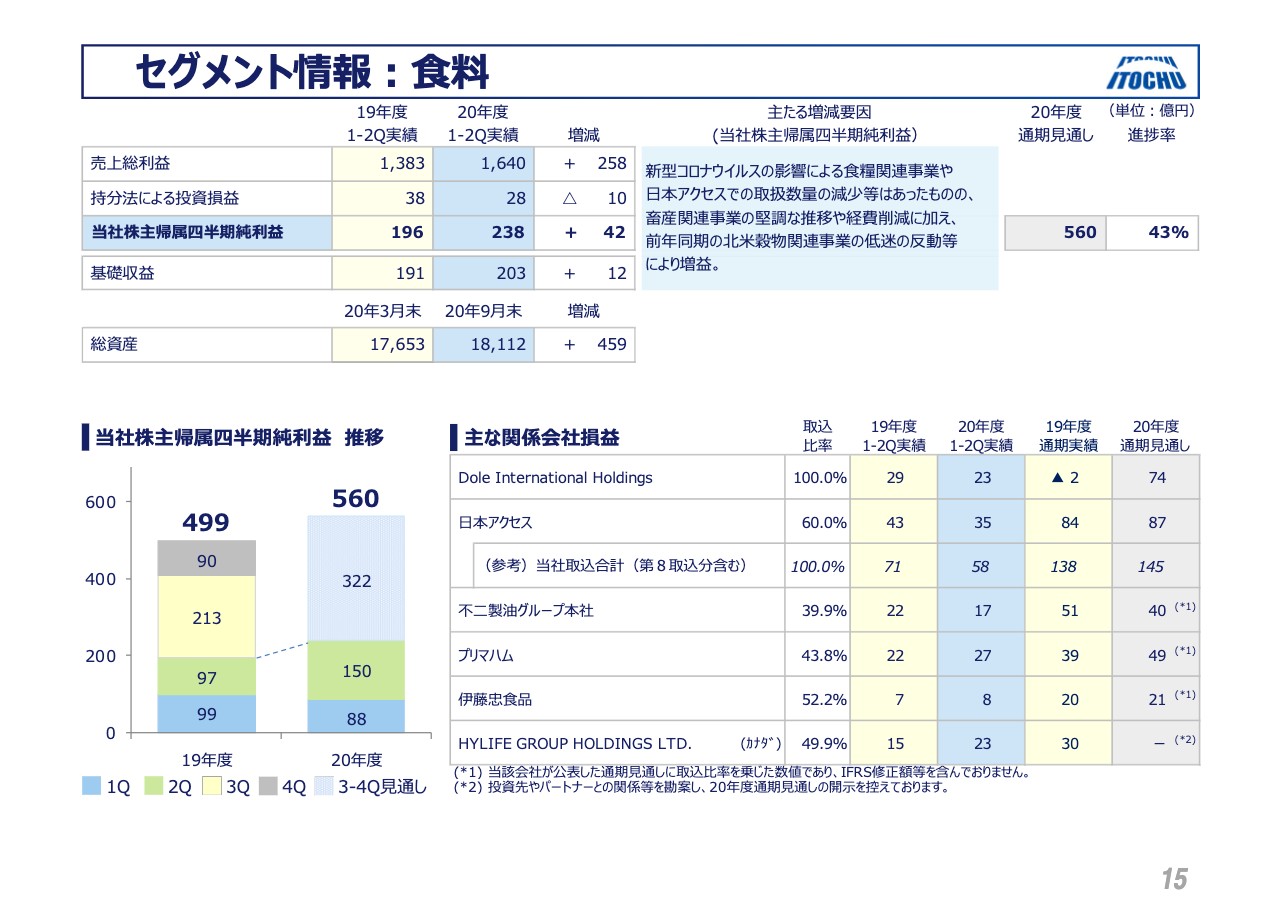

セグメント情報:食料

食料については、前年対比で42億円を上回る238億円でした。資産入れ替えに伴う一過性の利益もありましたが、HYLIFEやプリマハムという畜産分野をうまく取り込んで好調です。

Doleに関しては、予算対比ではプラスになっています。特にアメリカを中心に、巣ごもり需要を捉えたパッケージフード、フルーツボウルを含めたものが好調でしたが、寒気の影響で、フィリピンの方のバナナ、パインの生産や価格が極めて軟調であったということで、合わせて前年よりは若干減っており、予算よりは進んでいるということで、上期の実績は23億円でした。

年度末に向けて、コスト削減等も踏まえて期初予算の74億円の達成はできるだろうと思っています。

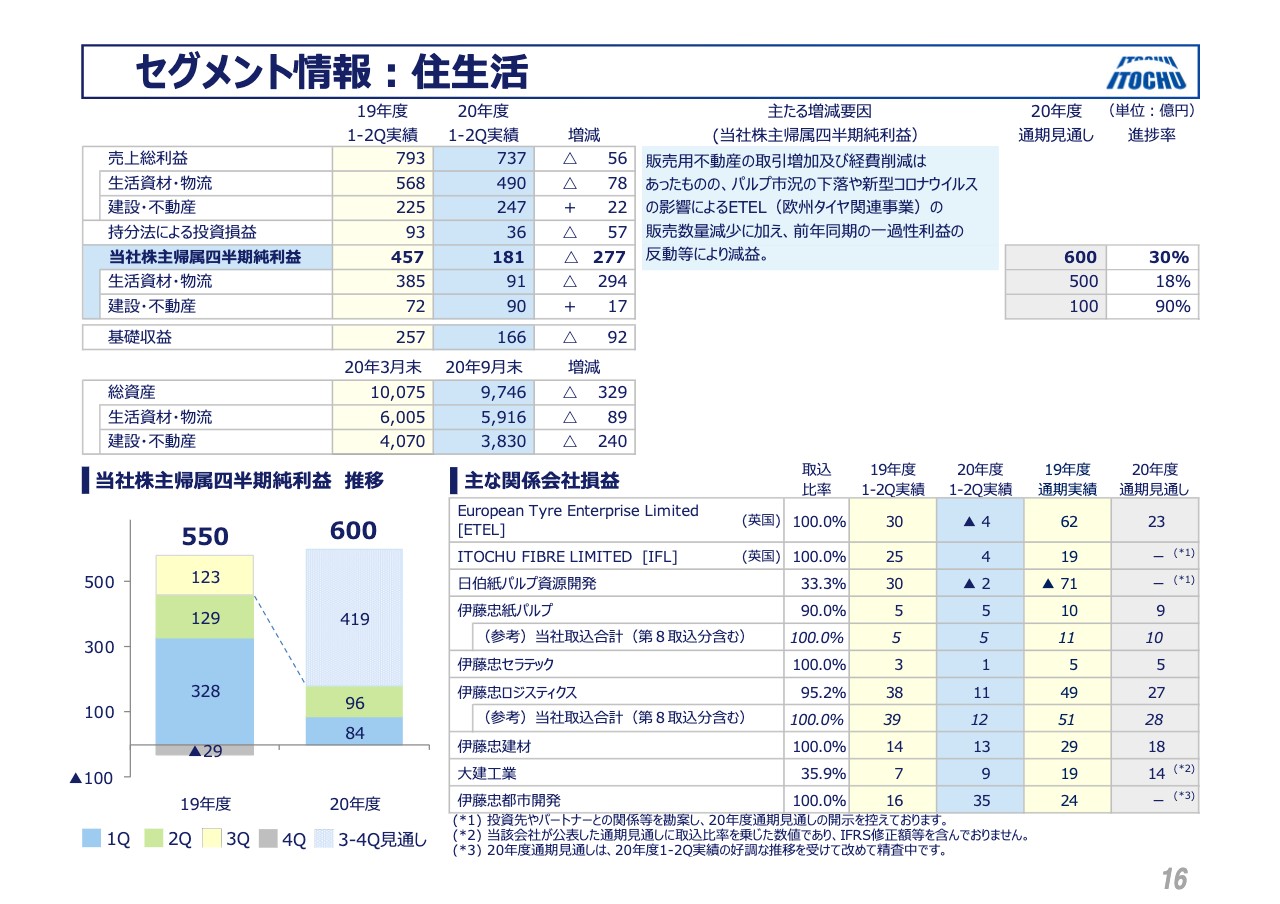

セグメント情報:住生活

次に、住生活分野です。この分野が、極めてマイナスが大きく、懸念されるように見えますが、年末に向けて対外公表中は達成できるであろうという見通しを持っています。

まず、昨年対比で277億円のマイナスの181億円となりましたが、昨年度はこのタイミングで北米の建築、住宅関連の事業の一部売却がありましたので、その反動があります。

また、すでにご案内のように、パルプ市況の落ち込みの影響を受けています。一部回復しつつはあると言いながら、ロックダウンされたということで、クイックヒットを要するETELの事業収益が大きく落ち込み、マイナスになっています。

その中で、好調分野としては、コロナの巣ごもりで「Do It Yourself」の建築需要が極めて高く、北米の建材事業ではMASTER-HALCOやAltaなどの分野のビジネスが好調です。

年間では、このような環境で、進捗率も低い中で大丈夫かということなのですが、日伯紙パルプの売却益がこの中に入って来る予定ですし、堅調な北米建材事業、物流事業などを追い込んで、600億円は達成できるだろうというのが現状の見通しです。

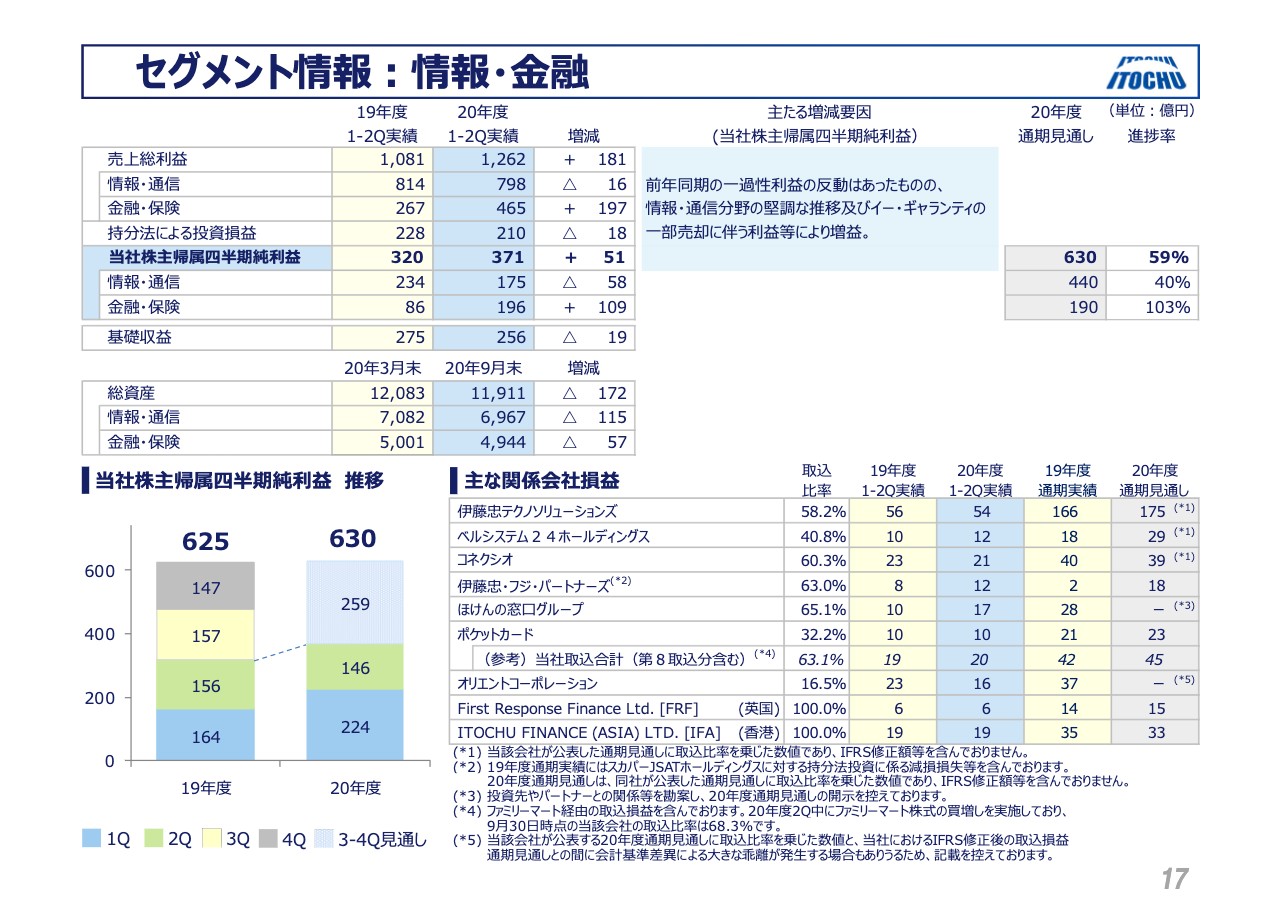

セグメント情報:情報・金融

情報・金融分野も強含みのセグメントで、年間見通しにポジティブだと思っています。371億円で、前年対比でプラス51億円です。もちろんこの前年対比の部分は、第1四半期にイー・ギャランティの一部売却があった特殊な利益はありますが、情報・通信分野は今後の間違いない成長分野であって、CTC、コネクシオ、ベルシステム24を含んだ我々の主要事業会社は底堅く需要を捉えています。

また、こういう環境の中で、金融・保険分野も、国内外のリテール事業もおおむね堅調に推移しています。今後に関しても、情報産業分野については5GやDX、デジタルシフト関連で、新たな需要の取り込みができるでしょうし、通信関連分野は新政権の目玉ということもあり、ビジネスチャンスは数多く出てくるであろうと思います。

金融・保健分野に関しても、このような環境下で、キャッシュレスの進展や決済手段の多様化は保険についても同様のことが考えられるということで、この分野に対する期待度は高いと思っています。したがって、年間の見通しよりも、プラスアルファが出てくるのだろうと考えています。

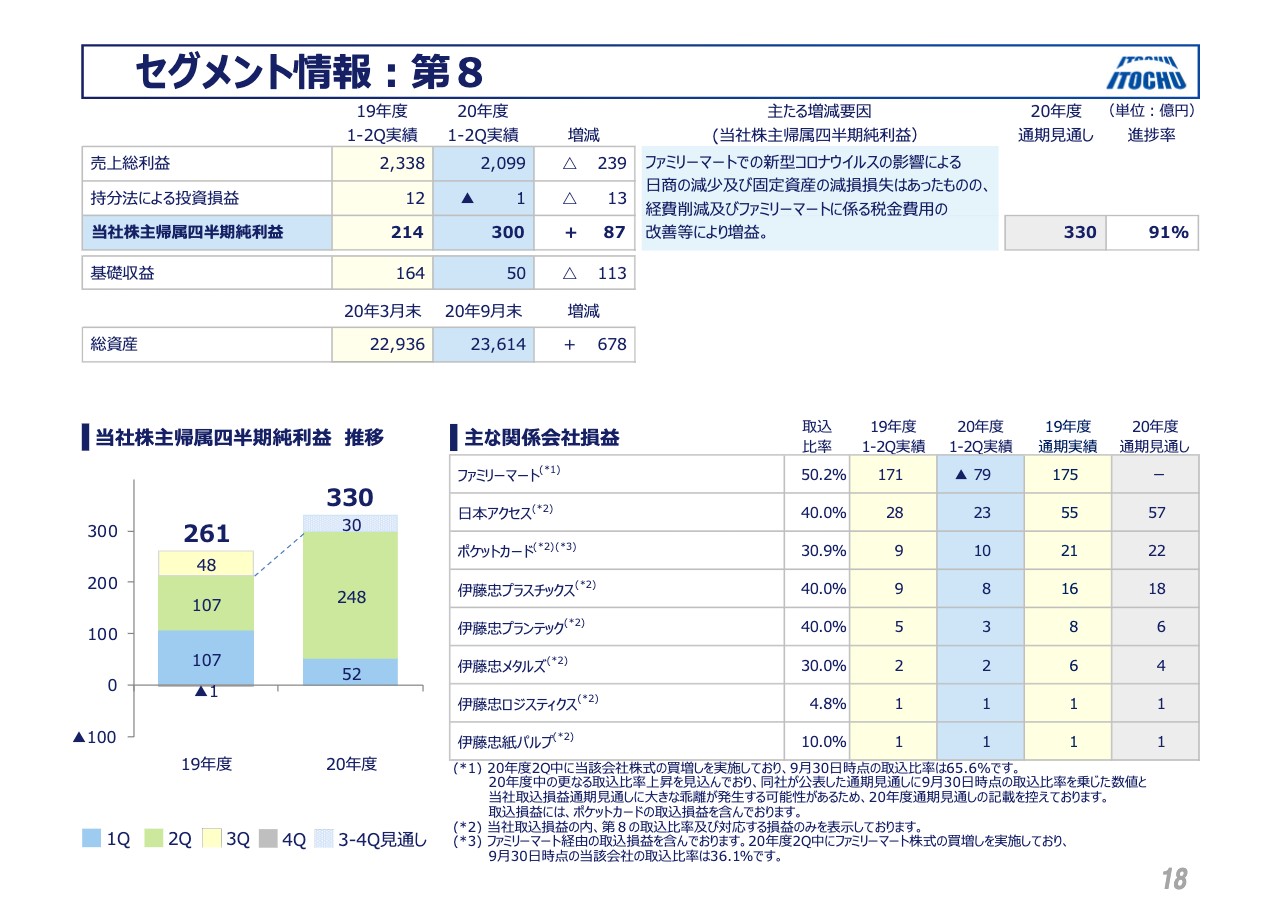

セグメント情報:第8

第8カンパニーは、言わずもがなですが、ファミリーマートの日商が極めて落ち込んでいました。追加の減損があったということもあり、大きなマイナスで、取り込み自体はマイナスでしたが、先ほど申し上げた、我々の持っている繰延税金負債の取り崩しによって、前年対比でプラス87億円の300億円となっています。

しかしながら、このセグメントはこれから非上場化をしていくわけですが、コロナのインパクトを含めて、まだ懸念材料をたくさん持っているセグメントですので、通期の計画の達成に向けてはチャレンジングだなと考えています。

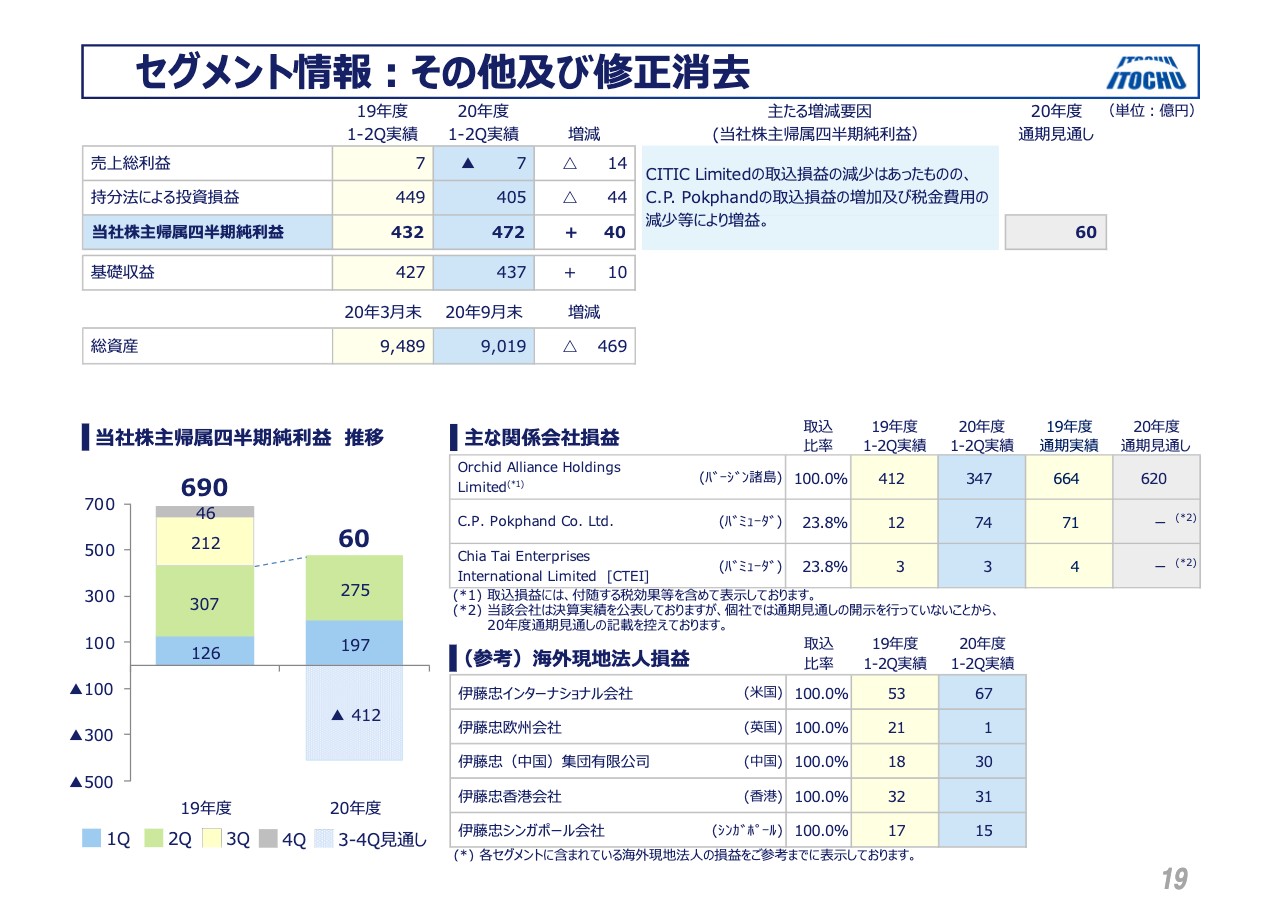

セグメント情報:その他及び修正消去

最後に、その他にCITICとCPが入っています。CITICに関しては、上期の実績は取り込みで347億円、前年同期比で65億円のマイナスということで、CITIC bankの貸倒引当金が増えたり、資源ビジネスセクター、プロジェクトセクターのマイナスを取り込んだかたちでマイナスになっています。ただ、年間の私どもの取り込みの予算が620億円ということで、進捗は過半を超える56パーセントです。

CPに関しては、ベトナムの豚肉事業が極めて好調であったということで、74億円という結果になりました。CP、CITIC合わせて、ほぼ前年と同じような第2四半期の結果になっています。私からのご説明は以上です。ありがとうございました。