2020年8月5日に行われた、日本郵船株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本郵船株式会社 代表取締役社長 社長執行役員 長澤仁志 氏

2021年3月期第1四半期決算説明会

長澤仁志氏:みなさま、こんにちは。日本郵船の社長の長澤です。本日は当社の2021年3月期第1四半期決算説明にご参加いただきまして、どうもありがとうございます。5月25日に2020年3月期の決算をご説明した時に、2021年度の予想について、新型コロナウイルスの影響が極めて大きいことをお伝えしましたが、その後の状況について簡単にご説明します。

この状況の中では当然ながら、グループ社員、乗組員、あるいは現場作業員等の安全確保を第一に事業を進めています。一部、現場で罹患者は出ていますが、最小限に食い止められたものと理解しています。ただし、すでにいろいろなところで課題となっている乗組員の交代については、予想以上に大きな影響が出ている状況です。こちらについては後ほどご説明します。

そして特に自動車を含む消費財の荷動きですが、期初の段階では第1四半期がどん底、第2四半期が緩やかな回復、第3四半期以降は一定レベルに回復していく予想を立てていました。こちらはほぼ予想どおりの状況で動いています。そのあたりも詳細な数字をお示ししてご説明します。

1.2021年3月期第1四半期決算概要

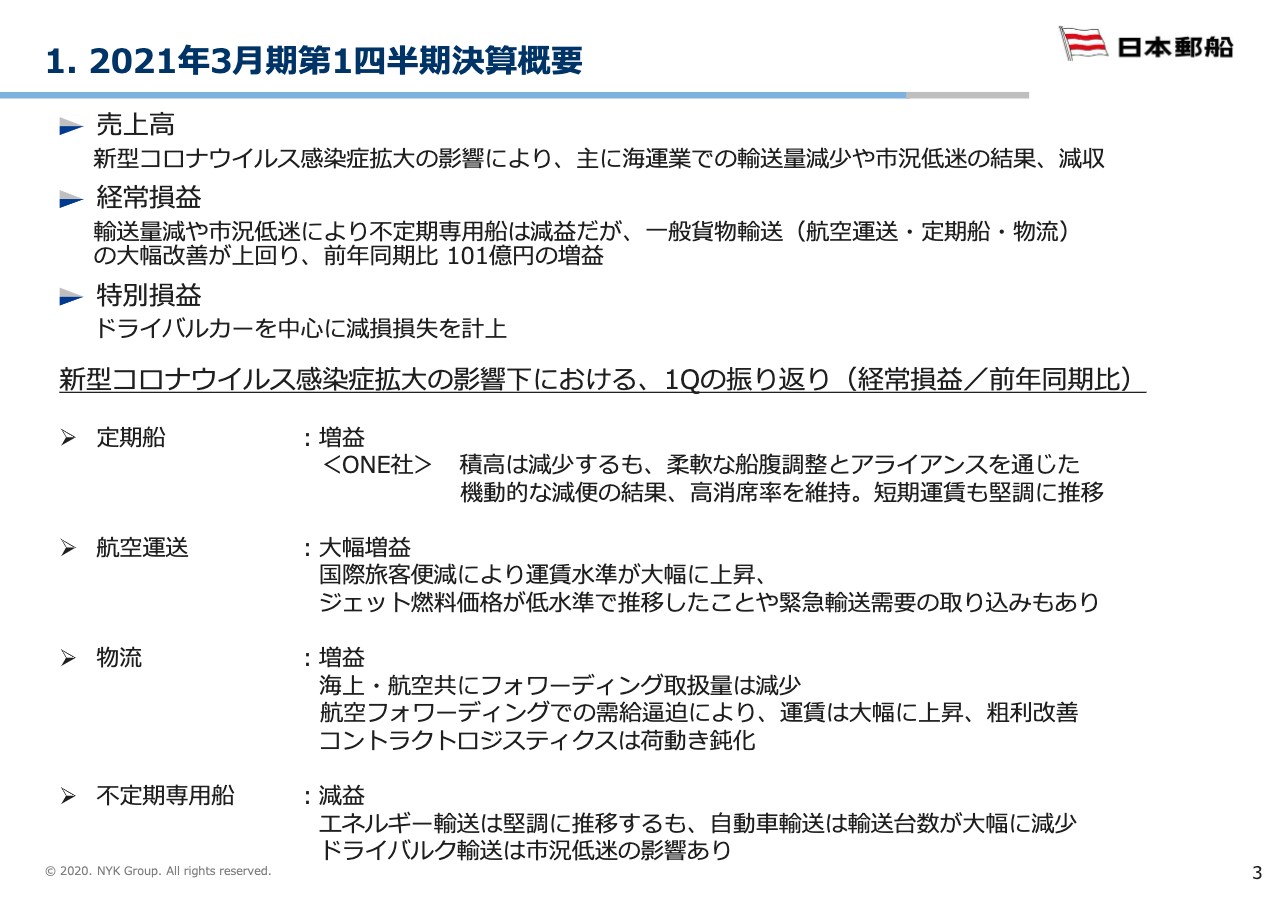

3ページは2021年3月期の四半期の決算概要です。売上高は新型コロナウイルスの影響により海運業での輸送量減少やドライバルク市況低迷の結果、減収となりました。経常損益は予定どおり不定期船は減益ですが、一般貨物輸送(航空運送・定期船・物流)の大幅な改善が上回り、前年同期比で101億円の増益となりました。特別損益はNEPという会社が現在コントロールしているハンディマックス、ハンディという小型のドライバルカーを中心に約50億円強の減損を計上しています。

新型コロナウイルス感染症拡大の影響下における第1四半期の振り返りとしては、先ほどお伝えしたように、荷動きはほぼ想定どおりです。ONEが運営しているコンテナ船事業は積高が減少し、約20パーセントの荷物が減りました。しかし、柔軟な船腹調整とアライアンスを通じた機動的な減便を行った結果、高消席率を維持し、結果として運賃も堅調に推移したため、当初想定したよりも業績が大きく改善しています。

セグメント別状況(一般貨物輸送事業)

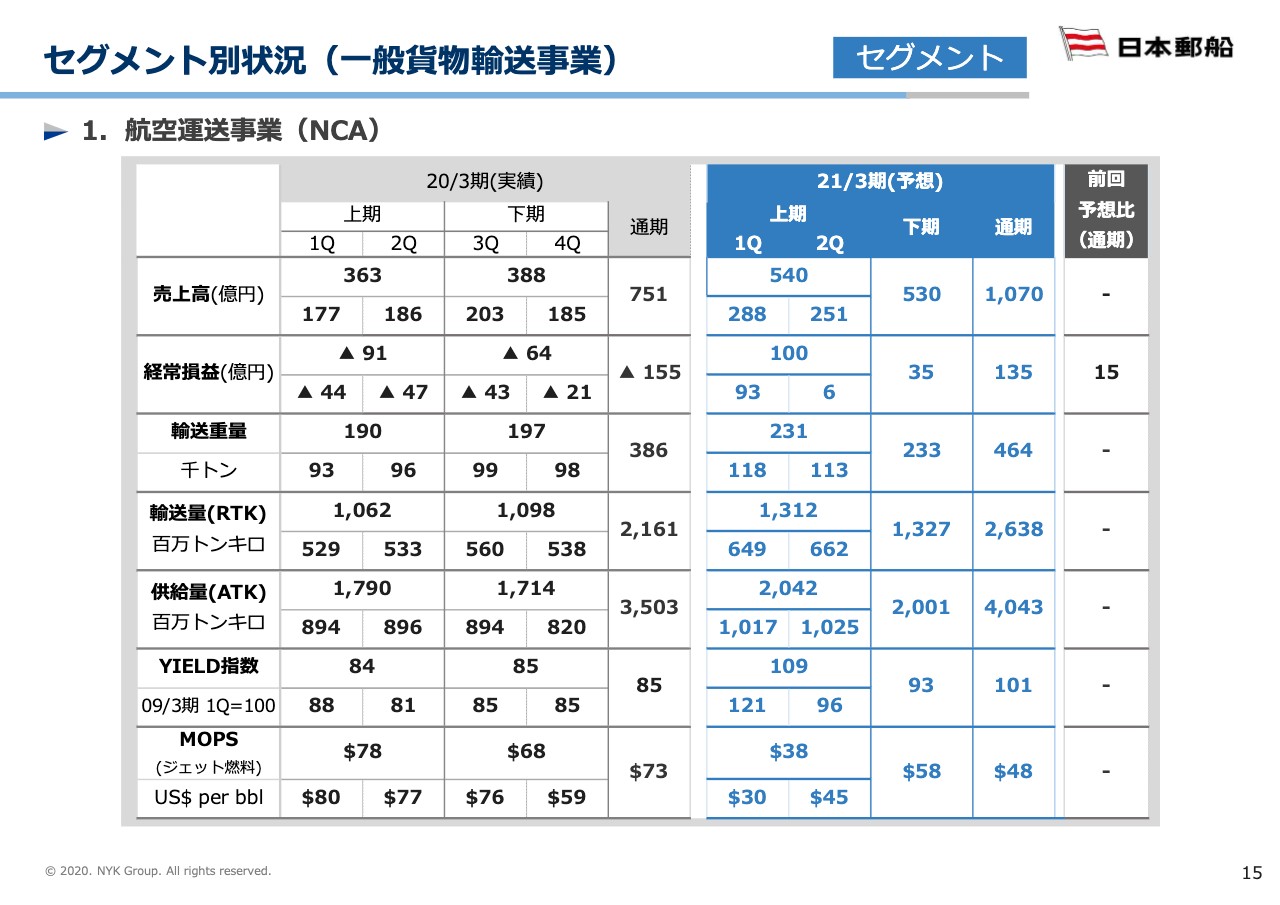

航空運送については15ページのAppendixをご覧ください。前年度の後半には、生産体制はほぼ完全に戻ってきていました。2020年3月期第3四半期、第4四半期をご覧いただくと、売上高がそれぞれ200億円前後でしたが、今期においては第1四半期で288億円となっています。

もちろん輸送量、供給量とも10パーセントほど増えてはいますが、そちらに対して売上が50パーセント弱と大幅に伸びており、3ページに記載のとおりYIELD運賃の値上げが奏功しました。こちらはご存知のとおり、旅客機がほとんど飛ばなくなり、貨物スペースが消えたことによる需給バランスの大幅な改善による運賃の上昇、それに伴う売上の上昇、それに伴う損益の改善がありましたまた、ジェット燃料は、原油価格の下落により非常に低水準で推移したことも大きな理由の1つです。

物流については後ほど16ページをご覧いただきたいのですが、取扱量は海上、航空とも新型コロナウイルスの影響により第1四半期の実績では約20パーセント減少しています。ところが先ほどのNCAのところでご説明したとおり、航空貨物運賃が大幅に上昇したことによって、フォワーディング事業の航空フォワーディングの需要は大幅に改善し、物流業も増益となっています。

不定期専用船については、ほぼ予想どおりの状況です。特に自動車については輸送量、輸送台数が大幅に減少しました。第1四半期については、積切基準で昨年比約50パーセント減少しています。

第1四半期決算(サマリー)

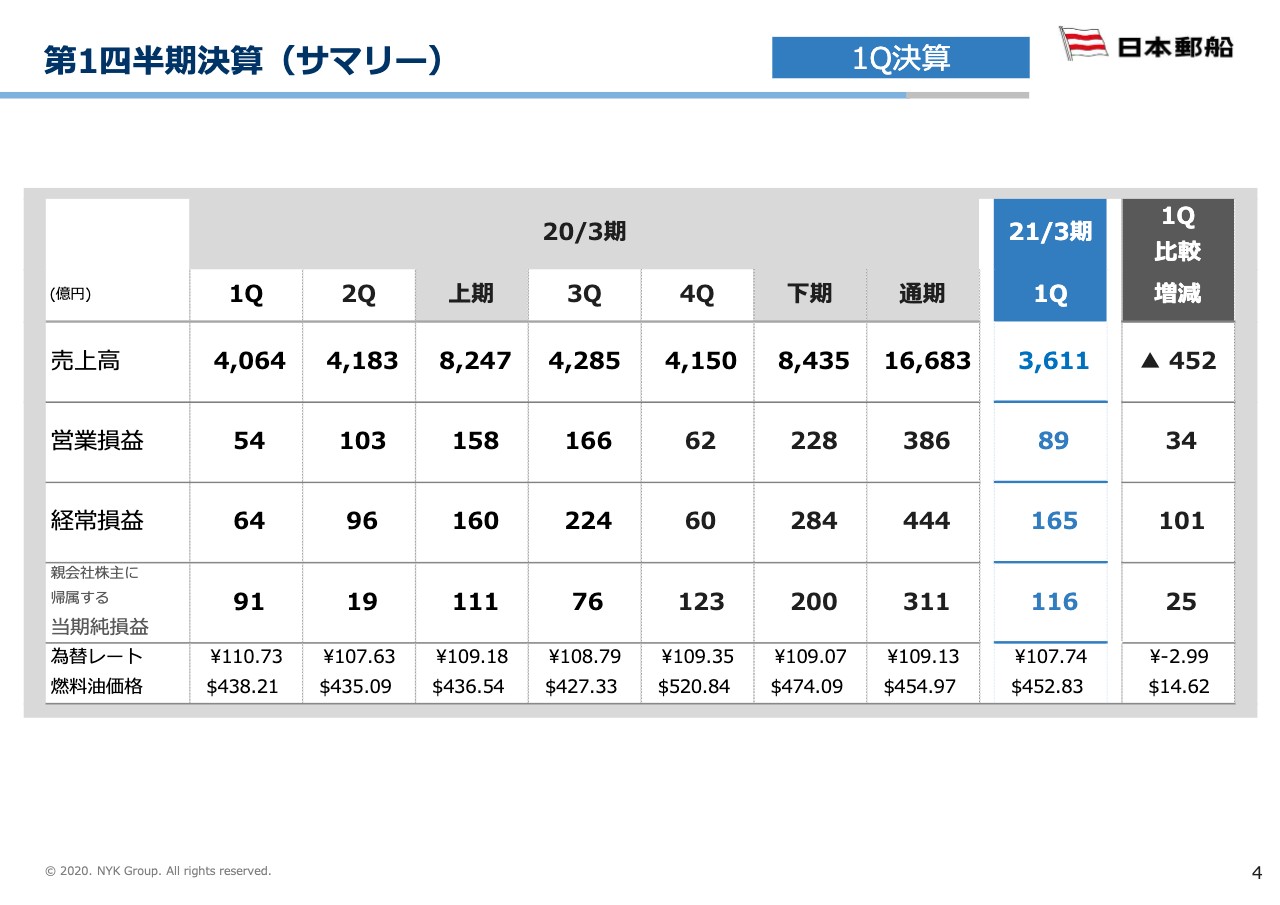

4ページはサマリーです。2021年第1四半期の売上高は3,611億円、営業損益は89億円、経常損益は165億円、当期純利益は116億円です。為替は107円74銭、燃料油価格は452ドルになっています。昨年同期で見ますと、新型コロナウイルスの影響により売上は452億円の減収となりましたが、営業損益、経常損益、当期利益とも改善しています。

前年同期比較(セグメント別)

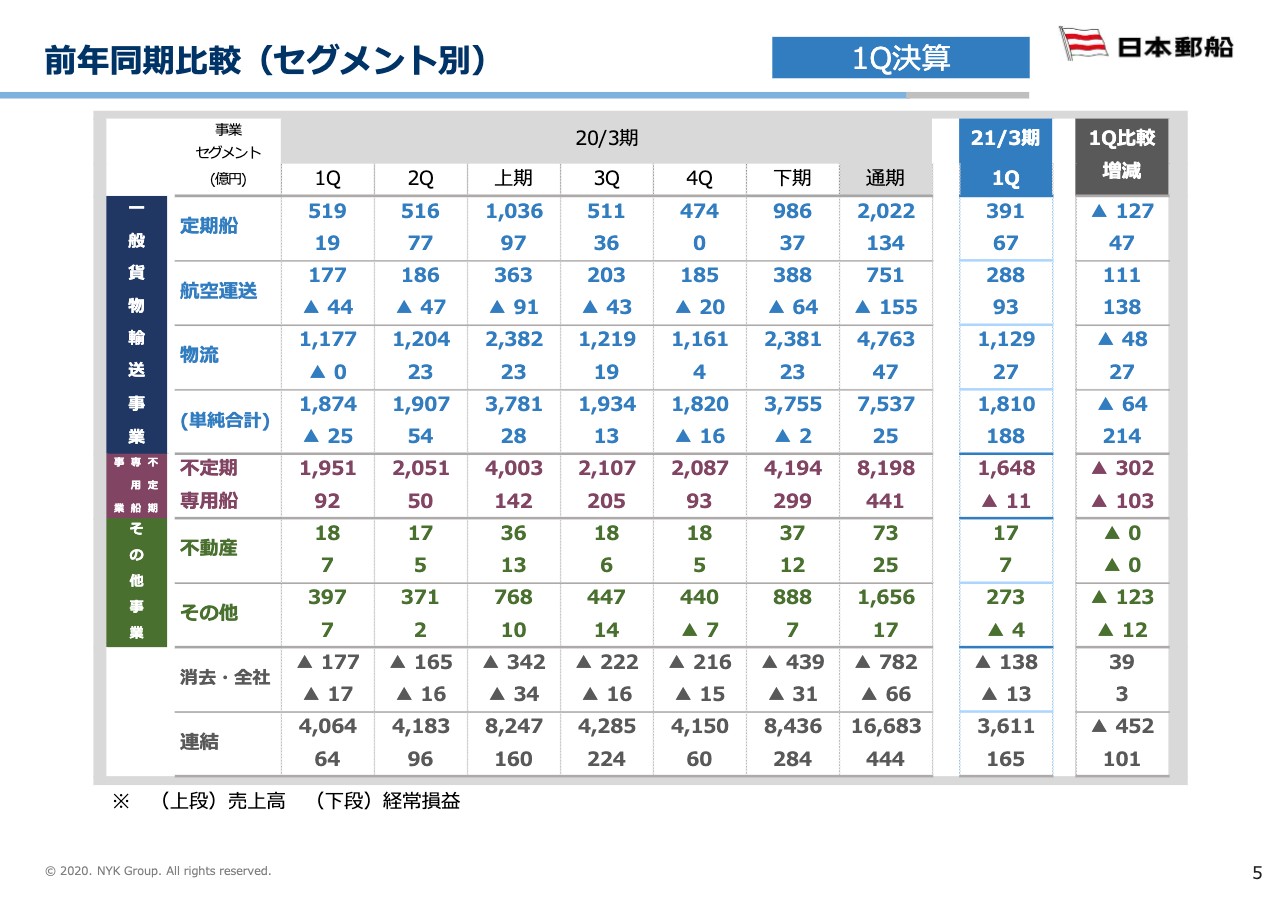

5ページはセグメント別の状況です。ご覧のとおり、一般貨物輸送事業の定期船、航空運送、物流で188億円の利益を上げています。不定期専用船は、昨年比で大幅な減益となっていますが、こちらは当初から予想していたため、ある意味で当初想定内の赤字、あるいは若干改善しているかたちです。締めて165億円、その他でマイナス4億円となっていますが、飛鳥がこの4月以降止まっているため、不稼働の部分が赤字となって出てきています。

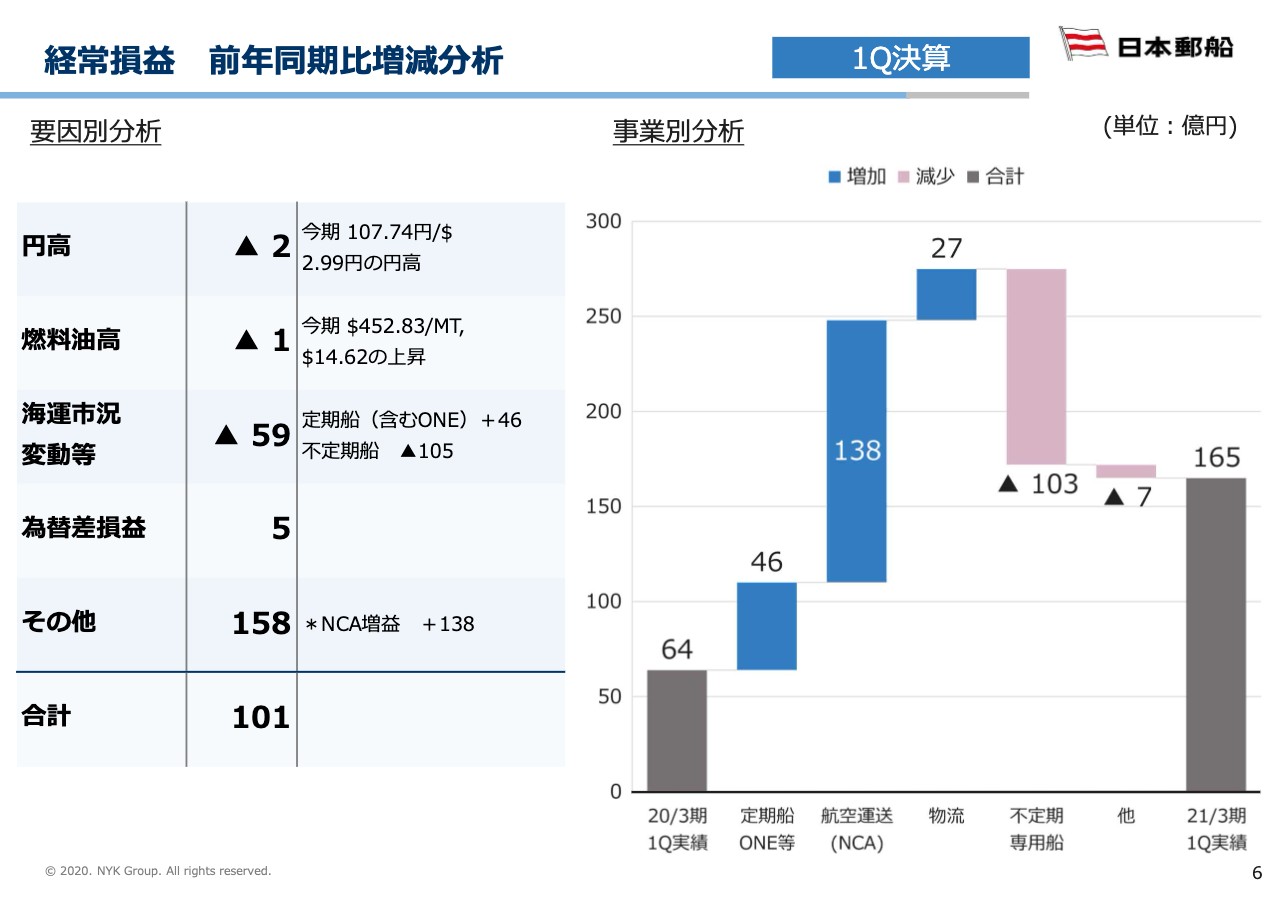

経常損益 前年同期比増減分析

6ページのウォーターフォールチャートは先ほどお伝えしたことを示しているため省略します。ただし1点だけお伝えすると、円高あるいは燃料の変化はあまりありませんでした。燃料については、前に入れている高い油がまだ残っていましたので、結果としてそれほど大きな影響はなかったと言えるのではないかと思います。

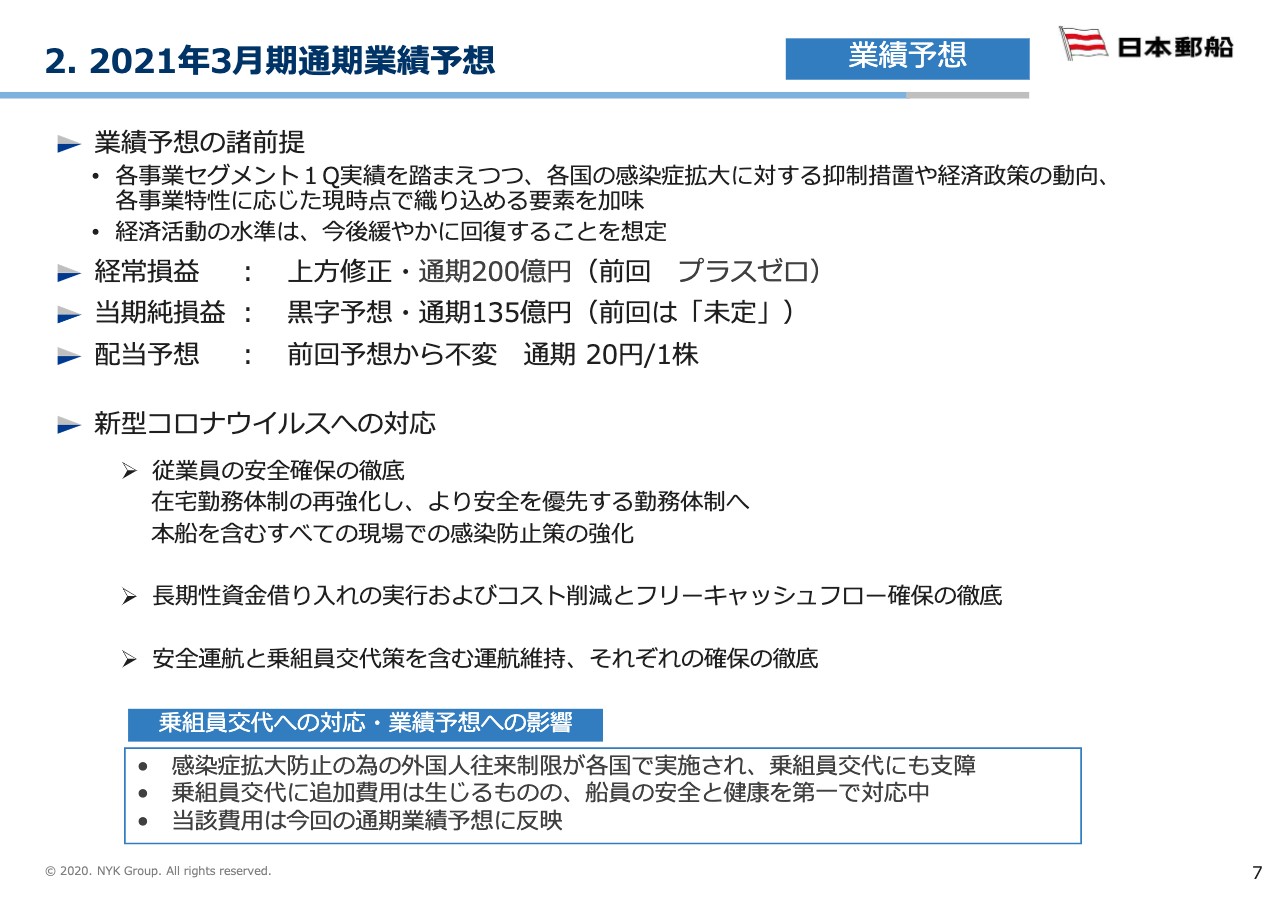

2.2021年3月期通期業績予想①

7ページは2021年3月期の通期予想です。期初では営業利益をプラス50億円、経常損益については黒字にするということで、プラスゼロというかたちで示していました。その時には当期利益についてお示ししませんでしたが、今般見直した結果、経常損益を上方修正し通期200億円、当期純利益を通期135億円で発表しています。配当については従前からご説明しているとおり、最低で20円です。ただし配当性向は25パーセントのため、135億円という前提では20円となります。

新型コロナウイルスへの対応ですが、期初にご説明したとおりです。あくまで安全第一で、資金繰りについてはすでに確保済みです。安全運航から乗組員交代等は徹底して行わなければならないと思っています。冒頭でお伝えしたとおり、特に乗組員交代については物理的、あるいは経済的に影響が出ています。それぞれの国によって許されていること、許されていないことは違いますので各船対応となっています。

コストの面では乗組員を交代させるためのデビエーションや飛行機のチャーター等々がかかりますので、第2四半期以降は約20億円のコストをエキストラで乗組員交代費用として見ています。ちなみに第1四半期には大きな影響が出ていなかったため、実績として約1億5,000万円の余分なコストがかかりました。

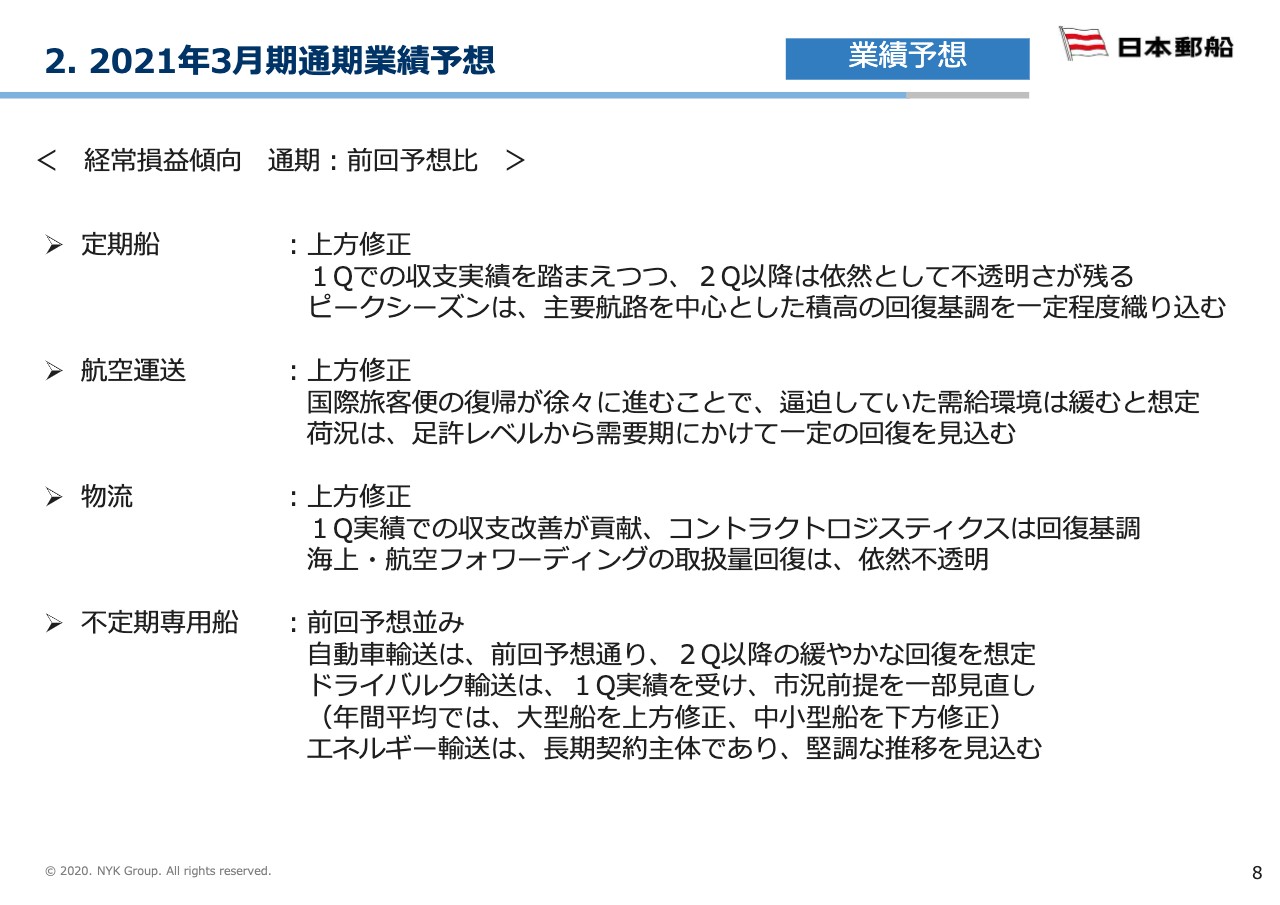

2.2021年3月期通期業績予想②

8ページです。定期船の第1四半期はけっこう好調で、上半期はよい数字が出ています。しかし下期に厳しい数字を見ているのは、新型コロナウイルスの第2波、第3波の影響、あるいは今後のニューヨークの動向の不透明さを見て、極めて保守的に予想しているためです。

航空運送については、第2四半期にはエンジンの整備等々エキストラのコストがかかったり、第1四半期で極めてよかった運賃水準も徐々に調整されつつありますので、そのような意味では第2四半期は若干中休みというかたちです。下期は特に第3四半期において改善するということで、トータルで見て上方修正しています。

物流についても航空運送と同じ理由ですが、航空フォワーディングは順調に進むと想定し、上方修正しています。不定期専用船については、期初よりほぼ想定どおりで進んでいるかたちです。

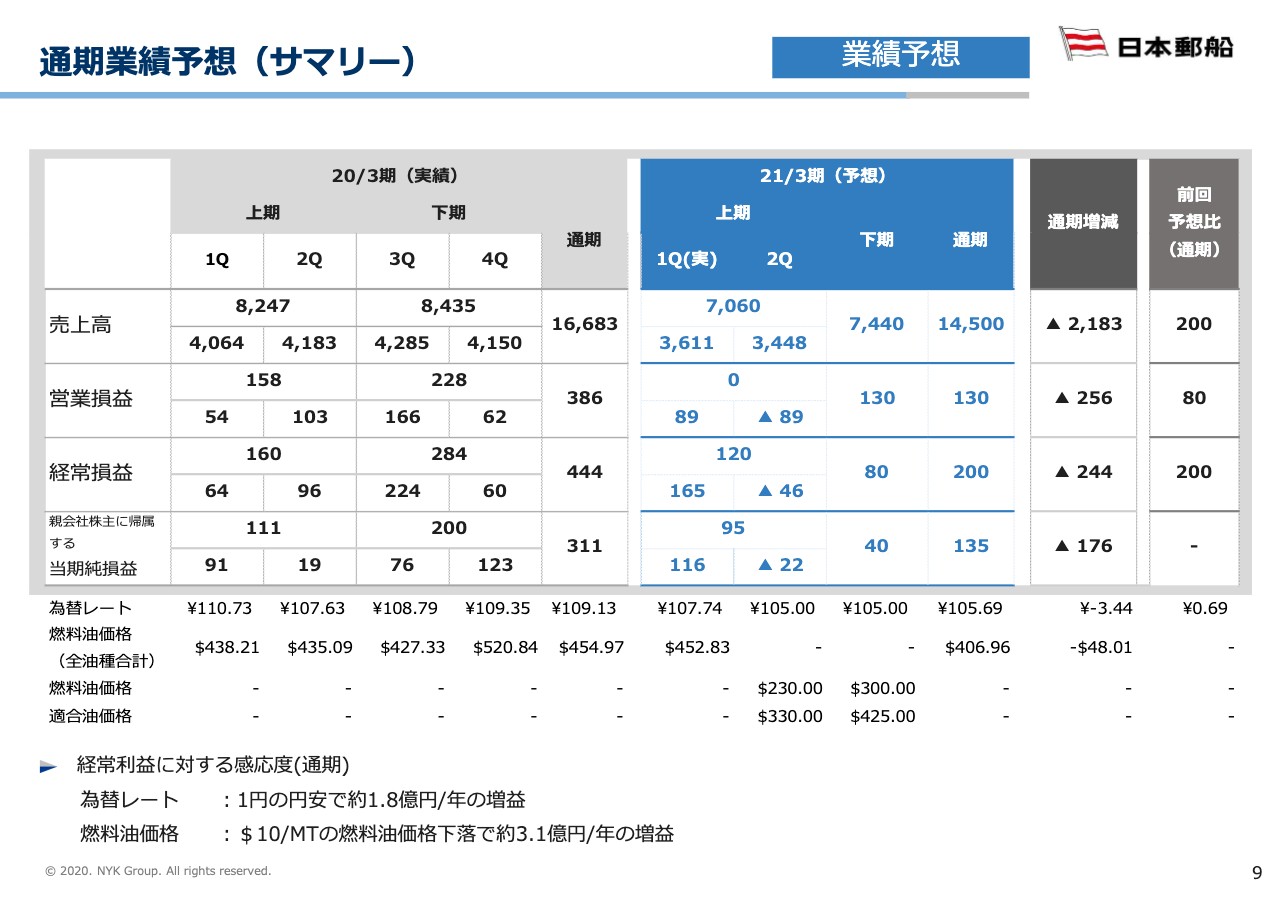

通期業績予想(サマリー)

9ページです。通期としての売上高は1兆4,500億円、営業損益は130億円、経常損益は200億円、当期利益は135億円です。新型コロナウイルスの影響もあり、前期と比べて売上で2,183億円、営業損益で256億円、経常損益で244億円、当期利益で176億円の減益となっています。

通期業績予想(セグメント別)

10ページはセグメント別になります。前期と比較していますが、定期船は下期での不調を織り込んだ上、残念ながら119億円の減益になっています。一方で、航空運送はお伝えしたとおり大幅な増益です。その他、不定期専用船は新型コロナウイルスの影響を受け、特に自動車やドライバルクのマーケットの上半期の不調で大幅な減益になっています。

前期と比べての話ですが、定期船のマイナスから不定期専用船の大幅なマイナスを航空運送が大幅な増益によって埋めた結果、200億円の経常利益となっています。

通期業績予想(セグメント別・前回今回予想比)

11ページは期初予想との予測の差です。期初予想は、先ほどお伝えしたとおり通年1本でセグメント別で開示していますが、定期船で120億円の改善、航空運送で15億円、物流で35億円となり、一般貨物輸送で170億円の改善になっています。不定期専用船は5億円の改善ですが、ほぼ予想どおり推移していくのではないかと予想しています。

ただし、その他で下期ゼロとなっていますが、こちらはあるタイミングで飛鳥の再稼働、再航開始を織り込んでいますので、仮に飛鳥が今と同じような状況で不稼働となれば、若干のマイナスは避けられないと考えています。それほど大きな影響額ではないと思いますので、通期200億円は十分達成可能な数字と考えています。

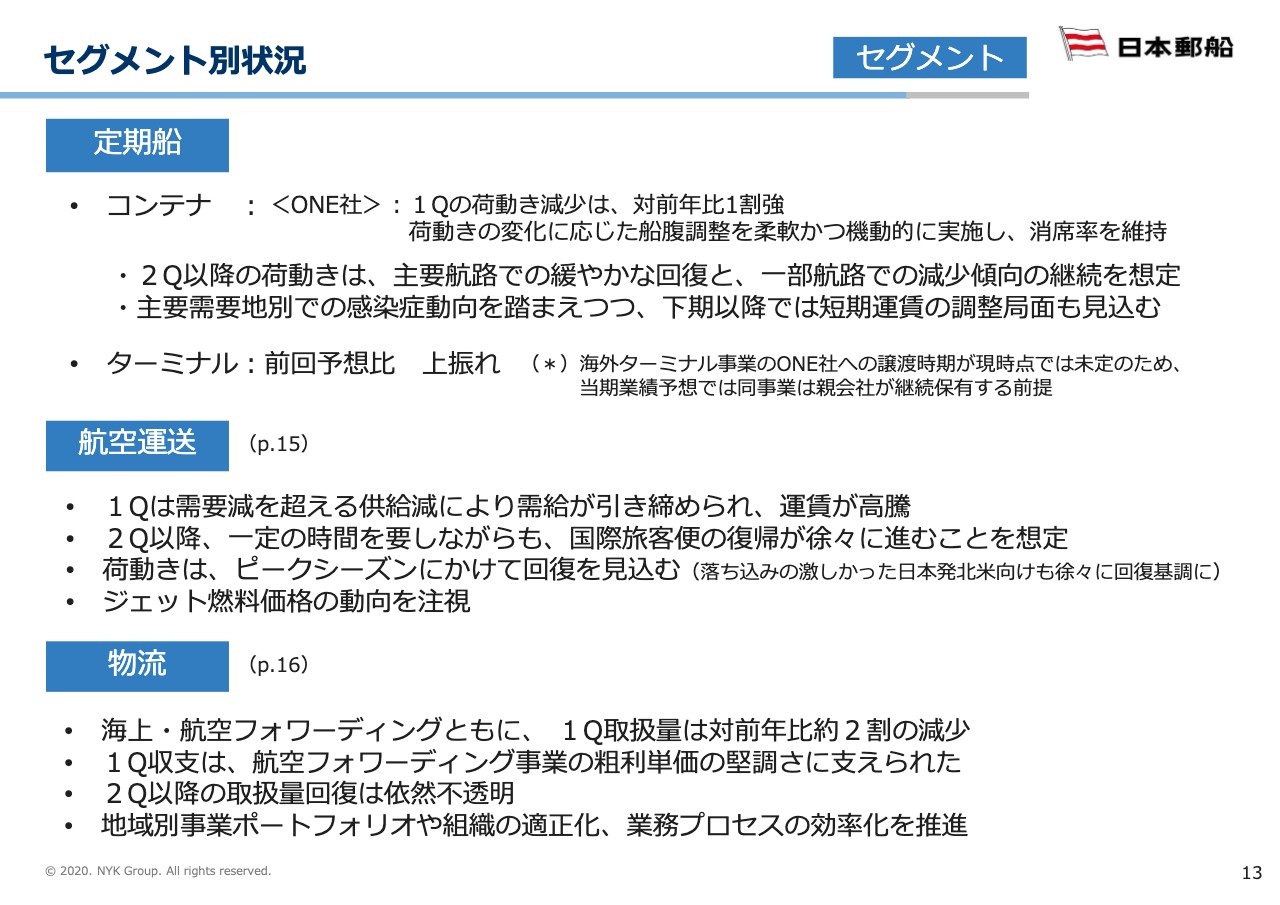

セグメント別状況①

13ページでセグメント別状況について簡単にご説明しますが、今までお伝えしたことの繰り返しになる部分が多いかと思います。基本的に荷動きは減ってきましたが、第2四半期以降は徐々に回復しつつあります。つまり、荷動きが戻ってきたということですが、まだ少し不透明なのは、新型コロナウイルスの第2波、第3波が見きれないことです。

航空運送は先ほどお伝えしたように、第2四半期はエンジンの整備等や運賃の調整が徐々に行われているためやや厳しいということですが、下期はピークシーズンに向けてそれなりの需要回復もあると見込んで若干の増益を予想しています。物流については、航空運送とほぼ連動していくかたちだと思います。

セグメント別状況②

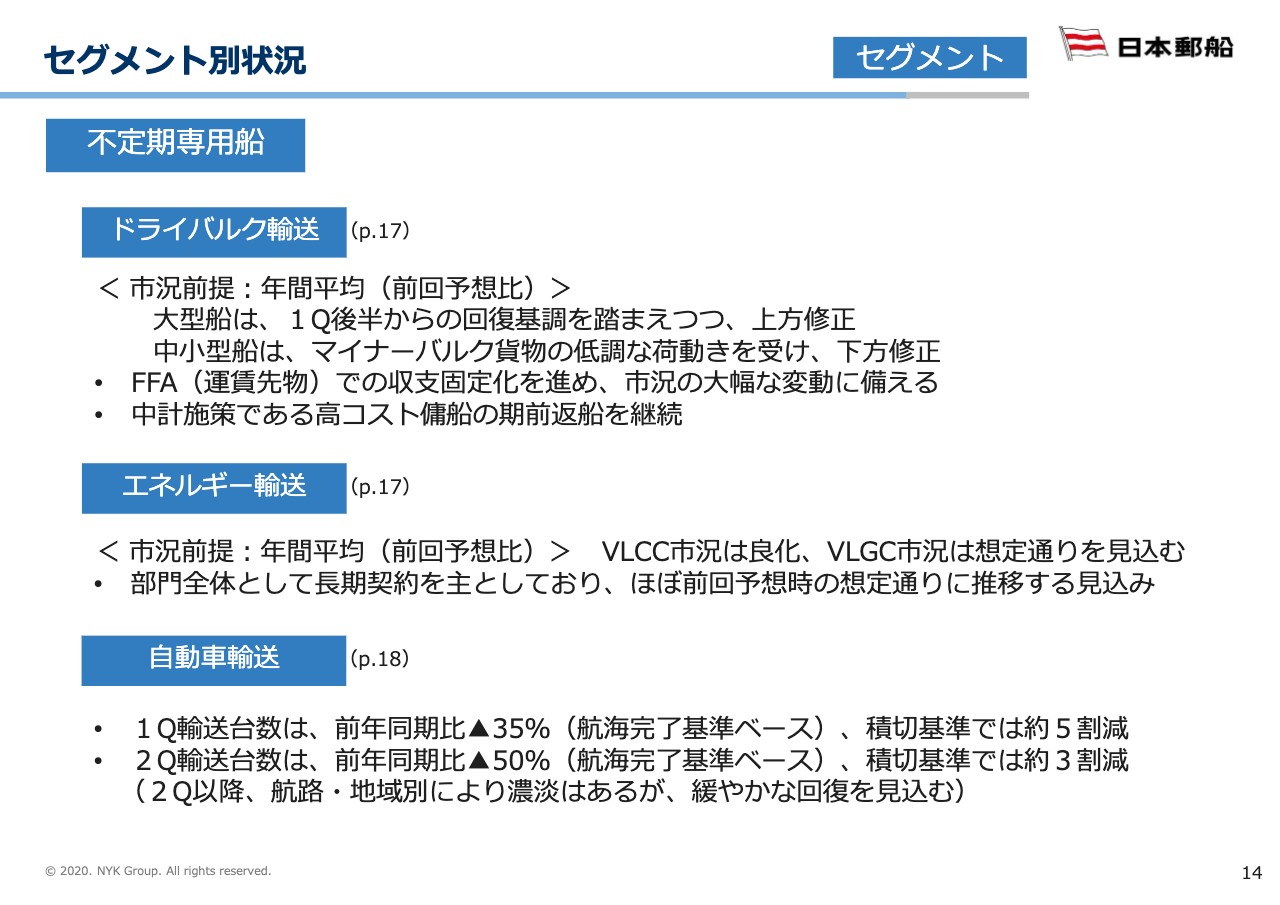

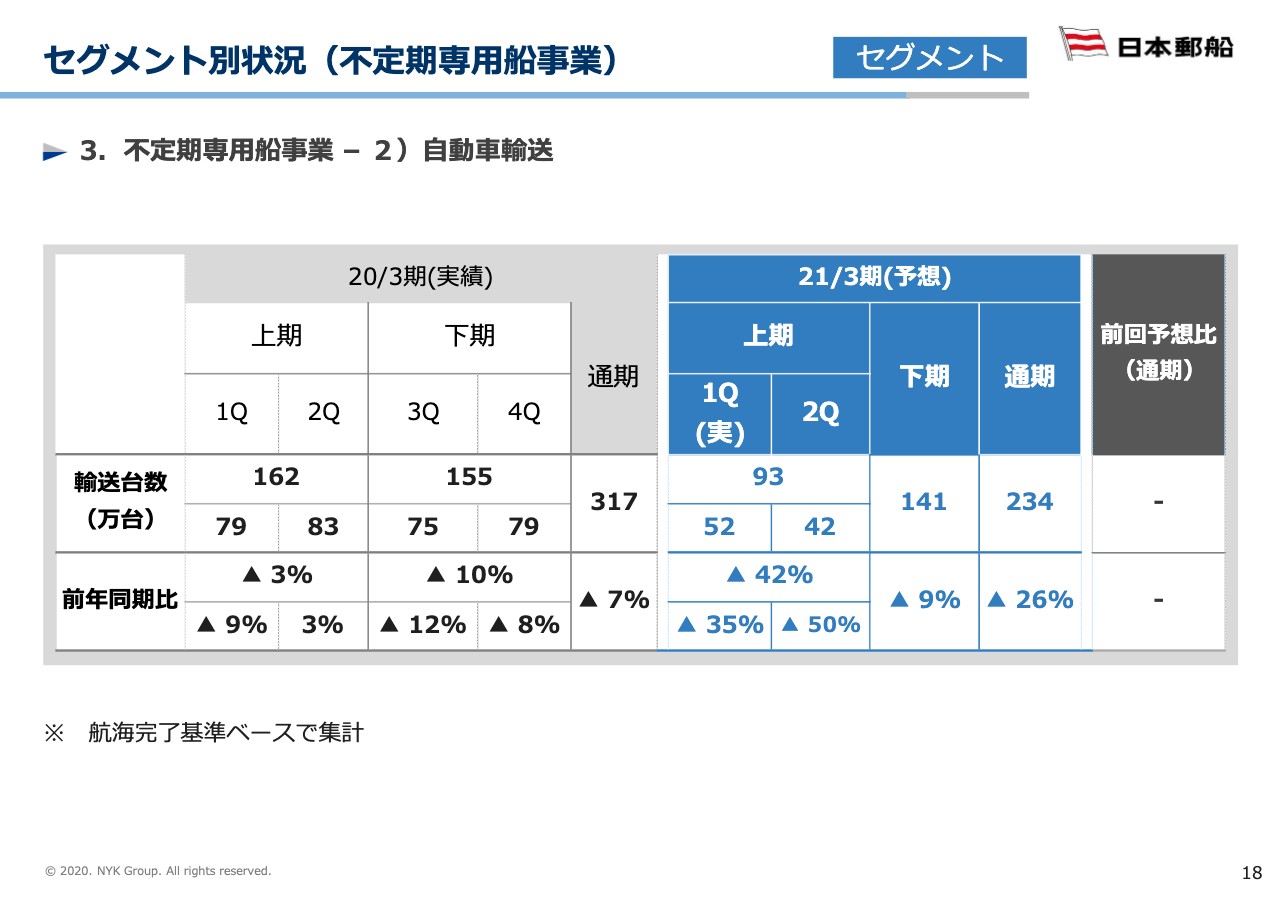

14ページは不定期専用船についてです。トータルで見れば、ほとんど期初の予想どおりで動いており、今期は自動車輸送の厳しさが数字になって表れてきています。第1四半期の輸送台数は、航海完了基準ベースで前年同期比35パーセント減、積切基準で5割減、第2四半期の輸送台数は、航海完了基準ベースで前年同期比50パーセント減、積切基準で3割減です。

自動車の場合、基本的には第1四半期よりも完了基準という決算基準を取っていますので、第2四半期は数字的には悪く出てきます。ただし、実態は第2四半期から徐々に回復しつつあるということです。

セグメント別状況(不定期専用船事業)

特に自動車はみなさまがご注目されていると思います。18ページをご覧ください。現在、私どもが想定している自動車輸送台数です。昨年度は合計で317万台でしたが、今期については上期で93万台、下期で141万台です。いずれも完了基準の数字となっていますので、合計で234万台、上期で42パーセント減、下期で9パーセント減と想定していおり、結果として通年で26パーセント減という前提のもとに収支を弾いています。

その他のページについては、もうすでにいろいろなところでご説明を聞かれていると思いますので省略します。一言で申し上げますと、荷動きについては新型コロナウイルスの影響を加味した結果、ほぼ想定どおりでした。ところがコンテナのONEが、今までの苦い経験等も含めてボランタリーに配船や減便を行い、各アライアンスは同じような方向で行いましたが、運賃は壊れませんでした。結果として、当初想定した赤字に比べ、大幅な増益となったことが大きい理由だと思います。

また、JAL、ANAが苦労されている中で手放しで喜ぶわけにはいきませんが、長年苦労したNCAは他船社と比べて私どもにとっては追い風となり、第1四半期では数字を大幅に上げてくれました。第2四半期以降もそれなりの状況であり、今期については黒字計上が間違いなく見込める状態です。以上、私からのご説明を終わらせていただきます。