この記事の読みどころ

-

相次ぐテロ事件、英国のEU離脱など世界経済にとってあまり良くないニュースが続いた2016年前半が終了しました。この間、中国経済への懸念、米国経済減速など、石油化学などの素材産業にとっても良い話は聞かれません。

相次ぐテロ事件、英国のEU離脱など世界経済にとってあまり良くないニュースが続いた2016年前半が終了しました。この間、中国経済への懸念、米国経済減速など、石油化学などの素材産業にとっても良い話は聞かれません。

-

一方、筆者が継続的に月次トレンドをチェックしているアジアのエチレン価格($/トン)から原料のナフサ価格(同)を単純に差引いたエチレンスプレッドは、ここにきてようやく底が固まりつつあるように見えます。

一方、筆者が継続的に月次トレンドをチェックしているアジアのエチレン価格($/トン)から原料のナフサ価格(同)を単純に差引いたエチレンスプレッドは、ここにきてようやく底が固まりつつあるように見えます。

-

恐らく、鉄鋼と並ぶ素材の代表格である石油化学品需要は、原油安→原料のナフサ安→石油化学製品安→値頃感からの需要回復→稼働率と収益の回復という歴史的な好循環プロセスに入ると思われます。化学株の“ボトムフィッシング”のチャンスを探ってみました。

恐らく、鉄鋼と並ぶ素材の代表格である石油化学品需要は、原油安→原料のナフサ安→石油化学製品安→値頃感からの需要回復→稼働率と収益の回復という歴史的な好循環プロセスに入ると思われます。化学株の“ボトムフィッシング”のチャンスを探ってみました。

エチレンとナフサの価格差(スプレッド)とは何を意味するのか

鉄鋼産業の原料の原料は一般に粗鋼と言われるもので、規模の比較をするときの重要な指標となっています。同様に石油化学産業の重要な指標はナフサ(粗製ガソリン)から生産されるエチレンと言われています。各国、各企業のエチレン年産能力がよく比較されるのはご承知の通りです。

エチレンはナフサの熱分解から生産されますが、米国や中近東ではエタンなどの天然ガスからも生産されています。このエチレン価格($/トン)から原料のナフサ価格(同)を単純に差引いたものがエチレンスプレッドです。当然、差額が大きければエチレンおよびその誘導品からの粗利益が大きくなることを意味します。

同時に、ここが大事な点ですが、関連企業の株価への影響も大きくなるわけです。即ちスプレッドと株価の間には正の相関があると考えられます。

エチレンスプレッド改善が株価に対して先行している

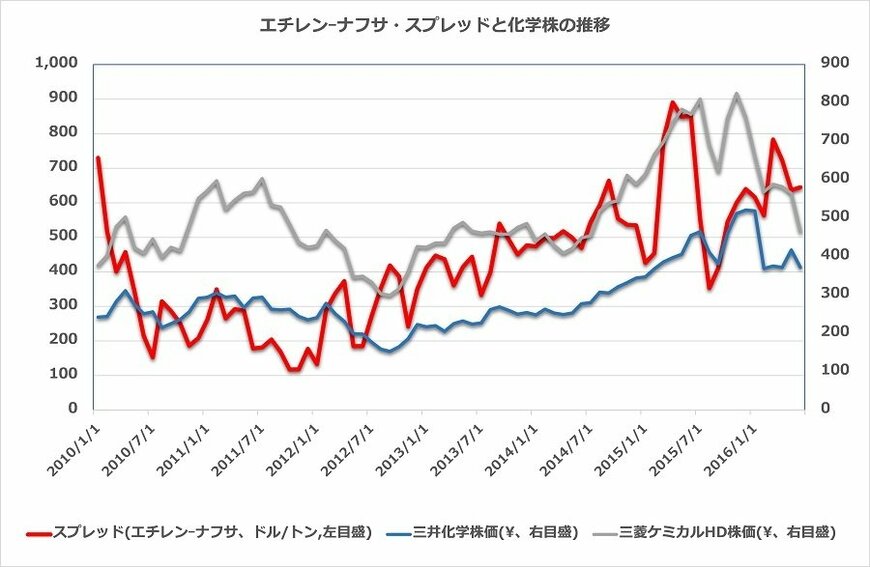

図表1はアジア市場でのエチレン市況と東京オープンスペック市場でのナフサとのスプレッドと、日本の代表的な石油化学株(実際は多角化が進んでいるが)の三井化学(4183)と三菱ケミカルホールディングス(4188)の株価を比較したものです。

今年のスプレッドの動きはというと、2月以降の原油安の影響でナフサ市況も下落しました。その結果、原料安効果で3~4月のスプレッドは2015年4~6月に近いレベルまで改善しています。

一方、直近のデータである2016年6月実績で見ると、スプレッドは引き続き改善傾向を示していますが、両社の株価は低迷したままです。8月上旬にも今2016年度決算第1四半期実績が発表されるため、投資家が慎重姿勢を続けているからかと思われます。

このように、三井化学、三菱ケミカルホールディングスの株価はスプレッドに対して出遅れているようです。両社の2017年3月期第1四半期(2016年4-6月)決算は、予想以上の円高もあって年間業績予想値に対する進捗率では、“ビハインド”の感が強いかもしれませんが、いったん織り込めば短期的なトレーディングのチャンスがあるかもしれません。

“ボトムフィッシング”のタイミングはいつか?

世界経済の停滞によって、原油・ガス探索への設備投資削減に加え、石油化学プラント等の関連産業も計画延期などの発表が相次いでいます。

これは、世界景気が上向いた時にプラントの稼働率上昇、市況の回復を加速する要因になることを意味します。筆者は、そのタイミングが早ければ年末から2017年早々であると推定しています。それまでに世界経済に予想外の変化が生じるかどうかにも、より一層注視していきたいと思います。

石原 耕一