パイチャートの蹉跌

個人金融資産の日米比較は、「貯蓄から投資へ」の説明の際によく使われます。

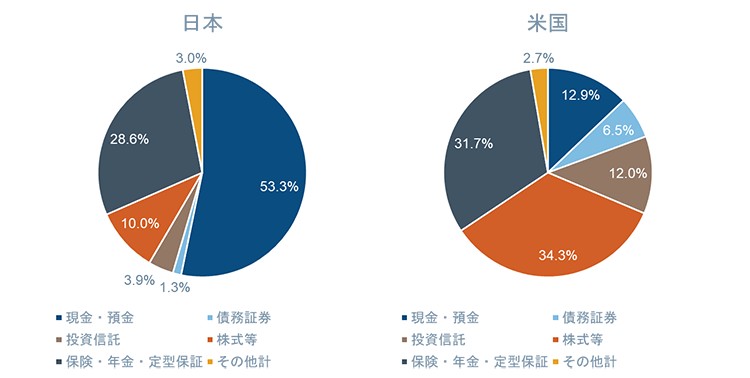

下のパイチャートは、2019年3月末現在の日本と米国の個人金融資産の構成比を比較したグラフです。このグラフを使って、「日本の個人金融資産はもっと現金預金から投資にシフトするべきだ」と説明することが、多いのではないでしょうか。

確かに日米で大きく違っていることが良くわかります。しかし、このグラフは20年前からほとんど変わっていません。

ちなみに、1999年12月末の日本の現金・預金の比率は54.0%で、株式と投資信託の合計は10.4%でした。同様に米国も現金・預金の比率は9.6%で、株式と投資信託の合計は48.2%でした。

20年かかっても「貯蓄から投資へ」は実現していないのです。

その背景には、個人金融資産の大半を高齢者が保有している姿があります。正式な統計がないために、年齢別の世帯数データと世帯当たり平均金融資産をもとに算出すると、60歳以上が個人金融資産の3分の2を保有していると推計されます。

資産構成の比率と高齢者の保有比率から言えることは、現金・預金の比率を減らして株式・投資信託の比率を上げるというメッセージは、「高齢者に預金を下ろして投信を購入するように勧めること」に近くなってしまいます。

とすれば、なかなか構成比が変わらなかったことも頷けるところです。

目指すべきは個人金融資産の拡大

そこで改めて「貯蓄から投資へ」を伝えてきた目的を考えてみましょう。

1994年に日本は65歳以上人口比率が14%を超える「高齢社会」となりました。しかもかなり早いスピードでその比率は上昇すると懸念され、3割、4割へと高まる「超高齢社会」に備えて、より多くの金融資産を積み上げることが必要でした。これが目的だったはずです。

そのために、より成長性のある資産といわれる有価証券の比率を上げることが手段であったといえるでしょう。

ちなみに、1999年12月の個人金融資産額は日本が1,438兆円、米国が35.3兆ドル。これが2019年3月末で1,835兆円と88.9兆ドル。この20年間に日本の個人金融資産が1.3倍に対して、米国は2.5倍と伸び率に大きな違いが出てしまいました。

日本も米国並みに個人金融資産が増えていれば今頃、3500兆円の規模になっていたはずです。

パイチャートからフローチャートへ

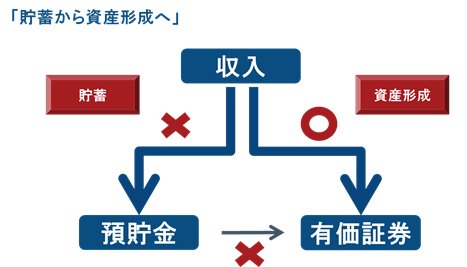

そう考えると、意図せざるものだったとはいえパイチャートを使って高齢者に資産構成の変化を促すのではなく、現役層に資産形成を促すことが大切になります。

収入のなかから預金に資金を回す「貯蓄」から、それを有価証券に資金を回す「資産形成」を後押しすることで、メッセージの対象も高齢者から現役層へと変えることができます。「貯蓄から投資へ」ではなく、「貯蓄から資産形成へ」です。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史