2020年2月14日に行われた、株式会社カオナビ2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社カオナビ 代表取締役社⻑ CEO 柳橋仁機 氏

柳橋仁機氏(以下、柳橋):株式会社カオナビ代表の柳橋と申します。本日はお忙しいなか、お集まりいただきましてありがとうございます。私から2020年3月期第3四半期決算のご説明を差し上げたいと思います。まず、本日初めていらっしゃった方もいるかもしれないので、簡単に会社概要をご説明します。

会社概要

まず会社概要です。設立が2008年でカオナビ事業開始日が2012年なので、事業を始めて約8年ほどです。

従業員数は、2019年12月末時点で121名です。人員推移や従業員構成については、のちほど詳しくご説明します。

代表は私、柳橋が務めています。主要株主は上場時から変わっておらず、私が筆頭株主で第2位が株式会社リクルートホールディングス(のファンド)です。2者合わせて50%強の株式を保有しています。

カオナビとは・・・

事業概要です。いつものご説明と一緒になりますが、「カオナビ」という人材マネジメントシステムを提供しています。昨今の言葉で言うと、HRテックという業界でBtoBのSaaSサービスを提供しており、収益モデルとしてはサブスクリプション型でお客さまから料金をいただいております。

導入いただいた企業の社員の顔写真が並び、クリックするとその社員の得意なことや過去の経歴が参照できて、人材の配置、育成、評価、抜擢など、いわゆる人材マネジメント業務に活用いただけるようなサービスを提供しています。

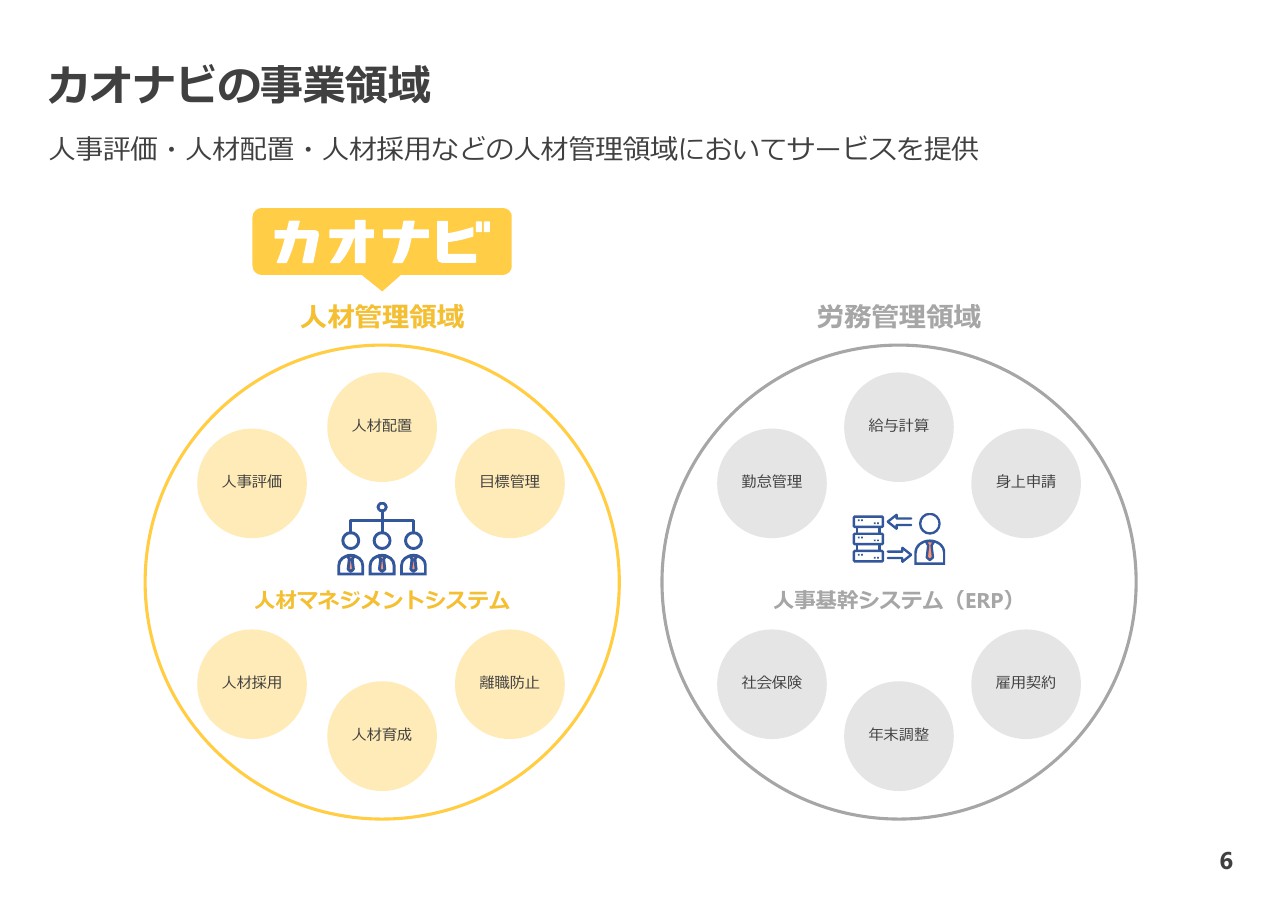

カオナビの事業領域

事業領域です。昨今、HRテックという言葉がよく聞かれますが、当社はこの業界を人材管理と労務管理という2つの領域に分けて考えています。その2つの領域のうち、当社は人材管理領域(のサービス)を提供しています。

2つの領域をどのように定義しているかと言うと、給与計算や勤怠管理、社会保険の手続きなど、労働関係法令等で企業が義務付けられている業務をこなすためのサービスが労務管理領域です。それを担うものとして、人事の基幹システム(ERP)などが従来からあったかと思います。

当社が提供しているサービスは左側の人材管理領域で、労働関係法令で義務付けられてはいないものの、一般的に採用、評価、育成、配置、適正化などについてはどの会社でも生産性を上げるために努力している業務を担っています。

生産性を高めたり組織を改善したりと、人材マネジメントを効果的に実施していただくことを目的として、当社はサービスを提供しています。

基本的に、当社の事業ドメインは人材管理領域と考えていまして、労務管理領域のサービスは今のところは考えておりません。

カオナビの機能と効果

人材マネジメントシステム「カオナビ」についてもう少しかみ砕いた図がこちらになります。上の段に「カオナビ」に搭載されている機能が書いてあり、下の段に実際にお客さまに感じていただける効果が記載されています。

当社が一番重要視しているのは、左上の人材データベースです。実際にこの事業を約8年続けてきましたが、日本の企業の人材管理は大部分が紙やエクセルで行われており、社員の情報がデータ化されていないというところが非常に多いと感じています。

データ化されていたとしても、人事部長のローカルのパソコンだけに保存されているなど、重要な社員のスキルやキャリア情報がマネジメント層で共有できる状態になっていません。そのため、人材登用や最適な配置がなかなか進まないのではないか、というのが創業時から感じている問題意識です。

人材情報をきちんとデータ化し、クラウド上で一元管理して、かつそれをマネジメント層でシェアすることによって人材をもっと活用できるようになると、結果として社員のスキルや才能を活かす機会が増え、会社の生産性も上がっていきます。

それを実現するために重要なのが、一番左上にある人材データベース機能です。当社はこの機能を最重要視し、サービスの土台にしています。

人材データベース機能の具体的なイメージは、社員の顔写真が並んでいて、クリックするとその人のスキルやキャリアが見えるようになっています。

それに加えて、右側に評価ワークフローとありますが、これは文字通り人事評価を「カオナビ」上で運用する機能です。さらにその右側の社員アンケートとは、異動希望調査などを「カオナビ」上で実施できる機能です。評価や社員アンケートなども、従来、紙やエクセルで行われている企業が多く、なかなか情報が合理的に扱えていないという状況があるため、これも「カオナビ」上でデータとして活用できるようにしています。

また最近では、パルスサーベイなどの新しい機能も順次リリースしています。

下の段に黄色い文字で書いてあるように、結果としてお客さまには「業務効率化」「生産性向上」や、昨今で言う「離職防止」などを効果として感じていただけると思っています。

この「生産性向上」「適正配置」「離職防止」といった言葉は、現在日本の企業において人材マネジメント領域の課題としてよく挙げられます。当社は、このような問題を「カオナビ」を使って解決していただくことを目的としてサービスを提供しています。

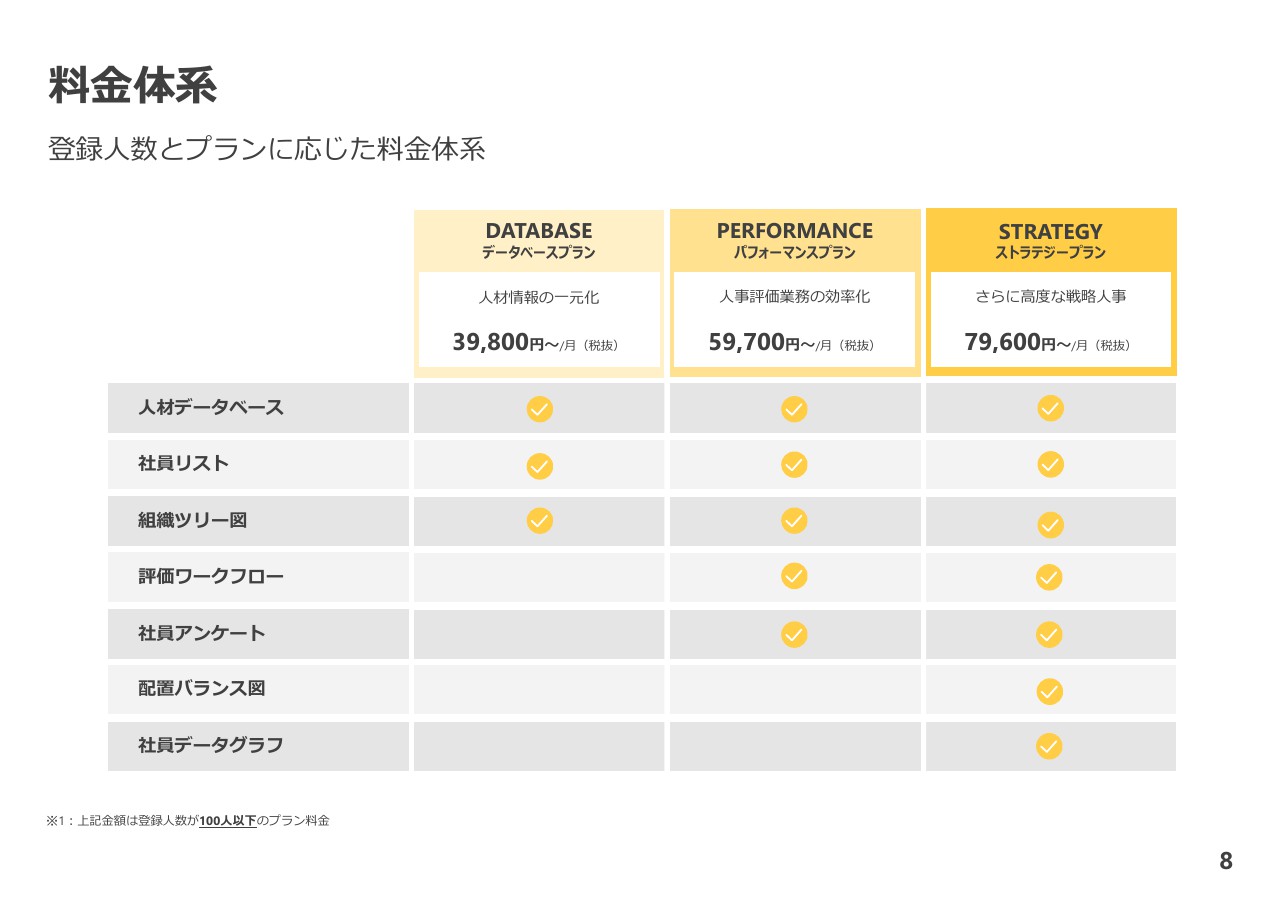

料金体系

8ページは料金体系です。サブスクリプションモデルなので、プランは機能の多寡により3つに分かれています。記載されている金額は各プランで登録人数が100人までの月額料金です。

何によって課金されるかと言うと、お客さまに登録いただく従業員数です。

価格表の詳細はここには書いていませんが、登録人数が200人になるとだいたい月額1万円上がり、300人になるとさらに1万円が上がるように、100人単位でテーブルがあります。もっと規模が大きくなると、1,000人単位のテーブルになります。

平たく言ってしまえば、従業員数が多いお客さまほど登録いただくデータの数が増えるため、顧客単価が上がっていくという構造になっております。顧客単価は重要なKPIですので、後ほど詳しくご説明します。

以上が事業概要です。

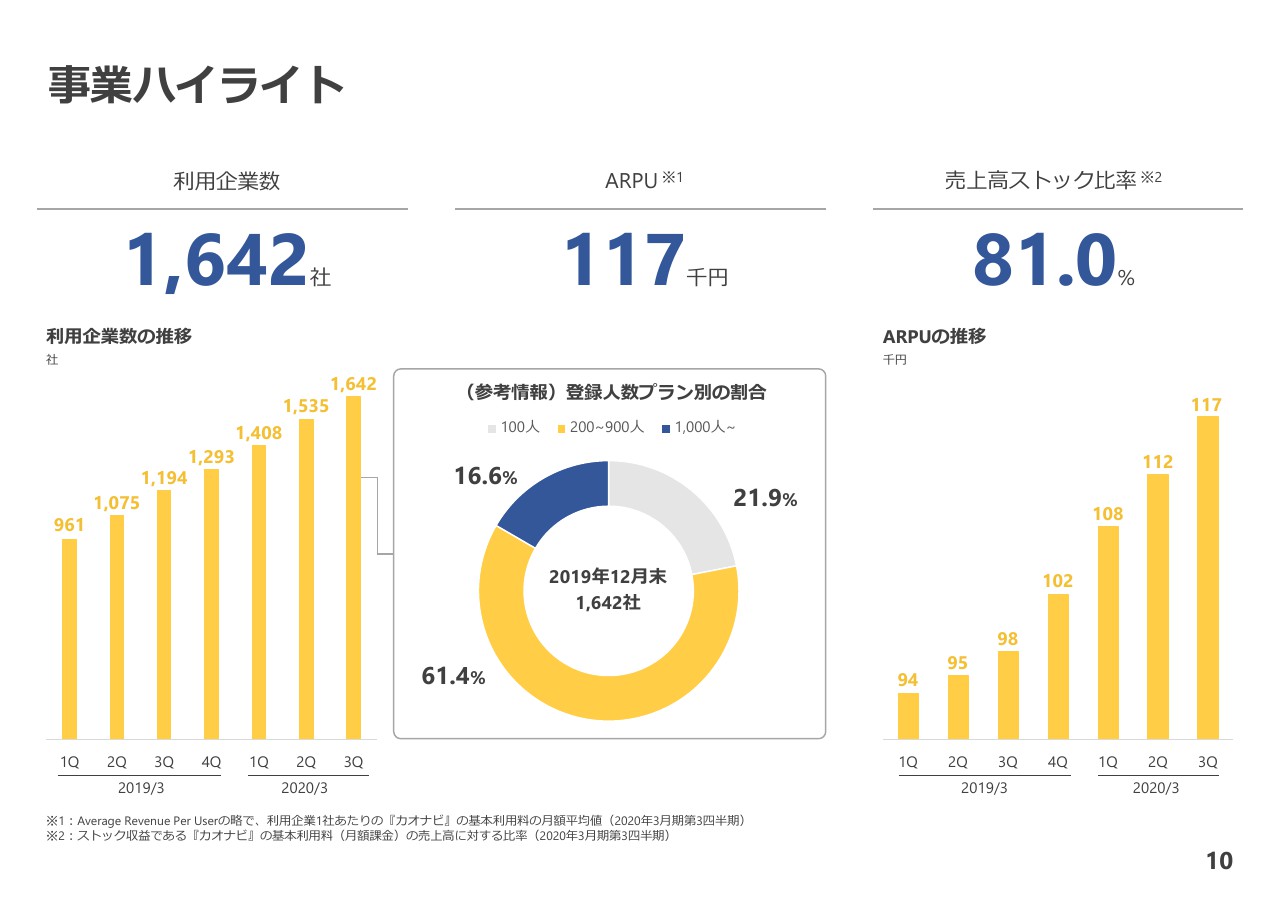

事業ハイライト①

ここから、2020年3月期の第3四半期、2019年10月から12月までの事業成績をご説明したいと思います。当社が重要視しているKPIをハイライトで10ページにまとめています。

まず導入(利用)企業数は1,642社となります。左下の棒グラフにもあるとおり順調に積み上がってきており、大きなトレンドの変化はございません。そして、ARPU、いわゆる顧客単価は、月額11万7,000円です。

右側の棒グラフはARPUの四半期ごとの推移を表しています。第1四半期は10万8,000円、第2四半期は11万2,000円、第3四半期が11万7,000円と、顧客単価の上昇傾向が顕著に出ています。

ご想像のとおり、「HRテックを導入する」という世の中の風潮が、中堅企業から大企業にも波及してきていて、2019年あたりから明確に当社のお客さまの規模が大きくなり、いわゆる大企業が増えてきました。そのことが顧客単価を押し上げる要因となっています。

真ん中のパイチャートが契約いただいたお客さまの登録人数の内訳を表したものです。薄いグレーの部分が(登録人数)100人以下のお客さまの割合、黄色の部分が200人から900人、つまり(登録人数)数百人のお客さまの割合、そして青の部分が(登録人数)1,000人以上のお客さまの割合です。

当然ながら、青い部分のお客さまが増えれば増えるほど顧客単価が上がり、売上も上がるということになります。

16.6%の青い部分の割合ですが、第2四半期に発表した時には15.8%でした。なので、0.8ポイント増えています。その分、薄いグレーのお客さまの割合が減っています。

今期は期初から「従業員数の多いお客さまの獲得に注力していこう」という方針でしたので、その結果が数字として確認できるようになってきたかなと思っています。

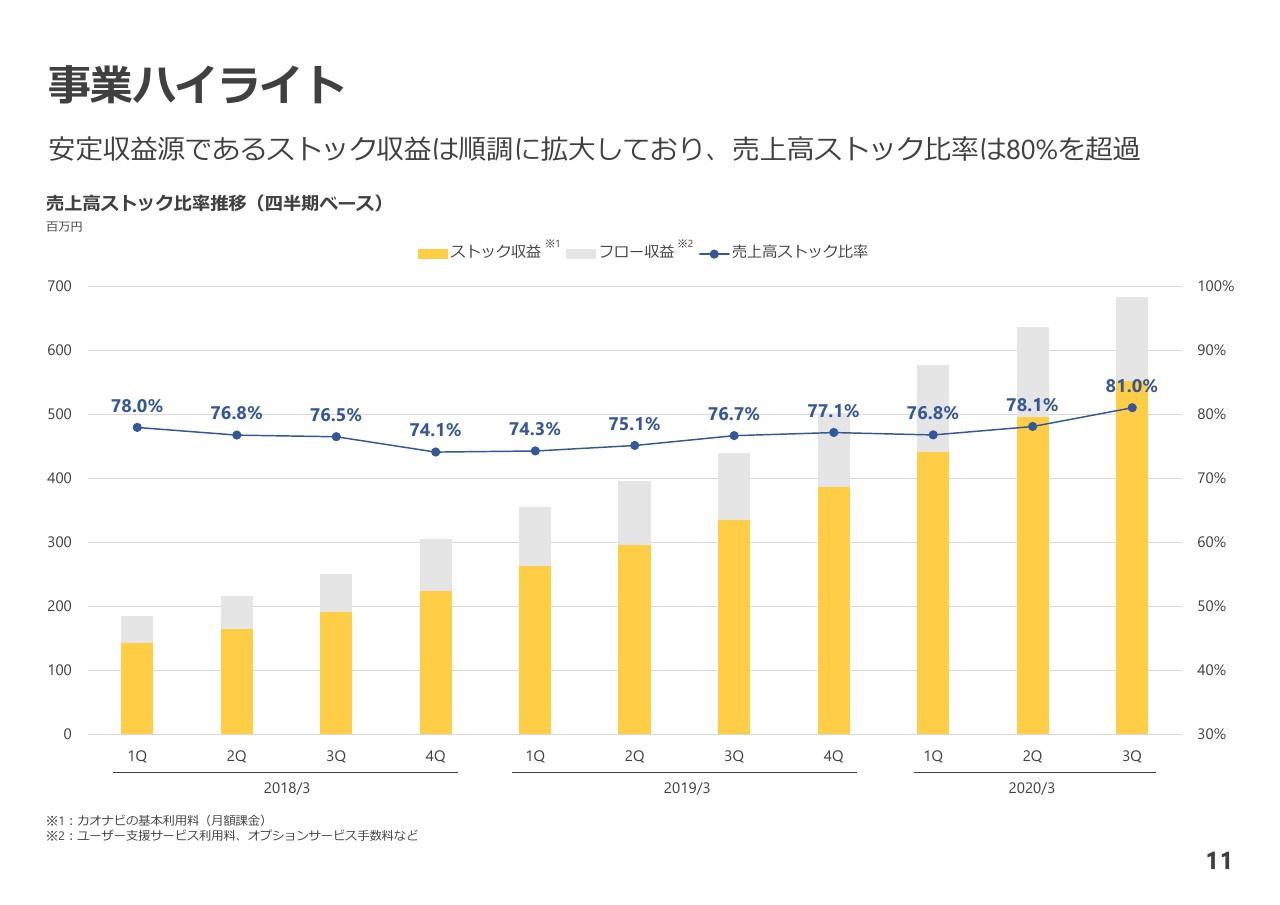

そして、もう一つの重要な比率が売上高ストック比率です。当社の売上はストック収益とフロー収益の二種類に分かれます。

フロー収益とは、導入時の初期費用で、1回いただいたら終わりという収益です。ストック収益は、月額でいただくサブスクリプションの収益なので、当社に限らずSaaSビジネスを展開する会社は当然ながらストック収益を重視しており、ストック収益の比率を上げていっています。

当社もこの1年間は、フロー収益があまりに膨らんでしまうと工数が増加するので、フロー収益はそんなに膨らまさず、どちらかと言えばスリムにしていきました。その代わり、ストック収益の積み上げに注力してきました。

事業ハイライト②

ストック比率は、現在81%なのですが、11ページの推移のグラフを見ていただければおわかりのように、上がってきています。直前の四半期は78.1%、その前の四半期が76.8%でした。直前の四半期と比較して2.9%上がっているので、ストック収益を上げていくという目標は順調に進捗していると思っています。

業績ハイライト:四半期ベース

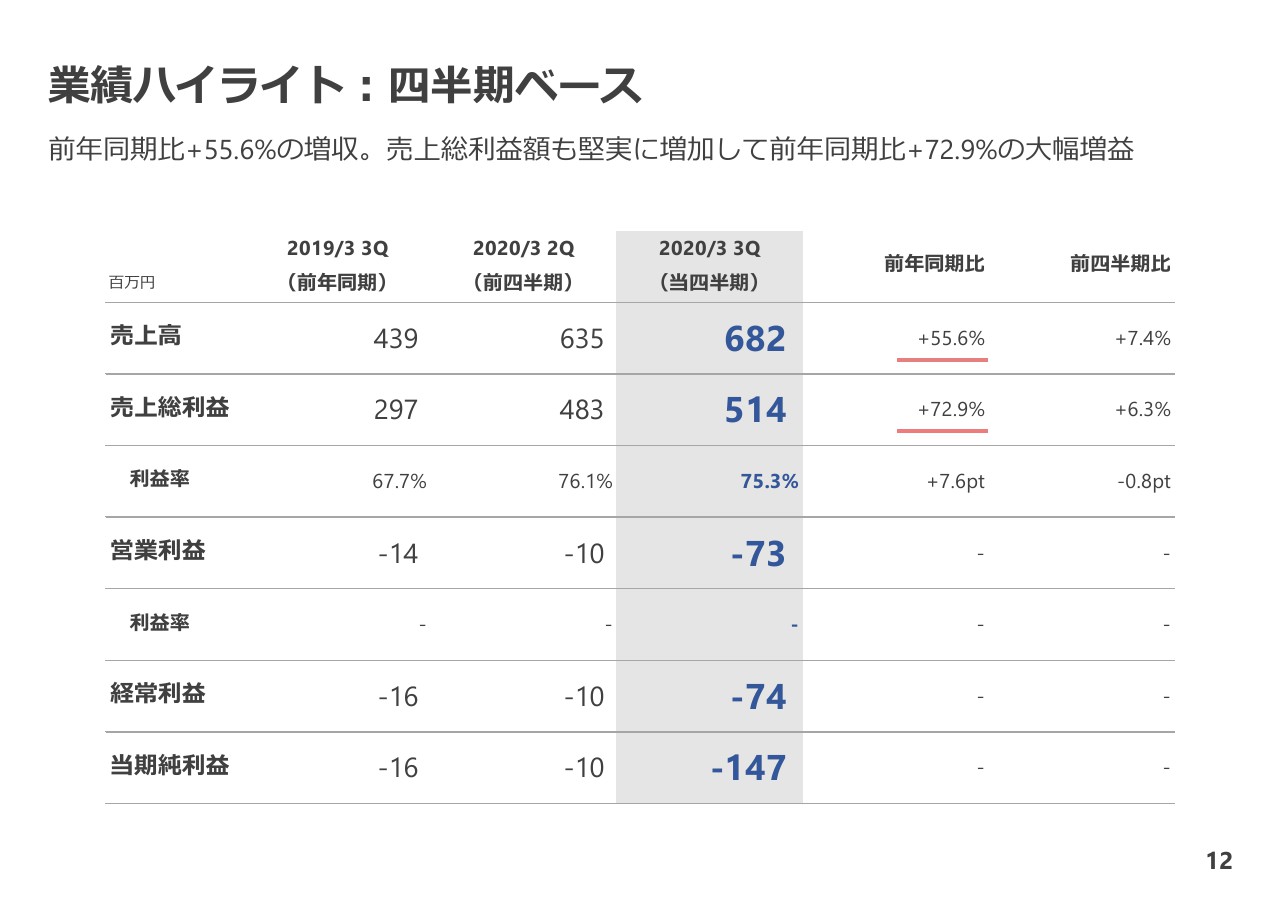

第3四半期のP/Lです。売上高は6億8,200万円、売上総利益が5億1,400万円、営業利益がマイナス7,300万円です。

今期の営業利益については、これまでの決算説明会でもずっと申し上げておりますが、売上高、とくにストックの売上高をしっかり伸ばすことを重視しています。要するに、マーケットが拡大しているなかで、今は利益の創出よりもトップラインの成長を重要視しているということです。当然ながら利益が赤字だということにいろいろ厳しいご指摘をいただくこともありますが、当社の考えとしては、積極的な投資でトップラインを伸ばす、とくにストックのトップラインを伸ばすことに注力しているので、そのような観点でご評価いただければと思っています。

結果として6億8,200万円の売上と5億1,400万円の売上総利益で、前年同期比に対して売上高が55.6%増です。今期は通期の成長率を53.8%と予想しており、順調な数字だと思っています。

粗利率は75.3%となっておりますが、ここは後ほど詳しくご説明いたします。

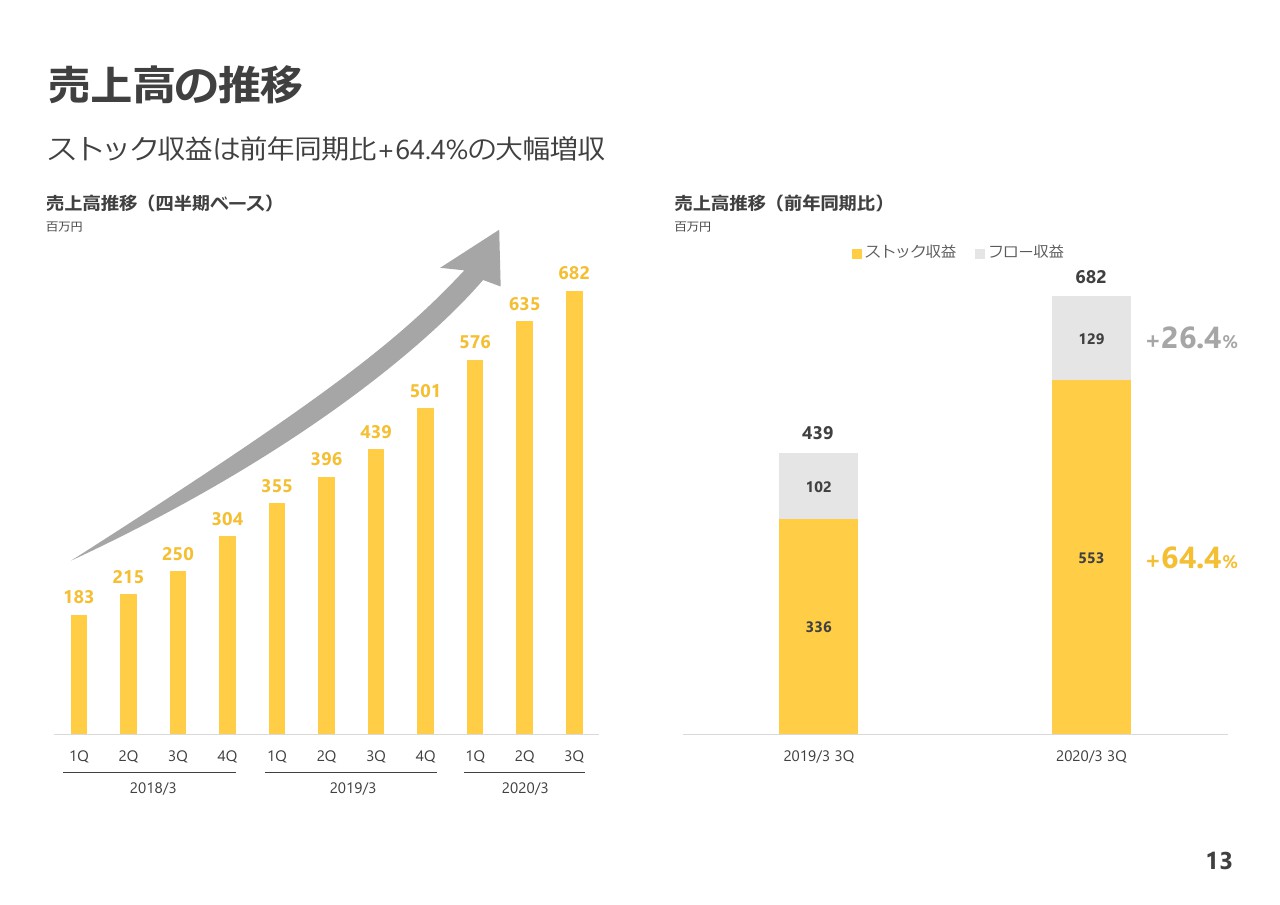

売上高の推移

売上高推移としては、ストック収益が順調に推移しています。フロー収益よりもストック収益を積み上げるように社内の体制を積極的に改革しているので、ストック売上の伸び率が64.4%と非常に高くなっています。ここを最重要KPIとして置いています。

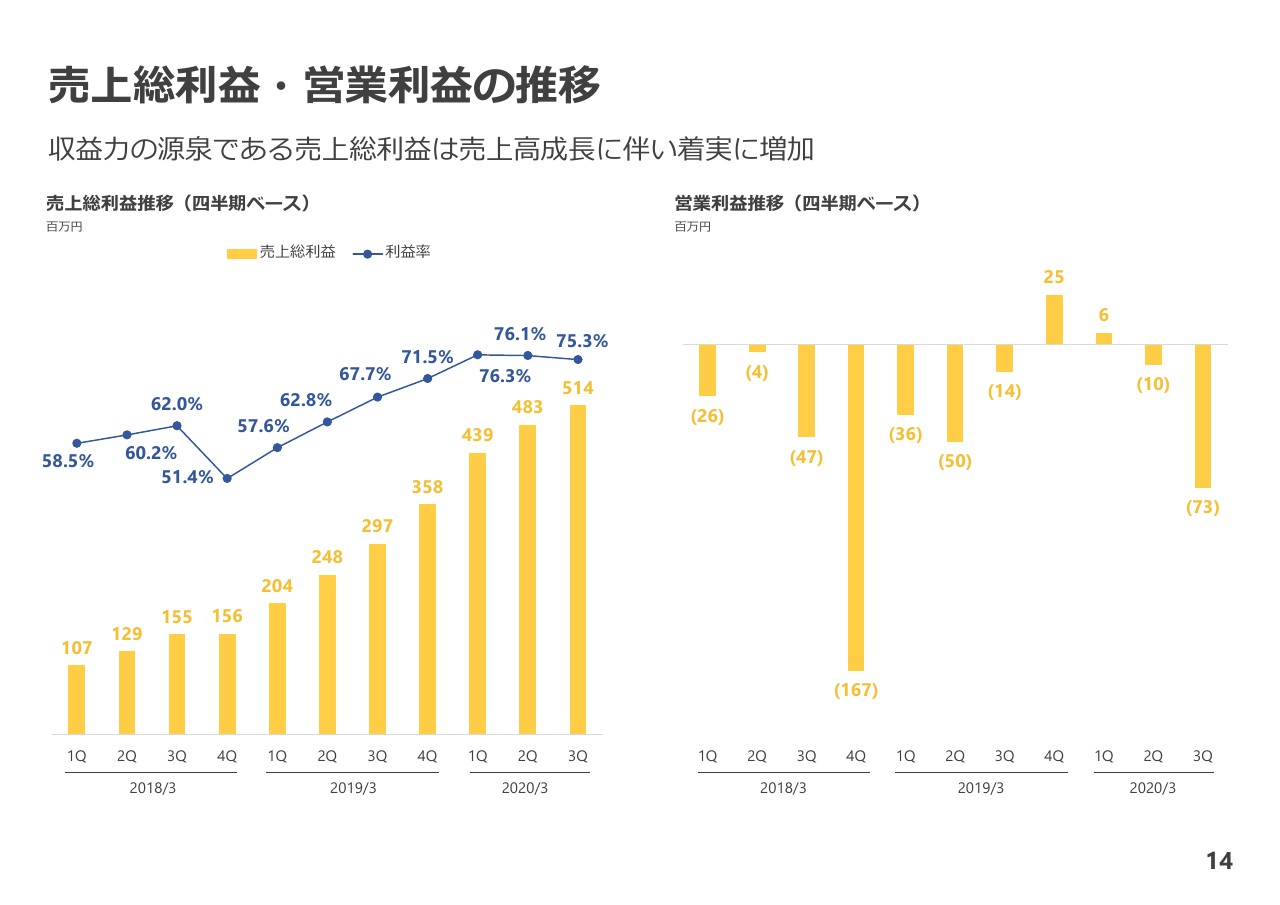

売上総利益・営業利益の推移

さきほど申し上げた75.3%の売上総利益率についてです。今期の通期売上総利益率は72.3%とお示ししているので、第1四半期の76.3%、第2四半期の76.1%は、少し高く出てしまっていました。

高く出た理由は、第1四半期・第2四半期に人材の採用が遅れたことです。売上総利益の裏側にある売上原価はエンジニアの人件費および人数按分したオフィスの費用等です。つまりほとんどがエンジニアの人件費なのですが、エンジニアの採用が第1四半期に計画より遅れたため、第1四半期・第2四半期では粗利率が思っていたよりも上振れしてしまいました。

現在精力的にエンジニアの採用を進めているため、第3四半期・第4四半期は売上総利益が少し下がるということは第2四半期の説明会でも申し上げましたが、そのとおりとなり、多少下がっています。第4四半期はさらに下がる見通しですが、通期で72.3%という水準は割り込まないようにコストをコントロールしていきます。

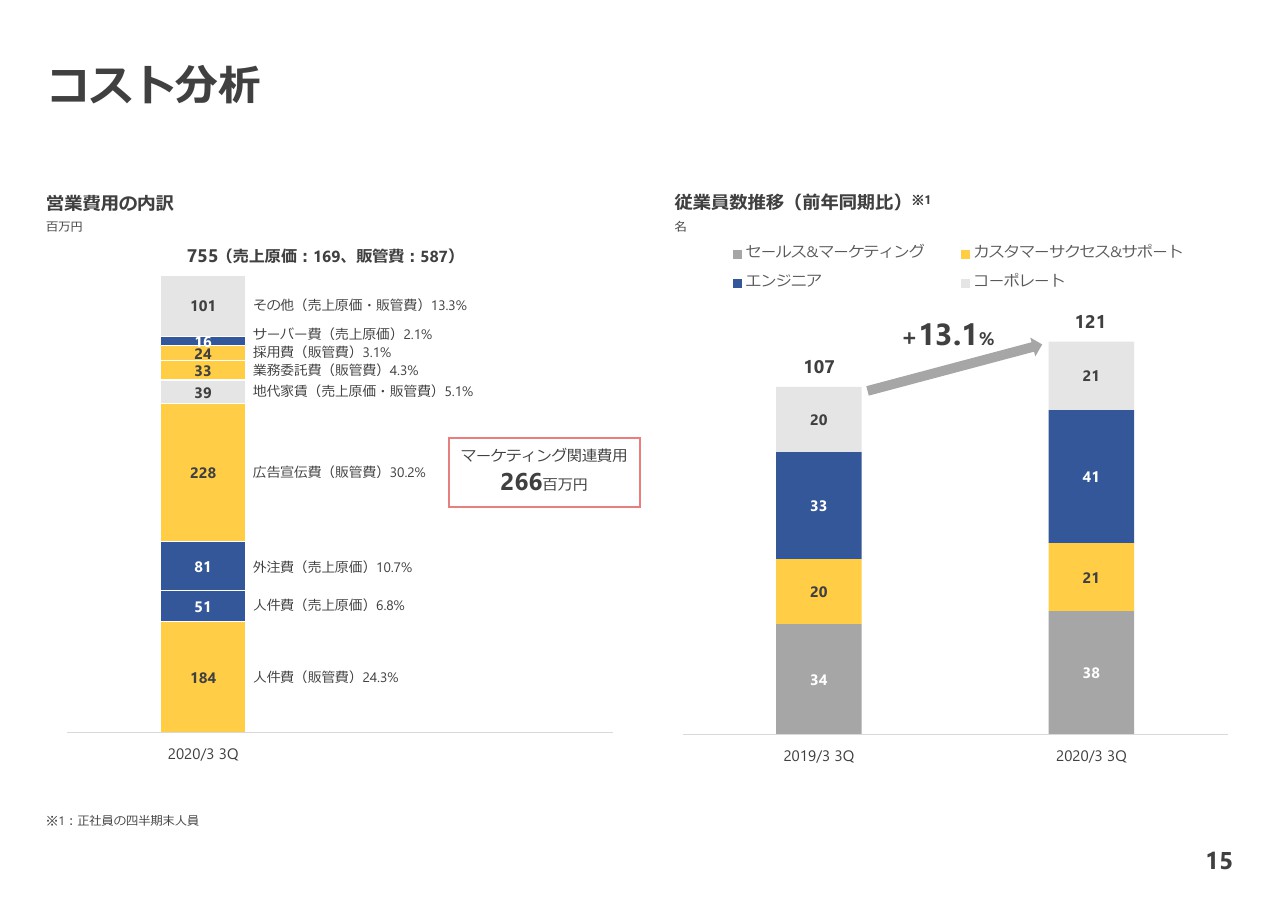

コスト分析

こちらがコスト分析です。毎回同じことを申し上げていて恐縮ですが、論点はマーケティングコストに尽きます。

SaaSビジネスを展開する会社は同じようなことを言っているかもしれませんが、マーケティングを止めればいつでも利益を創出できる状態ではあるものの、今はトップラインを伸ばすことを重要視しているので、マーケティングコストを積極的に投下する方針を取っています。

第3四半期で2億6,600万円のマーケティングコストを投下しました。上半期で3億4,000万円、第3四半期は2億6,600万円なので、合計6億円をすでに投下しています。

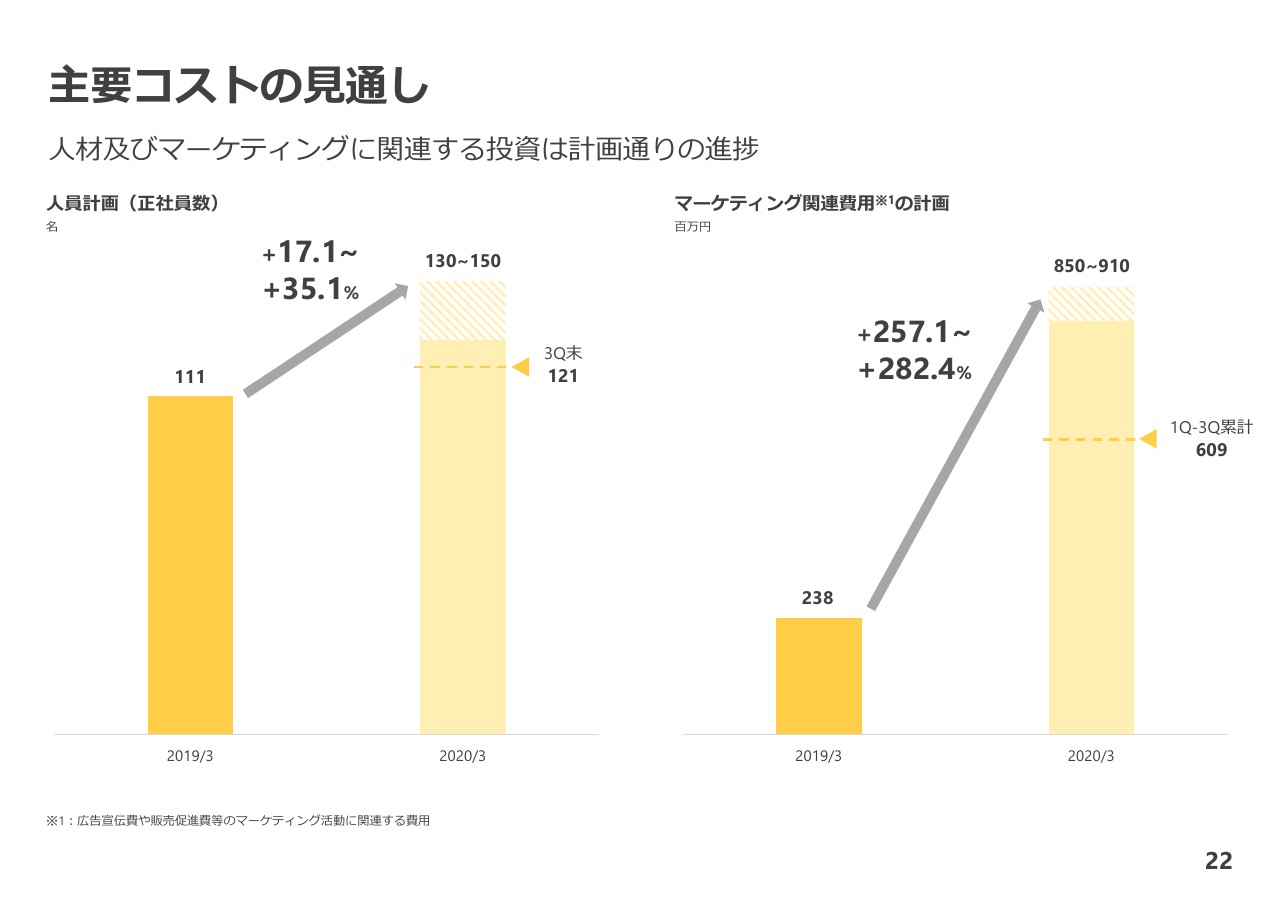

今期の通期のマーケティングコストの予算は8億5,000万円から9億1,000万円とご案内しているので、その範囲を目途に、第4四半期もマーケティングコストを投下する予定です。

従業員数の推移については、第1四半期が114名、第2四半期が116名、第3四半期が121名となっています。

第2四半期から採用に注力し、第3四半期・第4四半期の入社が増えてきました。

1月・2月に入社したメンバーも多く、2月頭の段階では141名となっています。非正規の従業員も入れると、会社には200人弱在籍しているという状況です。

主に営業及び開発メンバーが当社のビジネス規模を拡大する上で必要なので、今後も、そのメンバーを積極的に採用していきます。事業規模の成長に合わせたメンバーの確保は、いまのところ、私の手応えではしっかり進んでいると認識しています。

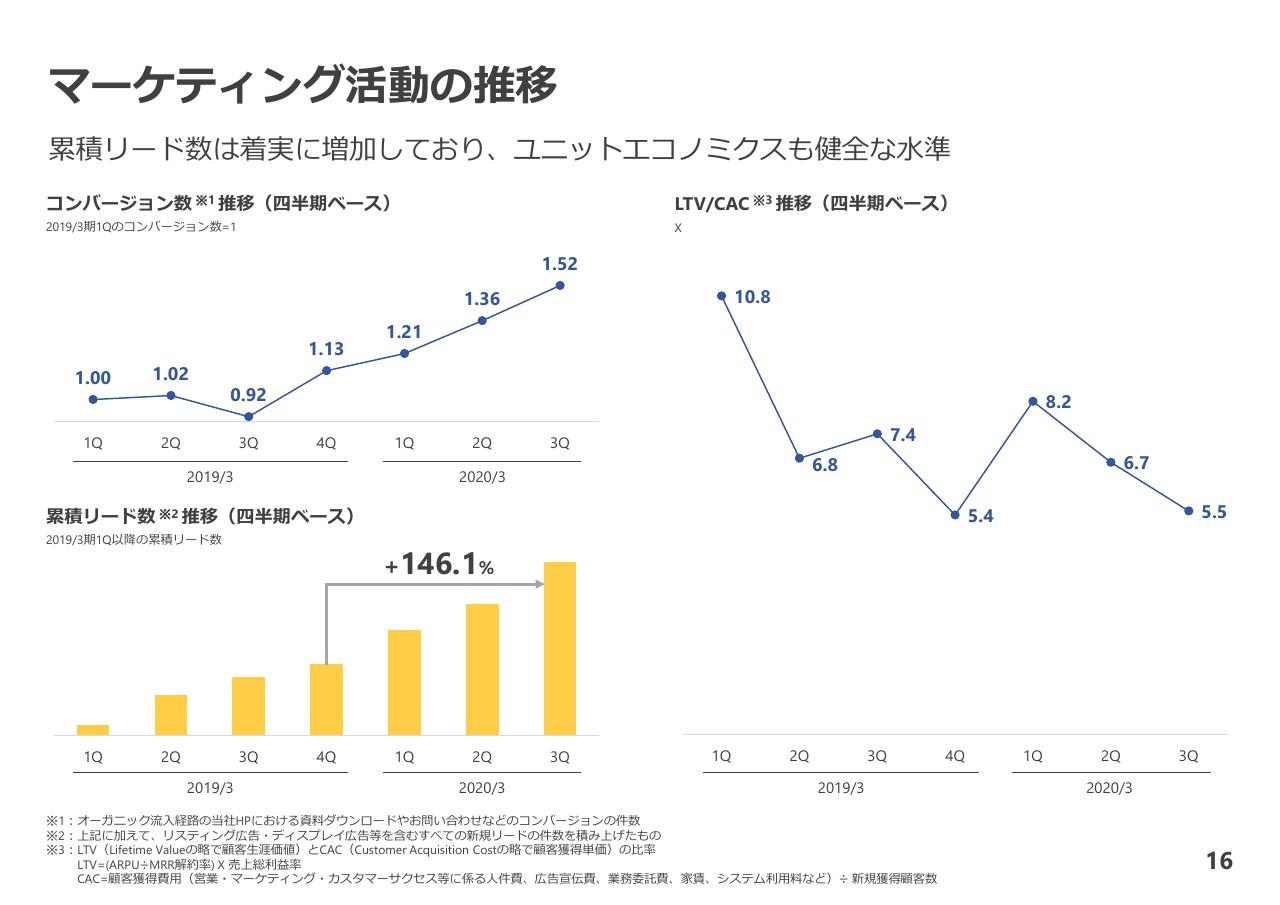

マーケティング活動の推移

16ページはマーケティング活動の推移です。2018年まではインターネット広告しか実施していませんでした。今期のトピックスとしては、首都圏で配信しているのでみなさまもご覧になったかもしれませんが、マス広告、具体的にはテレビCMや交通広告を開始したことです。

直近ですと、名古屋エリアの駅に交通広告を出したりもしており、いままでやってこなかったマーケティングの取り組みを開始しています。

9億円という大きなコストを使わせていただくなかで、内部的にきちんとKPIを管理して、広告の効果がないのであればすぐにやめるべきですし、あるのであれば積極的に投資するという話になると思います。

第2四半期の説明会でも申し上げましたが、今期に実施した広告の効果が、今期中に発現するとはあまり思っておらず、営業活動のリードタイムを考慮すると、基本的には来期の売上に反映されるものだと思っています。つまり、現在のマーケティング活動は、来期に向けて実施しているという感覚で捉えていただきたいです。

広告効果は最終的には売上に反映されますが、そこに至る前段階のKPIとして、いくつかの先行指標があります。今期はその先行指標ベースで広告の効果を見ています。

16ページにあるとおり、まずコンバージョン数を見ています。当社は基本的にホームページから流入いただくプル型で、ホームページにきていただいて、お問い合わせをいただくと、それが見込み客のリード情報になります。ここで言うコンバージョン数とはつまりホームページからお問い合わせいただいた数です。前期の第1四半期を1とした場合、2019年3月期はテレビCMを全く投下していないので、通期でほぼ1のあたりを推移していました。

前期の第4四半期に1.13まで上がっていますが、これはおそらく上場の効果で、上場したタイミングで一気に知名度が上がった結果と想定しています。そして、1.21と書いてある当期第1四半期からマス広告を開始しています。

マス広告を開始してから、コンバージョンの相対数は1.21、1.36、さらに今回は1.52まで上昇しています。知名度が上がったことで、見込み客のリードが多く入ってきているという状況です。

そして、累積リード数についてです。コンバージョンされると、それが当社の中でリード情報として蓄積されていきます。入ってきた情報がすぐ受注につながるわけではないので、見込み客が資産のように蓄積されていくかたちになります。

その蓄積が黄色い棒グラフで表されており、順調に蓄積されています。このリード情報を営業活動で着実に掘り起こして、導入・売上につなげるための活動を続けていきます。

つづいて16ページの右側の折れ線グラフは、マーケティングにどこまでコストを使っていいのかという論点です。

LTV/CACは、LTV(顧客生涯価値)をCAC(顧客獲得単価)で割っているので、この倍率が高ければ高いほど少ない労力で多くの収益を確保しているといえます。

数値が下がるほど、お客様を獲得するためにコストを使いすぎている、つまりユニットエコノミクスが悪化しているという話になります。当然、マーケティングコストが増えれば分母の顧客獲得単価が上がるので、倍率は下がってきます。

これにもいろいろな意見や見方がありますが、当社のようなSaaSのBtoBビジネスでは3倍を切ってしまうと流石にコストを使いすぎだという定説があり、当社もそれを念頭に置いています。

インターネット広告のみを展開している時は10倍とか7倍など高い水準なのですが、今期はマス広告を実施したため下がってきています。

しかし、下がったといっても足許の数値は5.5倍なので、ユニットエコノミクスは依然として健全な水準です。今後も、この指標を踏まえながら、規律をもってコストコントロールを行っていきます。

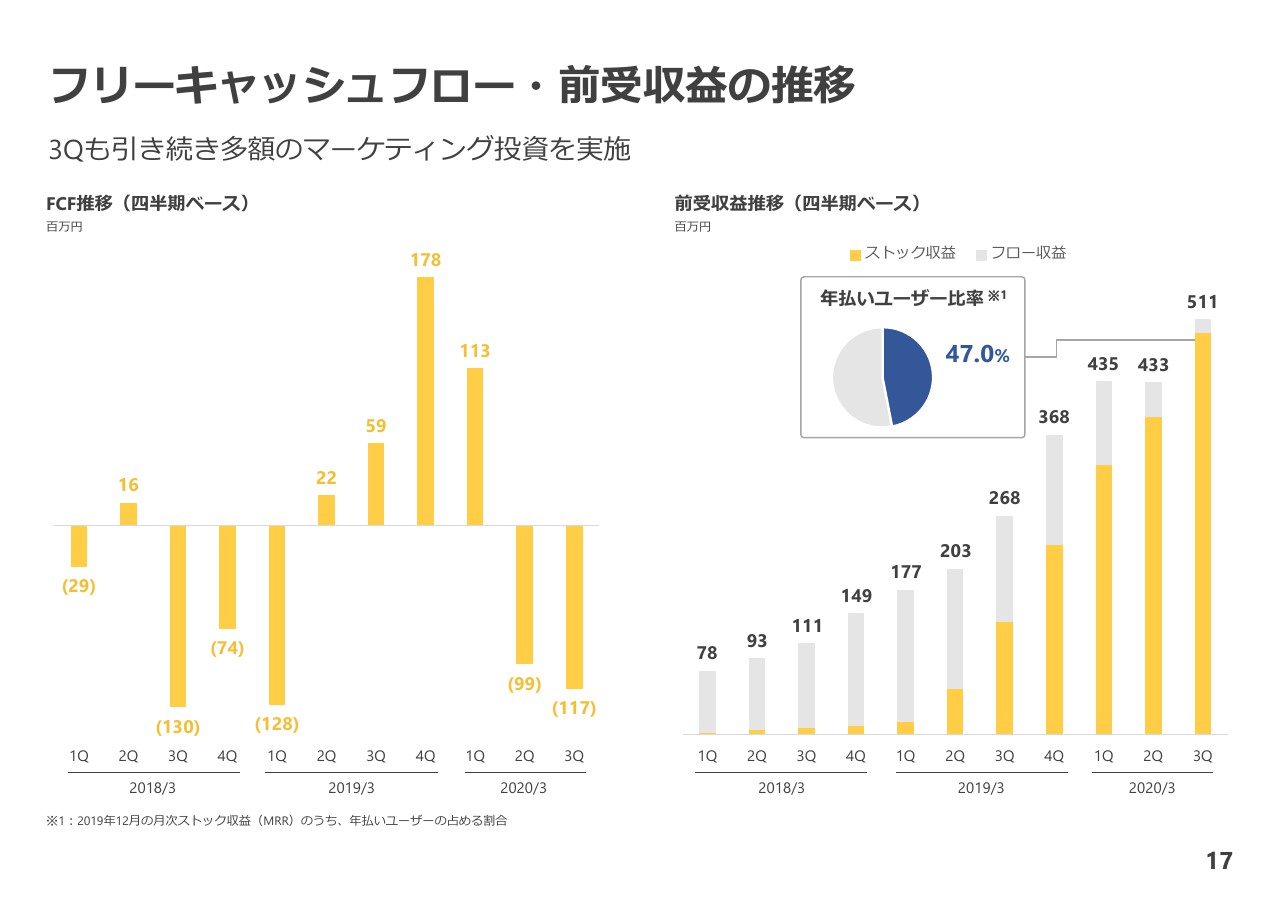

フリーキャッシュフロー・前受収益の推移

17ページは、フリーキャッシュフローです。広告にたくさん資金をを投下した結果、マイナスとなっています。いまはキャッシュフローがマイナスであっても、積極的に投資していこうと考えています。

前受収益もストック収益の部分が順調に積み上がってきているということで、大きな論点はないと思っています。

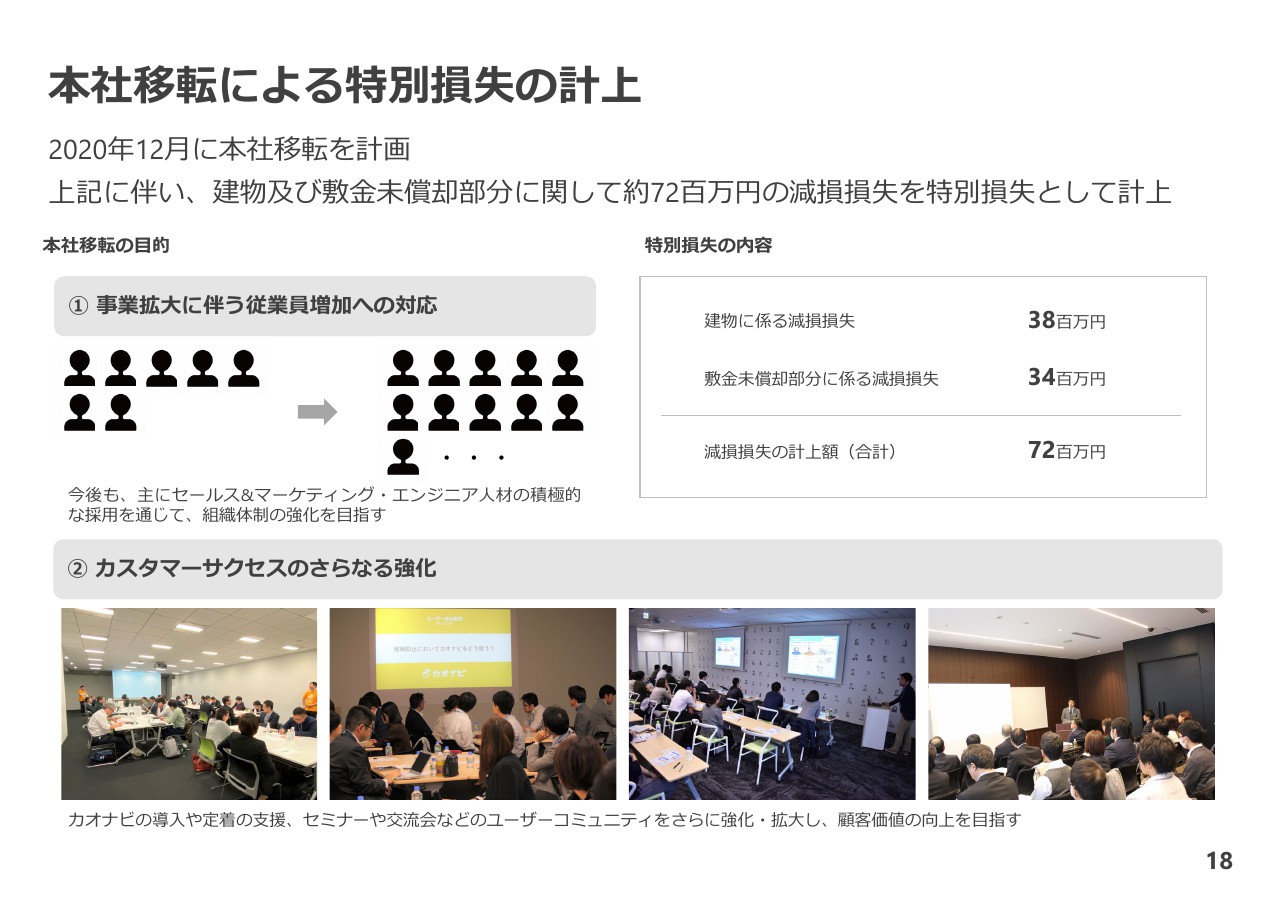

本社移転による特別損失の計上

18ページはしっかりとご説明する必要があります。先月1月17日に発表済みの情報なのでご存知の方も多いと思うのですが、本社移転による特別損失の計上についてです。

2020年12月に本社移転を計画しています。移転する理由は社員が増えているということが一つあります。急速に事業が拡大していく中で、売上を下支えするメンバーが必要です。そのために採用を進めていますが、現状のオフィスではキャパシティが小さくなってきています。

それに加えて、写真にもあるように、カスタマーサクセスの試みを強化していることも理由に挙げれられます。「カオナビ」はオンラインのサービスですが、その使い方や効果を当社からお客さまにご説明するだけでなく、お客さま同士、ユーザー会やセミナーなどで共有・交流して頂くことが大切だと思っています。そういった場所や時間を積極的に提供することをこの1年かなり力を入れて取り組み、相当な手応えを感じています。

ユーザー会やセミナーは、解約の抑止効果や、新しいお客さまの獲得につながっており、最終的に業績アップに寄与していくと思っています。

ユーザー会やセミナーは、利用企業数1000社を超えたあたりから積極的に取り組んできましたが、規模が拡大したことで、今は毎回会場を借りて開催しています。しかし、都度荷物を運ぶのが手間であったり、各会場の設備面でできることが制限されるなどの問題も出ていました。

そのため自社にスペースが欲しいというのがこの1年間ずっと社内から出ていたニーズで、将来的に、2000社、3000社と増えていくお客さまの満足度を維持していくために、必要だと判断しました。

オフィス移転には大きなコストがかかりますが、将来の収益を見込んで、今しっかりと既存のお客さまのストック収益を支える場を自分たちで準備して提供しようと考えています。そこが今回のオフィス移転の一番重要なポイントです。

それに伴い、今のオフィスの設備等を減損するということで特別損失が出ています。

会社としては移転を決めた段階で、減価償却していた現状のオフィスの設備を2020年12月に合わせて加速償却しようと考えていたのですが、監査法人とも相談した結果、今の段階で減損すべきという話になり、資産除去債務も含めて合計7200万円を特別損失として計上すると1月17日に発表させていただきました。

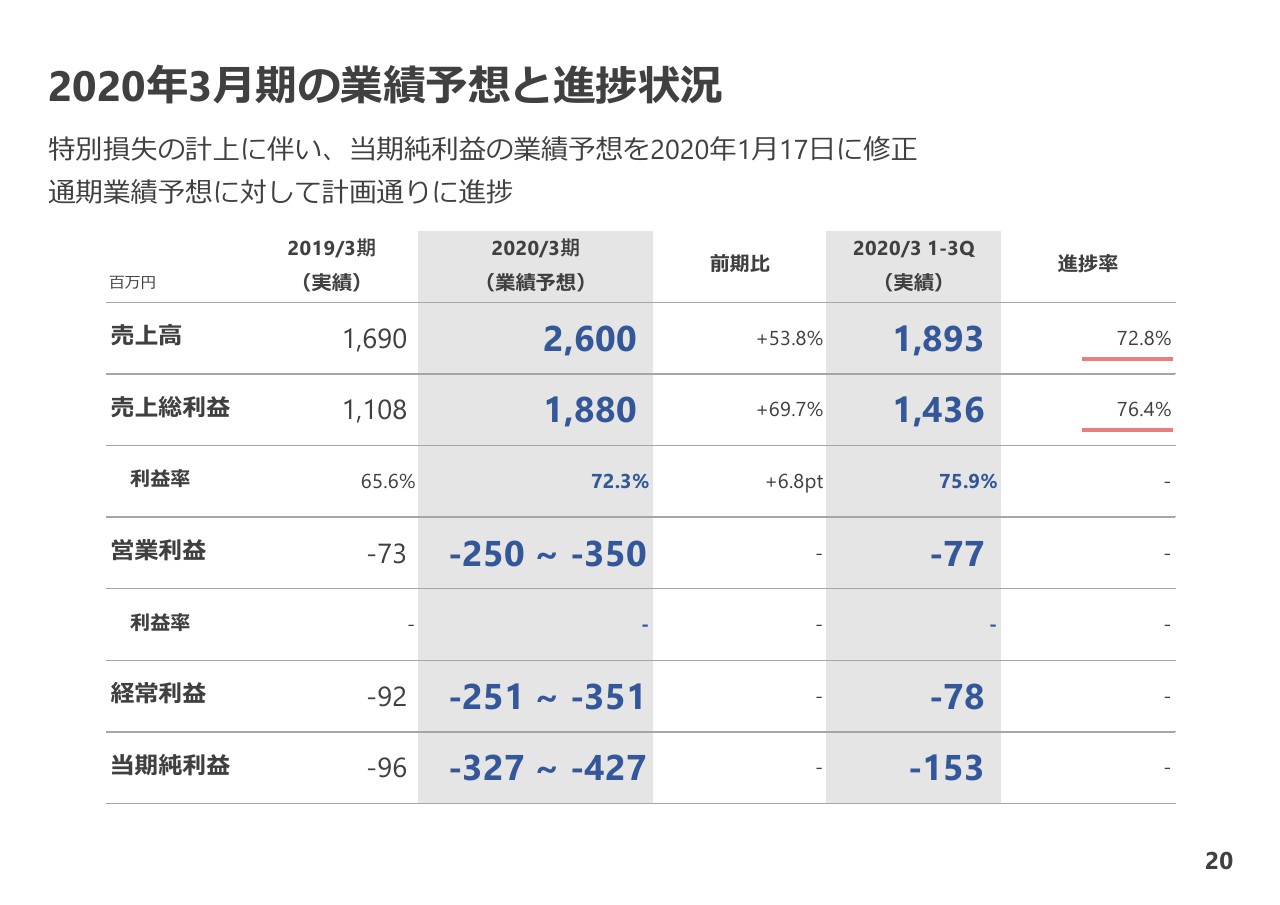

2020年3月期の業績予想と進捗状況

最後になりますが、2020年3月期の業績予想と進捗状況についてです。結論から申し上げますと、1月17日に発表した特別損失以外に変更はございません。当社は現在、売上と売上総利益を一番重要視していますが、そちらに関しては順調に推移していると考えております。

営業利益、経常利益に関しても第2四半期に発表した通期予想から変更ございません。当期純利益は、さきほど申し上げた本社移転に伴って特別損失が発生するため、そこだけ下方修正というかたちに変更させていただいております。

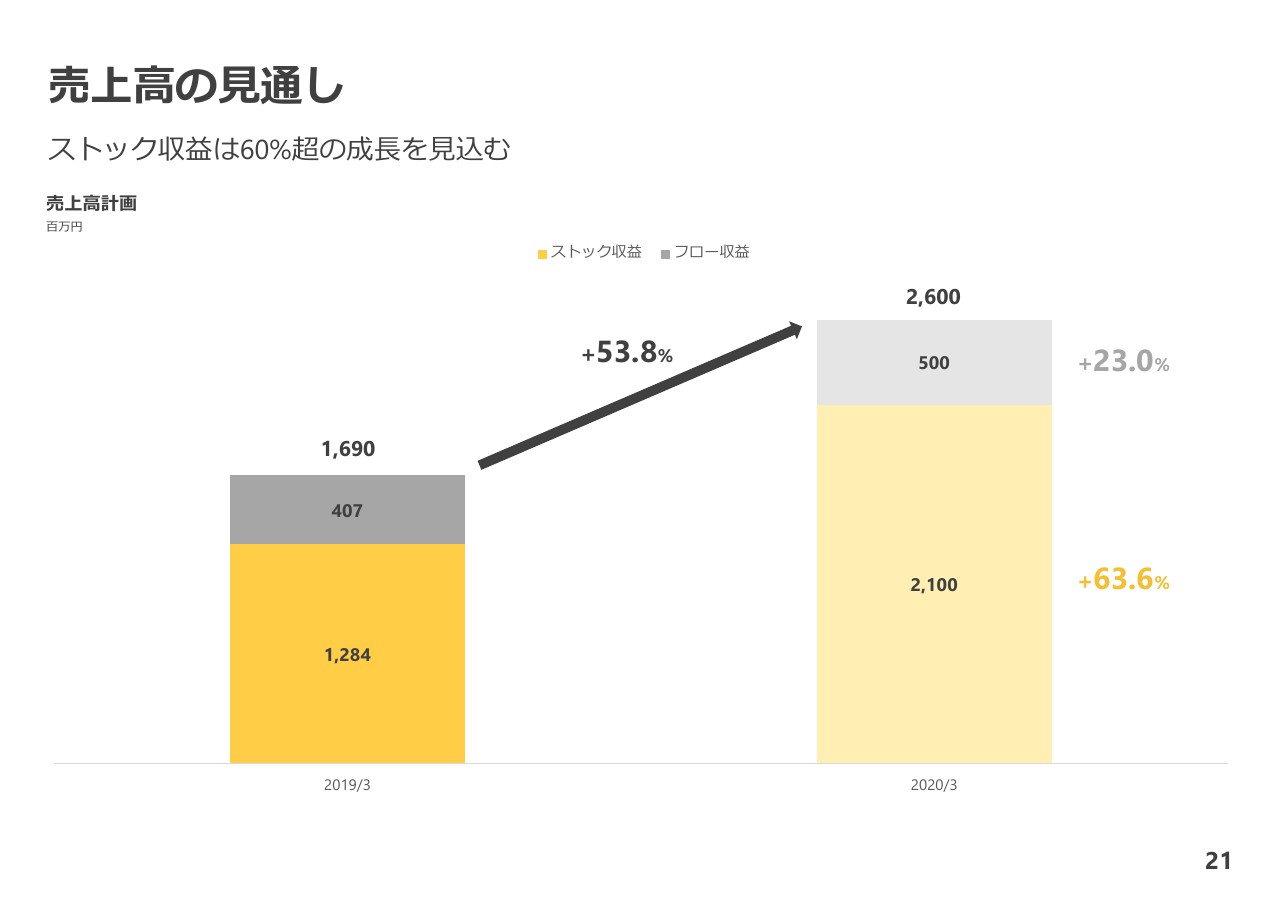

売上高の見通し

売上高の見通しです。通期の53.8%成長という目標に関しては変更がなく、ストック収益を中心に売上成長を目指します。

主要コストの見通し

主要コストの見通しです。ここも、第2四半期に発表した通期予測を大きく変更する予定はございません。

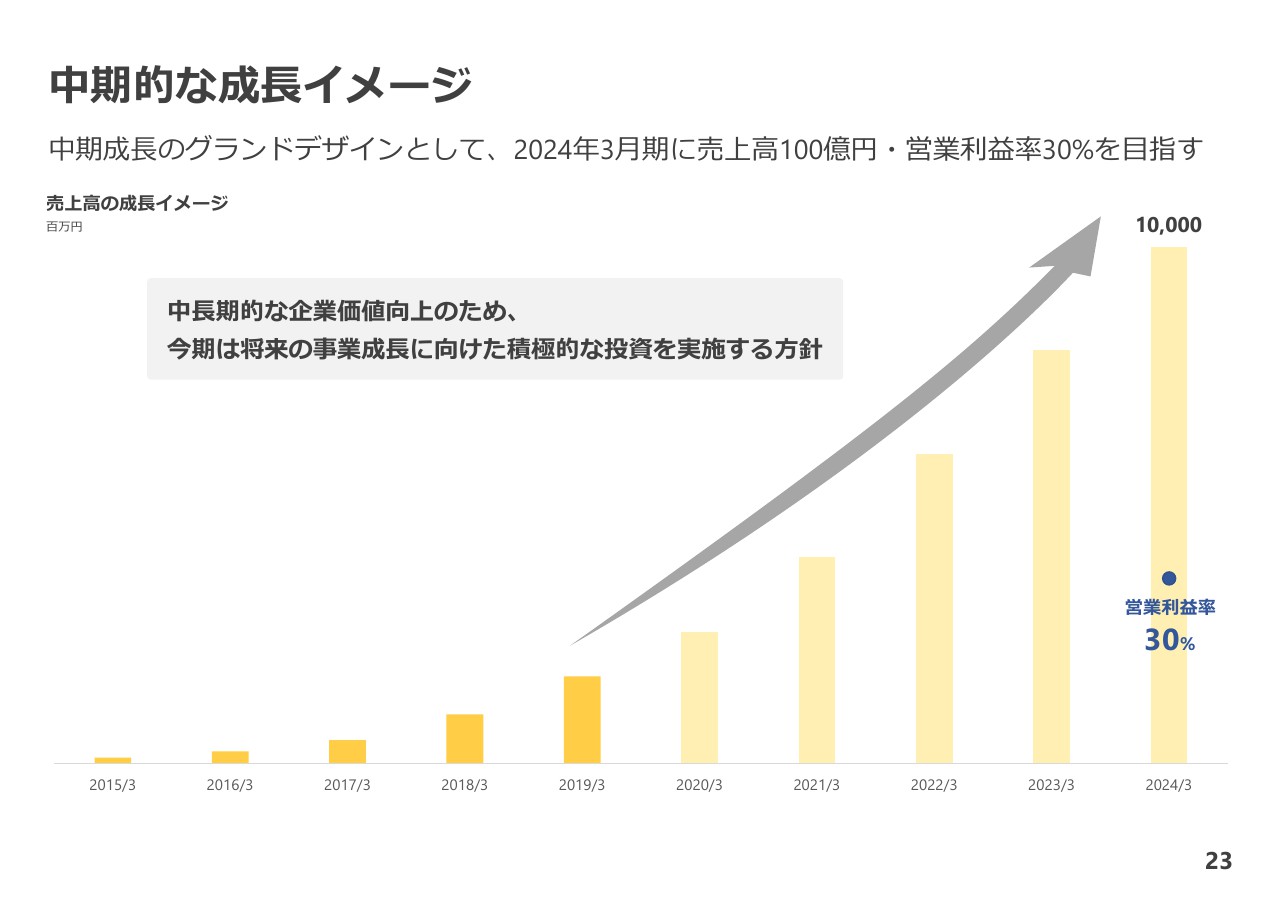

中期的な成長イメージ

最後に、これも毎四半期で発表していますが、中長期の成長イメージです。これはコミットした数字ではありませんが、みなさまが投資判断をするうえで、この会社はどのような規模感で事業を伸ばそうとしているのかというイメージをお伝えするためのものです。新規事業については含んでおりません。

今期の売上高は26億円程度で、2024年3月期には100億円程度の規模にしたいと考えています。利用企業数は現在の1600社から、およそ4000社から5000社の規模に拡大し、営業利益は30%から40%を目安としています。

現在は、お客さまを積極的に獲得することに注力し、マーケティングコストで赤字になっても、トップラインを伸ばすと宣言しています。一方で、それをいつまで続けるのかという質問もたくさんいただきます。

それに対する答えとして、マイルストーンの一つとして2024年3月期にトップラインを100億円まで伸ばし、営業利益を最低30%程度出せるビジネスモデルを作る、ということを示しております。

コミット数字ではありませんが、中長期のイメージとしてはそのような方向に向かっているということをご理解いただければと思います。

以上が私からの説明となります。ありがとうございました。