本記事の3つのポイント

-

経営再建中のジャパンディスプレイの7~9月期業績は前年同期比で増収だったものの、営業損失幅は拡大。業績悪化に歯止めがかかっていない

経営再建中のジャパンディスプレイの7~9月期業績は前年同期比で増収だったものの、営業損失幅は拡大。業績悪化に歯止めがかかっていない -

有機ELディスプレーの出荷は始まったが、ウエアラブルウォッチ用途でスマートフォン向けの採用に向けての道は険しい

有機ELディスプレーの出荷は始まったが、ウエアラブルウォッチ用途でスマートフォン向けの採用に向けての道は険しい -

アップルへの依存度軽減が長年の課題だが、足元でも売上の6割以上を占める状況。中国顧客への拡販も中国の同業他社との競争が激しく苦戦

アップルへの依存度軽減が長年の課題だが、足元でも売上の6割以上を占める状況。中国顧客への拡販も中国の同業他社との競争が激しく苦戦

㈱ジャパンディスプレイ(JDI)は11月13日、2019年度第2四半期(7~9月期)の業績を発表した。9月末時点での資産合計額は4766億円、負債合計は5782億円となったことで、債務超過は1016億円と、6月末の772億円から拡大した。上期(4~9月)の純損失は1087億円となり、前年同期の赤字95億円から大幅に拡大した。

7~9月期の売上高は、前年同期比33%増の1473億円と増収だったものの、営業損失は81億円で、前年同期の35億円の赤字から拡大した。主なマイナス要因として、18年度上期には在庫増による稼働益寄与があったが、これが無くなったことなどを挙げた。営業外費用として、持分法投資損失で21億円、台風15号の影響で6億円を計上、特別損失として事業構造改善費用121億円を計上し、これらもマイナスに作用した。

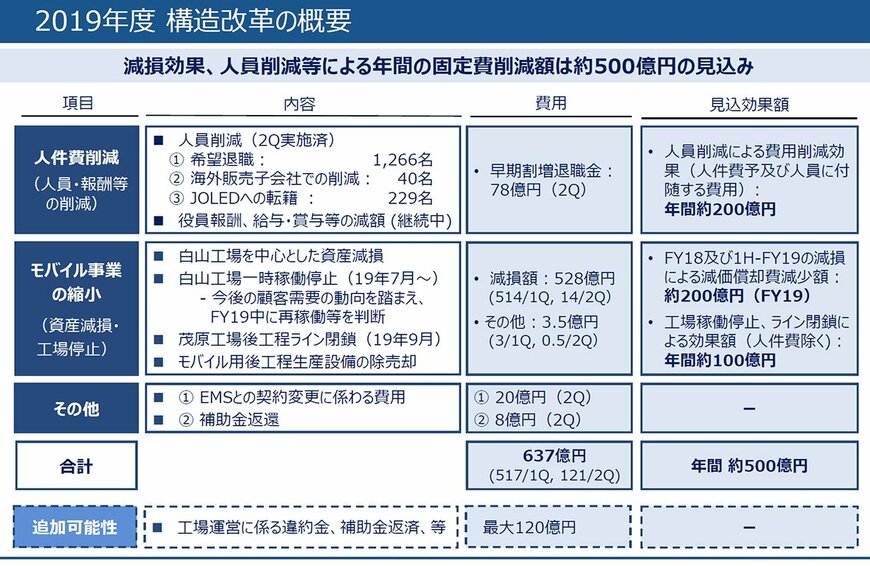

1000億円を超える債務超過については、現在交渉を進めている投資家からの資金調達を完了させることなどで、19年度内に671億円の資産超過に改善させる計画を明らかにした。さらに、構造改革を進めるなかで、減損効果や人員削減などにより、年間約500億円の年間固定費削減が見込めるとしている。

11月中に有機ELを量産出荷開始

第2四半期における分野別状況については、モバイル分野は新製品の販売開始や一部の前倒し出荷があったため、売上高は前年同期比60%増の1068億円となった。車載分野は多数の主要国における自動車販売の不振により、同2.9%減の269億円、ノンモバイル分野は、ウエアラブル、VR向けが増加したものの、米中摩擦の影響によるハイエンドノートPC向けが減少し、同18%減の136億円となった。

下期の見通しとしては、10月が単月で営業利益、当期純利益がともに黒字となっており、構造改革の寄与や研究開発・設備投資の厳選などで黒字体質の定着を目指すとした。また、同社初の有機ELディスプレーを茂原工場(千葉県)で量産開始し、11月中に出荷して同市場に着実に参入していくとした。有機ELの本格的業績寄与は20年度になる見通し。

多すぎる国内生産拠点

JDIは、12年4月にソニー、東芝、日立製作所の中小型ディスプレー事業を統合し、経済産業省主導で官民ファンドの旧産業革新機構(現:㈱INCJ)が2000億円を投じて誕生した。この時点で、3社の国内生産拠点をそのまま継承している。現在の旗艦工場である茂原工場(千葉県)、東浦工場(愛知県)、深谷工場(埼玉県)、鳥取工場(鳥取県)、石川工場(石川県)、能美工場(石川県能美市)の6拠点だ。能美工場は旧東芝モバイルディスプレイ(TMD)の工場だったが、当時TMDの主要顧客であったアップルが投資額の大半を負担して設立されたと言われており、TMDの工場として稼働する前にJDIとして統合された。

ひたすら体力勝負のディスプレーパネル業界において、この数の生産拠点を日本国内に擁するだけでも身重すぎるのではないかという印象は当時から否めなかったが、16年には最新鋭の主力工場として、アップルからの前受金や石川県からの補助金を得て、白山工場(石川県白山市)を新設し稼働させている。同時に、車載事業の効率化を図るため、深谷工場と石川工場の車載技術や設備を吸い上げて統廃合し、深谷工場を16年4月に閉鎖したり、旧ラインの廃止や後工程ラインの海外集約などの手入れをしていたが、抜本的な減量を図ったわけでなかった。

16年12月に白山工場が稼働を開始したものの、アップルがiPhoneのパネルを有機ELにシフトする方針を打ち出し、JDIはまさに梯子を外されたようなかたちとなった。その後、深刻な経営危機に陥った同社は、経営再建を実現すべく構造改革を進めるなかで、能美工場の売却と白山工場の稼働停止を決定した。能美工場はINCJへ200億円で売却し、20年には印刷式有機ELディスプレーを手がける㈱JOLEDの生産拠点となる予定だ。白山工場は19年7月から生産を停止し、再稼働のめどが立っていない。

白山工場を有機EL量産工場に?

白山工場は、アップルからの借用金があるものの、能美工場のように独占契約があったわけではなく、アップル以外の顧客のパネルも作ることができるという。とはいえ、16年5月の稼働開始予定が、iPhone販売の不振やスマートフォンでの有機ELディスプレーの採用拡大などでLTPS需要が減少したため、同年12月の稼働開始となってしまった。さらに、同工場の建設期間中の15年には、アップルはiPhoneの17年モデルに有機ELを搭載する計画を進めていたと言われている。

筆者個人としては、白山工場はアップルの買い取りでも良いくらいではないかと思うが、同社は現在、JDIへの資金援助として条件付きでおよそ200億円の出資を表明しているとされ、前受金返済条件の緩和などの便宜を図っているようだ。

白山工場については、有機ELディスプレーの量産拠点にする案なども出ているようだが、この11月からやっと量産出荷される有機ELディスプレーはアップルウオッチ用であり、JDIはiPhoneの20年モデルのベンダーとして参入できていない。参入できたとしても、早くて21年モデル以降だが、現状の茂原工場の有機ELラインのキャパシティーは小さく、アップル向けの需要をカバーできそうにない。

そこで、白山工場を有機EL用拠点にして再稼働を、という声が上がるわけだが、この期に及んでライン整備などの固定費拡大は考えにくい。さらに、JDIの有機ELの製造方法は、iPhoneの有機ELディスプレーのメーンサプライヤーであるサムスンの方式とは異なる。JDIの縦型蒸着方式で製造する有機ELは、サムスンのそれよりも高精細にすることができ、マスクも装置も特殊なものだ。それゆえ、今時分の有機EL量産出荷となってしまったわけで、そこを変えて新しいラインを白山工場に構築するとも考えられない。

また、有機ELサプライヤーとしては、安定した技術力と生産能力を持つサムスンのほか、20年モデルのセカンドベンダーと目されるLGディスプレーや、アップルへの供給を虎視眈々と狙ってきたBOEが控えており、体力的にも生産能力的にも、これらの企業と渡り合える余地は同社には無い。

車載事業への早期シフト変換を

これら懸念を払拭し、今後JDIの有機ELディスプレーを広く展開するために、モバイル事業を独立させて体力のある企業の資金援助を受けたいとしているわけだが、この資金援助計画も二転三転し、いまだ方向性がはっきりしない。同社を支援すべく、中国・台湾の3企業で結成されたSuwaコンソーシアムは、当初メンバーの台湾企業が2社とも離脱。その後の200億円以上の出資を表明していた中国・ハーベストも9月に離脱を表明し、現在はアップルの約200億円と、中国・オアシスの1.5億~1.8億ドルが確保できるとしている。また、その他(企業名非公表)から5000万ドルが受けられる予定だ。

ハーベストについては、コミットメントレターが出された200億円相当分だけでも援助に応じるよう交渉中とのことで、これらの出資を確実なものとして、11月末までに500億円の資金調達のめどを付けていくとしていた。しかし、7~9月期の決算発表時には、12月にずれ込む可能性も示唆した。

現在のJDIの生産拠点は、主力の茂原工場、試作品や小ロットの製品などを扱うのに最適な東浦工場、車載用のメーン拠点である鳥取工場と、余剰スペースを持つ石川工場がある。今後同社が経営再建し、生き残りを図るのであれば、旧3社から引き継いだ生産拠点を整理して、もっと身軽になる必要があるのではないか。例えば、旗艦拠点以外は処分し、一刻も早く将来性が見込める車載事業に完全に集中するのも手立ての1つだ。同社は現在、モバイル事業を切り離して車載事業やノンモバイル事業で再起を図ろうとしているが、もうアップルの仕事は受けない、くらいの覚悟を決める必要があるのではなかろうか。

同社の車載向け事業の売上高は1100億円程度。安定性が高く長期採用が可能な市場であるが、カーメーカーからの価格プレッシャーは大きく、1000億円が数倍に急成長する市場ではない。一方、同社の現在の売上高はおよそ5000億~6000億円ほどで、経営再建中の現状からでも、5分の1の規模にしなければならず、これを複数の国内生産拠点を持ちながら達成できるとは到底考えられない。

ずっとリンゴを食べ続ける苦悩

車載ディスプレーのJDIとして生き残るのであれば、アップル向けの仕事はすでに切っておくべきなのだろう。しかし、第2四半期だけを見ても、売上高の65%を占める同社の仕事を止めることもできず、売り上げを確保する点からも、何より供給責任の点からも、当面はモバイル向けにも生産を続ける必要がある。

ここで悩ましいのは、有機EL、液晶ディスプレーのどちらにしてもアップル向けということだ。かつてJDIが狙っていた、アップル以外の中国スマホブランドメーカーの受注獲得は失敗に終わった。アップル依存もさることながら、中国での受注を獲得できず、必然的にアップル依存になったことも、現状を招いた要因だ。

JDIが視野に入れた中国メーカーは、中国のパネルメーカー天馬微電子がそのシェアを獲得している。敗因は価格にある。JDIが圧倒的に高く、両社のパネルの価格差は、仕入れる材料の段階ですでに倍ほど違うという。「そんな価格ではとてもアップル以外のメーカーは手が出せない」(関係者)とのことで、「JDIのパネルはiPhoneだからこそ使えるもの」(同)だという。材料の時点で各段の価格差があるとなれば、JDIにしても、どんな生産努力を図ってもライバルとの価格競争の土俵にすら上がれなかったのではないだろうか。同社の苦悩がうかがえる。

これからが期待される有機ELにしても、価格競争力が持てない分、供給はごくごく一部のハイエンドモデルに限られる。アップルのiPhoneか、それに次ぐメーカーの超ハイエンドモデルだ。しかし、そのアップルも事業の注力をソフト分野にシフトし、スマホ端末を広めることにはトーンダウンしている。

テレビやスマホといった最終カスタマーが一般消費者である市場では、良いものを作っても、それを価格に吸収できないことが悩ましい。テレビパネル市場は常に「真っ赤っかなレッドオーシャン市場」(部材メーカー)ではあるものの、無くなることはない。ゆえにこの世からディスプレーが必要とされなくなるまで供給責任があるわけだが、一般消費者は安くていいものを買いたがるのが心理だ。

便利で楽しい超高機能なテレビやスマホでも、高価格になってしまっては買ってもらえない。そんな市場を主戦場としていくのは、ひたすら体力勝負であり、日本国内の生産拠点ではやがて行き詰まる。より早い車載シフトとそのための決断をしなければ、今度こそ日の丸液晶は沈んでしまうだろう。

電子デバイス産業新聞 編集部 記者 澤登美英子

まとめにかえて

ジャパンディスプレイを取り巻く事業環境は悪化の一途をたどっている印象です。資金調達によって債務超過を脱したとしても、根本的な解決にならず、応急措置に過ぎないとの見方ができます。記事にもあるとおり、車載事業は事業規模も大きくなく、かつ顧客からの価格プレッシャーも強い領域です。主力のモバイル事業を縮小した先に何が残るか、課題は山積みです。

電子デバイス産業新聞