安心して資産を引き出すための「逆算の資産準備」

人生100年時代といった言葉が使われるほど、「資産をできるだけ使わないようにしたい」と思うのは避けられないことでしょう。しかし、より安心できる引き出し方法があれば、その懸念も少しは薄れるはずです。それは消費の力になり、経済の活力にもなります。

安心して引き出す、ということは簡単ではありませんが、まず「何歳まで生きるかわからない」ではなく、たとえば「95歳まで生きても大丈夫な資産」という、具体的なゴール設定をすることが大切です。

「95歳で資産0円」をゴールに設定し、そこから遡って何歳まで資産運用を続けるか、何歳まで仕事を続けるか、どうやって生活費の引き下げを行うか、といったことを含めた資産運用と引き出し方に関する方法を考えるのです。これを「逆算の資産準備」と名付けています。

多様な資産の引き出し方法

日本では、引き出す方法について、公的年金以外に月額10万円必要とか、5万円必要といった定額で議論することが多いと思います。これは、使いすぎないという点では正しいアプローチですが、資産運用をしながら引き出していく場合には資産寿命を短くしかねません。

変動する資産から定額で資金を引き出すのは、たとえば10万円を引き出すにしても、「10万円“しか”引き出さない」場合もあれば、「10万円“も”引き出す」時もあるわけです。

「使いながら運用する時代」にこうした引き出しのリスク(収益率配列のリスクと呼ぶ)を回避する方法が、残高に対する「定率引き出し」の考え方です。もちろん残高が減ると、「定率」での引き出しは徐々に引き出し額を小さくしていきます。そこで、定率の引き出しのほかにも、徐々に引き出し率を引き上げる方法などもあります。

米国の「余命を考慮した引き出し率」を利用したルール

米国には、Required Minimum Distributions(RMDs、強制引き出し)というルールがあります。これは、401(k)や個人退職勘定(IRA)などに対して、70.5歳を過ぎると強制的に引き出しを行わせる制度です。

非課税で作り上げてきた資産は退職後の生活のために使うことが前提ですし、納税は国民の義務でもありますから、所得税はいつか支払うものという考え方です。

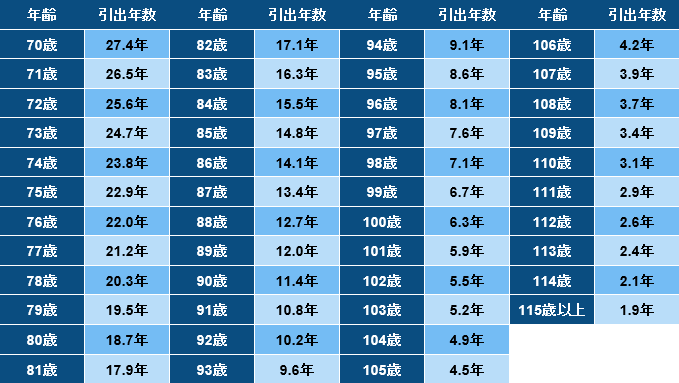

内国歳入庁(IRS)が公表するDistribution Period(余命を参考に算出した引き出し年数)を使って、その逆数で引き出し率を算出します。直近の表を下記に示していますが、70.5歳になる年には引き出し年数を27.4年と想定して率を計算しています。

すなわち1/27.4で計算した3.65%を、401(k)やIRA等で保有している資産に乗じ、算出された金額が最低引き出し額となります。

もしその年の引き出し額が最低引き出し額を下回った場合には、その差額に対して税率50%で課税されることになります。たとえば、1万ドルの最低引き出し額で、4,000ドルしか引き出さなかった場合には、差額6,000ドルに対して50%に相当する3,000ドルが税額として追徴されることになります。

余命を考慮した引き出しが制度に組み込まれていることで、引き出し方に関する考え方が定額だけではないという理解も広がっているのではないでしょうか。

内国歳入庁のRMDの余命計算表

注:IRA用のテーブル。配偶者あり(ただし歳の差は10歳未満)。本人死亡時には配偶者に資産が相続されることが前提

出所:米国内国歳入庁RMDの資料よりフィデリティ退職・投資教育研究所が作成

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史