金融庁がKPIなる数字で、各販売会社で販売している投資信託の収益性を公表しています。少々古いデータで恐縮ですが、このデータを読み解いて、投資信託が儲かっているのかどうか見ていきましょう。

ちなみに、KPIはKey Performance Indicatorの略で、金融用語というよりもマーケティング用語です。要するに目標達成のための定量指標です。

投資信託の収益率で言えば、たとえばKPIが年間5%リターンとすると、このKPIを上回っている投資信託は何本(または、全体の何%)、下回っている本数は何本といった、達成度合いの“見える化”を図っているものです。

投資信託の運用損益別顧客比率とは?

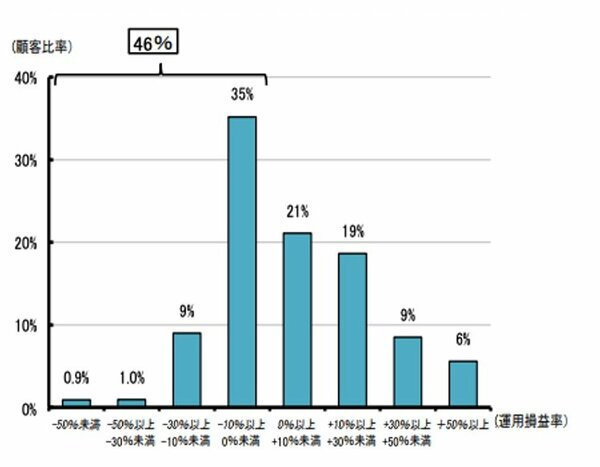

図表1は、さまざまな角度で分析しているデータの一つですが、正直、見るからに難解です。金融庁の努力はよく分かるのですが、これを一般の方々に伝えるには“翻訳”が必要です。 ということで、翻訳にトライです。

図表1:投資信託の運用損益別顧客比率(主要行等・地域銀行合算ベース)1/1

出典:投資信託の販売会社における 比較可能な共通KPIを用いた分析(金融庁)<対象:主要行99行・地域銀行20行、時点:2018年6月29日>

まず、運用損益別顧客比率の意味ですが、これは次のようになります。

− 調査に回答した銀行(メガ銀行・地銀)の顧客が何%のリターンを上げているか

(基準日は2018年3月末ですが、基準日から過去何年かのリターンかは明示されていない)

− リターン別の顧客比率は何%なのか

結果を紐解くと、約46%の投資家のリターンがマイナス(損失)となっています。プラスリターンは54%ですね。それぞれリターン幅は異なりますが、プラスかマイナスかで計測すれば、ほぼプラスマイナス五分五分だったということです。

投資信託の比較を100m走の桐生選手とマラソンの川内選手に例えてみる

さて、この結果をどう判断するかです。

実は投資信託に限らず、金融商品の顧客個別リターンの計測には困難が伴います。それは次の理由によります。