本記事の3つのポイント

-

メモリーを中心に半導体設備投資が停滞するなか、パソコン/サーバー用プロセッサー大手のインテルが積極的な投資を展開している

メモリーを中心に半導体設備投資が停滞するなか、パソコン/サーバー用プロセッサー大手のインテルが積極的な投資を展開している -

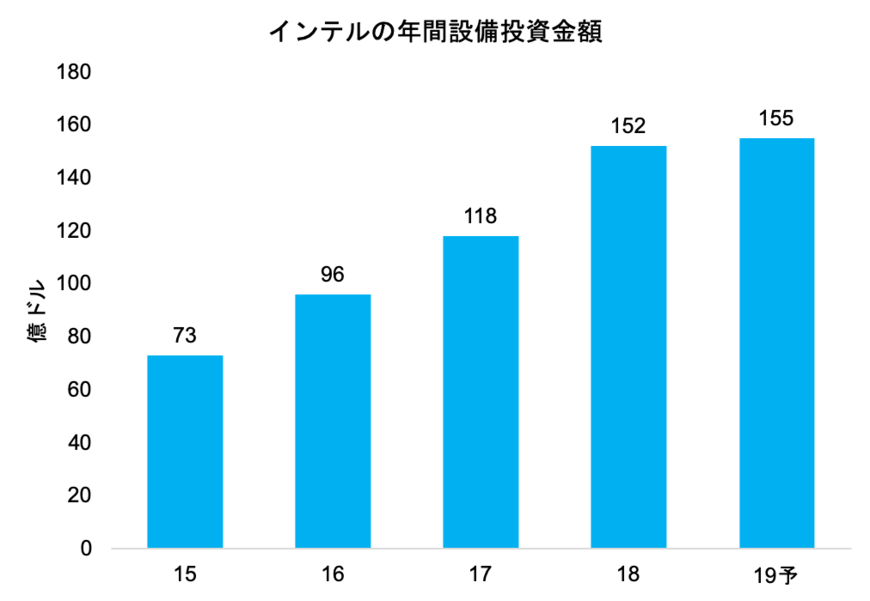

データセンター用プロセッサーの長期需要拡大を受けて、19年は過去最高の155億ドルを計画

データセンター用プロセッサーの長期需要拡大を受けて、19年は過去最高の155億ドルを計画 -

投資拡大を受けて、前工程装置だけでなくパッケージ基板など後工程分野にも商機が広がっている

投資拡大を受けて、前工程装置だけでなくパッケージ基板など後工程分野にも商機が広がっている

米インテルの積極的な設備投資を受けて、装置・材料サプライチェーンの一部企業が繁忙を極めている。企業によっては生産能力増強でも追いつかず、納期要求に応えられるかといった問題も出始めている。

インテルの19年設備投資は155億ドル

インテルは大手半導体メーカーのなかでも、足元で設備投資拡大を推し進める数少ない企業の一社だ。2019年は前年と同等規模の155億ドルの設備投資を計画。2年連続で過去最高の投資水準となる見通しだ。19年1〜3月期決算発表時に、19年通年の売上高見通しを前年比3%減の690億ドルと従来の同1%増から下方修正したが、中長期的にデータセンター分野を中心に需要は拡大していくという見方に変わりはない。

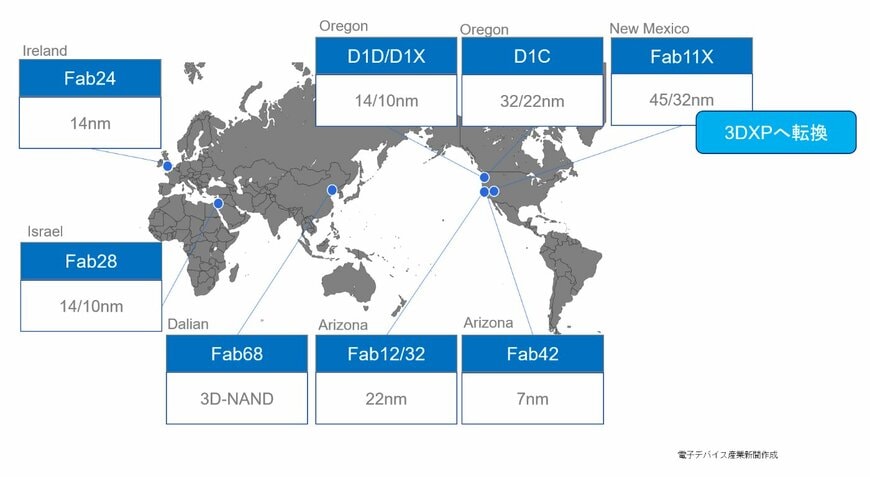

18年はもともと140億ドルの設備投資を計画していたが、18年中ごろにCPUの供給不足問題が浮上。18年9月に、当時暫定CEOを務めていたBob Swan氏(その後正式にCEOに就任)が異例の書簡を発表してCPU供給不足を説明し、これを解消するために10億ドルの追加投資を行うと表明していた。現在、主力工場のアリゾナ、オレゴン、アイルランド、イスラエルにおいて14nmの能力拡張に向けた投資を行っている。

主要工場でクリーンルーム拡張

18年12月17日には改めて、製造戦略に関する進捗状況を報告。オレゴン(D1D/D1X)、イスラエル(Fab28)、アイルランド(Fab24)でファブスペースの拡張計画を行うことも明らかにし、19年から複数年にわたって投資が行われる見通し。

同社によれば、クリーンルームが追加されることで、供給能力増加に向けたリードタイムを約60%短縮することができるという。また、今回の投資は自社製品向けの生産能力だけでなく、注力するファンドリー事業にも充てていく考えだ。

アリゾナ州の「Fab42」に関しても投資計画を実行に移していく予定だ。Fab42はもともと14nmの量産工場として13年末に工場建屋が完成していたが、需要の低迷や微細化スケジュールの遅れなどにより、稼働を延期していた。

17年2月にはFab42の投資を再開すると発表。7nmの主力工場として70億ドル以上を投じ、3~4年後の生産開始を目指すとしていた。7nmプロセスではEUVリソグラフィーが適用される見通しで、19年から設備導入が本格化することになりそうだ。

ニコン、日立ハイテクはプラス成長予想

投資拡大により、インテルに装置・材料を納入するサプライヤーの業績見通しも明るいところが多い。とりわけ、事業に占めるインテルの割合・依存度が高いところは、それがより顕著に出ている印象だ。

露光装置を供給するニコンは、19年度(20年3月期)業績見通しのうち、半導体露光装置の販売台数は前年度比4台増の45台を計画する。うちインテルへの依存度が大きい、最先端プロセスのArF液浸露光装置の販売台数予想は12台と、前年度の7台から大きく増える見通しだ。

ニコン同様に、インテル比率が高いのが日立ハイテクノロジーズだ。同社の19年度業績見通しのうち、エッチング装置で構成されるプロセス製造装置の売上高見通しは、前年度比16%増の792億円と高い増収率を見込んでいる。足元の半導体製造装置業界はメモリー投資の停滞を受け、日系企業の多くが19年度売上高予想について減収を見込んでいる。東京エレクトロンは前年度比12%減、SCREENが同13%減、アドバンテストが同19%減を予想しており、ニコン、日立ハイテクの販売台数拡大・増収見通しは「インテル特需」ともいえる状況を反映している。

国内FC基板2社が大型投資を敢行

前工程装置以上に、活況を呈しているのが半導体パッケージ基板分野だ。インテルが手がけるCPUを実装するパッケージ基板は一部台湾や韓国などのアジア系企業が一定のシェアを持っているものの、イビデン、新光電気工業という国内大手2社のシェアが非常に高い。

その国内2社が過去に例のない大型投資を敢行しようとしている。イビデンは2019年度(20年3月期)設備投資金額のうち、パッケージ基板やプリント配線板で構成される電子部門に755億円を計画、単年度としては過去最高の投資額となる見込みだ。

同社は18年11月段階で、全社ベースの19年度設備投資額を650億円と想定しており、うち7割を電子部門に充てるとしていた。今回、これを900億円に引き上げており、電子部門には755億円を投じる構え。

増額の主な理由は、主要顧客からの前倒し要請によるもので、製品立ち上げ期間の短縮に応えるためのものだという。同社は18年11月に19~21年度の3カ年で総額700億円を投じて、パッケージ基板の生産能力を5割(層数換算)引き上げる投資計画を公表済み。今回、この投資を19年度により集中させるスケジュールになったとみられる。

当初計画では主力拠点の大垣中央事業場 第2棟および大垣事業場(ともに岐阜県)に生産設備を導入し、20年度後半から本格量産する計画であったが、今回大型投資の検収タイミングが20年1~3月に集中するとしており、生産開始時期は前倒しになったもようだ。

新光電気も、18年度から着手しているFC基板の生産体制強化に向けた設備投資金額を増額する。18~21年度までの4カ年で540億円を投じ、FC基板の生産能力を約4割増強する。同社は18年4月に、18~19年度の2カ年で215億円を投じ、FC基板の生産能力を2割増強する投資計画を公表。今回これを21年度までの4カ年計画として改めて公表した。

国内2社に加え、台湾勢のUnimicron(ユニマイクロン)やKinsus(キンサス)も積極投資の方針を打ち出している。ユニマイクロンはABF(Ajinomoto Build-up Film)ベースの半導体パッケージ基板に対し、19~22年の計4年間で総額200億台湾ドルの投資を行うと表明。Kinsusも従来のスマートフォン用プロセッサー向け基板(FC-CSPなど)が主体の事業構造から、データセンターなどを念頭に置いたハイエンドパッケージ基板分野での事業拡大を目指す。

ウシオ電機など基板サプライチェーンも活況

これらパッケージ基板メーカーの投資拡大を受け、基板製造に必要な装置・材料メーカーも恩恵を享受している。基板用露光装置を展開するウシオ電機は、19年5月に先端パッケージ基板の需要増に対応するため、生産能力を増強すると発表。生産拠点である御殿場事業場(静岡県御殿場市)で製造設備の導入および生産スペースの拡張を行い、19年後半に生産能力を従来比2倍以上に高める。また、基板用穴あけ装置を手がけるビアメカニクス、フィルムラミネーターを手がけるニッコーマテリアルズも同様に高水準の受注が舞い込んでいるとみられ、対応に追われている。材料分野では味の素ファインテクノのビルドアップ用層間絶縁材「ABF」も需要が拡大しているほか、日立化成の基板材料(コア材)も伸長している。

電子デバイス産業新聞 副編集長 稲葉 雅巳

まとめにかえて

足元では米中データセンター顧客のクラウド投資が弱含んでいることもあり、業績見通しの引き下げも行っていますが、長期的展望に立てばインテルのデータセンター事業は将来性が高いとみられています。足元の積極投資もこうした長期展望に沿ったものであり、装置・材料などサプライチェーン全体にポジテイブな波及効果をもたらすことが期待されています。

電子デバイス産業新聞