シリーズでお送りしている「個人投資家向け株式投資研究」。

株主優待は各企業の決算期が関係します。ここでは決算期が近く、投資家の注目が集まる銘柄情報をピックアップしてお届けします!

今回は2023年2月末日が本決算となる「ディップ」(証券コード:2379)です。

つみたてNISAやiDeCoを活用した「投資信託」も何かと話題ですが、株式投資にも目を向けてみませんか?「消費者目線」で株主優待を楽しむ根強いファンも多くいます。

今回は、株主優待の内容とともに、株式投資を始める際の注意点についてもお伝えします。株式投資のメリットとデメリットを知った上で、優待ライフを楽しんでいけるとよいですね。

さっそく、ディップの株主優待制度についてみていきましょう。

【注目記事】【2023年2月決算】壱番屋(7630)のお得な株主優待制度とは?内容と特典を解説

1. ディップ「株主優待制度の概要」

1.1 【ディップ】株主優待の対象

- 毎年2月末日、8月末日現在の株主名簿に記録または記載された、当社株式1単元(100 株)以上保有されている株主

1.2 【ディップ】株主優待の内容

オリジナルQUO(クオ)カードを贈呈。

- 100株以上~500株未満:オリジナルQUOカード(500円相当)

- 500株以上:オリジナルQUOカード(1000円相当)

1.3 【ディップ】株主優待の贈呈時期

- 期末株主優待:定時株主総会終了後、期末配当金領収証と共に発送を予定。

- 中間期株主優待:中間配当金領収証と共に発送を予定。

※上記は記事更新日時点での情報となります。利用条件などの詳細は、ディップ「株主還元」より、最新の情報をご確認ください。

2. 【ディップ】上場企業の株主になるための手続きとは

まず、証券会社に口座を開設し、株式を購入する必要があります。店舗のある証券会社、インターネット証券会社など、投資家自身の利用スタイルによって使い分けるとよいですね。

口座開設から投資判断、売却タイミングの意思決定などをすべて自分で判断できる!という方であれば、インターネット証券会社が便利でしょう。

銘柄選びなど、投資アドバイスが欲しい場合は、アドバイザーがいる店舗型証券会社を選ぶと心強いかもしれません。

3. ディップの株主優待制度にトライするときの注意点

ここからは株主優待を手にする前に、ぜひ知っておきたい一般的な注意点を紹介していきます。

3.1 株主優待の注意点1:「権利確定日」と「権利付き最終日」を意識しよう

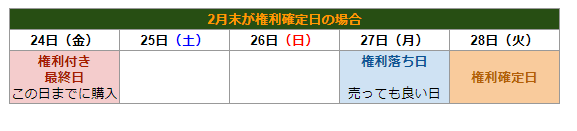

株主優待を受けるためには「権利確定日」(たとえば、半期及び通期の決算日)や「権利付き最終日」を意識する必要があります。

決算期の最終日当日に株式を購入しても、「株主権利確定日」の株主名簿に株主として名前が載りません。株主情報を反映するのに2営業日必要とするためです。

よって、株主優待をゲットしたい場合は、「権利付き最終日(※)」までに取引をしておく必要があります。

※権利付き最終日:株主がその株式を保有することで株主優待などの株主権利を受けることができる最終売買日

ちなみに、権利付き最終日の翌営業日は「権利落ち日」と呼ばれます。この日以降に株式を売却しても、株主優待を受け取る権利があります。

3.2 株主優待の注意点2:株式投資は「リスク性資産」

優待内容につい目が行きがちですが、株式投資には株価変動リスクや倒産リスクがあることも心得ておく必要があります。

株主優待と同様に、配当に期待される投資家も多いのですが、配当は原則として、最終利益の中から分配されるものです。

投資先の企業の業績が悪化すれば、配当が減ったり(減配)や配当がなくなったり(無配)する可能性も。また、株主優待の内容も業績しだいで変更されることがあります。

株主優待の内容もさることながら、投資対象として成立するか?という視点も持っておきましょう。

4. ディップの株主優待「株式をいつまでに購入すればいいか」

- 権利付き最終日:権利確定日の2営業日前!(この日までに株式を保有している必要があります)

- 権利落ち日:権利付最終日の翌営業日

- 権利確定日:この日までに株主名簿に名前が載っている必要があります。

5. 【ディップ】株主優待は「投資」

ここまで、ディップの株主優待について解説してきました。

株主優待は、上場企業の株主になってはじめて手にすることができます。ただ、株主優待を手にするということは、つまり、その企業に「投資」をしているわけです。

「優待の内容は魅力的でも、投資先としてはいまひとつ」だった場合、塩漬け状態の銘柄を抱えてしまうケースも珍しくありません。

株価指標(PER・PBR・ROEなど)を参考にするほか、企業の業績などに関するニュースにもアンテナをはりながら、銘柄のオトク度を見極めていけるとよいですね。

6. 【用語解説】株主優待とは

株主優待とは、「株主優待制度」とも呼ばれ、株主が何らかの特典を得られる制度のことを言います。

株主優待制度は日本の上場企業の中で広く実施されている制度です。発行体が提供するサービスや商品に関する優待内容、クオカードといった金券、または食料品などのケースもあります。日本の株主優待内容は多様性があり、世界でも稀な制度です。

ちなみに、日本の上場企業の株式に投資をしている投資信託を購入するのでは、個人投資家は株主優待の特典を享受することはできません。個別株式への投資が必要です。

もっとも、株主優待は株式投資をした結果に付随するものです。したがって、どの銘柄に投資をするかという銘柄選択は慎重に行うとよいでしょう。そうでなければ、「優待内容には満足だけれども、含み損を抱えて塩漬け」ということにもなりかねません。

7. 株主優待だけが株主のメリットではない

株主のメリットはここまで見てきたような株主優待内容だけではありません。株主の権利としてより中心的なポイントとしては、配当を受ける権利があります。

配当を出している企業であれば、年に2回、上期と通期決算のタイミングで配当が支払われることがあります。

会社の業績が良ければ増配されることもありますし、投資先などがない場合も配当を増やす企業もあります。株主優待の内容もさることながら、投資先企業の業績内容を確認して、配当が増えていくのを期待するのも株式投資の醍醐味です。

8. ディップの株主優待をチェック

多くの投資家を惹きつけてやまない株主優待ですが、実は一部では批判もあります。長期で保有する株主からすれば、「短期で売買を繰り返す株主に優待を提供するのはいかがなものか」というものです。

株主優待は自社サービスや商品の一部に関連する内容を提供する企業も多いですが、現金と同等のような内容の企業もあります。これは発行体からすればキャッシュアウト(現金流出)となります。短期間しか株主でない投資家のために、なぜ費用をかけなければならないのか、という考え方です。

様々な議論のある株主優待制度ですが、ぜひ、皆さんも株主優待でお得なライフスタイルを確立されてみてはいかがでしょうか。

株主優待をはじめるにあたって必要なこと【ご参考】

株主優待をはじめるには、証券会社を通じて株式を購入する必要があります。

余談ですが、株式投資をする際には、少額投資非課税制度である「NISA(ニーサ)」などを活用すれば非課税枠を利用することもできます。

証券口座を開設するまでにはある程度時間が必要ですので、株主優待に興味のある方でまだ証券口座をお持ちでない方は、前もって口座を開設しておくといいでしょう。

株・投信初心者必見!証券口座開設を検討の方へおススメ証券会社3選 [PR]

楽天証券「今や新規開設No.1のネット証券」

ご存じ楽天グループの証券会社。

2021年の総合口座、NISA、iDeCoの新規口座開設はNo.1!

現在、日本で最も勢いのあるネット証券といえます。SBI証券「日本のネット証券の価格リーダー」

今や日本を代表する証券会社となったSBI証券。 ネット証券の歴史を見れば取引手数料引き下げの最大の功労者。

個人投資家の味方です。

SBI証券に口座を持っていれば様々な環境の変化があっても取引手数料では安心感あり。マネックス証券「銘柄探しができる機能が使える」

ゴールドマン・サックス証券出身の松本大氏が創業。

有力な銘柄を検索できる「銘柄スカウター」が無料で使える!

米国株の品ぞろえは豊富。株や投信で投資を始めるなら早いほうがいい

ネット証券の比較いかがでしたでしょうか。

「たった3社の選択肢でも決められない!」という方もいるかもしれません。

いずれにせよ、思い立ったが吉日!

まだ証券口座を開設していないという方はこの機会に口座開設から始めてはいかがでしょうか。

口座開設は無料です。参考プレスリリース

- 楽天証券「楽天証券、NISA・iDeCo 2021年新規口座開設が業界最多に!」2022年3月30日

制作:株式会社モニクルリサーチ

参考資料

LIMO編集部