2. ファンドラップは手数料が高い?!コストの「二重構造」を理解しておこう

ファンドラップの最大の懸念点は、投資家が支払うコストが「サービス利用料」と「商品代金」の二階建て(二重構造)になっている点です。

- 目に見えるコスト(投資顧問料・管理手数料): 資産配分の決定やリバランスといった「プロへのコンサルティング料」として、金融機関へ直接支払う費用。

- 隠れたコスト(投資対象の信託報酬): 実際に運用する「投資信託」の内部で発生する費用で、運用資産から毎日自動的に差し引かれる。運用報告書などを読み込まないと気づきにくい実質的な負担。

この二重のコストが積み重なることで、運用成績がプラスであっても、手元に残る利益が大きく削られてしまいます。

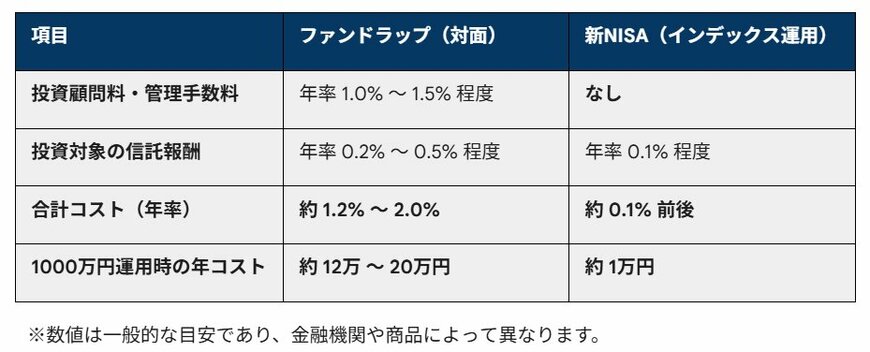

2.1 【比較】運用コストの差(目安)

実際に、対面型のファンドラップと、ネット証券を利用した新NISA(インデックス運用)のコストを比較してみましょう。

※数値は一般的な目安であり、金融機関や商品によって異なります。

投資顧問料・管理手数料

- ファンドラップ(対面):年率 1.0% ~ 1.5% 程度

- 新NISA(インデックス運用):なし

投資対象の信託報酬

- ファンドラップ(対面):年率 0.2% ~ 0.5% 程度

- 新NISA(インデックス運用):年率 0.1% 程度

合計コスト(年率)

- ファンドラップ(対面):約 1.2% ~ 2.0%

- 新NISA(インデックス運用):約 0.1% 前後

1000万円運用時の年コスト

- ファンドラップ(対面):約 12万 ~ 20万円

- 新NISA(インデックス運用):約 1万円

上記の通り、ファンドラップの維持費は自分で運用する場合に比べ、10倍〜20倍に達することもあります。

ファンドラップで資産を増やすためには、最低でも年間1.5%以上のリターンを出さなければ、自分でインデックス投資をした場合の「スタート地点」にすら立てません。

「このコストを払ってでも、専門家との対面相談や運用の手間を省く価値があると感じるかどうか」が、契約の判断基準となります。