3. 暦年課税か相続時精算課税制度か。結局どちらをつかえばよい?

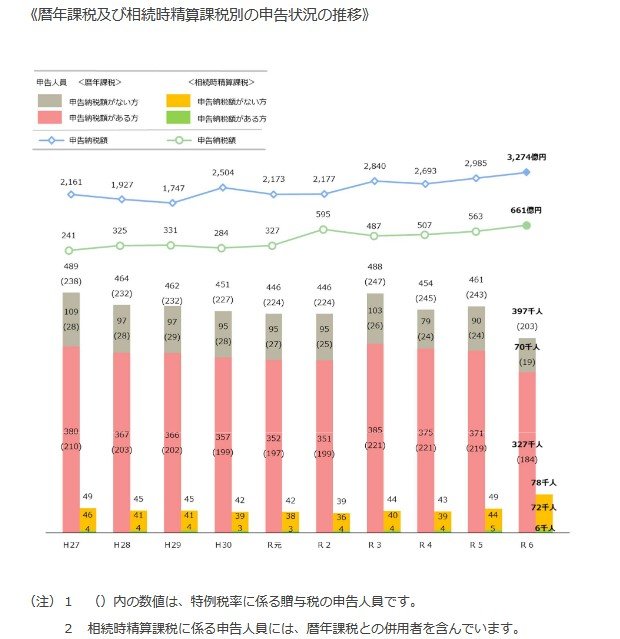

まず、実際に世の中でどちらの制度が選ばれているのか、最新のデータを見てみましょう。

令和6年分の申告状況を見ると、暦年課税の利用者は約40万人と依然として多数派ですが、前年比で14.0%減少しています。一方で、相続時精算課税を選んだ人は約8万人と、前年比で約6割も急増しました。これは2024年(令和6年)の改正により、相続時精算課税でも「年110万円の基礎控除」が受けられるようになったことが、大きな後押しとなったと考えられます。

たとえば「毎年110万円以内を子や孫へ分けて渡したい」なら暦年課税が向きます。一方、住宅購入の頭金などで「数百万円〜数千万円」を援助するなら、相続時精算課税を使うことで贈与税の負担を抑えながら早めの資金移転ができます。

3.1 住宅・教育・結婚…まずは「目的別特例」の利用を最優先に

納得感のある資金計画を立てる上で、ぜひ知っておいていただきたいのが特定の目的のための「特例」です。住宅資金や教育資金などの援助については、前述の2制度よりも優先して検討すべき手厚い非課税枠が用意されています。

住宅取得等資金の贈与税非課税

- 内容:父母や祖父母から住宅の新築・取得・増改築等のための資金をもらった場合、一定額まで贈与税が非課税になります。

- 非課税限度額:省エネ等住宅は1000万円、それ以外の住宅は500万円です。

- 期限:2024年(令和6年)1月1日から2026年(令和8年)12月31日までの贈与が対象です。

この特例を受けるには、贈与を受ける方の合計所得金額が原則2000万円以下であることや、住宅の床面積(50㎡以上240㎡以下)などの一定の要件を満たす必要があります。ご自身のケースが対象になるか、事前に細かな条件をチェックしておくと安心です。

教育資金の一括贈与を受けた場合の非課税

- 内容:30歳未満の子や孫が、教育資金に充てるために父母や祖父母から一括で贈与を受けた場合に利用できます。

- 非課税限度額:受贈者1人につき1500万円までです。

- 期限:2026年(令和8年)3月31日までの契約締結分が対象です。

結婚・子育て資金の一括贈与を受けた場合の非課税

- 内容:18歳以上50歳未満の子や孫が、結婚や子育てのための資金として一括贈与を受けた場合に利用できます。

- 非課税限度額:受贈者1人につき1000万円(結婚資金は300万円)までです。

- 期限:2027年(令和9年)3月31日までの契約締結分が対象です。

基本は「特例が使えるなら特例を最優先」し、それでも足りない分を暦年課税や相続時精算課税で補うと考えると、制度選びの優先順位が整理され、迷いにくくなります。

4. まとめにかえて

暦年課税は「毎年少しずつ贈与したい人」に向き、相続時精算課税は「まとまった資金を早めに渡したい人」に向きます。特に住宅・教育・結婚など目的がある場合は、まず各種特例の対象になるか確認することが大切です。制度によっては相続時の扱いが異なるため、制度を選ぶ際に心に留めておきたいのが、「目先の贈与税がゼロになること」が、必ずしも「将来の相続税まで含めて一番おトク」とは限らないという点です。

たとえば「相続時精算課税」は、贈与時の税負担を抑えられる一方で、渡した資産は将来の相続時に「相続財産」としてカウントされます。つまり、相続税がかかる規模の資産をお持ちのご家庭にとっては、税金の支払いを将来へ「先送り」する性質も持っているのです。

「今の生活を応援したいのか」「将来の相続税までトータルで減らしたいのか」といった目的によって、最適な出口は異なります。ご家族にとって一番心地よい形はどれか、この機会にじっくりと話し合ってみるのが、納得感のある資金計画への近道です。

参考資料

- 財務省「令和8年度税制改正の大綱の概要」

- 国税庁「令和6年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)」

- 国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」

- 国税庁「住宅取得等資金の贈与を受けた場合の贈与税の非課税等のあらまし」

- 国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

- 国税庁「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

村岸 理美