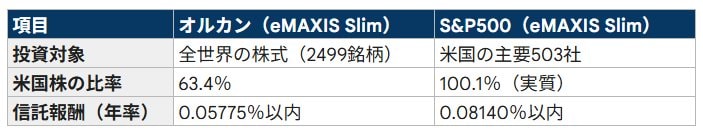

2. 【オルカンとS&P500】「米国株比率6割か10割か」それぞれの投資対象をチェック

このリターンの違いは、各ファンドの投資対象、つまり「どこに、どの程度」投資しているかというポートフォリオの差から生じています。

【画像まとめ】オルカンとS&P500の違いを見る!4/4

出所:三菱UFJアセットマネジメント「eMAXIS Slim 全世界株式(オール・カントリー)」、三菱UFJアセットマネジメント「eMAXIS Slim 米国株式(S&P500)」

2.1 オルカンの特徴:全世界への分散投資

オルカンの最大の魅力は、「このファンド1本で世界中の株式に分散投資できる」点にあります。

- 投資対象:日本を含む先進国や新興国、約2500銘柄に及びます。

- 国・地域別構成比率:アメリカが63.4%を占め、次いで日本(4.8%)、イギリス(3.2%)と続きます。

- 運用コスト:信託報酬は年率0.05775%以内と、非常に低い水準です。

- メリット:各国の経済成長に応じて運用会社が自動で投資比率を調整するため、投資家自身が「次に成長する国」を予測する必要がない点です。

2.2 S&P500の特徴:米国の成長企業への集中投資

S&P500は、米国株式市場を代表する約500社に投資を集中させることで、高い成長リターンを狙います。

- 投資対象:米国の主要産業をリードする優良企業約500社です。

- 組入上位銘柄:NVIDIA(7.7%)、Apple(6.8%)、Microsoft(6.1%)などが含まれます。

- 運用コスト:信託報酬は年率0.08140%以内となっています。

- メリット:世界経済を牽引するハイテク企業の組入比率が高く、米国経済が好調な局面では大きなリターンが期待できる点です。