現行の税率8%を10%へと引き上げる2019年10月の消費税増税が迫っているため、関係する業界の準備や政府の景気振興対策が佳境に入っています。一方では、安倍首相の側近といわれる自民党の萩生田光一幹事長代行が、4月18日にインターネット番組で「引き上げ延期」に言及し、その直前に政権から協力を求められていた経済界だけでなく与党関係者も即座に反発、萩生田氏は翌19日に「個人の見解」だったと釈明するなど、増税まで半年を切ったいまも混乱した状況が続いています。

この記事では、現在の日本の税金をめぐるさまざまな矛盾に鋭く切り込んだ書籍『税金格差』の著者であるジャーナリストの梶原一義氏が、増税を間近に控えた消費税が抱える「根本的な問題点」を解説します。

国が約2800億をつぎ込む「目玉対策」の効果は?

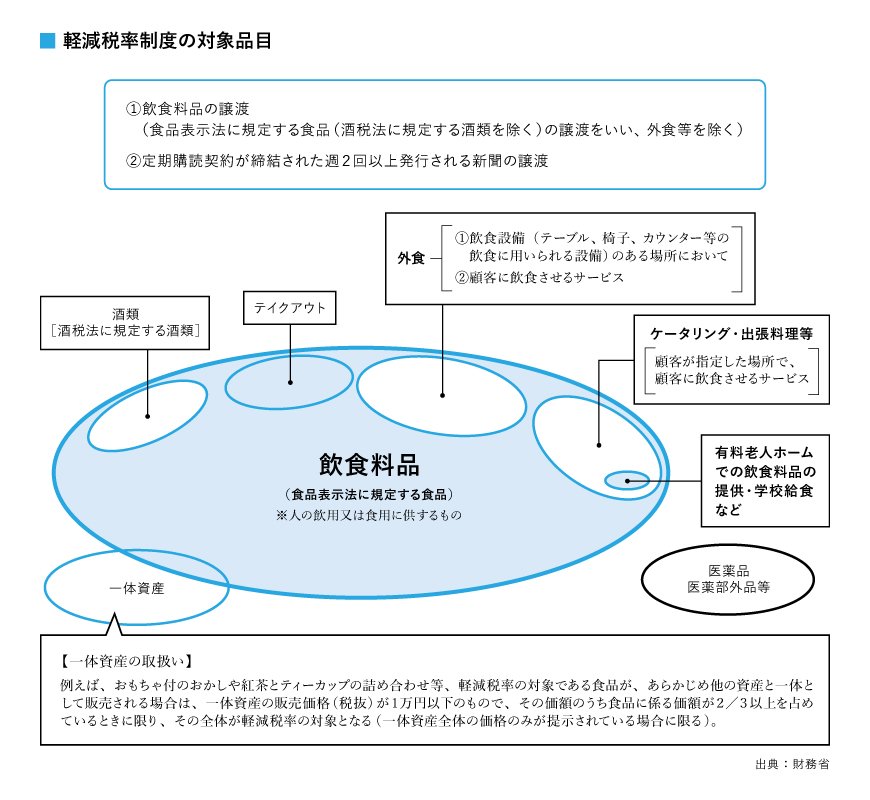

前回の消費税増税(2014年4月)で税率5%から8%に引き上げられた直後から長期の消費・景気低迷が始まったことの反省から、今回の増税では、税率を8%に据え置く「軽減税率」が導入され、飲食料品(酒類と外食を除く)と定期購読契約の新聞に適用される(別図版参照)。

軽減税率に加え、増税後の消費低迷を防ぐ対策の目玉となっているのが、10月から2020年6月末まで、国の補助により実施される「キャッシュレス・消費者還元事業」だ。クレジットカードや電子マネーなどキャッシュレス決済で買い物をすると、基本的に決済額の5%がポイントとして付与され、お得になるという仕組み。同事業は、消費税増税の影響を受けやすい中小・小規模店の支援を目的としているため、大手スーパーや百貨店などは対象外だ。

この制度適用を受けるために、中小・小規模店はキャッシュレス決済を導入していなければならないため、未導入店舗の決済用端末購入費や加盟店手数料などの一部を国が負担する。キャッシュレス決済の普及を進める狙いもある同事業について、国は19年度予算で2798億円を盛り込むほどの力の入れようだ。

消費税増税対策はさらに多岐にわたる。たとえば、

・軽減税率導入(複数税率化)に対応する中小・小規模小売店のレジ買い換え・改修費補助(補助率3/4~4/5)

・低所得者と子育て世帯を対象とするプレミアム付き商品券

・住宅ローン減税の期間延長(10年→13年)

・最大35万円相当のポイントがもらえる次世代住宅ポイント制度

・年金生活者支援給付金

・自動車税減税(1台あたり年1000~4500円)

・幼児教育・保育の無償化

といったものだ。国土強靱化を目玉として公共事業関係費も強化され、19年度予算には臨時・特別措置としての消費税増税対策費2兆280億円が盛り込まれている。

借金減らしの効果は半減

消費税は前回の増税(14年4月)とセットで、15年10月に税率10%へ引き上げられる予定だった。しかし、前述のように前回の増税を機に消費の長期低迷が始まったため、政府は14年11月に、その引き上げを当初予定から1年半後の17年4月とすることを決定。さらに16年6月には、19年10月へと2年半の再延期を決定したという経緯がある。

「増税による消費低迷」の二の舞がとにかく怖いから、2兆円強もの増税対策費を計上したわけだが、その額の意味や内容について、じっくり考えなければならない。

10月の増税による税収増5.7兆円は、国の借金返済に充てるのが筋だ。しかし、低所得者の介護保険料軽減などに1.1兆円を充てることがすでに決定されているのに加え、2018年、安倍首相が教育無償化などにも使う(1.7兆円)と決定したため、「借金減らし」に回されるのは増収分の半分の2.8兆円にとどまる。そこに2兆円強もの消費税増税対策を実施するというのだから、ちぐはぐな施策といわざるを得ない。

しかも、その中身は中小・小規模店への補助や建設業者を潤す公共事業なども多く、政権による増税対策を名目とした「選挙対策」の色彩が濃い。

そもそも消費税は、1970年代の石油危機などによる税収減や赤字国債発行という厳しい状況の中で創設が検討され、根強い反対世論を押し切って89年(平成元年)に導入された。所得税と法人税の税収減を補う「財政再建の切り札」としての期待をかけられて誕生した間接税だ。しかしこの10月の増税による財政再建の効果は限定的で、むしろ景気対策や選挙対策の名目に使われている面が強い。消費税の本来の目的からかけ離れた本末転倒の状況といえよう。

増税による消費低迷を恐れる政府は、増税の三度目の延期を決めるかもしれないという観測もあるが、増税に向けた各方面の動きには目を凝らしておきたい。

消費税が抱える3つの問題

消費税で最も重要な問題は、当初からのずさんな仕組みで、年間5000億円前後と推計される巨額の「益税」が生じていることだ。益税とは、「消費者が支払った消費税が国や自治体に納められることなく、事業者たちの手元に合法的に残ること」を指す。本来、10月の増税による消費低迷を懸念する以前に解消していなければならない重要な問題である。

消費税導入には商工業者の反発が強かったため、彼らに有利で税務署に捕捉されにくい仕組みで始めざるを得なかった。消費者が負担した消費税が商工業者の手元に残って利益となる益税はその象徴で、発生原因は以下の3つ。

(1)正確なインボイスが未導入であること

(2)事業者免税点制度の悪用

(3)必ず益税を生む簡易課税制度の仕組み

まずは問題点の1番目、「インボイスの未導入」から解説していこう。消費税は、税の負担者(消費者)と納税者(事業者)が異なる間接税であり、事業者の納税額は、商品販売時に顧客から預かった消費税から、仕入時に支払った消費税を控除した額となる。この「仕入税額控除」が消費税納付で最も大切な手続きであり、日本の消費税と近い欧州などの付加価値税では、取引内容を正確に記したインボイス(税額票)が採用されている。だが日本の消費税では、商工業者の手間が省けるが、記入漏れや虚偽記載の余地があって信憑性が乏しい「帳簿等保存方式」や「請求書等保存方式」が採られてきた。それが益税発生の素地になっている。

問題点の2番目である「事業者免税点制度」で特に商工業者にメリットが大きいのは、「資本金1000万円未満の新設法人は、設立当初2年間は免税事業者となる」という規定だ。当初2年間の益税のうまみのため、最近の新設法人は資本金1000万円未満のところが圧倒的に多い。

「必ず益税を生む」欠陥制度

問題点の3番目「簡易課税制度」は、課税売上高が5000万円以下の事業者であれば、仕入時に支払った消費税額に関係なく、販売時に預かった消費税の一定割合(みなし仕入率)を仕入消費税額として仕入税額控除ができ、納付消費税額を算出できる仕組みだ。このみなし仕入率は、卸売業は90%、小売業80%、製造業等70%、その他の事業60%、サービス業等50%、不動産業40%となっている。

みなし仕入率は実際の仕入率よりおおむね高いため、益税の温床になっている。たとえば卸売業者Aが2160円(うち消費税160円)でメーカーから商品を仕入れ、小売業者に3240円(同240円)で販売したとする。本来の課税法式だと、納付すべき消費税額は受取消費税額240円-仕入消費税額160円=80円になる。しかしAが簡易課税制度を選択していれば、納付すべき消費税額は240円-216円(240円×みなし仕入率90%)=24円となる。本来の課税の納付額80円が24円となり、差し引き56円がAの手元に残る益税になるという仕組みだ。

どの事業者も自社の仕入率を知っているから、課税売上高が5000万円以下なら、みなし仕入率が高ければ簡易課税制度のほうを選択する。つまり同制度は「必ず益税を生む制度」といえる。

導入30年のいま、本来の役割の再認識を

これら消費税の三つの問題、(1)欧米型インボイスの未導入、(2)事業者免税点制度の悪用、(3)簡易課税制度の欠陥は、消費税導入時から厳しく指摘されてきたが、商工業者たちと政権の強い抵抗により温存されてきた。

消費税が導入された1989年の公債残高は161兆円だったが、以後ほぼ毎年30兆~40兆円の公債発行が行われたことで、2018年度末の公債残高見込みは883兆円。89年度の5.5倍で、18年の名目GDP548兆円の1.6倍だ。放漫財政で国の借金が膨らみ続ける中、財政再建の切り札として導入された消費税の存在意義がかすみ、目先の増税対策など枝葉末節の問題が目立っている。

消費税が導入されたのは平成元年。30年が過ぎて令和に代わろうとする中、消費税の本来の目的を再認識し、より良い税にしていく努力が欠かせない。

■ 梶原一義(かじはら・かずよし)

ジャーナリスト。1953年生まれ、北九州市若松区出身。早稲田大学商学部を卒業後、ダイヤモンド社に入社。「週刊ダイヤモンド」記者としてマクロ経済や中小企業、総合商社、化学・医薬品業界などを担当。各種経営情報誌や単行本などの編集を経て、現在はフリーとして活動。

梶原氏の著書:

『税金格差』

梶原 一義